ETH ETF 热潮加持, 哪些 DeFi 1.0 项目值得关注?

市场对$ETHbeta的关注增加,但最佳机会可能在DeFi 1.0中。$UNIDEXL2交易量飙升650%,Uniswap V4计划推出,DAO提议激活$3.3B的“费用转换”。$AAVE是第三大DeFi协议,TVL超过$10B,计划在Solana上部署Aave V3。$ENS与GoDaddy合作,Google将钱包余额与$ETH名称服务集成。$LINK推出跨链桥应用“Transporter”,DTCC完成试点,$MKR推出两种新的稳定币。$LDO是领先的流动性质押协议,管理着25%+的质押ETH。随着ETF的发展,DeFi1.0可能会重新定价,市场格局是动态的。请保持谨慎和谨慎的态度,这不是财务建议。

原文作者:@DistilledCrypto

原文来源: X

原文标题:$ETH Beta - The Return Of DeFi 1.0?

编译:TechFlow

近期关于 $ETH ETF 的新闻引发了市场对 $ETH beta 的巨大关注。然而,在高需求优质、高流通量代币的背景下,最佳机会在哪里?

DeFi 1.0 尽管富含真正有价值的项目,却被高风险的投机项目和流行但缺乏实质内容的Meme所掩盖,可能正是关键所在。

以下是关键内容 :

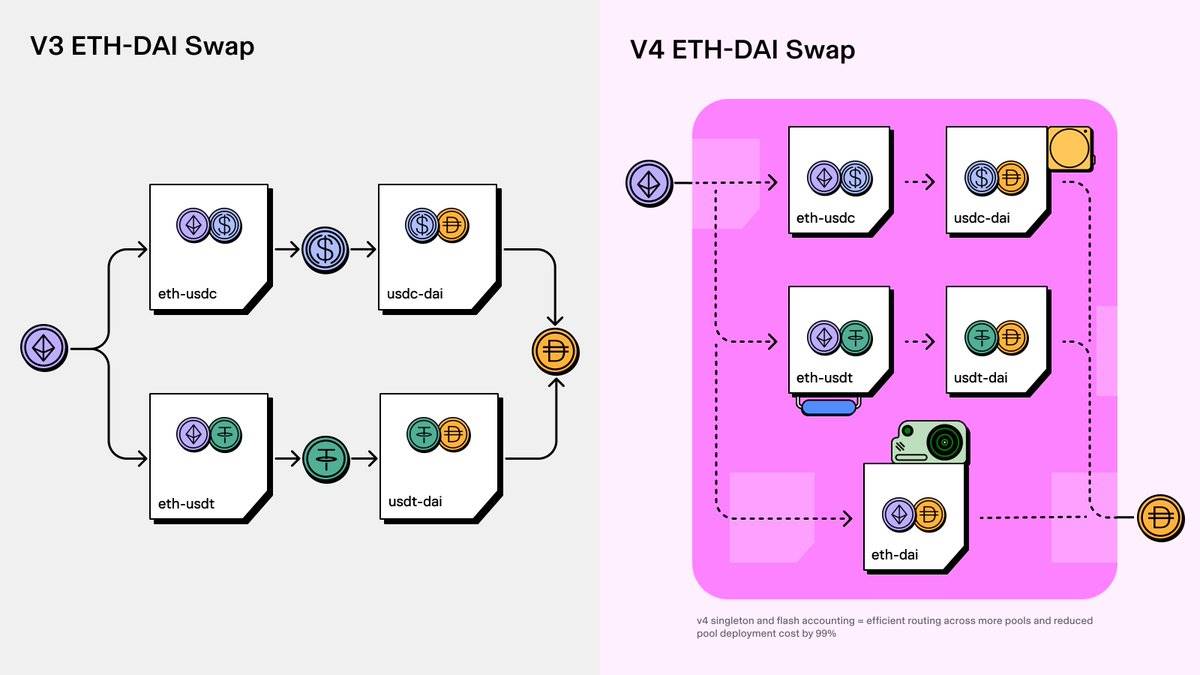

1.$UNI DEX

- L2 交易量在两年内飙升了 650%。

- Uniswap V4 计划于第三季度推出。

- DAO 在 2 月份提议激活 $3.3B 的“费用转换”。

- 4月收到Wells通知

- $UNI 回应,声称其交易量的 65% 包括明确的非证券。

2.$AAVE - 货币市场

- 第三大 DeFi 协议,TVL 超过 $10B。

- 第一季度获准在 Solana 上部署 Aave V3。

- 5 月 1 日发布统一的跨链流动性解决方案 Aave V4; 原型设计从第四季度开始。

- Aave 的 TVL 年初至今几乎翻了一番。

关于【ETH ETF 热潮加持, 哪些 DeFi 1.0 项目值得关注?】的延伸阅读

Lista:引领流动质押与去中心化稳定币,打造可信赖的DeFi生态系统

Lista DAO是一个基于BNB链的DeFi项目,用户可以通过抵押加密资产获得稳定币LISUSD,并参与借贷和提供流动性。该项目采用创新的流动性质押解决方案,提供低门槛的DeFi服务。用户可以通过抵押BNB获得流动性代币sLISBNB,在其他DeFi平台上进行借贷和提供流动性。Lista DAO的原生代币为LISTA,可用于支付、治理和激励用户参与生态系统。该项目已吸引超过1.79亿美元的锁仓价值,具有强大的团队和发展潜力。

从“仰视”到“平视”,我是如何对Web3祛魅的?

作者在2017年末开始接触区块链,经历了加密市场的牛市和萧条期。2021年,NFT和DAO成为热门话题,但2022年发生重大事件导致市场萧条。为了让更多人了解Web3,作者和专业人士合作出版了一本科普书籍。2024年,牛市回归,但Mass Adoption仍是远大目标。Web3是一个赚钱机会多,但实际并不多的领域,需要以最大善意去揣度人。作者总结了自己在Web3的认知转变,希望每个人都能赚钱,找到适合自己的生态位。

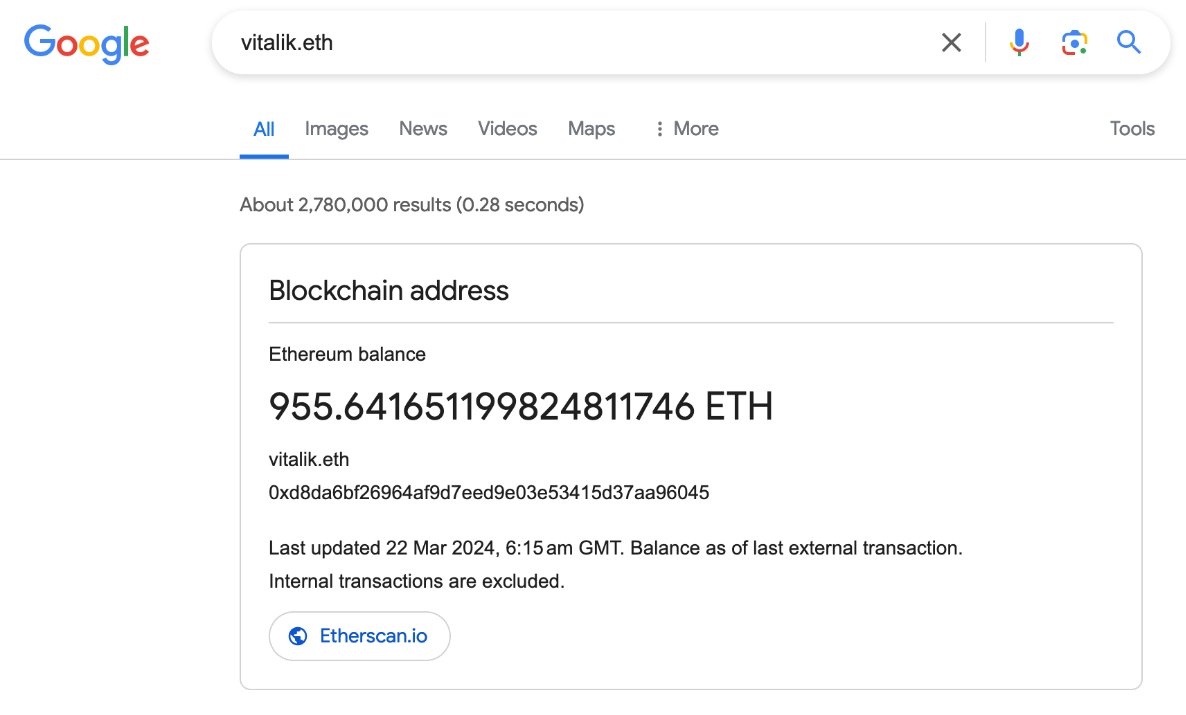

3.$ENS - 域名服务

- 2 月,ENS 与 GoDaddy 合作,简化了钱包与网页的链接。

- 3 月,Google 将钱包余额与 $ETH 名称服务 (ENS) 域名集成 $ETH 在一起。

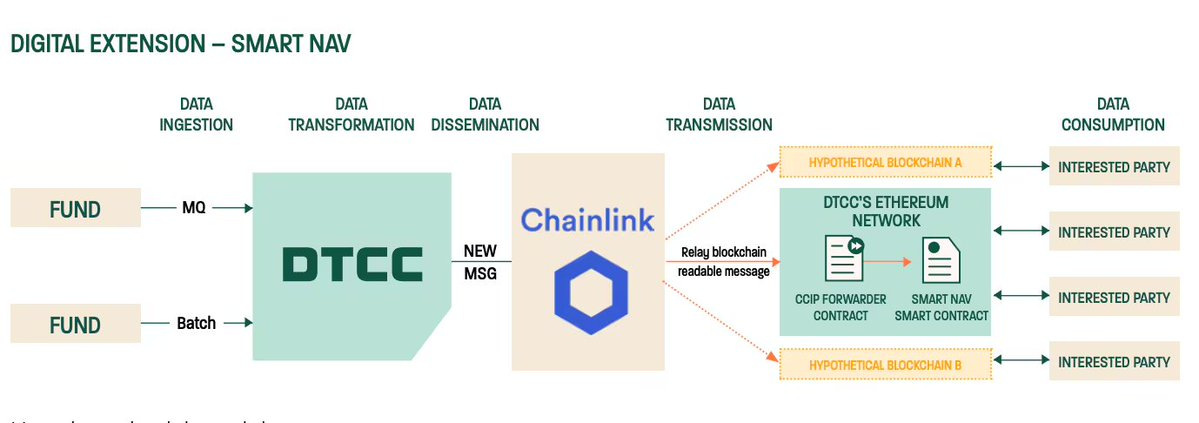

4.$LINK Oracle

- 4月, $LINK 推出跨链桥应用“Transporter”,提升代币转移安全性

- 5月,DTCC $LINK 完成了一项试点,以加速跨多个区块链的基金代币化

- 参与者包括富兰克林邓普顿、景顺、摩根大通、道富银行等。

5.$MKR - 背后的 $DAI DAO

- 5月: $MKR 公布了他们的“终局”策略。

- 推出了两种新的稳定币:NewStable 和 PureDAI,以超越 $DAI .

- NewStable 专注于实用性和可扩展性,由 RWA 提供支

- PureDAI 旨在实现去中心化,由 ETH 等资产提供支持

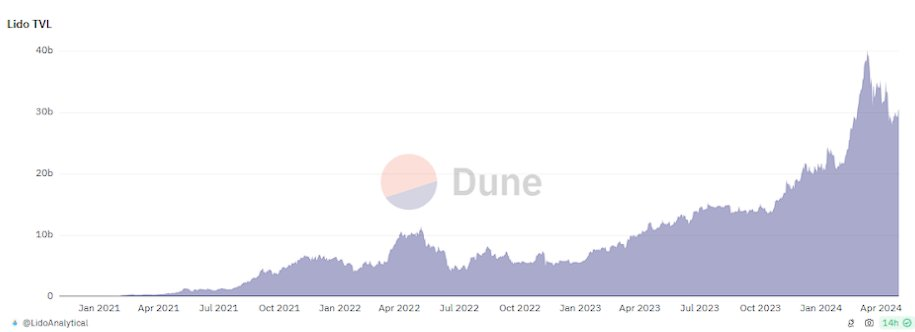

6.$LDO主导流动性质押

- 2 月, $LDO TVL 超过 $30B。

- 到 4 月, $LDO 达到 1M+ 验证者。

- 作为领先的流动性质押协议, $LDO 管理着所有质押 ETH 的 25%+。

- Tailwind: $ETH 质押的增长速度是 $ETH 发行速度的 20 倍。

最后的思考

- 作为 $ETH 生态系统的支柱,DeFi 1.0 可能准备重新定价。

- 市场格局是动态的;随着 ETF 的发展,请保持谨慎和谨慎的态度。

- 与往常一样,不是财务建议

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Crypto,如有侵权请联系删除。转载或引用请注明文章出处!