金融体系的重要组成——图解稳定发展最新格局

稳定币市场迅速增长,已超过1600亿美元,主要由USDT和USDC推动。稳定币被广泛用于交易,每周交易额超过500亿美元。稳定币推动了金融生态系统对美元和国债的需求,尤其是对美元匮乏的经济体和新兴市场。稳定币的全球足迹不断扩大,供应量可能会下降,但最近的上涨可能受到比特币现货ETF推出的影响。稳定币在公共区块链基础设施中发挥重要作用,促进去中心化金融应用程序交易。随着稳定币的发展,它们在金融领域的重要性将继续扩大,需要密切关注。

原文标题:Decoding the Digital Dollar

原文作者:Matías Andrade & Tanay Ved

原文来源:substack

编译:Kate

探索1600多亿美元稳定币市场的增长、多样性和使用模式。

关键要点:

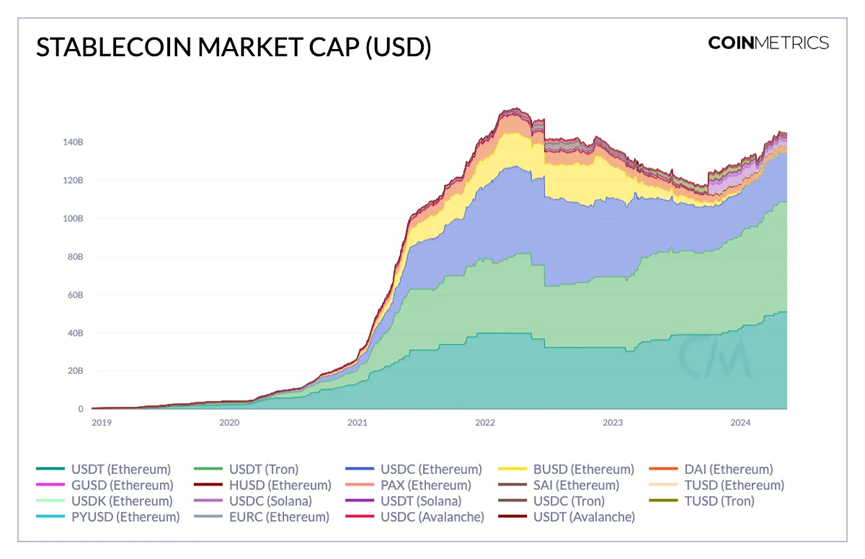

•市场增长:稳定币市场从2020年的100亿美元以下增长到今天的1600亿美元以上,其中USDT和USDC做出了重大贡献。

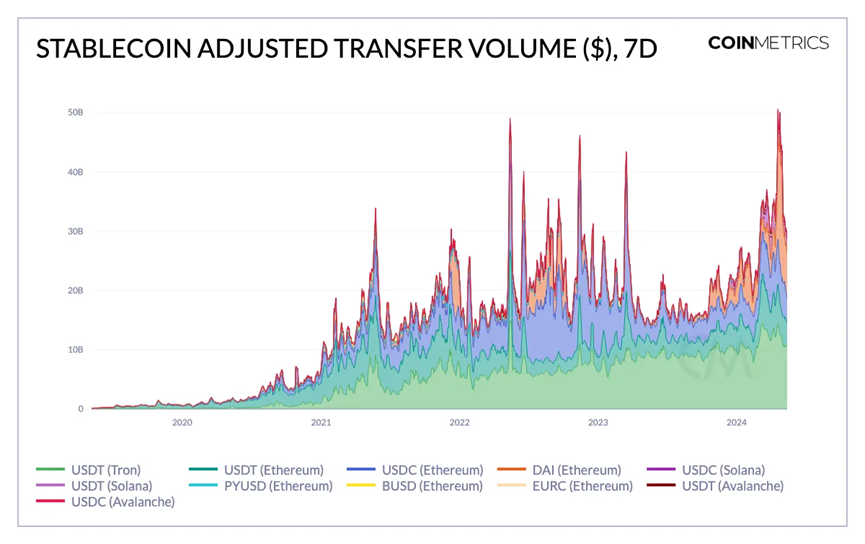

•使用和采用:稳定币被广泛用于交易,不同的转账规模受区块链交易费用的影响。截至4月份,每周调整后的交易额超过500亿美元。

•全球效用:对每小时交易数据的分析显示,以太坊上的USDC在香港证券交易所(HKSE)和伦敦证券交易所(LSE)的交易时间内看到适度的活动。相比之下,Tron上的USDT表现出更高且分布更均匀的交易活动。

介绍

美元作为世界储备货币长期占据主导地位。然而,随着中国、巴西和俄罗斯等金砖国家探索国际贸易的替代方案,以及各国央行将外汇储备多样化为黄金等资产,而不是美国国债,这一地位正受到质疑。相比之下,稳定币的出现——在区块链上发行的数字代币,以法定货币、现金等价物或加密资产为抵押——正在推动整个金融生态系统对美元和国债的需求。

稳定币的采用不仅与美国有关,而且对美元匮乏的经济体和面临货币不稳定或金融服务渠道有限的新兴市场也很重要。目前市场规模已超过惊人的1600亿美元,为跨境支付和商业应用等消费者应用提供了各种稳定币和支持基础设施,超过了除前15个国家以外的所有国家对美国国债的需求。

在本周的State of the Network中,我们评估了稳定币的增长和使用模式,通过我们新开发的仪表板,对Coin Metrics广泛的稳定币覆盖范围进行了深入分析。

概述:多样性与扩展

稳定币的全球足迹已经显著扩大,从2020年的总市值不到100亿美元增长到今天的1600多亿美元。尽管稳定币的供应在2023年因央行收紧政策和Terra Luna内爆的连锁反应导致更广泛的流动性紧缩而下降,但最近的上涨可能反映出,在美国推出比特币现货ETF的提振下,对加密资产的需求重新出现。

由Tether发行的法币支持的稳定币USDT继续保持其主导地位,其中510亿美元(44%)的供应量在以太坊上流通,580亿美元(52%)在Tron网络上流通,其余的在Solana和Avalanche上发行。Tether公布的2024年第一季度财报显示,该公司净利润达到了惊人的45.2亿美元,比上一季度翻了一番。这一令人印象深刻的壮举凸显了Tether和Circle等稳定币发行人商业模式的优势,发行由美国国债和现金等低风险资产储备支持的代币,同时还持有比特币或黄金等投资,这些投资可以在现行利率环境下产生收入。截至2024年3月,Tether和Circle分别持有100亿美元和740亿美元的美国国债,作为其外汇储备的一部分,Cantor Fitzgerald托管Tether持有的美国国债,BlackRock管理Circle在货币市场基金中的外汇储备。

来源:Coin Metrics Network Data Pro

尽管离岸实体Tether利用了去年对Circle构成挑战的美国监管模糊性,但USDC已经在2024年开局良好。它的增长似乎源于与Coinbase加深的战略关系,以及向Solana和以太坊Layer 2等网络的跨链扩展,从而提高了其市场占有率和流动性。此外,Circle与贝莱德(BlackRock)的BUIDL代币化基金的整合,允许投资者将其股票出售给USDC,这些举措可能会扩大USDC的生态系统,并推动更大的采用。

稳定币市场仍然由法定抵押产品(如USDC和USDT)主导,以满足对美元挂钩资产的广泛需求。老牌发行方的成功催生了引人注目的新进入者,比如PayPal在以太坊上的PYUSD。像MakerDAO的Dai这样由一篮子加密资产和现实世界资产(RWA)抵押的加密支持的稳定币也获得了关注。此外,像Ethena的USDe这样的合成或算法稳定币已经出现,它们采用动态对冲策略来维持与美元的挂钩,而不会过度抵押。这一类别进一步包括由DeFi协议发行的稳定币,这些稳定币已成为其商业模式的核心,例如Aave的GHO和Curve的crvUSD。这些不同的方法涵盖了一系列储备支持模型,每个模型都有其独特的风险和回报特征。

来源:Coin Metrics Network Dats Pro(注:图表不包括以太坊Layer-2上发行的稳定币)

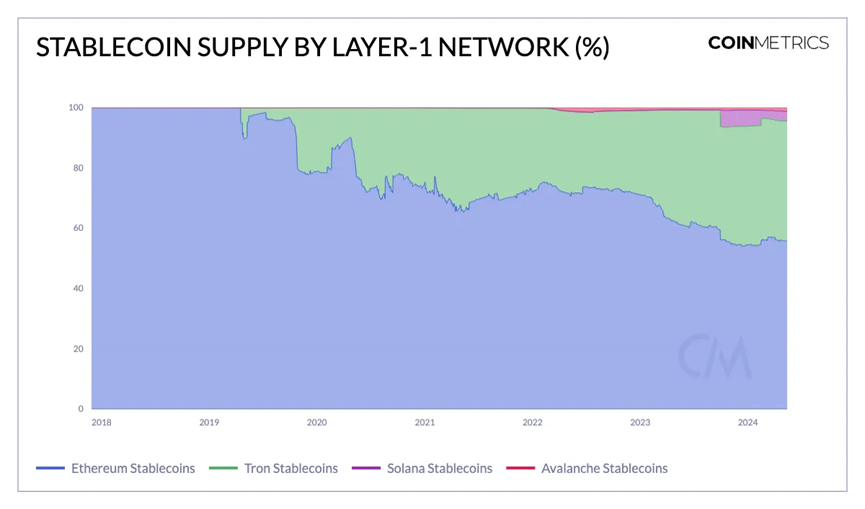

目前,稳定币的大部分供应——55%或810亿美元的流通供应——都在以太坊上。最广泛采用的流动性稳定币在以太坊早期获得了关注,利用其安全性和围绕以太坊虚拟机(EVM)生态系统的庞大开发人员基础,深化了其网络效应。

Tron也在稳定币市场建立了强大的地位,占据了39%的市场份额,而Solana和Avalanche等其他公司也在取得进展。Solana等区块链的交易速度更快、交易费用更低等特点,使得它们对高频、低价值的稳定币用例(比如Stripe最近宣布的支付)具有吸引力。同样,像Arbitrum和Base这样的以太坊第二层正在见证稳定币的增长,因为较低的费用推动了用户活动向这些可扩展性解决方案的转变。

稳定币使用和采用的本质

虽然稳定币的迅速崛起是显而易见的,但围绕稳定币的使用和采用仍然存在几个问题。例如,稳定币在多大程度上促进了真正的经济价值?稳定币是作为一种价值储存手段持有,还是用于交易目的?稳定币转账的典型规模是什么?服务的人口是什么?虽然这些问题很难确定,但区块链数据的透明度可以帮助我们更好地将稳定币活动中的这种模式置于背景下。

来源:Coin Metrics Network Data Pro

4月份,涉及不同稳定币地址之间原生单位转移的每周调整交易量超过500亿美元,其中48%的活动来自以太坊和Tron上的USDT,而Dai在4月19日也创下了220亿美元的创纪录交易量。虽然这一指标已经出现了几次飙升,但它传达了稳定币作为结算各种形式经济价值手段的效用。

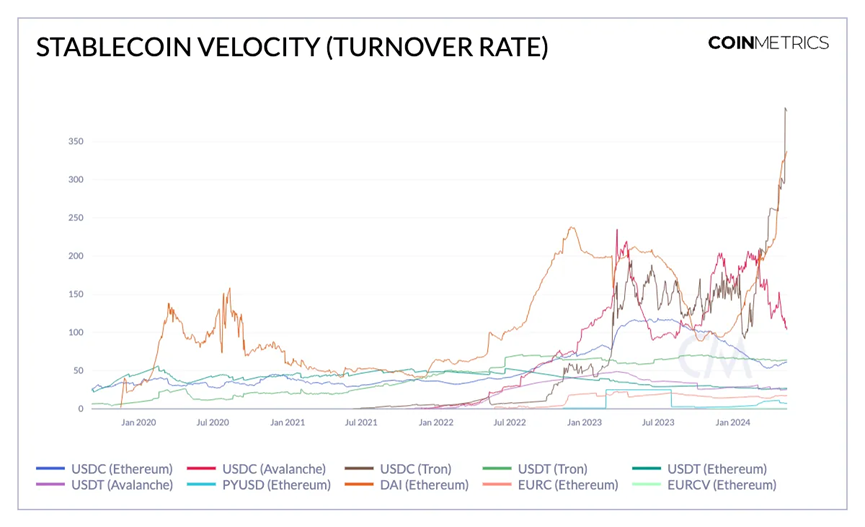

当交易量相对于其流通供应量来看时,我们对稳定币的速度有了更好的理解,或者单位被周转的速度。然而,在正确的上下文中解释这个指标是很重要的。Tron上的USDC显示出最高的速度,这可能是由于Circle决定逐步取消其供应合同的支持,但增加了USDC向其他区块链的转移。

关于【金融体系的重要组成——图解稳定发展最新格局】的延伸阅读

三分钟速读 Usual Protocol:如何构建 RWA 抵押型稳定币 USD0?

稳定币是加密货币行业追求货币地位的一种解决方案,其中Tether是最成功的稳定币之一,今年第一季度利润超过45.2亿美元。新兴的稳定币公司Usual Labs推出了稳定币USD0,采用政府债券作为抵押物,旨在解决传统金融体系的问题。Usual代币分配90%归社区,持有者可参与决策流程并获得收益,与其他协议不同,体现了去中心化精神。Usual还集成了多个协议,预计将大大增强其流动性。它选择RWA支持来重新设计稳定币USD0,在稳定币市场有巨大的想象空间。

长推:TON的2024夏季革命——内幕全解析

NOTCoin作为TON summer 2024的代表,是一场被计划和组织的加密超级应用落地的大事件。最新数据显示,TON生态游戏用户数已突破1亿,TON wallet在Google Play排名第一,TON tvl突破4亿美金。此次TON summer 2024得益于内外双重利好,包括钱包支付功能、TON代币锁定、USDT部署、最快区块链纪录和Pantera投资。未来,TON生态将迎来超级联赛、Notcoin代币上线、Pantera投资等重大进展,为加密市场注入强心针。TON有望成为第五大加密生态,欢迎交流探讨。

虽然其供应量有所下降,但由于其强大的链上足迹和日益增长的Dai储蓄率(DSR)的利用率,Dai的速度明显达到了峰值。DSR是一种有效地充当存款Dai储蓄账户的智能合约。MakerDAO的治理经常实施战略调整,以推动Dai的使用,例如最近DSR利息的上涨。以太坊上的USDC和Tron上的USDT的速度目前处于相似的水平,而USDC在Avalanche, Solana和Layer-2等网络上可能会有更大的营业额。

来源:Coin Metrics Network Data Pro

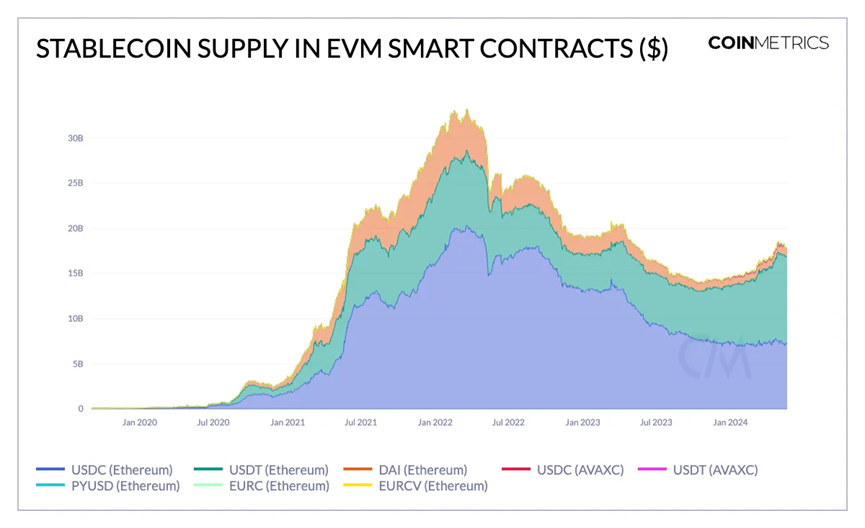

我们还可以通过查看智能合约和外部拥有的账户(EOA)持有的供应,来辨别稳定币作为价值储存或在链上使用的程度。例如,虽然EOA持有410亿美元的USDT(以太坊),但自2023年1月以来,它在智能合约中的存在已经增加了一倍多,达到96亿美元。事实上,它现在在智能合约方面也超过了USDC 23亿美元。总体而言,这表明稳定币在促进公共区块链基础设施(如去中心化金融(DeFi)应用程序)交易方面的作用越来越大,此外还可以作为价值储存或对冲通胀。

来源:Coin Metrics Network Data Pro

稳定币的转移价值中位数有助于将转移的典型规模置于上下文中。这一指标受到发行它们的区块链的费用和交易能力的高度影响。例如,以太坊上的USDC和USDT的转账中位数最高,平均每次转账500美元,以摊销主网上更高的交易费用。另一方面,USDT在Tron上的交易规模中位数为230美元。同样,Solana上的稳定币显示出最小的转移价值,这表明高频、低价值转移的盛行——这是费用低至0.01美元的直接后果。

基于时间的稳定币活动模式

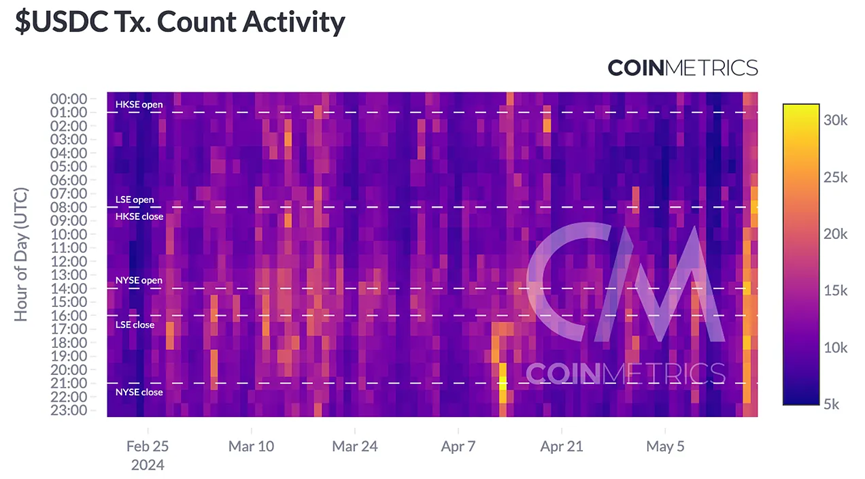

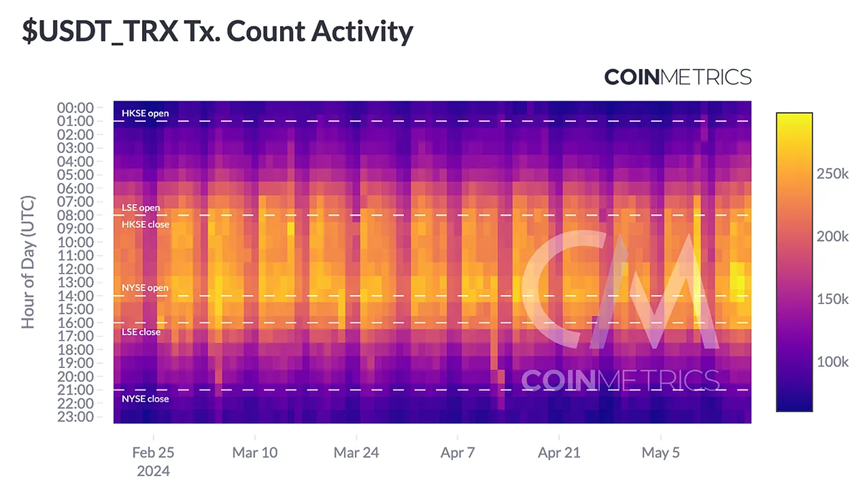

稳定币最重要的价值主张之一是其全天候价值交换的全球效用。我们过去对稳定币的地理优势的分析显示,北美和西欧偏爱USDC的使用,而USDT历来在亚洲、非洲和拉丁美洲的交易量最高。然而,利用来自Coin Metrics ATLAS的1小时交易数据,我们还可以识别活动中基于时间的模式,揭示活动最明显的时间。

来源:Coin Metrics ATLAS, Coin Metrics Stablecoin Dashboard

这些热图显示了过去3个月USDC在以太坊和USDT在Tron上的每小时交易计数活动,覆盖了主要股票市场的交易时间。USDC的活动似乎相对分散,在香港证券交易所(HKSE)和伦敦证券交易所(LSE)的交易时间内活动适度。最显著的峰值出现在纽约证券交易所(NYSE)开盘和收盘前后,表明其对美国市场的影响更大。

来源:Coin Metrics ATLAS, Coin Metrics Stablecoin Dashboard

另一方面,Tron上USDT的交易活动在规模上明显更高,并且似乎分布更均匀。从香港证券交易所开盘开始,USDT一直表现出逐渐高度集中的活动,这种活动在伦敦证券交易所交易时间到纽约证券交易所收盘时加剧。值得注意的是,这两种稳定币在过去一周的活动集中度更高。

在中心化和去中心化交易市场中的作用

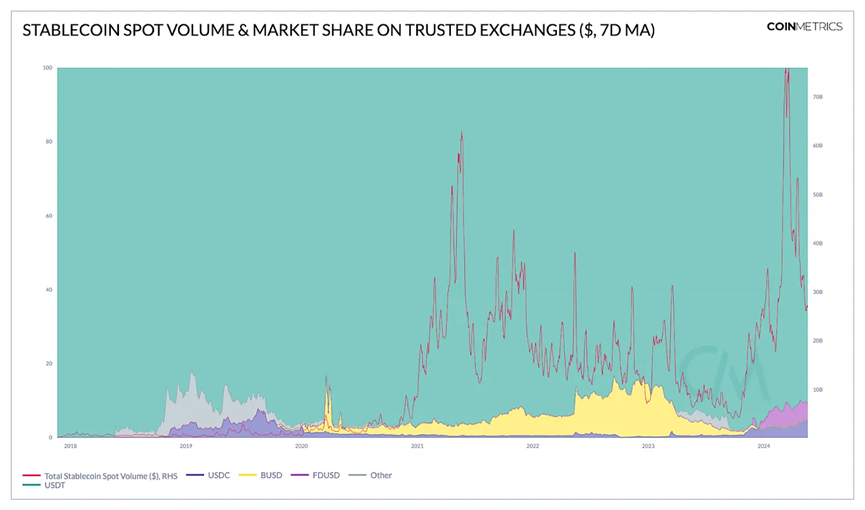

作为数字资产交易的主要基础货币,稳定币在传统的现货和衍生品交易所以及去中心化交易所(DEX)中发挥着巨大的作用。在2024年3月的高峰期,稳定币在受信任的中心化交易所增加了750亿美元的现货交易量(7天平均值)。USDT贡献了90%的现货交易量,USDC和FDUSD各占5%,而BUSD的市场份额已经有所下降。

第一数字美元(FDUSD,First Digital USD)是由香港数字资产托管公司第一数字信托有限公司发行的稳定币,在币安上获得了可观的市场份额和流动性。随着Coinbase国际交易所的推出,USDC相关货币对的市场占有率和流动性也有所改善,现货交易量的市场份额从10月份的0.6%上升到今天的近5%。

来源:Coin Metrics Market Data Feed

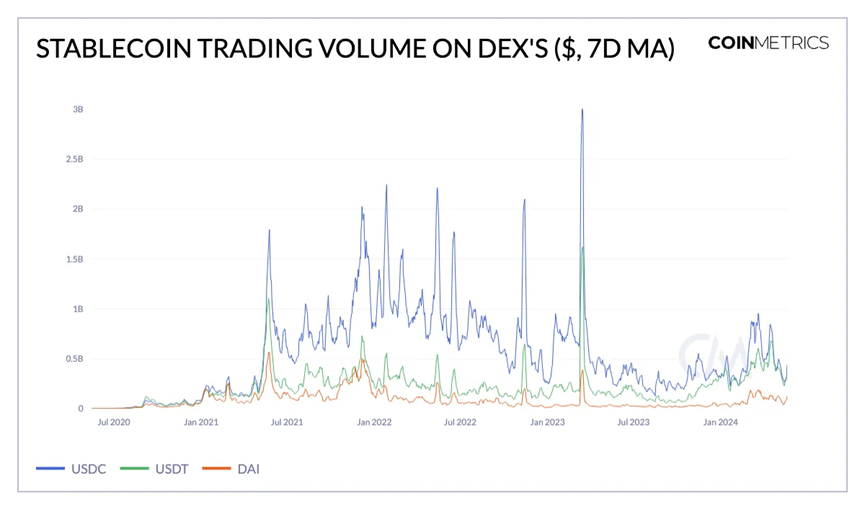

虽然稳定币的交易量比传统同类产品相对较低,但它是DEX流动性池和跨第1层和第2层交易活动的重要组成部分。稳定币-稳定币和山寨币-稳定币流动性池,如Uniswap v3的ETH-USDC市场和Curve Finance的3Pool,促进了相当一部分链上交易。与传统交易所相比,USDC占据了DEX 45%的市场份额,而USDT的份额最近上升到了42%。

资料来源:Coin Metrics DEX Market Data

结论

稳定币正在成为全球金融体系的重要组成部分,促进交易并作为价值储存手段。受区块链交易费用的影响,它们的采用模式强调了它们在跨境支付和DeFi应用中的效用。随着稳定币的发展,它们在金融领域的重要性将继续扩大。必须密切关注它们的发展和融合,以充分了解它们在金融生态系统中的影响和潜力。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:火星财经,如有侵权请联系删除。转载或引用请注明文章出处!