观点:为什么对 DEX 而言,TVL 是无效指标?

TVL不适合衍生品交易,因为高TVL意味着资本效率低下。衍生品交易的成功指标是交易量和未平仓合约,而不是TVL。因此,去中心化交易所的设计已转向订单簿和集中流动性。DeFi需要解决这个问题,关注交易量和未平仓合约,而不是虚荣的TVL。

原文作者:Tristan

原文来源:threadreaderapp

编译:深潮TechFlow

我说过一次,还要再说一次:对于衍生品交易来说,TVL 是一个糟糕的指标。

杠杆的魅力在于用 1 美元的保证金换取 10 美元的购买力。高 TVL:交易量意味着资本效率不高,与永续合约的目标背道而驰 🧵

为什么有人关心 TVL?

在权益证明(PoS)机制下,例如以太坊或Solana,基于质押的资本量来判断一个网络的经济安全性是有意义的。以太坊中质押的美元越多,攻击网络的难度就越大。

但是,当涉及交易时,我们关注什么?是让你的资金发挥作用。

这正是借贷市场和保证金交易强大的原因。我可以锁定少量的质押品或保证金,然后通过贷款覆盖其余部分,因此购买力远远超过手头的现金。

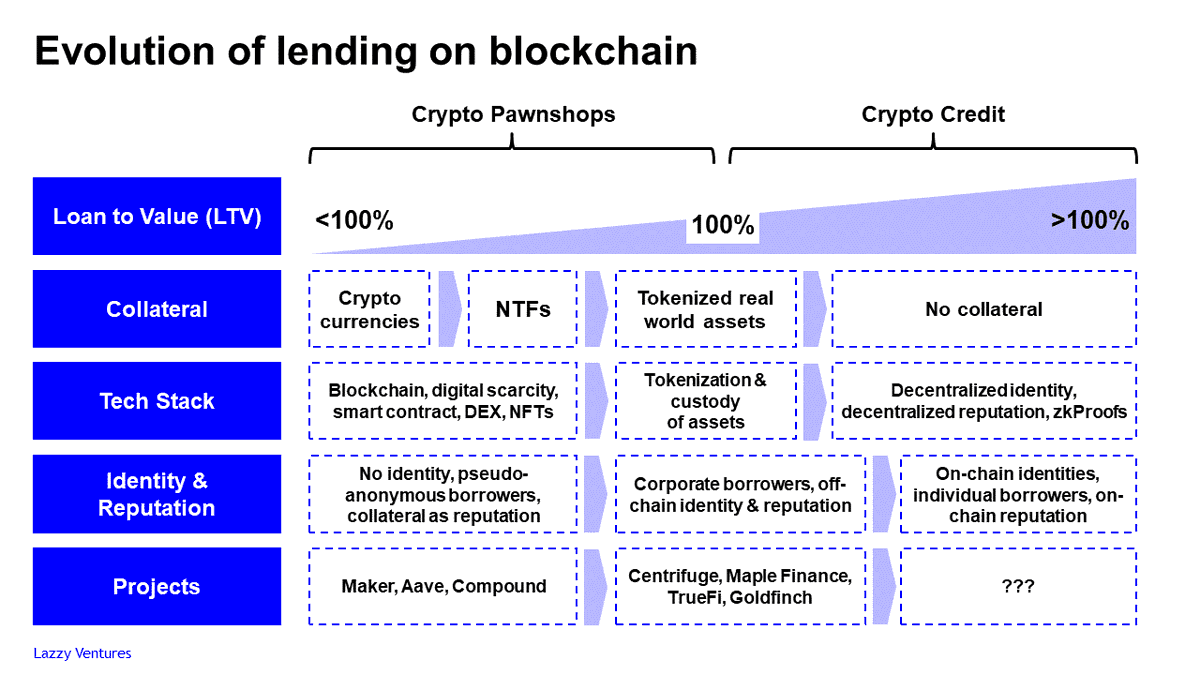

在去中心化金融(DeFi)中,由于交易对手违约的风险,还没有人完全解决欠质押贷款的难题。但这正是推动传统金融和中心化金融市场发展的动力

你认为做市商为什么喜欢他们的“信用额度”?

衍生品,特别是永续合约,提供了实现类似交易杠杆的极好方式。

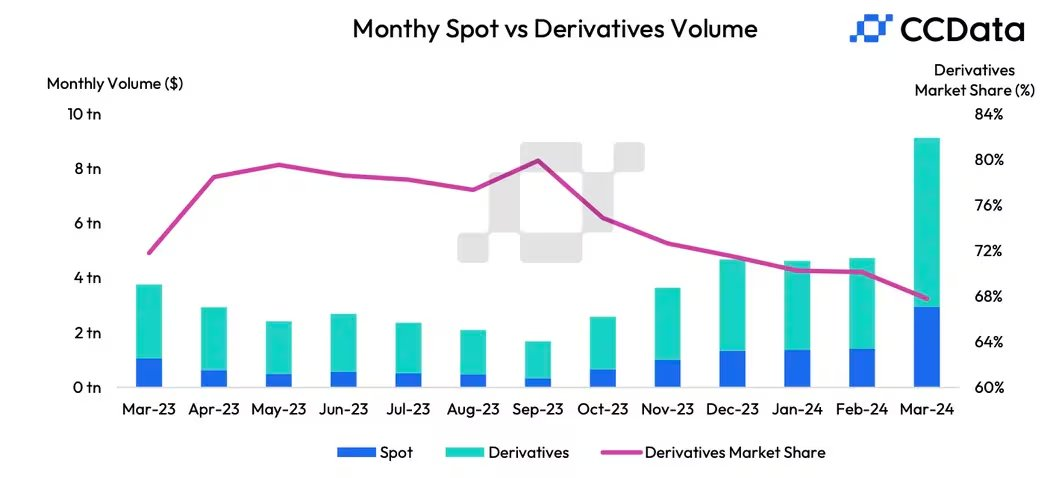

因此,它们已经成为加密交易者的事实上的工具,占据了超过68%的所有加密货币交易量(主要是永续合约,加密期权仍然微不足道)。

关于【观点:为什么对 DEX 而言,TVL 是无效指标?】的延伸阅读

第一个ERC-1919代币,Base上的AIR怎么玩?

Degen是一个新的机制,旨在解决DEX交易中的流动性问题和恶意攻击风险。它采用多级分档机制,消除交易对手风险,每档价格以0.8%的预定Delta值增减。此外,它还可应用于改进后的荷兰式拍卖和基于层级的节点销售等未来的使用案例。使用ERC-1919,无需DEX和LP提供流动性,卖出代币后等级会降低并被销毁。这个机制具有潜力和消除交易对手风险的能力。

一文盘点 2024 年第一季度 TON DeFi 发展状况

TON DeFi领域2024年第一季度,总锁定价值增长7倍,受到去中心化交易平台和流动权益挖矿协议Tonstakers的影响。The Open League推出,奖励用户参与TON项目并提供增强APY的流动性挖矿池。DeDust和STON.fi推出TelegramMini Apps,方便交易者使用基于Telegram的Token研究工具和新闻频道进行交易。Storm Trade允许使用Toncoin作为期货交易抵押品,增加实用性。Whales推出流动型质押池Whale Liquid,EVAA协议上线,提供利息奖励和EVAAXP积分。RedStone是TON上的第一个Oracle解决方案,满足DeFi基础设施需求。随着DeFi的发展,对可靠的Oracle服务的需求将增加,TON在这方面有潜力。

因此,衍生品交易的成功指标围绕交易量(资本周转量)和未平仓合约(未平仓头寸价值总和)也就不足为奇了。

任何鼓吹TVL的人要么是不知道自己在说什么,要么就是在误导你。

此外,这就是为什么去中心化交易所(DEX)的设计(现货和永续合约)已经转向订单簿和集中流动性的AMM。你希望你的LP资本被交易对手使用,而不是闲置在一个xyk曲线(恒定乘积)的角落。

所以想一想,你希望你的永续合约交易利用有限的资本进行最多的交易吗?你希望你的LP头寸为你存入的每一美元产生大量费用吗?还是你希望它像一个华而不实的金库一样,拥有所有虚荣的TVL。

P.S. 我是一个工程师,对金融并不在行,但我觉得这非常直观和显而易见。我不明白为什么DeFi几年后仍然困在对TVL的痴迷中。我们如何解决这个问题?

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Tristan,如有侵权请联系删除。转载或引用请注明文章出处!