加密市场的无聊状态及下一步布局

加密货币市场近两个月表现平淡,但有新农场推出,如Blackwing和Infinex,还有Fantasy.top和Sanctum等创新协议。零售交易额仍低于机构交易额,DEX交易量也未达历史新高。市场仍未出现FOMO的meme代理。本文讨论了Friend Tech、Fantasy Top和GameFi游戏,以及代币打印的发展历程。未来可能会出现更多类似的空投活动,但协议需要吸引真正的用户。建议使用多个不直接连接的钱包,避免过度稀释自己。DeFi杠杆率收缩,但仍有风险。代币经济学需要评估代币的方法。感谢阅读,喜欢就点击❤️,喜欢就分享!

原文标题:The Boring State of the Market & What's Next #2

原文作者:IGNAS

感觉市场很无聊。不是吗?

最近,我开始欣赏无聊的感觉。伴随着持续的刺激和对注意力的需求,无聊提供了一个很好的休息时间。

在上一个牛市周期中,我一直在线,以防新的 10000% APY 农场推出。事情很令人兴奋,但这种感官超载导致了疲劳,我希望熊市即将到来。

至关重要的是,无聊意味着事情还不错。如果您面临解决重要问题的压力,您就不会感到无聊。

这对心理健康有好处。

这同样适用于加密货币市场。过去两个月,由于加密货币横盘整理,市场一直表现平淡。

但与熊市开始相比,横盘交易的无聊牛市是好的。 BTC 稳定在 2021 年历史高点附近,加密货币公司不会破产,USDC 不会脱钩,当前周期的首席执行官也不会入狱。然而。

那么,未来几个月我们的处境如何以及我们的下一步计划是什么?

我上次分享我的市场概况是在二月份,我计划在市场发生变化时进行更新。

本周空投农场

- Blackwing :模块化区块链,支持长尾资产(如模因币)的无清算杠杆交易。

- 存入 LRT(weETH、rswETH、sUSDe 或 Pendle 资产等)即可赚取 Blackwing XP,同时赚取 LRT+ Eigen 积分。基于 Initia 构建,因此我们也可能获得 Initia 空投。

- 有趣的部分:您可以将 BXP 交易到测试网 BUSD,并通过交易赚取更多 BXP,即使您不是鲸鱼(如果您的盈亏为负,则亏损)。

- 刚刚从多家风险投资公司筹集了 450 万美元。仍然耕作不足。

- 您需要收到邀请才能加入。在这里使用我的永久代码:ignas0

- Infinex :具有用户友好方法的 Synthetix 生态系统聚合器。您使用密钥创建一个帐户!

- 刚刚推出,在 Speedrun 的前 30 天里,我们为 Patron NFT 获得了额外的 GP。积分很快就会在链上进行交易。

- 注:Pudgy Penguin、Milady 和 Mad Lad NFT 持有者应存入至少 50 USDC 以获得额外积分!详细信息请参见此处。

- → 不需要邀请,但想分享,因为这是一个必须的农场。在这里加入。

- Fantasy.top:在 Blast L2 上收集带有加密 Twitter 人物的交易卡。

- 使用 5 张牌参加锦标赛,获胜者由 Twitter“英雄”的参与度指标决定。您可以赚取 Blast 黄金以及 Fantasy 代币积分。

- 提示:根据 CT 个性参与度购买并持有最常见且最具成本效益的卡片。无需升级至更高级别。

- 您需要一个邀请码才能开始。在这里使用我的:defiignas

- Sanctum :Solana 上的创新且无代币协议。

- 我最喜欢的策略(和宠物)是 INF LST,因为它 1) 赚取 9% APY,并整合到 Kamino & Marginfi 中以提高资本效率(杠杆!)

- 投机:您拥有的宠物 (LST) 越多,您的分配就越高。

- 使用推荐链接有机会赢得奖金 EXP,因此请在此处加入我的推荐。

无聊

无聊

市场有多乐观?

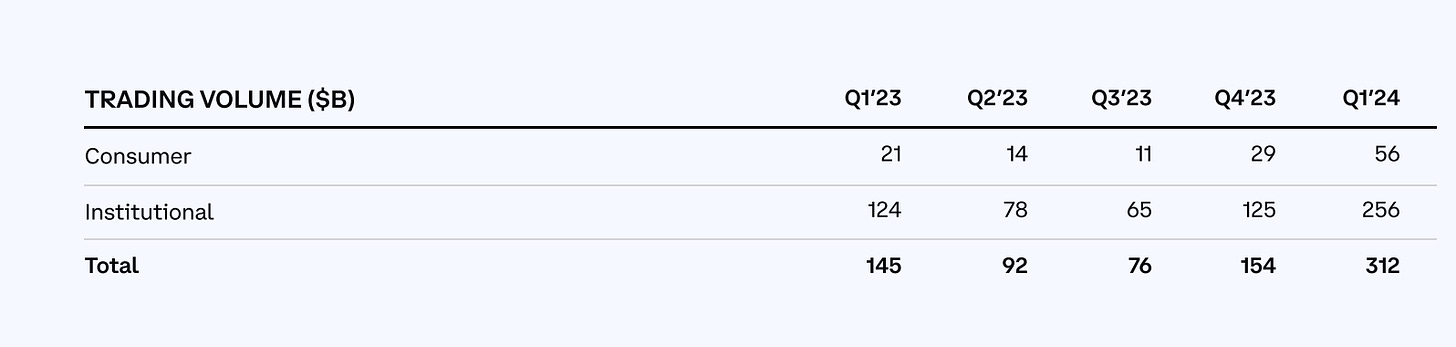

Coinbase 2024 年第一季度报告数据显示,零售交易尚未完全起飞。

2024 年第一季度零售用户交易额为 560 亿美元,而 2021 年第四季度为 1770 亿美元。

2023/24 Coinbase 交易量

2023/24 Coinbase 交易量

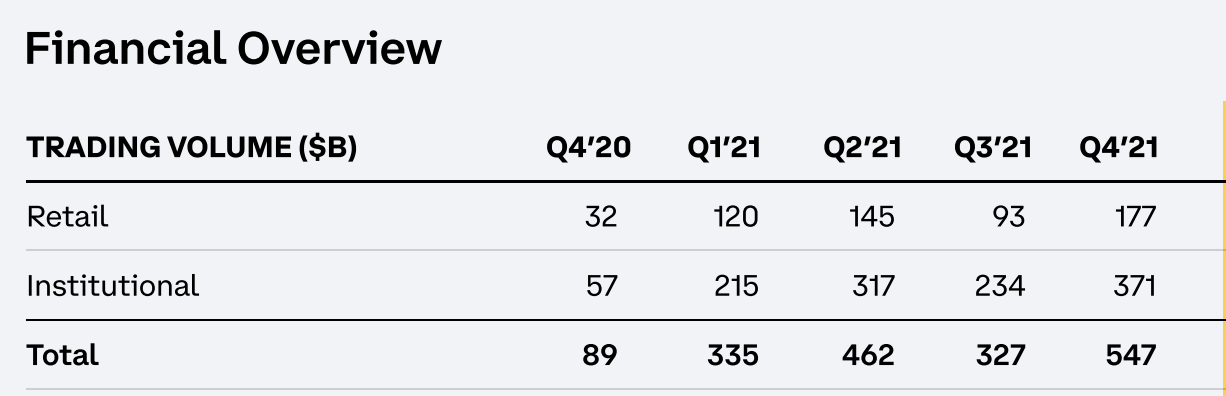

另一方面,机构交易量接近 2021 年第四季度 3710 亿美元的历史最高水平 (ATH),最近一个季度的交易量为 2560 亿美元。

2021 年 Coinbase 交易量

2021 年 Coinbase 交易量

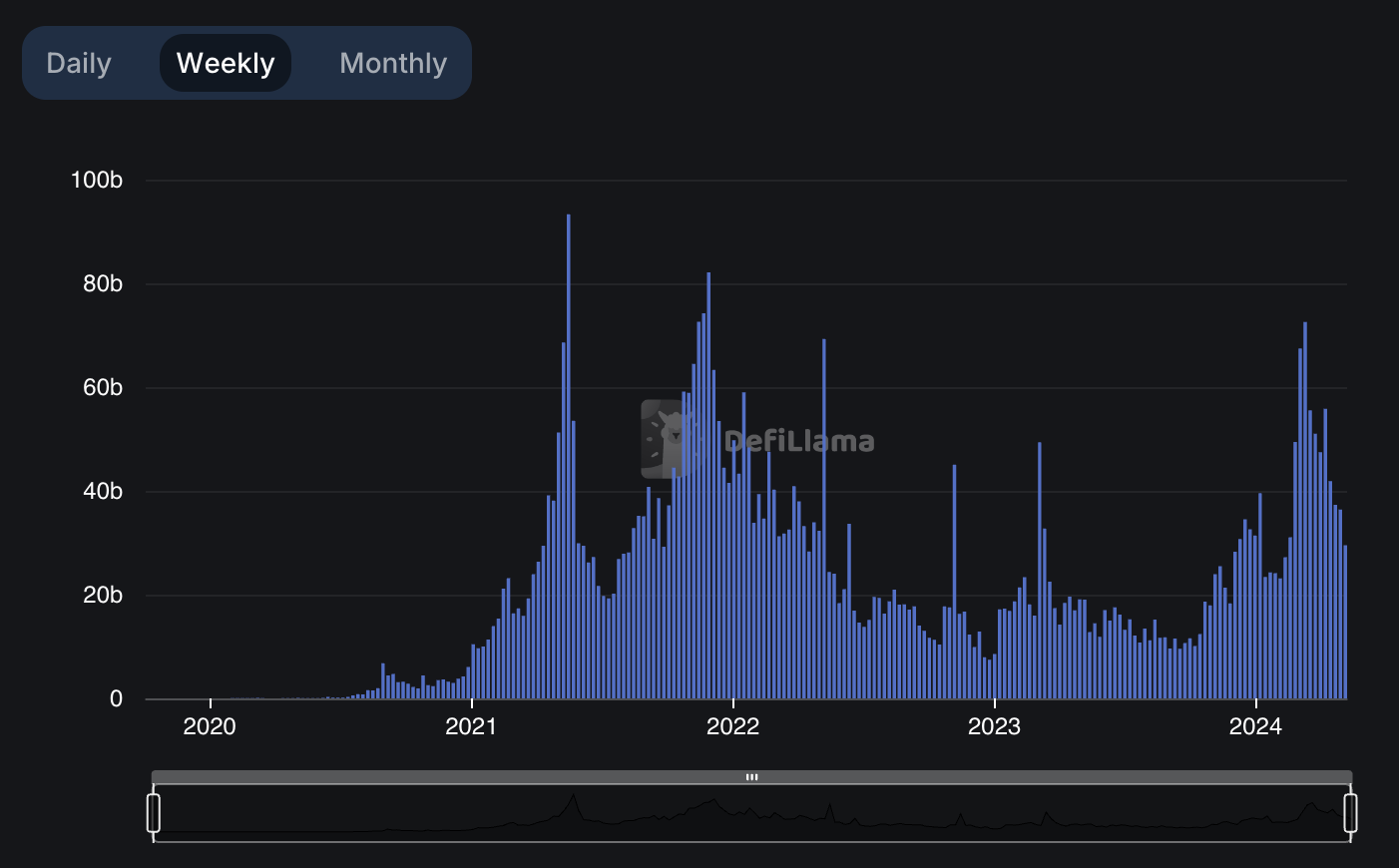

你可以说零售业现在更多地在链上进行交易。但即使最近出现了 memecoin 热潮,DEX 交易量(包括 Solana)仍未达到 2021/22 年的历史新高。

DEX 数量。 Dex 与 CEX 的优势仅为 12%。

DEX 数量。 Dex 与 CEX 的优势仅为 12%。

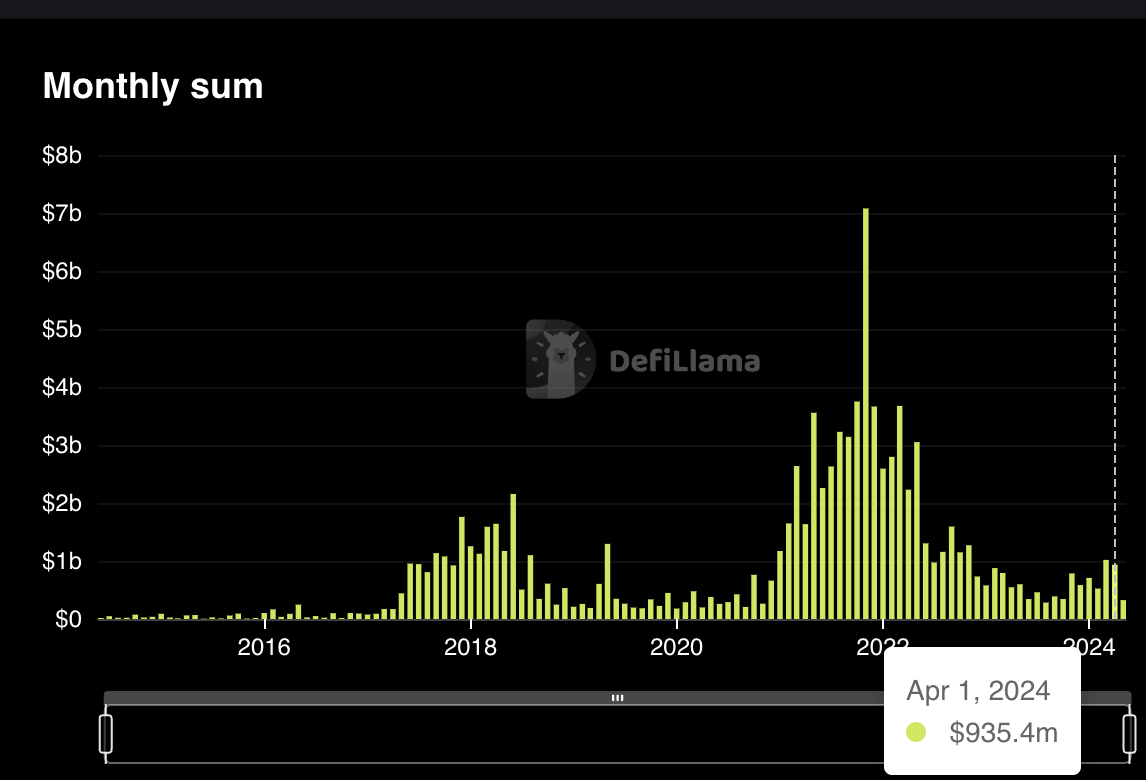

尽管风投对零售业的倾销行为非常盛行,但融资金额仍远未达到 2022 年的高点。 (随着协议宣布资金以匹配其营销目标,风险投资数据存在滞后,但这是一个很大的滞后)

另外,市场 FOMO 的 meme 代理还没有出现:Coinbase 应用程序还不是 Apple Store 上的第一名,朋友们不会向你询问太多关于加密货币的问题,加密货币广告不可见,兰博基尼/劳力士也不是。尚未上X feed。

那么,这是否看涨?我觉得是这样的。

BTC 似乎被 1)美国(成熟的散户,哈哈)、2)ETF 投机者和 2)ETF 买家推高至当前价格。但零售业对此一无所知。

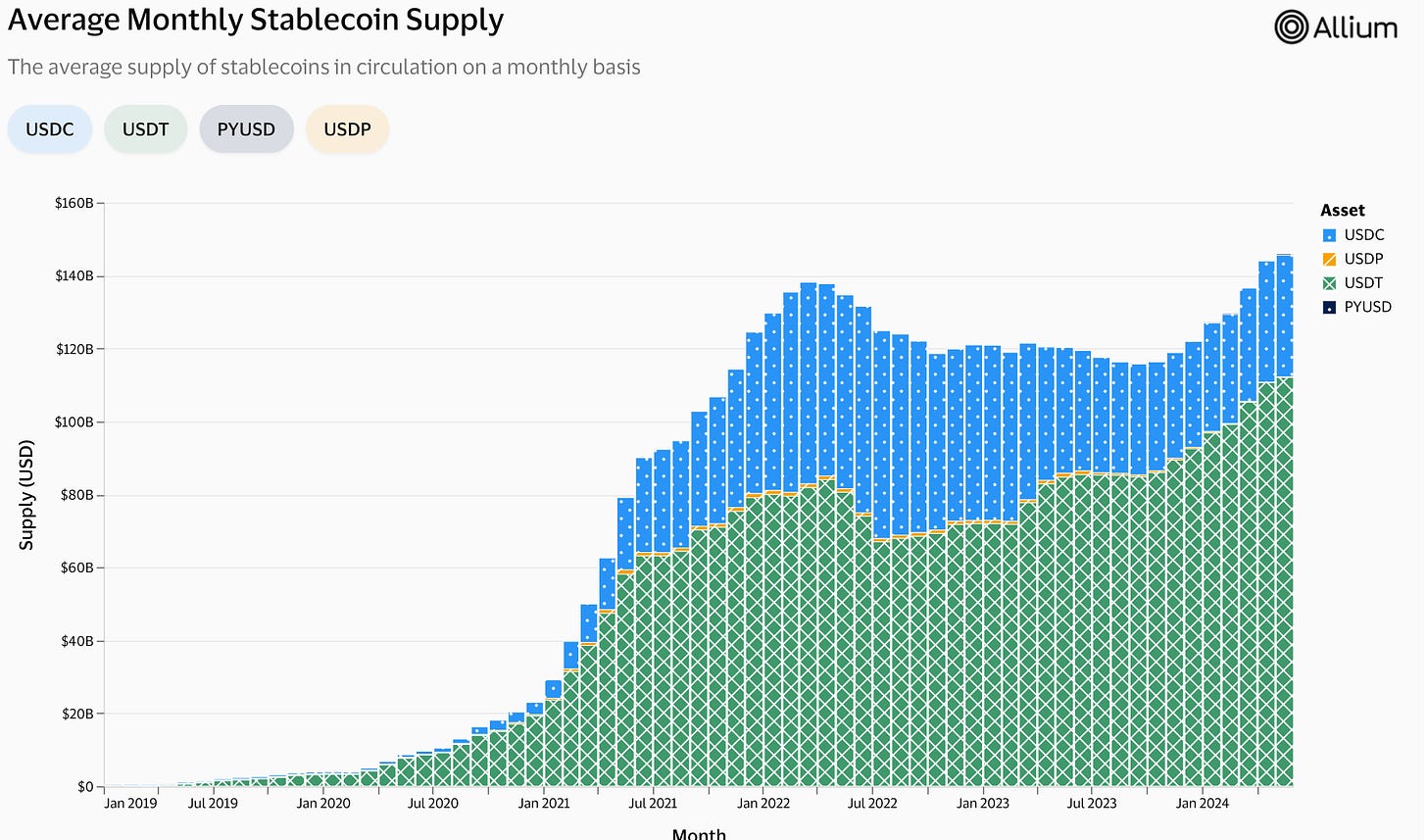

稳定币供应达到 ATH 是另一个看涨信号——场外资金已准备好部署。

最后,我们目前的融资利率为正,这表明押注市场将会上涨的交易者的看涨情绪。我们还成功冲销了 2024 年 2 月的额外杠杆。

我的直觉告诉我,我们正在走高,市场正在寻找退出该积累区域的催化剂。

一般来说,当我们 1) 建立新的技术创新 2) 通过这些创新创建新的叙述以及 3) 找到打印代币的新方法时,一些牛市可以在加密货币内部开始。

即使没有新资金进入,市场也会开始上涨,这要归功于杠杆和 FOMO 来部署来自加密货币本地人的资本。 2017-18 年周期以以太坊和 ICO 的方式开始。

2020-21 周期的开始得益于 Covid 期间的印钞,但由于 DeFi 和 NFT 的狂热而变得激烈和“内在化”。

这一次,由于 BTC ETF、点/空投农业和以疯狂的高估值印刷代币,我们的加密货币市值从 2023 年初的 1T 美元升至目前的 2.4T MC。

因此,市场继续上涨需要外部或内部催化剂。一些外部催化剂包括:

- 降息

- 对特朗普获胜的猜测(最终以他当选时抛售消息而告终)

- 又一家采用加密货币的主要机构或突然增加对 BTC ETF 的流入

- 比特币减半的历史定价

- ETH ETF 批准

- 意想不到的事情(最有可能)

理想情况下,我希望在 2020 年看到 DeFi 和 NFT 等 0 到 1 的创新产生内部催化剂,但目前看来可能性较小。

本周期的许多 0 到 1 创新,例如比特币 DeFi、重新抵押、L2 和 DePin,缺乏吸引散户投资者所需的吸引力。虽然模因币交易最初可能吸引了新用户,但随着散户投资者继续在模因币上亏损,他们的兴趣(和口袋里的钱)可能不会持久。

一个强大的催化剂将是将用户群扩展到加密货币原生人群之外的消费者应用程序。也许是 Friend Tech、Fantasy Top、一些 GameFi 游戏或其他任何游戏。

尽管如此,目前在这个周期中推动用户参与度和流动性的主要内部指标开始失去动力——积分空投时代。

积分、空投和代币打印的下一步是什么

每个周期我们都会找到一种新的方式来打印代币。每个周期打印都会变得更加容易。

如果你是我的忠实读者,我冒着风险在这里重复一遍,但请听我说完:

在以太坊之前的时代,代币打印需要启动 PoW 区块链。这是相对公平的模型,因为 1)代币通过分叉空投给 BTC 持有者,或者 2)挖矿要求不高。

由于 ERC20 代币,以太坊改变了游戏规则。现在任何人都可以廉价地发行代币。问题在于说服人们购买这些代币。作为一种解决方案,ICO + 包含改变世界的性感故事的白皮书如雨后春笋般涌现。

由于团队未能兑现夸大的承诺,ICO 逐渐衰落,而我们也发现了他们的胡言乱语。

(我认识不少 2017/18 年周期的“建设者”,他们只是在迪拜、葡萄牙等地筹集资金,同时尽最大努力假装他们在做某事)。

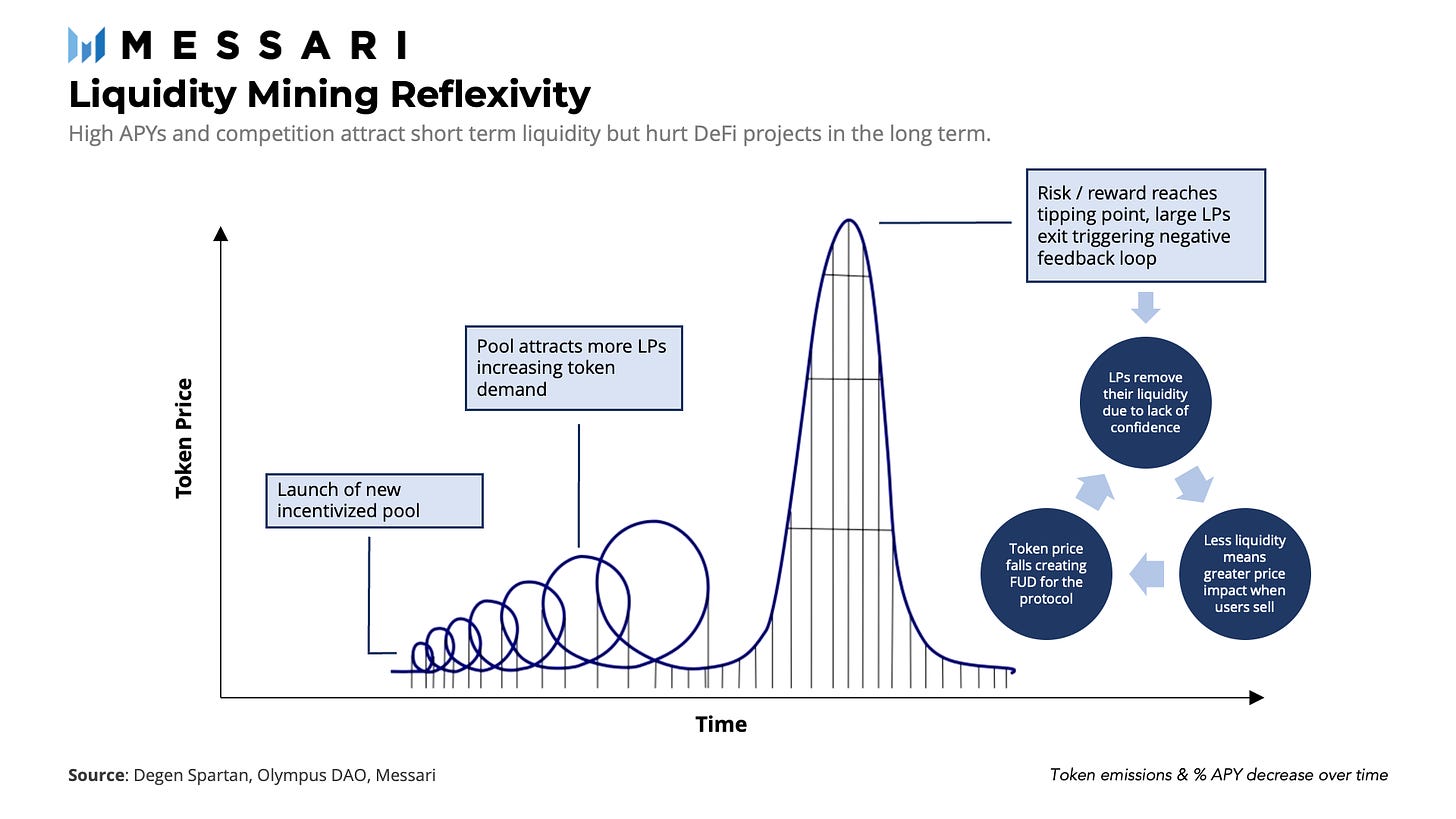

然后在 2020/21 年,我们引入了公平发布和流动性挖矿。两者都有各自的优势,但他们的时代结束了,因为流动性挖矿被证明对代币价格来说是不可持续的,因为它鼓励了农业和倾销。

关于【加密市场的无聊状态及下一步布局】的延伸阅读

火星财经加密周报 | 6月7日

本周欧盟选举开始,加密行业监管政策可能受影响。Tether CEO担心欧盟MiCA稳定币要求会对市场产生负面影响。RoaringKitty可能清算其GME股票头寸,Solana币价增长受益于Meme币交易活动。特朗普竞选团队收到近3亿美元捐款,西班牙90%的World ID持有者支持Worldcoin回归。加密专家密切关注欧盟选举对MiCA、DeFi、NFT等领域的影响。比特币可能因CPI创新高和降息预期上涨,ETH表现落后。Blast提醒DApp在6月25日前分配所有Gold和Points给用户。Bitget Launchpad项目BWB投入总人数增长,IO.NET初始总供应量为5亿枚。五月加密市场大多数指标下跌,但以太坊质押收入上涨,NFT市场交易额下降。加密货币可以解决人类挑战,DeFi夏季最新更新包括Ethena、Etherfi、Karak等项目。Notcoin交易量增加,L2争斗白热化,市场流动性改善,Meme板块吸引资金流入,NFT市场情绪低迷。Shardeum、Merlin和0G Labs与多家合作伙伴合作推进去中心化项目发展。

7月降息“没戏了”?加密市场应声下挫

美国5月非农就业报告强劲,加密市场早盘稳定但下午走低。比特币价格达到历史新高,市场情绪积极,预计未来几周将再创新高。分析师认为,比特币的四年周期是影响因素,预测2025年10月11日将达到新的历史高点。尽管存在泡沫市场的迹象,但与加密货币挂钩的永续期货并没有出现投机热情。市场逐渐成熟和稳定,受到机构兴趣和采用的影响。投资者关注下周的美国CPI数据和美联储货币政策决议。比特币未平仓合约创历史新高,市场情绪积极。

公平发布在理论上听起来很棒,但很少有公平发布实际上是公平的(这是一个很长的话题,但内部人士无论如何都设法获得了大部分代币)。

卖给零售业的故事是“治理”,即成为协议的所有者,同时分享协议收入。 #Realield,有人吗?

我在下面的帖子中写了更多关于这一点以及我之前周期的经验教训:

过去的回声:似曾相识的市场告诉我们关于下一个牛市的信息。

过去的回声:似曾相识的市场告诉我们关于下一个牛市的信息。

积分元是代币打印的自然演变。

它旨在通过延长代币生成事件并添加多个耕种季节,同时让用户真正使用 dApp,来解决“农场和转储”问题,从而使用户和 TVL 停留更长时间。

它在一段时间内发挥了作用:像 Jupiter、Jito 和我认为 EtherFi 这样的空投是成功的。

然而,就像每个新的代币打印元一样,一旦游戏规则对每个人都变得显而易见,并且加密社区中的机会主义者开始利用*该系统,它最终就会失去动力。

*利用这个词并不是最合适的

我自己写了一篇关于你如何被养殖的咆哮。我最近的重大损失是购买 Tensorian NFT,最终我在空投中赚到的钱比我为那个该死的 NFT 支付的钱还少。骗我一次……

如何种植:咆哮

如何种植:咆哮

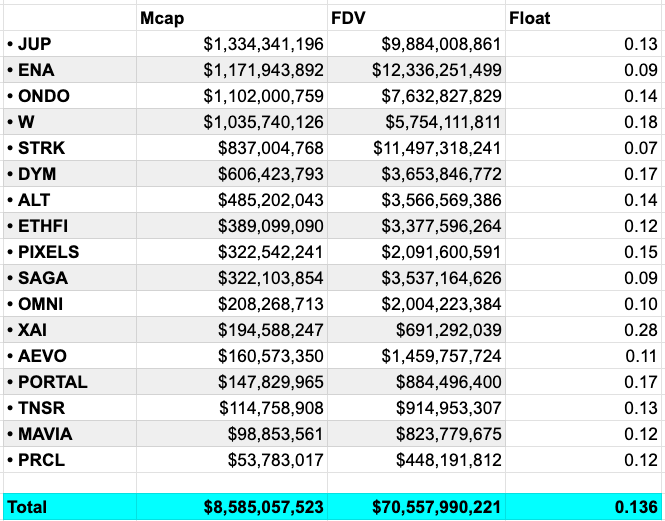

另一个主要问题是低流通量代币发行(高 FDV、低 MC),加上缺乏吸引散户购买这些低流通量代币的新故事。

最大的问题是人们不相信科技。他们不相信[在此输入任何叙述]的故事。

我会说实话。我喜欢高 FDV 代币空投,因为美元的配置很高。我可以耕种和倾倒代币。这对任何人来说都不再是秘密。

风险投资家也喜欢它,因为即使 TGE 后价格下跌 80%,他们的初始投资仍然是原来投资的 10 倍。

然而,由于新零售用户的涌入有限,并且之前周期的加密货币原生者已经学会了不要持有低流通量代币,因此这些代币注定会下跌。

仅对于最近推出的代币,我们就需要 60B 美元的资金流入这些代币才能维持其当前价格!

感谢托尔·哈特维森。

感谢托尔·哈特维森。

我们玩的是积分游戏,但最近发生的两件事似乎使市场发生了转变:

- Layerzero 反女巫空投活动。

- 特征层“桩”

Layerzero 通过夸大数字和增加协议估值并同时产生费用,从女巫活动中受益。现在它想要惩罚那些女巫。

Eigenlayer 推出但并未推出代币,这触动了人们的神经。我们意识到点耕规则太模糊,无法正确规划我们的活动。你总是可以被游戏。

下一个是什么?

我们需要看看 Layerzero 空投有多成功,以及 zkSync Era、Zircuit、Magic Eden 等。接下来会做。

我们经常从空投接收者的角度思考,但任何协议都会被激励去接触真正的用户,他们会通过使用该协议来了解该协议,并愿意 1) 继续使用该协议 2) 在 TGE 之后购买代币,因为他看好在上面。

Sybil 钱包在代币生成事件之前很有价值,因为它们会夸大指标。然而,他们在 TGE 之后就失去了价值,因为 Sybils 不太可能在之后购买代币。即使他们这样做了,一个管理数百个钱包的真人仍然只拥有一个人的购买力,而不是一百个。

因此,为了让空投农业再次变得性感,协议可以重点关注:

- 通过定位其他协议的活跃用户来识别真实用户和潜在新用户

- NFT 持有者。 Synthetix 的 Infinex(我在上面分享的)正在这样做。

- 奖励竞争对手协议的用户以吸引他们

- 例如,给予初始空投,50% 的空投将被锁定,直到他们通过存入 TVL、进行交易等使用该协议。

- 人性证明 POP 的持有者、拥有受人尊敬的追随者的 Twitter 帐户、个人 PoS 质押者等。Starknet 和 Avail 已经做过的事情(尽管损害了一些真实用户)

- 增加空投分配

- 目前 5% 到 15% 的空投还不足以吸引用户。当周围空投农民很少时,它就起作用了。

- Friend tech 100% 空投,没有代币,对于风投或团队来说是一个有趣的实验,但 FRIEND 需要表现得非常好才能让趋势回升

- 以更高的 MC/FDV 比率和更低的估值推出

- 以更高的空投分配启动将部分减少低流通量问题,但不会完全消除它

- 以较低的 FDV 推出,为新买家留下上涨空间。卡米诺 KMNO 良好的性价比可能是这一变化的催化剂

我给你的建议仍然是使用多个不直接连接的钱包。 Eigenlayer 给予 100 额外的 EIGEN 就是一个例子。但不要过度稀释自己,因为大多数农场都基于 1) 存入的 TVL 和 2) 数量。

如果您持有多个 NFT,请将它们分散,以便每个钱包只持有一个值得注意的 NFT。

我还错过了什么?感谢您在评论中的见解。

订阅

结尾评论

在我二月份的上一次市场概述中,我警告了循环农场的风险日益增加。

不是自吹自擂,但 ezETH depeg 证明我是对的,数以百万计的循环头寸被清算。

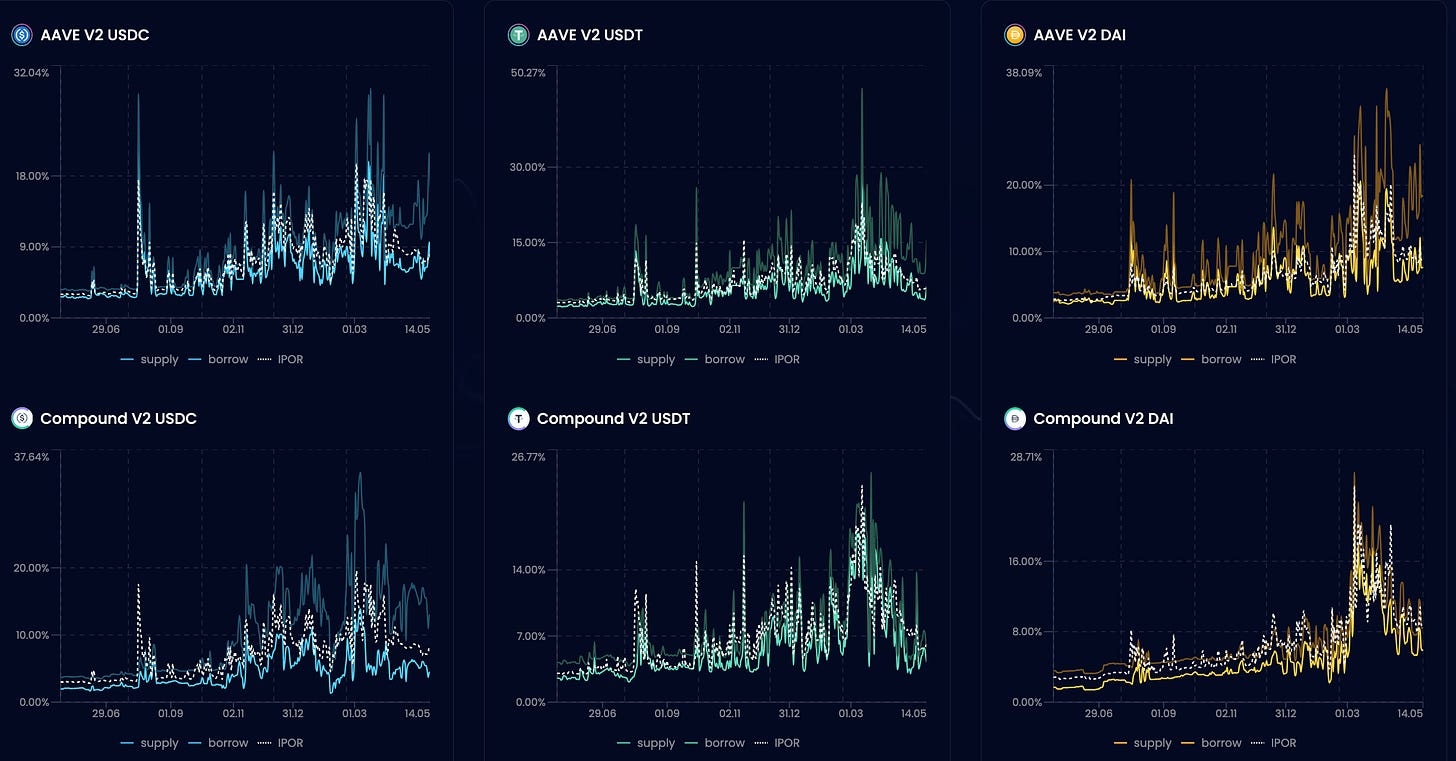

这是一堂昂贵的课,但却是必要的一课。此后,DeFi 的杠杆率有所收缩。

我们可以看到各种杠杆都在下降。随着德根们降低积分挖矿的风险并降低他们的期望,稳定币借贷利率最终下降。

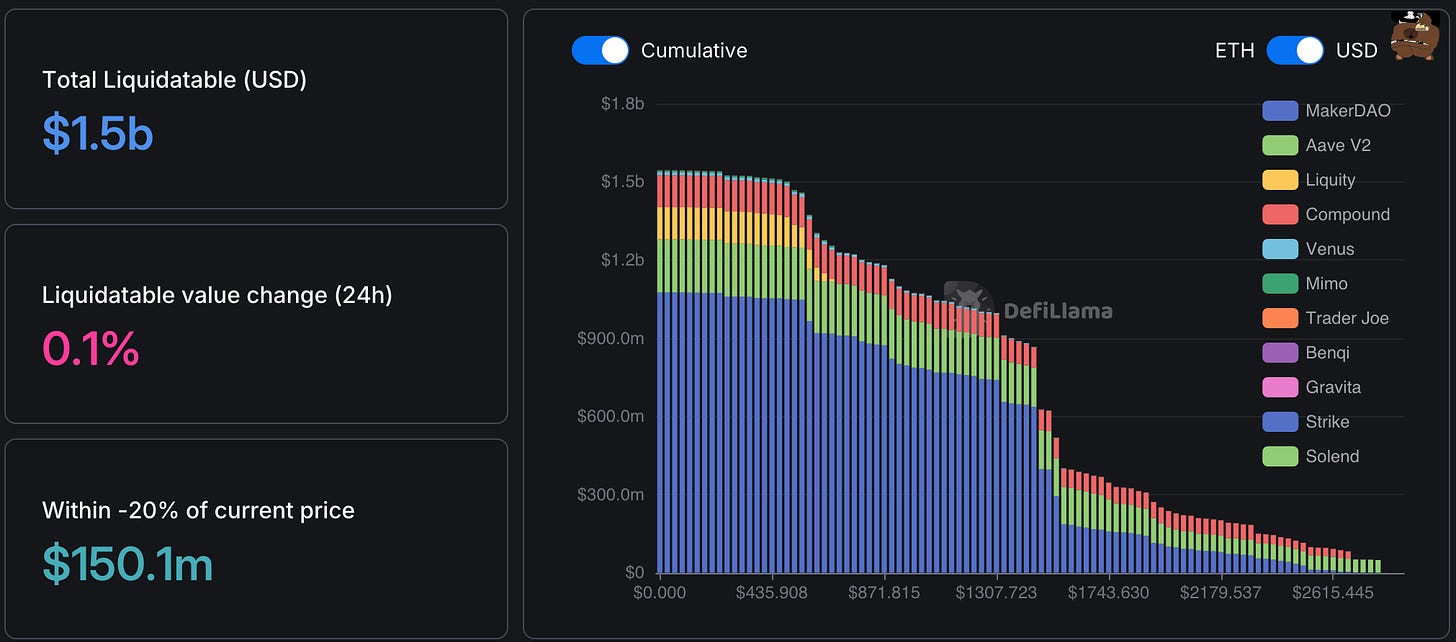

链上借贷市场也很健康,在 ETH 跌至 1500 美元水平之前不会出现重大清算。

但杠杆总是会找到偷偷摸摸的方式进入系统。

目前,最突出的两个是:

- Ethena 稳定币,占 BTC 资金费率总额的 4.7%,占 ETH 的 13.6%

- 重新抵押/液体重新抵押部门

Eigenlayer 正在慢慢添加新功能,随着更多 AVS 的推出和削减,它可能会开始给市场带来更多风险。

尽管如此,最令人担忧的杠杆是低流通量代币发行。

就我个人而言,如果 MC/FDV 比率低于 80%,我会避免长期持有代币。少数例外是高 APY 和积分农业空投,例如在 STRK 上赚取 20% APY,同时在 Nostra 借贷市场上产生积分。

我最近写了我的代币经济学简短指南:

代币经济学:我评估代币的方法

代币经济学:我评估代币的方法

现在就这样。一如既往,感谢阅读这篇文章!喜欢就点击❤️,喜欢就分享!

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:IGNAS ,如有侵权请联系删除。转载或引用请注明文章出处!