稳定币,美国国债的倒数第二个买家

作者是一名前债券和外汇交易员,最近发现稳定币可能会加强美元作为储备货币的地位。稳定币可以作为通胀对冲工具,但也可能面临恶性通货膨胀和美元脱钩的风险。稳定币的出现可能降低美国政府的国债武器化的可能性,但也可能导致新兴经济体将货币政策/主权让渡给本国个人储蓄者。政府可能会建立工具来跟踪公民使用稳定币的情况,以保持资本管制的有效性。

原文作者:Kunle

原文来源: Substack

原文标题:May 2024: Stablecoins are helping create a buyer of second-to-last resort for US Treasurys

编译:TechFlow,深潮

很久以前,我曾是一名债券和外汇交易员。在美国国债拍卖期间,我记得我们每隔几个月都会讨论一个问题:“中国的出价是多少?”这里指的是中国人民银行(PBOC)在这次拍卖中是否会成为买家。回想起来,我甚至不记得这是否真的影响了我所观察到的任何拍卖,但我从中得到的启示是,也许有一天中国人民银行不会在拍卖中购买,到那时美国财政部可能会陷入困境。

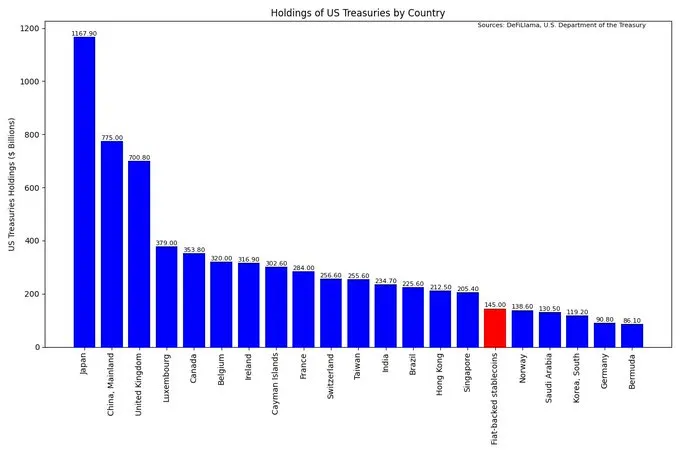

直到最近我看到下面这张图表,我才再次思考这个问题(译者注:图中红柱即稳定币,指用于购买美国国债的稳定币数量):

图表来源请查阅这里。

你不需要太费眼神就可以看出这说明了什么。加密世界可能无意中设计了一个系统,这将可能加强美元作为储备货币的地位。原因如下。

比特币最大化论者常常提到:

- 美国政府(以及大多数政府)借债过多,印钞过多。

- 这种行为是从未来偷窃财富。

- 最终,这种行为将导致恶性通货膨胀,贬值美元。

- 当这发生时,美元将自由落体。

- 因此,持有比特币是对上述第1至第4点的一种对冲。

我个人认为,由于美元的储备货币地位和其他一些因素(例如,没有多少东西的流动性可以与美元市场相媲美,所以如果你的操作规模一定,美元是难以避免的),美元相对于其他货币的表现很奇怪,但我对这些动态确实了解不多,也不是特别深入。

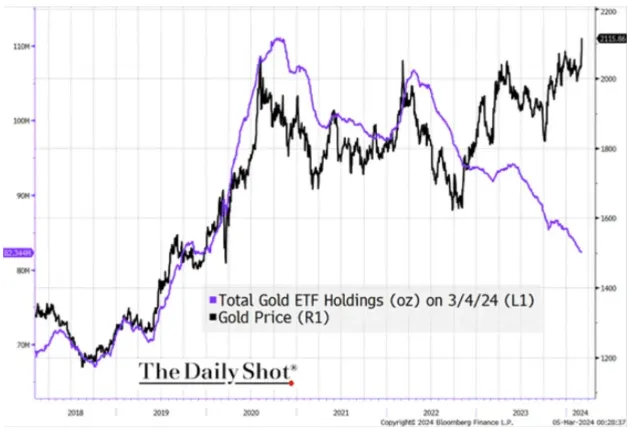

此外,从商业新闻中我了解到的另一个宏观观点是:

- 世界每天都在变得更加多极化/一体化程度越来越低

- 由于这个原因(还有其他一些原因),中国(可能还有其他一些国家的政府)对持有美国国债不那么感兴趣了(因此购买了更多的黄金),这也部分解释了为什么黄金现货价格处于历史高位,而 ETF 黄金持有量却在下降。

虽然我没有很好的论据来解释为什么会出现这种宏观主题,但许多数据点表明它是真实的。然而,我认为加密货币造成了另一个有趣的事情发生,这实际上是一种平衡。从根本上看,非美国个人和企业对美元的需求远远超过供应。对于非美国个人来说,美元通常是一种比本币更稳定的储蓄方式,而当地银行则难以获取。对于非美国企业来说,大约40%的跨境贸易仍以美元结算。大多数发展中国家的富裕个人通常会将他们的过剩储蓄转移到美国/英国/欧洲。像伦敦、温哥华和纽约这样的城市,其房地产市场反映了对美元计价资产的需求。发展中国家的非富裕个人很难获得美元,这种需求已经积压了几十年。我之前谈到过这个问题。

新兴市场的稳定币

加密货币的 "数字黄金 "宣传(即加密货币可以对冲通胀,其无许可的特性使消费者可以保护自己的财富不被当地政府没收)对于稳定币(一种与美元等储备货币挂钩的加密货币)来说比对比特币来说更真实。此外,鉴于最大比例的法定稳定币是由美元支持的,稳定币作为美国公民来说作为通胀对冲工具其实并不太有用。

在一个货币管理不善的国家,一个人理论上可能会在某个阶段出于投机目的而拥有比特币。然而,到目前为止,比特币的不稳定性使其无法作为一种价值储存手段,因为当你真正需要使用比特币时,你无法确信它能为你提供多少价值。换句话说,在新兴市场,普通民众没有足够的多余储蓄来承受比特币的波动,以备不时之需。这使得比特币在短期内成为一种非常昂贵和低效的价值储存手段。相比之下,在加密货币出现之前,贫穷国家的富人持有外币(通常是美元、英镑或欧元)作为储蓄的一种机制,曾经是(现在仍然是)相当普遍的。作为一名做市商,我曾经认为(现在仍然认为),判断一个国家经济发展轨迹的一个很好的启发式方法是 “这个国家的富人把他们的财富放在哪里?”无论财富输出到哪里(例如,如果你的国家在你致富后的举动是立即购买纽约或伦敦的房地产),这都是一个信号,表明公民害怕财富被夺走,无论是明确的夺走,还是通过印钞间接地拿走。

各国政府讨厌这样做,因为这会给本国货币带来自然的抛售压力,并使资产在某种程度上超出了它们的承受范围。然而,与美元或欧元(管理的实际资产)挂钩的法定支持稳定币是无需许可的,并且实际上超出了当地政府的能力阻止您购买,简直是已经存在的真实用例的数字资产替代品。在稳定币出现之前,您必须从银行购买美元并将其保存在银行账户中(这有其优点),但银行也可以

a) 拒绝将其出售给您;

b) 向您收取大量购买/持有费用;

c) 被政府强迫以虚假汇率进行交易或限制您可以购买或拥有的数量。

关于【稳定币,美国国债的倒数第二个买家】的延伸阅读

Arthur Hayes:美元储备货币地位正在丧失,比特币、黄金和其他货币将取而代之

不要让帝国的走狗说服你,由于中国经济的某些“缺陷”,没有货币准备废黜强大的美元。他们正在误导--在未来几年,世界将以多种货币进行交易,然后在需要时保存黄金,也许在不久的将来,比特币。

欧洲 MiCA 法案万字研报:全面解读对 Web3 行业、DeFi、稳定币与 ICO 项目的深远影响

欧盟将于2024年实施《加密资产市场法规》(MiCA),旨在规范加密资产市场并保护投资者利益。法案涵盖加密资产发行、交易平台透明度和披露要求、服务提供商授权和监督要求、投资者保护要求等内容。申请牌照的公司需符合特定条件,发行加密资产的公司需提供详细信息保证投资者权益。MiCA可能成为全球标准,但其实际成功仍有待观察。欧盟希望通过国际合作和协调监管,确保加密资产市场的一致性和有效性。MiCA法案也可能影响具有匿名功能的加密资产,如Monero和Zcash。

即使在今天的环境下,如果你在美国,你应该尝试去当地的美国银行或登录你的大通移动应用程序并尝试购买一些欧元,你会发现这是多么不受支持。

基本上,世界各地的每个人都希望获得一种相对稳定的货币来计价他们的储蓄,这种货币与他们每天购买的商品和服务相比具有可预测的汇率。对于今天(2024 年)的大多数人来说,美元和欧元比本国货币更稳定。由美元(或英镑、欧元,随你选择)支持的稳定币是一种无需许可的方式。加密货币领域最响亮的声音并没有动力告诉你这一点,因为 USDC 不会让他们变得富有。讽刺的是,稳定币实际上有助于解决失控的恶性通货膨胀情况,而比特币只是让用户用本国货币的恶性通胀换取加密货币的波动性。这并不意味着比特币没有用处,只是说如果你真的需要在你无法预料的时候动用你的储蓄,那么比特币就是一种糟糕的储蓄方式。

最奇怪的意外后果

稳定币正在将世界各地的散户投资者/公民/储户变成美国国债的隐性买家。原因如下:

- 稳定币使得美国以外的人们以一种他们的政府无法控制并且他们的银行永远不会轻松提供的无需许可的方式持有美元,并且(在某些情况下)以USD赚取利息。你越穷,获得美元就越困难。而这只是刚刚开始——稳定币只是开始被用于非加密用例,例如替代SWIFT交易和其他跨境中小企业支付(这是Bridge 所做的)。我只能想象,随着稳定币在线下使用的扩展,需求将继续上升。

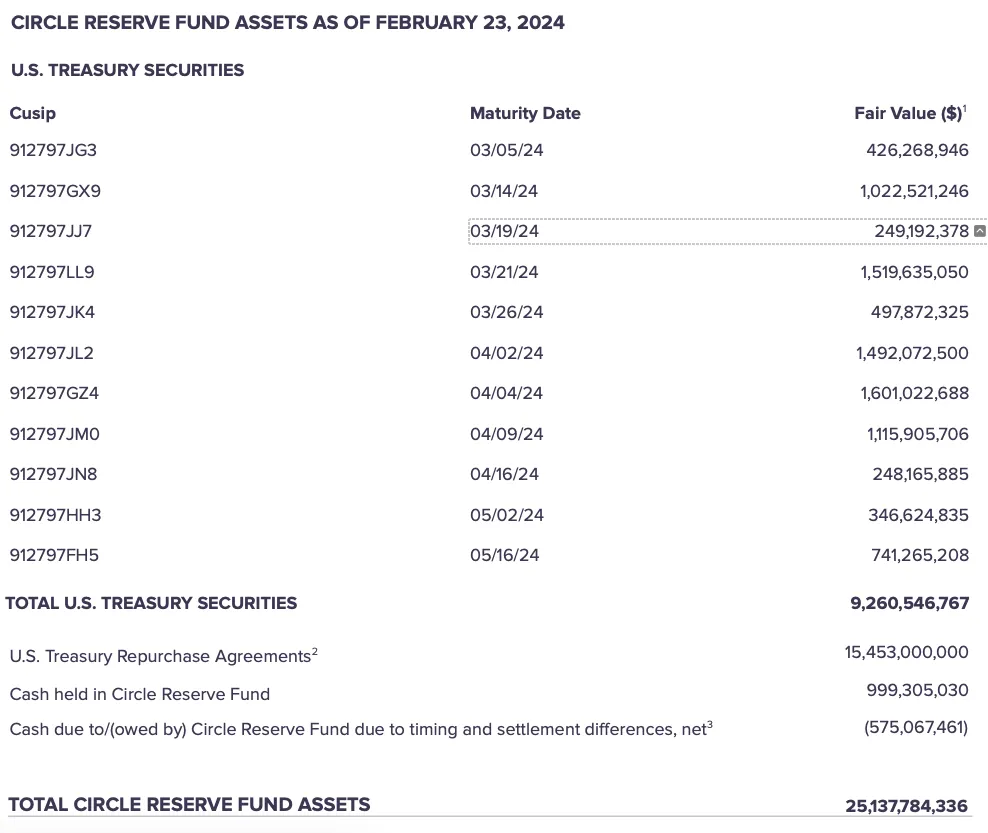

- 管理良好的稳定币基本上必须持有最稳定+流动性最强的证券,这些基本上是美国国债。例如截至2024年2月,大部分USDC持有的是美国国债+回购+现金:

- 因此,对国债的需求由于稳定币自身的需求而呈线性增长。

- 这基本上意味着稳定币需求的大约90%将以某种方式导致对国债的需求。

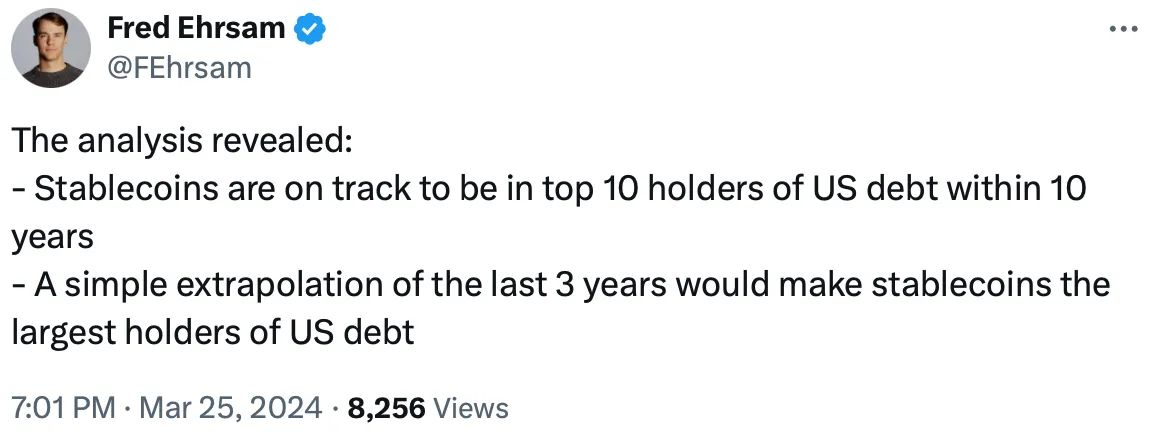

从一个奇怪的角度来看,购买作为国债一层的稳定币几乎比购买相关国债本身更容易。稳定币 3 倍的增长将使其成为美国国债的前五大持有者。因此,加密货币的增长将有助于支持美元在下一代成为储备货币,这一点并不疯狂。

推文来源

这些趋势持续或加速的影响

如果这些趋势保持不变,我们会想到一些潜在的影响。

首先,鉴于稳定币在很大程度上是由国债支持的--有一些有趣的传染情况是我们以前没有经历过的。例如,如果散户持有人试图集体赎回,加密货币传播者所担心的恶性通货膨胀事件可能会破坏稳定币的稳定,并影响更广泛的加密货币市场。

同样,我们可能会遇到“美元破发”事件,即由于稳定币可以全天候交易,但由于基础国债并非全天候交易,稳定币管理者无法足够快地生产出真正的美元(这可能表现为脱钩,导致在恐慌中以折价交易稳定币,如 SVB 危机期间 USDC 的交易价格为 85c)。此类事件不仅可能影响加密货币市场,还可能影响货币市场基金这一类别。

很难说这会如何发挥作用,随着稳定币使用的普遍增长,以及特别是加密货币机构采用的增长,资产之间的传输机制也会发生变化。在危机中,资产之间的相关性往往比我们认为的和平时期要高得多,以目前的规模来看,当我们发现它是如何发生的时候,它已经发生了。

其次,以稳定币形式持有的国库券广泛分配给散户,并由稳定币 "管理者 "将部分保证金货币化,与外国央行持有的国库券相比,以武器化的方式使用国库券的可能性要小得多。随着稳定币的增长和持有更多的美国国债,它们在冲突时期被大规模抛售并对美国政府的融资能力造成负面影响的可能性就会降低,这是因为各地的散户投资者/储蓄者不太可能通过抛售稳定币来表达他们的偏好(即使他们是反对USD的),因为他们的货币同样可能会波动、 也因为对于稳定币的管理者来说,赚取收益率是他们赚钱的方式(例如,Tether 在 2023 年通过国债收益率赚取了 10 亿美元),所以除非出现赎回,否则他们并没有卖出的内在动机。

换个角度说,中美脱钩和相关的资本流动结构调整通常被认为不利于美元的主导地位。然而,稳定币的出现却与这一趋势背道而驰,最终可能会加强美元和国债的主导地位。这完全是出于流动性和网络效应的考虑,随着法币支持的稳定币的增长,它们的流动性也会提高(美元的流动性也会随之提高),而且随着越来越多的个人持有美元(或美元生物仿制品),美元的位置也会变得更加难以动摇。

第三,冲突时期的 "逃向优质货币"交易往往倾向于储备货币(近几十年来主要是美元),但从历史上看,机构投资者的这种转变最为明显(部分原因是大多数市场活动都是机构的,部分原因是散户很难接触到债券)。在全球散户都能轻松获得美元(通过 USDC/USDT)的世界里,散户 "逃向优质货币 "交易的出现并不疯狂,全球散户都会从 a) 加密货币和 b) 本国货币转向 USDC,因为这是他们有史以来第一次可以这样做。

最后,新兴经济体将货币政策/主权让渡给本国个人储蓄者也存在一定风险。资本管制是政府经常使用的一种对抗货币贬值的工具,如果你的公民可以直接购买美元兑加拿大元/美元兑澳大利亚元(USDC/USDT),这就更难做到了。这就意味着,如果法币支持的稳定币继续被越来越多的人采用,政府最终会开始在其工具包中建立一些工具,至少可以跟踪其公民采用和使用稳定币的情况,从而使其资本控制继续有效。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Kunle,如有侵权请联系删除。转载或引用请注明文章出处!