EIGEN 空投之后,LRT 们的未来将何去何从?

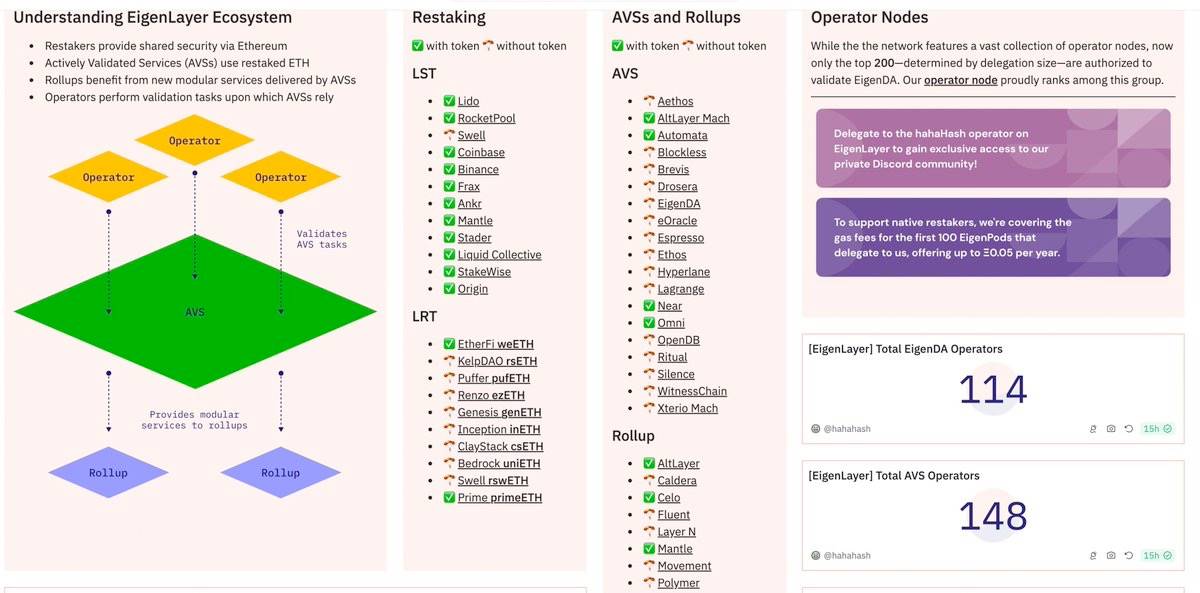

LRTs为用户提供了简单的界面来再质押ETH和LSTs以获得额外收益。现在,需要将注意力转移到像EzETH、eETH这样的LRT上,思考如何在3.21%的ETH收益率上获得额外收益。EL的设计中,AVS运营商运行硬件来计算和验证,并将再质押的ETH委托给AVS,利用Eigenlayer的经济安全池引导web3服务协议。风险投资公司正在盲目投资AVS,整个EL生态系统是风险投资家的梦想,但对散户来说,这可能会导致资本稀释。原帖作者提供了关于EigenLayer运行状况的全面看板,为读者提供有用的参考。

原文作者:@hmalviya9

原文来源: X

原文标题:The Future of LRTs Post $EIGEN Airdrop.

编译:TechFlow

LRTs为用户提供了一个简单的界面来再质押ETH和LSTs以获得额外的收益。现在,LRT、Eigenlayer 和 10 多个 AVS 的Points meta活动已经结束,我们需要将注意力转移到像EzETH、eETH 这样的 LRT 上,思考如何才能在 3.21% 的 ETH 原生收益率上获得额外收益。

在EL的设计中,AVS运营商运行硬件来进行计算和验证,并将再质押的ETH委托给AVS——AVS本质上是使用Eigenlayer的经济安全池引导的web3服务协议。

由于他们从EL借用经济担保,所以他们需要支付一些费用,而这些费用就是他们承诺的额外收益。

早期阶段,大多数 AVS 都难以获得项目的采用,因此以 Rev 份额的形式获得收益几乎是不可能的。对他们来说,唯一的办法就是凭空推出一种代币。

如今,风险投资公司正在对AVS进行盲目投资,所以如果一些AVS的代币在TGE时获得数十亿美元的估值,我也不会感到惊讶。

像Graph、Pyth、Axelar这样的Web3服务协议,它们都分配了一定比例的供应应用于节点奖励,并且每年都有专门用于节点奖励的代币通胀。节点奖励的供应分配通常在5-10%之间,但如果你看的是他们从 Eigenlayer 获得的经济安全规模,那么这又是主观的。例如,AXL 拥有 7.5 亿美元的经济安全,而如果看 Witness Chain、Lagrange 等 AVS,它们在不到一个月的时间里就坐拥超过 50 亿美元的经济安全。

理想情况下,他们将分配超过10%的供应以提供公平的奖励给AVS运营商,AVS运营商将与再质押者分享其中的一部分。

最初,在这些AVS推出Points计划之前,通过在Renzo、Puffer和Etherfi中投入ETH,你可以赚取AVS积分... 并且将持续进行下去,直到我们找到Points meta的饱和阶段。

关于【EIGEN 空投之后,LRT 们的未来将何去何从?】的延伸阅读

以太坊基金会应该解散吗?

本文指出以太坊基金会和可信中立的冲突,以及基金会员工在决策中的影响力。作者呼吁解散基金会或制定宪法来保持可信中立,避免权力积累。研究人员披露获得代币激励,但违背了以太坊的核心价值观。作者认为解散基金会是保持以太坊灵魂和可信中立的唯一途径。

多打一份工多赚一份钱,以太坊研究员正「restake」他们自己

以太坊基金会的顾问角色引发社区争议,因为他们接受了Eigen Foundation的职位并获得大量EIGEN代币激励。这引发了对基金会中立性的担忧,也暴露了其信息披露不足。然而,这也提醒我们应重视社会共识层面的去中心化,以太坊选择模块化架构让不同团队共同实现更美好的未来。

对于LRT的代币而言,它们目前具有治理效用,因此除非他们开始分享来自质押者的费用或其他收入之类的东西,否则购买这些代币是没有意义的。

整个EL生态系统是风险投资家的梦想之地。

对于散户来说,这纯粹是为了在ETH上获得一些额外收益的资本稀释。

你也可以在其他DeFi策略中优化收益,所以只有在理解规则和风险的情况下,才能玩这个游戏。

最后,原帖作者也整理了一份关于EigenLayer运行状况的全面看板,涵盖各LRT、AVS和用户指标等多种数据的实时情况,对EigenLayer生态关注的读者提供了有用的参考。

EL生态数据看板链接(点击此处)

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:hitesh.eth,如有侵权请联系删除。转载或引用请注明文章出处!