Aave v4 的一些思考:每个大协议都应该发链?

Aave v4的改进旨在提高用户体验、降低治理成本、防止不良债务扩散,并为长期发展提供便利。其中包括统一流动性层、模糊控制利率、流动性溢价机制、智能账户和金库、动态风险参数配置、超额债务保护机制、与GHO稳定币的原生集成和计划推出的Aave Network。Aave计划推出的新网络层将作为GHO稳定币和借贷协议的核心枢纽,使用GHO支付费用,以Aave V4为枢纽,$AAVE作为主要质押资产。Aave未来将专注于稳定币市场,为GHO创造场景。Aave Labs将持续关注网络发展,选择最合适的技术方案。

原文作者:CM

原文来源:twitter

注:本文来自@cmdefi 推特,火星财经整理如下:

关于 Aave v4,一点总结,很多问题早就改该,也有一些规划似乎是老 DeFi 的倔强。是否每个大协议都应该发条链?

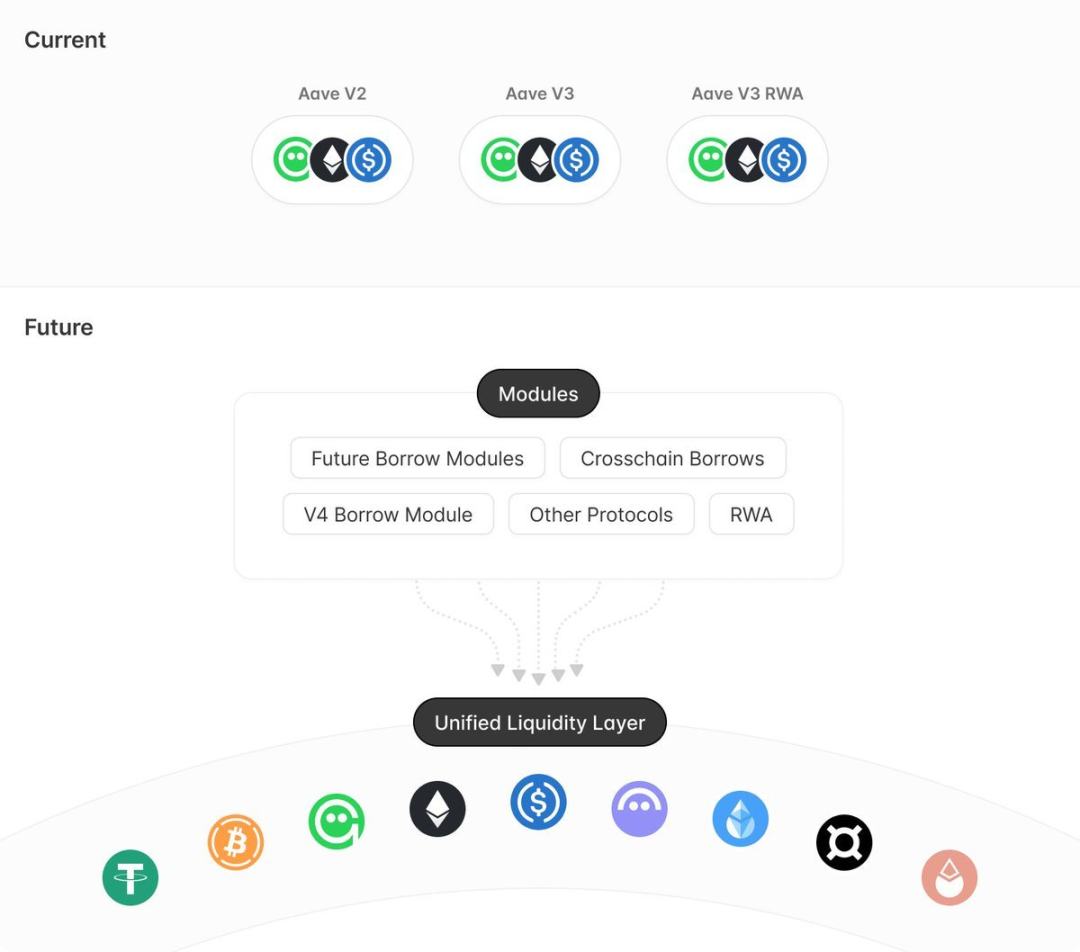

1. 统一流动性层

- 将所有资金供给和借出都集中管理,使得流动性不会分散在不同模块。

- 允许协议在未来方便地添加或移除功能模块,而不需要迁移流动性,为长期扩展提供了便利。

最大的好处就是不会在 Aave V2/V3/V4 的选项卡中来回切换,也不需要像当初 V3 升级时候那样要手动把资金从 V2 迁移到 V3。

2. 模糊控制利率功能

Aave V4 提议采用全自动利率,能够调整利率曲线斜率。当前的设定由治理机制控制,不仅增加了治理负担,还降低了资本效率。模糊利率设计用于主动控制利率曲线的转折点,使其根据市场状态动态调整。基本利率将根据市场需求上升或下降,以此优化供应者与借款人的利率。

这一点是早就应该优化的,笨重的利率模型和冗长的治理流程已经让 Aave 苦不堪言,在之前 $CRV 被恶意做空事件中 Fraxlend 就已经以算法控制利率遥遥领先了,在资金被借空利用率过高的情况下优先偿还了利率模型更加健康的 Fraxlend 借款。

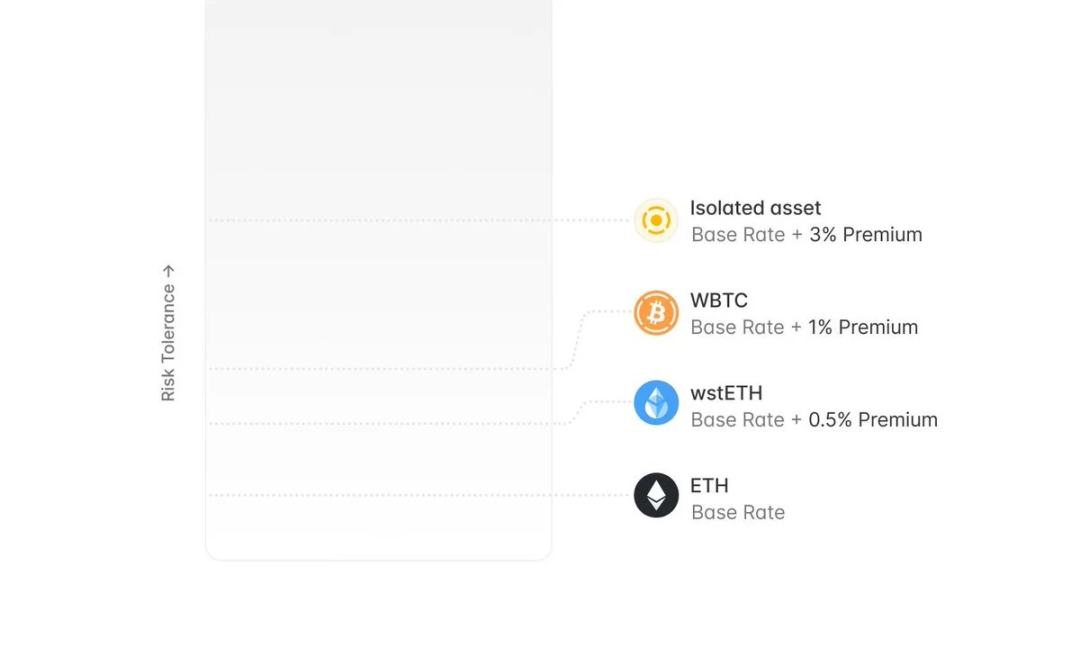

3. 流动性溢价机制

V4 引入「流动性溢价」概念,根据抵押资产的风险状况 ( 如中心化程度、市场风险等 ),动态调整借款利率。面对较高风险的抵押品,借款成本相对提高,反之,风险较低则有助于降低借款成本。

这一点是一个比较好的风险管理功能,许多山寨币在链上仍然有借贷需求,风险分级是可取的策略。

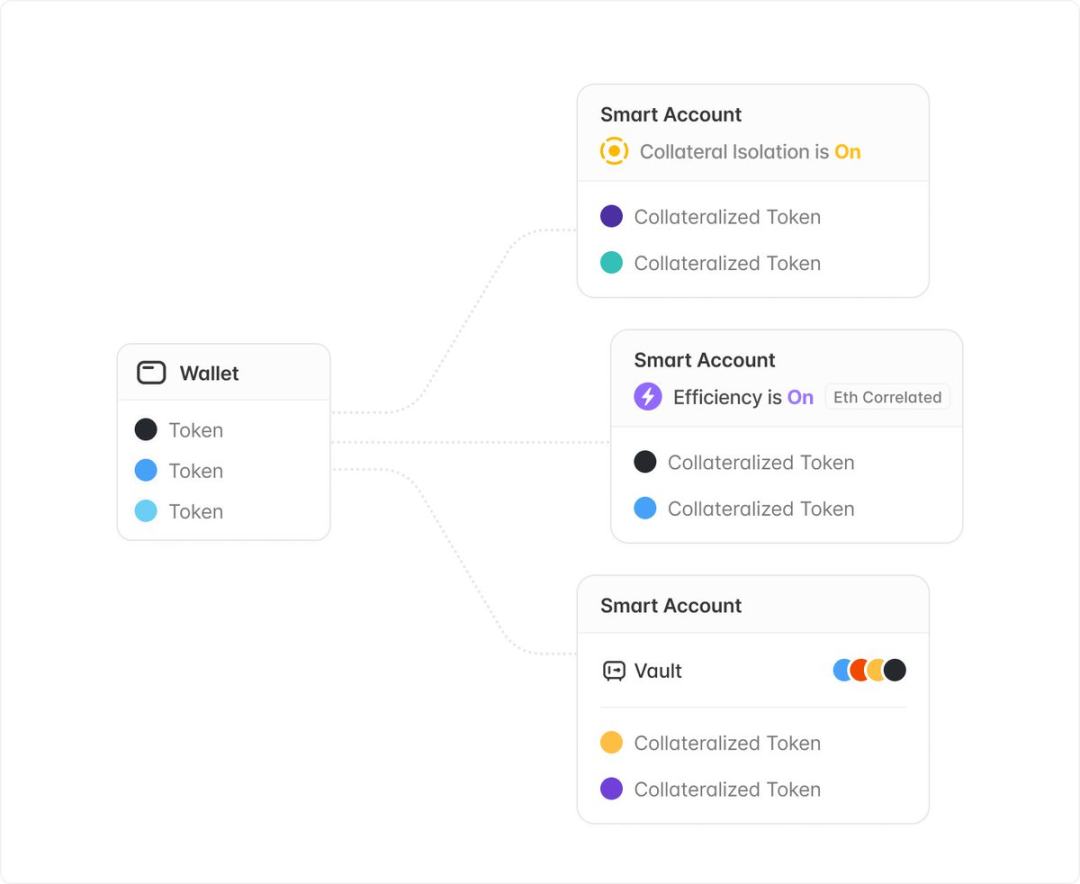

4. 推出智能账户 (Smart Account) 和金库 (Vault)

大幅改善用户体验,允许用户使用单一钱包管理多头寸。智能账户旨在解决 V3 的一个主要用户体验问题:使用 e-mode 或隔离资产借款时,需要用多个钱包管理头寸。

引入智能账户后,用户可用一个钱包创建多个子账户,大大简化协议交互。智能账户还能实现用户呼声较高的「金库」功能。用户可以在智能账户中抵押资产借款,抵押品被锁定但不会进入流动性池,降低了风险溢出。

这也是非常好的、早就该出现的体验升级。

关于【Aave v4 的一些思考:每个大协议都应该发链?】的延伸阅读

浅析Aave V4的核心要点——“统一流动性层”

Aave V4将推出" 统一流动性层",整合多个网络的流动性。类似于V3的Portal,但更高效灵活。通过模块化设计,Aave可更有效管理流动性,提高资金效率。升级还将允许添加新模块,如隔离池和RWA模块。Aave将成为无视链间流动性隔阂的DeFi协议,但需要信任假设。V4引入改进,如动态利率、流动性溢价、智能账户,构建Aave Network。旨在推动生态系统进一步采用,服务于10亿潜在用户。

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

5. 动态风险参数配置

支持为单个资产创建独立的风险配置,降低清算风险。引入自动化资产下架机制,简化治理流程。

- V3 的风险参数调整 ( 尤其是清算阈值 ) 影响所有用户,降低阈值可能引发不必要的清算,治理成本高。

- V4 引入动态配置功能,新的借款使用新配置,已有用户仍使用原有配置。

- 配套推出自动化资产下架机制,治理层触发后,系统逐步调低资产的清算阈值直至归零,效果相当于该资产无法再完成借贷业务,等同于人工下架但简化了治理流程。

6. 引入超额债务保护机制,防止不良债务扩散

共享流动性模型的一个弊端是资产积累超额债务会传染,V4 引入新机制追踪资不抵债头寸,自动核算累积的超额债务,当超额债务超过既定阈值,相关资产自动失去借款能力,防止坏账扩散。

7. 提供与 GHO 稳定币的原生集成

- 支持在流动性层原生铸造 GHO。

- 引入 GHO「软清算」AMM,仿照 crvUSD。

- 引入 GHO 紧急赎回机制,应对极端脱锚情况。

- 允许存款人选择以 GHO 形式获取利息,协议将利息转换为 GHO 的抵押品,增强 GHO 稳定性。

8. Aave Network

Aave 计划推出一个新的网络层,作为 GHO 稳定币和 Aave 借贷协议的核心枢纽。

- 使用 GHO 支付费用。

- 以 Aave V4 为枢纽。

- $AAVE 作为去中心化验证者 / 排序器的主要质押资产。

- 通过 Aave Governance V3 由社区控制该网络与以太坊的接口和交互。

- 广泛使用账户抽象

- 从 Ethereum 继承网络安全性。

Aave Labs 表示会持续关注一层和二层网络的发展,为 Aave 社区选择最合适的技术方案。

关于 Aave Network 充斥着现在老 DeFi 倔强的味道,从目前公布的资料和状态来看,这似乎是连团队自己都没想好的一个决定,要做 L1 or L2?怎么做?是否真的有必要?对于这些问题我是打问号的。

其实唯一比较明确的就是 Aave 未来始终是要打稳定币市场这个硬仗了,所有的规划都在为 GHO 创造场景。

由于这一轮应用层创新的匮乏,似乎真的是一轮属于基础设施的牛市,每个项目不带个 Layer 都不好意思去融资,有了「Layer」 估值一下子就上去了,而 DeFi 协议做大了以后是否真的有必要都去搞一条链,从目前看还很远,从我的角度来看,以太坊似乎就是那个链上的金融中心,不是说离开这里不行,而是对于一些对性能没有过度依赖的项目,似乎除了让自己变得「看起来更有用」离开以太坊自己做一条链对使用产品的用户来说没有更多的提升,反而在初期有可能降低安全性。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:CM ,如有侵权请联系删除。转载或引用请注明文章出处!