资本频繁加持、项目轮番空投,再质押 LRT 赛道成为“掘金新圣地”

币安Launchpool上线Renzo项目,再质押赛道备受资本青睐。EigenLayer平台已锁仓超160亿美元,推出多个流动性再质押协议。再质押产品分为原生协议和LRT协议,其中Renzo、Ether.fi和Puffer finance是代表项目。LRT是可自由交易的数字资产,可用于DeFi应用的质押借贷和LP,具有双重收益和多种奖励。Karak Network也是再质押协议,已上线主网和早期用户奖励计划。再质押协议吸引DApp或区块网络集成,可获得更高回报和估值。

原文作者:西柚

原文来源: Chaincatcher

1个月内,币安Launchpool已连续上线两期再质押(Restaking)赛道的项目Etherfi和Renzo。其中,最新一期的Renzo(REZ)新币挖矿将于4月30日结束,并开始上线交易,本次参与质押的资产超过150亿美元、用户数突破40万,参与热度可谓是空前高涨。

自2024年开年来,再质押赛道一直备受资本偏爱,获得千万美元融资金额的项目一个接着一个。本月下旬,再质押赛道再次获得2笔大额融资,先是4月16日再质押协议Puffer以2亿美元估值完成1800万美元A轮融资,接着4月23日流动性再质押协议YieldNest完成520万美元新一轮融资。

资本的频繁加持、项目轮番上线币安新币挖矿、空投一波接着一波等利好情绪推动下,再质押赛道已成为新的掘金圣地。

所谓再质押(Restaking),是指将已质押在以太坊PoS链上的ETH,通过将其二次质押在其他区块网络中提供验证服务,以获取除以太坊主网提供的PoS质押收益以外的收益。

简单来说,以太坊质押者可将质押的ETH二次用于其它PoS网络的质押,获得以太坊主网和其它网络的双重质押收益。

自以太坊转为PoS机制以来,已有超3250万枚ETH被质押在以太坊主网中,在ETH供应量占比超过26%,价值已超过1000亿美元。

常见的流动性质押协议(LST协议)如Lido、Rocket Pool,虽已通过质押凭证LST资产释放了质押在以太坊主网的ETH流动性,但不能将其作为其它网络的质押资产。

再质押协议希望将质押在以太坊上的ETH,也能再次用于保护其它区块网络的安全,并为ETH质押用户解锁新的收益机会,发挥更大效用的同时盘活质押的ETH。

由此来看,再质押协议为ETH质押者搭建了一个质押资产平台市场,有质押和验证的网络或DApp开发者是需求方,ETH质押者是质押资产供给方,通过这个市场,用户可以将其质押在以太坊上的ETH或者LST资产再次质押给其它网络,以获取更多收益。

截至4月29日,再质押赛道产品开创者EigenLayer平台上锁仓的ETH以及LST资产价值(TVL),已超过160亿美元。

围绕EigenLayer平台上的几百亿美元流动性又衍生出了多个流动性再质押LRT协议,如Etherfi、Renzo等,这些产品简化了EigenLayer的再质押复杂流程,让用户只需存入ETH或LST资产就可参与质押,无需关注背后的节点运营选择等。

目前,市场上的再质押产品按照产品的逻辑主要可以划分为两大类:一类是原生的再质押协议,如EigenLayer;另一类则是围绕再质押协议构建的LRT协议,如Etherfi、Renzo等。

EigenLayer:再质押协议的开创者

Eigenlayer是再质押Restaking概念的提出者,它支持用户将其LST资产进行再质押获得除以太坊PoS以外的质押收益。

4月10日,EigenLayer宣布已启动主网。

根据Rootdata数据显示,Eigenlayer已公开完成了3轮融资,累计融资金额1.645亿美元。其中,今年2月a16z宣布将其注入1亿美元资金。

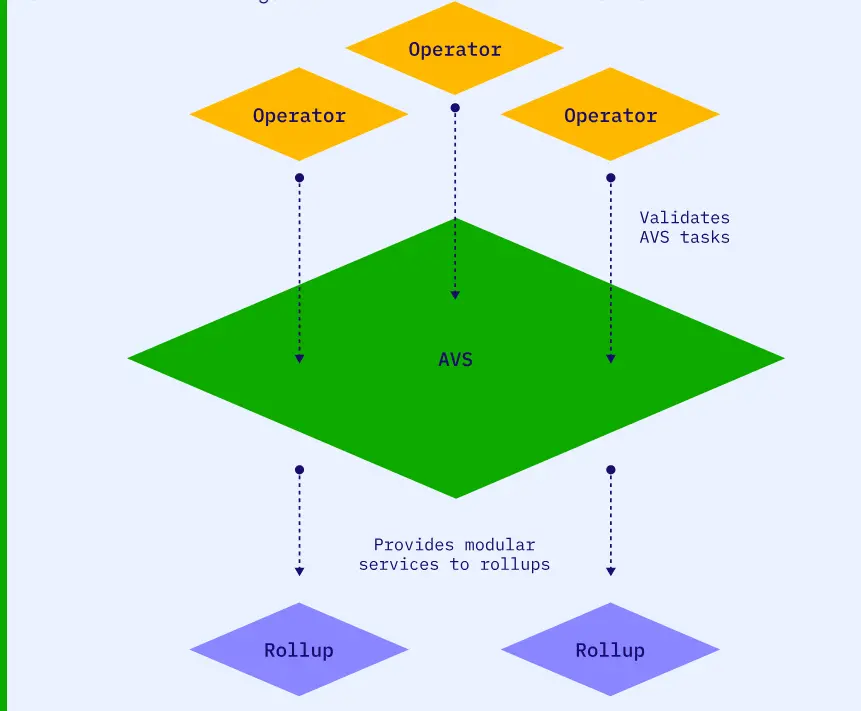

在EigenLayer平台上,主要有提供ETH或LST资产的质押者、节点服务方案(AVS)、有质押需求的应用链及DApp等三个主要的角色组成。

其中,节点服务方案AVS全称Actively Validated Services(主动验证服务),是EigenLayer的核心理念,是为区块网络或DApp项目方提供安全和去中心化保障的节点服务方案及系统。用户可以将其视为是一个中间件,通过它连接以太坊质押者或LST资产持有者和有节点服务需求的项目方,为项目方提供节点运营及验证服务,然后从项目方提供的节点奖励和手续费中抽取收益。

EigenLayer提供的是节点运营商服务,应用链或者跨链桥、预言机、Rollup等项目方无需再考虑节点从0-1搭建及后续运营等工作,可以直接租用EigenLayer的节点验证服务,这样可以节省时间和资源专心做更擅长的事。

除了节点服务外,EigenLayer还开发了可用性数据DA服务EigenDA,用于处理数据可用性、交易执行等,功能类似于模块化区块链的数据可用层Celestia。

目前,已经有多个应用链及Layer2使用或集成EigenLayer的AVS服务和EigenDA数据可用层,如Layer2网络Mantle、Cyber及Celo和Treasure开发的Layer2等均使用了EigenDA服务;Rollup服务方案AltLayer、Brevis、Xterio等使用了AVS验证者。

用户可以通过两种主要方式在EigenLayer参与再抵押:一是直接质押ETH;二是使用LST质押凭证资产参与直接参与再质押,现支持质押的LST资产已有stETH、swETH、mETH、stETH、wbETH、rETH等。

4月16日,EigenLayer宣布取消所有LST代币存款限额,TVL一周内增加了30亿美元。目前,用户在EigenLayer质押ETH或者LST可以获取积分。

截至4月29日,EigenLayer平台上锁仓的ETH及LST资产价值接近162亿美元,在ETH质押总额中占比接已超过15%,其中质押的原生ETH就有326万枚,其余为stETH、rETH、cbETH等LST资产。其中,EigenLayer向所有再质押者分发了的积分约有45亿个,在场外交易市场Whales Market每个EigenLayer积分的交易价格为0.14美元。

简化EigenLayer质押流程的LRT协议

由于在EigenLayer平台的产品机制比较复杂,且用户参与再质押AVS节点服务时需自己选择想要参与的项目并进行相关节点选择操作等,这给用户增加了难度。基于EigenLayer构建的一站式Staking平台LRT协议便应用而生。

用户只需把ETH或者LST资产存入LRT协议即可,由这些协议可帮助用户在EigenLayer上进行再质押,类似于DeFi协议中的机枪池或收益聚合器,用户可以选择在不直接参与复杂质押过程的情况下,通过LRT协议平台来进行再质押。

凡是质押在LRT平台上的ETH或者LST资产后,用户都会收到一个LRT再质押凭证资产(Liquidity Restaking Token),不但可以市场上自由交易,也可用于DeFi应用的质押借贷、LP等进一步增加收益。

虽然看起来与LST类似,但LRT资产是真正意义上实现了“一鱼多吃”,包含了双重质押收益和多个平台Token及积分奖励:以太坊主网的质押收益+再质押AVS服务的节点奖励+LST平台的代币奖励收益+EigenLayer的积分或Token奖励+LRT平台的Token或积分奖励。

目前,LRT赛道代表的项目有:Renzo、Ether.fi、Kelp DAO、EigenPie、YieldNest、Swell、Pendle Finance等。

1、Renzo

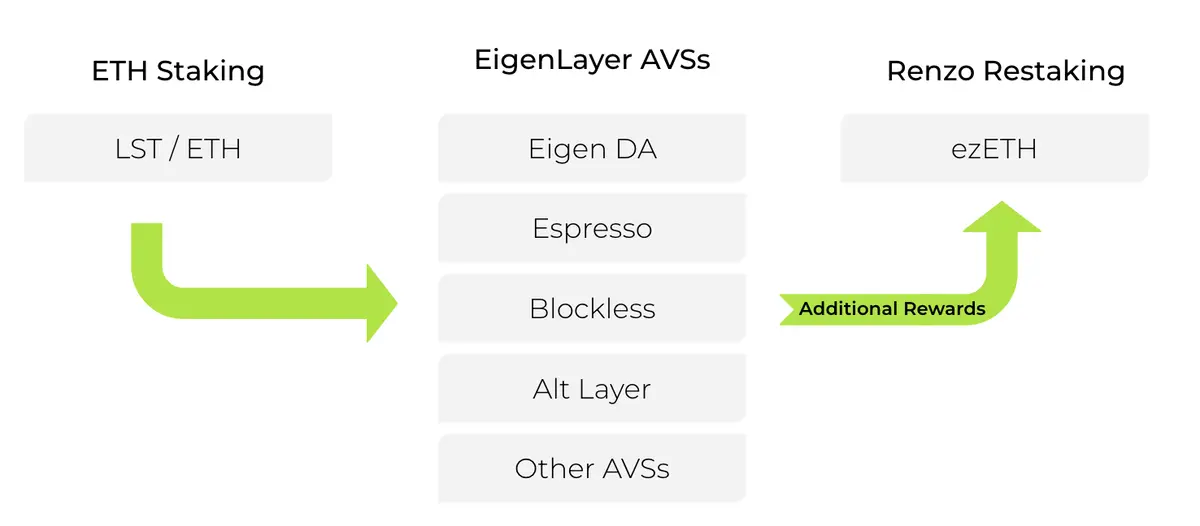

Renzo是基于EigenLayer构建的流动性再质押协议,它为用户简化了复杂的再质押机制,并代替其去操作EigenLayer再质押相关的服务等,因此用户无需理解、选择和管理节点运营AVS服务及其奖励策略等流程,也可直接参与EigenLayer再质押。

用户只需将其ETH和LST资产存放在Renzo平台,会收到再质押凭证ezETH,持有ezETH就可获得以太坊PoS质押收益和其它AVS节点服务收益。

今年1月,Renzo以2500万美元估值完成320万美元种子轮融资,2月又宣布获得了Binance Labs的投资。4月23日,币安宣布Renzo(REZ)成为其Launchpool新币挖矿项目并公布REZ代币经济模型,REZ的总供应量将为100亿枚,上市时的流通供应量将为10.5亿枚,并于4月30日正式上线交易。

在此期间,Renzo推出了早期积分奖励计划ezPoints,用户可通过锁仓ETH或者LST资产获得ezETH,并获取积分ezPoints,同时也可获得EigenLayer的积分。

截至4月29日,Renzo锁仓的资产价值已超过35.1亿美元,EigenLayer发放的积分已超过9.3亿,Renzo ezPoints发放了15.3亿。

与其它LRT协议相比,Renzo优势在于很早就支持Arbitrum、Base、Blast、BNB Chain、Mode、Linea等多个Layer网络,用户以Gas方式参与再质押。

2、Ether.fi

Ether.fi原是以太坊上的流动性质押协议LST,去年11月集成了EigenLayer再质押协议后,协议上锁仓的资产规模进入飞速增长阶段,从千万美元一路上涨至38.6亿美元,TVL是当前的LRT赛道排名第一。其代币ETHFI已于3月上线币安Launchpool,供应总量为10亿,现报价为4.44美元。

关于【资本频繁加持、项目轮番空投,再质押 LRT 赛道成为“掘金新圣地”】的延伸阅读

以太坊基金会应该解散吗?

本文指出以太坊基金会和可信中立的冲突,以及基金会员工在决策中的影响力。作者呼吁解散基金会或制定宪法来保持可信中立,避免权力积累。研究人员披露获得代币激励,但违背了以太坊的核心价值观。作者认为解散基金会是保持以太坊灵魂和可信中立的唯一途径。

多打一份工多赚一份钱,以太坊研究员正「restake」他们自己

以太坊基金会的顾问角色引发社区争议,因为他们接受了Eigen Foundation的职位并获得大量EIGEN代币激励。这引发了对基金会中立性的担忧,也暴露了其信息披露不足。然而,这也提醒我们应重视社会共识层面的去中心化,以太坊选择模块化架构让不同团队共同实现更美好的未来。

根据Rootdata数据显示,Ether.fi已公开进行了2次融资,共计融资3230万美元,最近一期则发生在2月28日融资了由Bullish 和 CoinFund 领投的2700万。

目前,用户在Ether.fi质押ETH或者LST资产会收到再质押凭证eETH,并获得EigenLayer积分,目前该平台已发放的EigenLayer积分已超过11亿个。

相较于原生LRT协议,Ether.fi有自己的以太坊PoS质押服务,也一直在深耕质押的去中心化问题。4月22日,SSV.Network宣布与 ether.fi合作推出最新的分布式验证技术(DVT)集成,希望通过多样性方案避免再质押节点运营的中心化问题等。

3、Puffer finance

与Ether.fi类似,Puffer finance原是以太坊上的流动性质押LSD平台,将其质押验证器启动门槛从32ETH降低至2ETH以下,并获得了以太坊基金会的资助,并通过集成EigenLayer为质押用户提供更多的AVS收益。

根据Rootdata数据显示,Puffer finance已公开进行了4次融资,披露的累计融资金额为2145万美元,其中4月16日宣布以2亿美元估值融资1800万美元。

今年1月,Puffer Finance宣布开启质押积分奖励计划,表示用户可通过质押ETH、stETH、USDT和USDC等资产,获得Puffer和EigenLayer积分奖励。不过,目前Puffer Finance仅支持用户存入stETH和wstETH。

4月29日,Puffer Finance的TVL为14.1亿美元,已发放的积分数约24.4亿个, EigenLayer发放的积分为6.5亿个。

4、YieldNest

YieldNest是由EigenLayer支持的流动性再质押协议,目前产品还处于测试阶段,用户只能参与Discord早期社区。

4月23日,YieldNest宣布完成520万美元的新一轮融资。

5、Kelp DAO

Kelp DAO是由多链流动质押平台Stader Labs团队成员搭建的基于EigenLayer的流动性再质押协议,用户可以在平台上质押ETH及stETH、sfrxETH等LST资产获取其再质押凭证rsETH。

与其它LRT协议不同的是,Kelp DAO推出了EigenLayer积分(EL积分)代币KEP,支持EL积分以1:1的形式兑换为KEP代币,即1KEP=1EL积分,KEP积分代币可在二级市场进行交易,也可用于其它DeFi应用中,如组LP等。

目前,用户可以通过在Kelp DAO平台锁仓ETH及LST资产获取EL积分奖励和Kelp Grand Miles里程奖励积累。4月2日,Kelp启动了“十亿里程”的活动,将向铸造rsETH的用户额外奖励500万个EL积分。

截至4月29日,Kelp DAO锁仓的TVL已有8.63亿美元,获得的EigenLayer积分已有4.38亿,积累的Kelp Grand Miles奖励里程有3.7亿,被领取的KEP积分代币超5000万枚。

6、EigenPie

Eigenpie是由多链收益协议Magpie社区subDAO创建的基于EigenLayer的LRT协议,支持用户质押LST资产获取LRT再质押凭证。

早期Eigenpie主要专注于LST资产的再质押,并为每种LST资产单独发行了对应的LRT资产,以隔离不同LST资产之间的风险。

不过,4月26日Eigenpie宣布现已支持ETH的再质押。目前,用户在该平台可通过质押ETH或者LST资产获取Eigenpie和EigenLayer积分,截至4月29日,Eigenpie平台的TVL为3.23亿美元。

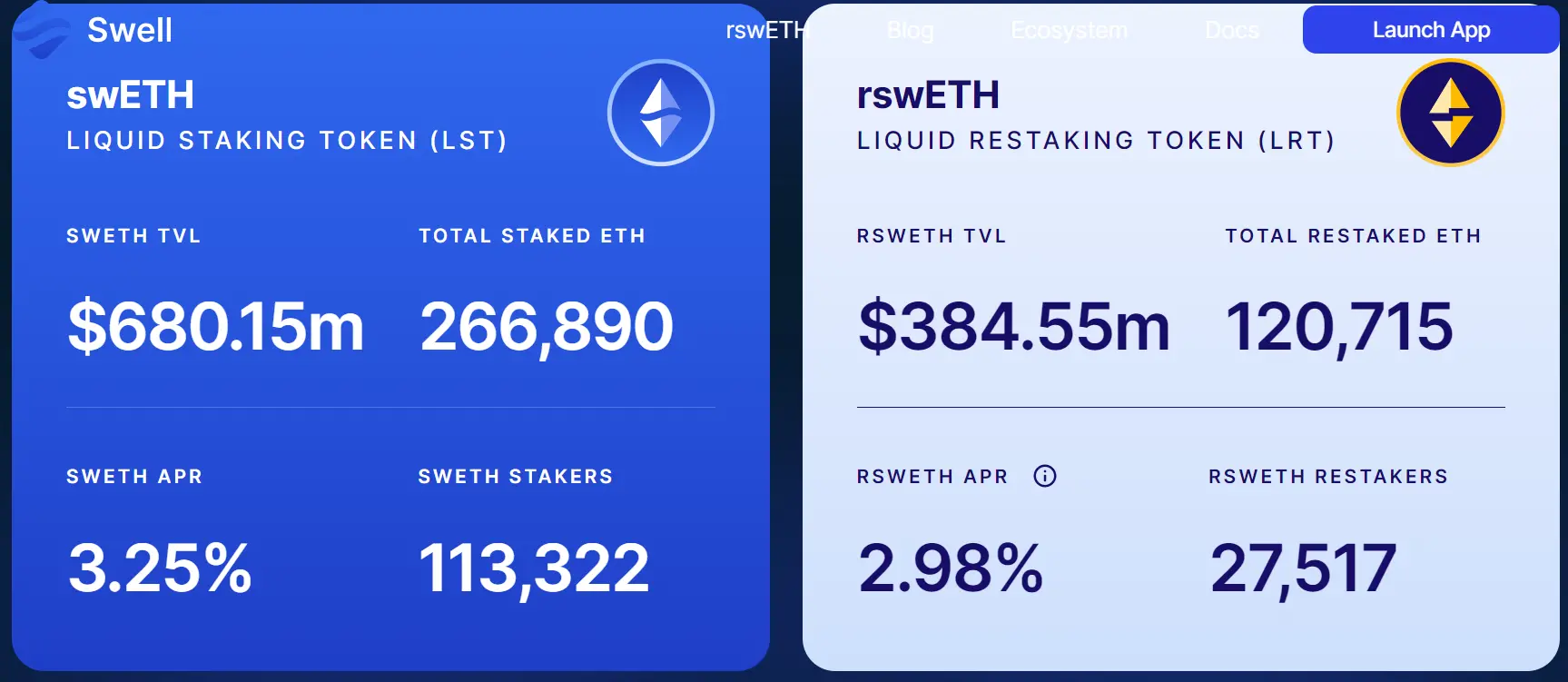

7、Swell

Swell同样也是以太坊上的流动性质押协议LST,用户可以质押ETH获得LST流动质押凭证swETH。今年1月宣布推出基于基于EigenLayer的再质押服务LRT产品rswETH。

目前,Swell网站页面也显示着这两种产品LST的swETH和LRT的rswETH,前者管理的资产规模超过7亿美元,后者TVL为3.98亿美元。

3月,Swell宣布推出自己的Rollup网络Swell L2,这是专门为再质押构建的Layer2网络,将rswETH作为其链上的原生GAS代币,预计将于2024年下半年推出。

另外,Swell已于4月上线了Swell L2预存款活动,并明确表示参与的用户将在L2启动时获得SWELL空投,目前支持存入ETH或者LST、LRT等资产,已存入的资产已有3.79亿美元。

8、Pendle Finance

Pendle Finance(Pendle)原是以太坊上的一个DeFi收益协议,分拆生息资产的本金和收益,然后将其并将其Token代币化,以满足不同用户的投资需求。

借助LST和LRT赛道的发展,Pendle Finance平台管理的资产规模进入了爆炸式增长,现TVL为44.1亿美元,在整个DeFi应用中排名前7,代币PENDLE近30天涨幅超50%,现报价5.5美元。

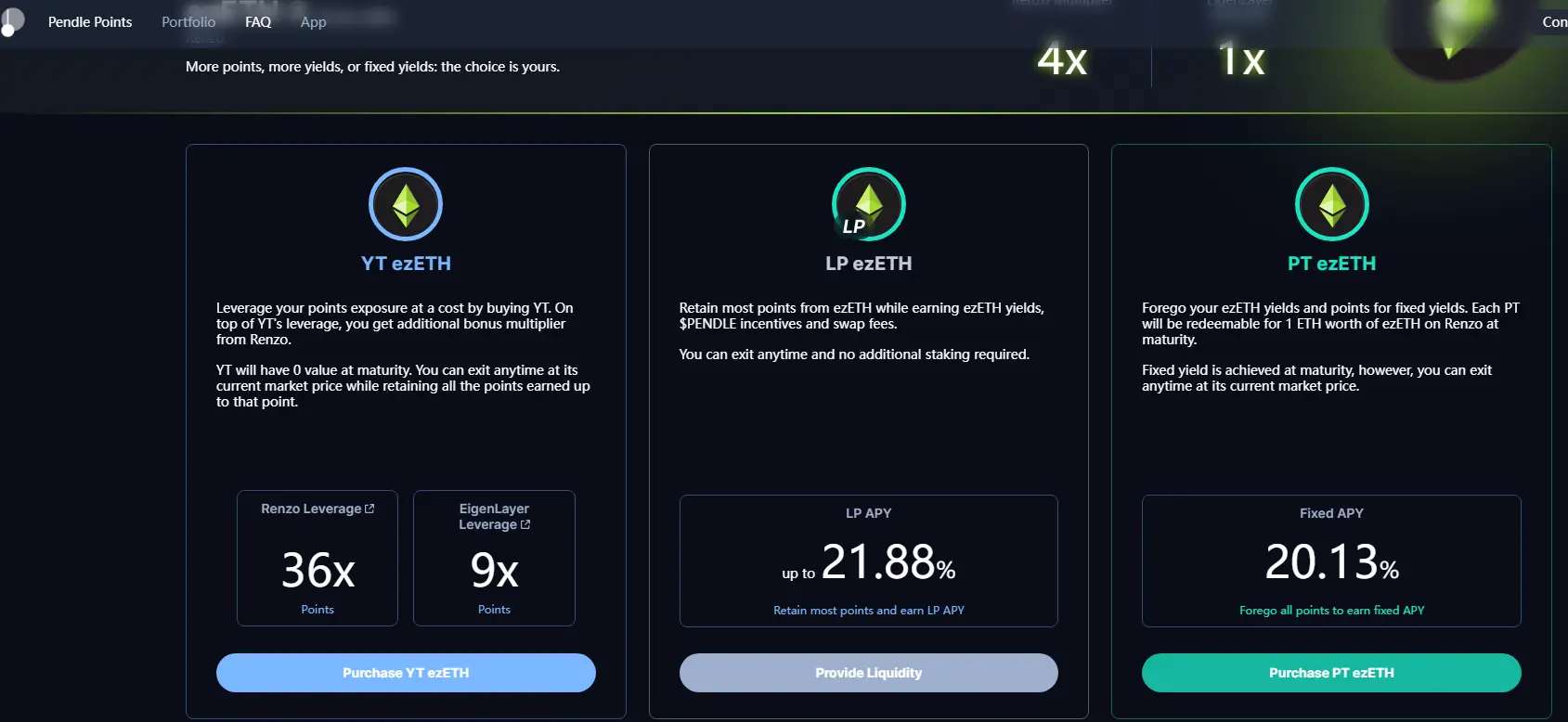

在Pendle中,生息资产被分为两部分,一部分是生息资产的本金PT(Principal Tokens),另一部分是生息资产的收益部分Yield Tokens(YT)。YT和PT可以在Pendle AMM上交易,用户可以通过折扣价格购买资产,参与各种收益策略,或通过为资金池提供流动性赚取收益。

Pendle Finance现已支持ezETH、eETH、pufETH等LRT再质押凭证资产,将其潜在的积分收益分拆为YT-Token代币,本金部分为PT-Token代币,然后用户可以根据自己的风险承受能力及未来预期判断,选择持有收益还是售出直接变现。

就拿Renzo上的LRT资产ezETH来说,Pendle Finance将其潜在的积分收益拆分为YT ezETH,本金为PT ezETH,然后用户可以进行自由交易这些Token,比如看好未来的积分收益,那么可以买入YT ezETH,如果预期不好,则可以选择直接售出变现。

此外,Pendle Finance还向持有ezETH的YT代币(YT-ezETH)的用户分配EigenLayer积分和Renzo积分。

EigenLayer竞品Karak Network

Karak Network是由开发商AndalusiaLabs(曾是LUNA协议的资产风险保险服务商)创建的再质押协议。工作原理与Eigenlayer协议类似,支持用户将已经质押在以太坊上的ETH,再次质押在其他区块网络中,一份质押成本获取多个生态的质押收益。

去年12月以10亿美元估值完成4800万美元的A轮融资,投资机构包括Pantera Capital、Framework Ventures、Digital Currency Group、Coinbase、Nima Capital等。

二者不同的地方在于,Eigenlayer将再质押的ETH服务于DApp的安全性过程称为AVS(主动验证服务),Karak平台称其过程为分布式安全服务(DSS)。

此外,Karak支持再质押的资产种类也更多,希望任何资产都能进行再质押,目前再质押资产除ETH和LST资产外,还有ezETH、pufETH等LRT、及USDT、USDC、DAI稳定币等。据悉。

Karak还开发了自己的Layer2网络K2,并已上线主网。

今年2月,Karak上线了早期用户积分奖励计划KarakXP,仅限邀请加入,用户可将ETH、USDC等资产跨链至Karak赚取XP。不过,这并没有在市场引起太多关注,数据也没有明显变化,直到4月8日启动Private Access后,TVL才开始暴涨引起用户关注,现TVL已增至4.9亿美元。

目前,用户在Karak质押资产可以享受“一鱼多吃”:赚取PoS质押奖励+重新质押奖励 +Eigenlayer积分+LRT协议积分+Karak XP。如在Karak质押Renzo的ezETH,用户将获得的奖励有:以太坊PoS质押奖励+Karak平台的再质押奖励+Eigenlayer积分+Renzo协议积分+Karak积分XP。不过,当前想要在参与Karak平台质押需要邀请码,每个地址仅有5个邀请码。

另外,再质押协议吸引DApp或区块网络集成AVS/DSS的能力,是衡量未来潜力的重要指标之一,因为更多AVS/DSS的DApp意味着再质押参与者会获得更高回报(会有更多的空投)、协议收入、代币估值、TVL也会更高。目前Eigenlayer已有多个AVS合作方,但Karak还未公开合作的项目,官方表示会在未来几周内揭晓。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:西柚,如有侵权请联系删除。转载或引用请注明文章出处!