读懂Centrifuge:在Base建立RWA借贷市场,将DeFi扩展到机构

DeFi平台崩盘导致加密市场进入寒冬,投资者转向传统资产。Centrifuge是早期涉足现实世界资产的DeFi项目,与MakerDAO和Aave等合作,实现双赢模式。RWA协议旨在将现实世界资产代币化,如美元、黄金、国债等,让DeFi扩展到机构。Centrifuge使用Substrate框架搭建了自己的区块链,并推出了新的资金池Centrifuge App,允许用户投资。团队拥有丰富的区块链和金融行业经验,已完成多轮融资。目标是为中小企业提供更便捷高效的供应链融资支持。

原文作者:Luccy

原文来源:律动

原文标题:读懂Centrifuge:在Base建立RWA借贷市场,将DeFi扩展到机构

2022 至 2023 年,具有天价收益率的投机性 DeFi 平台逐一崩盘,加密市场进入寒冬,投资者和协议国债寻求通过接触美国国债和私人信贷等传统资产类别提供的稳定性。在这一背景下,去中心化金融中现实世界资产(RWA)刷新了加密市场的新认知。

RWA 相关项目建立起了区块链和现实世界的联系,对区块链而言,RWA 的出现使得一众代币和增长有了现实资产作为底层支撑,增加了 DeFi 系统的稳定。对于传统金融而言,RWA 项目一定程度上替代了传统的金融中介,增加了资产的流通渠道,从而增加其流动性,减少资产流转成本。

但无论什么技术,赚取永远是 degen 是首要追求。随着加密牛市的回归,DeFi 原生收益率上升到两位数的水平,RWA 协议迅速降温。

直到不久前,贝莱德推出其首个在公共区块链上发行的代币化基金 BUIDL,才重新点燃了 RWA 赛道,并快速吸引了大批资金入场。赛道龙头 ondo finance 带领各 RWA 协议代币迎来普涨行情,新老项目各凭本事扎堆出现,其中,Centrifuge 以 1500 万美元融资杀出赛场。

1500 万美元融资也许并不稀奇,但考虑到近期加密市场中 defi 板块的低迷,超过千万美元的融资资金大多都流向了基础设施的建设,因此 Centrifuge 才显得尤其亮眼。此外 Centrifuge 此次融资已为 A 轮,投资方实力背景相较以往仍旧强硬,由 ParaFi Capital 和 Greenfield 共同领投,Circle Ventures、IOSG Ventures、Arrington Capital、Spartan Group 和 Wintermute Ventures 等参投。

Centrifuge 于 2017 年推出,2021 年开始涉足 RWA 市场,是最早涉足 RWA 的 DeFi 项目之一。Centrifuge 的最大竞争优势在于,它成功地与绝大多数顶级 DeFi 项目建立了深度合作,这为其快速聚集用户和锚定流动性奠定了基础。

目前,MakerDAO 已成为 Centrifuge 活跃贷款总额的 80% 的稳定资金来源,两者之间形成了正向循环:MakerDAO 通过 Centrifuge 获得高额度优质抵押资产;而庞大的资金支持又推动 Centrifuge 业务爆发式增长。这种双赢模式使得 Centrifuge 可以高效率地释放并运用现实世界资产。

除 MakerDAO 外,Centrifuge 还与 Aave 等头部 DeFi 联手,共建了 RWA 专属的融资池,这为 Centrifuge 生态带来了更多平台流量和用户红利。同时,Centrifuge 也是一个链上信贷生态系统,旨在将中小企业主的资产代币化,并抵押在链上以获得流动性。

让 DeFi 扩展到机构

RWA 协议是为了将现实世界资产代币化,即利用技术手段,将如不动产、车辆、国债等上链,建立起区块链资产和真实世界资产的联系,从而完成真实资产的代币化。理论上,RWA 协议的实际用途可以非常广泛,任何现实世界的物品都可以被代币化映射到链上。

稳定币就是代币化的最著名的例子,其以美元的代币化最为人所知,如我们所熟知的 USDT 和 USDC。二者的形成原理一致:项目公司储备美元,再铸造对应数量的 USDT/USDC,将美元代币化为稳定币,从而达到了美元代币化的目的。此外,黄金也是代币化的典型例子,比如 KAU、PAXG、XAUT。

除了美元外,被代币化的 RWA 还通常会涉及到美国国债、债务工具、股票和指数,甚至包括碳信用(Ecowatt、Flowcarbon)、实物收藏品(Collector、Tangible)、数据索引(The Graph)、KYC(Shyft Network)和工作市场(Human Protocol)等非金融层面。

相关阅读:《Web3 入门指南:一文搞懂所有加密核心概念》

代币化市场正在升温

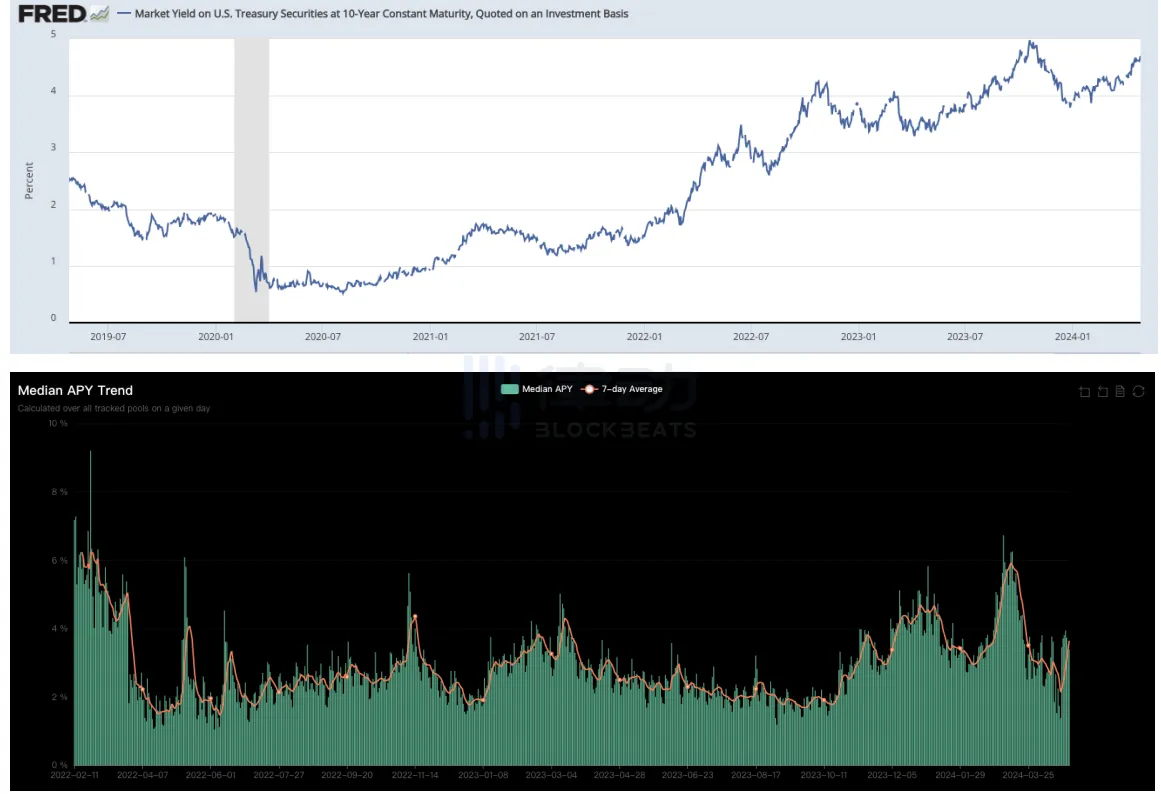

是选择 defi 还是代币化究其根本还是看哪种方案更赚钱,尤其是要能让有钱的人赚钱。对比美国国债收益率与 DeFi 收益率,美国十年期国债收益率总体呈上升趋势,目前收益率达 4.7%,而 DeFi 收益率很难却没有明显的上涨趋势,收益中值多稳定在 2% 左右。

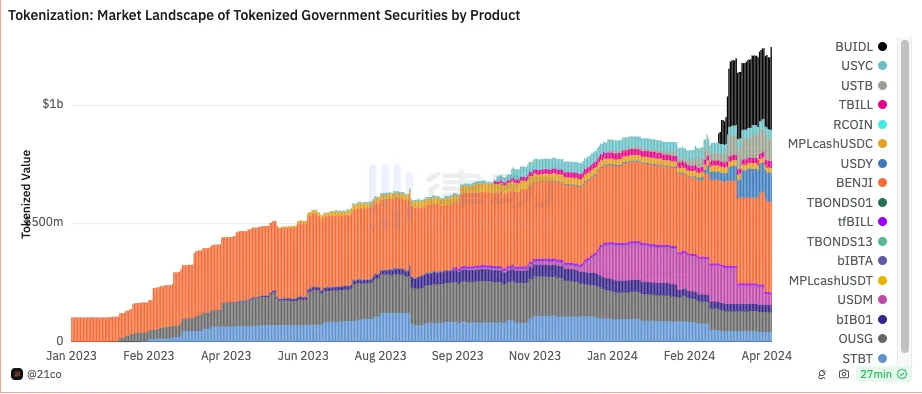

DeFi 表现低迷让大户无利可图,转而将资产代币化。除了开头提到的贝莱德发行的代币化基金 BUIDL 外,其余企业也开始大规模推出其代币化基金。4 月 26 日,富兰克林邓普顿 (Franklin Templeton) 推出了 Franklin 链上美国政府货币基金 (FOBXX),以 BENJI 代币的形式发行股票。每个代币代表 FOBXX 的一部分,并且可以在公共 Polygon 和 Stellar 区块链上进行交易。

这一决策的推出也让链上国债的管理资产(AUM)升至 12 亿美元以上的历史新高。另据 The Block 报道,全球代币化市场预计将在 2030 年达到 16 万亿美元。

图源:21Shares

据 The Block 的报告显示,当前 RWA 投资产品(例如 Ondo Finance OUSG、MatrixDock STBT(链上国库券))以及机构借贷平台 Maple Finance 和 Centrifuge 的 TVL 增长较快,DEX 的 RWA 代币交易量今年也达到历史新高,超过 20 亿,进一步凸显了资金对 RWA 的兴趣和需求的变化。

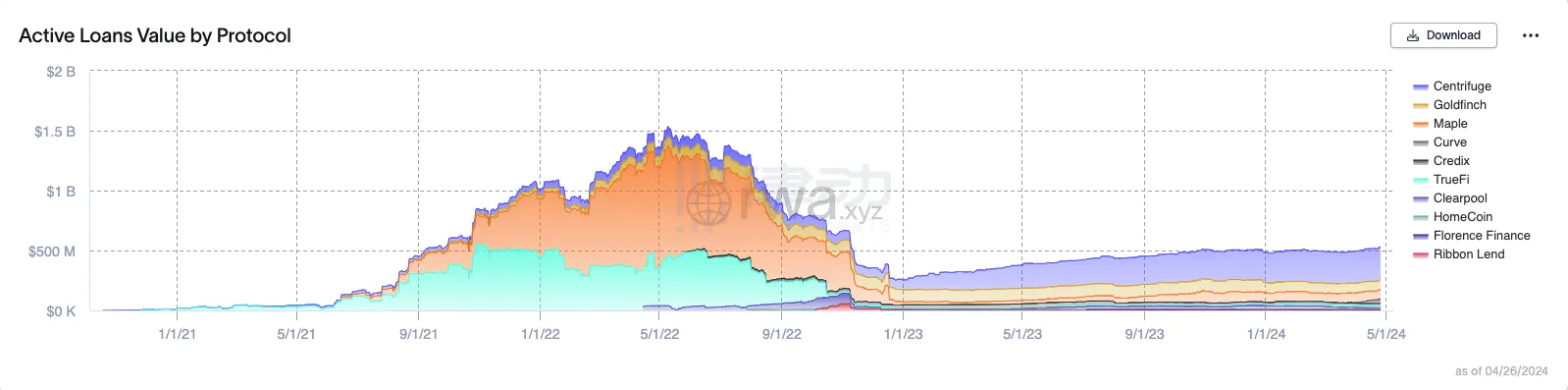

Centrifuge 是代币化资产联盟的创始成员之一。据 rwa.xyz 数据,Centrifuge 以 2.8 亿美元的链上私募信贷领域活跃贷款金额位居同类榜首。但 Centrifuge 存在较高贷款逾期违约风险,超 2600 万美元贷款逾期超过 90 天。

机构级 RWA 借贷市场

但目前,用户无法通过风险加权资产或风险加权资产来对冲、投机、借贷或满足流动性需求。如果 DeFi 想要扩展到机构,需要相应的基础设施让机构能够快速安全地加入 RWA。

为此,Centrifuge 联合创始人 Lucas Vogelsang 在融资声明中撰写了一份提案,旨在建立一个名为 Centrifuge Pools 的机构级借贷市场,该计划将由 DAO 资助和建设。该市场建立在 Base 上,并与 Coinbase 验证集成,并将它们作为开源结算层进行扩展。这些集成将使机构能够快速安全地加入 RWA,以提供即时的流动性和以 RWA 抵押的借款能力。

Centrifuge 允许借款人在没有银行或其他中介机构的情况下为其现实世界的资产融资,将其桥接到去中心化金融(DeFi)中,以降低中小企业的资本成本,并为 DeFi 投资者提供与波动性加密资产无关的稳定收益来源。Centrifuge 表示,所有这些都不会牺牲合规性或监管要求。

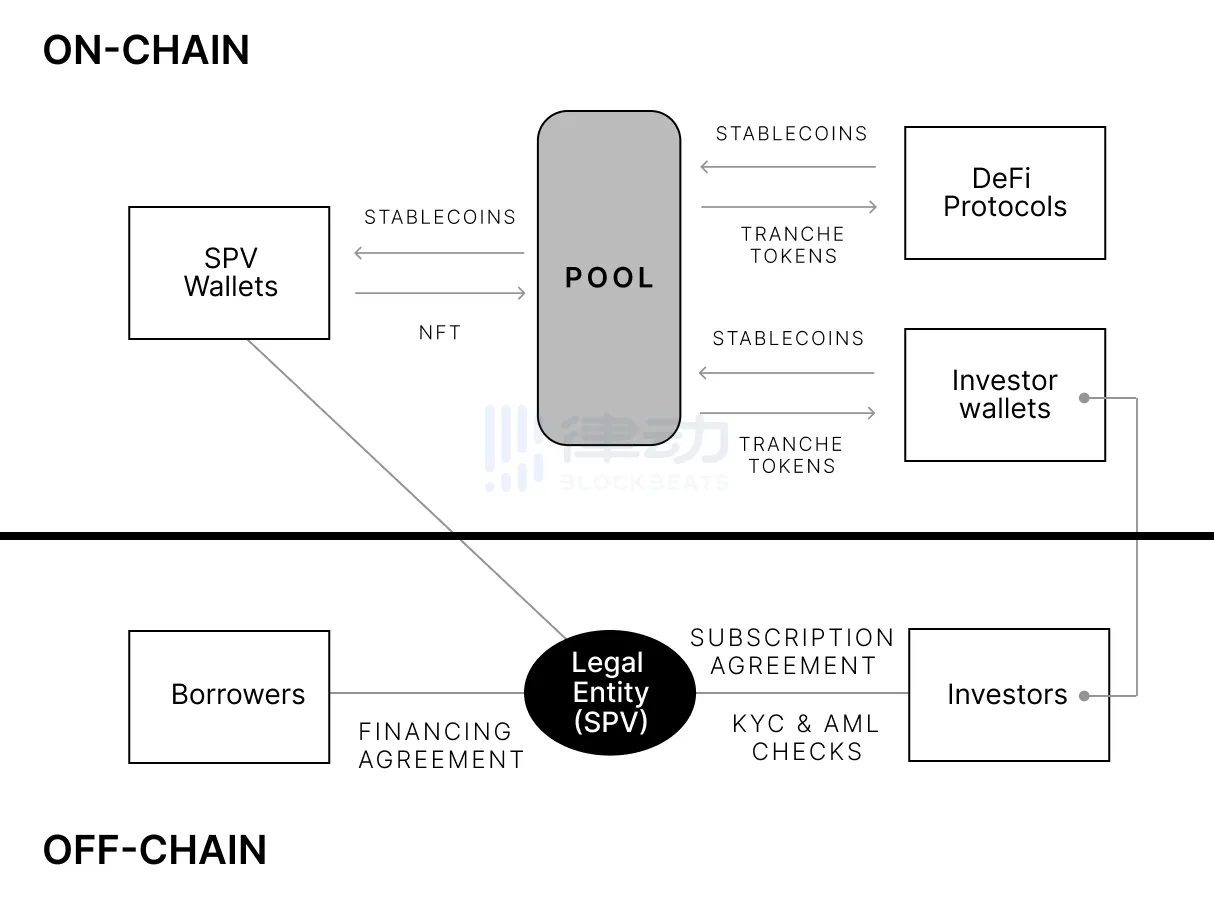

为现实世界的资产融资需要现实世界的法律结构,因此需要有一个链下法律主体,以执行签订协议、清算追偿等任务。Centrifuge 基本模拟了传统金融中企业信贷的过程,具有较低的融资门槛,同时让投资者可以从真实资产中获取收入。为了合规,Centrifuge 基于美国资产证券化的法律结构搭建。

相关阅读:《从法律专业视角,解读 RWA 未来发展机会》

为了将现实世界和链上世界结合起来,通常情况下,RWA 协议会建立 DAO 组织,并由 DAO 设立了链下基金会作为法律实体管理 RWA 项目。Centrifuge DAO 由 Centrifuge 信贷集团(CCG)、协议工程组、治理协调小组、K/factory 、Centrifuge 网络基金会(CNF)及创始文件几个主要部分组成。

在此基础之上,部分协议还会采用 SPV,即特殊目的实体。这是专门为项目对应资金池所设立的独立法人,起到隔绝破产风险等作用。比如 Centrifuge,SPV 通常用于持有正在融资的现实世界资产。它允许这些资产在法律和财务上与主要运营公司分开,从而降低风险并提高投资者的透明度。

Centrifuge 每个池的设置旨在反映协议结构和各方之间的实际关系,所提供的模板基于几十年来用于资产支持证券化的法律结构。为了将资产证券化,资产的合法所有权由资产发起人转让给 SPV。

关于【读懂Centrifuge:在Base建立RWA借贷市场,将DeFi扩展到机构】的延伸阅读

背靠 MakerDAO 逆袭成链上信贷龙头,一文了解 RWA 底层服务商 Centrifuge

【GPT】 Centrifuge是一个真实资产抵押借贷平台,MakerDAO和Aave等DeFi协议的支持使其链上活跃贷款已增长至超2.4亿美元,它的核心产品包括Tinlake协议、Centrifuge P2P消息协议和Centrifuge Chain,原生代币CFG可以用于激励网络和生态发展,但也存在违约坏账风险。

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

图源:Centrifuge 文档

Centrifuge 的 RWA 解决方法

创立之初,Centrifuge 作为一个去中心化的资产融资协议,旨在让企业间相互交换自己的数据,包括公司的声誉、生意伙伴等等信息。据悉,Centrifuge 的协议可以为用户带来以下几个功能:可以把客户和供应商直接地连接起来,并且追踪历史的交易记录;用户可以建立一个认证身份和声誉的系统,用于解决争议和风险管理;互相交换一些财务文件,比如收据、订单信息等等。

2021 年,Centrifuge 开始涉足 RWA 市场,是最早涉足 RWA 的 DeFi 项目之一,也是 MakerDAO、Aave 等头部协议背后的技术提供方。

RWA 上链与交易

为将 RWA 带到链上产生收益,需要一个存放现实世界资产的地点以及一个充当现实世界资产池的开放市场。

最初,Centrifuge 将资金数据储存在以太坊上,并建立了开放资产池 Tinlake,利用 Aave 协议为 Centrifuge 上的 RWA 带来流动性。在 Tinlake,Centrifuge 允许任何人都可以启动链上信贷基金,并创建抵押贷款池。

借款人可通过 Tinlake 将实体资产代币化,实体抵押品将根据风险和回报分成 DROP 和 TIN 两种代币,分别代表优先级别的固定利率和次级别的浮动利率。投资者可根据自身的风险承受能力和收益预期选择投资 DROP 或 TIN。

随后,Centrifuge 使用 Substrate 框架搭建了自己的权益证明区块链 Centrifuge Chain,并推出新的资金池 Centrifuge App 以替代 Tinlake,允许任何基于 EVM 的链上用户投资。在保留 Tinlake 的原本优势基础上,Centrifuge App 提高了 KYC 和参与投资的速度以及新增了 KYB(Know Your Business)流程自动化,并为后续的多链支持奠定了基础。

对于 Substrate,早年入圈的人应该并不陌生,在 2018 年 Web3 峰会上,Polkadot 创始人 Gavin 用 Substrate 技术框架在 15 分钟内搭建一条全新的区块链已是加密社区的一则美谈。Gavin 将 Substrate解释为真正的 P2P、可升级、无限的逻辑灵活性及经济灵活性。

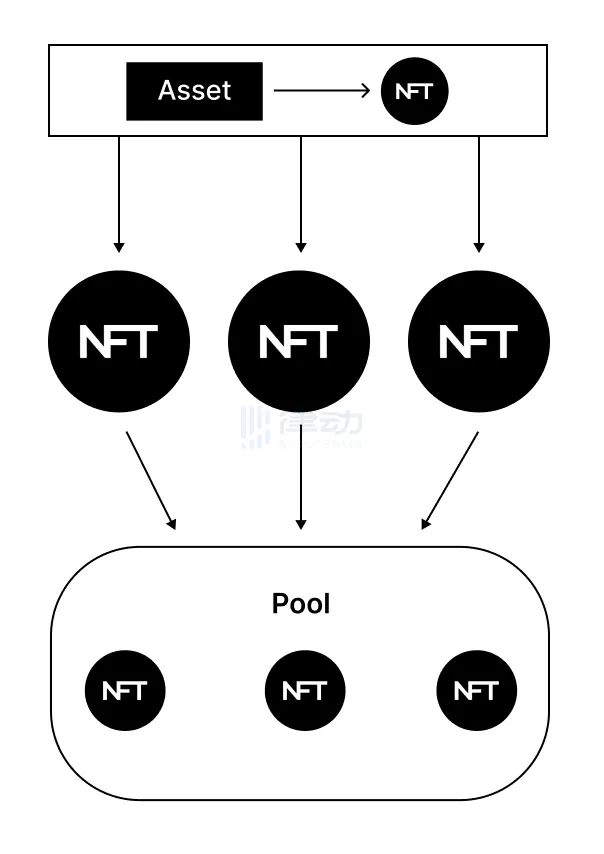

Centrifuge Chain 使用户能够将他们的资产作为 NFT 带到链上,该 NFT 包含定价、融资和估值所需的最重要信息,作为用于融资的抵押品。资产定价,发行人从资金池中借入流动性。随着时间的推移,每项资产的应计债务由发行人偿还,包括利息支付和本金偿还。

图源:Centrifuge 文档

虽然默认情况下,附加到这些 NFT 的任何链上信息都将是公开的,但 Centrifuge 的私有数据层允许发行人和投资者安全、私密地访问其他资产数据。这些资产数据被哈希处理,哈希锚定在链上,并添加到 NFT 元数据中,以创建指向 NFT 的可验证链接,而无需公开数据。

链上基金管理

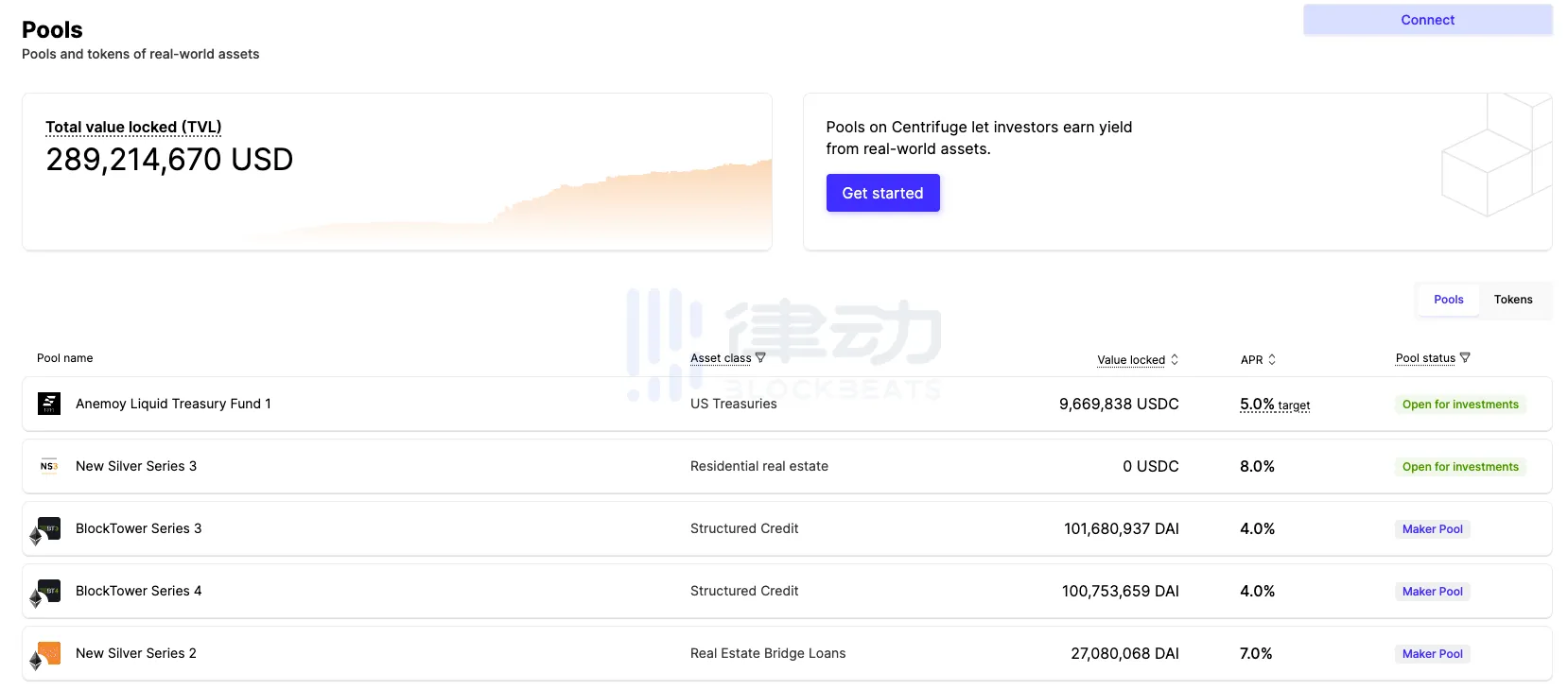

目前,Centrifuge 有 19 个池子,共计 37 个代币,包括 DROP 和 TIN,总 TVL 超 2.89 亿美元。为了更好地管理 RWA 资产,Centrifuge 于 2023 年 6 月推出了针对 DAO 国债的 RWA 投资平台 Centrifuge Prime,由多元化金融专业人士和开发人员社区支持。

为吸引足够的流动性,Centrifuge 曾在 Aave 社区提议将 Aave Treasury 持有的部分稳定币通过 Centrifuge Prime 分配给低风险 RWA 投资。Centrifuge 曾在 The Defiant 的采访中表示,扩大 Prime 的运营规模是该项目目前的首要任务。

此外,Centrifuge 还与资产管理公司 Anemoy 合作,于今年 3 月推出基金管理平台,旨在将信贷资金纳入公共区块链。随后,来自 Celo 生态系统的一家未具名实体通过 Anemoy 向代币化国库投资了 10 万美元,并额外分配了 100 万美元用于以后的部署。Anemoy 还与基金管理公司 Trident Trust 整合,后者的愿景是开创自动化链上基金结构的努力,以管理其基于 Centrifuge 的受监管的 BVI 专业基金。

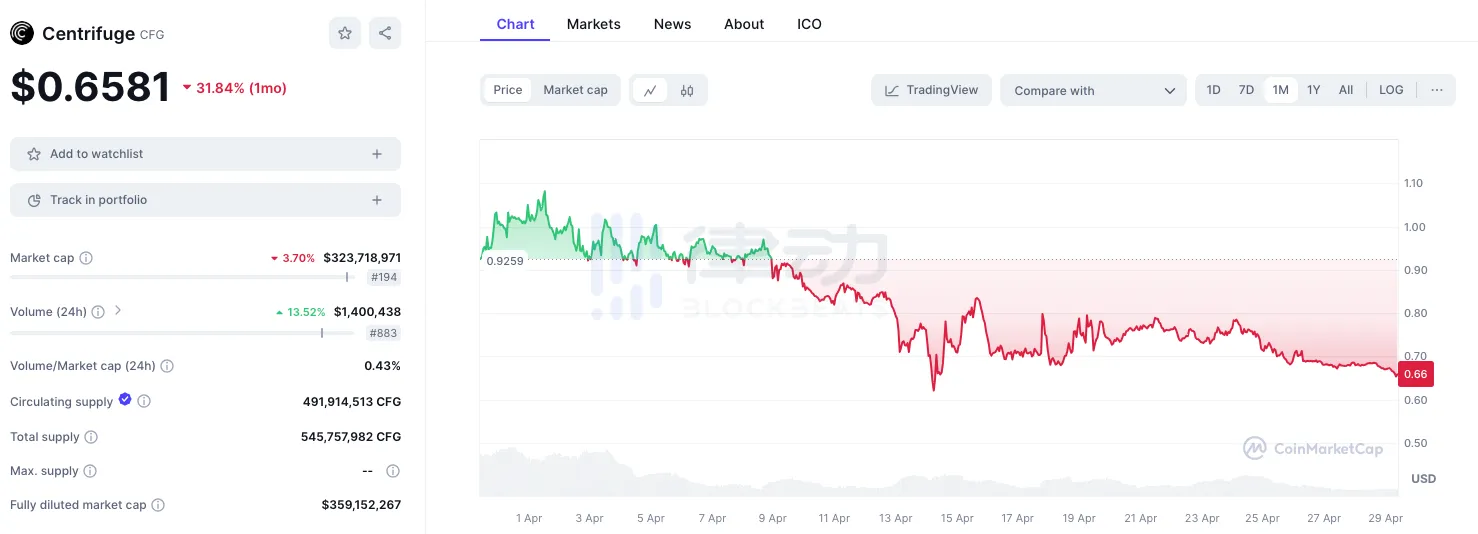

Centrifuge 的原生代币 CFG 用作链上治理机制,CFG 持有者能够管理 Centrifuge 协议的开发。同时,CFG 还用于支付 Centrifuge Chain 交易费用,代币经济学可查看Centrifuge 文档。从代币价格上看,近一个月来,CFG 总体呈下跌趋势,截止撰稿时,价格为 0.6581 美元。

这里值得注意的是 CFG 流通量已占总量的 81%,即代币大部分已在二级市场流通,市场来自项目方或机构的抛压筹码不多。

团队与融资背景

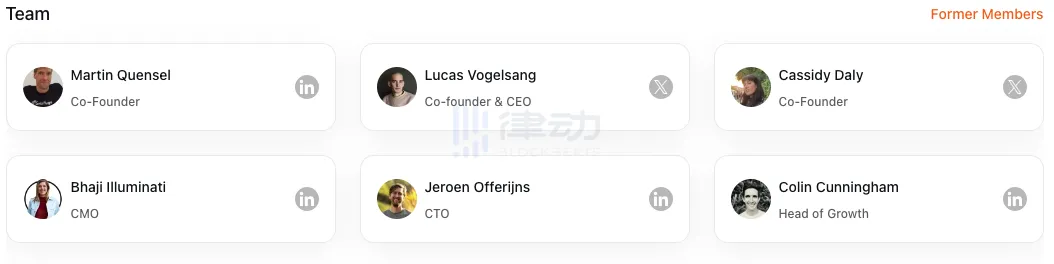

Centrifuge 是有一帮硅谷「创业老兵」成立的第四家初创公司,由三位联合创始人 Lucas Vogelsang、Maex Ament 和 Martin Quensel 于 2017 年创立,Maex Ament 于 2019 年离职。三人均是区块链和金融行业的专业人士,具有丰富的行业经验。

项目创始团队早前共同创建和运营了企业级供应链金融服务平台 Taulia,为全球 2000 强企业提供了便捷高效的供应链融资支持。然而,尽管 Taulia 已帮助中小企业降低了资金成本,这些企业面临的融资障碍依旧很多,比如无法直接获得开放的流动性资源,必须依靠传统银行体系,承担其高昂的中间费用等。同时,缺乏公开透明的交易场所也影响了它们获取资金的便利程度。于是他们创立了 Centrifuge,以帮助中小企业进一步降低融资成本。

现阶段,该公司的工程和产品团队设在了德国柏林,而商业活动则主要集中在美国旧金山。整个 Centrifuge 团队目前已发展到约 56 人规模,涵盖了区块链、金融、法律监管等多个领域。

自 2017 年诞生至今,Centrifuge 已完成五次融资。

2018 年 3 月,Centrifuge 完成 380 万美元融资,投资方为 Mosaic Ventures 和 BlueYard Capital。2019 年宣布获得由 Crane Venture Partners 领投的 370 万美元新一轮融资,并增加了 Atlantic Labs、Inflection Capital、Compound 的 Robert Leshner 和 Fabric Ventures 新的投资方。

2021 年 2 月,Centrifuge 完成 430 万美元融资,Galaxy Digital 和 IOSG 领投,Rockaway、Fintech Collective、Moonwhale、分布式资本、TRGC 和 HashCIB 参投。5 月,Centrifuge 宣布与 BlockTower 建立 300 万美元的战略合作伙伴关系。

2022 年,11 月 2 日,Centrifuge 完成 400 万美元战略轮融资,Coinbase Ventures、BlockTower、Scytale 和 L1 Digital 参投。据悉,BlockTower 和 MakerDAO 在 Centrifuge 上创建一个价值 2.2 亿美元的资金池。2024 年,4 月 17 日,Centrifuge 宣布完成 1500 万美元 A 轮融资,ParaFi Capital 和 Greenfield 共同领投,Circle Ventures、IOSG Ventures、Arrington Capital、Spartan Group 和 Wintermute Ventures 等参投。

参考资料:

1. 官方文档:https://docs.centrifuge.io/getting-started/introduction/welcome/

2. 官方 Mirror:https://centrifuge.mirror.xyz/

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Luccy,如有侵权请联系删除。转载或引用请注明文章出处!