Bankless:EigenLayer能达到预期吗?

EigenLayer空投后,存款人担心收益下降,可能导致协议被高估。为避免大规模资金外流,EigenLayer可能只分发少量代币,但这可能导致存款人觉得被低估。投机者使用高杠杆刺激了加密应用需求,但存款人不满意的隐含回报可能导致收益率下降。此外,EigenLayer还是一个主要的ETH矿池,存款量增加了6100%。如果存款人转向出售ETH,可能会影响DeFi生态系统。但是,EigenLayer的存款水平是否可持续仍有疑问,如果质押模式被证明不可持续,将对以太坊生态系统造成重大打击。

原文标题:Can EigenLayer Live Up to Expectations?

原文作者:Jack Inabinet

原文来源:bankless

编译:Kate

随着近 500 万 ETH 的再质押,EigenLayer 能否在空投后继续保持狂欢?

不可否认,EigenLayer是加密历史上最令人期待的空投机会,但对于EIGEN和更广泛的以太坊生态系统来说,在代币下跌之后,只会出现下跌吗?

EigenLayer 处于再质押的最前沿,为共享安全创建了一个市场,允许寻求创建去中心化网络的开发人员规避与引导和运营自己的信任网络相关的困难,降低创建这些网络的进入门槛,并增强加密安全应用程序的长尾。

仅EIGEN空投就有望成为有史以来最大的加密货币空投之一,存款人可以轻松地从流动性再质押(LRT)协议和主动验证的服务(AVS)中获得额外的分配!

近500万ETH(价值约155亿美元)已再质押到EigenLayer,以应对这些即将到来的空投,但越来越多的人担心,协议的AVS产生的收益可能会断崖式下降,将无法满足下降后的EIGEN世界的存款人。

https://x.com/chudnovglavniy/status/1782253746615177568

市场参与者向EigenLayer存款并不是出于他们自己的慷慨,而是因为他们相信这样做将产生超过其机会成本的财务回报,或者通过替代策略(例如,为DEX提供流动性)可以产生的收益。

虽然EigenLayer目前支持委托给AVS,但它们还没有产生收益,这意味着存款人只是在猜测未来的空投将补偿它们。

在没有实际收入的情况下,在预测估值时,想象力可能会变得疯狂,但它们不可避免的到来可能会给人们的集体错觉泼上冷水,即EigenLayer很容易价值数百亿美元。如果AVS收益率令人失望,协议将发现越来越难以证明高估值的合理性。

然而,许多AVS的直接可比性并不存在,Celestia(一个提供类似于EigenDA的数据可用性服务的区块链)每年只产生几千美元的收入,对于一个价值120亿美元的网络来说,这只是零头,而是依靠高水平的代币通胀来吸引质押者来保护其网络。

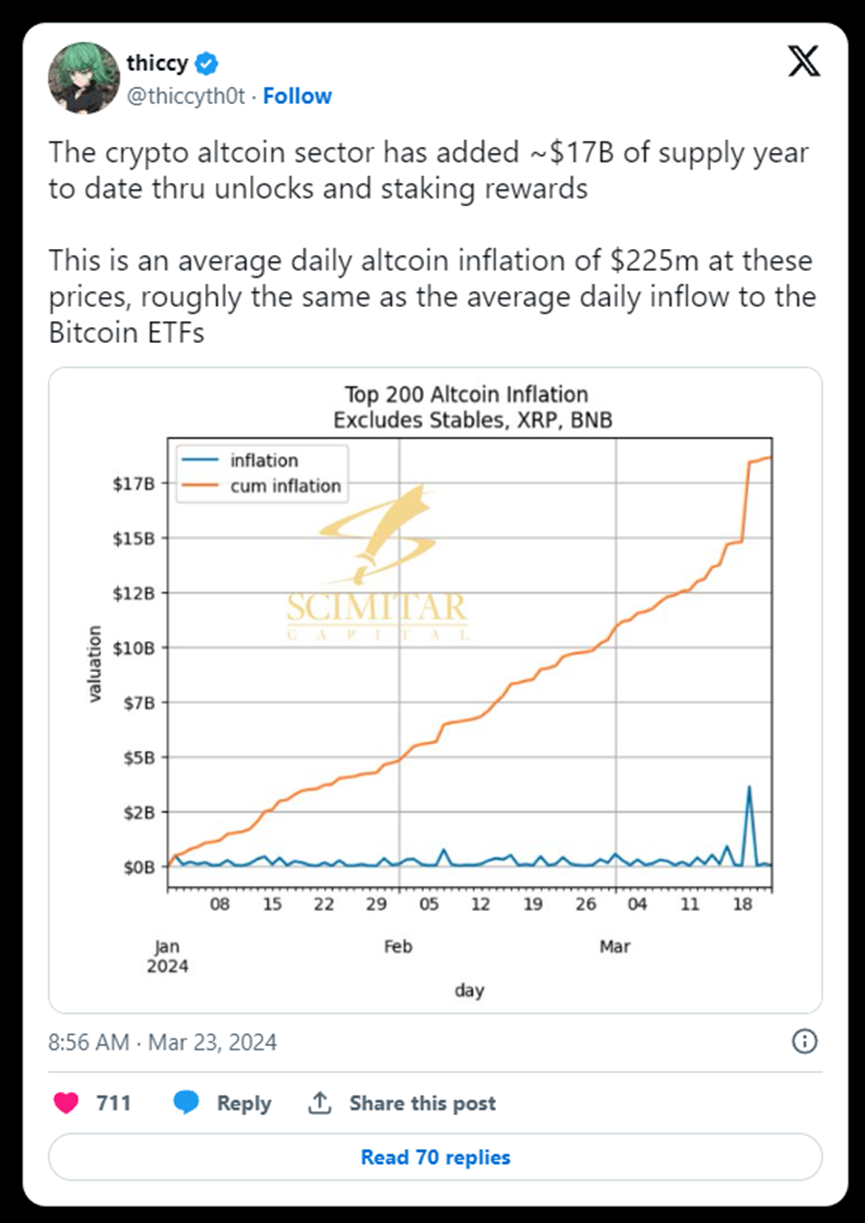

必须采用自己的通胀代币经济学来提供安全性的AVS只会加剧最近几周市场难以吸收的山寨币供应过剩。

关于【Bankless:EigenLayer能达到预期吗?】的延伸阅读

以太坊基金会应该解散吗?

本文指出以太坊基金会和可信中立的冲突,以及基金会员工在决策中的影响力。作者呼吁解散基金会或制定宪法来保持可信中立,避免权力积累。研究人员披露获得代币激励,但违背了以太坊的核心价值观。作者认为解散基金会是保持以太坊灵魂和可信中立的唯一途径。

多打一份工多赚一份钱,以太坊研究员正「restake」他们自己

以太坊基金会的顾问角色引发社区争议,因为他们接受了Eigen Foundation的职位并获得大量EIGEN代币激励。这引发了对基金会中立性的担忧,也暴露了其信息披露不足。然而,这也提醒我们应重视社会共识层面的去中心化,以太坊选择模块化架构让不同团队共同实现更美好的未来。

https://x.com/thiccyth0t/status/1771340322464751905

为了避免在AVS收益率不足的情况下发生大规模的TVL外流,EigenLayer很可能只会分发其打算在第一轮空投的总代币中的一小部分,从而允许未来的EIGEN奖励承诺作为激励存款人的胡萝卜。

不幸的是,如果市场开始仔细审查这种可持续性,它可能会认为EigenLayer被高估了,对未来空投的感知价值产生负面影响,并导致TVL从协议中流失,直到达到平衡,剩余的存款人觉得他们的资本机会成本得到了充分的补偿。

寻求最大限度地利用EigenLayer机会的投机者通常使用高杠杆,从而刺激了对从普通货币市场到收益分割协议的各种加密应用的需求。

尽管高收益的EigenLayer机会使整个以太坊DeFi生态系统受益,但对隐含回报不满的存款人将平仓他们的交易,从而导致收益率下降,并引发负面下游后果。

此外,自去年12月以来,EigenLayer一直是一个主要的ETH矿池,在不到5个月的时间里,其存款膨胀了6100%。如果寻求空投的EigenLayer用户流入 ETH 的边际资金转为销售,同时放弃促进其投机活动的 DeFi 协议,那么以太币和其他相关加密资产的价格将受到不利影响。

通过瞄准伟大和催化加密经济安全的革命,EigenLayer使其空投成为一个明显的游戏,但加密货币的回报是没有风险的,而且EigenLayer目前的存款水平是否可持续是值得怀疑的。

虽然协议可以自由地铸造和膨胀他们的代币,但市场参与者必须购买不断增加的供应量,否则代币价格将会下跌。

没有任何实时的AVS,就不可能知道它们的释放是否会被吸收,虽然EigenLayer所追求的概念当然值得称赞,但再质押是否真的是下一个伟大的加密创新,还是仅仅是另一个依赖于不可持续的代币通胀水平的加密白日梦,这还有待观察。

如果后一种情况被证明是真的,那么EigenLayer将被归入“坏主意”的垃圾箱,对以太坊生态系统造成重大打击,失去关键的共享叙事。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:火星财经,如有侵权请联系删除。转载或引用请注明文章出处!