新代币疯狂涌入时,市场会发生什么?

本文探讨山寨币发行对市场的影响,新代币推出有利于市场,但长期解锁可能导致抛售压力和通货膨胀。VC锁定期长导致投资者解锁后市场面临抛售压力,需求不足可能导致市场下跌。TIA是一种将于2023年推出的加密货币,高FDV可能吓到交易者,需要更多买家进入市场或采取合理解锁计划。WLD代币供应量巨大,价格难以上涨,可以利用对敲交易或对冲策略降低风险。加密货币市场低流动性意味着价格容易大幅波动。

原文标题:Reflexivity -what happens when too many altcoins and token unlocks hit the market going forward?

原文作者:ROUTE 2 FI

原文来源:substack

我们将探讨山寨币目前的发行情况以及对市场的影响。这个周期中存在一种趋势,大量新的代币以高 FDV、空投模式推出,随后是 VC 手中的代币大量解锁。

加密资产具有反身性,那么这种趋势下市场会发生什么呢?

反身性:关于反馈回路的伟大思想

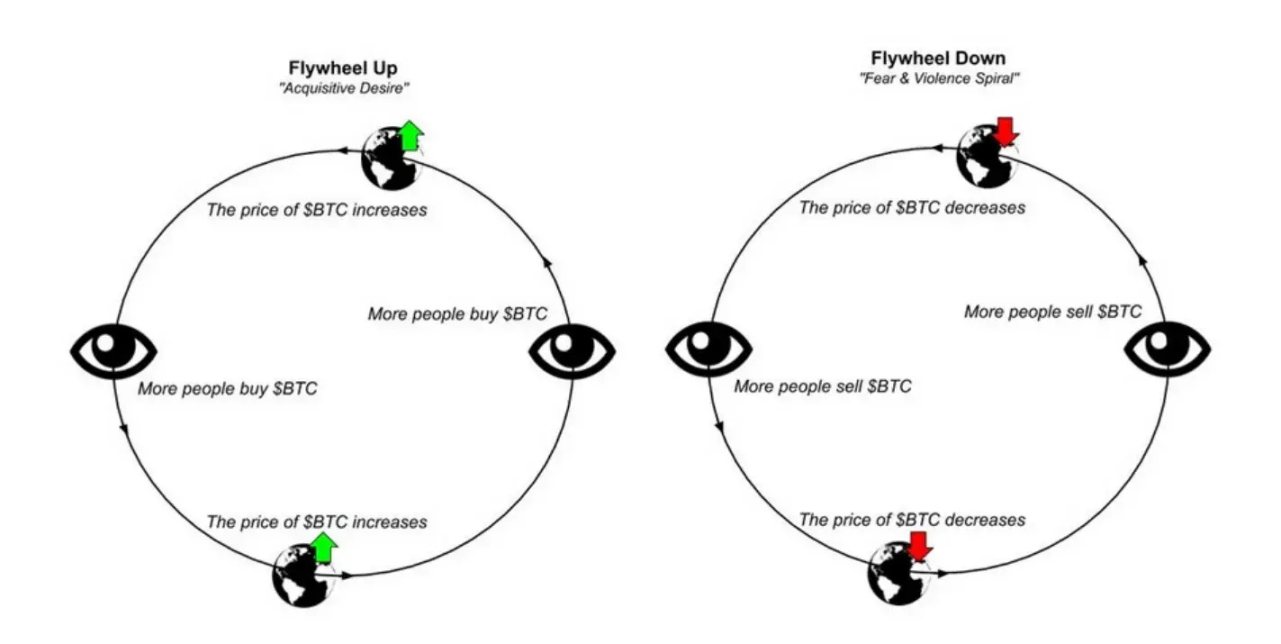

反身性最初由乔治·索罗斯提出的一种理论,他认为预期和经济基本面之间的正反馈循环可能导致价格趋势大幅且持续地偏离均衡价格。比特币一直以强反身性为特征。比特币的正向周期可能会持续很长一段时间,然而,比特币的负向周期却因其长度和深度而臭名昭著。

Cryptonary 认为,在分析市场走势和运作方式时,必须记住,市场反身性的概念违背了传统智慧。理论上,市场总是在寻求平衡,所有参与者都是理性的人,他们根据事实做出决策。泡沫、投降事件和繁荣与萧条周期都是异常市场波动的例子;价格最终会恢复到平衡状态。价格与建立这种平衡的因素毫无关系。

另一方面,在市场反身性中,每个人都根据自己对现实的理解做出判断,价格确实会影响市场的基本面。你可以看到这种情况:如果定价影响基本面,那么价格变化也必须影响基本面,进而影响投资者预期,投资者根据这些修正后的预期采取行动,反过来影响价格。繁荣萧条周期是由市场反身性的正反馈引起的,因为从众行为强化了价格变化,这使得价格越来越远离现实,最终成为新的现实。

价格应该趋向于均衡,但由于市场的反射性,价格经常会在很长一段时间内超过或低于均衡水平。只有当市场参与者意识到他们对市场的看法不再基于现实时,价格才会开始转向;这种情况通常发生在价格超出或低于合理水平很久之后。

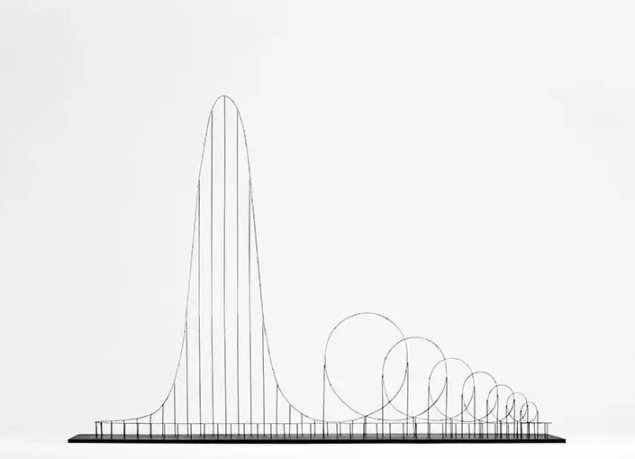

如你所见,反身性是双向的,抛向空中的球最终会落回地面。

如果比特币在短时间内大幅上涨,那么其价格在最初波动后还会上涨一段时间,这几乎是肯定的。从另一个角度来看,这也成立。加密货币市场仍处于起步阶段,因此「更容易」出现大幅价格波动。

上图完美描述了反身性。我想你现在对这个概念已经有了很好的理解。

现在,让我们来具体看看山寨币,以及随着大量新代币的推出,整个市场将会发生什么变化。

新的优质代币推出是有利的

我之前写过关于加密货币的供需问题,但这里还是稍微重复一下。

- 市值:流通供应量 x 价格

- 完全稀释估值 (FDV):所有代币(包括未发行的代币)x 价格

这对于理解 VC/ 天使游戏非常重要。

大多数加密货币公司通过 SAFT(未来代币简单协议)从投资者那里筹集资金。在股票市场中,SAFT 可以比作未来股权简单协议 (SAFE),它允许初创公司投资者在满足特定条件的情况下在未来某个时间点将其现金投资转换为股权。

为了说明典型的 SAFT 交易是什么样的,我们来举一个简单的例子。

- 代币名称:Yolo Coin

- FDV:1 亿

- 归属条件:TGE 10%,然后是 1 年锁定,此后 3 年线性归属

- TGE 时的流通供应量:12%(部分通过空投)

Yolo Coin 在经过大量炒作后正式推出,FDV 现已达到 10 亿(对于种子投资者而言是 10 倍收益)。投资者很高兴,因为他们可以以盈亏平衡的价格出售,而且他们仍有 90% 的已分配代币,这些代币将在 36 个月内(1 年锁定期后)逐步解锁。

但是等等?为什么 VC 的锁定期这么长?简而言之,这是为了确保长期对齐,这样它就不会被转嫁到 TGE 上。

让我们看看为什么这是有问题的:

由于投资者的代币被锁定很长时间,这意味着当他们最终开始解锁时,市场将面临持续的抛售压力。请看下图。

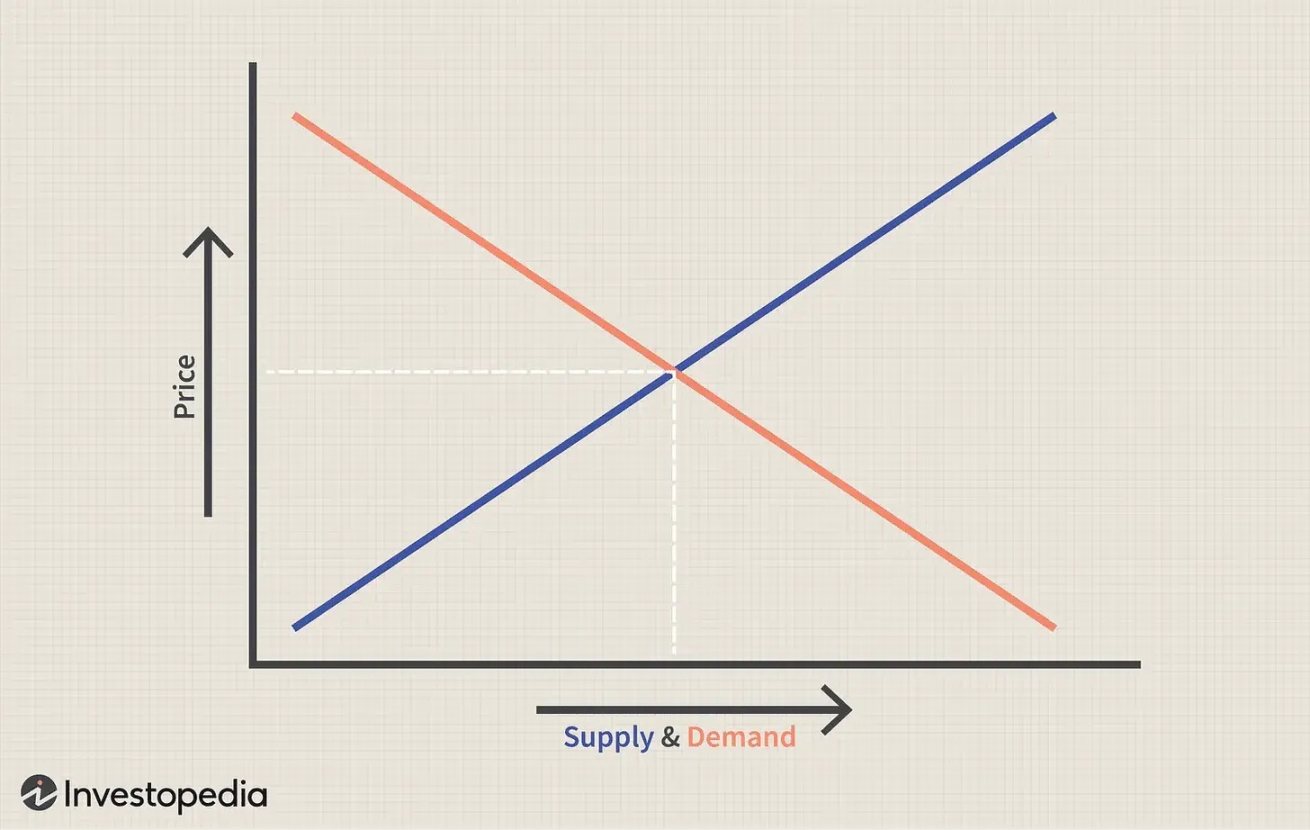

假设 Yolo Coin 的初始价格为 1 美元(投资者价格 = 0.10 美元)。发行时市场上的供应量为 12%,但我们知道,随着代币逐渐解锁,越来越多的供应量将进入市场。这导致供应增加。

但问题是:需求在哪里?谁会购买 VC 抛售的代币?

你可能会争辩说,由于叙事 X、Y 和 Z,价格将上涨,DeFi 协议中的 TVL 增加,看涨事件等,这可能会持续一段时间。但在某些时候,供应将超过需求,我们将因大规模通货膨胀而开始面临螺旋式下降。

早期买家将会陷入困境,从而导致社区的看跌情绪,协议中的 TVL 降低,开发人员(如果有的话)离开去寻找更好的领域,团队成员退出等。

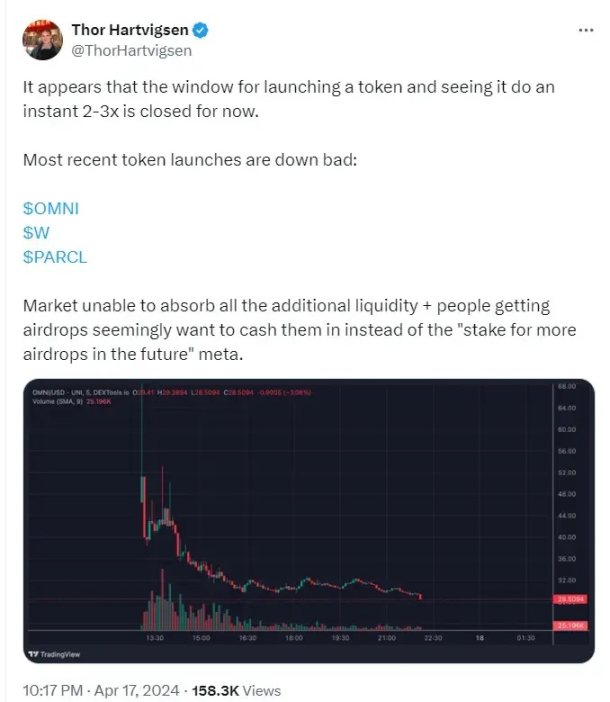

Thor Hartvigsen 对此进行了很好的总结:「市场将无法吸收所有额外的流动性,以及获得空投者的想要兑现,而不是『质押以换取未来更多的空投』」。

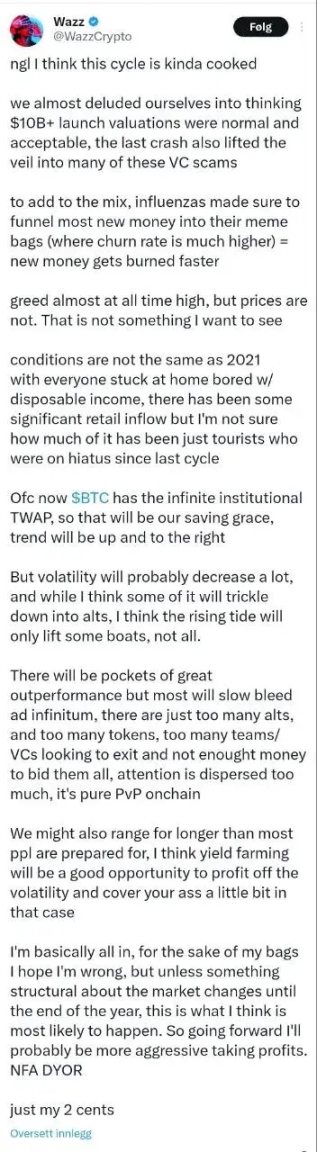

到目前为止,这个周期最大的变化是资金被分散。我们习惯于认为山寨币会一起上涨。现在可能有 300 个不错的项目,但没有足够的流动性让它们全部上涨。

我们经常听到关于山寨币热潮的消息,但这次我认为情况会有所不同。我们习惯于听到这样的说法:只要时机一到,所有代币都会上涨。但这是真的吗?

请记住,如今市场上「实用性」代币比 2021 年多得多。现在每周都会有 3-5 种「优质」代币进入市场。总市值上涨,每个人似乎都很高兴。但问问自己,谁会购买所有这些代币。除非机构或散户大批涌入,否则这将只是一场 PvP 游戏。

两周前的一个例子是 Wormhole 空投,刚推出时它的 FDV 超过 100 亿美元。现在问问自己为什么要拥有它。除了纯粹的投机角度,我看不出有任何其他原因。自推出以来,W 代币价格已下跌 40%,FDV 为 60 亿。

正如 Cobie 所说:

「市值是衡量需求的标准,而 FDV 是衡量供应的标准。」

这意味着市值是公众需求的总价值,它会随着价格走势而上升和下降。如果价格上涨,市值和 FDV 一同增加,但当代币解锁时市值也会增加。

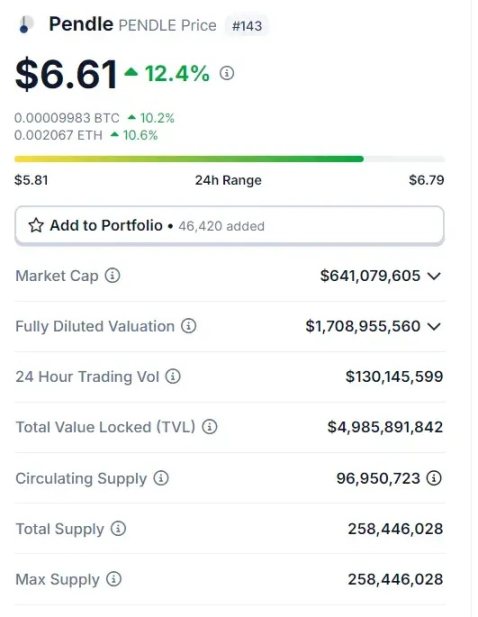

我们来看看 Pendle。如今每个人都喜欢 Pendle,其 TVL 因积分耕种和 EigenLayer 叙事而大幅增加。

关于【新代币疯狂涌入时,市场会发生什么?】的延伸阅读

本周链上数据:市场波动、没有赢家

市场缺乏赢家,波动大,另类投资长期无变化。建议反思仓位,确保能承受横盘走势和亏损。ETH ETF推出前,市场仍有重要事件。Solana和Base吸引资金,以太坊仍是DEX交易量最高。GME再次引起关注,PEW升级领先,BRETT成为首个市值突破10亿美元的Meme币。NFT交易量低迷,JASMY、THETA和TAO流入最多。DMT持续积累,GMX钱包购买370万美元。HFT和GMX有解锁计划。TAO和FLOKI是强大的BNB代表,PEW是最新的链上赛跑者,DEGEN和Normie正在积累,KLIMA和SPEC表现优异。DMT在Arbitrum上持续积累,GMX最近有大量购买,但解锁的代币可能导致抛售。保护资本很重要,夏天可能有机会,但要小心。

Pump.fun 协议洞察:从 Bonding Curve 计算到盈利策略构建

PUMP.FUN是一个去中心化的Memecoin发行和交易平台,用户可以以极低成本发布和交易代币。平台收入主要来自交易手续费,每日收入持续增长。PUMP.FUN与@bubblemaps合作,通过直播展示新兴代币的发行和运营情况。平台具有强大的产品和生态背景,吸引了大量用户和资金。对于投资者来说,PUMP.FUN是一个值得深入研究和参与的平台。作者建议在考虑热点周期的同时,采取合适的参与策略。PUMP.FUN被认为是加密领域的独角兽项目,可以通过参与活动和赛道来获得空投。

Pendle 市值:6.4 亿美元,FDV:17 亿美元

另外,请注意,Pendle 总量 2.58 亿个代币中有 9500 万个正在流通(37%)。随着代币价格上涨,市值也会上升。但是,市值上升并不意味着对这些锁定代币的需求会增加。要解释原因,请从投资者的角度考虑。我知道有人以不到 10 美分的价格购买了 Pendle。现在的价格超过 6 美元。你真的认为解锁代币的投资者会在意价格是 6 美元还是 7 美元吗?不,所以他们抛售了。结果是:供应增加了,但需求不变。(我没有检查 Pendle 的解锁时间表,也不知道人们投资时的 FDV,只是做了一些假设来解释供需)。

高 FDV 代币是否令人恐惧?并不总是如此,一个很好的例子是 2023 年 11 月推出的 TIA。TIA 目前 FDV 高达 120 亿美元,但由于锁定代币直到 2024 年秋季才会上市,因此情况看起来并不那么糟糕 ,但部分交易者可能会被高 FDV 吓到。

有关此内容的更多信息,请参阅 Cobie 的文章:https://cobie.substack.com/p/on-the-meme-of-market-caps-and-unlocks

好的,但回到之前问题:需求在哪里,换句话说,买家在哪里?

现在每周都有新的「优质」项目推出,它们的 FDV 都很高。这意味着无数的供应涌入市场,除非有新买家进来,否则这些代币必定会下跌(至少长期来看)。

散户已经来了,他们持有 Memecoin 和 Solana 上的山寨币。他们不购买花哨的 VC 技术代币。他们从 2021 年的经验中吸取了教训。长期来看,无需许可的代币上市和贪财的 VC 对个人代币持有者非常不利。每年都会有上百个新代币推出,现有的代币不断被稀释。

现在是 2024 年 4 月,流入山寨币的资金似乎更加有选择性,不足以抵消大规模代币解锁。

有解决办法吗?

我们已经知道低浮动代币模型不友好。但我们能解决这个问题吗?

显然,问题很大一部分在于启动的项目数量。并非每个人都能购买所有这些项目。但更线性的解锁计划和追溯空投可能是明智的(与 Arbitrum 相反):想想正在进行两轮空投的 Ethena 和 EtherFi。也许恢复 ICO 会有所帮助,这将创造更多忠实的粉丝。

从这里返回:

我认为,当 BTC.D 趋势走低且山寨币可以自由流通时,将会有少数山寨币大幅上涨。目前加密货币领域的参与者比上一个周期更多,但人们现在更聪明了。我们将像过去 6 个月一样经历轮换,盲目看涨代币可能是一场失败的游戏。

根据 Thiccy 的数据,每天有价值 2.5 亿美元的山寨币供应量从新代币和解锁的旧代币进入市场。由于向上的反射性(正反馈循环),这些代币中大多数都没有被立即出售,因为市场在上涨(惜售心理)。这就是为什么我们在 4 月份看到了大量抛售,市场只是需要先有一个理由(战争)。

到 2024 年,代币解锁、新代币进入市场、现有代币的质押奖励已导致山寨币每日供应量增加 2.5 亿美元。由于新代币的发行数量,FDV 的增长速度超过了流通量,年初至今增加了约 70%。FDV 与流通供应量之间的差价(代表未来将有多少供应量进入市场)年初至今已增加超过 1500 亿美元。随着流入主流代币的资金放缓,每日山寨币供应量的权重变得越来越明显。

无论如何,由于不断有新的代币推出,新的供应量进入市场,山寨币的总市值正在稳步增加。

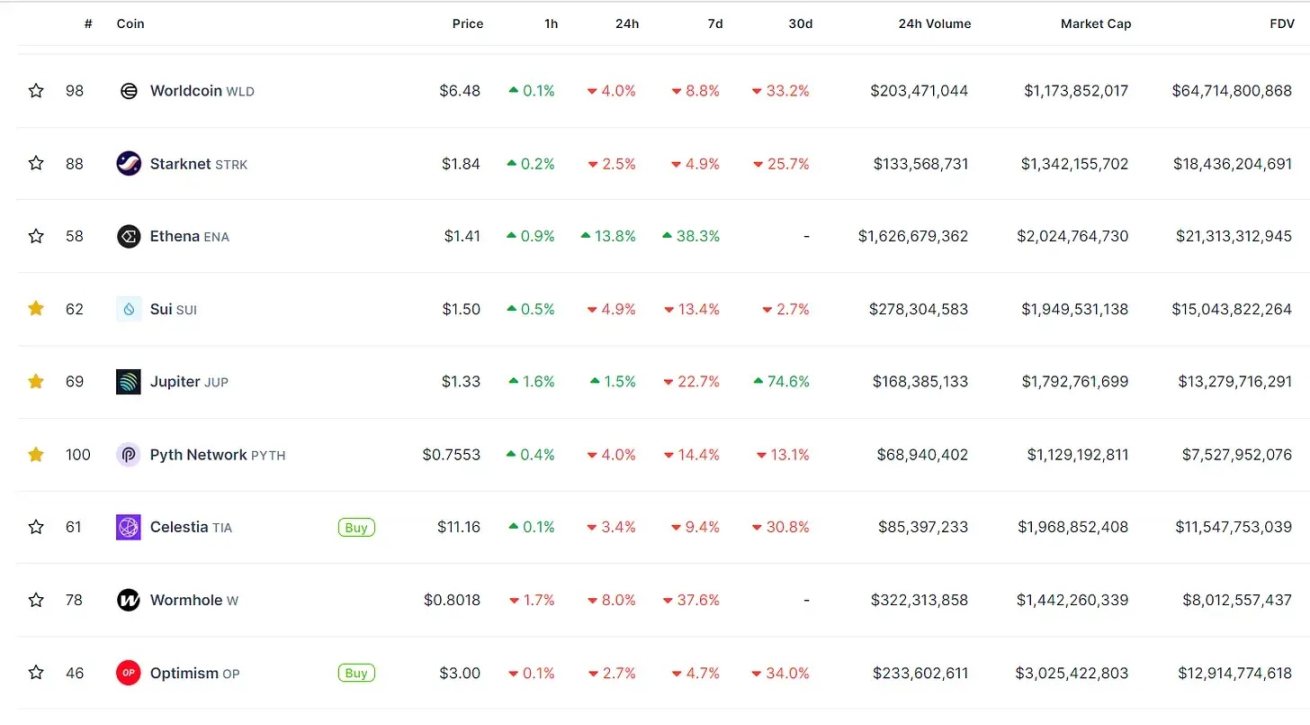

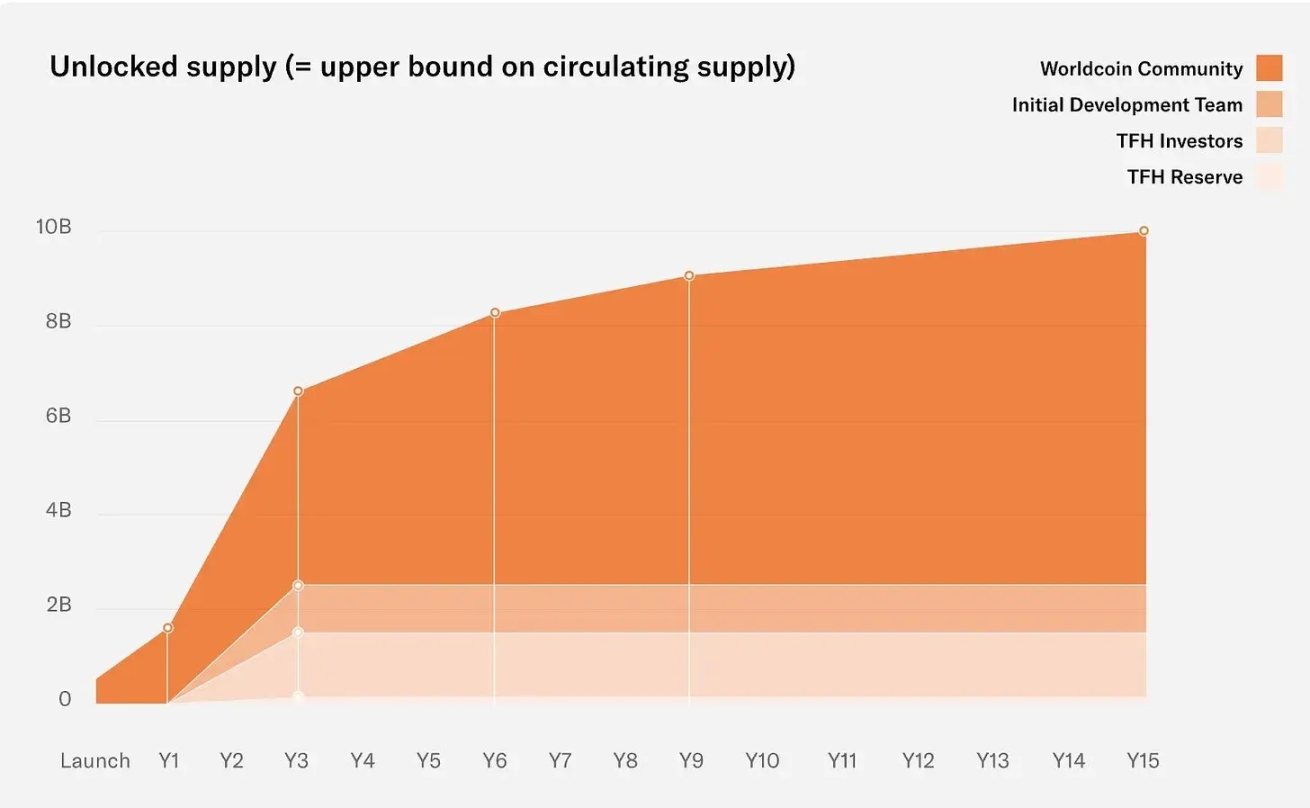

上面的例子是一些高市值 /FDV 代币。看看 Worldcoin:市值 10 亿美元,但 FDV 达到了 640 亿美元。这意味着什么?

这意味着 Worldcoin 未来将有稳定的市场供应。2024 年 7 月,他们将开始疯狂抛售,每天有 600 万枚 WLD 代币进入市场。作为参考,目前市场上有 1.81 亿枚 $WLD 代币……

显而易见,这是极其危险的。

通过基本的供需曲线,我们很容易看出,当这些供应涌入市场时,WLD 价格很难上涨。

谁会每天购买 600 万 WLD 代币?

这对于牛市意味着什么?

如果 BTC 和 ETH 一直上涨,情况可能不会太糟糕。但在熊市条件下,我们会看到可怕的情况发生。

不过,我喜欢 Anteater 做多强势货币、做空弱势货币的方法。这是一种对冲策略,不像 Ethena 那样对冲 delta 中性。在牛市中进行对冲听起来很奇怪,但在上升的路上,会有几个下跌趋势。它并不是一条通往顶峰的直线。

此外,最近 CT 上的几篇帖子说这个周期已经过去了 70%。谁知道呢,所以请根据自己的承受能力来决定风险大小。

我认为大多数新的 VC 币(高 FDV 币)最终都会大幅下跌。你可以在对敲交易或对冲策略中利用这一点。

弱势代币的例子可能是 STRK、APE、BOME、ADA、CRV 和 XRP。或者,如果山寨币总体表现优异,则将这些弱势山寨币与强势山寨币结合起来。目前强势的山寨币有 ENA、TON、FTM、PENDLE。然而,由于市场势头变化万千,因此不建议做多 / 做空这些代币。

Memecoin 的优点在于它们实际上是少数几个诚实的代币之一。WIF、PEPE、$DOGE、POPCAT,流通量和总供应量相同。没有人会按照疯狂的解锁计划来向你倾销,这只是玩家与玩家之间的较量。

最后,以下是加密货币交易员 Wazz 的一些话:

我认为他的论点很有道理。太多的山寨币、太多的项目,以及太多的解锁代币将在未来冲击市场。

如果比特币的价格在短时间内大幅上涨,那么在最初的上涨之后,价格几乎肯定会在一段时间内继续上涨。反之亦然。加密货币市场的低流动性意味着价格「更容易」大幅上涨和下跌。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:ROUTE 2 FI,如有侵权请联系删除。转载或引用请注明文章出处!