Glassnode:以太坊的质押问题

以太坊生态系统讨论改变ETH发行率的提议,旨在减缓质押池的扩张。质押需求激增,目前有3140万个ETH参与权益证明,约占总供应量的26%。新的创新如流动性再质押带来额外机会,导致质押增长率上升。以太坊基金会担心质押率过高会导致通货膨胀,建议限制年度发行量,但遭到社区抵制。

原文标题:Ethereum's Staking Issue

原文作者:Alice Kohn

原文来源:glassnode

编译:Kate

以太坊社区正在讨论改变 ETH 货币政策,此前一项旨在限制质押池快速扩张的提案。这是由于对流动性质押和重新质押协议的需求激增。

概要

•以太坊社区目前正在就ETH货币政策进行激烈的辩论,此前有人提议降低ETH的发行率。

•流动性质押、再质押和流动性再质押等新创新引入了额外的收益机会,显着提高了质押需求。

•人们担心,质押衍生品的日益普及可能会稀释以太坊作为货币的功能,并改变网络的治理能力。

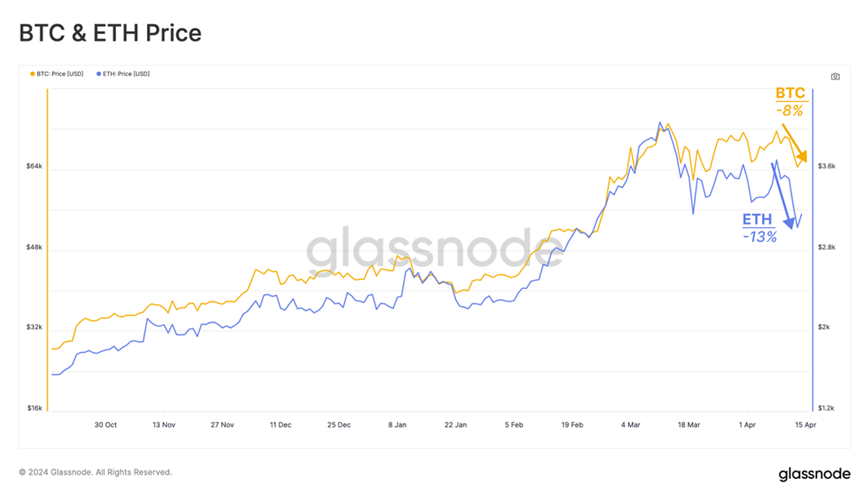

上周末,中东地缘政治紧张局势升级,并在上周六对以色列的无人机袭击中达到高潮。鉴于加密货币市场是唯一在周末交易的资产,这引发了数字资产市场的显着下滑。BTC下跌了-8%,ETH价格下跌了-13%。市场略有回升,但继续横盘向下交易,投资者对长期影响持谨慎态度。

在以太坊生态系统中,关于其发行率的潜在变化也一直存在重大争论。当两位以太坊研究人员提出建议时,引发了这场讨论,建议放慢 ETH 的发行速度,从而减少质押奖励。

总体目标是减少质押池的增长,以管理流动性质押和重新质押等新创新的日益主导地位,并保护以太坊作为货币的功能。

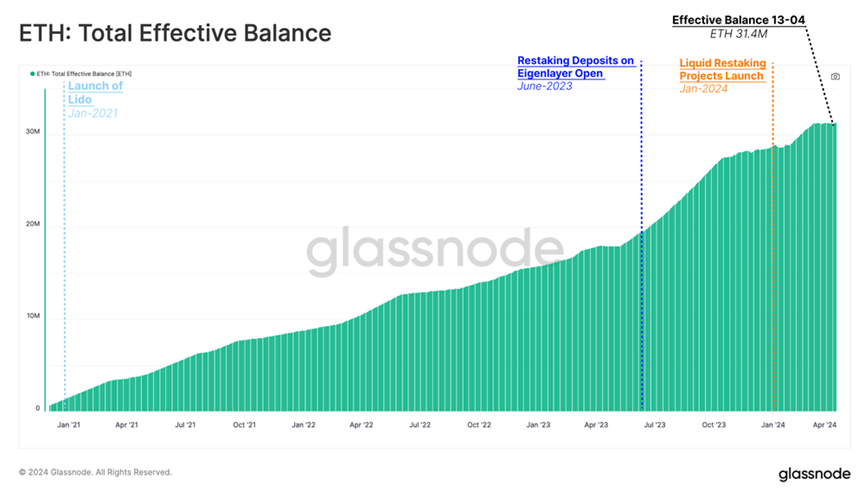

以太坊的权益需求出乎意料地高,目前积极参与以太坊权益证明的ETH数量为3140万个ETH(约占总供应量的26%)。我们可以看到,近几个月来,押注ETH的增长率正在回升。特别是在引入新的创新之后,例如2023年6月的特征层重构协议和2024年初的液体重构协议。

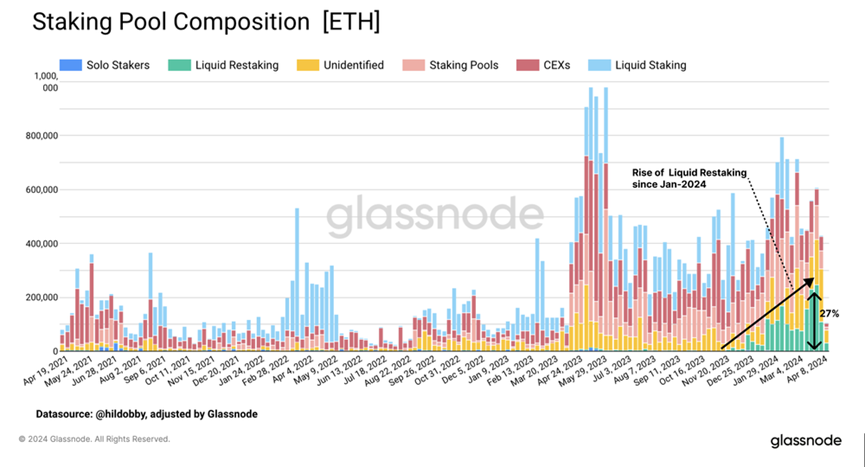

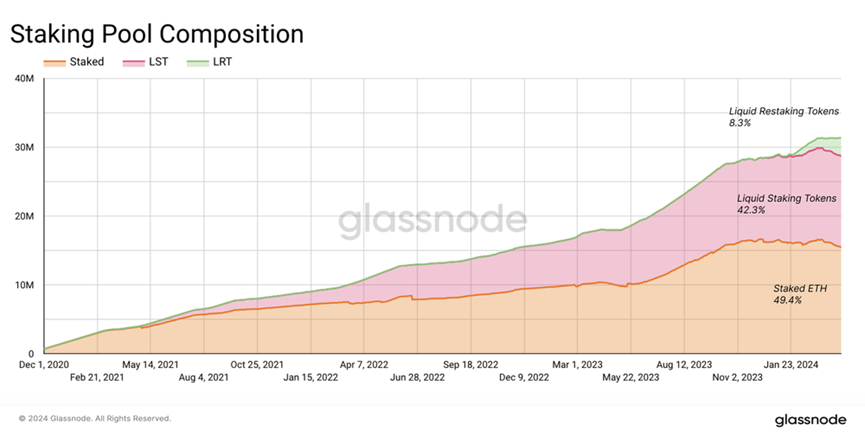

以太坊上的质押经历了出乎意料的高需求,目前积极参与以太坊权益证明的 ETH 数量目前为3140万个ETH(约占总供应量的26%)。我们可以看到,近几个月来,质押 ETH 的增长率正在回升。尤其是在 2023 年 6 月引入 Eigenlayer 再质押协议和 2024 年初推出 Liquid 再质押协议等新创新之后。

实时高级图表

扭曲的激励机制

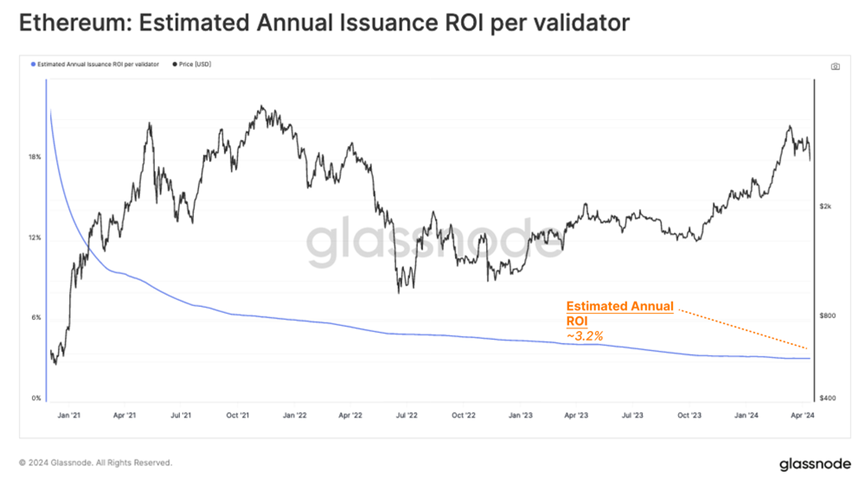

最初,权益证明协议的设计是,随着更多的 ETH 被质押,每个验证者的边际收入会下降。该机制自我调节质押池的规模,目前质押 31.4M ETH,估计每个验证者的年度 APY 约为 3.2%。

实时高级图表

然而,新的发展,如MEV、流动性再质押、再质押等带来了额外的机会。因此,用户参与的动机和需求超出了最初的设想。

如果我们按来源对质押存款进行分类,就会发现自今年年初以来,流动性再质押提供商持有的ETH显著增加。这些协议现在占新投资的ETH的27%,而自3月中旬以来,流动性再质押提供商的新存款有所减少。

再质押是去年由EigenLayer协议引入的。EigenLayer 使用户能够将其质押的 ETH 或 流动性再质押代币存入 EigenLayer 智能合约。然后,这些资产可以被其他服务(如 rollup、预言机 和 跨链桥)用作安全质押品。除了从以太坊主链获得的原生质押收益外,再质押者还从这些服务中赚取额外费用。

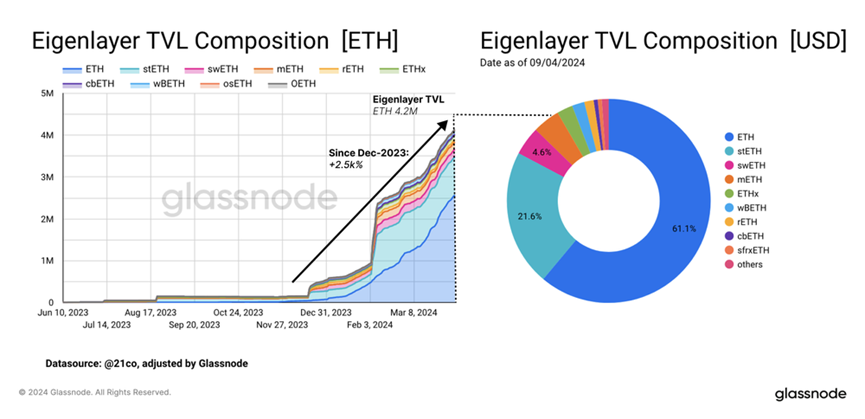

自协议发布以来,Eigenlayer上的质押量激增,总价值锁定(TVL)现已超过1420万ETH(约130亿美元)。这些高水平的再质押需求也是由于对Eigenlayer空投活动的预期。

关于【Glassnode:以太坊的质押问题】的延伸阅读

以太坊基金会应该解散吗?

本文指出以太坊基金会和可信中立的冲突,以及基金会员工在决策中的影响力。作者呼吁解散基金会或制定宪法来保持可信中立,避免权力积累。研究人员披露获得代币激励,但违背了以太坊的核心价值观。作者认为解散基金会是保持以太坊灵魂和可信中立的唯一途径。

多打一份工多赚一份钱,以太坊研究员正「restake」他们自己

以太坊基金会的顾问角色引发社区争议,因为他们接受了Eigen Foundation的职位并获得大量EIGEN代币激励。这引发了对基金会中立性的担忧,也暴露了其信息披露不足。然而,这也提醒我们应重视社会共识层面的去中心化,以太坊选择模块化架构让不同团队共同实现更美好的未来。

超过61.1%的Eigenlayer的TVL来自原生质押的ETH,而其余的则由Liquid Staking Tokens组成,其中Lido的stETH领先,占总TVL的21.5%。

流动性再质押的兴起

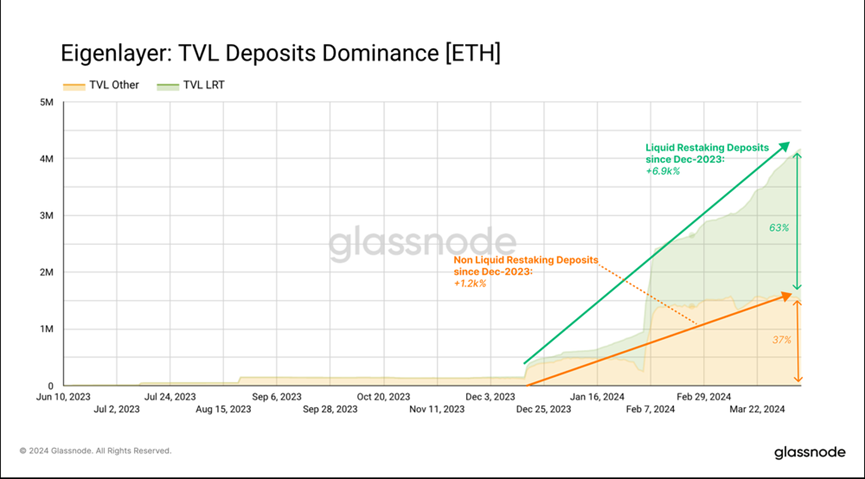

流动性再质押的运作方式与流动性质押非常相似,允许用户再质押他们的代币,并获得他们再质押的资产的流动性作为回报。这似乎是Eigenlayer用户的首选选项,63%的存款是通过流动性再质押提供商存入Eigenlayer的。

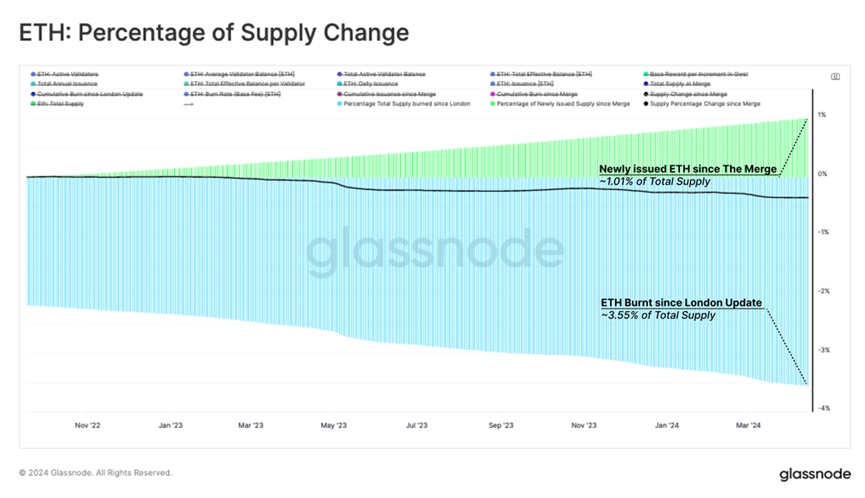

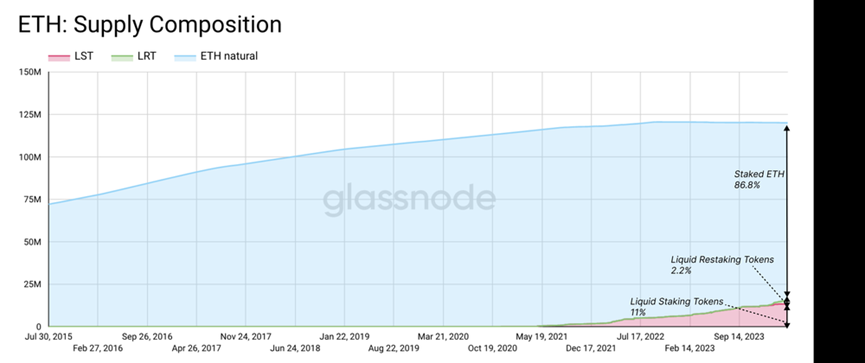

以太坊基金会的研究人员对高且不断增长的质押率表示担忧。虽然质押更多的 ETH 会产生较低的每个验证者的奖励率,但如果质押的 ETH 总额变得很大,则支付的总奖励仍可能导致通货膨胀。目前,大约 1.01% 的 ETH 总供应量由合并以来新发行的代币组成,尽管这被同期消耗的约3.55%的供应所抵消。。

实时高级图

随着越来越多的 ETH 进入质押池,通货膨胀的影响开始影响越来越少的 ETH 持有者。换句话说,财富转移正在发生,从一个不断缩小的非质押ETH持有者池,转移到一个不断增长的质押ETH持有者池。

随着时间的推移,这种“实际收益”成分可能会降低持有ETH的吸引力,并可能削弱ETH在以太坊生态系统中作为货币资产的功能。相反,“货币”的角色可能会转向像stETH这样的流动性质押代币,甚至是流动性再质押代币,后者可以作为增压的收益工具。这种发展的副作用是,发行这些衍生代币的项目对以太坊执行层和共识层的治理和稳定性产生了巨大的影响。

今天,我们已经注意到,一半的质押ETH是通过这些衍生品项目提供的。质押的 ETH 中有 42% 通过流动性质押代币再质押,另外 8% 通过流动性再质押衍生品进行再质押。

以太坊研究人员的担忧也适用于以太坊的货币性。在ETH总供应量中,11%为流动性质押代币,2.2%为流动性再质押代币。

以太坊基金会提出的建议旨在限制和约束年度发行量,从而减少新质押者进入资金池的激励,并希望减缓质押增长率。这些提议遭到了社区的强烈反对,许多人认为目前没有必要进行任何更改,并质疑再次更新ETH货币政策的必要性。

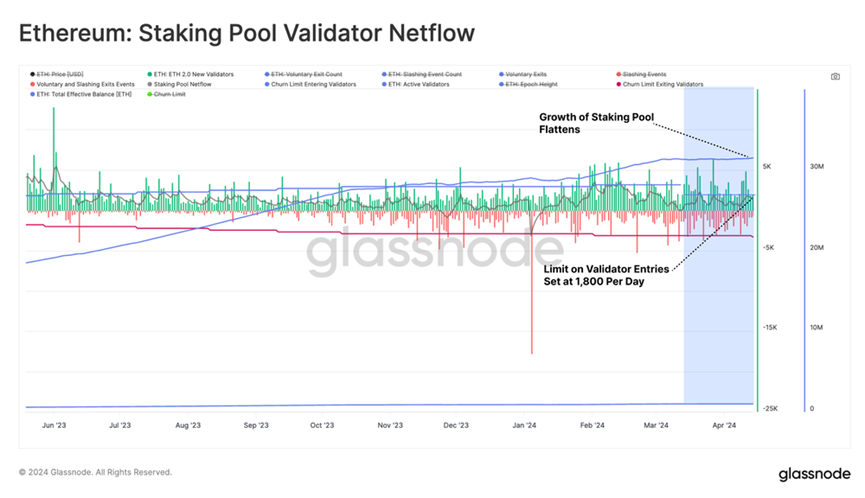

然而,在上一次 Decun 升级期间,质押池的增长已经略有限制。硬分叉引入了每6.4分钟一个epoch只能有8个新验证器的限制,并取代了流失限制函数。这有效地限制了验证者的数量和可以进入质押池的质押量,暂时提供了非常温和的缓解。

总结与结语

以太坊生态系统正在讨论改变ETH发行率的提议,旨在减缓质押池的扩张。目标是减轻流动性质押和再质押等创新的影响,这些创新旨在提高收益机会,从而提高用户的需求。

以太坊质押的激增——目前达到3140万个ETH,约占总供应量的26%——是由 Eigenlayer 等再质押协议推动的。这些发展越来越多地导致流动性质押代币的激增,从长远来看,这可能会开始削弱以太坊作为货币资产的作用。以太坊基金会建议限制年度发行量以减缓质押池的增长,但这些提议遭到了社区的强烈抵制。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:火星财经,如有侵权请联系删除。转载或引用请注明文章出处!