Glassnode 链上周报:流动性充足

比特币市值创新高,每月资本流入超过790亿美元,新投资者持有44%的网络财富。投资者获利了结,但长期持有者仍占优势。新需求导致市值增长,市场波动加剧,长期持有者的卖出压力随新需求增加而加速。美国ETF审批通过是市场结构的重要组成部分,长期持有者和短期持有者的盈亏比率和卖方风险比率可以帮助我们了解投资者的心理和资本流动。

原文作者:Ding HAN

执行摘要

- 资本持续流入比特币,实现市值上升至新高的5400亿美元,目前资本流入该资产的速率已超过每月790亿美元。

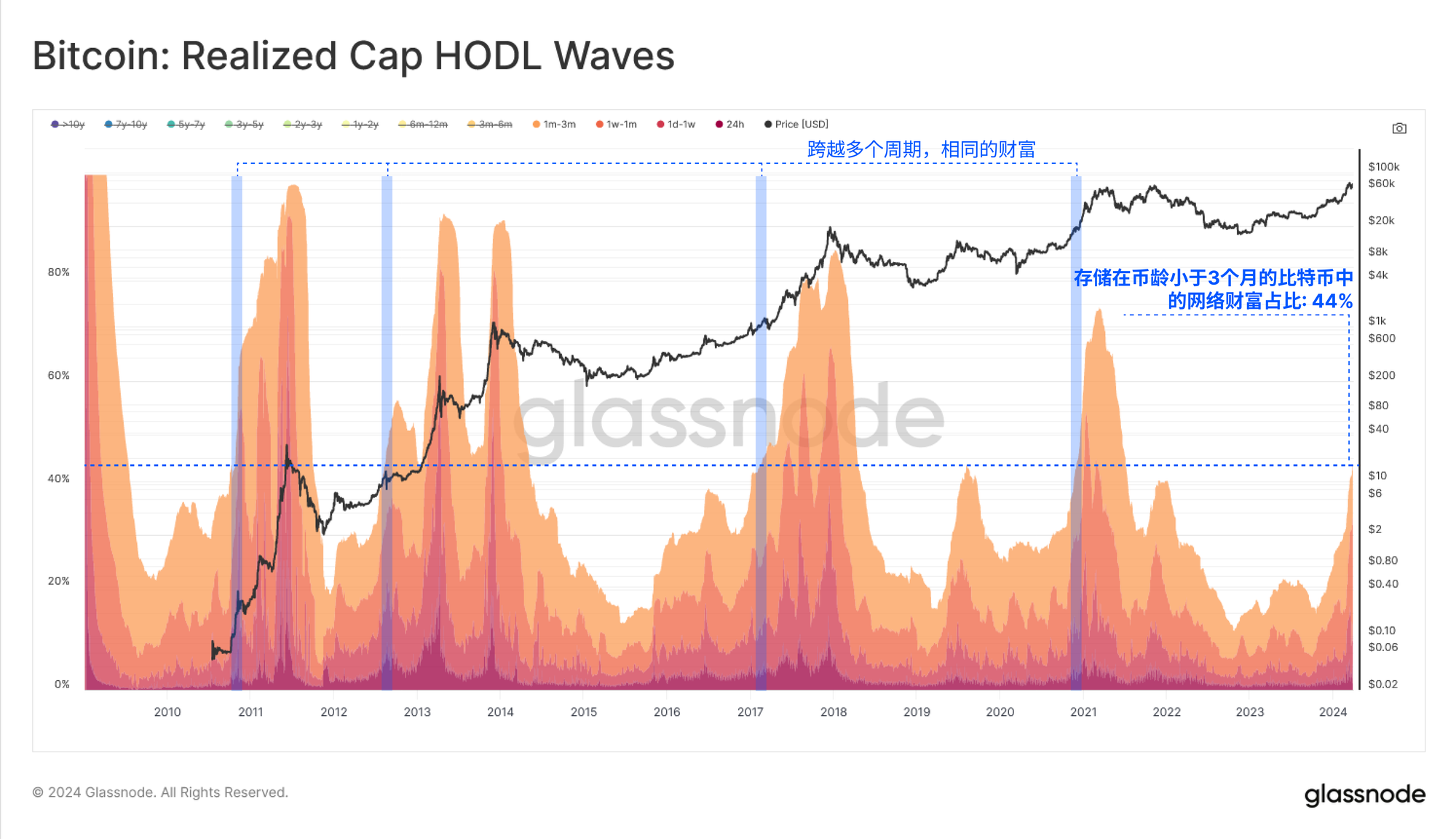

- 长期持有者向新需求方的财富转移正在加速,目前超过44%的网络财富为币龄不超过3个月的新币所拥有。

- 获利了结持续主导投资者行为,无论是长期还是短期持有者群体都在减持。然而,整体利润优势正逐渐转向长期持有者。

💡在本周链上控制面板中查看本报告涉及的所有图表。

流动性的上升趋势

比特币的价格行为在三月初决定性地突破了前一周期的历史最高价,触发了价格发现的转变。如我们上周讨论的(链上周报第13周),这促使大量供应被用于套现并获利。

这导致卖出的比特币被重新估值,通常从一个较低的成本基础变为更高的成本。这些比特币换手时,我们也可以将其视为对该资产类别注入新的需求和流动性。

这一机制通过实现市值指标优雅地表达出来,该指标追踪了累积的美元流动性“储存在”资产类别中。实现市值现已达到新的历史最高值5400亿美元,并以前所未有的速度,每月增长超过790亿美元。

实时图表我们可以通过实现市值持有波动指标来细分各个年龄段的实现市值。此工具特别适用于区分不同年龄段持有的以美元计价财富的分布。

实时图表我们可以通过实现市值持有波动指标来细分各个年龄段的实现市值。此工具特别适用于区分不同年龄段持有的以美元计价财富的分布。

如果我们仅考虑持币时间不超过3个月的情况,可以看到近几个月急剧增长,这些较新的投资者现在拥有大约44%的网络总财富。这种年轻币种的增长是长期持有者为了满足涌入的需求,在更高价格出售他们的币所直接导致的结果。

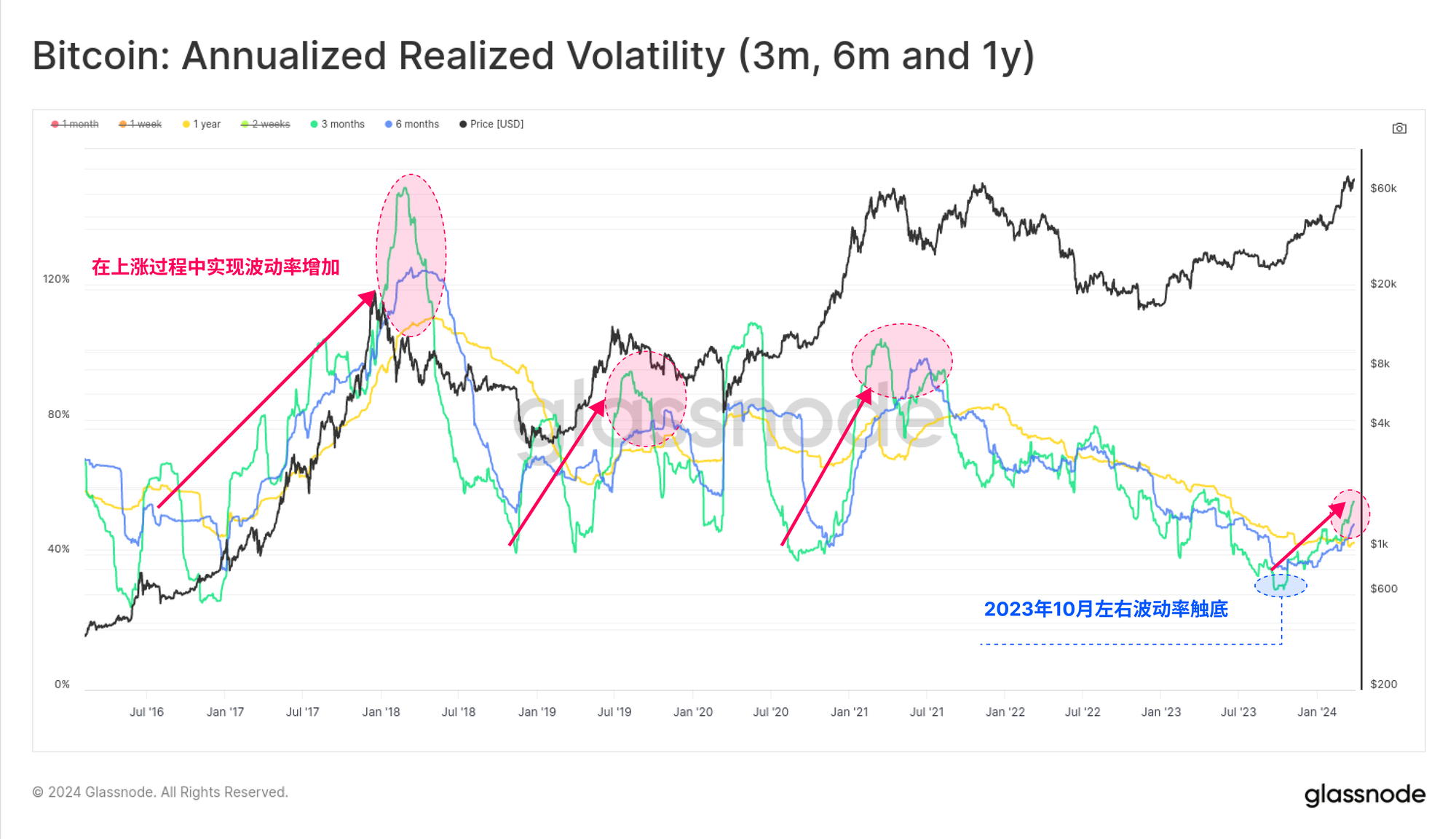

实时图表在以往的比特币周期中,新需求的增加通常伴随着对投机的高涨兴趣。这往往导致市场波动加剧,这是先前比特币周期中宏观上升趋势的特征。

实时图表在以往的比特币周期中,新需求的增加通常伴随着对投机的高涨兴趣。这往往导致市场波动加剧,这是先前比特币周期中宏观上升趋势的特征。

90天实现波动率自2023年10月以来几乎翻倍,从28%增至55%,这一时期标志着实现市值流入开始加速增长。

实时图表沉寂供给复苏

实时图表沉寂供给复苏

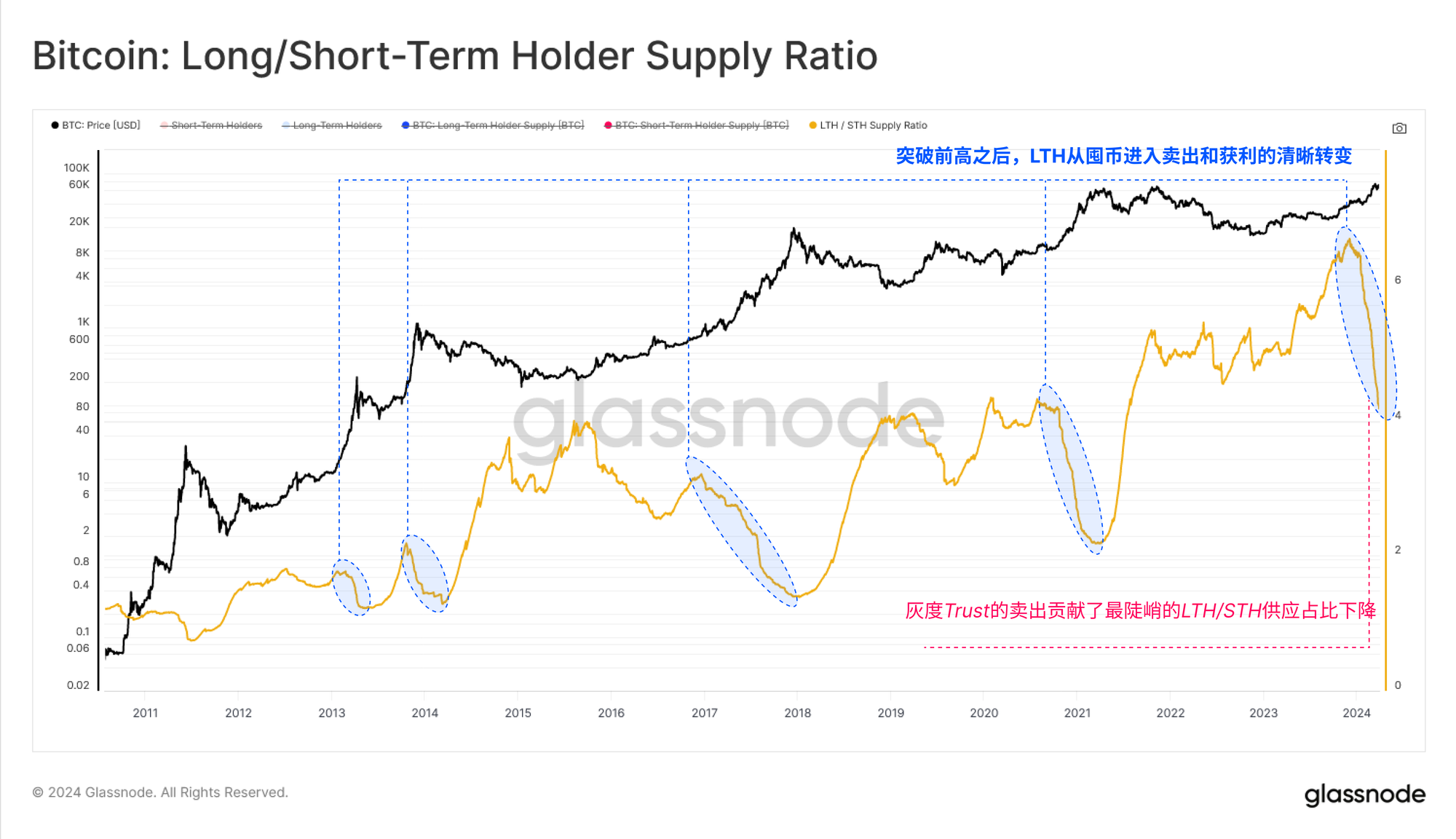

在供应历史性紧缩之后(见2023年第46周链上周报),长期持有者和短期持有者的供应差异已开始缩小。随着价格上涨,投资者持有的未实现利润增加,这吸引了长期持有者(LTHs)出售他们的持仓。

自2023年12月达到1491完枚BTC的峰值以来,长期持有者(LTH)的供应量减少了90万枚BTC,其中GBTC信托流出的比例约占此数的三分之一(约-28.6万枚BTC)。

相反,短期持有者供应量增加了+112.1玩枚BTC,吸收了长期持有者的卖出压力,并且通过交易所从二级市场额外获取了12.1万枚BTC。

注:短期持有者和长期持有者的供应量在此通过不同的y轴分开显示,以便于视觉化。

实时工作台

实时工作台

我们可以通过评估长期持有者和短期持有者供应之间的比率来补充这一观察。再次,随着主导投资者行为从长期持有转向卖出、获利和投机,所有宏观上升趋势中明显可见的下降。

💡这些观察的一个关键收获是,在达到新的市场最高点时,投资者行为模式的明显转变。长期持有者的卖出压力倾向于随着新需求增加而在更高价格时加速。 尽管新的美国ETF审批通过是市场结构的一个重要新组成部分,但这些趋势在之前所有周期的链上数据中都可见。

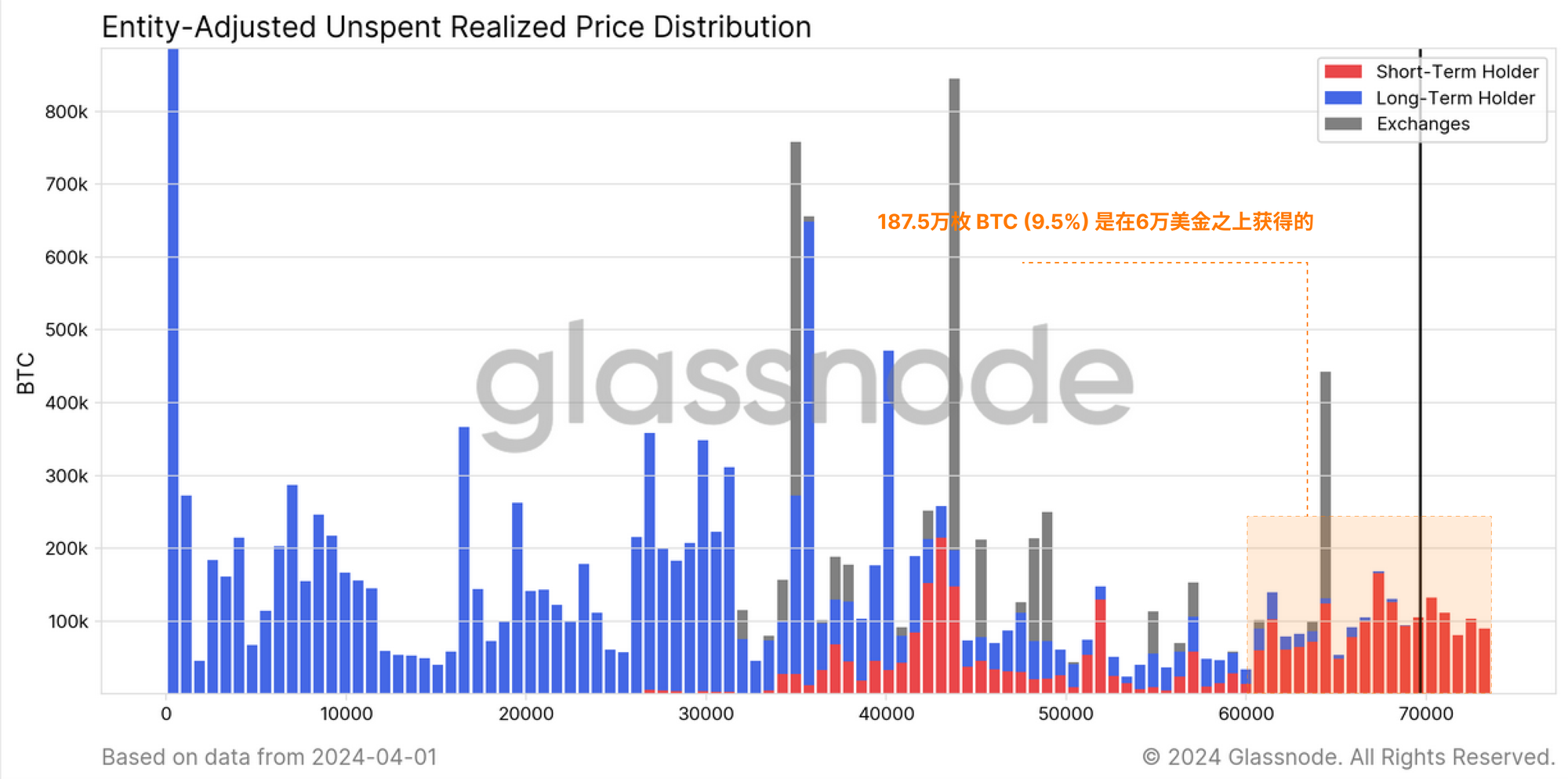

实时工作台下图根据链上成本基础及长/短期持有者群体划分了BTC供应情况。

实时工作台下图根据链上成本基础及长/短期持有者群体划分了BTC供应情况。

我们可以看到,大约有187.5万枚比特币(占流通量的9.5%)的获取价格超过了6万美元,其中大部分归于短期持有者群体🔴。这将包括新的现货买家,以及目前大约有50.8万枚BTC被持有在美国现货ETF中(不包括GBTC)。

实时引擎室

实时引擎室

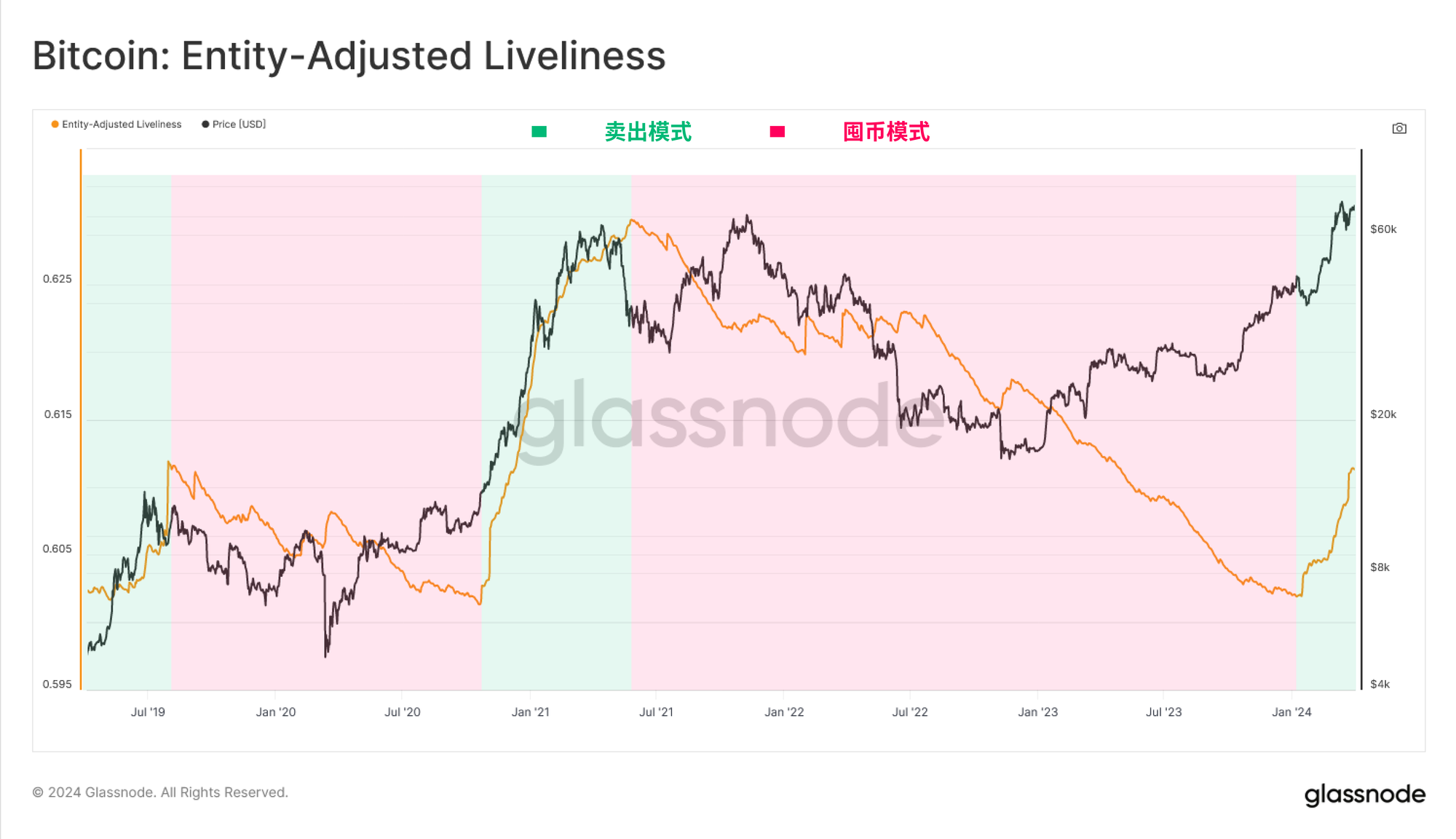

我们可以利用活跃度指标来支持上述观察,该指标描述了供应中存储的“持有时间”的总体平衡。

活跃度持续上升表明,长期不活跃并被卖出的比特币总体上超过了被长期持有(HODL)的比特币的“持有时间”积累。这重申了一个观点:市场已转变为一个以卖出和获利为主导的机制。

关于【Glassnode 链上周报:流动性充足】的延伸阅读

火星财经加密周报 | 6月7日

本周欧盟选举开始,加密行业监管政策可能受影响。Tether CEO担心欧盟MiCA稳定币要求会对市场产生负面影响。RoaringKitty可能清算其GME股票头寸,Solana币价增长受益于Meme币交易活动。特朗普竞选团队收到近3亿美元捐款,西班牙90%的World ID持有者支持Worldcoin回归。加密专家密切关注欧盟选举对MiCA、DeFi、NFT等领域的影响。比特币可能因CPI创新高和降息预期上涨,ETH表现落后。Blast提醒DApp在6月25日前分配所有Gold和Points给用户。Bitget Launchpad项目BWB投入总人数增长,IO.NET初始总供应量为5亿枚。五月加密市场大多数指标下跌,但以太坊质押收入上涨,NFT市场交易额下降。加密货币可以解决人类挑战,DeFi夏季最新更新包括Ethena、Etherfi、Karak等项目。Notcoin交易量增加,L2争斗白热化,市场流动性改善,Meme板块吸引资金流入,NFT市场情绪低迷。Shardeum、Merlin和0G Labs与多家合作伙伴合作推进去中心化项目发展。

7月降息“没戏了”?加密市场应声下挫

美国5月非农就业报告强劲,加密市场早盘稳定但下午走低。比特币价格达到历史新高,市场情绪积极,预计未来几周将再创新高。分析师认为,比特币的四年周期是影响因素,预测2025年10月11日将达到新的历史高点。尽管存在泡沫市场的迹象,但与加密货币挂钩的永续期货并没有出现投机热情。市场逐渐成熟和稳定,受到机构兴趣和采用的影响。投资者关注下周的美国CPI数据和美联储货币政策决议。比特币未平仓合约创历史新高,市场情绪积极。

实时图表评估上升趋势的工具

实时图表评估上升趋势的工具

分析市场总是在寻求供需之间的平衡,每件事都有两面性。例如,长期持有者的获利了结既是卖方压力的一种衡量,也是对短期持有者新需求流入的一种判断。

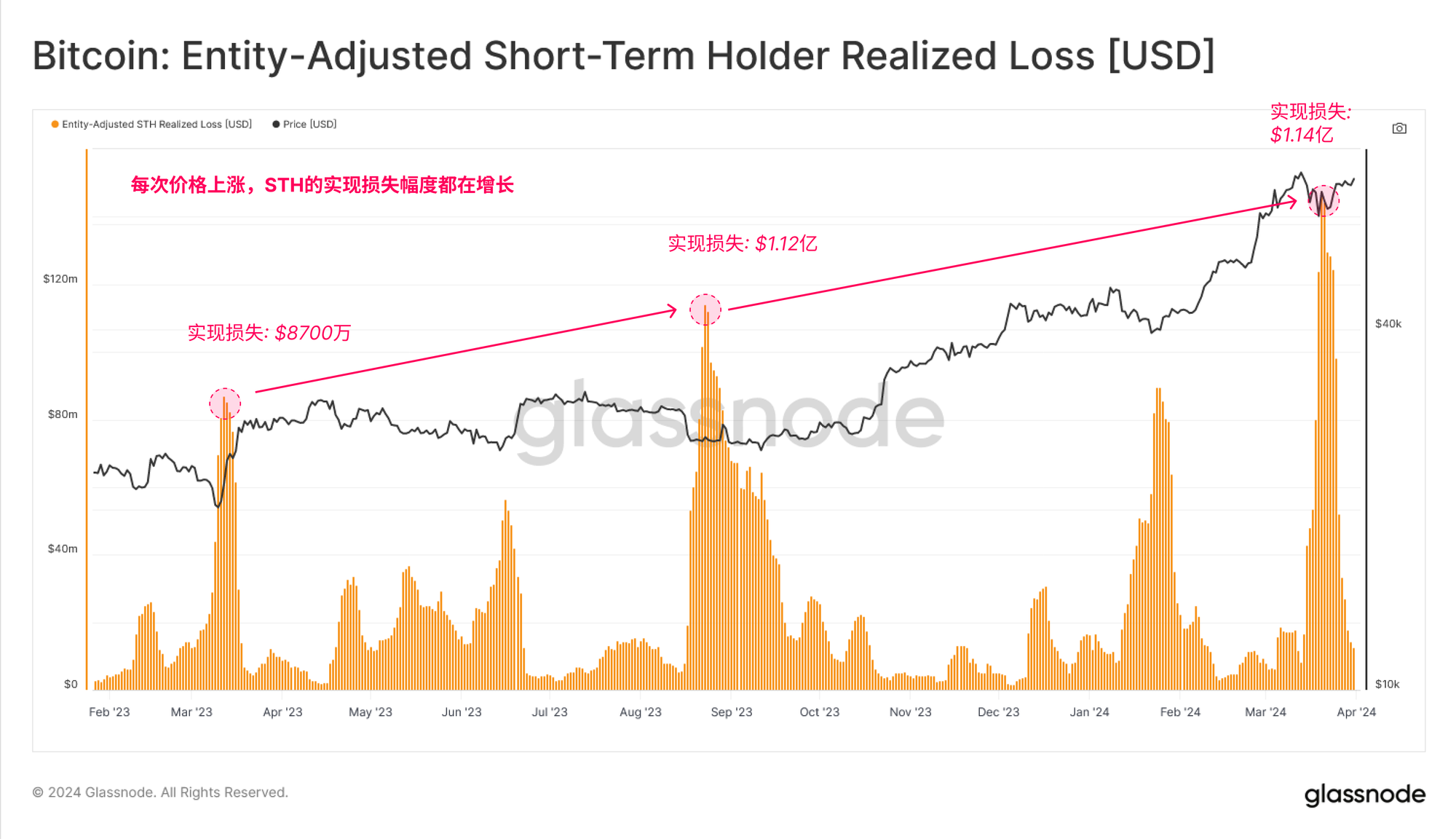

此外,在市场交易价格接近或创下新高时,尤其是来自短期持有人群体的那些实现亏损的比特币,明显是来自于那些在“局部顶点”附近的买家。

📊相关仪表板:本节探讨的许多概念与我们的“比特币牛市分析框架”仪表板有关。

在此背景下,我们可以利用几种强大的链上指标来比较这两个关键但基本相反的市场群体(长期持有者和短期持有者)的盈亏情况。我们将使用下面的三个指标:

- 已实现的利润和损失 - 指的是卖出的比特币从其原始成本基础到移动时的即时价格的总价值变动。

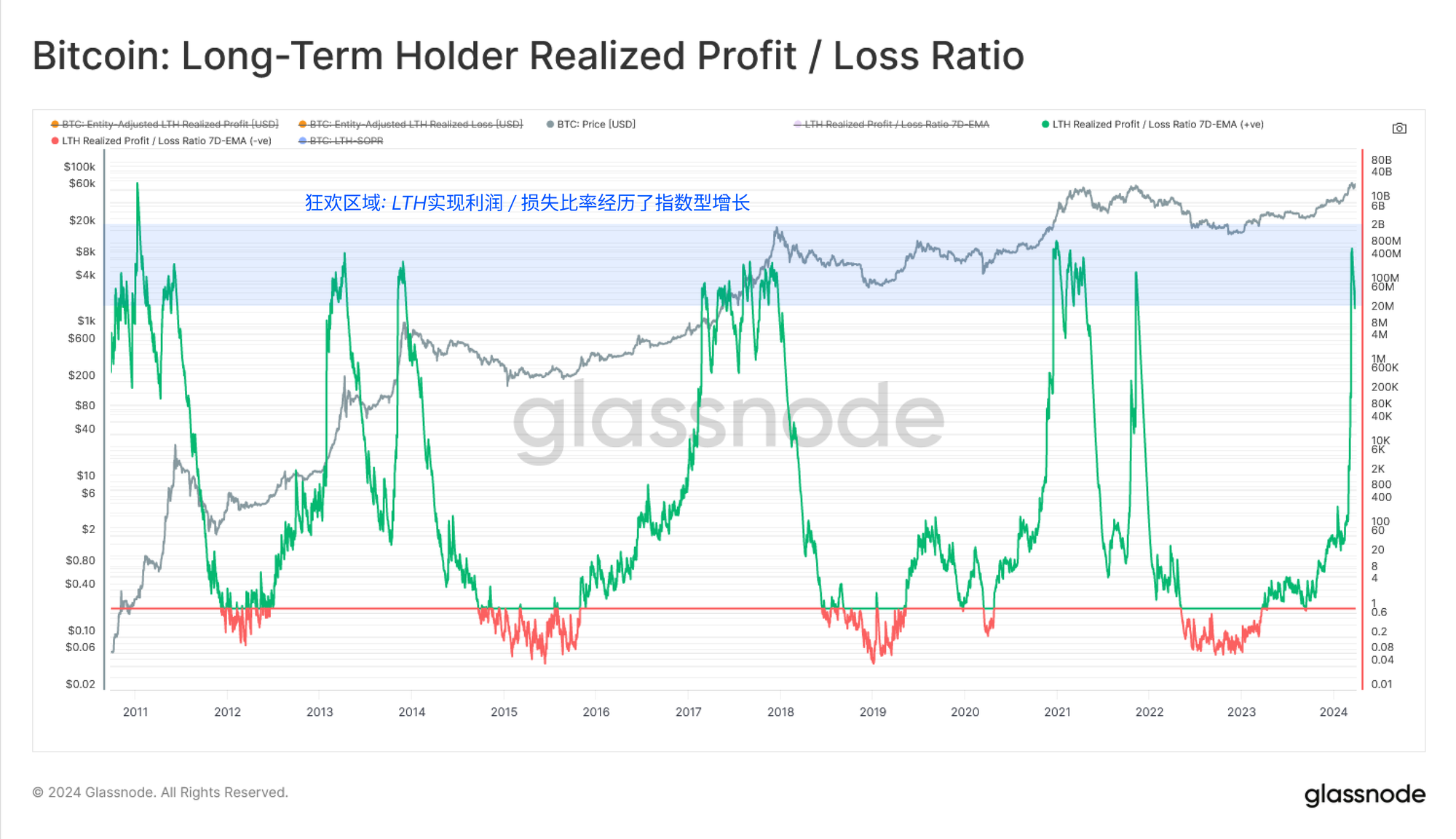

- 实现的利润/亏损比率 - 在对数尺度中围绕平衡值1波动,并且是发现市场拐点的理想工具。例如,在上涨趋势中,实现亏损以指数方式加速,从“不多”增加到“有意义”(表明被困的局部/整体顶部买家开始恐慌性卖出)。

- 卖方风险比率 - 是总实现利润+实现损失与实现资本之间的比率。换句话说,这个指标描述了币值总变动(扰动力)与市场总规模(被移动的对象)之间的比率。

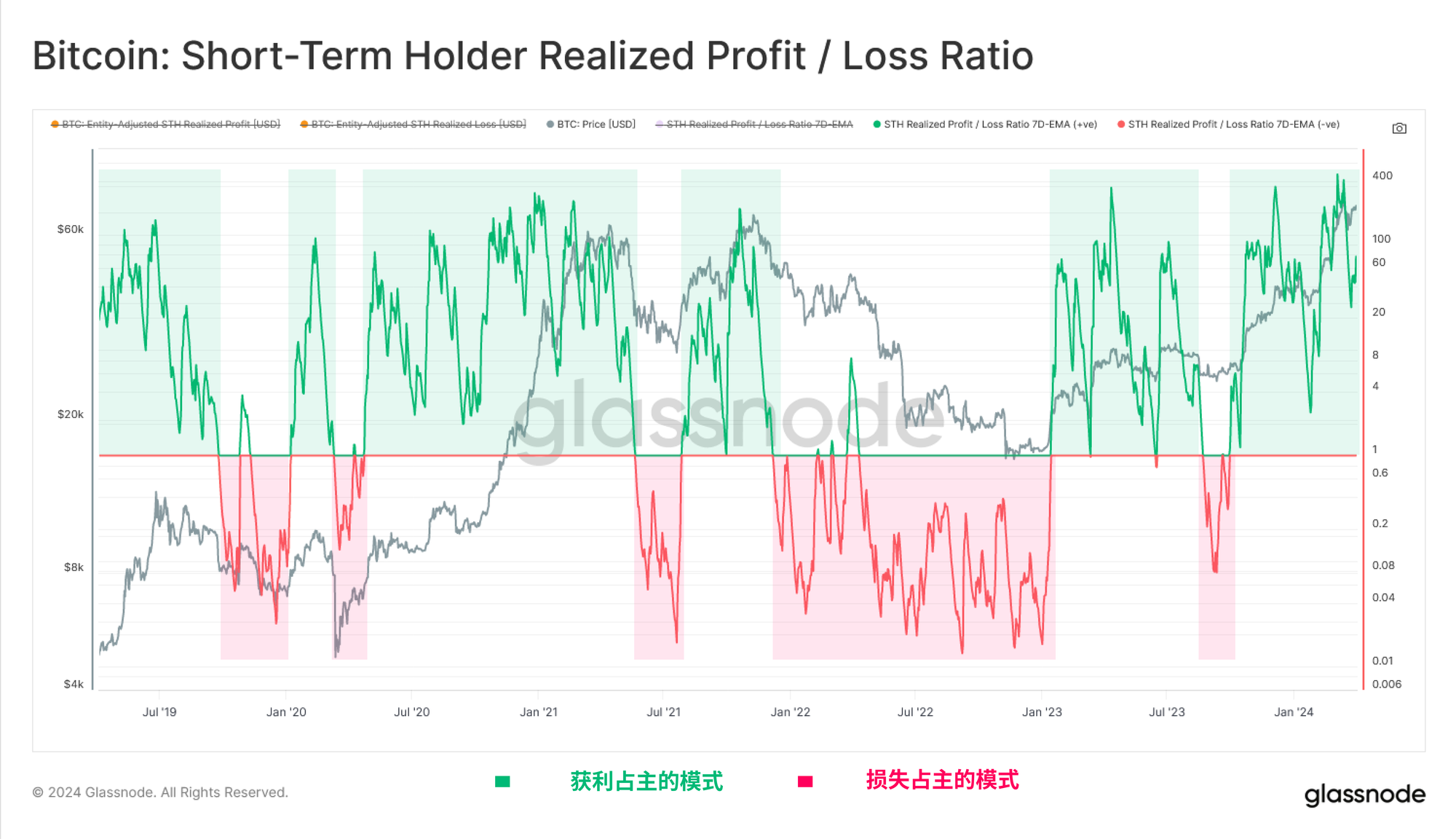

从短期持有者开始,我们可以看到,他们的盈亏比率始终处于以盈利为主的范畴,其中盈利是亏损的50倍。定期重新测试1.0的均衡水平表明,利润正在被吸收,且在调整期间,投资者普遍在维护他们的成本基础。

实时工作台

实时工作台

我们也可以看到,在市场低迷时期,局部顶部买家因担心市场可能会进一步下跌而恐慌性卖出,STH实现的损失会激增。实现损失的幅度在每次修正中也在增加,这表明每一轮上涨中顶级买家的数量和规模都在增长。

实时图表

实时图表

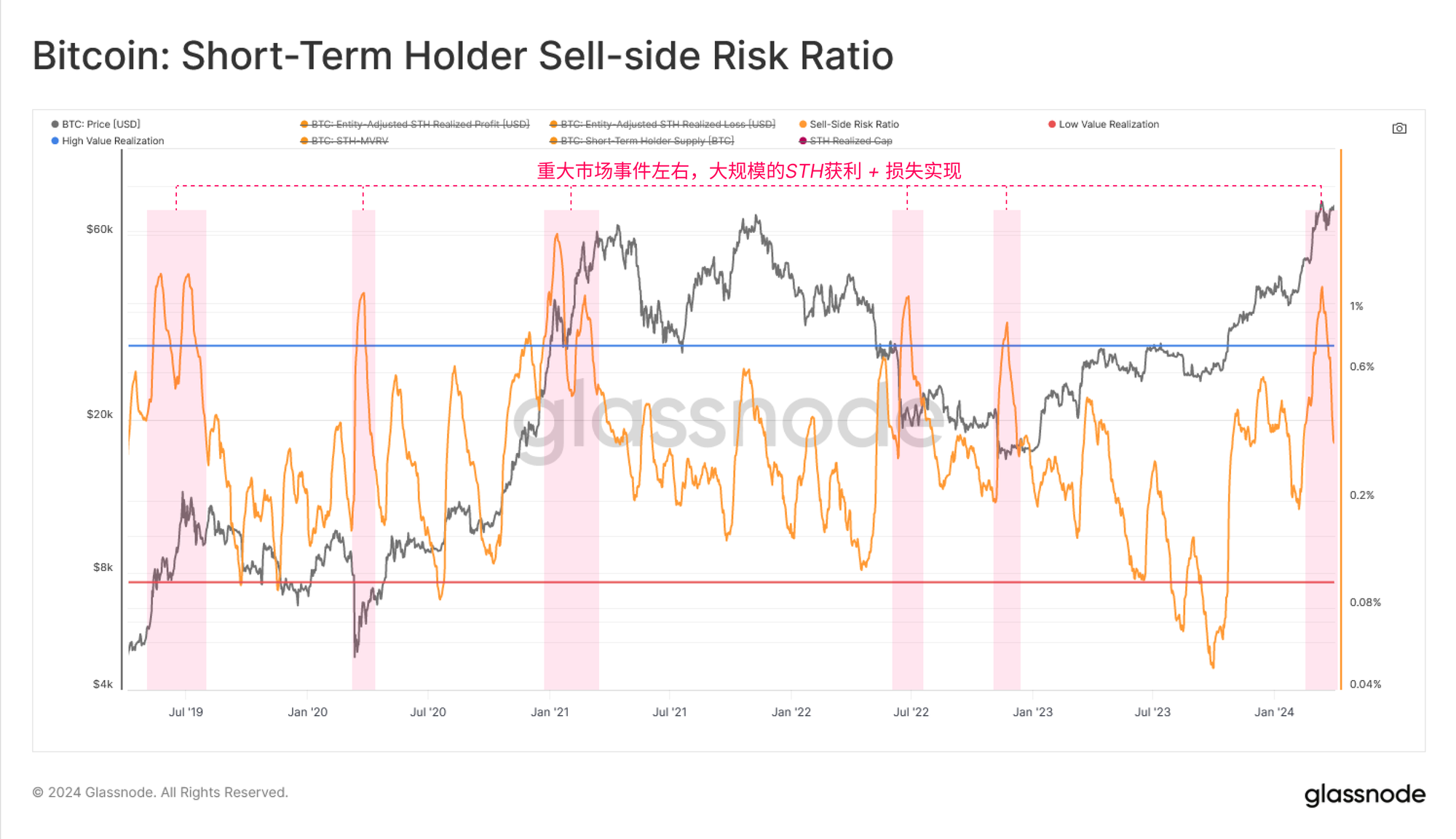

接下来,我们将评估STH的卖方风险比率,以评价其盈亏事件的相对规模。

- 高值表明短期持有者正以远高于或远低于其成本基础的价格买卖加密货币,这意味着市场可能需要重新找到平衡(通常伴随着价格的剧烈波动)。

- 低值表明,大多数被卖出的比特币接近其盈亏平衡成本基础,这表明已达到一定程度的均衡,并且在当前价格范围内“盈亏”已耗尽(通常描述一个低波动性环境)。

在比特币价格突破7万美元后,短期持有者卖出风险比率显著上升,这通常发生在市场转折点(整体和局部)附近。这通常表明新的平衡尚未形成,随着市场的调整和巩固,该指标正在急剧修正。

💡分析师提示:卖方风险比率 往往与实现波动率和期权隐含波动率的行为类似,提供了一种链上波动率的衡量方式。

实时工作台在我们对长期持有者(LTHs)的评估中,我们可以看到他们的实现利润/亏损比率已经呈指数级并垂直上升。根据定义,这是因为当市场刚刚突破上一个周期的最高点时,亏损中没有长期持有者。这进一步由前述长期持有者获利了结的增长所推动。

实时工作台在我们对长期持有者(LTHs)的评估中,我们可以看到他们的实现利润/亏损比率已经呈指数级并垂直上升。根据定义,这是因为当市场刚刚突破上一个周期的最高点时,亏损中没有长期持有者。这进一步由前述长期持有者获利了结的增长所推动。

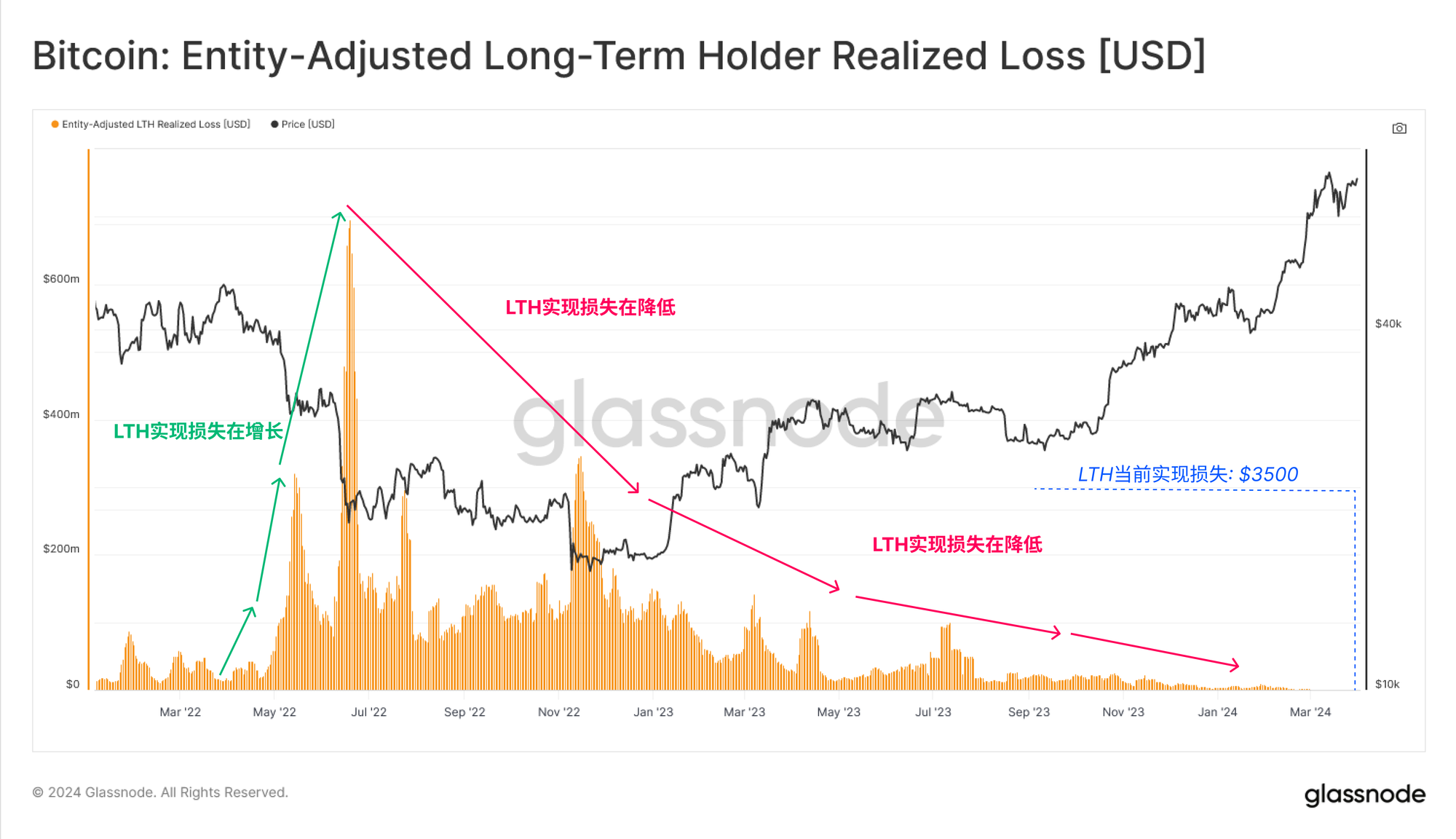

实时工作台在上升趋势中跟踪短期持有者的实现亏损相当有用,但更重要的是监控长期持有者的实现利润,因为这是卖出压力的关键组成部分。为了阐述这一点,我们可以看到,在最近的调整中,与STH的1.14亿美元相比,LTH的实现亏损已经减少到每天仅3500美元。

实时工作台在上升趋势中跟踪短期持有者的实现亏损相当有用,但更重要的是监控长期持有者的实现利润,因为这是卖出压力的关键组成部分。为了阐述这一点,我们可以看到,在最近的调整中,与STH的1.14亿美元相比,LTH的实现亏损已经减少到每天仅3500美元。

实时图表

实时图表

随着长期持有者实现的利润加速,他们的卖方风险比率开始回升,特别是自2023年10月以来。此指标随着历史高点突破的良好增长,表明长期持有者群体的分配压力和获利了结与先前周期在相对基础上类似。

实时工作台

实时工作台

总结和结论

在各种链上工具和指标中,我们可以看到投资者行为模式的明显转变。长期持有者已深入其卖出周期,实现利润,并重新唤醒休眠供应以满足更高价格下的新需求。

利用链上群体,我们也可以开发一套工具和指标,用以识别局部和整体的拐点,特别是利用盈亏指标。LTH(长期持有者)和STH(短期持有者)群体的结合,以及他们的盈亏行为,为我们提供了对投资者心理、情绪和资本流动的相对前所未有的视角。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Ding HAN,如有侵权请联系删除。转载或引用请注明文章出处!