Bankless:Maker和Aave的Ethena之争

Aave和Maker就Ethena稳定币作为抵押品的使用展开争论,Aave提议将所有DAI的贷款容量设为0%,以消除风险。Aave创始人认为,随着Maker增加Ethena资产作为抵押品,Aave不再愿意承担风险。尽管Ethena收益高,但Aave的反应被视为支持竞争对手GHO。Maker增加Ethena作为抵押品,增加了DAI的风险,但也为其带来10%的预期收入。Aave的反应被认为是为了支持GHO,因为Ethena与Aave的整合可能为GHO带来好处。

原文标题:Maker and Aave's Ethena Feud

原文作者:Jack Inabinet

原文来源:bankless

编译:Kate

Aave 引发了一场关于 Maker 不断增加的 USDe 抵押品的斗争。

超过5亿美元的ENA刚刚通过Ethena的第一轮空投分发给符合条件的申请人,但关于该协议的争论在Crypto Twitter上达到了白热化。为什么两个蓝筹股的DeFi协议现在卷入了关于Ethena的冲突?

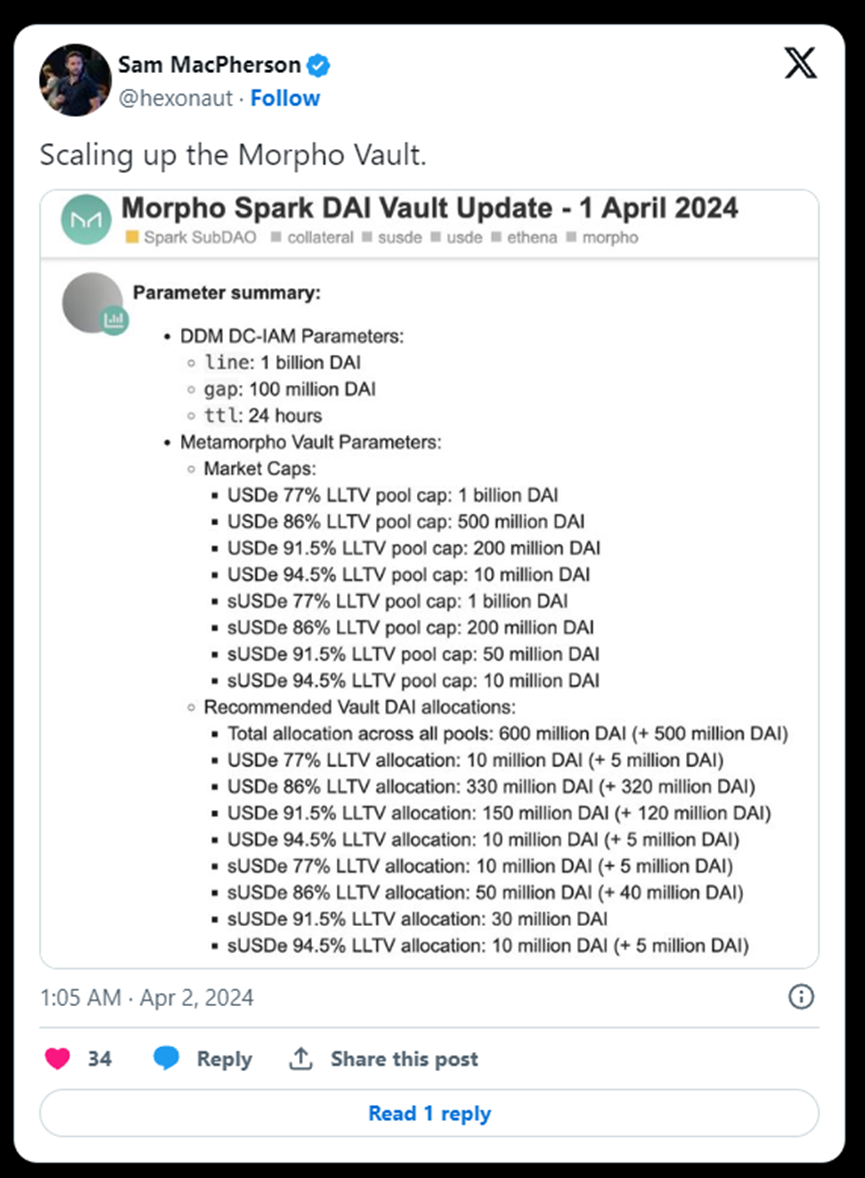

昨天下午,Maker论坛上出现了一项治理提案,要求代表们考虑将Morpho最近建立的USDe和sUSDe贷款设施的容量从1亿DAI增加到6亿DAI,并有能力将额度扩大到10亿DAI,并且大多数资金将以86%或更高的相对较高的贷款价值比(LTV)借出。

https://x.com/hexonaut/status/1774845614200906145?s=20

Maker增加Ethena合成美元稳定币作为抵押品的使用,是为了增加DAI的采用率,同时,其稳定币的市场主导地位显著下降,自今年年初以来已经暴跌了20%。

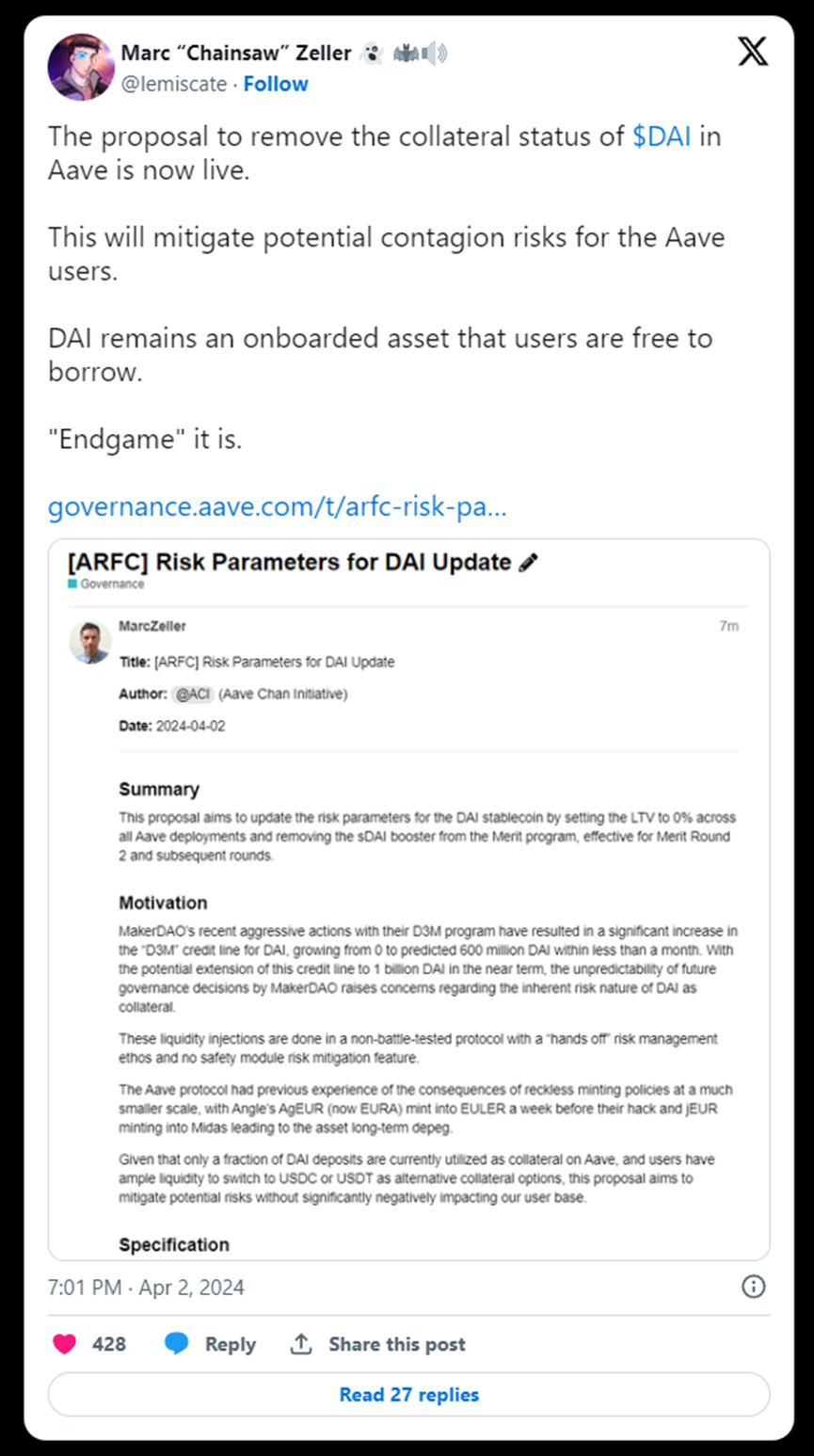

作为对Maker治理提案的回应,Aave的一名贡献者发起了他们自己的提案,寻求将所有Aave部署的DAI的LTV设置为0%,从而消除用户以DAI作为抵押资产借款的能力。

https://x.com/lemiscate/status/1775116242019299404?s=20

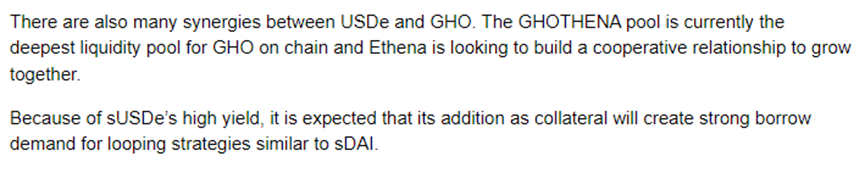

令许多人困惑的是,Aave表示愿意将Ethena的sUSDe加入到其V3以太坊部署中,3月19日的温度检查几乎得到了一致的支持,这与该协议对 Maker 最近增加针对该代币的借贷活动的反应形成鲜明对比。

关于【Bankless:Maker和Aave的Ethena之争】的延伸阅读

浅析Aave V4的核心要点——“统一流动性层”

Aave V4将推出" 统一流动性层",整合多个网络的流动性。类似于V3的Portal,但更高效灵活。通过模块化设计,Aave可更有效管理流动性,提高资金效率。升级还将允许添加新模块,如隔离池和RWA模块。Aave将成为无视链间流动性隔阂的DeFi协议,但需要信任假设。V4引入改进,如动态利率、流动性溢价、智能账户,构建Aave Network。旨在推动生态系统进一步采用,服务于10亿潜在用户。

Aave v4 的一些思考:每个大协议都应该发链?

Aave v4的改进旨在提高用户体验、降低治理成本、防止不良债务扩散,并为长期发展提供便利。其中包括统一流动性层、模糊控制利率、流动性溢价机制、智能账户和金库、动态风险参数配置、超额债务保护机制、与GHO稳定币的原生集成和计划推出的Aave Network。Aave计划推出的新网络层将作为GHO稳定币和借贷协议的核心枢纽,使用GHO支付费用,以Aave V4为枢纽,$AAVE作为主要质押资产。Aave未来将专注于稳定币市场,为GHO创造场景。Aave Labs将持续关注网络发展,选择最合适的技术方案。

虽然通过Aave进行的DAI贷款有可能以风险隔离的方式进行(类似于未来的sUSDe市场可能的运作方式),这将消除传染的可能性,但 Aave 不再愿意承保 Maker 在追求增加 DAI 供应和资金收入时将承担的日益增长的风险。

Aave创始人Stani Kulechov重申了这一观点,建议将DAI完全从所有市场中剔除,并表示他认为“随着 MakerDAO 采用的新风险方向,Aave DAO 几乎没有价值”。

来源:Aave Governance

鉴于Ethena稳定币的收益极高,sUSDe从融资/质押支付中为稳定币带来了同类最佳回报,而 USDe 则抛出了巨额空投奖励,对这些资产的杠杆需求很高,持有者愿意支付溢价来获得它。

尽管流通DAI供应中只有2%是由Maker目前的Ethena贷款业务担保的,但这些贷款的年化回报率为36%,为Maker的预期收入贡献了10%。

虽然Maker越来越多地采用Ethena资产作为抵押品,无疑在某种程度上增加了DAI的风险状况,但Aave的报复性反应感觉很严厉,可以看作是为了进一步支持GHO——该协议自己的稳定币和DAI的直接竞争对手——因为 Ethena 与 Aave 的整合可能为 GHO 带来的潜在好处在治理提案中得到了考虑,以支持 sUSDe 市场......

来源:Aave Governance

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:火星财经,如有侵权请联系删除。转载或引用请注明文章出处!