「用户设定利率」,Liquity V2 将如何搅动稳定币借贷市场?

Liquity V2是一个新的加密行业协议,旨在解决借款人和稳定币持有者之间缺乏高效利率市场的问题。它通过用户设定的利率机制来缩小两者之间的差距,并通过赎回机制来保持稳定币的稳定性。该协议还推出一种名为BOLD的新稳定币,其利率由多数人选择,使得借贷和杠杆更具吸引力,同时保持稳定币的挂钩性。通过PIL协议激励流动性,确保多个货币对之间有足够的稳定币流动性。BOLD的价格将影响借款人的利率,实现资本效率平衡。

原文来源:X

原文作者:@LiquityProtocol

编译:1912212.eth,Foresight News

目前,加密行业还没有任何协议可以在借款人和稳定币持有者之间创建一个高效的利率市场。

在 DeFi 中,我们有:

- 固定的一次性手续费 - 例如 Liquity V1

- 由治理决定的利率 - 例如 MakerDAO

- 算法控制的利率 - 例如 crvUSD

所有这些系统都有不同的权衡:

- 固定利率协议无法适应高利率环境;

- 治理可能缓慢且随意;

- 算法控制的利率容易产生波动且难以预测。

Liquity V2 如何解决难题?

与贷款人和借款人之间存在巨大价差的货币市场相比,Liquity V2 的「用户设定利率」机制将实现快速、自适应的调整,从而缩小两者之间的差距。

要了解用户设定的利率如何运作以及为什么借款人愿意支付高于 0% 的利率,首先需要了解是什么让 Liquity 的稳定币保持稳定。

Liquity 流动性机制回顾

2021 年 4 月,Liquity V1 推出了第一个具有内置赎回机制的 CDP 系统,并推出向下挂钩保护且不依赖中心抵押品的稳定币。

赎回功能允许任何 LUSD 持有者将其稳定币兑换成价值 1 美元的 ETH。

当 LUSD<1 美元时,用户可以以例如市场售价 0.99 美元,并以 1 美元的价格出售给协议。

虽然这种机制通过直接套利维持 1 美元左右的硬顶价格下限(减去费用),但它会影响风险最高的借款人,因为赎回的 LUSD 用于偿还抵押率最低的贷款,以换取等量的 ETH。

受影响的借款人看到他们的抵押品和债务价值下降相同,这意味着没有净损失,但 ETH 风险敞口减少。

为什么它是个问题?

由于过去几个月市场利率快速上涨,借贷量超过了持有 LUSD 的需求,导致抛售压力过大,从而引发赎回。因此,许多 LUSD 借款人将抵押品比率提高到了前所未有的水平,只是为了避免赎回。

这严重损害 Liquity V1 在当前 DeFi 利率过高的环境下提供高资本效率贷款的能力。

Liquity V1 本质上是无息的,并具有固定成本和奖励制度,已证明它可以在低利率环境中可靠地工作,并且在这种情况下它仍然是借款人的可行选择。但在高利率情况下,用户往往会寻求收益率更高的稳定币。

关于【「用户设定利率」,Liquity V2 将如何搅动稳定币借贷市场?】的延伸阅读

欧洲 MiCA 法案万字研报:全面解读对 Web3 行业、DeFi、稳定币与 ICO 项目的深远影响

欧盟将于2024年实施《加密资产市场法规》(MiCA),旨在规范加密资产市场并保护投资者利益。法案涵盖加密资产发行、交易平台透明度和披露要求、服务提供商授权和监督要求、投资者保护要求等内容。申请牌照的公司需符合特定条件,发行加密资产的公司需提供详细信息保证投资者权益。MiCA可能成为全球标准,但其实际成功仍有待观察。欧盟希望通过国际合作和协调监管,确保加密资产市场的一致性和有效性。MiCA法案也可能影响具有匿名功能的加密资产,如Monero和Zcash。

加密对公业务三板斧:稳定币、DePin 和资产代币化,非投机需求已经涌现

2024年,Modular Capital创始人Vincent和作者预测加密货币的应用场景将扩展至稳定币、代币化国债和ETF等领域。稳定币发行量已超过1600亿美元,每月交易量达到2-3万亿美元,24/7实时支付是一项巨大的创新。去中心化物理基础设施网络Helium已卖出超过200万个盒子,通过全球资产账本和小额支付民主化物理网络的资本形成。DePin通过区块链实现了全球小额支付和资产代币化,降低了网络设置和运营成本。区块链已成为现代资产账本,具有24/7转账和结算、可组合性等重要功能。在GameStop交易狂潮中,以太坊和Solana表现出色,成为经过时间和战斗考验的系统。现代全球资产账本将成为更多资产首选的结算层。

很明显,浮动利率更适合以可持续和灵活的方式应对各种市场情况。同时,赎回机制对于防止稳定币失去挂钩的重要性:许多现有的稳定币因高抛售压力而遭受了向下的挂钩偏差。

「用户设定利率」是什么?

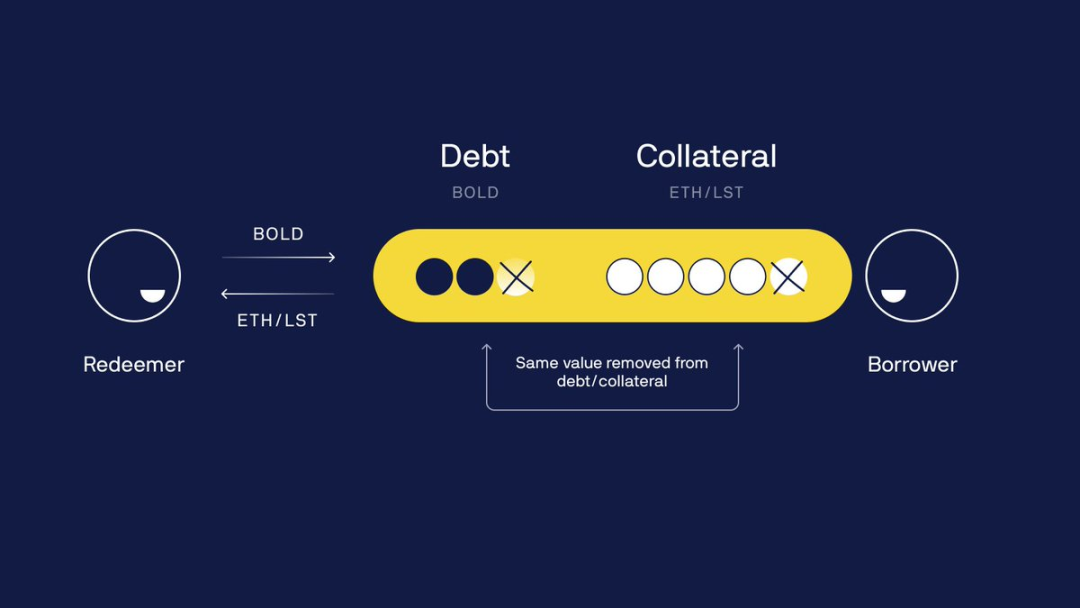

通过用户设定的利率,赎回可以与动态利率完美结合:Liquity V2 中的赎回将按照个人利率的升序进行,而不是针对抵押率最低的贷款。

因此,低利率借款人受到赎回影响的风险最高。用户可以通过调整相对于同行的利率,来自由管理其赎回风险(或将管理委托给第三方)。

根据借款人的个人风险承受能力,市场会制定个人利率范围。愿意冒赎回风险的借款人,可能会设定低于平均水平的利率以提高资本效率,而更多厌恶风险或「一劳永逸」的借款人可能会选择高于平均水平的利率以获得安全感。

与大多数现有 CDP 协议相反,V2 中的利息收入将用于以最少的人为治理自主激励稳定币需求和流动性。出于安全和效率的原因,大部分收入都流入稳定池,刺激稳定币需求以及协议偿付能力。

除此之外,很大一部分收入被发送给外部 AMM 上的 LP,以确保多个货币对之间有足够的稳定币流动性,如 PIL(协议激励流动性)。由于费用以利息的形式收取,这确保了对 SP 和 LP 储户的激励持续且顺畅。

新稳定币 BOLD

Liquity V2 核心的新稳定币将被命名为 BOLD。它将实现市场驱动的机制,使利率不再由少数人决定,而是由多数人选择。用户设定的利率也会影响 BOLD 挂钩机制的运作方式。

当 BOLD 交易价格高于 1 美元时,由于赎回风险较低,借款人往往会降低利率。这使得 ETH(和 LST)的借贷和杠杆更具吸引力,而持有 BOLD 则变得不那么有吸引力。

相反,当 BOLD 低于 1 美元时,借款人面临更高的赎回风险,并可能提高利率。因此,借贷变得不那么有吸引力,而随着利息支付导致稳定币收益率更高,对 BOLD 的需求增加,从而推高其价格。

用户设定的利率不应将抵押品比率推至不合理的水平,而应以完全市场驱动的方式实现借款人和稳定币持有者之间的资本效率平衡。

借款人将能够真正受益于 Liquity V2 贷款价值比率,并在其清算风险承受能力允许的情况下,根据所选抵押品获得尽可能多的资金。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:@LiquityProtocol,如有侵权请联系删除。转载或引用请注明文章出处!

标签:稳定币