Arthur Hayes:为什么Ethena将超越Tether成为最大的稳定币

北海道迎来阳光明媚的白天,但夜晚寒冷刺骨,被称为“地壳上的灰尘”。作者提出创造合成支持的法定稳定币Ethena,使用以太币创建合成美元,收益率高达50%,可能超越Tether。美联储希望摧毁Tether,Ethena是最佳选择。文章分析了美联储的动机,介绍了Ethena的构建、与美元挂钩的方式及风险因素。Ethena的估值模型也提供。Tether存在风险,可能会给全球债券市场带来混乱。Ethena可通过存入资产铸造稳定币USDe,质押可获得高收益率。Ethena可能成为加密领域的王国,估值数千亿美元。

原文标题:Dust on Crust Part Deux

原文作者:Arthur Hayes

原文来源:medium

编译:Kate

地壳上的灰尘如期返回日本北海道。白天阳光明媚,温暖宜人,但到了晚上,却冷得刺骨。这种天气模式造成了可悲的雪况,被称为地壳上的灰尘。在看似美丽的未被破坏的力量下面,潜伏着冰和脆雪。讨厌的东西。

随着冬去春来的加速,我想重温一年前发表的《地壳上的灰尘》一文。在这篇文章中,我提出了如何创建一个合成支持的法定稳定币,它的存在不归功于TradFi银行系统。我的想法是将多头加密对冲与空头掉期头寸结合起来,创建一个合成的法定货币单位。我将其命名为Nakaddollar,因为我设想使用比特币和卖空XBTUSD的“perp”掉期来创造合成美元。在文章的结尾,我承诺支持一个可信的团队,尽我所能将这个想法变为现实。

一年的变化太大了。Guy是Ethena的创始人。在参与Ethena项目之前,Guy曾在一家规模600亿美元的对冲基金工作,主要投资信贷、私募股权和房地产等领域的特殊情况。这家伙在2020年开始的DeFi夏季就迷上了垃圾币,再也没有回头。在阅读了《地壳上的灰尘》后,他受到启发,推出了自己的合成美元。但就像所有伟大的企业家一样,他想要改进我最初的想法。他不使用比特币,而是使用以太币创建一种合成的美元稳定币。至少一开始是这样。

Guy选择了以太坊,因为以太坊网络提供了原生收益。为了提供安全性和处理交易,以太坊网络验证者可以通过协议直接为每个区块支付少量ETH。这就是我所说的以太坊质押收益率。此外,由于以太币现在是一种通货紧缩货币,因此ETH/USD远期、期货和货币掉期交易持续溢价于现货是有根本原因的。做空期权掉期持有者可以获得这一溢价。将实物质押的ETH加上空头ETH/美元的差价互换头寸相结合,创造了高收益的合成美元。截至本周,Staked Ethena USD (sUSDe) 目前的年收益率约为 >50%。

没有一个能够执行的团队,一个伟大的想法就什么都不是。Guy将他的合成美元命名为Ethena,并组建了一个摇滚明星团队,迅速安全地启动了协议。Maelstrom于2023年5月成为创始顾问,作为交换,我们收到了治理代币。我过去曾与许多高质量的团队合作过,而Ethena的人也从不偷工减料。12个月后,Ethena的稳定币USDe上线仅3周,发行量就接近10亿单位(TVL为10亿美元;1美元= 1美元)。

让我把护膝脱掉,这样我就可以诚实地讨论一下Ethena和稳定币的未来。我相信Ethena可以超越Tether成为最大的稳定币。这个预言将需要许多年才能实现。然而,我想解释为什么Tether是加密领域最好和最差的业务。它是最好的,因为它可能是TradFi和加密行业中每个员工最赚钱的金融中介。之所以说它是最糟糕的,是因为Tether的存在是为了取悦其较贫穷的TradFi银行合作伙伴。银行的嫉妒和Tether给“美国治下的和平”(Pax Americana)金融体系的守护者带来的问题,可能会立即导致Tether的终结。

对于那些被误导的Tether FUDsters,我想澄清一下。Tether不是金融欺诈,Tether也没有对其储备撒谎。同时,我对那些创建和运营Tether的人致以崇高的敬意。但恕我直言,Ethena 将震撼 Tether。

本文将分为两部分。首先,我将解释为什么美联储(Fed)、美国财政部和有政治关系的大型美国银行希望摧毁Tether。第二,我将深入研究Ethena。我将简要概述一下Ethena是如何构建的,它是如何保持与美元挂钩的,以及它的风险因素。最后,我将为Ethena的治理代币提供一个估值模型。

读完这篇文章,你就会明白为什么我认为Ethena是加密生态系统中提供基于公共区块链的合成美元的最佳选择。

注意:实物支持的法币稳定币是发行人在银行账户中持有法币的硬币,即Tether, Circle, First Digital(咳咳……币安)等。综合支持的法定稳定币是发行人持有用短期衍生品(即Ethena)对冲的加密货币的硬币。

妒火中烧

Tether(代码:USDT)是按流通代币衡量的最大的稳定币。1USDT = 1美元。USDT在各种公共区块链(如以太坊)的钱包之间发送。为了维持挂钩,Tether在银行账户中持有每单位流通的USDT 1美元。

没有美元银行账户,Tether就无法履行创建USDT、托管支持USDT的美元、赎回USDT的功能。

创建:没有银行账户,就没有办法创建USDT,因为交易者没有地方可以发送他们的美元。

美元的 托管:没有银行账户,就没有地方可以持有支持美元的美元。

USDT赎回:没有银行账户,就没有办法赎回USDT,因为没有银行账户可以向赎回方发送美元。

拥有银行账户并不足以确保成功,因为并非所有银行都是平等的。世界上有成千上万的银行可以接受美元存款,但只有某些银行在美联储有一个主账户。任何希望通过美联储清算美元以履行其作为美元代理银行的义务的银行必须持有一个主账户。美联储对授予哪些银行主账户拥有完全的自由裁量权。

我将快速解释代理银行是如何工作的。

有三家银行:A、B和C。A和B银行位于两个非美国司法管辖区。银行C是一家拥有主账户的美国银行。银行A和银行B希望能够在法定金融体系中转移美元。他们各自申请使用C银行作为他们的代理行。银行C评估银行的客户群并批准它们。

A银行需要向B银行汇1000美元。资金流向是1000美元从A银行在C银行的账户转到B银行在C银行的账户。

让我们稍微改变一下示例,并添加银行D,它也是一家拥有主账户的美国银行。A银行使用C银行作为代理银行,而B银行使用D银行作为代理银行。现在,如果A银行想把1000美元汇给B银行呢?资金流是,银行C将1000美元从它在美联储的账户转到银行D在美联储的账户上。银行D最后将1000美元记入到银行B的账户上。

通常,美国以外的银行使用代理银行向全球电汇美元。这是因为美元一旦在司法管辖区之间流动,就必须直接通过美联储进行清算。

自2013年以来,我一直从事加密货币行业,通常情况下,你存入法币的加密货币交易所的银行不是一家在美国注册的银行,这意味着它依赖于一家拥有主账户的美国银行来处理法币的存取款。这些规模较小的非美国银行渴望存款和银行加密公司,因为它们可以收取高额费用,而无需为存款支付任何费用。在全球范围内,银行通常迫切需要廉价的美元资金,因为美元是全球储备货币。然而,这些规模较小的外国银行必须与其代理银行进行互动,才能在其注册地以外处理美元的存取款。虽然代理银行容忍这些与加密业务相关的法币流动,但无论出于何种原因,有时在代理银行的要求下,某些加密客户会从较小的银行退出。如果较小的银行不遵守,它们就会失去代理银行关系,同时失去在国际上转移美元的能力。一家失去美元流通能力的银行无异于行尸走肉。因此,如果代理银行要求,较小的银行总是会放弃加密客户。

当我们分析Tether银行合作伙伴的实力时,这种代理银行的逗留是必不可少的。

Tether银行合作伙伴:

Britannia Bank & Trust

Cantor Fitzgerald

Capital Union

Ansbacher

Deltec Bank and Trust

在上市的5家银行中,只有Cantor Fitzgerald一家是在美国注册的银行。然而,这五家银行中没有一家拥有美联储的主账户。坎托·菲茨杰拉德(Cantor Fitzgerald)是一名初级交易商,他帮助美联储实施公开市场操作,比如买卖债券。Tether转移和持有美元的能力完全取决于变化无常的代理银行的心血来潮。考虑到Tether美国国债投资组合的规模,我认为他们与Cantor的合作对于继续进入美国市场至关重要。

如果这些银行的首席执行官没有通过谈判获得Tether的股权,以换取提供银行服务,那他们就是傻瓜。当我稍后展示Tether的每位员工收入指标时,你就会明白其中的原因。

这就解释了为什么Tether的银行合作伙伴不是最优的。接下来,我想解释为什么美联储不喜欢Tether的商业模式,以及为什么从根本上讲,它与加密货币无关,而与美元货币市场的运作方式有关。

全额预留银行业务

当通过TradFi镜头观察时,Tether是一个完全保留的银行,也称为狭义银行。一个完全储备的银行只接受存款而不借出。它提供的唯一服务是来回汇款。由于存款人不面临任何风险,它几乎不支付存款利息。如果所有存款人同时要求退款,银行可以立即满足这一要求。因此,名称-完全保留。与此形成对比的是部分准备金银行,其贷款规模大于存款基数。如果所有存款人同时要求从部分准备金银行取回他们的钱,这家银行就会倒闭。部分准备金银行支付利息以吸引存款,但存款人面临风险。

Tether本质上是一个完全储备的美元银行,提供由公共区块链驱动的美元交易服务。就是这样。没有贷款,没有有趣的东西。

美联储不喜欢完全储备的银行,不是因为他们的客户是谁,而是因为这些银行如何处理他们的存款。为了理解美联储为何厌恶完全准备金银行模式,我必须讨论量化宽松(QE)的机制及其影响。

银行在2008年金融危机期间倒闭,因为它们没有足够的准备金来弥补不良抵押贷款的损失。准备金是银行存放在美联储的资金。美联储监控银行准备金与未偿贷款总额的比例。2008年之后,美联储确保银行永远不会缺乏准备金。美联储通过实施量化宽松做到了这一点。

量化宽松是指美联储从银行购买债券,并将美联储持有的准备金贷给银行的过程。美联储实施了价值数万亿美元的量化宽松债券购买,扩大了银行准备金余额。万岁!

量化宽松并不像新冠疫情刺激措施那样明显地造成疯狂的通货膨胀,因为银行准备金留在美联储。新冠疫情刺激直接交给了民众,让他们随心所欲地消费。如果银行把这些准备金贷出去,2008年后的通货膨胀就会立即上升,因为这些钱将掌握在企业和个人手中。

小银行的存在是为了发放贷款;如果他们不贷款,他们就赚不到钱。因此,在其他条件相同的情况下,部分准备金银行更愿意把它们的准备金借给付费客户,而不是留在美联储。美联储遇到了问题。他们如何确保银行体系拥有近乎无限的准备金,而不会造成通胀?美联储选择向银行业“行贿”,而不是放贷。

贿赂银行需要美联储支付银行系统超额准备金的利息。为了计算贿赂的规模,将美联储持有的银行准备金总额乘以准备金余额利息(IORB)。IORB必须徘徊在联邦基金利率的下限和上限之间。阅读我的文章“风筝还是板”来理解为什么。

贷款是有风险的。借款人违约。银行宁愿从美联储获得无风险的利息收入,也不愿贷款给私人部门,以免遭受可能的损失。因此,随着量化宽松的推进,银行体系的未偿贷款并没有以美联储资产负债表的速度增长。然而,成功并不便宜。当联邦基金利率为0%至0.25%时,贿赂成本并不高。但现在,由于联邦基金利率在5.25%到5.50%之间,IORB的贿赂使美联储每年损失数十亿美元。

美联储维持“高”政策利率以抑制通胀;然而,由于IORB的成本较高,美联储变得无利可图。美国财政部,乃至美国公众,正通过IORB计划直接为美联储贿赂银行提供资金。当美联储赚钱时,它会把这些钱汇给美国财政部。当美联储亏损时,美国财政部借钱并将其输送给美联储,以弥补其损失。

量化宽松解决了银行准备金不足的问题。美联储现在希望通过减少银行准备金来抑制通货膨胀。进入量化紧缩(QT)。

QT是指美联储向银行系统出售债券,并在美联储持有准备金。QE增加了银行准备金,QT则减少了银行准备金。随着银行准备金的下降,IORB贿赂的成本也随之下降。显然,如果银行准备金上升的同时,美联储因IORB而支付高利率,美联储不会高兴的。

完全储备的银行模式与美联储的既定目标背道而驰。完全准备金银行不发放贷款,这意味着100%的存款作为准备金存在美联储。如果美联储开始向从事类似Tether业务的银行发放全储备银行牌照,将加剧美联储的损失。

Tether不是一家美国许可的银行,因此它不能直接在美联储存款并赚取IORB。但Tether可以将现金存入货币市场基金,这些基金可以参与逆回购计划(RRP)。RRP与IORB的相似之处在于,美联储必须在联邦基金的下限和上限之间支付利率,以便准确地决定短期利率的走势。国库券(T-bills)是一种期限小于一年的零息债券,其收益率略高于存款准备金率。因此,尽管Tether不是一家银行,但它的存款投资于需要美联储和美国财政部支付利息的工具。Tether在货币市场基金和国库券上投资了近810亿美元。Tether正在激怒美联储,而美联储不太可能。

Tether对美联储进行套利,因为Tether对USDT余额支付0%的利息,但其收益大约是联邦基金利率的上限。这是Tether的净息差(NIM)。正如你可以想象的那样,Tether对美联储加息非常高兴,因为NIM在不到18个月的时间里(2022年3月至2023年9月)从基本上为0%升至接近6%。

Tether 并不是唯一一家为美联储套利的稳定币发行商。 Circle(代码:USDC)和所有其他接受美元并发行代币的稳定币都在做同样的事情。

如果银行出于某种原因放弃Tether,美联储将无能为力。事实上,美联储理事们在蒂芙尼·方(Tiffany Fong)的非夫妻访问期间,将比山姆·班克曼-弗里德(Sam Bankman-Fried)的胖乎乎的奶酪还要大。

那坏女孩耶伦呢?她的财政部对Tether有意见吗?

Tether 太大了

美国财长珍妮特•耶伦(Janet Yellen)需要一个运转良好的美国国债市场。这使她能够借到必要的钱来支付每年数万亿美元的政府赤字。2008年后,美国国债市场的规模与财政赤字一道急剧膨胀。它长得越大,就越脆弱。

这张来自美国政府证券流动性指数的图表清楚地显示了自新冠疫情以来美国国债市场流动性的下降(数字越高意味着流动性状况越差)。只需少量的抛售就能扰乱市场。我所说的扰乱市场是指债券价格的迅速下跌或收益率的上升。

Tether目前是美国国债的22大持有者之一。如果Tether出于某种原因不得不迅速减持,可能会给全球债券市场带来混乱。我说全球是因为所有法定债务工具在某种程度上、形状上或形式上都是由美国国债曲线定价的。

如果Tether的银行业合作伙伴退出Tether,耶伦可能会通过以下方式进行干预:

1.也许她会规定,给Tether一个合理的时间来保持客户身份,这样它就不会被迫出售资产,以满足迅速赎回的要求。

2.也许她会冻结Tether的资产,这样它就不能出售任何东西,直到她觉得市场可以吸收Tether的资产。

但耶伦肯定不会帮助Tether找到另一个长期的银行合作伙伴。为加密市场服务的Tether和类似稳定币的增长给美国国债市场带来了风险。

如果Tether决定购买没有人想要的债券,即10年期以上的长期债券,而不是所有人都想要的短期债券,耶伦可能会站在他们一边。但是为什么Tether要冒这样的期限风险来赚取比短期国库券更少的钱呢?这是由于收益率曲线的反转(长期利率低于短期利率)。

美国治下的和平(Pax Americana)中最强大的金融机构宁愿不存在Tether。这些都和加密没有任何关系。

Tether太有钱了

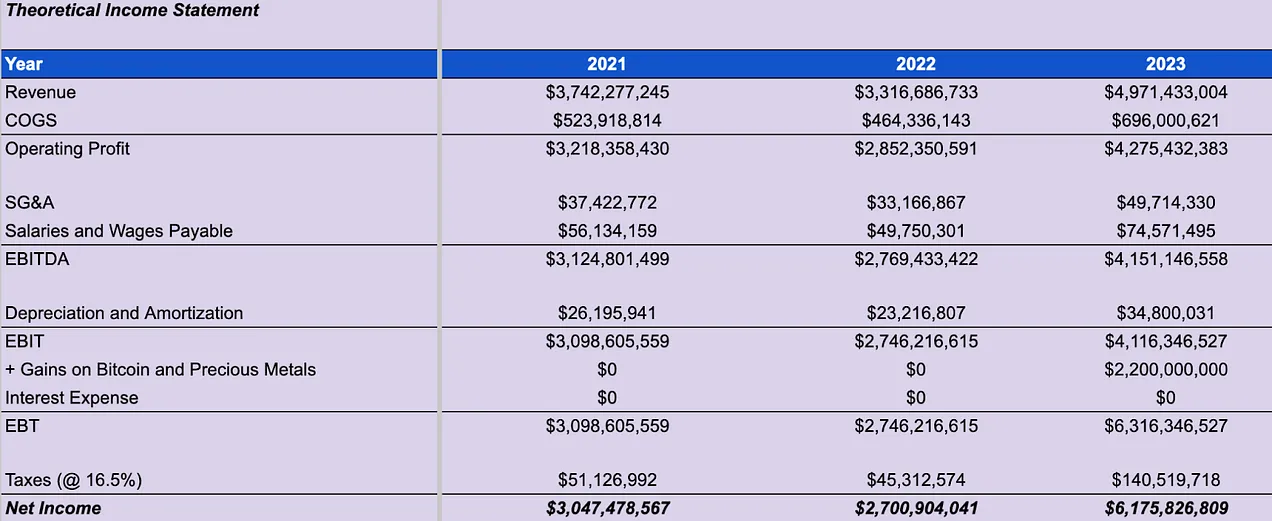

Maelstrom的天才分析师为Tether创建了以下投机性资产负债表和损益表。他们结合了Tether的公开披露和他们的判断来创造这个。

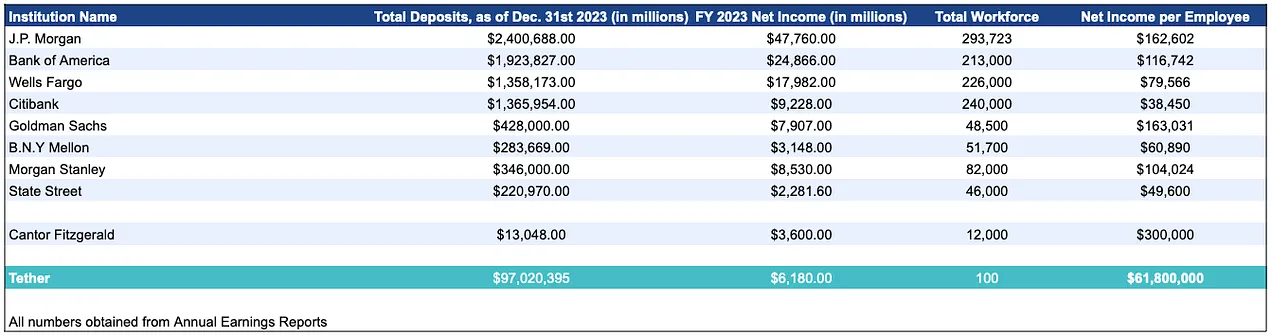

下表列出了在“美国治下的和平”(Pax Americana)经济和政治体系中运营的八家“太大而不能倒”(TBTF)银行及其2023财年净利润。

Cantor Fitzgerald不是一家银行,而是一家一级交易商和贸易公司。一级交易商银行只有23家。因此,在Total Deposits列中,Cantor的数字表示其资产负债表上的资产价值。我从Zippia那里得到了Cantor的净收入和总劳动力的估计。

Tether每位员工的收入为6200万美元。名单上没有其他银行能与之相提并论。Tether的盈利能力是加密货币将如何影响人类文明史上最大的财富转移的另一个例子。

为什么这些TBTF银行不提供一种与法币挂钩的稳定币?Tether每位员工的收入高于所有这些银行,但如果没有这些银行和其他类似的银行,Tether就不可能存在。

也许这些银行中的一家可以购买Tether,而不是要求Tether去银行化。但他们为什么要这么做呢?当然不会是技术。由于公共区块链的透明度,部署智能合约Tether克隆的代码已经在互联网上了。

如果我是一家美国银行的首席执行官,让Tether得以存在,我会立即让他们脱离银行,并提供一种与之竞争的产品。第一家提供稳定币的美国银行将迅速占领市场。作为用户,持有摩根大通代币的风险低于Tether。前者是“太大而不能倒”银行的负债,而后者本质上是整个帝国的负债。后者是整个美国银行体系及其监管机构所鄙视的一家私营公司的责任。

我没有理由相信一家美国银行正在密谋推翻Tether。但这样做是微不足道的。Tether由在巴哈马群岛的加密货币提线木偶所有,其存在100%取决于美国银行系统的准入,为什么允许它在几个交易日内赚得比杰米•戴蒙(Jamie Dimon)还多?让你走的东西,嗯.....

随着加密牛市的推进,任何与加密业务线相关的股票都将上涨。由于市场对不良商业房地产贷款感到恐慌,一家美国银行的股价正在下跌,该银行可能会通过进入加密稳定币市场来提高估值。这可能是美国银行最终与Tether、Circle等直接竞争所需的全部动机。

如果Circle的IPO进展顺利,预计将面临来自银行体系的挑战。像Circle和Tether这样的稳定币企业应该以低于收益的价格进行交易,因为它们没有竞争的护城河。Circle 可以接受 IPO 这一事实本身就是一出喜剧。

不是没有更高的山......

我刚刚解释了为什么美国银行体系摧毁Tether比在奥林匹克数学竞赛中击败卡罗琳•埃里森(Caroline Ellison)更容易。但是,作为加密生态系统,我们为什么要创造一种不同类型的与法币挂钩的稳定币呢?

由于Tether,我们知道加密资本市场需要一个与法币挂钩的稳定币。问题在于,银行提供的服务很差,因为没有竞争让它们变得更好。使用Tether,任何有互联网连接的人都可以全天候使用美元支付。

Tether存在两个主要问题:

1.用户不会从Tether的NIM中获得任何分成。

2.Tether可以在一夜之间被美国银行系统关闭,即使它一切照章办事。

公平地说,任何货币的用户通常都不会分享铸币税收入。持有实物现金美元钞票并不能让你享受美联储的利润,但绝对可以享受它的损失。因此,USDT的持有者不应该期望获得任何Tether的NIM。然而,应该得到补偿的一个用户群是加密货币交易所。

Tether的主要用例是用于加密交易的融资货币。Tether还提供了一种近乎即时的方式,在交易场所之间转移法币。交易所作为加密货币交易的场所赋予了Tether实用性,但他们没有得到任何回报。没有可以购买的Tether治理代币,为持有者提供对NIM的索赔。除非交易所在Tether的早期以某种方式获得股权,否则没有办法分享Tether的成功。这不是一个关于为什么Tether应该向交易所提供资金的悲伤故事。相反,这促使交易所支持稳定币发行人,该发行人将大部分NIM传递给持有者,并为交易所提供机会,在发行人开发的早期以便宜的估值购买治理代币。

很简单,如果想要超越Tether,就必须将大部分NIM支付给稳定币持有者,并将廉价的治理代币出售给交易所。这就是你们吸血乌贼攻击法定稳定币的方式。

Ethena完全按照这个剧本做了。USDe 的持有者可以直接在 Ethena 质押并获得大部分 NIM。主要交易所在早期融资中都投资了 Ethena。Ethena 拥有 Binance Labs、Bybit via Mirana、OKX Ventures、Deribit、Gemini 和 Kraken 作为交易所合作伙伴投资者。

就这些交易所所代表的市场份额而言,它们覆盖了ETH在主要交易所约90%的未平仓合约。

它是如何工作的?

Ethena 是一种合成支持的法定加密美元。

ETH =以太币

stETH = Lido 质押 ETH 衍生品

ETH = stETH

ETH = stETH = $10,000

ETH/USD 永续掉期合约价值 = 价值 1 美元的 ETH 或 stETH = 1 / ETH 或 stETH 美元价值

关于【Arthur Hayes:为什么Ethena将超越Tether成为最大的稳定币】的延伸阅读

Ethena 2024 路线图:我们将如何夺取加密货币的圣杯

Ethena是一个重要的DeFi新发展,通过提供可扩展的以美元计价的资产,为DeFi和CeFi市场带来更高的收益率和更低的资金成本。它的终极目标是成为加密货币、网络和交易的平台,并推动DeFi、CeFi和TradFi的融合。USDe作为稳定币发行者的后端基础设施,已成为加密货币历史上增长最快的美元计价资产。Ethena还拥有独特的流动性聚合层,可以为现有和新的交易所解锁流动性。通过降低加密货币的美元资本成本,Ethena将增强所有交易所的深度和流动性。

cmDeFi: 由 Ethena 发起的稳定币市场纵深渗透作战

Ethena是一种加密原生的稳定币,结合中心化和去中心化的特点,通过Delta中性保持稳定性并赚取收益。它解决了中心化和去中心化稳定币的问题,并通过机构提供的服务在链上托管资产。用户可以通过外部流动性池获取USDe,Ethena通过不同的策略为持有者提供多元化收益。USDe与中心化交易所合作,利用资金费率和基差机制实现收益,但存在资金费率风险。Ethena设立保险基金来应对风险。

挂钩汇率

USDe 是 Ethena 发行的稳定币,旨在与美元 1:1 挂钩。

Ethena 加入了各种授权参与者 (AP)。AP 可以以 1:1 的比例铸造和销毁 USDe。

铸造:

目前接受stETH Lido、Mantle mETH、Binance WBETH、ETH。然后,以太坊自动出售ETH/USD的永续合约,以锁定该ETH或ETH LSD的美元价值。然后,该协议将生成与空头对冲的美元价值相匹配的等量美元。

例子:

1.AP存入1 stETH,价值1万美元。

2.Ethena卖出10,000 ETH/USD / 永续掉期合约= 10,000美元/ 1美元合约价值。

3.AP收到10,000 USDe,因为Ethena卖出了10,000 ETH/USD的永续掉期合约。

销毁:

要销毁 USDe,AP 将 USDe 存入 Ethena。然后,Ethena 会自动覆盖其 ETH/USD 永续合约空头头寸的一部分,从而解锁一定数量的美元价值。然后,该协议将销毁 USDe,并根据解锁的美元价值总量减去执行费用返回一定数量的 ETH 或 ETH LSD。

例子:

1.AP存款1万美元。

2.Ethena回购10,000份ETH/USD / 永续掉期合约= 10,000美元/ 1美元合约价值

3.AP收到1 stETH = 10,000 * $1 / $10,000 stETH/美元减去执行费用

为了理解为什么最初USDe应该在像Curve这样的稳定币交易平台上以略高于美元的价格交易,我将解释为什么用户想要持有USDe。

USDe收益率

ETH 质押收益率和 ETH/USD 永续合约资金的组合相当于高合成美元收益率。为了获得此收益,USDe 持有者将其直接质押在 Ethena 应用程序上。只需不到一分钟即可开始赚取收益。

因为在本文发表时,sUSDe的收益率约为30%,这是非常高的;已经持有收益少得多的美元稳定币的用户将转向sUSDe。这提供了买方压力,并将推高Curve池中的USDe价格。当USDe以足够高的溢价交易时,AP将介入并从中套利。

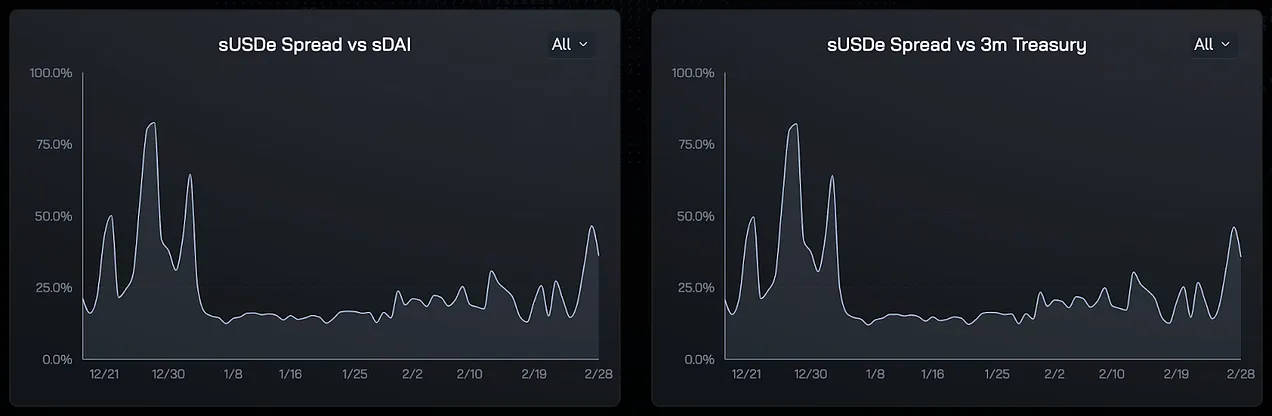

正如你所看到的sUSDe(有抵押美元债券)的收益率远远高于sDAI(有抵押美元债券)和美国国库券。来源:Ethena

想象一下:1 USDe = 2 USDT。如果AP可以用1 USDT价值的ETH或stETH创造1 USDe,他们可以获得无风险的1美元利润。过程如下:

1.电汇美元到交易所。

2.卖出1美元换取ETH或ETH。

3.在Ethena app上存入ETH或stETH,可获得1 USDe。

4.在Curve上存入USDe,然后以2 USDT的价格出售。

5.在交易所以2美元的价格卖出2 USDT,并将美元提取到银行账户。

如果用户相信Ethena是安全的,并且收益是真实的,那么在这个假设的例子中,流通中的USDT会下降,流通中的USDe会上升。

Terra USD (UST) 收益率

太多加密货币行业的人认为,Ethena会像UST一样失败。UST是附属于Terra/Luna生态系统的稳定币。Anchor是Terra生态系统中的一个去中心化货币市场协议,为那些质押UST的人提供了20%的年收益率。人们可以存入UST,然后Anchor将存款贷给借款人。

任何稳定币发行人都必须说服用户,为什么他们应该从Tether转向新产品,通常是Tether。高收益率是促使这种转变的原因。

UST是由Luna支持的,而比特币是通过出售Luna购买的。Luna是生态系统的治理代币。该基金会拥有Luna的大部分股份。由于Luna的价格很高,基金会将Luna卖给了UST,以支付高昂的UST利率。利率不是用实物美元支付的,而是你赚了更多的UST代币。虽然UST与美元保持1:1的挂钩,但市场认为,如果UST持有更多,美元也会持有更多。

随着Anchor锁定的UST总价值的增长,其UST利息支出也在增长。基金会继续出售Luna以补贴Anchor的UST奖励,这已经变得不可持续。这种收益只是因为市场认为Luna应该值数十亿美元。

当Luna的价格开始下跌时,算法稳定币的死亡螺旋开始了。由于 Luna 的铸造和燃烧方式使 UST 与美元保持 1:1 的挂钩,随着Luna价值的下跌,维持UST与美元的挂钩变得更加困难。一旦挂钩汇率被猛烈地打破,所有积累在Anchor上的利息都变得一文不值。

Ethena收益率

USDe产生收益的方式与UST完全不同。Ethena持有两种产生收益的资产。

质押 ETH:

ETH使用Lido (stETH)等流动性质押衍生品进行质押。stETH 赚取 ETH 质押收益。ETH 存放在 Lido 上。Lido 运行以 ETH 存款资本化的验证节点,并将以太坊网络支付的 ETH 汇给 stETH 持有者。

永续合约:

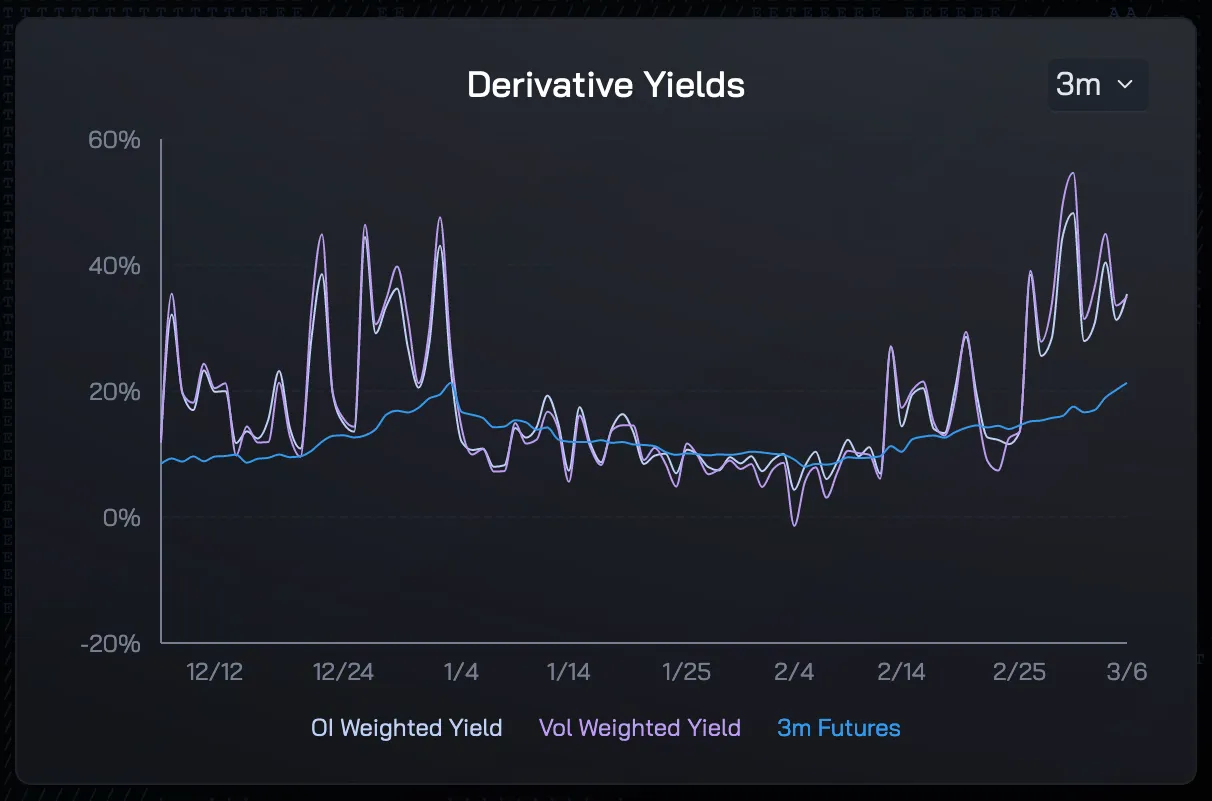

永续合约掉期是连续的短期期货合约。大多数永续合约的资金费率每 8 小时重置一次。资金费率基于永续合约相对于现货的溢价或折价。如果在过去 8 小时内,永续合约相对于现货交易溢价 1%,则下一期的资金费率将为 +1%。如果资金利率为正,则多头支付空头;如果利率为负数,则反之亦然。

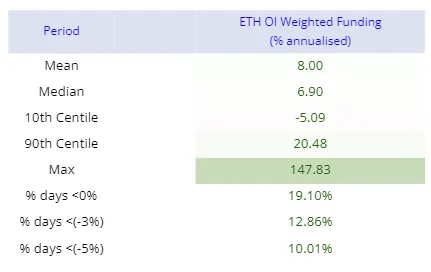

Ethena 持有空头永续掉期头寸,以锁定其持有的质押 ETH 的美元价值。因此,如果资金为正数,Ethena 将获得利息收入。如果为负数,则支付利息。显然,作为 USDe 持有者,我们希望确信 Ethena 将获得利息而不是支付利息。问题是,为什么 ETH/USD 应该在远期基础上溢价交易?

以太币现在是一种通货紧缩货币。美元是通货膨胀的货币。如果未来ETH减少而美元增加,那么ETH/USD应该在远期基础上以更高的汇率交易。这意味着,任何杠杆远期衍生品(如期权掉期)的交易价格都应高于现货价格。资金在很大程度上应该是积极的,这意味着Ethena会收到利息。数据支持了这一点。

什么会导致以太币从通货紧缩货币变成通货膨胀货币?如果以太坊的网络使用量急剧下降,那么每个区块燃烧的ETHgas就会少得多。在这种情况下,以太币区块奖励将大于以太币gas的消耗。

什么会导致美元从通货膨胀货币变成通货紧缩货币?美国政客不应该再花那么多钱来连任了。美联储必须将其资产负债表缩减至零。这将导致美元信贷货币流通的严重收缩。

我认为两种情况都不太可能发生;因此,有理由预期在可预见的未来,大部分时期的融资利率为正。

USDe不是UST。

ETH 质押收益率和积极的永续掉期资金的结合是产生 USDe 收益的原因。收益率不是基于Ethena治理代币的价值。USDe 和 UST 以完全不同的方式产生收益。

Ethena风险

把它包起来!

Ethena存在交易对手风险。Ethena不是去中心化的,它也不打算去中心化。Ethena在衍生品中心化交易所(CEX)持有空头永续合约头寸。如果CEX由于任何原因无法支付永续合约头寸的利润,或者无法退还存入的抵押品,那么Ethena将遭受资本损失。Ethena试图通过将资金交给第三方托管人来降低直接交易对手风险,例如:

Tether 的交易对手风险在于传统金融银行。Ethena的交易对手风险来自衍生品CEX和加密货币托管人。

CEX 是 Ethena 的投资者,在不被黑客入侵并确保其衍生品获得适当支付方面拥有既得利益。衍生品 CEX 是最赚钱的加密公司,他们希望保持这种状态。祸害你的客户可不是什么好生意。随着Ethena的增长,衍生品未平仓合约的增长,CEX的费用收入也随之增加。所有的激励都是一致的。CEX们希望Ethena做得好。

Tether的产品有助于加密资本市场的运作。加密货币存在于去中介化的TradFi银行中。TradFi银行希望加密货币失败。从基本面来看,Tether的银行业务加速了TradFi的消亡。激励机制并不一致。TradFi银行不希望Tether做得好,它们的监管机构也不希望。

Ethena是为我们,由我们,又名FUBU。

Tether是为我们,由他们,又名FUBAR。

LSD智能合约和削减风险

Ethena 持有 ETH LSD。它面临智能合约风险。例如,Lido可能会出现一些问题,使stETH变得毫无价值。此外,还有被削减的风险。当以太坊节点网络验证者违反某些规则时,就会发生削减。作为惩罚,验证者持有的ETH资本会减少,也就是削减。

负资金

正如我之前提到的,掉期融资利率可能在很长一段时间内为负。融资利率可能会降至负值,以至于Ethena的资产净值低于发行的美元。然后美元将在下行时打破盯住美元的汇率制度。

正如我之前提到的,永续掉期资金利率可能会在很长一段时间内为负。资金利率可能如此之低,以至于 Ethena 资产的资产净值低于已发行的美元金额。然后USDe将在下行时打破挂钩美元的汇率制度。

Ethena智能合约风险

就像Tether一样,Ethena在公共区块链上运行智能合约。代码中可能存在导致意外行为的错误,最终导致USDe持有者遭受损失。通常,黑客会试图免费制造大量稳定币,然后在Uniswap或Curve等平台上交易另一种加密货币。随着稳定币的供应增加,而支持稳定币的资产却没有同样的增加,这就导致了挂钩的破裂。

然而,以太坊智能合约相对简单,其大部分复杂性位于链下工程。链上铸币/赎回合约只有大约600行代码,只有批准的参与者才能与链上最敏感的合约进行交互,这有助于降低这种风险,阻止恶意的未知交易对手与之交互。

增长的极限

USDe 的流通供应量只能与交易所 ETH 期货和永续掉期合约的总未平仓合约一样大。实物支持的法定稳定币的流通供应量约为 1300 亿美元。ETH 在 Ethena 交易的所有交易所的未平仓合约总额约为 85 亿美元,在所有交易所约为 120 亿美元,另外还有 310 亿美元的 BTC 合约未平仓合约,一旦 Ethena 决定将 BTC 作为抵押品,Ethena 就可以利用这些合约。凭借约430亿美元的BTC和ETH未平仓合约,鉴于目前的市场状况,Ethena不可能占据第一的位置。虽然 Ethena 从 ETH 开始,但 BTC 和 SOL 很容易添加到他们的系统中,这只是一个排序问题。

虽然以上是真的,但记住我说过Ethena将在许多年后加冕为国王。随着加密货币作为一种资产类别的增长,总未平仓量将呈指数级增长。一些人认为,加密货币作为一种资产类别,在这个周期将达到10万亿美元。在这个层面上,考虑到以太币是法定市值第二大的加密货币,以太币的未平仓权益可能超过1万亿美元并不荒谬。

Ethena将随着加密货币的增长而增长。

保险基金

保险基金的存在是为了减轻由于上述一些风险而造成的经济损失。如果融资利率变为负值或合成美元汇率与美元脱钩,这些基金将在公开市场上充当美元债券的竞标者。该基金由稳定币(USDT和USDC)、stETH和USDe/USD LP头寸组成。目前,该保险基金的资金来自于Ethena Labs的几轮融资,以及USDe产生的部分收益。未来,随着美元的流通供应增加,这些基金将获得长期收益率。在撰写本文时,该保险基金为1600万美元。

USDT和USDe都不是没有风险的。然而,风险是不同的。Tether和Ethena最终可能会失败,但原因不同。

代币

随着人们开始相信USDe的收益率不是虚浮的,流通中的USDe将会增长。

下一步是拥有王国的一部分。这就是即将到来的Ethena治理代币发挥作用的地方。

评估Ethena

像任何货币发行者一样,Ethena的生死都取决于铸币税。这就是创造货币的成本与货币所能买到的真实商品之间的区别。我想提出一个简单的模型,根据这些铸币税收入来评估Ethena。对于那些可能在未来几个月购买Ethena治理代币的人来说,你至少应该尝试构建一个模型来评估该协议。

任何发行的 USDe 都可以质押并赚取 ETH 质押和永续资金收益。截至目前,Ethena分配支持sUSDe的资产产生的收益,而支持无抵押USDe的资产产生的收益则发送给保险基金,在此分片活动之后,该收入将进入协议。我估计,长期拆分将是80%的协议生成收益累积到有质押的USDe (sUSDe),而产生的收益的 20% 归 Ethena 协议所有。

Ethena 协议年收入 = 总收益率 * (1–80% * (1 - sUSDe 供应量 / USDe 供应量))

如果质押了 100% 的 USDe,即 sUSDe 供应量 = USDe 供应量:

Ethena 协议年收入 = 总收益 * 20%

总收益率= USDe供应量* (ETH质押收益率+ ETH永续掉期资金)

以太坊质押收益率和 ETH永续掉期资金是可变利率。最近的历史可以引导我们走向未来的可能性。

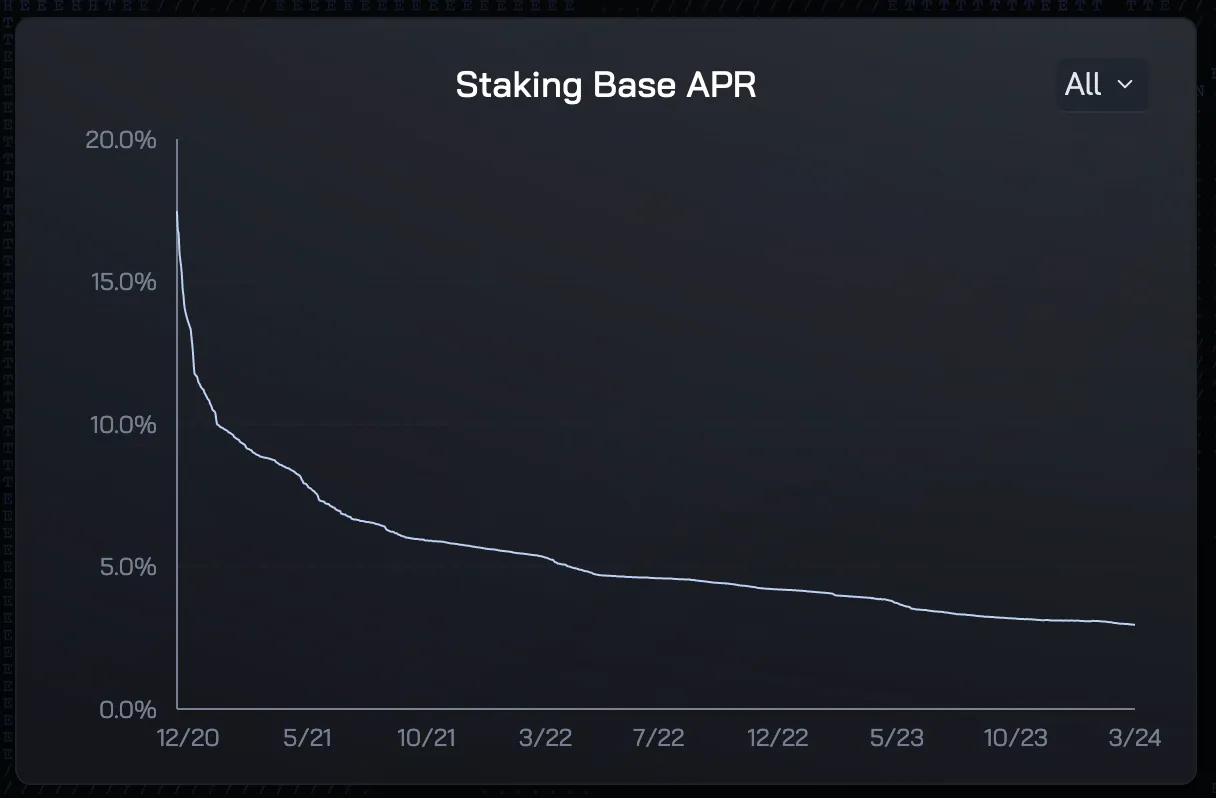

ETH 质押收益率 — 我假设4%的年收益率

ETH永续掉期资金 — 我假设20% PA。

质押百分比 — 目前,只有 28% 的 USDe 被质押。我预计这个数字会随着时间的推移而上升。我假设未来将有 50% 的质押。

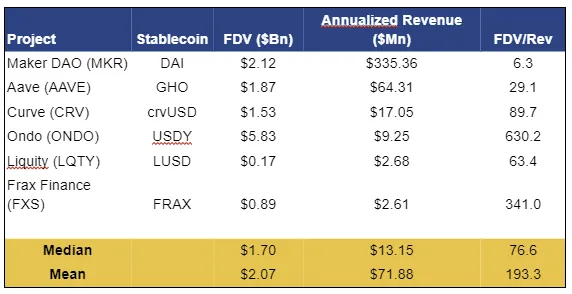

该模型的关键部分是完全稀释估值(FDV)与收入倍数的比值。这总是一个猜谜游戏,但我将基于可比较的DeFi稳定币项目提出一些未来的路径。

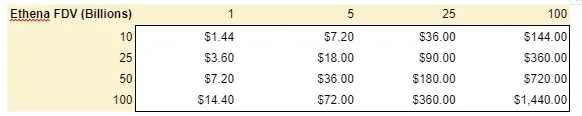

使用这些倍数作为指导,我创建了以下潜在的Ethena FDV。

横轴是以数十亿为单位的美元供应量。纵轴是 FDV/Rev 倍数。

Ondo是稳定币区块最新最热门的孩子。该公司现金流入量约为60亿美元,营收只有900万美元,市盈率为630倍。呜!Ethena 的估值可以达到类似的高度吗?

本周,Ethena 8.2亿美元的资产产生了67%的收益率。按照sUSDe与USDe的供应比例为50%的情况推算,Ethena的年化收入约为3亿美元。如果使用Ondo这样的估值,该公司的外部增加值将达到1890亿美元。这是否意味着Ethena的FDV在推出时将接近2000亿美元?不。但这确实意味着市场将为未来的 Ethena 收入支付巨额费用。

Yachtzee ! !

这个故事

如果你不记得这篇文章的其他内容,记住这一点:

Ethena是为我们,由我们,又名FUBU。

Tether是为我们,由他们,又名FUBAR。

是做多还是做空USDe,还是最终的Ethena治理代币,这是你的决定。我希望这篇文章能说明Ethena的使命,以及为什么它对加密的成功很重要。

说到这里,我向你告别了,因为我必须集中精力,在撕碎这片坚硬的雪时,不要伤到我的大腿

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:火星财经,如有侵权请联系删除。转载或引用请注明文章出处!