glassnode 链上周报:比特币一路疯涨?长持者纷纷兑现

比特币价格再次创历史新高,新机构资本进入市场,长期持有者抛售。预计ETF批准后市场需求将更强劲,但仍有人持怀疑态度。比特币交易价格为6.8万美元,资本流入量约为2.67亿美元/天,Coinbase交易量达到峰值。长期持有者盈利能力增加,但仍有可能受到抛售影响。总的来说,比特币价格的迅速回升归因于ETF带来的新需求和长期持有者的抛售行为。

原文作者:CryptoVizArt

原文来源:Glassnode

原文标题:Bitcoin Attacks The ATH

编译:Akechi ,KellyFund私董会

摘要

- 比特币价格再次冲击历史新高,这种强劲的上涨势头震动整个市场,而这种强劲的反弹甚至发生在减半事件之前。

- 我们看到与Coinbase发生交互的平均交易规模突然飙升,这代表了新机构资本进入比特币市场的规模。

- 长期持有者已开始加大抛售力度以寻求兑现利润,售出的比特币数量达到每月25.7万枚BTC,其中GBTC的流出占其中的57%。

2024年伊始至今的这段时间注定载入比特币的史册,因为甚至在4月份减半事件到来之前,比特币市场价格就已经上涨至历史高点。

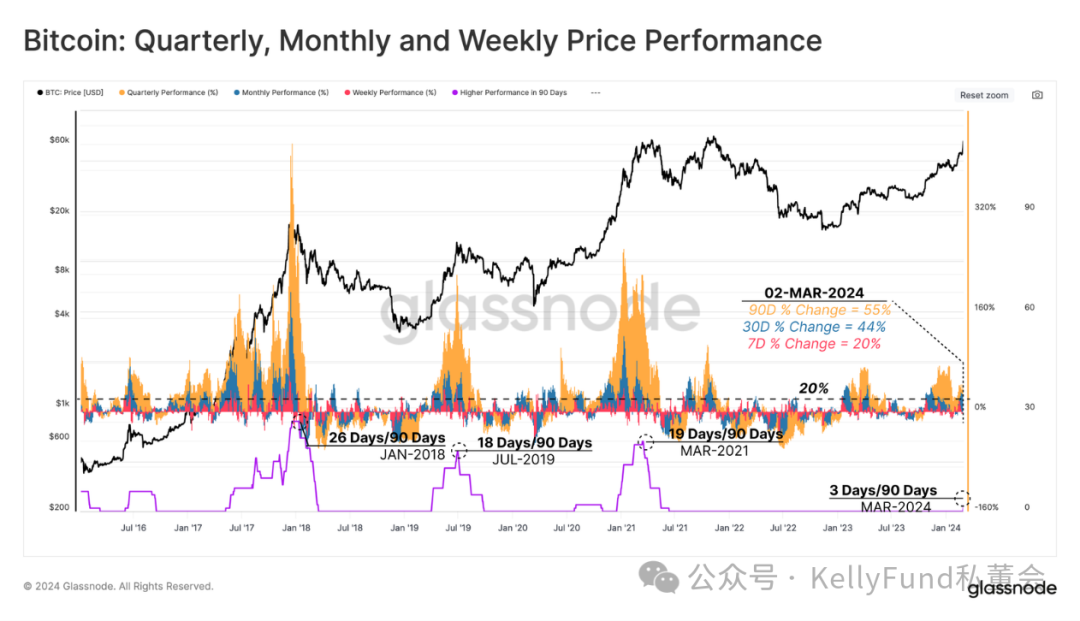

下图显示了每周(红色)、每月(蓝色)和每季度(橘色)时间范围内的价格表现,在撰写本文时其已分别达到了增长20%、44%和55%。如果我们统计上个季度三项数据指标均超过20%的交易日数,我们可以看到,上周末是自2021年牛市以来涨势最强劲的一次。

来自现货ETF的需求

在SEC批准美国市场现货ETF后,许多观察家预计比特币市场需求将会变得更加强劲。但与此同时也仍有许多人持怀疑态度,他们认为关于ETF消息所带来的市场波动已经被平息,因此预计会出现价格的修正和回调。目前比特币的交易价格为6.8万美元,比ETF批准时的4.28万美元高出58%,怀疑者们已经发现自己确然低估了市场的强劲力量。

为了更好地衡量总需求流入,下图显示了通过以下区间的美元流量的周平均值:

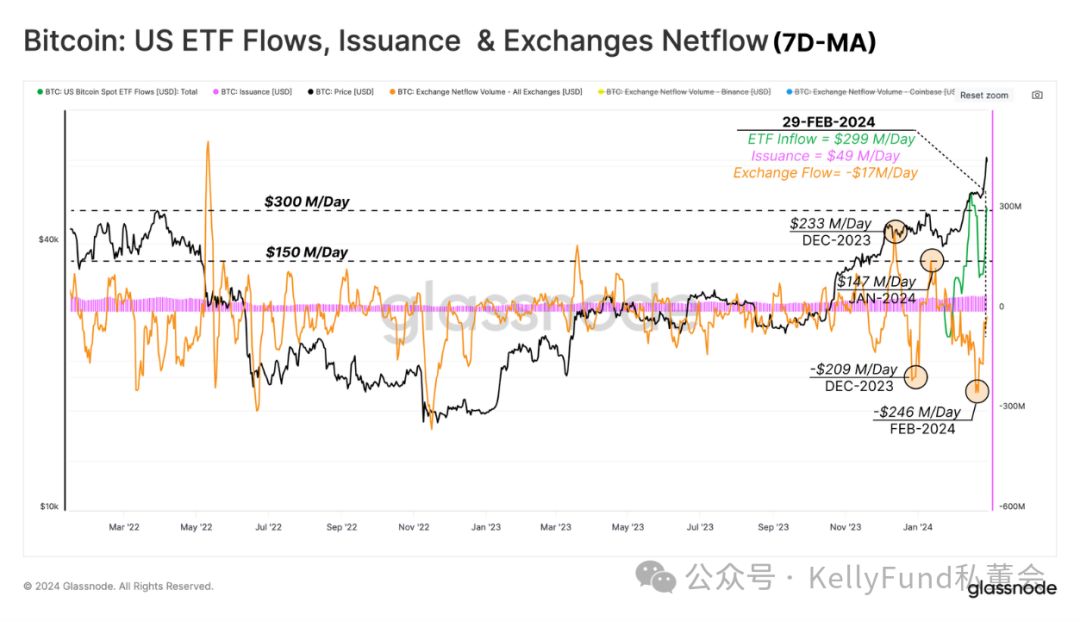

- 网络发行(紫色):开采者(我们假设所有的开采者都是卖方)的每日网络奖励已从2023年9月的2,200万美元/天增加到今天的4,900万美元/天。

- 所有交易平台净流量(橘色):我们重点关注到,在ETF批准日期之前的几个月,中心化交易平台见证了正向(卖方)和负向(买方)资本流动之间的显著波动。自ETF开始交易以来,该指标显示持续的资金卖出或买入压力高达2.46亿美元/天。截至上周末,交易平台总净流量中,每天就有高达1,700万美元的流出。

- 美国现货ETF净流量(绿色):尽管现有的GBTC持有者在最初向市场施加了巨大的卖方压力,但流入美国现货ETF的总净流量平均仍有2.99亿美元/天。

总体而言,这表明比特币的净资本流入量约为2.67 亿美元/天(-49+17+299)。这代表了市场动态已出现有统计学意义的阶段性转变,也是市场向新的历史高点反弹的有效解释。

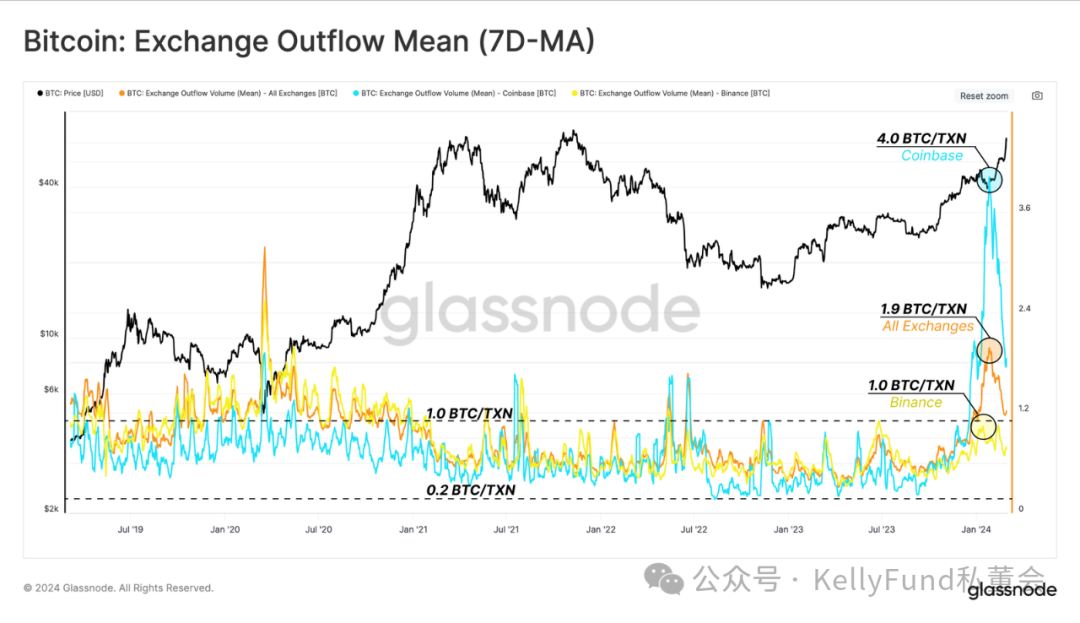

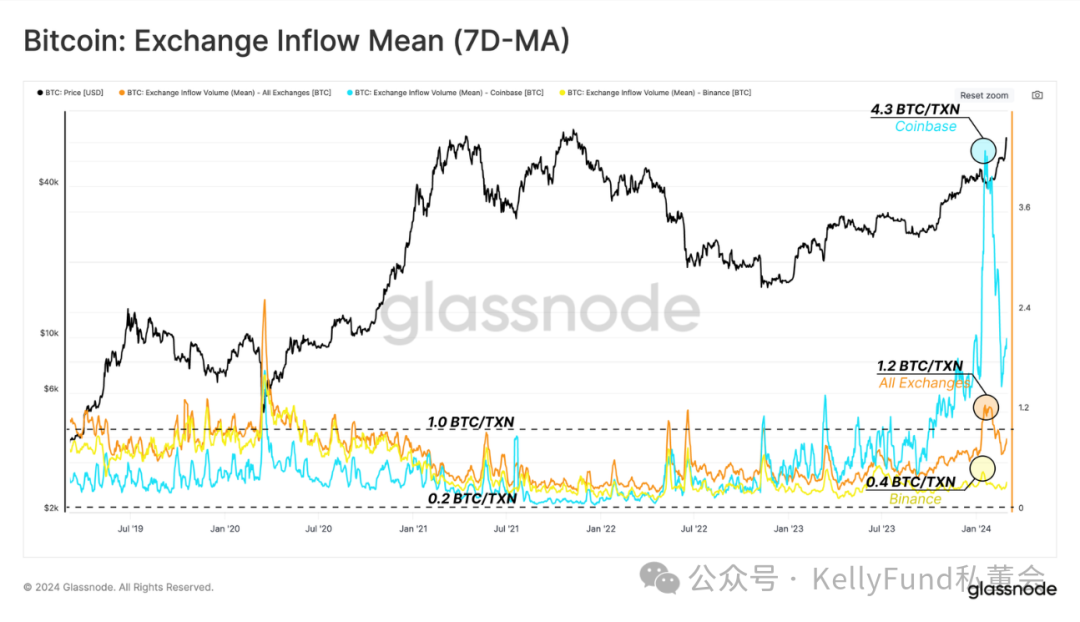

我们还可以分别讨论与特定交易平台(例如Coinbase)相关的资金流向,以识别整体市场动态的变化。下图显示了流入和流出交易平台的平均余额量[折算为BTC]:

- 所有交易平台(橘色)

- Coinbase(蓝色)

- 币安(黄色)

结果表明,中心化交易平台的平均流入和流出交易量已达到相当高的值,在这之中尤以Coinbase为甚。在比特币ETF获批时,其平均交易规模峰值达到4.3BTC/Tx。

与历史数据相比,该指标尤为值得注意,因为自2019年以来,其历史范围一直处于0.2BTC/Tx到1.0 BTC/Tx之间。

市场正在接近“欣快”状态

随着比特币的市场价格接近历史峰值,长期投资者持有的未实现利润和他们的抛售压力都随之相应增加。

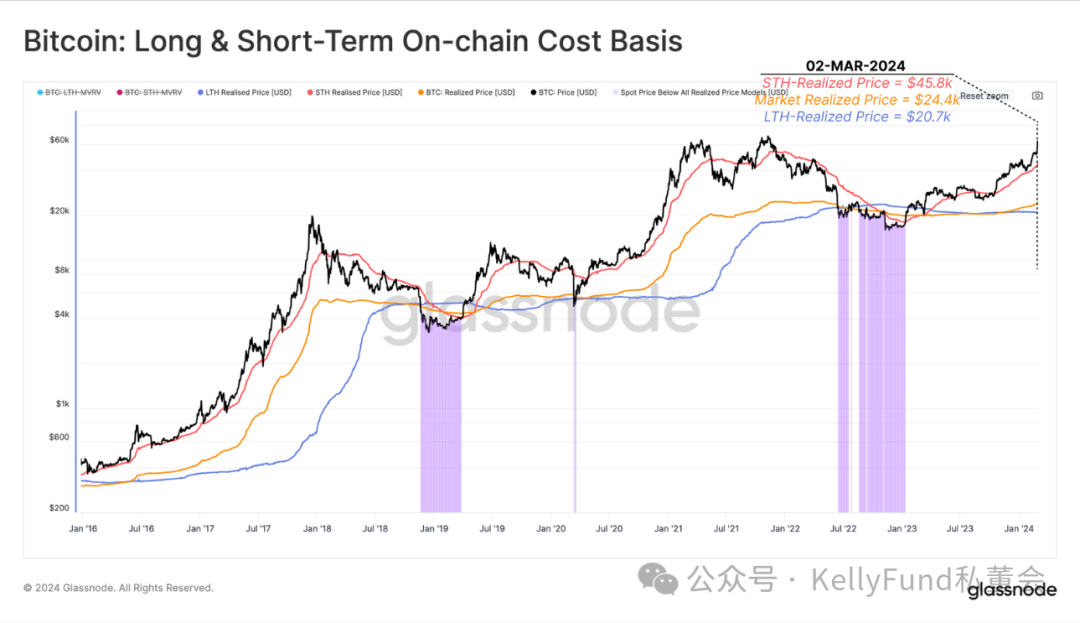

衡量任何特定投资者群体的市场盈利能力的一种方法是将他们的链上基础成本(或每个群体获得比特币的平均成本价格)与现货价格进行比较。经由此种方法我们可以看到其盈利能力情况大致如下:

- 长期持有者(蓝色) :20,700美元

- 短期持有者(红色):45,800美元

- 市场实现价格(橘色):24,400美元

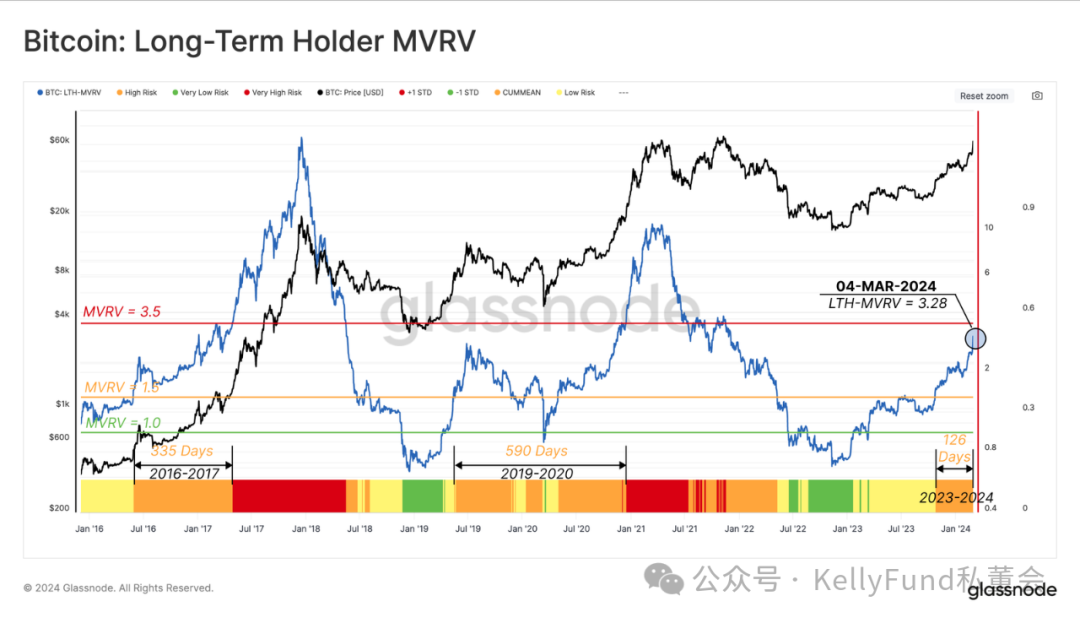

我们可以使用LTH-MVRV指标(即价格与其基础成本之间的比率)绘制长期持有者持有的未实现利润倍率,该比率目前为3.28。以下是具有历史意义的阈值水平区间。

- 底部发现(绿色)(LTH-MVRV<1):意味着平均而言,这些投资者处于亏损状态。

- 熊市-牛市转变(黄色)(1<LTH-MVRV<1.5):意味着长期持有者的盈利能力介于盈亏平衡点和 50%利润之间。

- 均衡(橘色)(1.5<LTH-MVRV<3.5):意味着长期持有者的平均未实现利润为50%至250%。

- 欣快(红色) (3.5<LTH-MVRV):意味着长期投资者的平均利润超过250%。

关于【glassnode 链上周报:比特币一路疯涨?长持者纷纷兑现】的延伸阅读

Room to Grow

比特币市场经历冷淡后,投机交易回归。Mt.Gox比特币供应分配引发市场警报,但也提供新视角。大多数投资者未实现利润,市场形成新均衡。Mt.Gox资产分配开始,市场指标飙升。新需求占比41%,资产分配朝满足新需求方向发展。短期持有者扭亏为盈,持有成本低于当前价格。长期投资者持有比特币较少,市场供应量小。短期持有者损失减少,长期持有者损失少。长期持有者持有的亏损资产仅占市场总亏损资产的0.3%,而盈利资产占总盈利资产的85%。市场上升空间取决于投资者行为,高卖方风险比率意味着不稳定,低比率表示平衡。近期,市场投机迹象回归,卖方风险比率重置,可能导致大幅价格波动。

7月降息“没戏了”?加密市场应声下挫

美国5月非农就业报告强劲,加密市场早盘稳定但下午走低。比特币价格达到历史新高,市场情绪积极,预计未来几周将再创新高。分析师认为,比特币的四年周期是影响因素,预测2025年10月11日将达到新的历史高点。尽管存在泡沫市场的迹象,但与加密货币挂钩的永续期货并没有出现投机热情。市场逐渐成熟和稳定,受到机构兴趣和采用的影响。投资者关注下周的美国CPI数据和美联储货币政策决议。比特币未平仓合约创历史新高,市场情绪积极。

根据当前价值,这些投资者已知晓市场正在接近“欣快”状态,并因此具有更高的价格和利润。从历史上看,随着市场价格新的历史峰值的达到,这一投资者群体会加速抛售并抬高价格,直到该投资决策帮助形成宏观周期的顶部。

长期持有者正在抛售

既然我们已经了解了长期持有者的未实现利润的规模,我们接下来需要评估该群体应当如何变化,借以应对这种盈利能力所发生的转变。

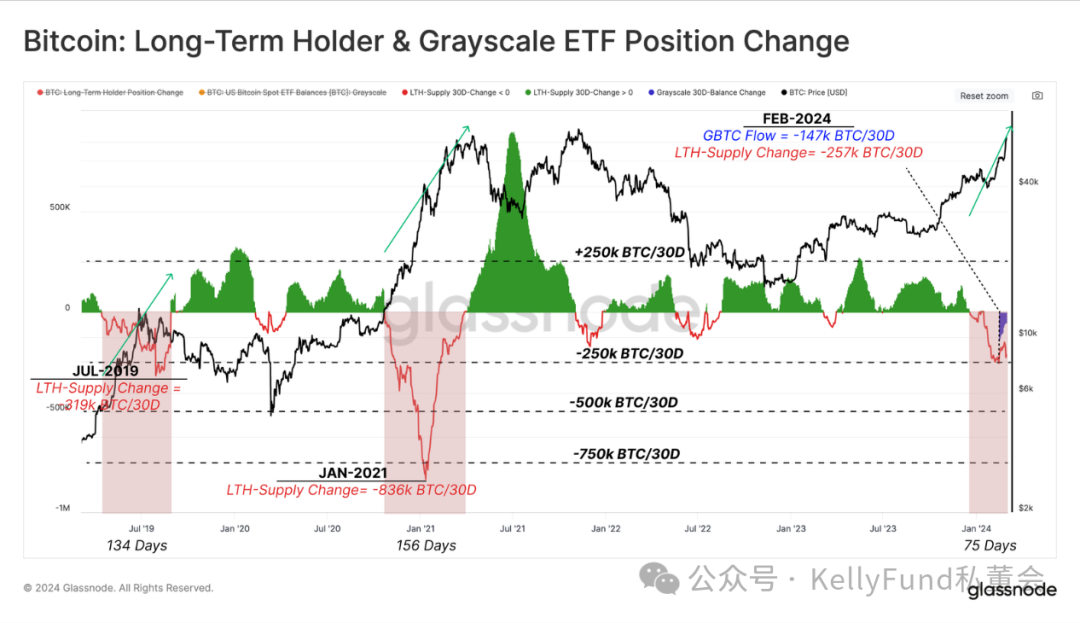

一种快速而直接的方法是查看长期持有者的市场供应情况。如下图所示,在2023年12月之后,当LTH-MVRV仍处于均衡阶段时,长期投资者已抛售了约48万BTC。这意味着其中一些投资者甚至在比特币的ETF产品推出之前就开始以平均50%至200%的利润出售他们手中持有的资产。

为了评估长期持有者的抛售情况,我们考虑两个支柱指标:抛售率和持续时间。

下图显示了长期持有者供应量的每月变化。仔细观察2019年中和2021年初的最后两个市场扩张的主要波峰,我们可以看到长期持有者的抛售率分别达到了319,000 BTC/月和836,000 BTC/月的峰值。

当前周期的抛售数量迄今已达到257,000 BTC/月的峰值,GBTC的流出量约占其中的57%。

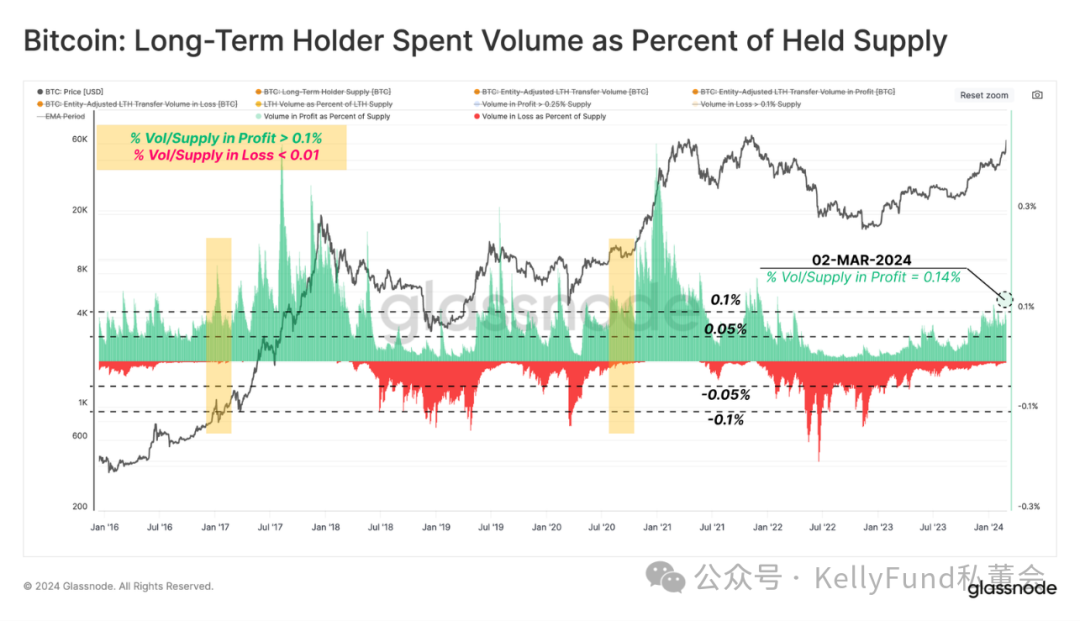

随着长期持有者不断地抛售,他们的已实现利润也在增加。为了跟踪分析这一动态,我们计算了长期持有者的资产转移量在他们获得的损益中相对于其总体余额的比例。

截至撰写本文时,该指标显示长期投资者正在以相当于其每日总供应量0.14%的速度兑现利润。该指标正接近与早期“欣快”阶段和达到市场价格峰值之前的向上突破中相一致的水平。

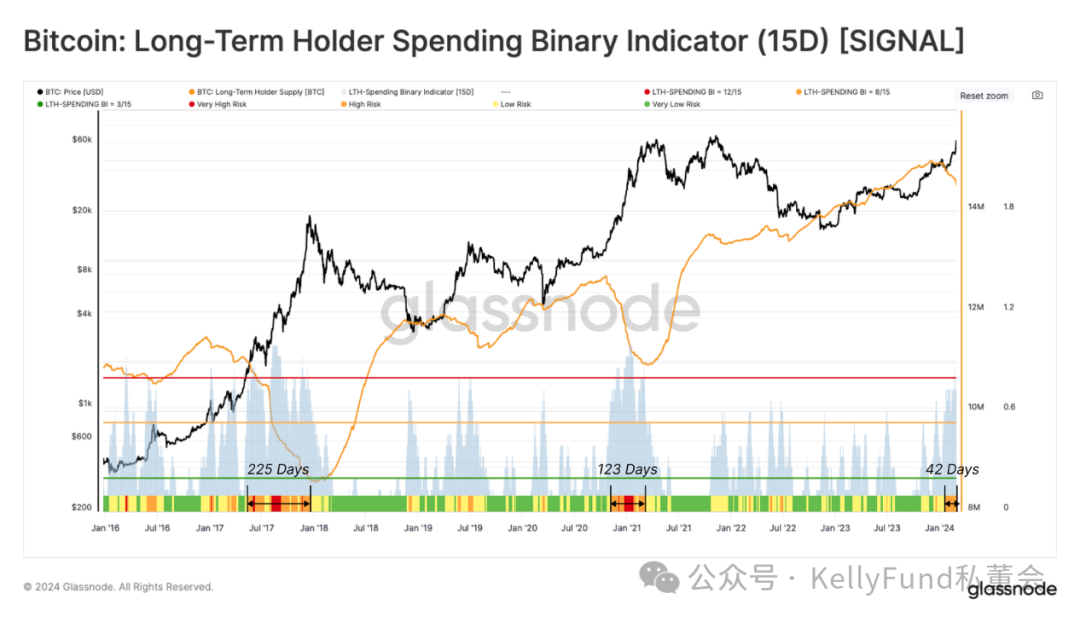

在本文的最后部分,我们创建了一个二元指标,用于识别长期持有者所抛售的规模足以在以此数量下在15天内耗尽其总余额的时期。这种规模的流出代表着长期休眠供应正开始活动,这种变化将起到平衡资产的作用,以满足新出现的需求。

在下图中,我们使用了几个阈值对抛售进行分类。自2024年1月下旬以来,市场已进入一个新的阶段,在该阶段中,该二元指标在过去15天中至少有8天显示来自长期持有者的供应正在下降。

如果我们研究2017年和2021年周期顶峰的情况,就会发现类似的情形分别持续了123和 225天。到目前为止,市场已处于这种状态42天,这可能表明需求流入可能会接住未来几个月的来自长期持有者的抛售(如果以历史情况作为参照的话)。

总结

近期,比特币的表现再次令投资者感到惊讶,因为其在减半事件之前就反弹至上一个历史峰值,这是第一次发生这种情况。我们可以看到,美国所批准的新的现货ETF为市场带来了大量的供应需求,这在一定程度上抵消了通过每日开采和近期向交易平台施加的抛压带来的价格波动。

随着比特币价格迫近其历史峰值,长期持有者正在加速他们的抛售行为,这也正是我们在之前所有周期中看到的趋势。这种趋势使我们能够以ETF作为工具比较这些新需求与现有持有者的抛压这些指标的情况,并解释为何比特币会迅速回升至历史高位的原因所在。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:CryptoVizArt,如有侵权请联系删除。转载或引用请注明文章出处!

标签:比特币