长推:无风险年化 360%?小白也能懂的 Crypto 套利

作者分享了自己在加密货币市场的套利经历,包括稳定币挖矿和交易所理财的方式,以及利润来源和风险。交易所理财形式各异,但都是通过放贷来赚取收益。作者提醒读者注意风险,建议阅读、点赞和转发,了解加密货币市场的运作逻辑。最佳入门策略是轻仓、降低预期和损耗,理财和资金费套利只是最基础的策略,还有很多优化空间。作者专注于链上套利,欢迎联系。

原文作者:@taresky

原文来源:X

注:原文来自@taresky发布长推。

写完这个标题,熟悉的感觉涌上心头。三年前写 《白话:区块链“稳定币挖矿”是什么》 时,我刚入行。同样是牛市,同样是遍地捡钱之时,也是同样的:我希望自己写的内容,可以让你暂时抛开偏见,了解逻辑,理解风险,明白利润的来源,安全地赚到 Crypto 市场的 Beta 收益。又或者,无遗憾地选择不参与。

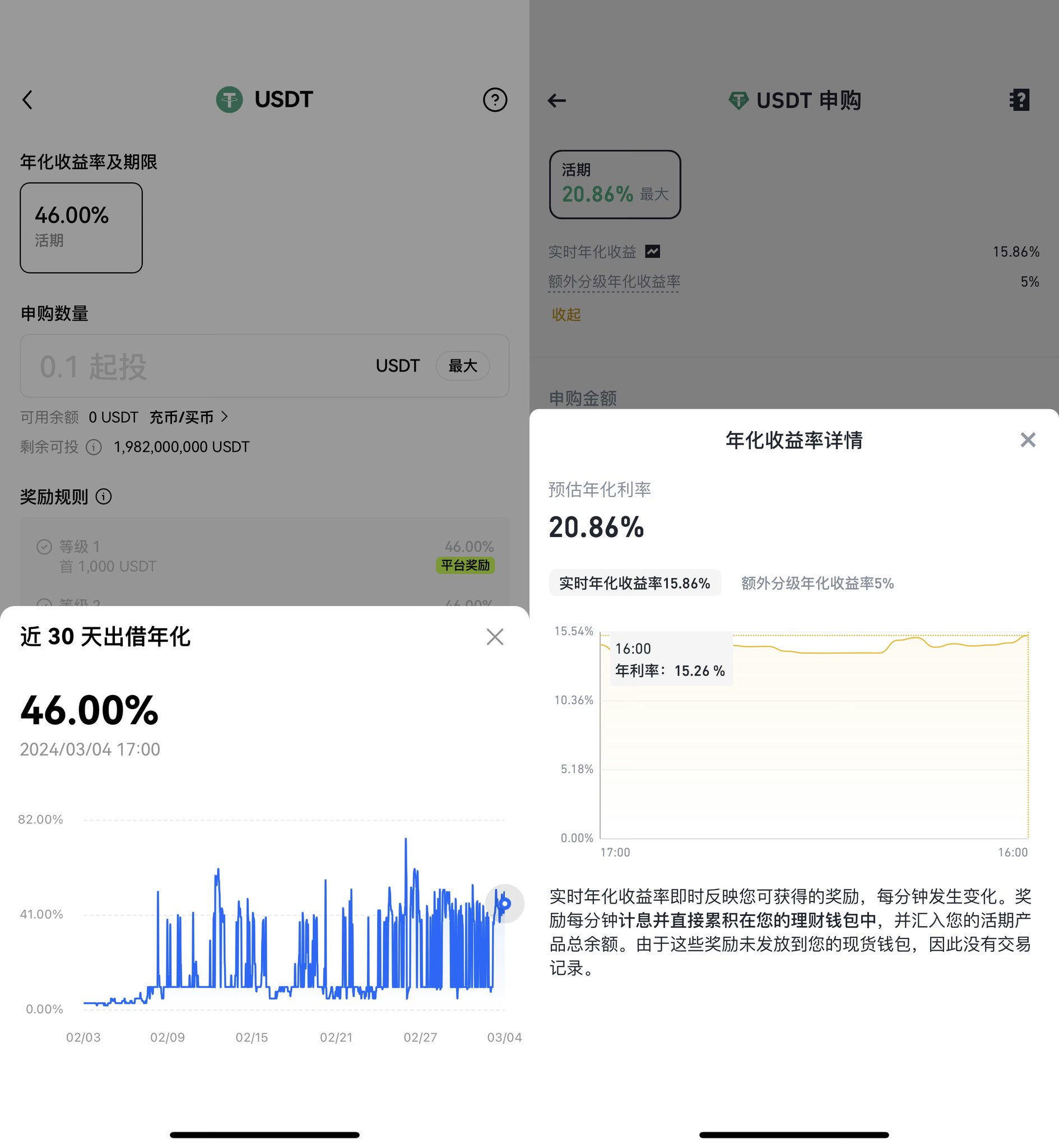

在 2021 年时,这个收益是年化 30%~50%,我个人的仓位实现了 100%+ 无回撤的 年化收益。2022~2023 年熊市,也未曾低于 40%。

今天 2024 年 3 月这个时间点,市场的“无风险收益”约为 50%~100%,仓位组合中少数币种这几天甚至到了 360%+。开始之前,我们先做一下防杠:

- 我是标题党,本文的“无风险收益”不包含系统性风险,比如交易所跑路或者稳定币信托暴雷。只是对没有头寸敞口 - 理论上不会产生回撤的中性策略的描述。

- 我是标题党,年化 360% 是少数币种,纯属运气。能超越 beta 多少,能持续多久,都是未知数。

不过依然推荐完整阅读,点赞转发一键三连,至少你可以了解在一个全职 Crypto 套利者眼中:

- Crypto 市场,利润从何而来?

- 交易所理财的逻辑。

- 资金费套利是什么,风险在哪里?

- 为何收益高于其他市场?

- 入门级实操的建议。

利润从何而来

“币圈的韭菜,从注册交易所,到输光所有钱离场,只需要十四天。” 这是我的一位前交易所朋友告诉我的数据,韭菜的生命周期只有十四天。

在我看来,Crypto 是零和博弈市场,即你的利润,来自于其他人的亏损。而整个 Crypto 市场的利润都来自于赌…博爱好者 —— 他们是自封的交易之神,不在乎磨损地下单,不顾利率地借钱加杠杆,从而给其他人带来了无风险收益。

套利者并非完全不做主动交易,在认为盈亏比极好时,我们也会下注。只是在风险厌恶的驱使下,大部分时候,大部分资金都用来赚确定性的钱。

一些人说套利有道德瑕疵,仿佛在说金融有原罪。就像互联网金融 P2P,就像 A 股配资放贷。—— 你投 P2P 的时候,考虑过那些借高利贷的大学生吗?你做 A 股配资的时候,考虑过那些炒股亏钱跳楼的人吗?

你也可以理解为负和博弈,不下场的玩家,就是这场游戏里的“负”。一方面,套利者赚取了利润。另一方面,套利者相互为竞争状态,越多的套利者,会降低交易者的磨损,提供更好的流动性。—— 套利者的内卷,带来了更好的交易体验。

交易所理财

交易所理财可以说是门槛最低,操作最简单的入门方式。

你的理财,是存入资金,通过平台来放贷。借款者通过抵押的方式,向平台借款。平台的资金来自于理财用户,在其中作为撮合和风控的角色,在借款人资不抵债之前,把他爆仓,保障出借人的资金安全 😈。

几家交易所的理财产品,形式各不相同:

Bitfinex 是订单薄 —— 你想放贷多少,我愿意多少利率借,自主选择。BFX 当前利率只有 10%,尽管我们花功夫做了一个自动化放贷机器人产品,此刻也不推荐了。

OKX 是暗池拍卖 —— 你设定一个可接受的最低利率,先把钱存进去。在每个整点小时,根据借款需求,来从低到高的利率匹配。

比如:张三按年化 5% 存 1000 美元,李四按年华 10% 存 1000 美元,最后王五申请借 1500 美元。那么成交利率就是 10%,成交金额是 1500 美元。张三获得了 10% 年化 1000 美元放贷,李四只能获得 10% 的 500 美元放贷,剩下 500 美元站岗。

这样做好处是公平,以及偶尔会有超高的收益率。坏处是不太稳定,毕竟是一个博弈过程。

Binance 则是暗池撮合 —— 你看到此刻的利率,存入理财,随后按秒计息。背后的实现,是平台根据此刻的资金供需,来动态调整利率。

优点是灵活,立刻收益。缺点当然是,不透明,以及收益率低。

任何活期产品的实现,都不神奇,背后有一定的资金在闲置站岗,以应对可能的提现需求。(也可以想象,当遇到剧烈的提现需求时,你的活期也可能暂时无法取出。)

我们从双方的收益率曲线,也可以看出实现不同,带来的收益区别。

资金费套利

理财的收益来源于有人借钱,那为什么有人顶着这么高的利率在借钱呢?

一部分是源于交易者的需求,另一部分则是,套利者也在借钱。

是的,即使年化 20%、30%、40% 我们也在借,比如抵押 BTC 借出 USDT。因为我们持有的一些 BTC 无法带来收益,而 USDT 在我们手里可以获得比 40% 更高的收益。这就是常见的资金费套利。

永续合约是什么

在 A 股,我们必须先买后卖,先有货才能卖货对吧。这被称为现货交易。

关于【长推:无风险年化 360%?小白也能懂的 Crypto 套利】的延伸阅读

上新快!利率高!火币HTX简单赚币+鲨鱼鳍双管齐下提升用户收益

加密货币市场牛市开启,交易量和未平仓合约量上升。除了交易,投资者也可以通过加密货币赚币产品提升收益。火币HTX的简单赚币和鲨鱼鳍产品满足不同投资需求,支持随存随取和自动复投功能,最高可享10%年化收益补贴。鲨鱼鳍基础收益高,7天最高可申购300万USDT,综合年化收益可达10%。用户可在火币HTX平台参与。

DePIN 与自动化网络贡献的必要性

DePIN项目通过游戏化和激励积分的方式来引导网络,取代传统的集中管理基础设施。贡献者获得的奖励应该反映他们为网络带来的价值,随着网络成熟,贡献策略将变得被动,人工智能代理和智能合约将自动化贡献流程。DePIN项目认为每个贡献者都为网络带来价值,贡献需要体现给工作带来的价值。

如果现在价格高,你觉得以后肯定会跌,想要先卖怎么办?于是你向他人借货,然后卖掉。这被称为(现货)杠杆交易。

如果你们约定好了还货的日期,比如一个月后要还给他。这属于交割期货。

如果不想约定还款日怎么办?而永续合约正是这样一种虚拟期货的发明。

你可以一直不还,但是你必须按时缴纳“资金费”,相当于利息。通过“资金费”的收取,把永续合约的价格,和现货价格牢牢绑定。具体来说:

- 永续合约也有买卖双方。

- 如果买方的“需求”更旺盛,那买方向卖方支付资金费。

- 反之,如果卖方的“需求”更旺盛,那卖方向买方支付资金费。

- 上杠杆的需求越大,永续合约的价格和现货价格就会偏离越多,此时资金费也越高。

- 资金费一般每 8 小时结算一次,资金费越贵,越容易促使付款一方去平仓(关闭自己的订单),以避免缴纳资金费。

- 越多的人平仓来避免缴纳资金费,使双方的需求和力量趋于平衡,永续合约的价格也就越接近现货价格。

虽然没有交割日期,但每 8 个小时的资金费收取,相当于在给拒绝交割的一方小小惩罚。资金费像一根皮筋,把期货价格和现货价格绑在一起,会有偏离,但也不至于偏离很远。

💰 如何套利

在牛市中,通过永续合约,加杠杆做多的需求更大。因此资金费支付的方向往往是,做多一方付钱,做空一方收钱。

如果我们把手里的 U,分成两等份。一份买入现货 BTC,在此同时,一份做空 BTC 的永续合约。这个状态下你的总仓位是 Delta neutral 的,也就是 —— 不亏不赚。

BTC 涨了,你的现货赚钱了,合约在亏钱。反过来,BTC 跌了,你的现货亏欠了,合约在赚钱。

但由于永续合约存在一个做空的订单,因此我们每 8 小时自动向做多的那方收取资金费。其实质也就是,做多的一方,在向你借 U 加杠杆开单。

假设此时 BTC 的永续费率是 0.1%,意味着你每天可以收到 0.3% 的资金费,一年就是 109.5%。但请注意,我们投入的是两份钱,只有一份被用于永续合约,因此资金利用率是 50%,那实际的 APY 也就是 54.75%。

可以得出粗略的计算公式,APY = 资金利用率 x 资金费 x 3 x 365。

🚨 风险在哪里

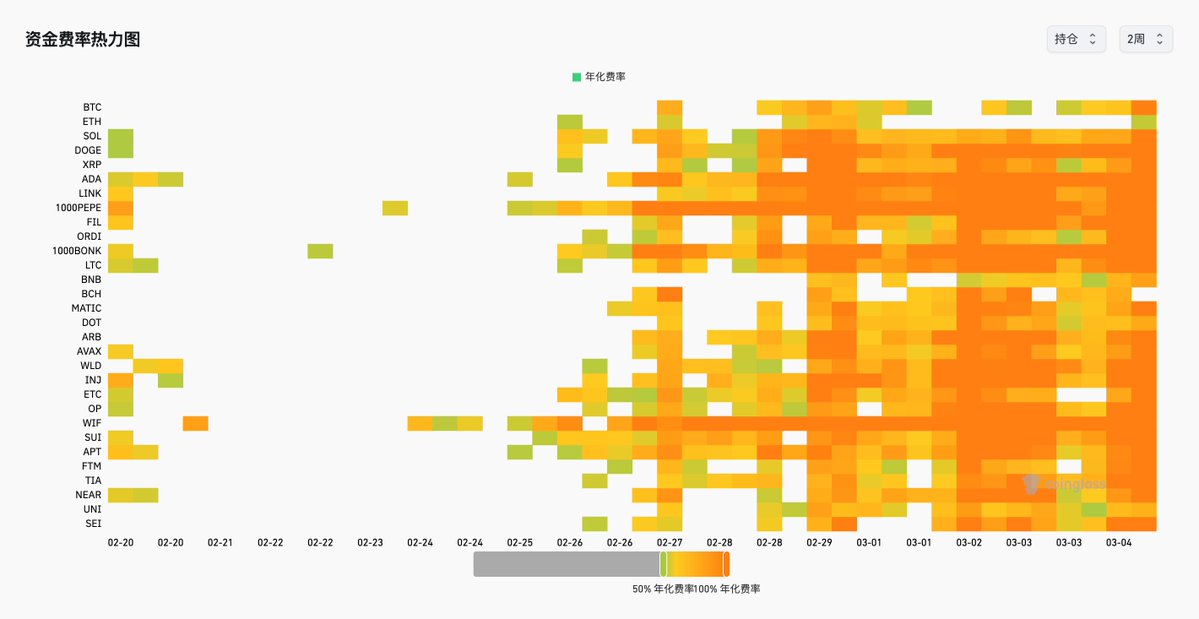

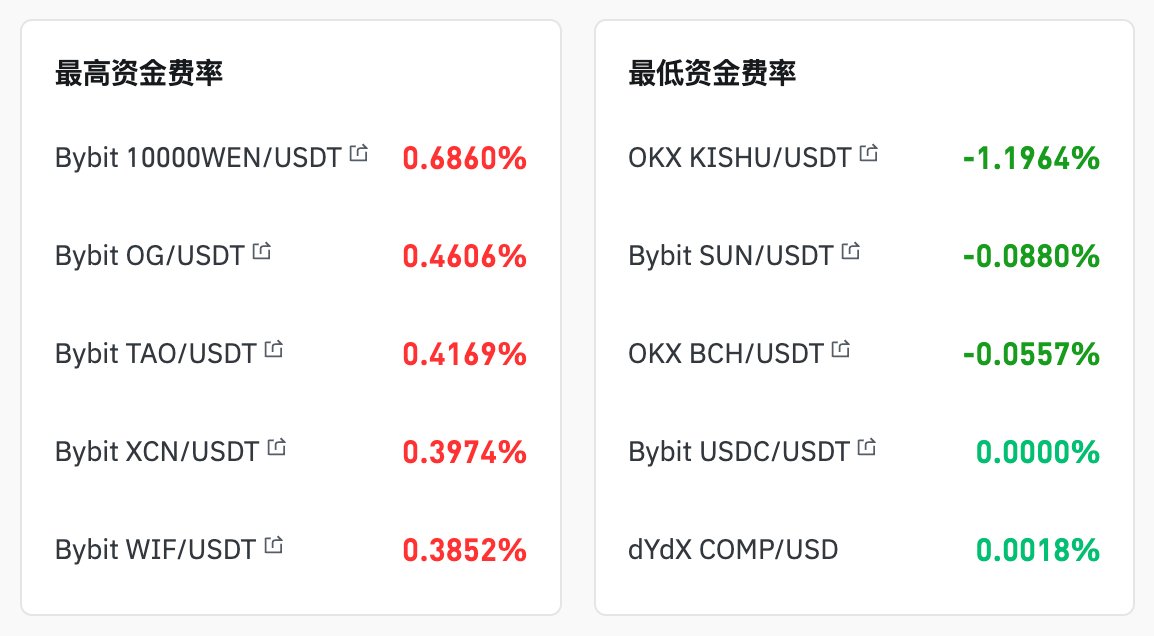

相比于从理财借钱开单,永续合约可以获得更大的杠杆。自然,永续合约的套利收益会高于理财。以 Coinglass 的资金费热力图 来看,大部分币种在 2月27日 之后,资金费都超过了 50% 年化,排行榜中少数币种达到数百上千年化。

高利率的同时,做资金费套利的策略也存在一些风险,或者说取舍:

- 利率不稳定。前面提到高额的资金费会促使人平仓,往往是昙花一现。

- 爆仓风险。

- 我们的永续合约订单是做空方,以 1 倍做空为例,如果合约价格暴涨快 1 倍,你就被爆仓了。

- 那我们投入双倍的保证金,即 0.5 倍做空行不行?可以,但同时你投入的本金就变多了,收益率也就降低了。

- 专业的交易团队会通过自动化风控、多策略降低单点风险、统一保证金账户等方式降低爆仓风险,而大部分散户却做不到。

- 因此应尽量选择那些“虽然收益率偏低,但你认为波动不会特别巨大”的主流币种。有可能你眼馋 360% 的年化收益,转头人家就拉 10 倍爆掉你。

- 价差计算。

- 现货价格和永续合约价格只是接近,并不是完全一致的。你的策略开仓动作是:买入现货,卖出合约。应该尽量在,现货价格低(便宜买入),合约价格高(更贵卖出)的时刻开单。

- 频繁的开关单,很可能会磨掉你的资金费收益,价差控制的不好还会亏损。

🔧下单工具

又是价差、又是费率、还要同时,当然有现成的下单工具了。目前币圈最主流的工具是 AICOIN ,请务必小额多次地,测试下单参数中各个选项,准确明白其中含义,再出手。

需要注意,AICOIN 是一个本地工具,出于安全性考虑你的 API Key 和请求都在电脑本地,因此需要保证网络环境的稳定性,交易过程中断网或死机可能会出现异常。有代码能力的同学,不妨根据它的功能逻辑,自己实现一套,这样又快又安全。

超额收益

最近的行情,年化 360% 碰运气,年化 50%+ 确实是闭着开单。其他市场也有韭菜(没有特指 A 股),为什么 Crypto 会比传统金融市场收益率高这么多呢?我的想法:

- 传统金融市场的利润,也许多的,你看不见。

- 这里的杠杆是无需准入门槛的,赌性的需求在这里被充分释放。

- 而相比之下,套利者却不多。合规门槛之下,仍有红利。偏见之下,仍有红利。

Callback 一下 21 年的文章,同样讨论过这个话题。三年过去了,认知红利和时间差,依然存在。我常和朋友说,Crypto 再卷,相比其他行业也是蓝海。

一些建议

- 在开始之前,你要扪心自问。你真的,可以做到,忍住诱惑不下场赌吗?当随便一个人一天的收益超过你数十年的积累时,当身边很多人都暴富时,当你卖飞了无数个百倍币错过财富自由的机会时。—— 一旦你下场赌了,很可能你就是被套利的那方。

- 了解到入门的程度,性价比最高。轻仓,性价比最高。再深入,每提升一点都需要巨大精力。

- 降低预期。当牛市还在,吃个市场 beta,不要攀比,不要上头。如果市场熊了,没利润了,你就跑,别恋战。

- 降低损耗。从方方面面降低损耗,比如从文末我的注册链接可以节约 20% 交易手续费 😉

理财和资金费套利只是最入门的策略,依然有很大的优化空间。比如如何更快更广接入信息,如何通过成交量预测费率,如何获得最低的延迟、最好的费率等等。

交易所的套利非我们所长,只是略懂皮毛。我尝试尽量用行外人能懂的白话介绍,有错误之处欢迎提醒,见谅。

我们的专精在于链上套利,这里战斗更精彩,不在此展开。如果有 LP 对我们感兴趣,欢迎联系 👏

如果读完发现,喔吼,牛市结束了,全都失效了。可别怪我,就当一乐,我们有缘下篇文章见。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:@taresky,如有侵权请联系删除。转载或引用请注明文章出处!