LD Capital: 从未实现净损益、长短期持有量变动以及BTC市值占比,分析BTC所处市场阶段

上周,BTC最高突破64000,已经非常接近上一轮牛市的高点69000了。同时,市场新发行资产的价格也不断被推高,泡沫正在形成和放大之中。对于过去两年建仓BTC的玩家来说,开始思考一个问题,BTC现在处于什么阶段?何时该止盈离场?

原文作者:Duoduo

原文来源:LD capital

上周,BTC最高突破64000,已经非常接近上一轮牛市的高点69000了。同时,市场新发行资产的价格也不断被推高,泡沫正在形成和放大之中。对于过去两年建仓BTC的玩家来说,开始思考一个问题,BTC现在处于什么阶段?何时该止盈离场?

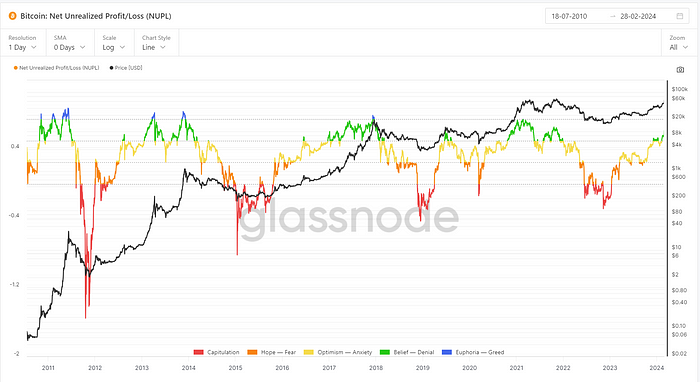

Glassnode提供了大量的BTC分析指标,从中选取未实现净损益(NUPL,Net Unrealized Profit/Loss)和长短期持有量变动(Long/Short-Term Holder Threshold)这两个指标,来看看市场所处的位置。

未实现净损益(NUPL,Net Unrealized Profit/Loss)

未实现净损益(NUPL)试图回答的问题是:在任何给定时间点,比特币的流通供应量中有多少是盈利或亏损的,以及盈利或亏损的程度如何?

未实现净损益(NUPL)试图回答的问题是:在任何给定时间点,比特币的流通供应量中有多少是盈利或亏损的,以及盈利或亏损的程度如何?

NUPL通过计算当前市值与已实现市值之间的差异,来描述BTC整体盈利和亏损的状态。NUPL计算公式是:(Market Cap — Realised Cap) / Market Cap。已实现市值,是比特币前一次移动时的价格累计相加得到的数值。当前市值减去已经实现的市值,得到未实现市值。未实现市值为负数,则市场整体处于亏损状态;为正数,则表明市场整体盈利。未实现利润或者损失除以当前市值,就得到NUPL的具体数值。获利越小、损失越大,越接近底部;获利越大、损失越小,越接近顶部。

NUPL划分成了5个区域,红色区域位于0以下,属于亏损区域,此时也是买入的区间。橙色区域为0–0.25之间,属于微盈利区域。黄色区域为0.25–0.5。绿色区域为0.5–0.75。蓝色区域为0.75以上。通常,在0.25以下属于较好的买入区域,在0.5以上则可能进入牛市。

观察历史,可以看到:

观察历史,可以看到:

1. NUPL很好地提示了底部区域。2022年的下半年基本处于0以下。对于顶部区间的提示,则相对较为宽泛。2017年的牛市触及蓝色区域的时间非常短暂,2021年则完全没有触及蓝色区域,整个牛市都在绿色区域运行。这增加了对顶部区域判断的难度。

就当前我们所处的位置,12月初至1月初处于绿色区域,之后下跌进入黄色区域将近1个月后,在2月7日再次进入绿色区域。目前属于本周期第二次进入绿色区域,持续将近1个月。

2. 2016年12月至2018年1月,为期14个月的时间内,NUPL基本上位于绿色区域中。该期间,BTC从780美元上涨至17000美元,涨幅约21倍。

2020年10月至2021年5月,以及2021年8月至2021年12月,为期11个月的时间内,NUPL也位于绿色区域中。2020年10月至2021年5月期间,BTC从13000美元上涨至63000美元,涨幅约4.8倍。

从持续的时间看,绿色区域持续的时间超过了10个月。

3. 需要注意的是,前两次牛市主升浪的开启,都是在减半之后。对照今年来看,BTC在减半之前已经接近新高,NUPL也在绿色区域运行超过了2个月。这一次无法简单按照减半行情刻舟求剑。

此前两轮牛市的减半行情,BTC减产的影响较大,造成供应量的大幅度减少,以及挖矿成本的提高,造成供不应求的局面,促进价格上涨。而本轮牛市,大部分BTC已经进入流通,减半对供应量的影响降低;此时,BTC ETF的通过,带来了大量的买盘,也造成了供不应求的局面,促成了行情的提前启动。BTC的行情将更多地受到美国货币政策、美股行情的影响。

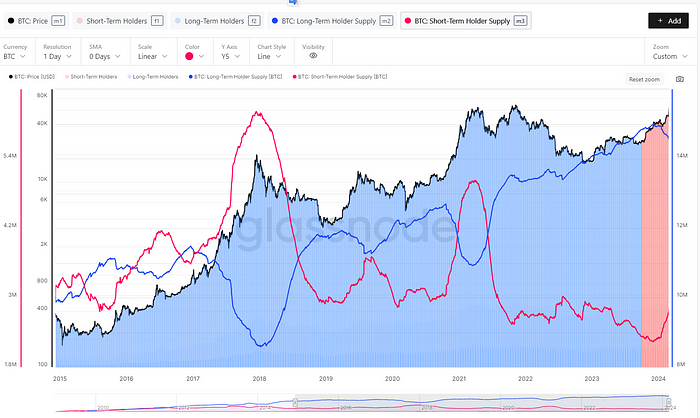

长短期持有量变动(Long/Short-Term Holder Threshold)

长期持有的BTC指的是存在同一地址中超过155天没有移动的BTC,短期持有的BTC则是指存在同一地址中155天内被移动的BTC。该指标的变化,可以看到长期持有者何时在积累代币,何时在卖出代币。

长期持有的BTC指的是存在同一地址中超过155天没有移动的BTC,短期持有的BTC则是指存在同一地址中155天内被移动的BTC。该指标的变化,可以看到长期持有者何时在积累代币,何时在卖出代币。

目前,长期持有的BTC总量约为1450万枚,短期持有的BTC总量约为287万枚,可见约83%的BTC处于长期持有的状态。

观察历史,可以看到:

关于【LD Capital: 从未实现净损益、长短期持有量变动以及BTC市值占比,分析BTC所处市场阶段】的延伸阅读

火星财经加密周报 | 6月7日

本周欧盟选举开始,加密行业监管政策可能受影响。Tether CEO担心欧盟MiCA稳定币要求会对市场产生负面影响。RoaringKitty可能清算其GME股票头寸,Solana币价增长受益于Meme币交易活动。特朗普竞选团队收到近3亿美元捐款,西班牙90%的World ID持有者支持Worldcoin回归。加密专家密切关注欧盟选举对MiCA、DeFi、NFT等领域的影响。比特币可能因CPI创新高和降息预期上涨,ETH表现落后。Blast提醒DApp在6月25日前分配所有Gold和Points给用户。Bitget Launchpad项目BWB投入总人数增长,IO.NET初始总供应量为5亿枚。五月加密市场大多数指标下跌,但以太坊质押收入上涨,NFT市场交易额下降。加密货币可以解决人类挑战,DeFi夏季最新更新包括Ethena、Etherfi、Karak等项目。Notcoin交易量增加,L2争斗白热化,市场流动性改善,Meme板块吸引资金流入,NFT市场情绪低迷。Shardeum、Merlin和0G Labs与多家合作伙伴合作推进去中心化项目发展。

7月降息“没戏了”?加密市场应声下挫

美国5月非农就业报告强劲,加密市场早盘稳定但下午走低。比特币价格达到历史新高,市场情绪积极,预计未来几周将再创新高。分析师认为,比特币的四年周期是影响因素,预测2025年10月11日将达到新的历史高点。尽管存在泡沫市场的迹象,但与加密货币挂钩的永续期货并没有出现投机热情。市场逐渐成熟和稳定,受到机构兴趣和采用的影响。投资者关注下周的美国CPI数据和美联储货币政策决议。比特币未平仓合约创历史新高,市场情绪积极。

1. 2017年1月初,BTC价格达到900美元,接近2013年底牛市高点(1000美元)时,长期持有的BTC开始减持卖出。卖出趋势一直持续到2018年初。与之对应的是,短期持有的BTC数量大量增加。

2. 2018年一整年,BTC处于下跌趋势中,长期持有的BTC又在处于增长趋势,投资者在该时间段内不断沉淀BTC。

3. 2019年4月,BTC突破5000美元之后,长期持有的BTC出现减持。至2019年8月,BTC下跌后,长期积累的数量又一路攀升持续至2020年。

4. 2020年10月,BTC突破11000美元之后,长期持有的BTC出现减持。减持趋势持续至2021年4月。

5. 在2021年度11月、2022年6月,长期持有的BTC有出现短暂的下跌,但之后都呈现持续增长的趋势。

6. 2023年12月初,长期持有的BTC开始出现减持。从最高峰的1498万枚下降至1450万枚,减少了大约50万枚。目前,这个趋势还在持续。

BTC市值占比(BTC.D)

目前,BTC市值占加密货币总市值的53.87%。

目前,BTC市值占加密货币总市值的53.87%。

观察历史数据,可以看到:

1. BTC市值在熊市增加,在牛市降低,2017年牛市、2021年牛市的低点都是在40%左右。

2. 每一轮熊市中,BTC市值占比在逐渐降低,形成了一个趋势线。当前的占比还在趋势线范围之内。本轮熊市以来,最高占比在54%左右。

3. 在牛市高点,BTC的市值占比应该下降至40%左右。目前,BTC的市值占比尚未出现明确的下降趋势。

结论

未实现净损益(NUPL)高于0.5,BTC持币地址获得超过50%以上的未实现利润。BTCNUPL高于0.5的区间,在2017年和2021年牛市中,持续时间分别为14个月和11个月,并且发生在减半之后。今年在减半之前已经进入普遍盈利区间2个月,行情与此前有所差异,受到美国货币政策和美股行情的影响可能更大。比如降息时点的确定,可能会带来行情的回调。

长短期持有量变动(Long/Short-Term Holder Threshold)来看,长期持有的BTC目前处于历史高位。不过,长期持有者从2023年12月开始逐步减持BTC。该行为与2017年、2020年类似。长期持有者在BTC突破前一轮牛市高点和本轮牛市高点之间,将持续处于卖出状态。

从BTC市值占比(BTC.D)来看,目前BTC市值占比仍处于较高水平,尚未出现明显下降趋势,山寨普涨主升浪行情尚未开启。

整体看,BTC处于主升浪行情的前期,山寨币主升浪行情尚未启动。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Duoduo,如有侵权请联系删除。转载或引用请注明文章出处!