三角债 or 温和通胀:Restaking 再质押的另类视角

只有理解再质押生产的产品是什么,才能明白定价机制的合理性,以及如何从你手中把真的 ETH 借走的奇妙法门。

原文作者:佐爷

原文来源:佐爷歪脖山

三角债 or 温和通胀:Restaking 再质押的另类视角

以太坊是创新的热土,至少曾经是,Celestia 提出 DA 层的概念,EigenLayer 也造就了再质押赛道的火热,技术驱动创新,最终币价回落也有个交代,甚至于 Uniswap 还能靠费用开关这个老话题往上拉一拉币价。

但是技术驱动的增长终究有极限,就像你一怒之下可以多吃两碗饭,但是无法打穿地球一样,技术的长期天花板是“周期”,比如最为人所熟知的康波(康德拉季耶夫周期),大致 50-60 年一轮,如果 ChatGPT 打不开第四次工业革命的大门,那么我们只好用棍棒和木头迎接第四次世界大战了。

一万年太久,只争朝夕。

长期的周期等不及,还有短的,比如比特币减半,四年准时来一次,再比如以太坊上的再质押代币们,我预感也会沿着我总结的币价周期去发展,概念初起-->吸引用户-->空投开始-->币价上所-->短期高点-->价格回落-->利好出现-->再次暴涨-->回归平常,然后时不时反复,市场开始关注下一个热点。

朝夕还是太久,理解再质押概念 5 分钟足以。

- 再质押是典型的债务驱动经济,刚一开始就面临增值的驱动,只有满足 LSD、ETH 质押双重收益后,才能留存自己的收益,这导致其更“冲动”去寻找高收益,带来比 LSD 更高收益,但也会引发更高风险。

- 再质押出售的是以太坊的安全性,以往的 L2 Rollup 只能依据以太坊区块空间大小定价,表现为 DA 和 Gas Fee,再质押将以太坊安全性标准化,并且将其“货币化”,以更廉价的方式提供等同以太坊的安全性。

先来解释第二点,只有理解再质押生产的产品是什么,才能明白定价机制的合理性,以及如何从你手中把真的 ETH 借走的奇妙法门。

安全内卷,资本外溢

再质押的产品并不复杂,其实就是把以太坊主网的安全性利用起来,不论是 ETH 质押,还是 LSD 资产,都是以太坊质押体系的一部分,以往他们只能为以太坊主网做贡献,再间接反哺给以太坊上的各类 L2 或应用,再质押其实就是把这种安全性单独划拨出来,供给给有需求的 dApp 或 Rollup,去除中间商赚差价。

再质押的推演逻辑

再质押的推演逻辑

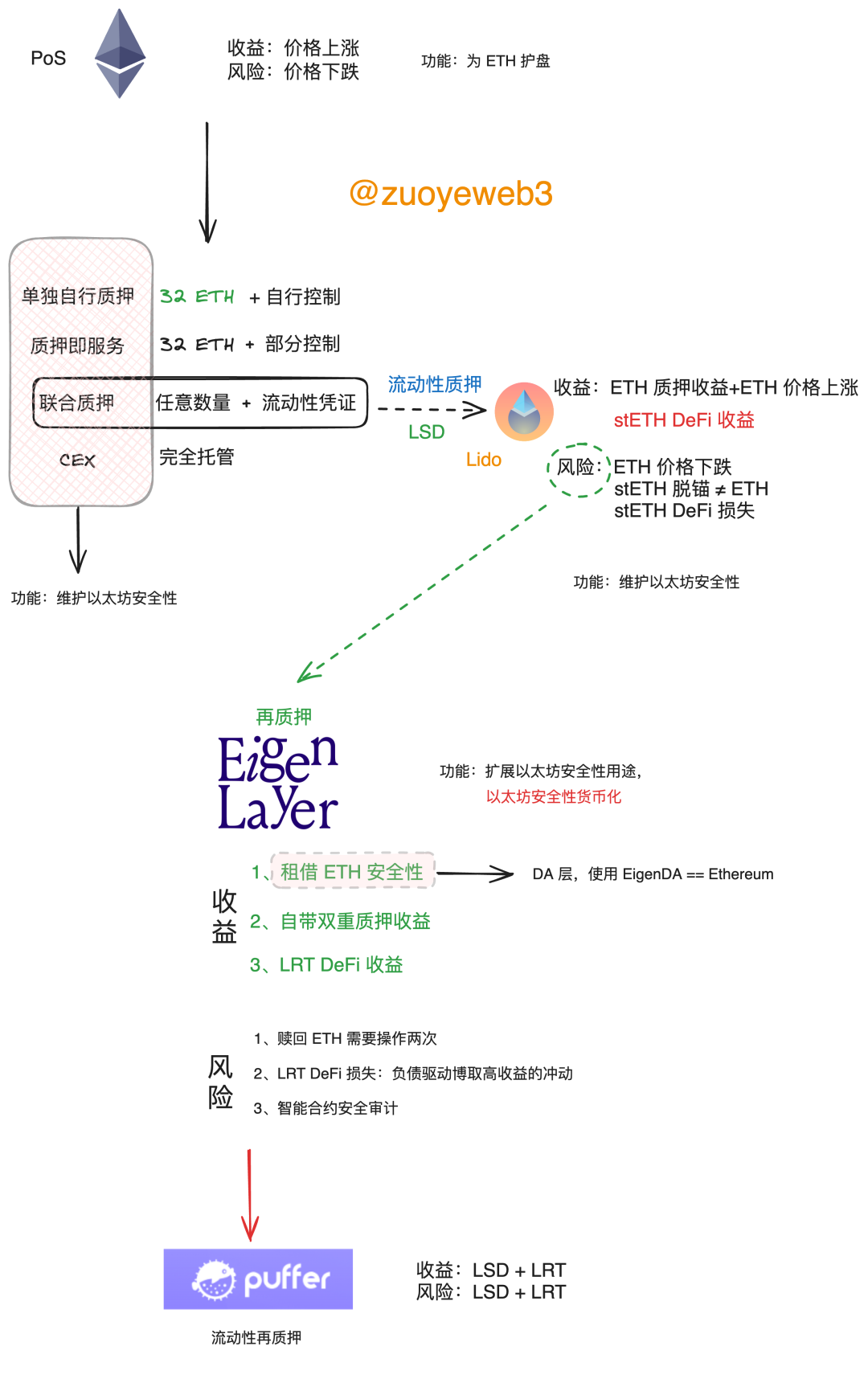

首先,请不要对 PoS (Proof of Staking)机制有任何怀疑,一方面 ETH 选择了 PoS 机制,其后的再质押也是基于质押代表安全的原理去延伸,PoW 和 PoS 至少现在是分庭抗礼的状态,BTC 一家独占 50% 的市场份额,剩下的公链基本默认选择 PoS,PoS 的合理性被除 BTC 之外所有的公链所承认,这也是我们一切讨论的前提,一起默念:PoS 是安全的,越多的 ETH 质押是越安全的!

此时,持有 ETH 的唯一危险是 U 本位计价的下跌,如果以 ETH 本位来看,那么以太坊会慢慢走向事实上的退缩,手中留存的 ETH 肯定是越来越具备价值的。(不考虑被盗或被没收这种风险)

其次,为了维持以太坊网络的安全性和顺畅运作,需要部分 ETH 锁入质押体系中,这是为了网络安全的必要安排,大家都表示理解,但是平白无故将个人手中的 ETH 拿走并不合理,所以需要给他们质押收益,也就是利息。

以太坊基金会总结了 4 种可以参与质押的模式:

- 单独自行质押(Solo home staking):需要个人拥有 32 个 ETH,自行购买硬件搭建节点和接入以太坊网络,这也是最符合去中心化理念的质押行为,缺点是你需要有点小钱,现价计算你需要 10 万美元以上的成本;

- 质押即服务(Staking as a service):如果你有 32 个 ETH,但是你不想或没钱买硬件,就可以把 ETH 托管给质押节点,但是你还可以保留相当程度的控制权,缺点是你仍然需要自费掏出来 10 万美元。

- 联合质押(Pooled staking),就是熟悉的 Lido 等流动性质押(LSD)模式,你质押 ETH 的同时给你 1:1 锚定 ETH 的 stETH 代币,并且仍然可以兑换回 ETH,还可分享质押收益,以及可以使用 stETH 参与 DeFi 赚收益,并且不限制质押数量,适合散户,缺点是 stETH 仍然存在脱锚风险,有可能损失 ETH 本金,以及参与 DeFi 造成更严重的损失。

- CEX:存币生息,最为简单,风险自担,不做过多介绍。

在这个过程中,Lido 和 CEX 模式占据了绝对主流,Lido 一家大概占目前 30% 左右的市场份额,币安、Coinbase 等交易所也名列前茅,可以说,以太坊的质押和流动性质押(LSD)事实上是同义词,即使是 CEX,也可以视为另一种权限更高的 LSD 模式。

但无论是质押还是流动性质押,本质上在功能上都是一致的,即质押 ETH 为 Ethereum 网络提供安全性,区别是流动性质押为质押提供了额外的流动性激励。

再质押就是改进了质押的原有功能,可以理解为“兼职”。借助再质押体系,以太坊质押网络现在可以单独承接有安全需求的 dAPP,同时仍可以为以太坊主网提供安全保障,并且申领质押奖励、LSD 奖励和再质押奖励。(根据抵押物的不同)

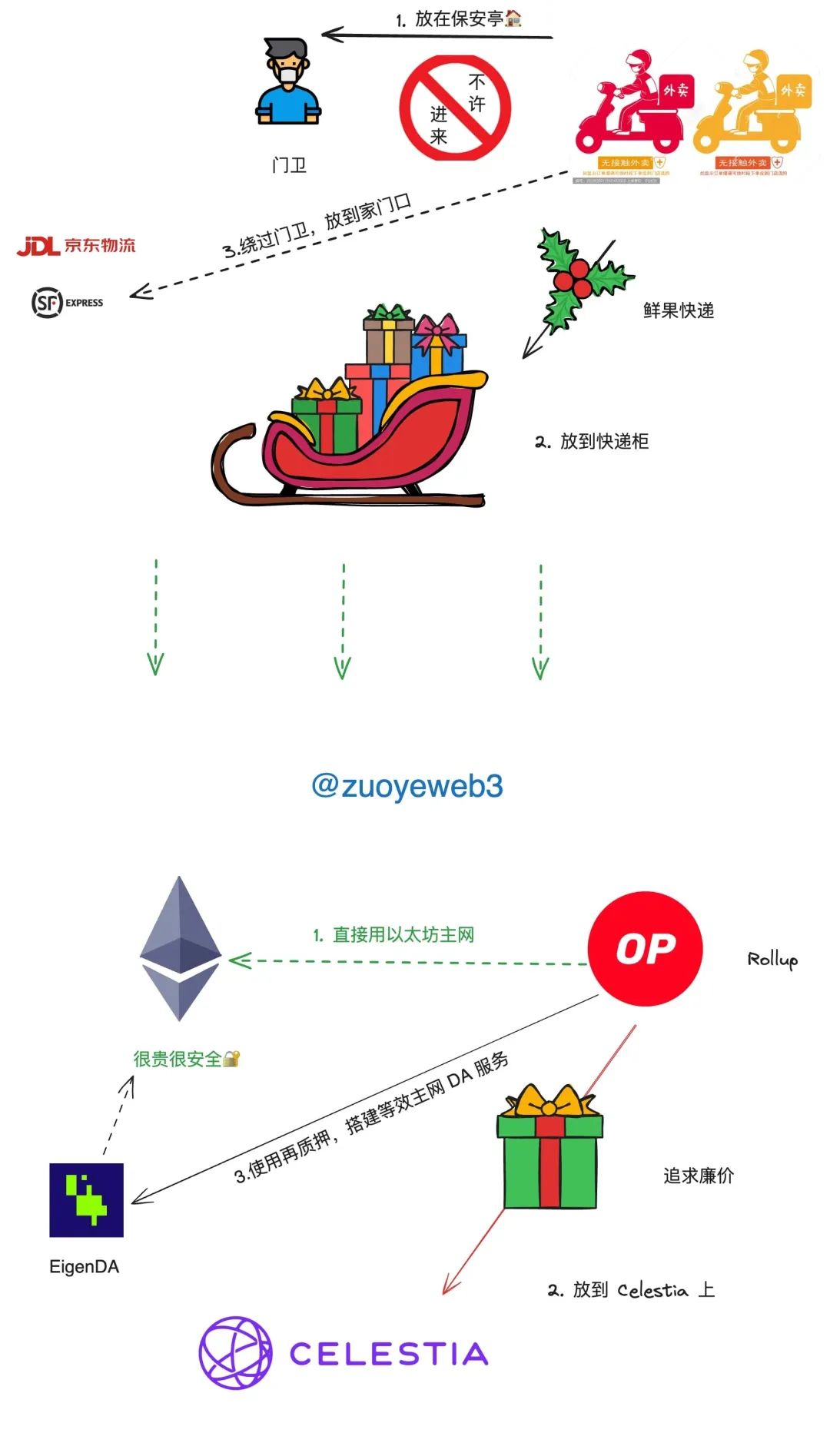

这种更改安全用途并不难理解,现实生活中的保安大爷理论上是维护小区的治安,但是偶尔卡一卡外卖小哥也是理所应当,如果把外卖放在保安亭,其实就相当于进了小区,Rollup 用了 EigenDA 会省钱也是这个道理,如果放在快递柜,那就相当于把 Celestia 当 DA 服务,会更便宜。

如果非要外卖或快递送到你家门口,这就需要加钱或者用京东、顺丰这种高端快递,本质上也相当于用以太坊当 DA 层,最安全也最昂贵的选择,关于再质押服务如何搭建 DA 的细节,可参考我之前的文章:以太坊 Rollups(STARKNET)战事终结,新叙事 DA 待发。

再质押的功能示意

再质押的功能示意

再质押出现之前,以 DA 等为例,要么用昂贵但安全的以太坊主网,要么用廉价但不正统的 Celestia 等服务,现在利用再质押,可以一面使用以太坊的安全性,一方面减少费用支出,同时既有的多重质押收益和 LRT 再质押代币的流通功能也不受限。

DA 只是一个例子,EigenLayer 本质上就是一束智能合约,并不是一条公链或 L2,使用 EigenLayer 提供的服务,其实就相当于使用以太坊本身,从软件层面有些难以理解,换到 PoW 上更为易懂。

比如说狗狗币,虽然是 PoW 代币,但是长期以来并没有单独的狗狗币矿机,而是和 LTC 矿机搭售,即买 LTC 矿机额外送狗狗币挖矿功能,称之为合并挖矿,再进一步,Solana 手机 Saga 卖 1000 美元时应者寥寥,但是配套的 BONK 代币爆火之后,卖 10000 美元也有人趋之若鹜,这也是一种“合并挖矿”,挖 Saga 送 Bonk。

重头梳理一下,理论上不使用再质押,以太坊的安全性仍然可以被 Rollup 使用,但是直接交互主网会更贵,并且耗时会更长,以太坊的缓慢大家所共知,再质押其实就是将安全性用质押后的代币数量直观表现出来:

- 再质押代币的构成是 ETH 或者 LSD,任意 dApp 使用再质押代币搭建自己的质押节点网络,就等同于以太坊的安全性;

- 再质押代币的数量越多,其主动验证服务 AVS(Actively Validated Services)的安全性越高,这和 ETH 质押数量越多以太坊越安全道理是一致的;

- 再质押服务仍然可以发行自身代币,用以作为参与再质押服务的凭证,这和 stETH 的作用是类似的,下文会提到不一致之处。

最后,在提供安全性这一功能上,EigenLayer 的再质押已经达到极限,其他的方案都是在此基础上的修补,或者支持更多的公链,或者在安全性上做一些方案修改,比如 Puffer 便同时可以分享 LSD 和 LRT 的双重收益,或者是 ether.fi 把自己从 LSD 服务变为再质押服务。

关于【三角债 or 温和通胀:Restaking 再质押的另类视角】的延伸阅读

长推:复盘精彩刺激的 $RCH 大战

昨晚,$RCH与BTW进行了精彩的大战,项目方上线了产品并给LP添加了700ETH,但被聪明钱抢跑。随后,神盘出现,币价从0.2上涨到1u。项目方背景强大,有大机构背书,链上交易活跃。Sofa.org推出了两个产品,Earn和Surge,用户可以利用期权策略进行理财和预测未来走势。产品实力强大,能力超过web3团队。

长推:$RCH 能不能到20亿?无预留、无权限、燃烧通缩、上所才是起点

$RCH是新兴项目,初始加入池子的ETH价值300万,现市值7000万。若跌回1块,市值为2000万,上限无法预测。项目方烧了750ETH,加其他支出,合计400万。预计市值达15M,产品和资方有潜力,交易量高,无VC抛压和项目方币。预计上市后,市值5亿-40亿。

不过我们的旅程还没结束,EigenLayer TVL 突破 100 亿美元,Lido TVL 突破 300 亿美元,而 ETH 的质押量在 3000 万枚左右,价值 1000 亿美元, 如果我们认为衍生品的价值应该超越现货,那么二者还有数倍或者数十倍的增值空间,但是美元、黄金或原油等物品的价值以及被全人类所承认,以太坊的资本外溢过程还需要很长时间,这也是 LSD 们不太成功,或者再质押存在天花板的重要原因,价值需要时间来浇灌。

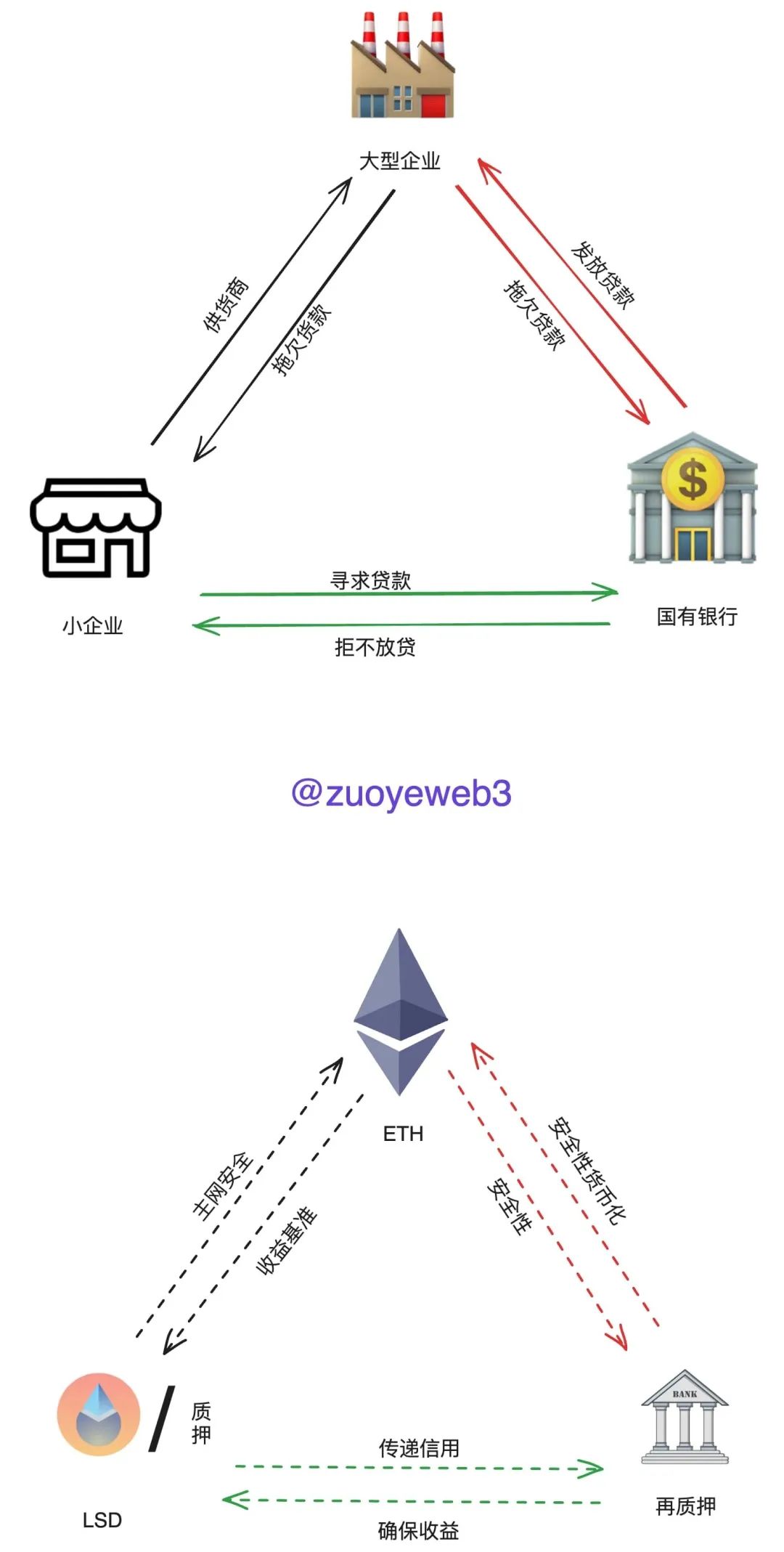

三角债 or 温和通胀

再质押不仅在功能上扩展边界,还在经济机制上带有更强的逐利性,这不是贬义,而是客观描述其运行过程,从 ETH 开始,到质押/LSD,再到再质押,三方环环相扣缺一不可,其中 ETH 提供安全性和收益保障,质押/LSD 提供流动性凭证,再质押提供可量化的安全性,最终归结到 ETH 自身。

这里需要注意,ETH 的安全性和收益内置于 LSD 和再质押,即使考虑 LSD 代币放置于再质押体系内,其也可以被解耦成 LSD,最终返还给 ETH 自身。

但是问题也就此产生,一方面,再质押包裹了两层质押体系,每一次都需要更多的收益去覆盖成本,考虑一种情况,ETH 质押收益率是 4%,再质押承诺收益需要高于 4% 才能吸引 LSD 代币的质押,最终 ETH 的再质押收益率会显著高于主网质押收益率,如果低于主网质押收益率或者接近,那么 ETH 显然无法被吸引至再质押体系内。

可以推出下面一种结论,质押本身就是一种通胀体系,可以大致分为三种情况来讨论:

- ETH 主网质押的收益率最有保障,因为每个 ETH 持有人都是利润来源,这类似于美元的铸币税,拿着美元或者 ETH 囤币,就一定会被通胀缓慢收割购买力;

- ETH 流动性质押是 Lido 们发行的具备 4% 收益的“企业债”,stETH 是一种债权人凭证,Lido 必须高于 4% 的收益才能维持平衡,每铸造一枚 stETH,Lido 就产生了 1.04 个 ETH 的负债;

- 如果以 stETH 进行再质押,那么再质押网络就以高于 1.04 ETH 的价格购入了这笔企业债,再质押网络得到了准备金,就可以继续发行自己的“货币”,比如各类 LRT,这相当于货币被制造的过程,需要注意,此时再质押是基于信用去创造代币,这和 LSD 们面对 ETH (散户的真金白银)去创造信用是不同的逻辑,或者更直白的说,再质押承担的是银行的角色。

我知道这样说非常抽象,不如来个实际案例,那就是大名鼎鼎的“三角债”,上世纪 90 年代末,全国工业企业,尤其是东北国有重工业陷入了一个恶性循环的怪圈:

- 大型工业企业制造的货物无法卖出,因此挣不到钱,无法给配套的小企业们货款;

- 小企业们的货款被大型工业企业压住,严重缺乏资金去扩大再生产,造成债务危机;

- 大、小企业纷纷向银行借贷,小企业多为民营难以获得贷款,大型企业获得贷款后依然无法卖出,造成进一步积压;

- 银行坏账率飙升,大、小企业纷纷更难获得贷款,直至经济接近停摆,失业问题冲击社会秩序。

从表面上看,银行的坏账率是问题所在,因为他们风控模型基本没有,给大型企业发放贷款完全成了政治任务,完全起不到指导经济生产的作用,但是从深层次看,这是一个生产问题,即大、小企业无法直接依据市场信号去进行生产,甚至于和生产和消费端完全解耦,凭着一种惯性去运行,大型企业不想着改变产品质量,小企业不开拓民用市场。

但是从他们自己的角度看,大型企业可以轻易获得贷款,那就不需要根据市场去组织生产,小企业只要能卖给大企业,那么迟早就会有政府组织银行给大企业贷款,最终可以收到货款。

事实上,虽然最终三角债被“解决”,但是是以转嫁债务的方式摆脱银行身上的负担,实际上等同于既往不咎,而大、小企业在摆脱危机后才开始按照市场信号去生产,但为时已晚,最终胜出者是长三角、珠三角。

类比一下,ETH 就是大型企业,LSD 是小企业,再质押就是银行,在这个逻辑中,并不是简单的 ETH 杠杆在扩大,而是 ETH--信用凭证--制造代币--反哺 ETH 的循环往复过程,核心秘诀在于整个流通过程的收益率要高于 ETH 质押收益率,否则就会资不抵债,也就是整个债务超越经济增长后,经济增长连债务利息都无法偿还,就更不可能消除债务,目前的美国、日本和欧洲就在这条道路上狂奔,其中美国的情况最好,因为美元的代价通胀每一个人都要承担,你有 USDT 就要承担。

债务经济确实不可持续,不过这种搞法有其合理性,ETH 就是基于质押而来,这是最大的政治正确,只能攻击再质押服务们的质押金额少、不够去中心化或者安全问题,但是无法否定 PoS 本身。

三角债和再质押类比

三角债和再质押类比

作为生产企业,ETH 确保了质押收益基准线,无论是 LSD 还是再质押,都要高于或接近该线,而 LSD 传递给再质押信用凭证,再质押需要借此增强自己的储备金,进而参与到更高收益的活动中去,从 ETH 过渡到再质押上,市场上的再质押 ETH 凭证代币已经高于 104% 的 ETH,只要用户没有赎回,那么市场上的财富被无形放大,也就带来更强的再质押购买力和偿债能力。

但是,风险也会如影随形,再质押是基于信用的“货币”体系,那就要维持住自己的信用,以防用户挤兑,Luna-UST 可是殷鉴未远,这取决于再质押体系的回报承诺,事实上,EigenLayer 可供质押的资产包括 ETH、LSD、LP 资产等多种类型也是这个原因,毕竟风险太高了。

LSD 的风险在于 stETH 和 ETH 的兑换率,理论上,只要储备金充足或者有白衣骑士救场,发生危机时兑换回 ETH 即可,但是再质押体系一方面要确保高额收益率,另一方面要满足兑换需求,那么只吸纳 ETH 强相关资产固然安全,但是收益率无法保障,如果吸纳过度另类资产,则其偿债能力会遭受质疑。

目前 EigenLayer TVL 低于 Lido 也是如此,过度的堆叠产生不可控的危机,考虑一种理论上的情景:Lido 只需要回退到 ETH 本位即可,EigenLayer 需要退回到 stETH,再经由 stETH 退回到 ETH,如果是其他代币,还存在回退--兑换更复杂的情况。(实际上不一定需要如此复杂的机制)

和三角债类似,再质押体系运作的表面是再质押网络的收益承诺,但核心是 ETH 的强大,除去合约安全危机等不可控因素,只要 ETH 够强,EVM 生态 TVL 越高,基于 ETH 的质押和再质押网络就可以无限印钞,1000 亿的以太坊质押现货价值,10 倍也才万亿规模。

只要 ETH 被更多人和机构接纳,再质押体系就是高效且温和的通货膨胀,我们会一起度过一个温暖的繁荣期,一切 ETH 相关资产都会价格上涨,如此这般,直到大厦倾塌。

结语

再质押的产品是货币化的以太坊安全性,经济模型是温和的通货膨胀,这样的杠杆是在缓慢上行,而不是像合约 x125 倍的暴力和剧烈,ETH 相关资产价格上涨也不会像 DeFi Summer 那样迅猛。

但是这和 Lido 的代币 LDO 和 EigenLayer 自身代币价格并无太多关系,因为以太坊的核心只有 ETH ,绝对容不下第二个主网相关资产,这对于 PoS 机制下的以太坊网络是最后的底线,也是 Vitalik 猛喷 Celestia 的根本原因,一切收益归于 ETH。

相比于比特币,以太坊需要给 ETH 制造收益来源,而 BTC 自己就是收益,这是完全不同的情况,至于其他网络的质押和再质押,它们首先要回答自身所依附公链存在必要性,否则只是一轮跑得快的 Gambling 游戏。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:佐爷,如有侵权请联系删除。转载或引用请注明文章出处!