期权如何推动比特币上涨?

本文介绍了比特币上涨的推动因素,包括比特币ETF现货流入、空头平仓和期权交易商的竞争。作者建议在第一季度末保持谨慎,避免因害怕错过而匆忙进入市场。最后,作者提醒读者要注意安全,因为波动性可能会迅速夺走收益。

原文标题:HowOptionsFueledBitcoin'sRally

原文作者:BENLILLY、JJTHEJANITOR

原文来源:substack

编译:Yvonne,火星财经

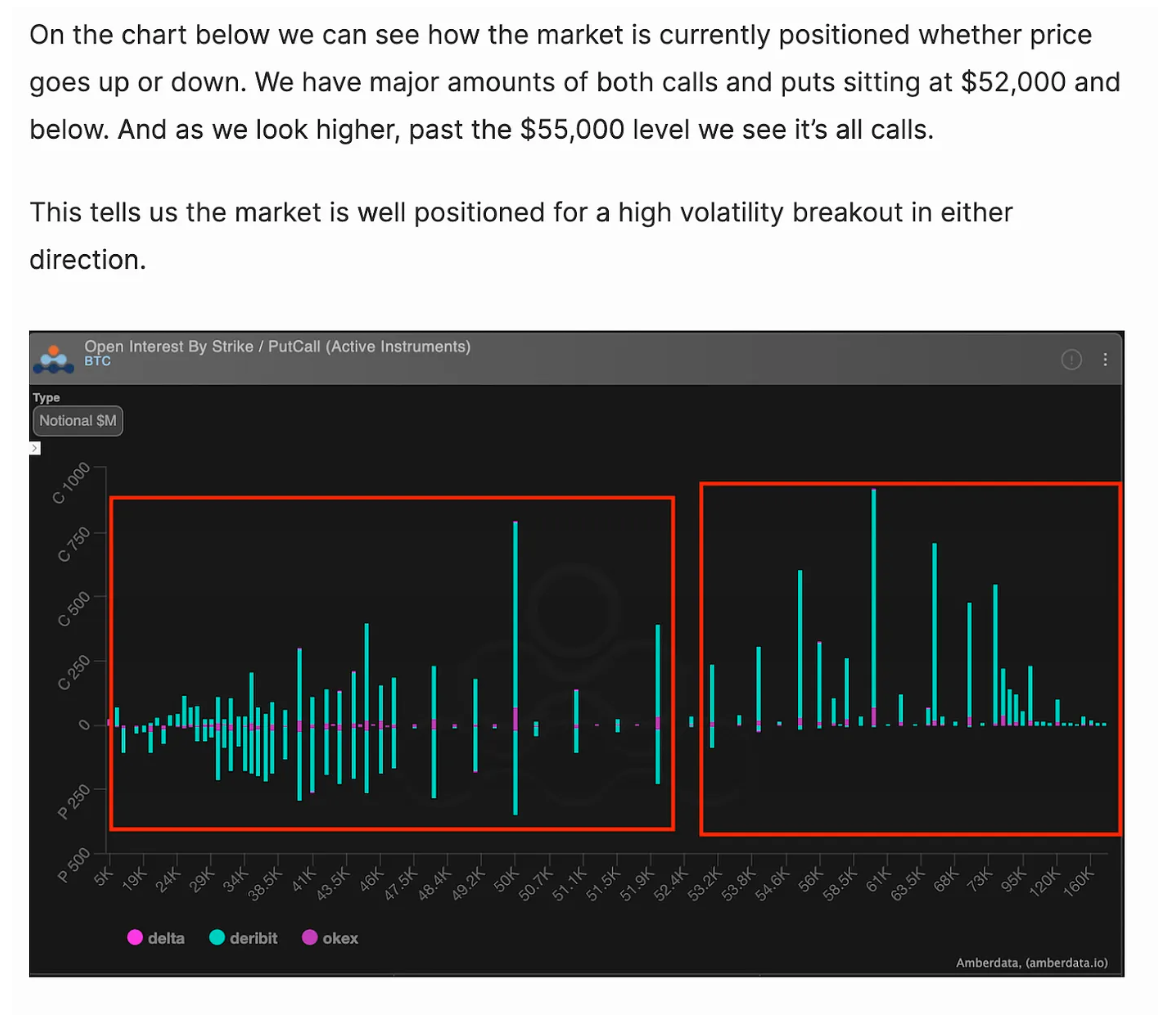

上周,我们提到市场正在为50,000美元至53,000美元之间的高波动突破做准备,低于50,000美元和高于55,000美元的大量看跌期权持仓,正如我们在上周看到的净头寸图表中所示。

以下是上周更新的片段,错过的朋友可以参考:

本周一,随着数十亿美元的资金流入比特币 ETF 现货,这个定位火药桶找到了它的火花。

如果你收看了周二早上的「The Trading Pit」节目,就会听到Ben Lilly和我详细分析了这一事件的发展过程。

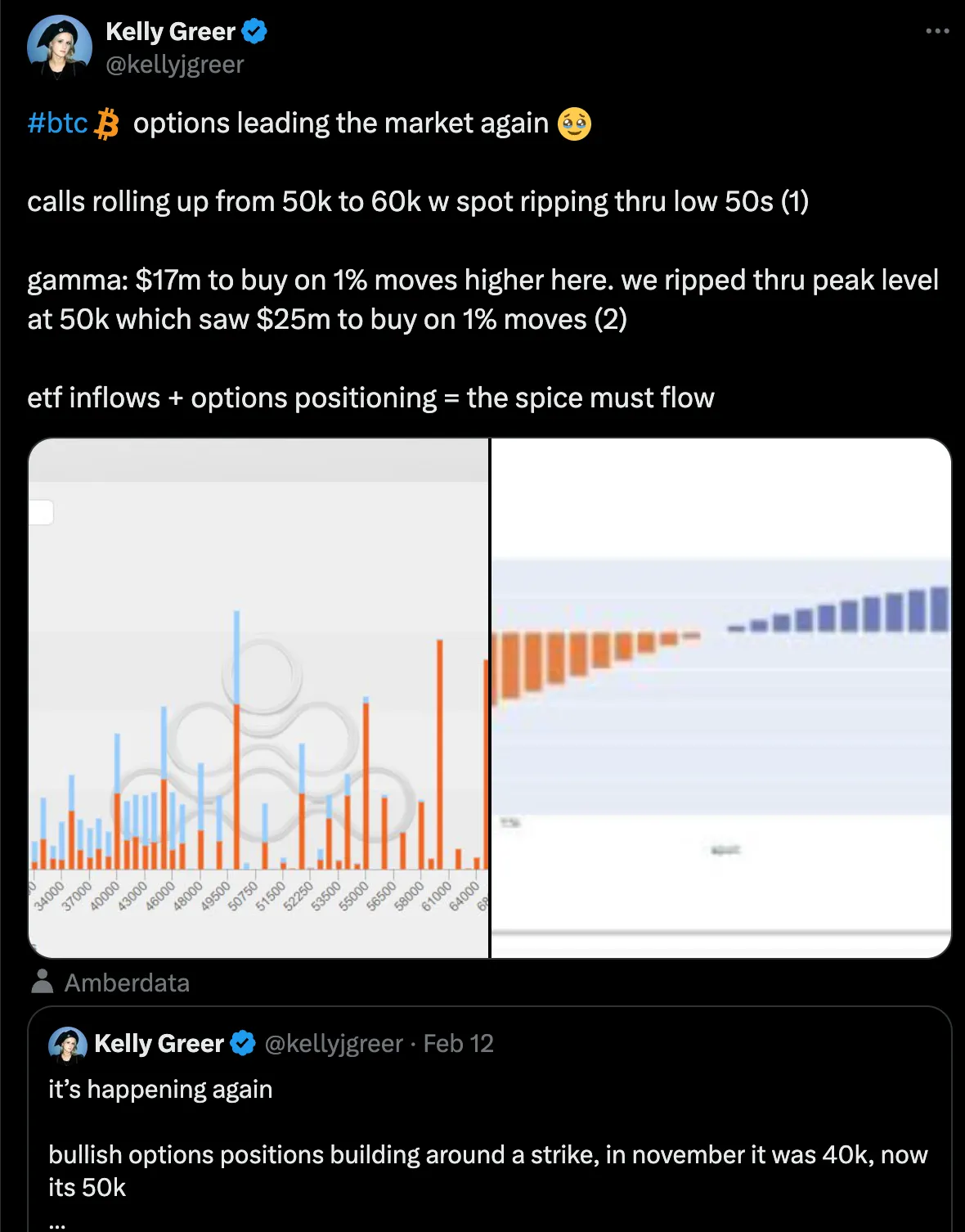

简而言之,随着价格加速突破 52000 美元的关键关口,期权交易商的竞争也开始了。正是这些做市商卖出了之前的价外看涨期权。价格的变动迫使他们开始对冲比特币价格的空头(空头也指卖出合约)看涨期权头寸,就像一个着火的人在寻找水源一样......这一切都是因为价格呈抛物线上升。

正如 Galaxy HQ 的Kelly Greer所指出的,这意味着比特币每上涨 1%,交易商就被迫额外买入价值1700 万美元的 BTC,以保持 Delta 中性。

这就好比有人只用一根手指就用支点抬起了推土机。

再加上 ETF 流入和空头平仓带来的持续现货买盘,这为 BTC 自 2021 年以来首次突破 60,000 美元的高速走势创造了完美的风暴。

这与去年 10 月突破 30000 美元时发生的情况并无二致,是期权市场反身性的又一例证。

由于大多数加密货币交易者很少涉足永续期货和现货市场以外的领域,因此这仍然是一个被误解的市场领域。但是,交易商站在“gamma”的错误一边往往是比特币单日最大波动的主要驱动力。

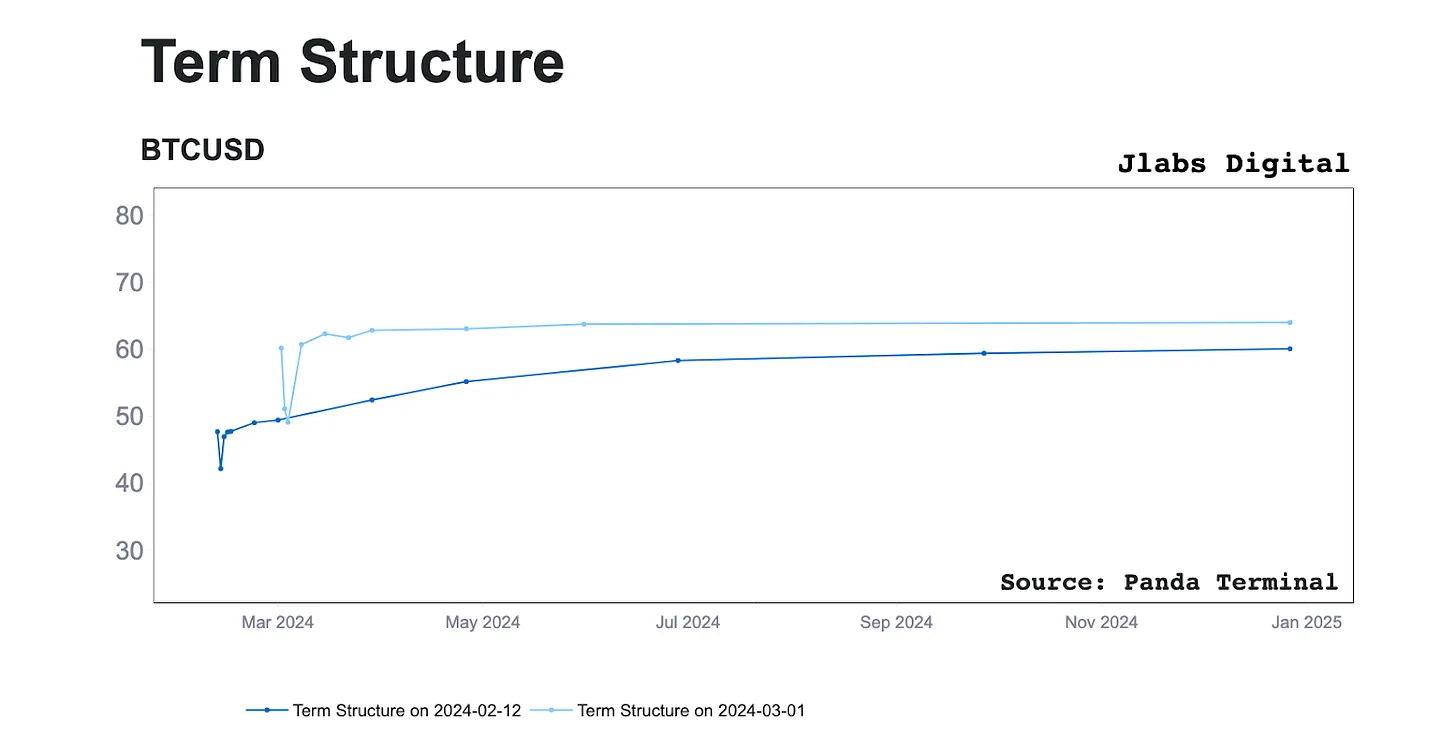

如果我们研究一下交易商在这些看涨期权上的偏离对期权市场的影响,我们现在就可以看到当前的期限结构图与旧的期限结构图的对比。

通过期限结构图,我们可以一窥期权定价受隐含波动率影响的程度。将两种不同的结构图进行比较有助于我们识别趋势。

我们看到的显著变化是,交易商可能已经吸取了以过低价格出售波动率的教训。

关于【期权如何推动比特币上涨?】的延伸阅读

火星财经加密周报 | 6月7日

本周欧盟选举开始,加密行业监管政策可能受影响。Tether CEO担心欧盟MiCA稳定币要求会对市场产生负面影响。RoaringKitty可能清算其GME股票头寸,Solana币价增长受益于Meme币交易活动。特朗普竞选团队收到近3亿美元捐款,西班牙90%的World ID持有者支持Worldcoin回归。加密专家密切关注欧盟选举对MiCA、DeFi、NFT等领域的影响。比特币可能因CPI创新高和降息预期上涨,ETH表现落后。Blast提醒DApp在6月25日前分配所有Gold和Points给用户。Bitget Launchpad项目BWB投入总人数增长,IO.NET初始总供应量为5亿枚。五月加密市场大多数指标下跌,但以太坊质押收入上涨,NFT市场交易额下降。加密货币可以解决人类挑战,DeFi夏季最新更新包括Ethena、Etherfi、Karak等项目。Notcoin交易量增加,L2争斗白热化,市场流动性改善,Meme板块吸引资金流入,NFT市场情绪低迷。Shardeum、Merlin和0G Labs与多家合作伙伴合作推进去中心化项目发展。

7月降息“没戏了”?加密市场应声下挫

美国5月非农就业报告强劲,加密市场早盘稳定但下午走低。比特币价格达到历史新高,市场情绪积极,预计未来几周将再创新高。分析师认为,比特币的四年周期是影响因素,预测2025年10月11日将达到新的历史高点。尽管存在泡沫市场的迹象,但与加密货币挂钩的永续期货并没有出现投机热情。市场逐渐成熟和稳定,受到机构兴趣和采用的影响。投资者关注下周的美国CPI数据和美联储货币政策决议。比特币未平仓合约创历史新高,市场情绪积极。

如果我们将当前的IV结构与二月初看到的进行比较(深蓝线),我们会发现二月初的斜率正在被定价。我们两周前才提到过这是一个机会,但现在已经被抓住了。

这一调整导致今天的 IV 指数全面走高。

IV 值的大幅上涨还表明,市场正在为整个 2024 年的更大波动做准备。否则,我们就会看到更多的卖盘将这一价值拉低。如果你想了解更多关于这个话题的细微差别,我们为你准备了一个关于如何在 2024 年有效交易比特币期权的教育系列,因为在比特币周期的当前阶段,这种期限结构上的变动时有发生。

希望你一直在关注。

但话虽如此,现在可能是在第一季度末对多头波动性头寸保持谨慎的时候了,如果你还没有头寸,请避免看涨期权 FOMO,因为最近的溢价飙升将很难在整个三月持续。

如果你错过了这一走势,请记住期权市场走势很快,在错过我们刚刚经历的走势后,最糟糕的事情就是追涨杀跌。这样做的结果可能是为贬值率极高的合约支付高额期权费。

今年全年必然会有更好的机会,在溢价较低时捕捉波动。

像我们上周看到的那种低风险、高回报的波动率设置在期权中经常出现,因此,在期权金以如此高昂的短期溢价交易时,不要因为害怕错过而匆忙成为别人的退出流动性。

当这种情况再次出现时,我们一定会让你知道,但现在交易要注意安全,记住波动性会以同样快的速度夺走收益。

下次再见....

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:MarsBit,如有侵权请联系删除。转载或引用请注明文章出处!

标签:BTC