稳定币新番:学会和波动性共存

比特币和稳定币市场进入牛市,收益率超过20%,USDT占主导地位,新型稳定币如USDe和YBX出现。稳定币的波动性问题仍然存在,超额抵押机制可以抑制波动性但会损失流动性,提高收益率是主流选择。稳定币的挂钩资产也变得多样,比特币生态创业者需要面对如何跑赢BTC持有收益的问题。USDe旨在提供全球无准入的互联网债券,USDT已转投RGB,以太坊负责大额支付,波场负责日常使用。

原文作者:佐爷

原文来源:佐爷歪脖山

比特币和稳定币齐飞,牛市的迹象或者虚火分外明显,分别从场外和链上吸纳资金,先来三个数据看正在发生什么。

- 单说稳定币收益,USDe 给出了 27% 的年化,如果大家有印象,那么收益率已经超越 UST 的 20%,更是远超 DAI 在去年 8 月前美债概念最火时的 8%。

- 另一个数据是现存的稳定币超过 1400 亿,仅次于 2022 年 5 月 Luna-UST 崩盘前夕的 1800 亿美元,以稳定币市场作为信号,那么现在已经到牛市周期的中部阶段了。

- 在整个稳定币市场中,USDT 一家独大占比 70% 以上,继币安在 FTX 倒台后再次有人达到了这个比例,其中孙割的波场链占 USDT 发行量 50% 以上,也不知道该哭还是该笑。

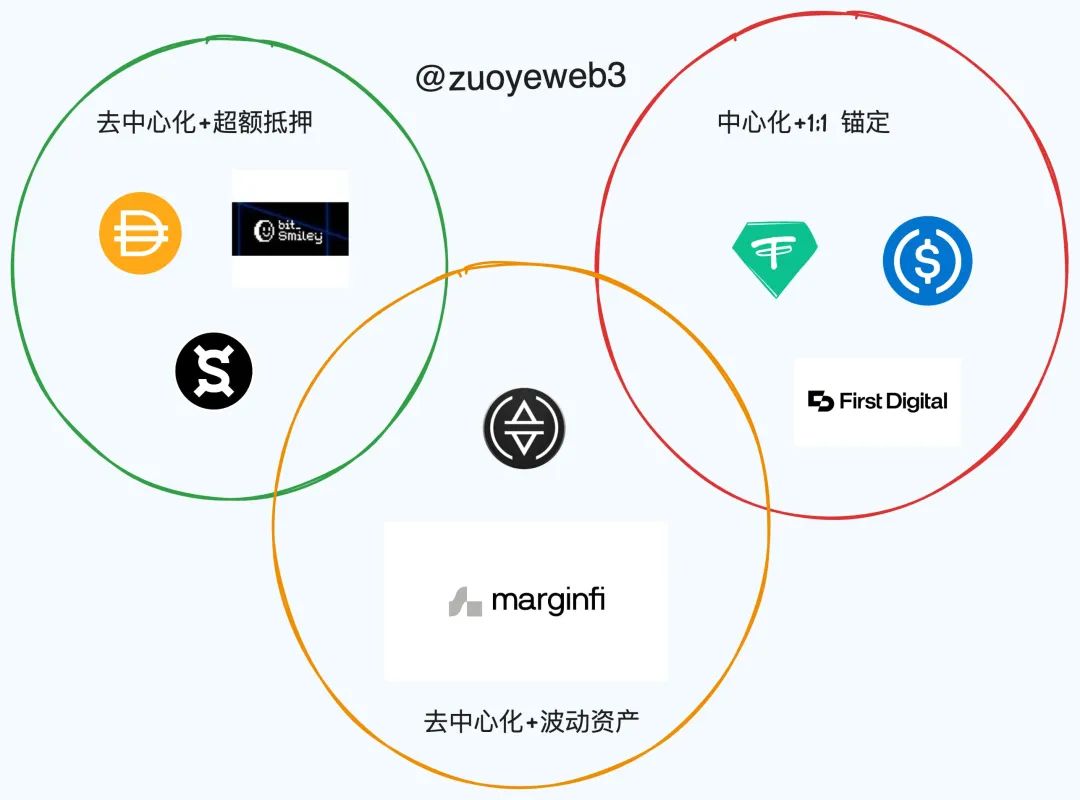

本轮稳定币竞赛,整体上只分链上稳定币+超额抵押机制和上链稳定币+美元储备两种主流模式,偶有的类算法稳定币也不纯粹,Rebase 等传统算稳路线基本绝迹了,出人意料的是 Solana 由 Marginfi 基于 LSD 构建的 YBX 倒是有新算稳的影子,然后是 Ethena 发行的 USDe,走的是和引入波动性和 ETH 抵押的混合路线,以在去中心化和价值锚定上取得平衡。

总体而言,创新主要集中在比特币上和波动性处理上,这不是说他们有取代 USDT 的可能,而是就机制而言,个人看法,USDT 和 USDC 已经成为事实上的零售数字美元,很有可能就是潜在的数字美元。

稳定币时局图

稳定币时局图

可以发现,USDT 占比一骑绝尘,USDC 心心念念上市,FDUSD 背靠币安取代 BUSD,TUSD 流年不利,加上所有人不明,只能感慨孙割幽灵不散。

质疑波动、理解波动、利用波动

先把 USDT 拿出来当背景板,美国政府对数字美元踌躇不前,USDT 和 USDC 承担事实上的零售数字美元的角色,USDT 已经在事实上成为美元的一部分,逐渐有大而不能倒的特征,这不是说 1000 亿的市值很重要,而是 USDT 是事实上的 DeFi 支柱、CEX 交易媒介以及第三世界法定货币三要素共同决定的。

USDT 的储备金不透明问题长期存在,但是也不重要,披露和审计也算是给大家一个台阶,如果真的要取消 USDT,那么请参考 BUSD 的下场,美国政府绝对有这个能力。

USDT 的技术特征就是用泰达公司作为担保人,1:1 锚定美元发行链上资产,铸造和销毁都由泰达负责,其利润在于拿到美元后去买“等同美元”的资产,如现金及短期存款。

关于【稳定币新番:学会和波动性共存】的延伸阅读

长推:TON的2024夏季革命——内幕全解析

NOTCoin作为TON summer 2024的代表,是一场被计划和组织的加密超级应用落地的大事件。最新数据显示,TON生态游戏用户数已突破1亿,TON wallet在Google Play排名第一,TON tvl突破4亿美金。此次TON summer 2024得益于内外双重利好,包括钱包支付功能、TON代币锁定、USDT部署、最快区块链纪录和Pantera投资。未来,TON生态将迎来超级联赛、Notcoin代币上线、Pantera投资等重大进展,为加密市场注入强心针。TON有望成为第五大加密生态,欢迎交流探讨。

“粽”享端午:火币HTX多业务线开启限时福利活动

火币HTX推出端午节限时福利活动,包括新币挖矿、KOL团队PK赛、合约争霸赛和合约跟单活动,总奖池高达120万美元。活动期间,用户可参与锁仓HTX瓜分奖励、分享Meme资产赢取端午周边、交易量达标可瓜分现金奖励,最高可得特斯拉Model Y。此外,火币HTX还推出多项活动,包括合约跟单、鲨鱼鳍产品、活期产品、HTX Square创意打卡等,参与者可获得丰厚奖励。活动时间为6月3日至6月16日,火币HTX致力于满足全球用户的需求,不断推出创新产品和服务。

但是一旦将资产换成非美元资产,那么抵押物的波动性或者发行的稳定币就会面临巨大的波动性,UST 的价值失稳只是表象,核心是遭遇挤兑而无救援,Lido 的 stETH 也曾遭遇脱锚危机,最终顺利过关,另一个反面案例是 FTX 和 FTT,所以波动性不可怕,就怕没人救。

- 抵押物的波动性:非美元、非比特币和以太坊的抵押物目前看来没有真正成功的,UST 的铸造基于 Luna 的燃烧,现在一个危险或伟大的实验是 YBX 基于 LSD 资产的收益。

- 稳定币的波动性:Rebase 机制的失败不在于数学模型,而是缺乏处理规模效应的手段,如果发行 100 美元的稳定币,储备 50 美元的储备金,问题并不大,发生挤兑或清算都便于处理,但是 100 亿美元的市值,就不是简单借点钱可以补上的了。

抵押物的波动性不再深入,如果美元和比特币都崩了,那比挣钱或赔钱的问题严重的多。

我们主要来探讨下如何处理稳定币的波动性,超额抵押机制可以抑制波动性,但是会付出严重的代价——损失流动性,150% 到 200% 的比例意味着至少流通市值的一半的资产是白白躺着的,这对于资本效率而言是绝对的灾难。

如果波动性不能被消除,那么有两条出路与其共存,降低波动性或者提升收益率。

目前主流的选择是提升收益率,在比特币上有 bitSmiley 的稳定币 BitUSD + BitLending 借贷路线,Solana 上是 Marginfi 的基于流动性质押稳定币 YBX,这样做的好处是享受底层 SOL 资产的“稳定”,同时分享 LST 的收益,保证起码的收益率,整体路线类似 LRT 再质押的操作方式。

并且,挂钩资产也开始变得多样,尤其是注重和现实的链接:

- 比如 Frax 发行了足足三种挂钩资产,最普通的美元稳定币 FRAX,以及和 CPI 挂钩的 FPI,还有 LSD 产品挂钩 ETH 的 frxETH;

- BitSmiley 还计划引入针对 bitLending 的 CDS 信用违约互换产品,但是总体上 BTC 生态创业者都要面对如何跑赢 BTC 持有收益的问题,这也是比特币生态的无奈,大部分 BTC 持有者看着的是 BTC 的价值存储功能,而不是衍生收益,所以之后该怎么办个人感觉不会一帆风顺。

- USDe 基于 ETH 现货和期货对冲机制设计出来,希望提供一种全球无准入的互联网债券,以供普通个人分享类储蓄的稳定收益。USDe 的机制比较复杂,简单理解是 ETH 的价值稳定且规模庞大,足以处理市场的波动,而债券的收益来源可以概括为利息收入、资本利得和可能的杠杆收益三类,也就是 ETH 现货计价和交易都会产生收益,杠杆收益配合对冲机制,和 USDe 的设计机制刚好是个闭环。

当稳定币不再稳定

2014 年 USDT 在比特币 OmniLayer 上首次发行,距今已经十年有余,USDT 已经抛弃 OmniLayer 转投 RGB 的怀抱,但是整体上以太坊负责大额支付,波场负责日常使用的格局已经形成,基本上难以改变。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:佐爷,如有侵权请联系删除。转载或引用请注明文章出处!