Uniswap 协议费用分配提案引爆市场 未来走向分析

Uniswap基金会提出对UNI的赋能提案,可能受益于灰度和Ripple的胜诉、现货BTC ETF的顺利通过以及交易活跃。该提案可能会影响UNI持有者和LP的利益平衡,但也可能成为其他协议开发者的榜样。Uniswap在DEX领域占据60%的市场份额,拥有出色的技术创新力和市场影响力,对推动Crypto行业发展做出了贡献。赋能UNI可能只是锦上添花,即将到来的v4 hook可能更令人兴奋。

原文作者:defioasis

原文来源:吴说Real

在 2 月 23 日晚,Uniswap 基金会治理负责人(Gov Lead)Erin Koen 向 Uniswap 治理论坛发起提案提议,建议使用费用机制奖励那些已经委托并质押了他们代币的UNI代币持有者。自 Uniswap 在 2020 年 9 月中下旬宣布代币空投后的几年以来,一直有关于 UNI 是否应该捕获协议费用增加代币实用性的讨论,但几乎都无疾而终。而本次由 Uniswap 基金会负责人提出的提议则正式将 UNI 代币实用性摆放在治理层面上去讨论,也因此引起了不少持有者的狂欢,并带动了 UNI 以及其他一些 DeFi 协议代币的上涨。

首先,需要明确的是这项提案是由 Uniswap 基金会代表所提出,而 Uniswap 基金会不等于 Uniswap Labs。Uniswap Labs 负责开发和维护、更新与升级 Uniswap协议,在技术开发和创新方面起着核心作用。从本质上来说,Uniswap Labs 是一家商业公司。Uniswap 基金会则主要聚焦于 Uniswap 协议的治理和社区发展,是一个非盈利性组织。Uniswap Labs 会更侧重于站在协议/公司层面考虑问题,Uniswap 基金会一定程度上代表着社区利益。不难发现,Uniswap Labs 官推并没有提及或转发此事,甚至 Uniswap 协议创始人 Hayden 也并未参与过多的讨论。

其次,需要弄清楚什么是协议费用。目前可以分为两种费用,前端费用和 LP 费用。前端费用是指在 2023 年 10 月中旬开始的收取通过 Uniswap Labs 前端执行交易的 0.15% 费用,即从 Uniswap 官方前端收取的并支付给 Uniswap Labs 的费用;Hayden 表示,收取这笔费用的目的是为了 Uniswap Labs 的可持续运营提供资金。LP 费用即是 Uniswap 池子的费用,由交易者支付给 LP,比如 Uniswap V3 中 TVL 最高的池子 WBTC/ETH 所收取的费用为 0.3%。在该提案中,明确指出协议费用表示为 LP 费用的一部分,可以是 0、1/4、1/5、1/6、1/7、1/8、1/9 或 1/10(当前设置为 0),具体分数可以通过治理来调整。

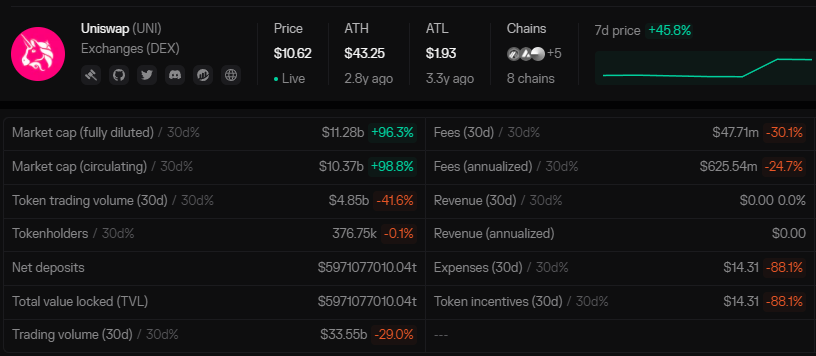

(数据来源:https://tokenterminal.com/terminal/projects/uniswap)

据 Token Terminal 在 2 月 25 日的数据,Uniswap 年化 LP 费用约为 6.26 亿美元。假设提案通过并将 LP 费用的 1/10 - 1/4 作为协议费用分配给 UNI 持有者,则 UNI 持有者可以获得约 6,262 万 - 1.565 亿美元的年化分红。当前 UNI 市值约 80 亿美元,市值与年化分红的比率约在 51.1-127.8 之间。当然这只是一个简单的计算参考,并非是任何的投资依据。

关于【Uniswap 协议费用分配提案引爆市场 未来走向分析】的延伸阅读

加密空投「常态化」,是泡沫还是价值发现

空投是加密货币领域的热门话题,最初只是奖励用户免费代币,现已发展为复杂的系统。最早的大型空投由Uniswap发起,向曾在其交易所进行过代币互换的用户发放400个UNI。空投概念已成为协议的代币分配计划,用户可以轻松获得数千美元的回报。但也出现了副作用,使空投变成一种价值观单一的挖矿活动。近期,不少项目在牛市中完成空投,但用户往往会立即抛售代币,加剧了代币被高估的问题。仍有一些项目值得参与,如在ETH和稳定币上赚取高年收益。随着协议和用户偏好的发展,空投将继续演化,仍将存在。

Uniswap 投票延迟,代币持有者沦为二等公民了吗?

Uniswap基金会推迟了决定是否升级协议的投票,以奖励UNI代币持有者。这是因为一位利益相关者提出了新问题,需要更多审查。这不是第一次推迟投票,也不是代币持有者与其他利益相关者冲突的唯一一次。Uniswap V3的推出引发了关于费用转换的讨论,但最终无果而终。这反映了DeFi协议中代币持有者并非最终决定权的教训。

最后,这项提案尚处于提议和社区讨论阶段,是否会通过还要看社区与代表多方势力的 UNI 委托者的最终投票结果。Uniswap 基金会认为如果没有重大阻碍,预计在 3 月 1 日发布 Snapshot 投票,以及在 3 月 8 日发布链上投票。作为 Uniswap 的早期投资者,a16z 可能会在该项提案未来的投票中扮演关键角色。据 Arkham 数据,标记为 a16z(与疑似 a16z)的地址可能掌控着约 6000 万枚 UNI。

当然一切都还未尘埃落地,提案是否通过仍充满变数,但这终归是开启了向实用型代币转型的尝试。即使本次提案最终失败,相信后来仍会有其他机构或个人为 UNI 转为实用型代币而努力;以及若提案最终通过,以蚕食了部分 LP 收益作为代币持有者的分红,会对 LP 带来多大的伤害以及随着协议的发展如何更好地平衡 UNI 持有者与 LP 的利益也将会成为新的治理点。

在几年的发展,Uniswap 俨然成为 BTC 和 ETH 之后的可以代表整个 Crypto 行业的 Beta。如今基金会正式提出对 UNI 的赋能,这背后可能受益于灰度和 Ripple 的胜诉、现货 BTC ETF的顺利通过以及交易活跃,美国监管政策相对变得更加温和。与此同时,这可能也会给其他协议开发者或团队作了一个榜样,特别是在美开发者。比如 Blur 和 Blast 创始人 Pacman 就对 Uniswap 基金会提出的这个提案表示认可,并希望 Blur 能够从中借鉴经验。(注:NFT 交易市场 Blur 代币 BLUR 与 UNI 类似,都是属于没有赋能的治理代币。)

无论是 UNI 还是 BLUR,他们背后所代表的协议都是其所处领域的佼佼者。Uniswap 在 DEX 领域占据了约 60% 的市场份额,不仅拥有出色的技术创新力和市场影响力,还对推动 Crypto 行业发展作出了不可磨灭的贡献,这些才是我们所持续关注的焦点核心。对于 Uniswap 而言,赋能 UNI 可能只算得上是锦上添花,而即将到来的 v4 hook 或许会更令人兴奋。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:defioasis,如有侵权请联系删除。转载或引用请注明文章出处!