稀缺性幻觉:为什么NFT既不是好投资,也不是好生意

NFT市场存在着虚假的稀缺性和共识定价,吸引少量买家以高价购买NFT,但实际上市场缺乏流动性和真实买家。NFT的商业模式围绕着高价贩卖稀缺,但其价格并不可靠。NFT发行方利用障眼法和人们的认知缺陷,控制NFT的挂售率和价格。NFT市场需要认清形势,摒弃幻想,寻求重塑,防范价格骗局,发展出健康的生态。

原文作者:Uikyou的加密进化论

原文来源:medium

Key Takeaways:

- NFT真正的商业模式并非买卖稀缺和收藏价值,而是利用误导性信息吸引极少量的最终买家 — — 即以高价NFT赢得信任,按照虚假评定的价格出售其他NFT。

- 过去总将个别人的“认同价格”混淆为市场的“共识价格”,但个别的成交价格绝非“市场共识价格”。实际上,NFT的真实买家有限,NFT的市场深度决定其定价机制不可能是一般认为的“共识定价”。

- 发行NFT几乎没有门槛和成本,这注定NFT的所谓“稀缺性”是一个幻觉,雷同“稀缺”的 NFT被批量生产出来,使其不仅不稀缺,甚至过于泛滥。

- 市场实际上早已为NFT虚假的稀缺、实质的泛滥定价了,市场的隐藏共识是不认可NFT的定价,以致于NFT只有价格却无买家。

- 大多数投资人和发行团队,并不能从NFT上赚到钱。投资人不太可能买中价格暴涨的彩票NFT,倒是有大概率成为某个错误定价的NFT的“最后一个买家”(甚至有可能是唯一一个真实买家);多数发行团队仅仅机械地继承了NFT的产品形态,未识破只有依靠雄厚的财力和魄力才有概率打造出BAYC一样的蓝筹。

- 看似公允的NFT交易市场和数据平台是障眼法的一环,他们使用荒谬的统计数据误导投资者、发行方错误评估和定价。

- 不再把思路焊死在收藏和稀缺叙事上,纠正对NFT市场的错误认知,停止错误的资源配置,是NFT赛道重焕生机的前提。

- 这篇文章所写的既是NFT,又不止是NFT,市场中待拆穿的幻象仍有很多,本文但求抛砖引玉。

风投界有一条秘而不宣的箴言:当所有人都蜂拥而至一个投资板块,那它就不再是一个高回报赛道。

逐利行为会产生一种均衡 — — 任何显而易见的利润空间都会迅速被一抢而空,以至于超额利润真正藏身的地方或无人问津、或千载难逢。(所以我最爱交易人们看不懂的机会)

这虽然不是颠扑不破的教条,但它在投资和商业领域常常奏效,以至于我始终对两年前欣欣向荣的NFT市场感到困惑:

既然发售NFT是一个简单到几乎人人都可以无本万利的商业模式,那暴利从何而来?

既然NFT的盈利路径已经被众人一夕之间洞悉,NFT几乎激发了所有人描摹未来商业图景的想象力,那它如何还能再被称为一个潜力赛道?

拥挤和增长、低门槛和高收益几乎不可能共存,如果它们同时出现,那必有其一为假。

无法勘破这层关系,必然导致逐利的非理性和各种灾难性决策。

这篇文章将努力阐明,为何关于NFT/类NFT资产的现实多数都不似人们所见。

两年过去了,市场对NFT的认知并没有进步太多,依旧有大量团队将巨额成本投入到一个基于错误假设的赛道中。哪怕此前市场惨淡如斯,仍然有团队在孜孜不倦发售新的NFT,他们仍然期盼自己发行的NFT能挤进蓝筹板块。截至我开始动笔写这篇文章,CryptoSlam上尚有30个项目等待铸造,遑论乘着比特币生态叙事的东风,BTC链上层出不穷的新NFT。

Bitcoin Frogs

Bitcoin Frogs

逐利之心能够激发人们无穷的创造力,但更多的是让人们在操纵和误导中跟风、迷失。自由市场允许人们进行自由选择,同时也允许人们自由地创造假象、自由地被假象蒙骗。

解读假象的重要意义在于,我们会开始学会保护自己,而市场会停止将资源投入到错误的方向。

NFT的市场规模

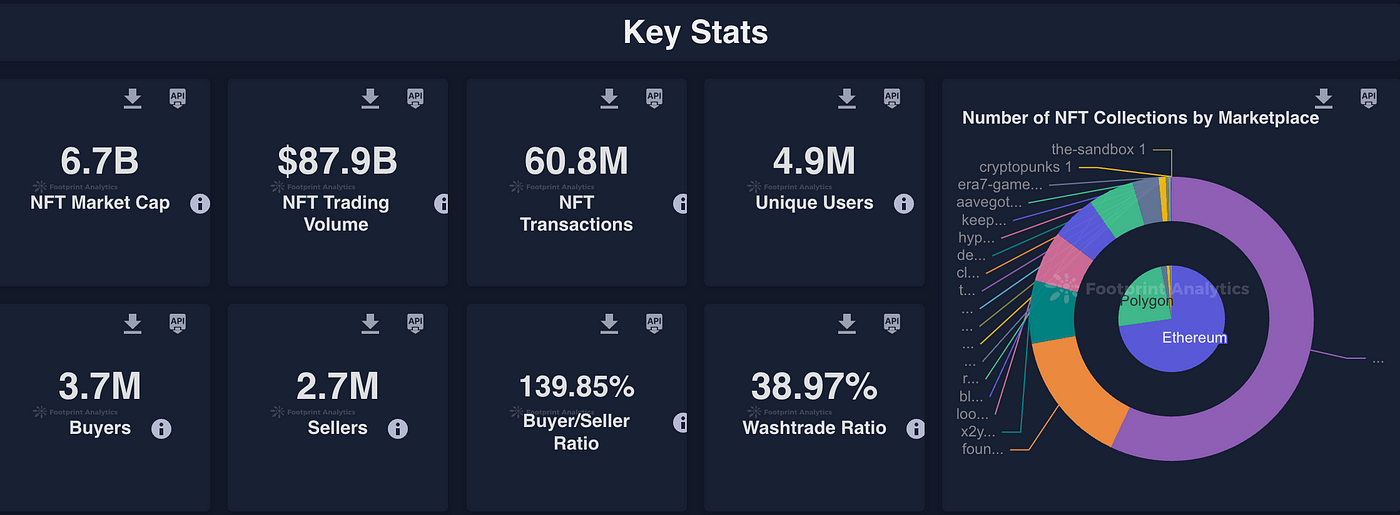

一直以来,NFT赛道研报酷爱提及NFT的总市值,并将其描述为一个巨大的市场,尤其当它两年前(2021年11月份)还是一个高达3万亿美金的天文数字;同时,研报中也津津乐道它为WEB3.0创造的增量用户,截至撰稿时,NFT市场仍有近500万独立用户,累计买家超过1260万人。

或许是由于人类的信念固着倾向,人们乐于为NFT市场潜力十足、遍布黄金寻找支持性信息,而非尝试去证明繁荣不成立。

所以,无论是两年前,还是市值缩水99%后仅存67亿的今天,几乎都没有人质疑NFT市值的计算方式。

截至2024年1月9日NFT市场数据

截至2024年1月9日NFT市场数据

NFT市值=地板价(有时是平均价)*总供应量;而NFT市场的总市值是所有NFT市值的简单加总。

这个公式用于一般证券市场估值尚不合理,用于NFT市场则更加荒谬,无效程度不亚于用全国GDP衡量每个家庭的生活水平。

一般情况下,流通市值越低的股票,越容易出现价值泡沫和估值偏差。大部分NFT系列的真实流通量仅有总供应量的1%-2%,非蓝筹的流通量则更低。最重要的是,后文将会说明,由于NFT的价格并非来自于充分的资金博弈,对价值的反映效用会更差。

无效的高价和无人在意的低流通率组成了纸面富贵,正是这种平平无奇的“会计手段”使得市场参与者们过分高估NFT的产品价值和市场潜力,最终结果就是被虚假繁荣所愚弄。

忽视指标与结论的无关性是一方面,一些显而易见能够证伪NFT市场繁荣的数据也鲜少被提及,比如,截止11月28日,NFT历史累计交易额为860亿美金 — — 尚不及比特币在币安两个月的交易总和。

股市里充斥着各式各样的骗子,只有成交量是唯一例外。

NFT市场远不如人们设想的那么大,当我们重新组织能获得的所有数据,会发现,这个市场中唯一能称得上“巨大”的只有它的泡沫。

度量流动性:NFT市场的真实买家

我一直在思考,除了累计交易额外,还有什么指标能有效度量NFT市场的规模和流动性。

一个科学家(@darmonren)朋友启发了我。他告诉我,自己信手爬取过Cryptopunks的交易数据,简单排序后发现,绝大多数punk从来不曾被交易。

这个发现揭开了NFT市场流动性困境的面纱,它引出一个猜想:或许NFT市场缺乏流动性的原因在于大部分NFT并不存在真实买家。

为了验证猜想,我爬取了Cryptopunks以外的蓝筹数据,一些有趣的统计结果开始呈现。接下来,我将以BAYC为例,逐一说明。

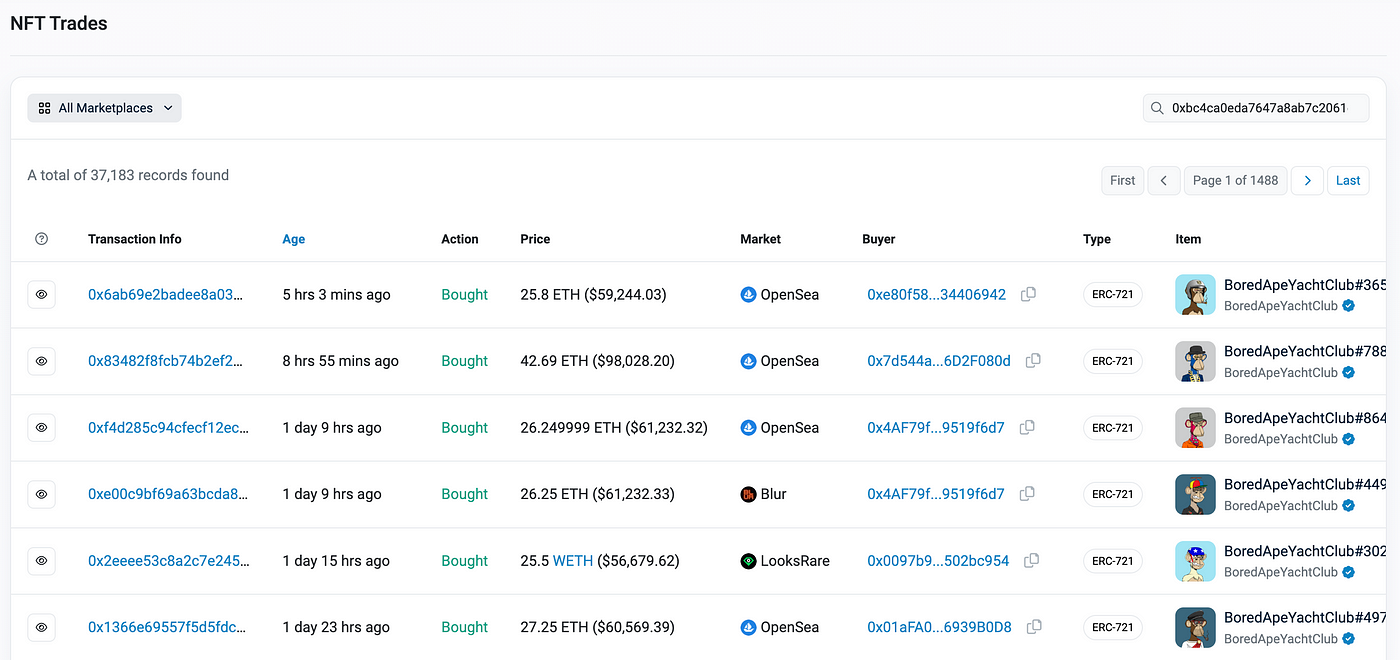

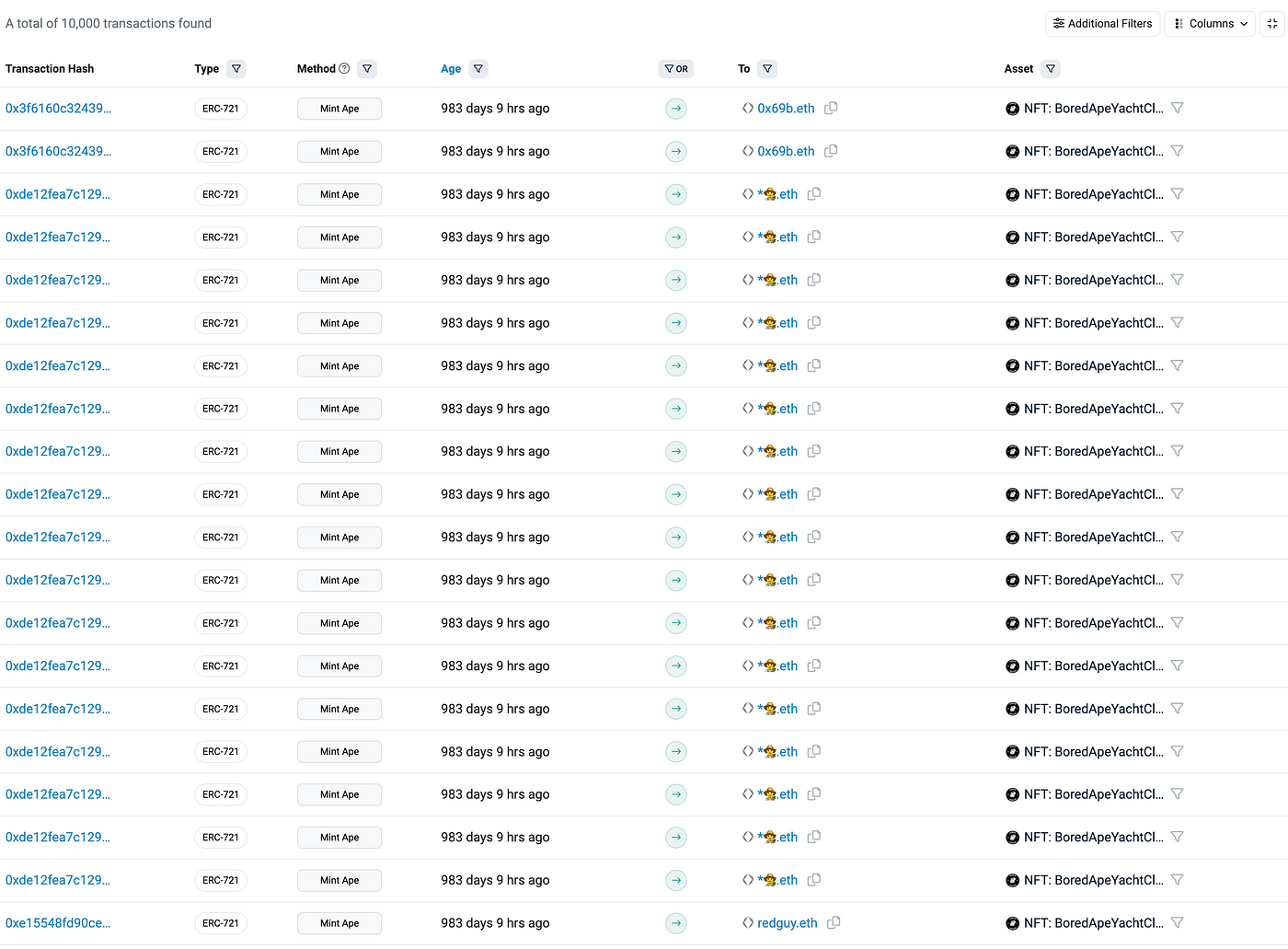

截至2023年11月28日,Etherscan上收录共36990条BAYC在8个主要NFT Marketplace的交易历史,需要说明的是,它们并非BAYC的所有转账历史,前者是后者的一个子集。

截至编辑日已从36990条交易增加到37183条

截至编辑日已从36990条交易增加到37183条

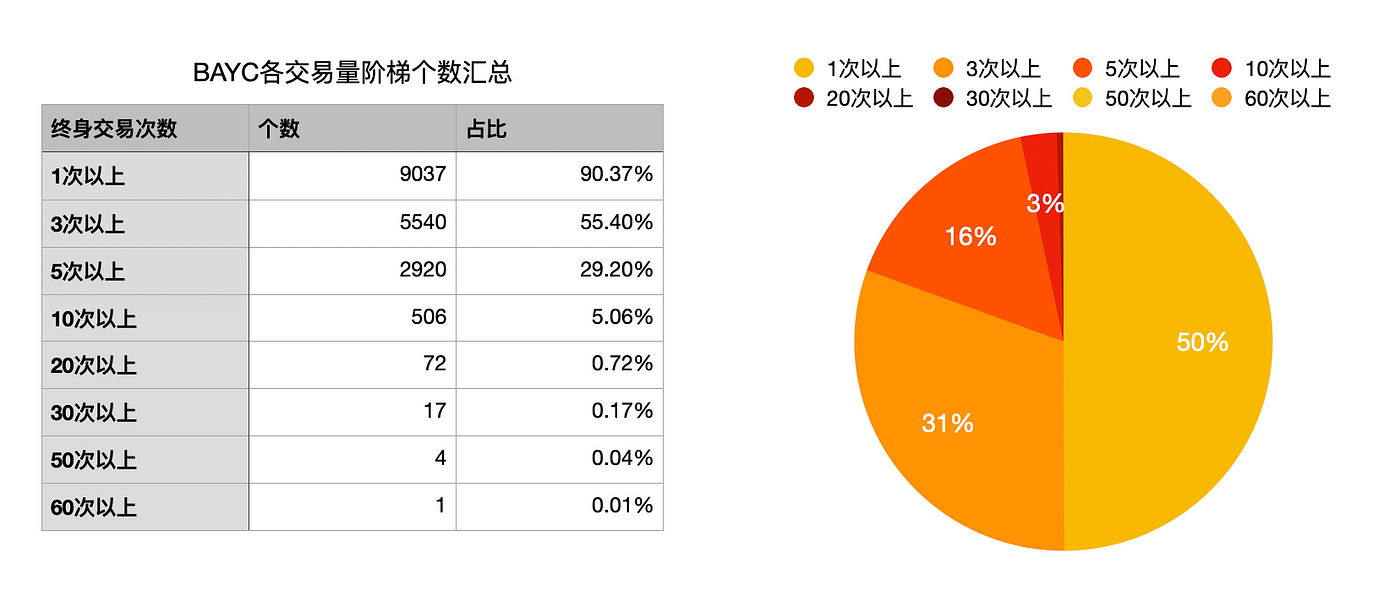

如图所示,10000个BAYC在36990次交易中,有10%至今没有被交易过一次,71%的BAYC终身交易次数不足5次,在市场上换手过30次以上的BAYC不足20个,50次以上的仅4个,没有一个BAYC的交易次数超过100次。

这些数据经过了初步的交叉检验。

这些数据经过了初步的交叉检验。

我分别取出了100个交易次数10次以上和仅1次的极端值,将它们对应的token id与Cryptoslam上收录的sales数据做了对比。

Cryptoslam还抓取了除上述8个交易市场以外其他不具名marketplace的数据,当某个ID的BAYC的所有交易历史都局限在这8个marketplace时,两边的数据是一致的;100个交易次数仅1次的样本token在两边的历史数据也一致。

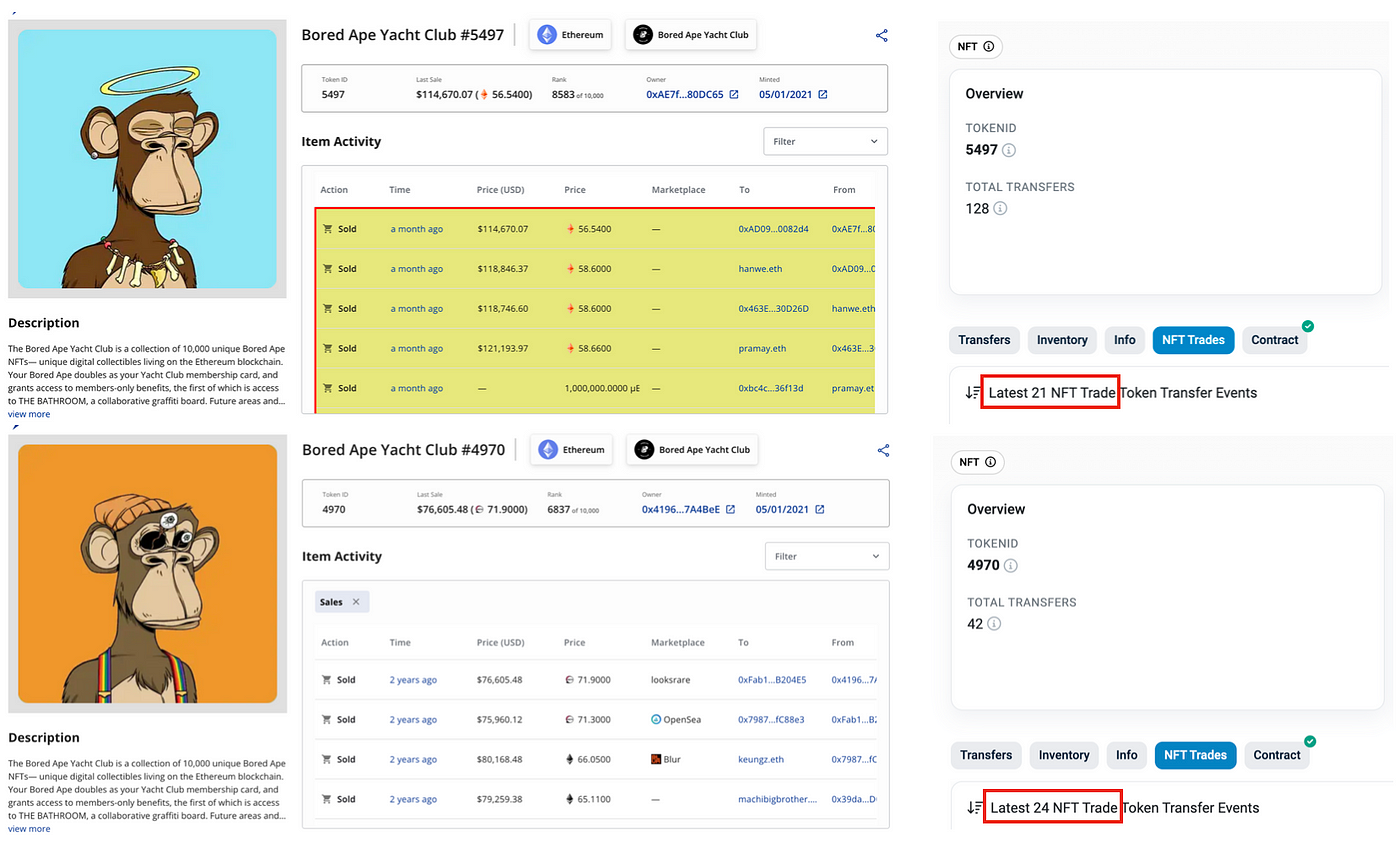

但仍有一些偏误出现了,比如BAYC#5497。我在etherscan的NFT Trade记录中爬取到的交易次数是21次,而Cryptoslam收录的交易次数为54次,其中21次是blur和opensea的交易数据,另外多出来的33次发生在其他etherscan并未收录的交易市场。

而像BAYC#4970,Cryptoslam上收录的历史交易次数是17次,etherscan上抓取到的是24次。

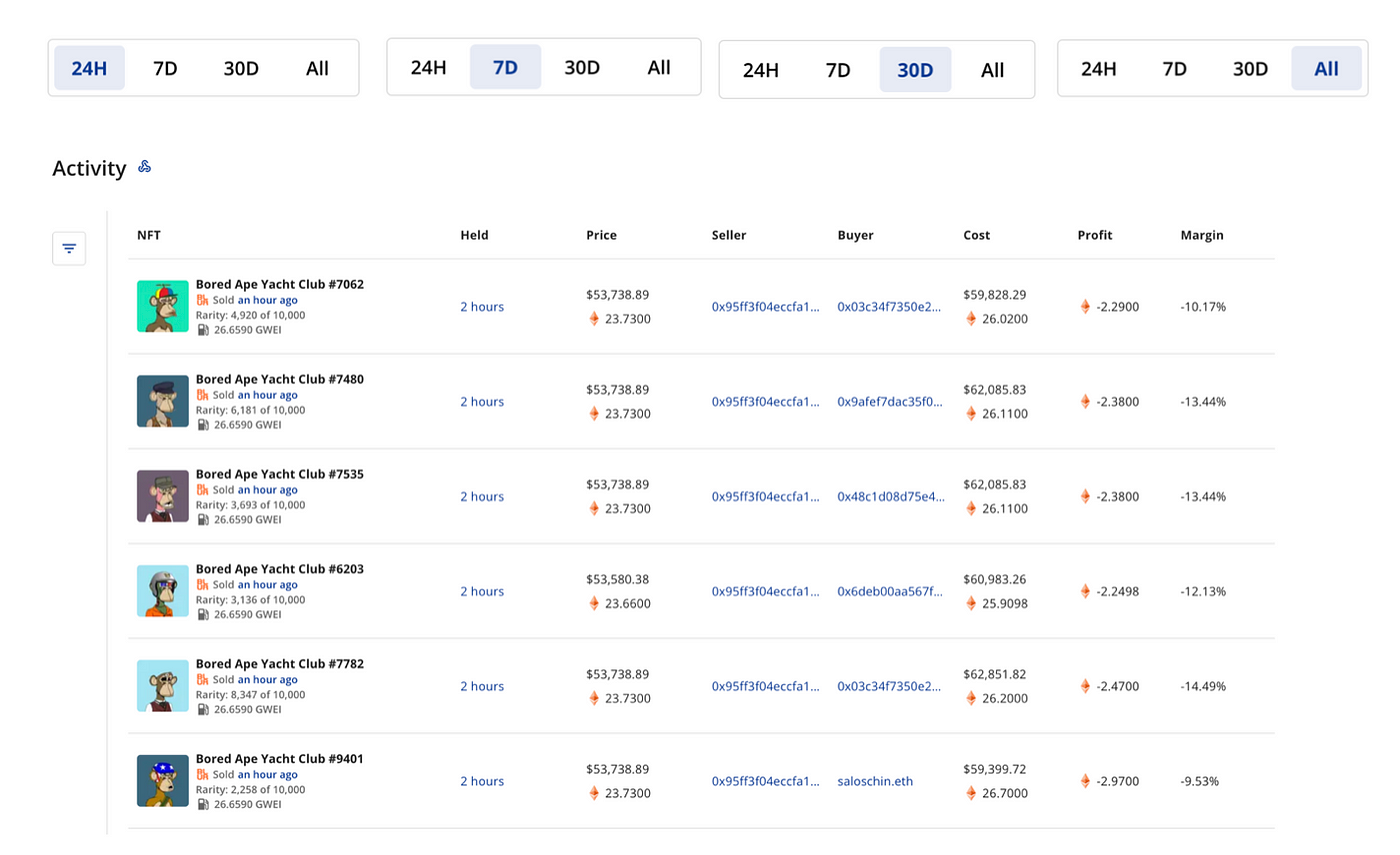

实际上,偏误集中出现在Cryptoslam活跃度榜单上的那些BAYC,覆盖率几乎是100%。稍微留心就会注意到, 24小时、7天和30天的活跃度榜单都是同一批BAYC,连排名都未有一点变动,它们皆在不具名交易所频繁交易,因而在Cryptoslam上显示的历史交易次数普遍高于etherscan所收录的。

实际上,偏误集中出现在Cryptoslam活跃度榜单上的那些BAYC,覆盖率几乎是100%。稍微留心就会注意到, 24小时、7天和30天的活跃度榜单都是同一批BAYC,连排名都未有一点变动,它们皆在不具名交易所频繁交易,因而在Cryptoslam上显示的历史交易次数普遍高于etherscan所收录的。

无论是什么导致这部分BAYC换手量激增,由于我们度量的是长期以来BYAC的换手分布,这种突然出现的极端异常值应当被排除在外。

无论是什么导致这部分BAYC换手量激增,由于我们度量的是长期以来BYAC的换手分布,这种突然出现的极端异常值应当被排除在外。

所以,这对结论并无影响 — — 99%的BAYC没有市场(没有换手可能性),因为它们没有具备一定规模的买家。

剩下的1%中,如果我们把一次换手视作一个新的独立买家出现,那也只有不足三成 — — 17个BAYC存在30个以上的买家。

也就是说,过去950天中,这17个BAYC,每个都只有小于30个人愿意购买;而10000个BAYC中只有1个获得了60个历史买家。

这样的数据分布,对于其他的蓝筹NFT同样成立。

BAYC在Opensea的挂售率为2%

BAYC在Opensea的挂售率为2%

也许有人会问,既然90%的BAYC都至少被交易过一次,如何能得出NFT没有买家的结论?

事实上,仅仅是查看Opensea上各个NFT系列的挂售率就能发现端倪,发行量10000个的蓝筹NFT几乎都只有1%-2% — — 也就是100–200个在市场上挂售。

如果有交易记录的NFT都是真实售出,挂售率何至于如此之低?

根据爬取的数据,共有1729个BAYC有且仅有一次终身交易记录,试问,如果这1729个BAYC都被独立的真实买家所购买,那BAYC又如何能做到仅仅200个在市场上挂售流通 — — 庄家有动机控制挂售率,但以盈利为目的的市场人士没有理由买入之后不出售,任由资金主观停滞。

这下,我想大家应该能够彻底明白,为什么NFT市场会缺乏流动性了。

比想象更低的流动性

我们总谈论流动性,现在是时候给它一个明确的定义了。我观察到,当人们谈及NFT的流动性时,多数时候既指NFT作为资产本身的流动性,同时也涉及这个细分市场的存量资金。

资产流动性是资产以公平的市场价值卖出的速度和难易程度。流动性好的资产,可以以当前的市场价格快速售出而不用大打折扣,同时也不用支付高昂的交易费用。

而市场内存量资金指的是这个市场中的资金充裕度,其取决于资金量与资产数量的对比,它是负债端的流动性。

NFT市场流动性的匮乏既是资产端的,又是负债端的。

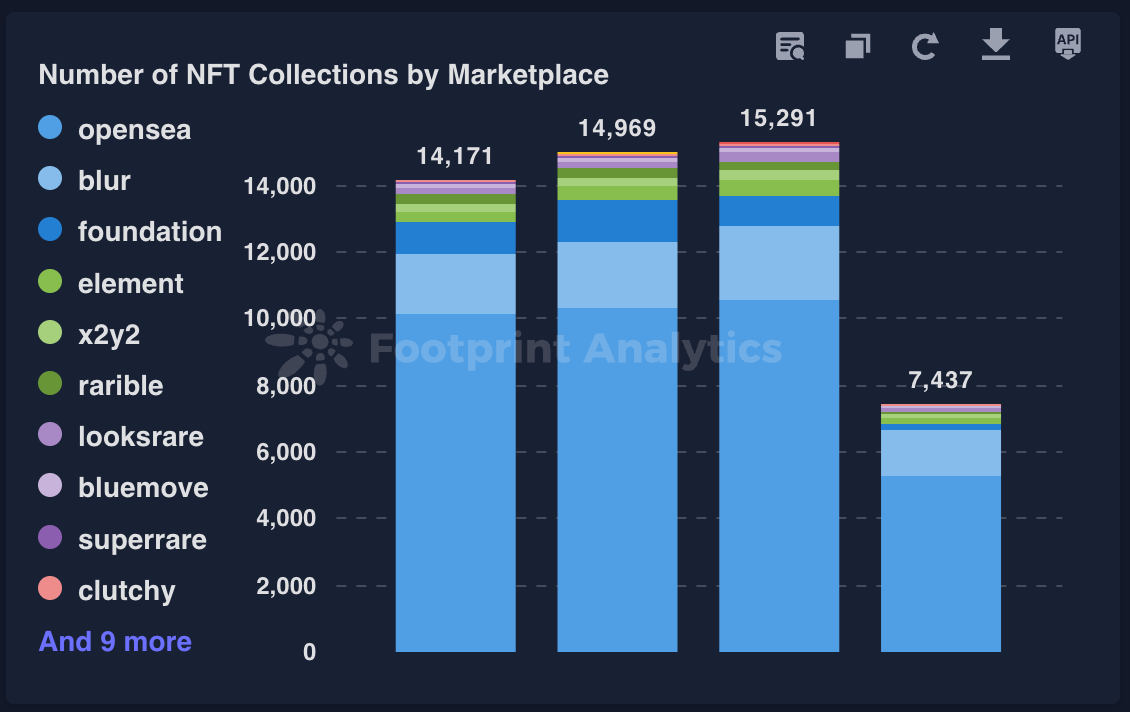

首先,由于NFT Marketplace使得NFT的铸造和发行变得极其简单,以至于NFT资产的供给量像病毒增长一般,可流通NFT的剧增形成了对整个市场流动性的挤压。

其次,非同质化代币的特性,使得每个NFT本身便是一个细分市场,哪怕作为系列发售的PFP,系列中的每个NFT都处在各自的单一交易环境,这最终造成了对流动性的分割。

NFT本身的性质导致流动性的碎片化,而NFT市场中始终缺乏机制观测流动性的边际变化,则导致流动性问题的雪上加霜。在FT市场中,一旦场内资金的边际量改变,FT的价格也会随之改变,FT市场的流动性退出和流动性增加都必然会在价格上表现。

但在NFT市场中,流动性的边际量与价格彼此孤立,场内存量资金撤出无法直接反映在价格上;而哪怕场内无增量资金,也可以仅凭存量资金轮动推高NFT的售价,从而推动整个NFT市场的账面市值膨胀。

当NFT市场中不存在任何机制衡量、锁定存量资金时,会导致一种虚假的繁荣 — — 尽管场内流动性已经所剩无几,但NFT账面价格和总市值却能够依然维持高位。

对于NFT投资人来说,买盘/交易对手的缺乏和幸存者偏差营造的暴富神话,最终造成的结果,便是让他们被高价引诱入场,然后不仅没有买中彩票NFT,反而沦为“最后一个买家”。

共识定价谬论

所以,NFT的价格可以相信吗?

过往的说法下,NFT的价格是可以相信的,因为从广泛的讨论中看来,无论市场的参与者还是观望者都认可NFT的定价机制为“共识定价”。

共识和稀缺性是人们为NFT的昂贵找到的解释。

在我看来,“共识定价”是加密市场的一贯钟爱的那类优雅但模糊的表述,对这类表述的广泛认同本身就是一种加密市场典型的非理性。

一旦复盘“共识定价”观点的逻辑起点,就能轻而易举发现,“共识”在此的真实含义其实是知名度指标和群体情绪特征,它们分别对应着一种假设:

假设一:NFT的发行者知名度高、粉丝多,共识基础就天然广泛而坚固,因为名人的粉丝会狂热地涌入,提供流动性和换手量,从而使得NFT具备增值潜力。

假设二:不同的人群都在寻找归属感和自我表达,群体愿意为满足了他们情感需求的NFT高价付费。

这并不是共识定价,这是知名度定价和情绪定价。

知名度假设很容易被暴跌的价格和真实的链上数据 — — 也就是真正的市场共识证伪。

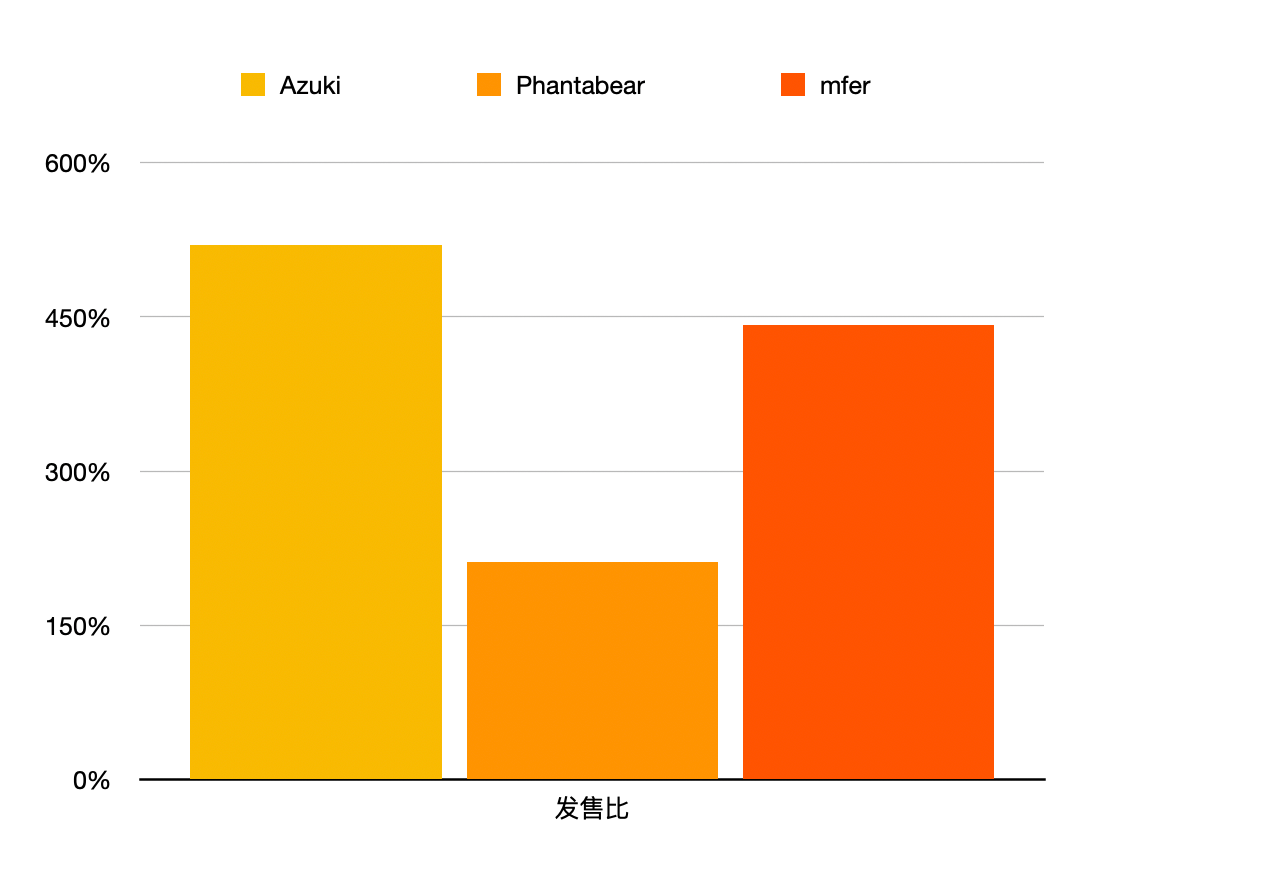

以杰伦熊为例,它曾经似乎真的在市场“火热”过,但实际上,杰伦熊的发售比还不如价高难企的BAYC和Punk(发售比=发行数量/总交易次数,我用它粗略地衡量一个系列NFT的平均换手率)。

以“情绪价值”见长的mfer和azuki发售比反而更高一些(甚至高于BAYC和Cryptopunks),它们的“共识”更加牢靠。我猜想,这与用户定位有关,名人的粉丝不是NFT受众,NFT受众里的某个名人粉丝数量(还是愿意花钱的那种)不会比喜欢日漫,或者高喊混蛋万岁的人更多。

以“情绪价值”见长的mfer和azuki发售比反而更高一些(甚至高于BAYC和Cryptopunks),它们的“共识”更加牢靠。我猜想,这与用户定位有关,名人的粉丝不是NFT受众,NFT受众里的某个名人粉丝数量(还是愿意花钱的那种)不会比喜欢日漫,或者高喊混蛋万岁的人更多。

换句话说,把名人粉丝变成NFT受众、从NFT受众里找名人粉丝,明显比挖掘NFT受众的情感需求更难。

不过,哪怕情绪比知名度更能激发人们的交易意愿,但从结果看,依旧不足以形成所谓“共识”。

正如前文所述,每个NFT实际上对应着一个单一的细分市场,如果99%的NFT终身只有一到两个客户,甚至无法找到成交客户,那由谁来组成它们的共识呢?如果一个NFT的历史客户不足30个,那30个人的共识是共识吗?

我们又如何能分别给数以万计的个性化市场找到各自的公允价格呢?

NFT在价格理论上将个别人的“认同价格”混淆为市场的“共识价格”,实际上NFT的真实买家有限,己成交的NFT中,81%的NFT持有人仅有不足5个对手方,这其中还包括庄家的自买自卖,NFT的价格深度和换手频率,决定了它不可能具备“共识价格”,定价机制也绝非一般认为的“共识定价”,而是有限投资人的投机定价——亦即,购买出于对NFT增长的预期而非对价值的认可。

但这不完全是NFT的价格不值得信任的原因。

皇帝的新衣:NFT的稀缺性幻觉

另一个用以定价NFT的因素是稀缺性,但当我们理解了NFT在资产端的泛滥,NFT的稀缺性叙事也就不攻自破了。

NFT商业模式围绕着稀缺性叙事诞生,它的本质是高价贩卖稀缺 — — 一种对奢侈品商业模式的生搬硬套。

我大抵能理解这个逻辑的来源,古典经济学中一些零散的市场理论支配了NFT市场参与者的思维方式。

人们虽然不完全认同看不见的手是组织经济活动的理想方式,但又确实把它片面应用在了NFT市场中。

我们简单地知道供给和需求如何决定价格,在不考虑弹性的前提下,供给过剩引起价格下降,供给短缺引起价格上升。

关于【稀缺性幻觉:为什么NFT既不是好投资,也不是好生意】的延伸阅读

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

BRC-20与符文,中外互不接盘?|符文+NFT观察 0605

最近,人们热议BRC-20和符文项目的互不接盘现象。国人社区热议UniSat空投的BRC-20 $PIZZA,而符文项目更受老外欢迎,这种文化差异促进了加密生态的多样性。同时,NFT新项目Zentry和Cosmic备受关注,但具体细节尚未披露。符文生态持续发展,已有一只进入CoinMarketCap前100名。Blob的EPIC符文受到关注,Binance也发推助力。COOK•THE•MEMPOOL仍占据符文打新日榜首,符文生态仍在发展中。

NFT发行方想要“价格上升”这个结果,于是人为制造“短缺”。

偷换概念是第一步,声称非同质化代币的唯一性等于稀缺;不仅如此,发行者会在一堆NFT中划分属性等级,让“稀缺”变得更“稀缺”。

但市场对于NFT的真实需求显然未被考虑进去。

价格受供给影响但由需求决定。人们对NFT的需求不外乎消费需求和投资需求,消费需求讲究性价比,NFT显然无法支撑高昂价格的性价比,因而仅剩投资需求。但作为可不断生产出来的NFT,它们能够具备很低的消费价值,却绝没有真正稀缺(但永远不缺市场)的古董藏品那样的投资价值。

在真正的艺术品市场中,画作价格也呈二八分布,少数成名艺术家的作品价值连城,多数画家的作品无法卖出价格。

市场的奇特之处在此,稀缺的假象虽然被制造出来了,市场并没有轻易地大规模买账。

数据结果显示,各个蓝筹系列的10000个NFT都无法做到被充分买卖(实际上,市场对“最被看好的”200个交易意愿也相当有限)。当下没有标尺衡量市场对NFT的真实需求量,但NFT的超额供给是个明显的事实,一个系列的NFT供应量虽然有限,但整个市场上NFT资产总供给却是过剩的。

2023年10月-2024年1月各月新发行NFT数量

2023年10月-2024年1月各月新发行NFT数量

而这恰恰说明了,NFT的天价神话和万亿市值吸引到的更多不是“买家”,而是供给NFT的发行方。

但从大多数NFT都籍籍无名的最终结果看来,绝大部分发行方显然没有理解究竟是什么让NFT成功的。

谁吹起的泡沫

由于真实需求和流动性有限,发行、售卖或投资NFT,并不是一件有利可图的事,尤其是投入成本较大的时候。

但它最初是如何被包装成一个充满超额利润的万亿产业的?

2021年,我曾梳理过NFT市场发展史,大谈了一些关于数字稀缺、文化变革和加密文化表达的屁话,现在看来,撰写那篇文章最重要的收获,是发现NFT之所以成为商业机会,始于各个加密艺术市场在2020年积极促成轰动的高价拍卖事件(尤其是Nifty Gateway和Async Art),并由Beeple、Pak和Cryptopunks被佳士得、苏富比升堂推向高潮。

换言之,是加密艺术市场和传统拍卖行,递进推高了NFT市场的热度和定价。

2020年,AsyncArt上线第二个月就以$344,915的价格促成《First Supper》的拍卖,此后几十万美金的单笔交易开始高频出现。

Nifty Gateway在2020年10月-12月为Beeple进行了三次策展拍卖,总成交价258个ETH(彼时价值约$180600)。

2020年12月,Pak成为第一位收入超过100万美元的加密艺术家。

2021年3月Beeple的《Everydays:The First 5,000 Days (2008–21)》拍出6934万美元天价,同月苏富比宣布将于4月为Pak举办拍卖,作为正式涉足NFT领域的第一步。

但最重要的事件,是2021年2月,CryptoPunks 6965以800ETH(相当于150万美元)成交,紧接着3月11日,CryptoPunks#7804,以相当于750万美元的高价成交,于是,次月(4月8日)佳士得便官宣将在Christie’s 21st Century Evening Sale中拍卖Cryptopunks。

PFP的涌现、NFT资产规模的急剧扩张,正是在这个时间点后拉开的帷幕。

2021年4月23日,BAYC以0.08ETH的价格启动铸造

2021年5月3日,Meebits启动铸造

2021年7月1日,Cool Cat

2021年7月28日,World of Women

2021年9月9日,CrypToadz

2021年10月17日,Doodles开放铸造

2021年12月12日,CloneX

2022年1月12,Azuki

2022年3月31,Beanz

2022年4月16,Moonbirds

以上是全网前十的蓝筹pfp发行时间。

加密艺术市场和传统拍卖行给Cryptopunks撰写的神话,启发了这个市场中嗅觉最敏锐、又最具资本博弈经验的一群淘金者 — — 所以BAYC横空出世了。

“人们从过去承继下来的条件中创造历史”

— — 马克思

牛市总是这样到来的——随机事件中的某些要素被有意放大,从而变成了口耳相传的叙事和可复制的产品。

作为PFP的开山始祖和奠基人,Cryptopunks和BAYC基本定型了后续所有NFT的发行框架 — — BAYC效仿Cryptopunks的产品结构,而其他的NFT则效仿BAYC(表面上的)的商业模式和推广场景。

魔术师的障眼法 — — NFT的价格操纵

BAYC的创始团队对于当时的NFT市场而言,是降维打击的大师级天才。

在大部分人对NFT仍然懵懵懂懂的时候,BAYC的团队已经计划好如何利用障眼法和人们的认知缺陷,将BAYC打造成下一个神话了。

回到我们之前提过的,有且只有庄家具备动机控制NFT挂售率——控盘从铸造时便开始了。

我爬取了BAYC的5000笔mint数据,在这接近总量一半的样本中,我发现:有668个独立地址参与了铸造,其中的1个地址铸造了16%的BAYC(800个),46%的BAYC(2311个)集中在20个地址下。

并且,87%以上的BAYC都经由单一地址批量铸造(一次性铸造量大于4个)。

部分BAYC铸造记录

部分BAYC铸造记录

BAYC在第一次发售时,铸造者数量远远小于1400,我们合理怀疑其相当低调地在团队内部完成了铸造,加之收取铸币税为BAYC价格设置第一道心理线,两相配合开启它高度控盘的第一步。

第二步是创造价格神话。

从交易层面而言,NFT和FT最大的区别,在于NFT的价格操纵更加简单。NFT不需要经历价格打压和回收筹码的过程;而做市商能够准确地避开那些不在自己手中的token,仅让自己手中的机部分成为高价标的。

NFT的性质和交易方式,注定了做市商能够决定买谁和不买谁。

如果我们参与的是FT或股票证券市场,只要选择到对的标的,就必然能够在增长中受惠(无论是资金博弈还是基本面改善导致的增长),哪怕最后没有大众投资者涌入,也能在做市商的无差别拉升中得到退出机会。

但NFT不是如此,对于一般投资者而言,唯一的流动性退出方式,便是其他的大众投资者。

BAYC团队的高明之处,在于制造“价格”。

正如我们此前所说,FT是无差别价格,同一时间内,一个FT的价值等于另一个FT的价值,并且,FT的价格是真正的“共识价格”,它由买卖双方的实时博弈定价,是有成交量支撑的价格,换句话说,“成交”才能改变价格。

但NFT却不是这样,其他9999NFT的价格,由1个作为价格锚点的天价NFT决定。

这就是他们一定要创造价格神话的原因,也正因此,才会出现大量的BAYC价格跳空 — — 首次在市场上出售,便达到上百ETH的成交价,或是首次成交价不过3ETH,第二次成交价便突然增长139倍。

为什么价格跳空绝不可能是自然的价格上涨?

因为那些巨额交易的BAYC未在市场上挂售,也几乎从未有过挂售拍卖的记录,成交记录皆为直接成交。

换个角度思考,一个从未经历过市场定价的BAYC,如何能在一夜之间价值上百万美金呢?

NFT的天价跳空

NFT的天价跳空

庄家和卖家有可能为其巨额定价,但买家无论出于消费动机和投资动机,都没有理由买跳空的高价。实际情况也是如此,天价BAYC的交易次数极其有限 — — 不是没人买,而是在一两次天价交易后便不再在市场上挂牌。

天价“接盘”的买家,不是真实买家。

但其中存在真实买家吗?

存在,只是极为稀少,如上所述,真实买家数量不会超过市场挂售量。

少数的真实买家是相信了“稀缺叙事”和NFT的增值可能性的人,是那部分没看见风险,只看见上涨,并且相信自己能够抽中彩票的人 — — 也就是NFT发行方真正的目标人群。

入局者以开彩票的心理做投资,但谁是“获奖彩票”,全由控盘方指定。而他们的全部目的,是高价拉升后按不同价位挂售,确保每个阶梯价位都有人接盘,亦即 — — “卖出去就行”。

盈利的NFT的真实商业模式,是抬高NFT价格后,找到相信叙事的少数买家。

个别BAYC价格的巨幅拉升,地板价的抬高,和挂售率的控制是其中最重要的环节。

NFT的价格与稀缺无关、与共识无关、更与内在价值无关,“稀缺叙事”把一堆不良资产被打包在一起伪造成黄金,就像过去的次贷危机一样 — —

这件事能够做到,还是因为NFT交易市场中,“地板价抬高”,本身只需要挂售价格变高,而非实际价值升高或上一笔最低交易价格变升高。

没错,NFT的地板价不是成交才会被抬高 — — NFT交易市场(至少Opensea)列出的地板价是挂售价格,而非最后一笔最低成交价。

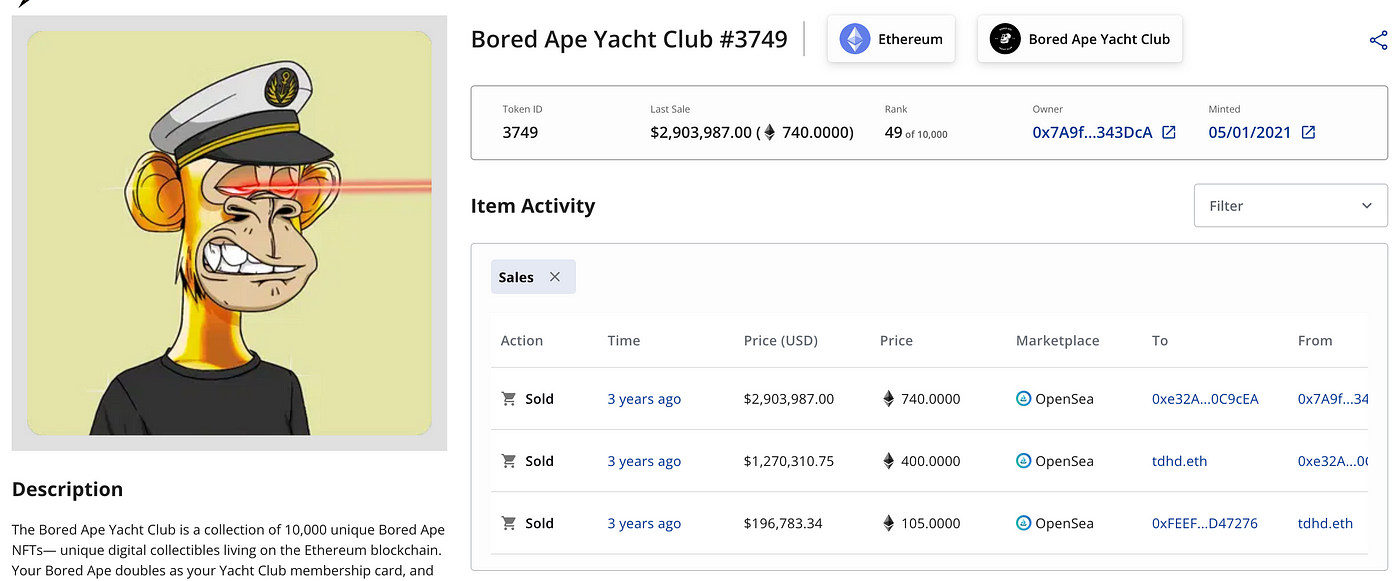

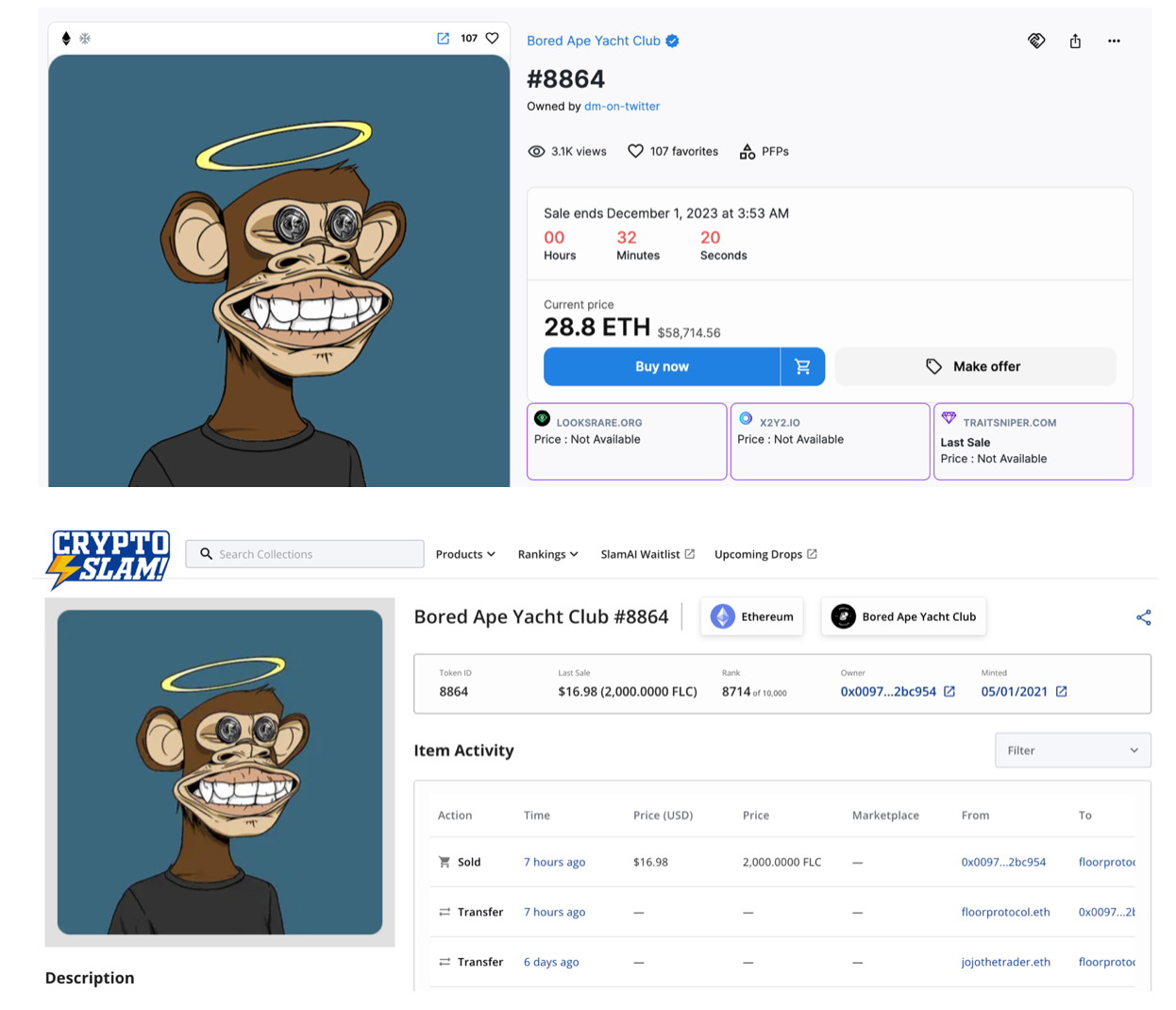

仍以BAYC为例,2023年12月1日BAYC在Opensea的地板价为28.8ETH,该价格为BAYC#8864当前的挂售价,Opensea显示它上一笔交易发生在6天前,价格为29.4ETH,但Cryptoslam显示它8小时前在不具名的交易所,以16.98美金价格成交。

BAYC#8864同一时间最低成交价低于Opensea显示的地板价

BAYC#8864同一时间最低成交价低于Opensea显示的地板价

而BAYC#9196在2小时前以19.9ETH的价格在不具名交易所成交,BAYC#7410以28.1WETH的价格在1小时前成交,这些价格都发生在24小时之内,它们都比28.8ETH的价格更低,但Opensea显示BAYC的地板价却是28.8ETH。

看似公允、开放的NFT发行平台、交易市场,是促成价格魔术的一环。

而他们亦是这场障眼法的最大赢家。

市值维护露出的马脚

此外,我们还可以通过一个现象证明NFT真实买家的稀缺:BAYC价格至今没有回到铸造成本线。

市场在长期萧条的情况下,价格的合理发展是逐渐回到成本线。

BAYC第一条可见的成本线是铸币价,第二条成本线是90%的BAYC的初次交易(2ETH-1000ETH不等)。假设铸造和初次销售全都经由真实买家,那经历长期的市场停滞后,市场上挂售价格可以始终存在大幅分歧,但地板价会回到成本线。

但就目前的情况而言,2023年12月1日BAYC在Opensea的地板价为28.8ETH,距离铸造价和初次销售的最低价仍相去甚远。

事出反常必有妖。

可能存在的原因,要么是没有一个现存的市场真实买家的成本线在0.08ETH,甚至低于20ETH,也就是没有一个市场真实买家在铸造和初次低价销售时买到了BAYC,而这侧面说明了地板价仍是庄家在控制。

要么,便是极个别低价买家,仍然希冀以小博大,但惜售不等于没有意愿挂售,BAYC在Opensea的挂售率为2%,全市场挂售率为3.43%,这意味着仅有300余个BAYC在市场流通出售。价格分布仍有庄家操纵,那BAYC的真实买家数量必然低于挂售数量(343个),并且,几乎没有买家的成本线处于铸币价。

至此,我们终于明白,NFT买家面对的究竟是一张怎样精心织就的天罗地网。

但并非所有人都像拍卖行和BAYC团队一样精于此道。

NFT是一个只有收取过路费的平台方才拥有绝对优势的市场。对于大部分参与者来说,参与这个市场几乎无利可图,对买方如此,对卖方也如此。发售NFT不是一本万利的生意 — — NFT的发行很简单,但想为NFT找到买家,是一件需要财力和魄力的事,它仰赖将巨量的资源投入正确的地方。BAYC和其他蓝筹的成功在于团队财力雄厚,同时更深谙市场运作原理,他们从一开始就懂得如何使用障眼法诱人入局,可许多人却至今未看懂市场,所以仍在期待NFT市场以某种方式重现辉煌。

结语

我一直想写一篇真正的NFT市场洞察,因而有了这篇文章。

文中提及的并非什么全新的认知,它们应该在大部分曾深度参与NFT市场的人脑海中都模糊存在过。

不过,我觉得仍有必要系统澄清从前市场对NFT的错误假设,我们目前无法证明NFT是什么,但能够证明它不是什么 — — 它本质上不稀缺甚至过于泛滥;它的定价基于操纵而非基于共识;NFT是一个流动性和买家都极其有限的市场,大部分NFT几乎没有真实买家,其庞大的市场规模来源于荒谬的公式;NFT商业的高回报绝非眼见的低门槛能实现。

而那些看似专业的NFT Marketplace、数据平台,包括顶级拍卖行,也是障眼法的一环,他们乐于加深人们对市场的错误理解,并将一些错误的估值因子矫饰成专业指标,他们最没有动力去拆穿这场魔术。

认识到NFT市场的失灵同样重要 — — 它并没有如预想一般增进加密行业总体的经济福利,更恶劣的是,它导致了错误的资源配置,对于投资者如是,对于创业团队更如是。

目前的NFT既不是好投资,也不是好生意。我们不应该在错误的方向上越走越远,如若NFT市场本身就不具备流动性,又如何通过NFTfi去释放流动性?如果NFT甚至不存在真实买家,又怎么可能被用于典当和清算?如果NFT的价格是空中楼阁,市场如何会认可基于市场价的借贷质押?

认清形势,丢掉幻想,准备斗争,NFT板块因而才有重塑的希望。如果NFT不可能以稀缺性和共识定价,那我们就应该开始大胆尝试全新的定价机制;如果认识到单个NFT没有交易深度,我们在发展NFTfi的时候,就会开始考虑聚合稀少而分散的流动性,会开发新的指标筛选具备真实买家和流动性的NFT用于借贷或典当,而非仅仅用“蓝筹”定生死。

作为一个反焦虑斗士,我也希望以此为契机,传达一个事实 — — 现实不似我们所见,天价和暴利常常是包装出来诱人上钩的谎言,如果想要抓住某个机会,最好先认识到魔术师如何从我们口袋中取走硬币的。

当你彻底理解,利润是如何在一个狂热叙事中出现又是如何消失的,你或许会开始释怀,为什么“赚钱的永远都是别人”。

神话不存在,而魔术师并非简单的职业,完美的骗局照样依托于雄厚的资本。

同时,NFT的价格骗局并不是特殊案例,欺骗既普遍又必然。如果我们具备某种弱点,从而存在某种方法使得我们被欺骗,那一定会有欺骗者暗中等待时机实施欺骗。这意味着我们需要学习防范,防范那些具有误导性的故事和博取我们眼球的焦点,也意味着我们将开始采取措施抵御市场中消极的一面。

我们不用要求一个绝对完美的行业,但我们需要相对健康的生态,希望这是一个良好的开始。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Uikyou的加密进化论,如有侵权请联系删除。转载或引用请注明文章出处!

标签:NFT