福布斯:比特币现货 ETF 登场,期货 ETF 何去何从?

SEC拒绝了30多项加密货币基金的申请,但同意了比特币期货ETF。自2021年10月起,13个基于期货的比特币ETF陆续上市。新的现货ETF也开始受到投资者关注,因为它们能更密切地跟踪比特币的价格。BITO在比特币指数基准上落后8个百分点,但仍占据90%的市场份额。SEC主席认为追踪受监管交易所交易的ETF更可靠。BITO的高费用率可能不会引发大量赎回,投资者继续投资的原因可能是惯性和税收。BITO的资产管理规模仍在增加,但近期资产减少。ProShares BITO是一种高成本的比特币期货ETF,由摩根大通托管。ProShares还计划推出其他基于期货的比特币ETF,吸引机构投资者。尽管成本较高,BITO仍占据主导地位,面临来自其他发行人的竞争。

原文作者:Javier Paz

原文来源:福布斯

原文标题:What Is The Future Of Bitcoin Futures?

编译:Luffy,Foresight News

在 2024 年 1 月之前的 20 个月里,投资者如果想要将资金投入到在美国交易所交易的比特币基金,他们只能选择进入期货市场。美国证券交易委员会(SEC)拒绝了 30 多项加密货币基金的申请,理由是加密资产市场容易受到操纵。这些基金只是简单地购买了顶级加密货币,并将其持有的资产打包成在主要证券交易所上市交易的股份。

Michael Sapir,ProShares 首席执行官,图片来源:美联社

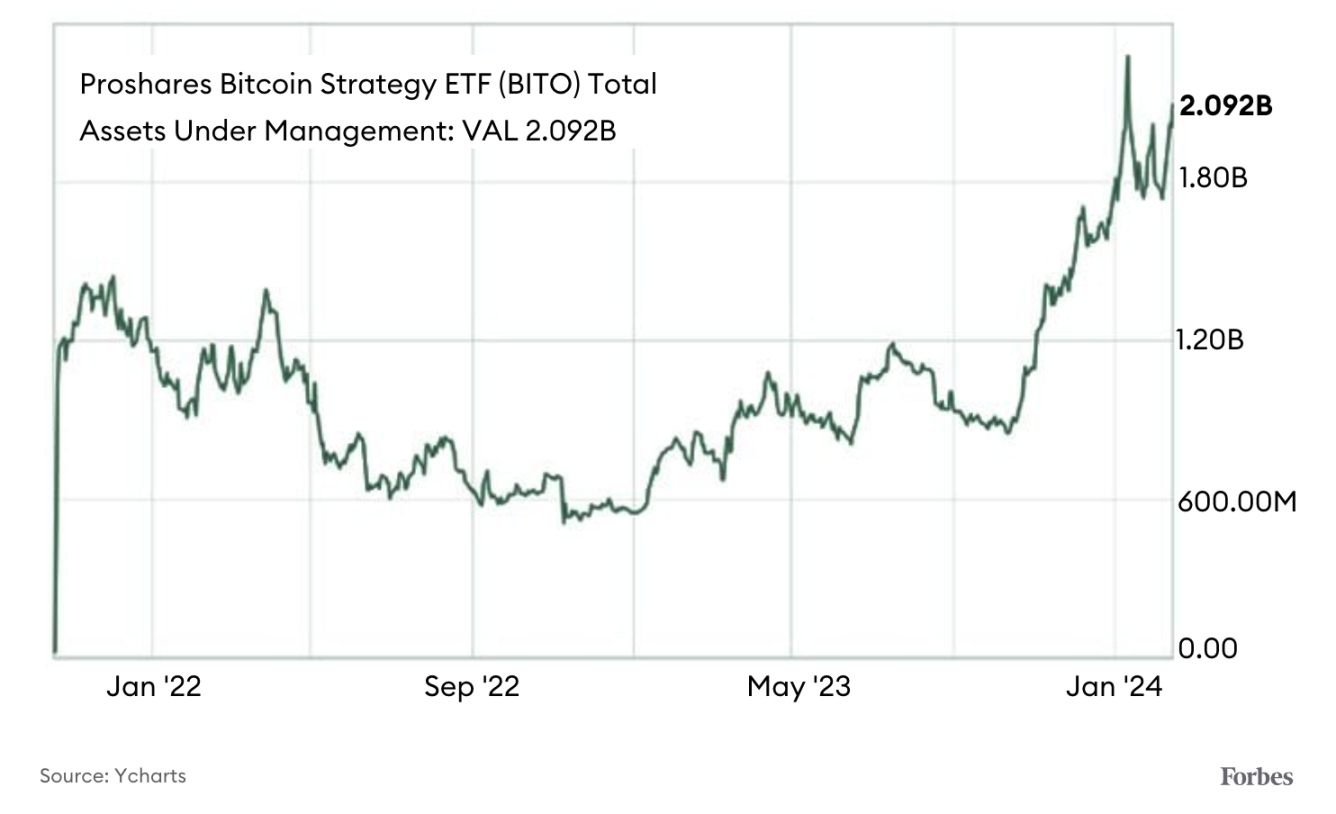

由于被认为「任意且反复无常」,美国证券交易委员会最终同意了比特币期货 ETF,因为其价格是由受监管的商品交易所来决定。这不要紧,期货价格又是基于比特币现货市场的。因此,从 2021 年 10 月的 ProShares Bitcoin Strategy ETF(BITO)开始,13 个基于期货的比特币 ETF 陆续登台。总部位于马里兰州贝塞斯达的 ProShares 是第一个推出比特币 ETF 的机构,ETF 发行当天筹集了超过 10 亿美元,使其成为历史上最成功的 ETF。自那时起,截至今年 1 月 10 日(美国证券交易委员会允许 10 支现货 ETF 开始交易),该公司已积累了约 25 亿美元的资产。

而比特币现货 ETF 自今年 1 月上线以来,短短一个月已经积累了 340 亿美元的资产(其中包括从封闭式基金 GBTC 转换而来的超过 280 亿美元比特币),比特币期货 ETF 的前景突然变得不那么明朗。 VanEck 数字资产产品总监 Kyle DaCruz 表示:「投资者的兴趣将从提供比特币期货敞口的产品转向直接提供比特币现货敞口的产品。」 「现货产品能更密切地跟踪比特币的价格,」VanEck 并没有坐等期货比特币基金走向衰败。该公司上个月关闭了价值 4300 万美元的 Bitcoin Strategy Fund (XBTF)期货 ETF,转而支持新的现货基金 VanEck Bitcoin Trust(HODL),新基金目前持有 1.76 亿美元资产。

相比之下,ProShares 正在加倍下注期货 ETF。它没有计划退出其资产规模达 20 亿美元的 Bitcoin Strategy ETF(BITO),也没有将其转换为现货基金。相反,它最近申请提供一系列互补的期货 ETF,为基金的间接比特币投资增加杠杆。 ProShares 的 BITO 费用比率相当于基金资产的 0.95%,约为新现货 ETF 竞争对手的 3 倍。

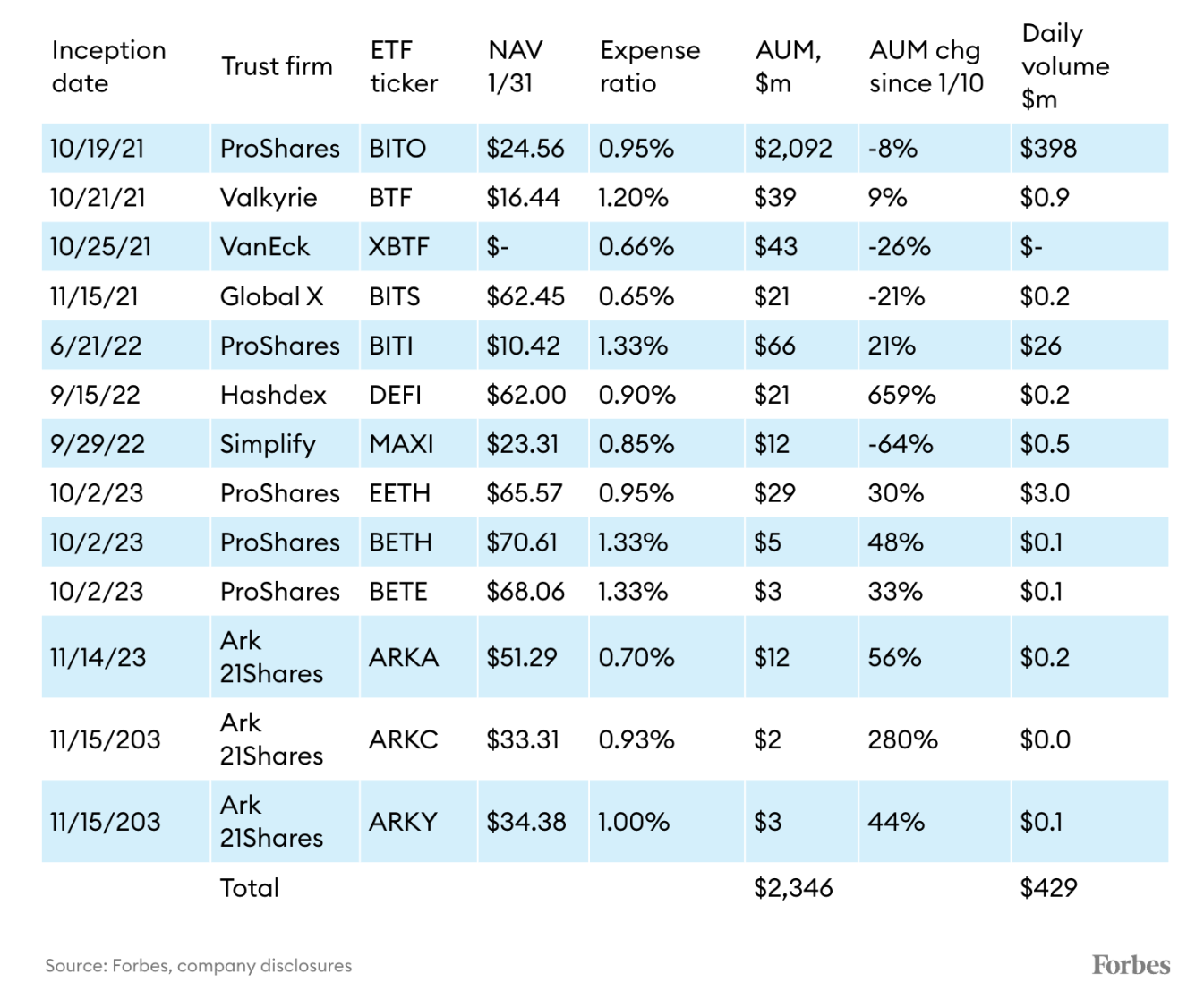

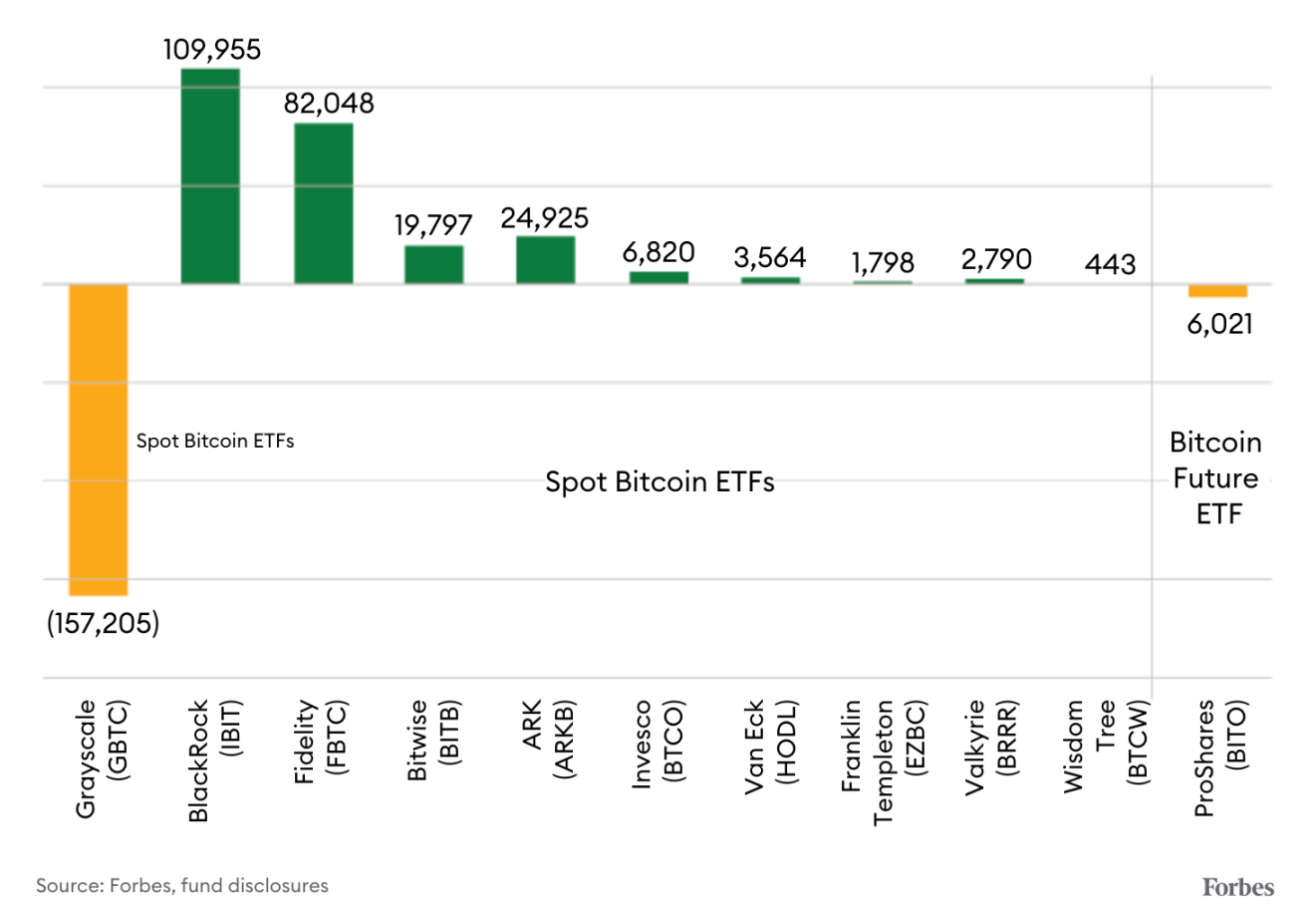

比特币期货 ETF,来源:福布斯,数据截至 2024 年 2 月 14 日

背景

BITO 和类似的期货比特币 ETF 在芝加哥商品交易所 (CME) 等受监管的交易所购买现金结算的期货合约,并将其打包为在股票市场上自由交易的股票。这些产品与新的现货 ETF 不同,后者的发行人购买实物比特币,然后提供代表比特币投资组合中部分权益的股票。期货 ETF 可能更加复杂和昂贵,因为发行人需要在每次到期时(通常在月底)继续购买新合约,并且如果比特币价格开始攀升,隐藏的展期成本可能会侵蚀利润。

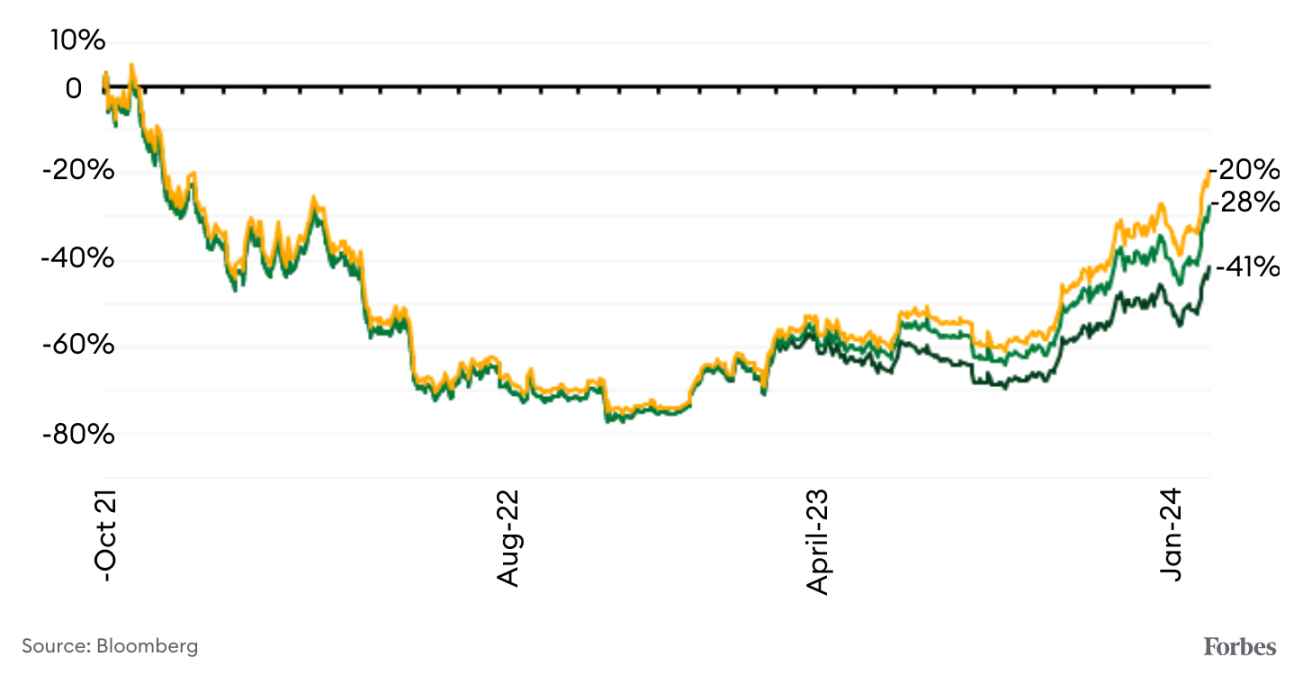

如下图所示,自成立以来到今年 1 月 30 日,BITO 一直落后于其基准 Bloomberg Galaxy Bitcoin Index 指数 8 个百分点。请注意,累积回报率和现货价格回报率之间存在差异,因为累积回报率包括其他因素,例如股息支付和基金现金利息。纯现货 ETF 尚未支付股息。

BITO 自成立以来相对于 BTC 指数基准的表现,深绿色代表 BITO 价格回报(不包括股息再投资),浅绿色代表 BITO 累积总回报(包括股息再投资),黄色代表 BTC 指数回报率 %;资料来源:彭博社

考虑到这些额外的机制和增加的成本,美国证券交易委员会首先批准期货 ETF 可能会让一些人感到惊讶。然而,SEC 主席 Gary Gensler(曾负责期货市场监管机构商品期货交易委员会)对追踪在受监管交易所交易的产品的 ETF 感到更放心,而不是在很大程度上不受监管的加密货币交易所交易的现货产品。

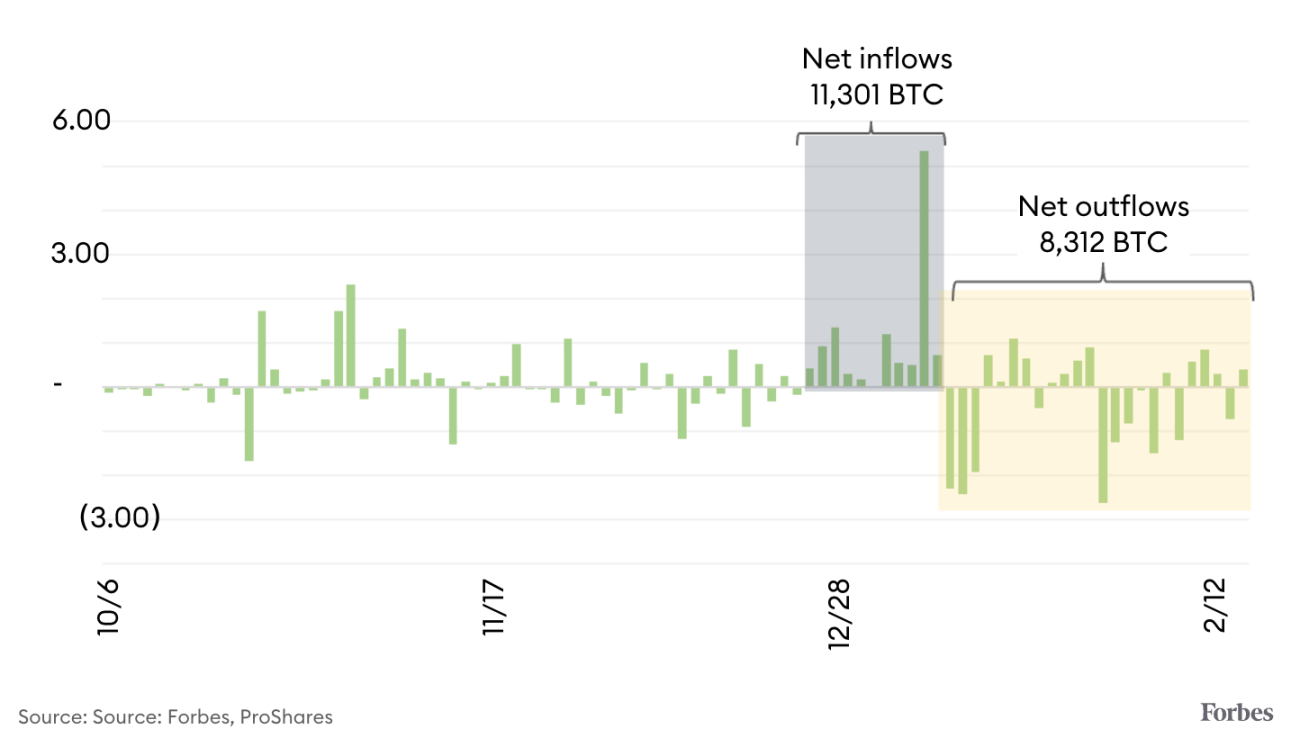

强势推出的 ProShares BITO 在比特币期货基金中占据了 90% 的市场份额。 1 月 10 日至 2 月 16 日期间,BITO 管理的资产减少了 1.26 亿美元,但其总资产仍比 2023 年 10 月中旬增加了 13 亿美元,当时机构投资者因预期 SEC 批准现货 ETF 而看涨比特币,开始买入期货 ETF。

1 月 11 日以来 BITO 大量流出的确切原因很难确定,很大一部分可能是由于短期买家的获利了结。 Cathie Wood 的 Ark Invest 将持有的 BITO 份额转换成自己公司的现货 ETF Ark 21Shares Bitcoin ETF,从而获得了约 9300 万美元的收益。

自 2021 年 10 月起,BITO ETF 管理资产规模,资料来源:Ycharts

关键统计数据

BITO 比特币等价持有量,资料来源:福布斯、ProShares

关于【福布斯:比特币现货 ETF 登场,期货 ETF 何去何从?】的延伸阅读

Room to Grow

比特币市场经历冷淡后,投机交易回归。Mt.Gox比特币供应分配引发市场警报,但也提供新视角。大多数投资者未实现利润,市场形成新均衡。Mt.Gox资产分配开始,市场指标飙升。新需求占比41%,资产分配朝满足新需求方向发展。短期持有者扭亏为盈,持有成本低于当前价格。长期投资者持有比特币较少,市场供应量小。短期持有者损失减少,长期持有者损失少。长期持有者持有的亏损资产仅占市场总亏损资产的0.3%,而盈利资产占总盈利资产的85%。市场上升空间取决于投资者行为,高卖方风险比率意味着不稳定,低比率表示平衡。近期,市场投机迹象回归,卖方风险比率重置,可能导致大幅价格波动。

7月降息“没戏了”?加密市场应声下挫

美国5月非农就业报告强劲,加密市场早盘稳定但下午走低。比特币价格达到历史新高,市场情绪积极,预计未来几周将再创新高。分析师认为,比特币的四年周期是影响因素,预测2025年10月11日将达到新的历史高点。尽管存在泡沫市场的迹象,但与加密货币挂钩的永续期货并没有出现投机热情。市场逐渐成熟和稳定,受到机构兴趣和采用的影响。投资者关注下周的美国CPI数据和美联储货币政策决议。比特币未平仓合约创历史新高,市场情绪积极。

2024 年 1 月 11 日至 2024 年 2 月 14 日期间流入(流失)的比特币,资料来源:福布斯

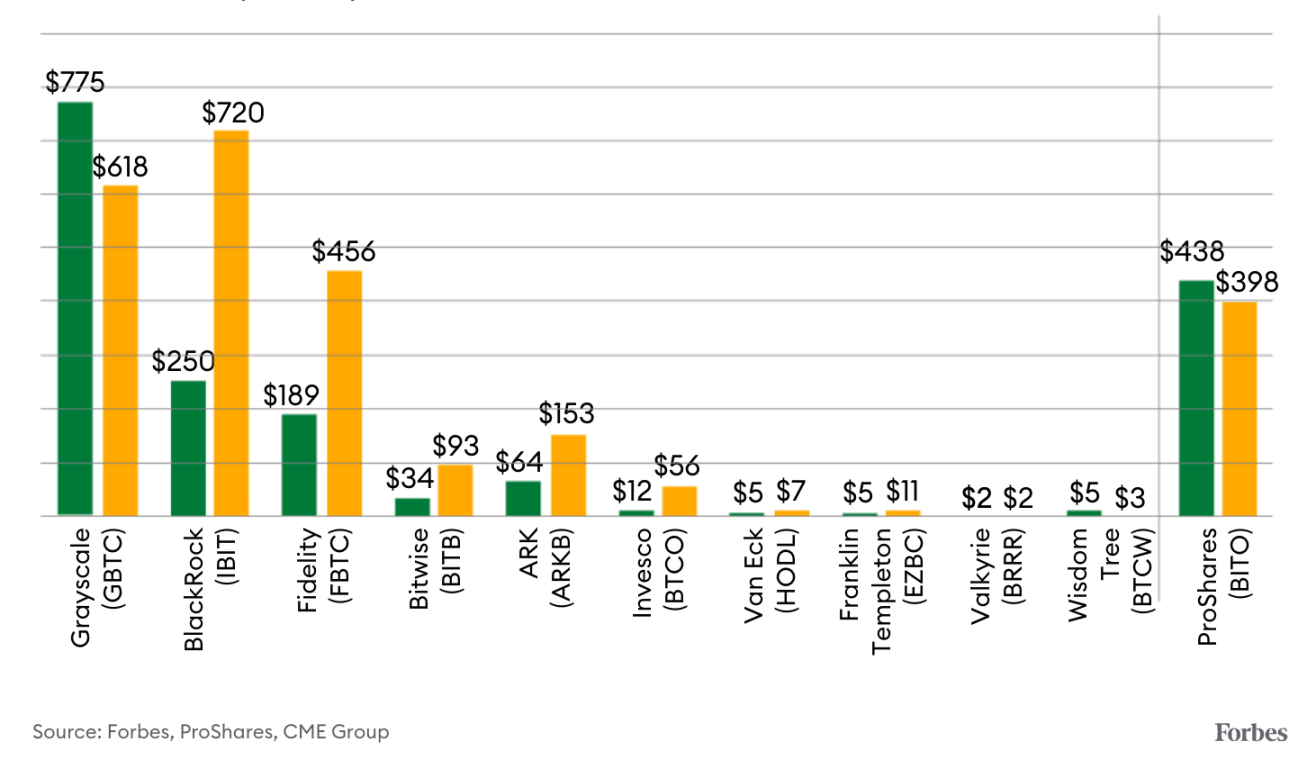

交易量比较。绿色代表过去 24 个交易日的平均交易量,单位:百万美元;黄色代表最近一天的活动,单位:百万美元。资料来源:福布斯、ProShares、芝商所

展望与影响

Proshare 的 BITO 拥有稳定的收入来源,其资产费用率为 0.95%,资产约为 20 亿美元,即每年约 1,900 万美元。如果 ProShares 要转换为现货 ETF,它可能必须将费用比率削减三分之二(尽管其成本也会下降)才能与竞争对手相匹配。 BITO 只是 ProShares 提供的 40 多种交易所交易产品之一,其总资产管理规模达 640 亿美元。该公司似乎采取了与比特币信托 (GBTC) 类似的方法,后者在之前作为封闭式基金时的费用率为 2%,当其转变为 ETF 时,费用率才降至 1.5%。相比之下,大多数新现货 ETF 竞争对手的费用率约为 0.26%。 ProShares 的公开声明与 Grayscale 首席执行官 Michael Sonnenshein 的公开声明如出一辙,后者试图通过关注经验、运营效率、流动性和较低的买卖价差来证明 GBTC 高成本的合理性。

ProShares 首席执行官 Michael 表示:「我们相信 BITO 的持续成功是因为许多投资者希望通过基金投资于有序、高效和高度监管的市场并由世界上最大的银行之一 (摩根大通)托管,从而获得比特币敞口。」

与现货 ETF 竞争对手相比,BITO 较高的费用比率可能永远不会引发大量赎回。惯性长期以来一直是投资管理的强大力量。 hanETF 创始人 Hector McNeil 表示,「约 75% 至 80% 的资产管理规模投资于成立时间超过 15 年的交易所交易基金」。 「他们如此深入地融入金融平台和系统,他们只是收获金钱。」

让投资者继续投资 ProShares 成本较高的基金的另一个因素可能是税收,特别是与一些拥有大量账面利润的 BITO 持有者征收的资本利得税相比。

但新资金呢?投资者是否有理由配置期货 ETF 而不是现货比特币 ETF?这是一个更难的争论点。事实证明,基于期货的商品 ETF 对某些资产而言比其他资产更有意义。例如,原油很难储存。 「问题在于,当你有现货时,你需要将其储存在大罐中,」McNeil 说。 「存储实物产品时需要承担一定的成本。」不过,他指出,现货黄金 ETF 不存在这样的挑战。 「黄金很容易获得,因为它非常有价值,体积小,适合存放在金库中……而且还有流动性好的现货市场。」由于比特币作为数字黄金的一种形式进行营销,而且更容易存储,因此黄金的例子更有意义。

在加密货币市场下跌的情况下,基于期货的基金可能会跑赢比特币。虽然 BITO 在期货溢价期间可能难以跟上现货价格,但当长期合约的期货价格最高时,相反的情况可能对 BITO 在熊市时期有利,因为展期成本越来越便宜。 「期货 ETF 是一种更复杂的产品,因此不太适合大多数人,」21.co 联合创始人兼总裁 Ophelia Snyder 表示, 「这是一种战术战略产品,而不是买入并持有的产品。」

ProShares 的前景如何

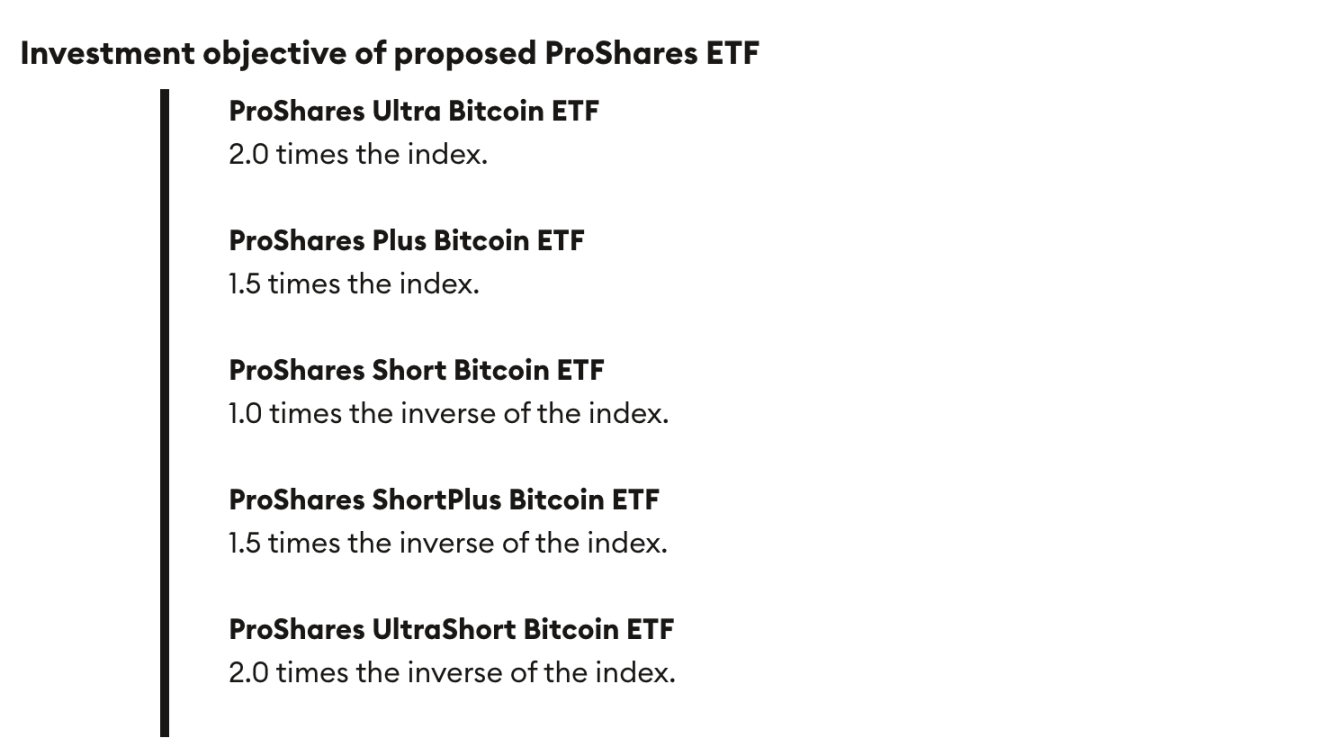

虽然 ProShares 比特币策略 ETF 仍然是该公司的旗舰加密货币基金,但该资产管理公司最近申请推出另外五支 ETF,这些 ETF 将交易掉期协议(一种新型的比特币敞口)。这些基金还将使用北美现货 ETF,但不直接持有加密货币头寸,并寻求根据 Bloomberg Galaxy Bitcoin Index 提供杠杆每日回报:

资料来源:美国证券交易委员会,ProShares 文件

ProShares 的目标客户是寻求财务杠杆的交易者,这是它与现货 ETF 的区别,现货 ETF 不能使用杠杆来放大回报。这些风险较高的基金尚未获准开始交易,但鉴于美国证券交易委员会已经批准了其他提供比特币价格多向押注和杠杆的产品,它们很可能会被允许上市。

ProShares 的第二大加密货币期货 ETF ProShares Short Bitcoin Strategy ETF (BITI)(资产规模约为 5800 万美元)也以比特币价格 1.0 倍的反向回报为目标,但有所不同,因为它主要出售比特币期货合约来实现其投资目标。

尽管产品成本较高,但 ProShares BITO 在比特币期货 ETF 中的主导地位使其在成熟的加密货币交易者中站稳了脚跟。 ProShares 正在创建一个杠杆产品生态系统,该生态系统应该会吸引寻求放大收益或对冲风险的机构投资者。 ProShares 面临来自其他发行人(包括 Hashdex、GlobalX 和 Ark21 Shares)提供的类似产品的竞争(假设它们仍然运营)。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Javier Paz,如有侵权请联系删除。转载或引用请注明文章出处!

标签:比特币