通过EigenLayer,我们能解锁多少新空投和收益?

EigenLayer 不是一个 DeFi 协议,而是一个引导新的权益证明(PoS)系统的平台。通过 EigenLayer 协议,用户不能进行任何金融活动,如交换和借贷。

原文标题:Let's talk about restaking and all the different airdrops and yield options

原文作者:Route 2 FI

原文来源:substack

原文编译:律动小工,BlockBeats

编者按:

本文作者加密研究员 Route 2 FI 自称有时是作家,有时是交易员,对 defi 研究颇有心得。在这篇文章中,作者主要探讨了关于 EigenLayer 重新开放及其对以太坊重新质押(restaking)的影响,以及不同的空投(airdrop)和收益(yield)选择。

文章还详细讨论了一些特定协议的具体操作,如 EtherFi、Swell、Mantle ETH、Kelp 和 Puffer 等,分析了它们的优势、潜在收益和空投机会。作者提出了不同用户类型可能感兴趣的选项,包括空投猎人、寻求最高收益者和追求相对安全的投资者。BlockBeats 将原文编译如下:

EigenLayer 在周一(2 月 5 日)再次开放其上限,所以我想分享一些关于它及其风险的想法。如你所知,我是一个以太坊多头,而且 restaking 非常吸引人。

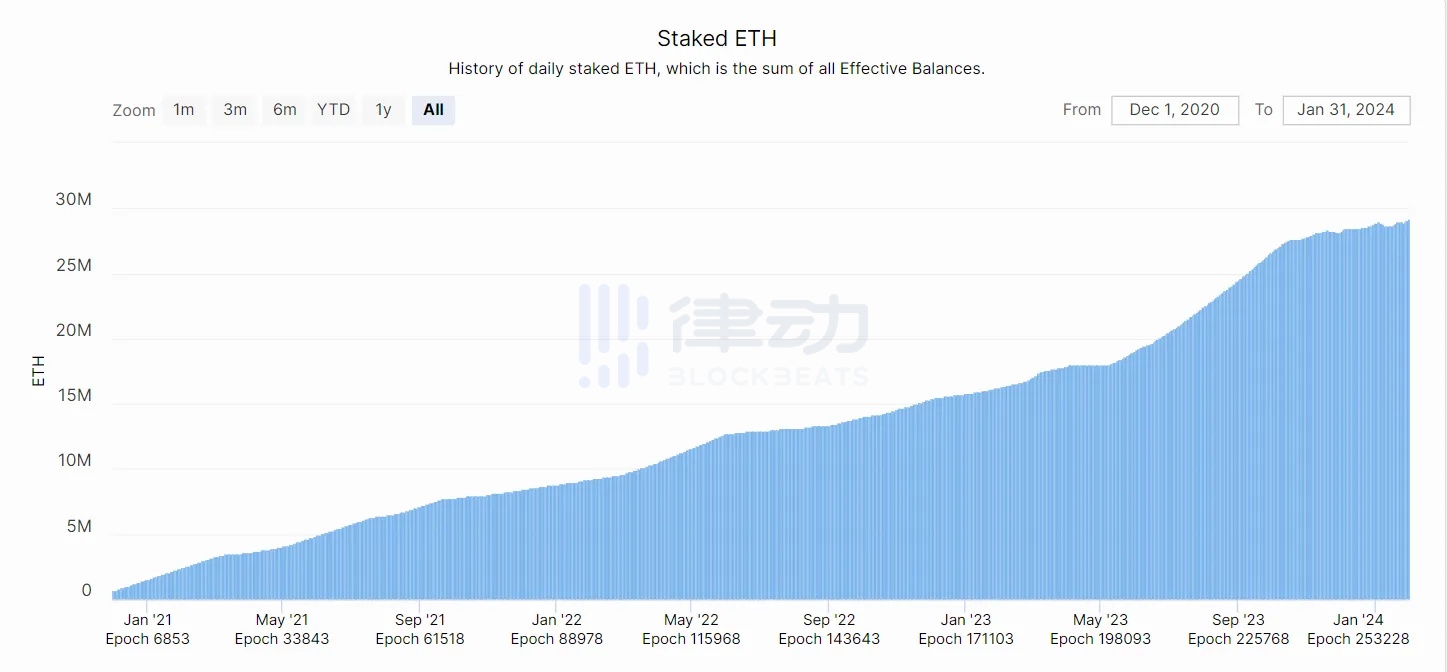

大约四分之一的流通中的 ETH 被质押了(总共 1.2 亿 ETH,约约 3000 万被质押)。

这为以太坊及其上运行的智能合约提供了极大的安全性,因为对以太坊共识系统的攻击将需要大量的 ETH。

随着 EigenLayer 再质押的引入,以太坊验证者现在可以用他们的 32 ETH 质押(32 ETH 被重新使用)来保护其他协议。验证者无需解除质押或增加额外资本,还能获得额外收益。EigenLayer 允许非智能合约的协议通过再质押来利用以太坊的安全性,这在以前是不可能的。

EigenLayer 不是一个 DeFi 协议,而是一个引导新的权益证明(PoS)系统的平台。通过 EigenLayer 协议,用户不能进行任何金融活动,如交换和借贷。

然而,对于建立在 EigenLayer 之上的去中心化服务(我们称它们为 AVS,主动验证服务),这些服务本身可以是 DeFi 应用程序,或支持其他 DeFi 协议中的关键功能。这些 AVS 是 EigenLayer 合约之外的。

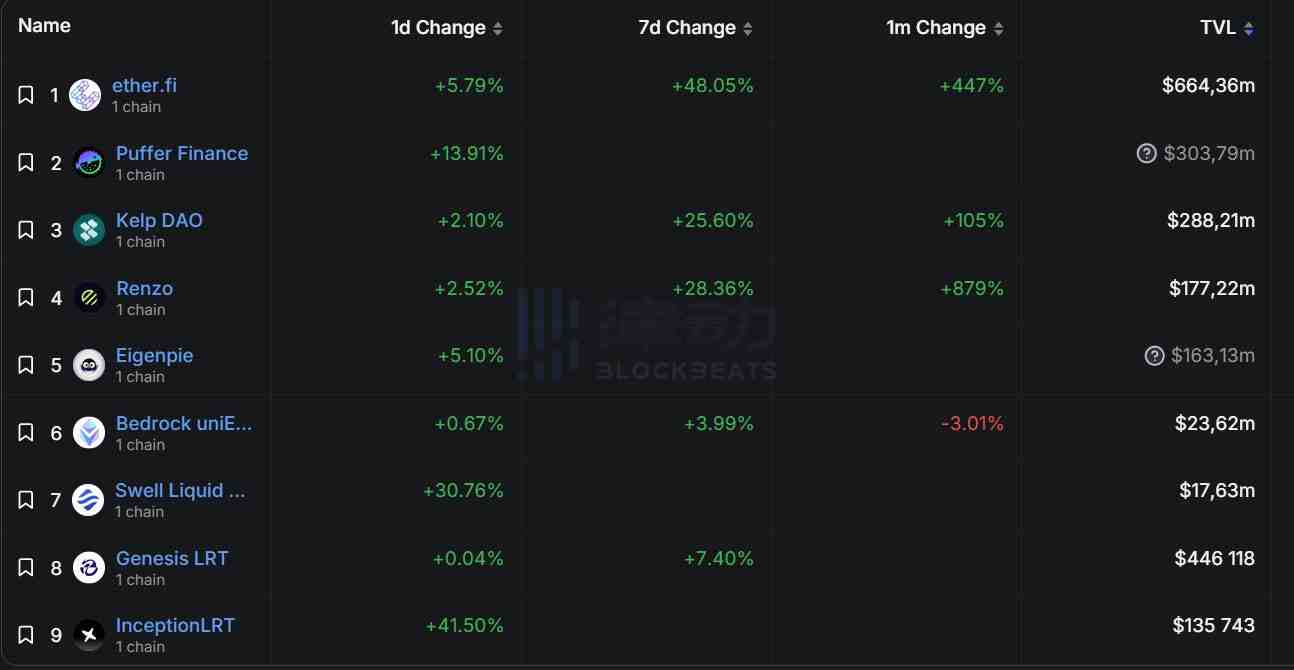

此外,另一类建立在 EigenLayer 之上的协议被称为流动性再质押协议(LRT)。它们在 EigenLayer 上无需许可地建立。这些是 degen 们关心的:Swell Network、Ether.fi、Genesis、 Puffer、 Kelp 等等

Swell 和 EtherFi 通过原生代币空投提供双倍积分。你还可以通过再质押 stETH 或 ETHx 赚取 Eigenlayer 积分和 KelpDAO 积分(ETHx 有更多积分)。

不同选项的情况:

首先,我们需要区分 liquid staking 流动性质押和 liquid restaking 流动性再质押。

传统的质押涉及将你的资产锁定在智能合约中,支持区块链的运营,并赚取质押奖励。而 liquid staking 允许你使用流动性质押协议来质押你的资产,并接收代表你质押资产的流动性代币。liquid restaking 则是 Liquid 质押代币(LST)持有者通过将其代币转移到 EigenLayer 智能合约中来再质押的一种方法。

如果您想了解更多信息,Inception 发表了一篇很好的博客文章,介绍了这些差异:https://medium.com/@InceptionLRT/liquid-staking-tokens-and-liquid-restaking-tokens-what-are-the-differences-61669f4f4de2

在下面 DeFiLlama 的截图中,你可以看到 liquid staking 流动性质押协议(Lido、RocketPool、Mantle、Frax、 Swell 等)。

在第二个屏幕截图(如下)中,您可以看到最大的 liquid restaking 协议(ether.fi)、Puffer、Kelp、Renzo 等等。

在接下来的部分,我将概述我个人认为目前 LST/LRT 中最有趣的机会。

对于 EtherFi (eETH):

存入 ETH -> 生成 eETH + 赚取 EtherFi 忠诚度积分 + EigenLayer 积分。使用 eETH 与不同的 DeFi 协议互动并赚取额外收益(例如 Pendle)。

对于 Swell (swETH/rswETH):

将 ETH 存入 Swell 以获得 swETH LST -> 然后再质押到 EigenLayer -> 最终将生成流动性 rswETH LRT。假设 Pearls 奖励系统将继续适用,除非 TGE 在 LRT 之前发生。将你的 ETH 与 Swell 质押以赚取「珍珠」/空投积分 + 通过推荐和重新存入 EigenLayer 和其他 DeFi 合作伙伴策略获得额外奖金。

对于 Mantle ETH (mETH):

将 ETH 存入 Mantle LSP(流动性质押协议)以获得 7.2%的年化收益率(他们承诺接下来的 2 个月有这个收益,可能会延长)。你获得的 mETH 可以保存在你的钱包中。周一 EigenLayer 开放,你可以存入 mETH 以获得额外的 EigenLayer 收益。这种方法的缺点是没有空投,因为 Mantle 代币已经存在。然而,收益非常好。所以如果你在周一进入池子,你将获得双重收益 + EigenLayer 积分。

关于【通过EigenLayer,我们能解锁多少新空投和收益?】的延伸阅读

Web3 世界的「云安全验证」—— 盘点 EigenLayer 生态知名的 AVS 项目

EigenLayer是一个在以太坊上创建的技术协议,引入了再质押功能。截至2024年6月5日,已有超过530.9万个ETH在EigenLayer上进行再质押。通过EigenLayer,用户可以再次获得资产奖励,开发人员可以利用已质押的ETH启动新的主动验证服务。该文档介绍了多个基于以太坊的互操作性协议,包括连接Layer2的共享排序工具、安全协调层、互操作层和去中心化的证明者网络。这些协议都使用EigenDA作为数据存储层,并提供技术文档供参考。其中,Restaked Rollup是EigenLayer的新型主动验证服务项目,Caldera和Celo也使用EigenDA作为数据存储层,提供技术框架和模块化功能。此外,还介绍了使用EigenDA的Layer2网络,如Cyber、LayerN和Mantle。EigenDA是一个模块化的Layer2网络,专注于成为web3应用程序的社交层。Polymer Labs开发的协议结合了Optimism堆栈的结算功能和Cosmos SDK的互操作性功能,使用EigenDA作为数据存储层。Versatus是世界上第一个Stateless Rollup,助力去中心化应用的开发。

火星财经加密周报 | 6月7日

本周欧盟选举开始,加密行业监管政策可能受影响。Tether CEO担心欧盟MiCA稳定币要求会对市场产生负面影响。RoaringKitty可能清算其GME股票头寸,Solana币价增长受益于Meme币交易活动。特朗普竞选团队收到近3亿美元捐款,西班牙90%的World ID持有者支持Worldcoin回归。加密专家密切关注欧盟选举对MiCA、DeFi、NFT等领域的影响。比特币可能因CPI创新高和降息预期上涨,ETH表现落后。Blast提醒DApp在6月25日前分配所有Gold和Points给用户。Bitget Launchpad项目BWB投入总人数增长,IO.NET初始总供应量为5亿枚。五月加密市场大多数指标下跌,但以太坊质押收入上涨,NFT市场交易额下降。加密货币可以解决人类挑战,DeFi夏季最新更新包括Ethena、Etherfi、Karak等项目。Notcoin交易量增加,L2争斗白热化,市场流动性改善,Meme板块吸引资金流入,NFT市场情绪低迷。Shardeum、Merlin和0G Labs与多家合作伙伴合作推进去中心化项目发展。

对于 Kelp (ETHx):

在 Kelp 上,你可以在 stETH、ETHx 和 sfrxETH 之间选择。对于所有资产,你将获得 Eigenlayer 积分 + Kelp 积分(用于空投)。ETHx 比任何其他 LST 提供更多的 EigenLayer 积分,因为 Stader(Kelp 背后的团队)使用他们的财政储备中的 ETH 在 EigenLayer 中再质押,并且赠送那些额外的 EL 积分。

对于 Renzo:

质押 ETH 并获得 ezETH。你还将获得 EigenLayer 积分、Renzo ezPoints(空投)以及正常的 ETH 质押收益。

对于 EigenPie:

对于每 1 ETH 价值的 LST 存款,用户每小时将获得 1 Eigenpie 积分。在最初的 15 天内,存款者将获得 2 倍积分奖励,以奖励早期支持者。这些 Eigenpie 积分是你通过空投分享 10% 的总 EGP 供应量的关键,以及在 3 百万 FDV 的 EGP 代币 IDO 中分享 60%。

对于 Puffer:

存入 stETH 和 wstETH 以赚取 Puffer + EigenLayer 积分。在 2 月 9 日之前锁定双倍积分。

puffETh 是一个 nLRT(原生流动性再质押代币)。nLRT 通过在 Eigenlayer 上的原生再质押产生其再质押奖励,其中以太坊 PoS 验证者 ETH 是被质押的资产。这使它们与流动性再质押

代币(LRT)不同。LRT 在流动性再质押协议(LRP)内将再质押的 LST 代币化。虽然 LRP 从再质押服务中产生奖励,但这些与 PoS 奖励不同。

你应该选择什么?

这是一个艰难的选择,因为它们都有优点/缺点,具体取决于你如何看待它。

如果你是一个空投猎人:

选择Swell, EtherFi, Kelp, Puffer, EigenPie, Renzo。

如果你想要最高收益:

选择Mantle ETH (mETH) - 你的 ETH 上有 7.2%的收益 + EigenLayer 积分。

如果你想要「安全」:

加密货币中的任何内容都不应该被认为是绝对安全的。甚至 stETH 70% 的市场在 2022 年夏季都脱钩了。然而基于它们存在的时间长度,我觉得安全的有Lido, RocketPool, Binance Staked ETH。

我认为 Puffer 给了我坚实的支持和安全,而且我有一种感觉,一段时间后这可能会被认为是更安全的选择之一。

我在玩什么:

我正在做所有的空投活动和 mETH。就我个人而言,我也喜欢加大规模,拥有 7.2% 年化收益率的 mETH 非常不错。

如果你是一个对以太坊看涨的 degen,你可以买比如说 10 个 wstETH,将其存入 AAVE,然后借用它,例如借用 50%的 ETH(5 ETH)。然后购买 swETH、mETH、ETHx,并按照上面的建议做,以获得空投 + EigenLayer 积分。

另请记住,几个 LRT 代币即将推出:Genesis 和 Inception 是其中的两个。此外,Pendle 也有一些 degen 策略,你可以获得高达 30%的收益。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Route 2 FI,如有侵权请联系删除。转载或引用请注明文章出处!

标签:以太坊