Coinbase 周报: 通胀、清算等因素是否会扰乱当前涨势?

美国现货比特币 ETF 在第一个月就出现了巨大的净流入,加密货币总市值恢复到 2 万亿美元。

原文标题:Weekly: ETFs’ Record Debut

作者:David Duong (机构研究主管),David Han (机构研究分析师)

发布日期:February 16, 2024

摘要:美国现货比特币 ETF 在第一个月就出现了巨大的净流入,加密货币总市值恢复到 2 万亿美元。

重点速览

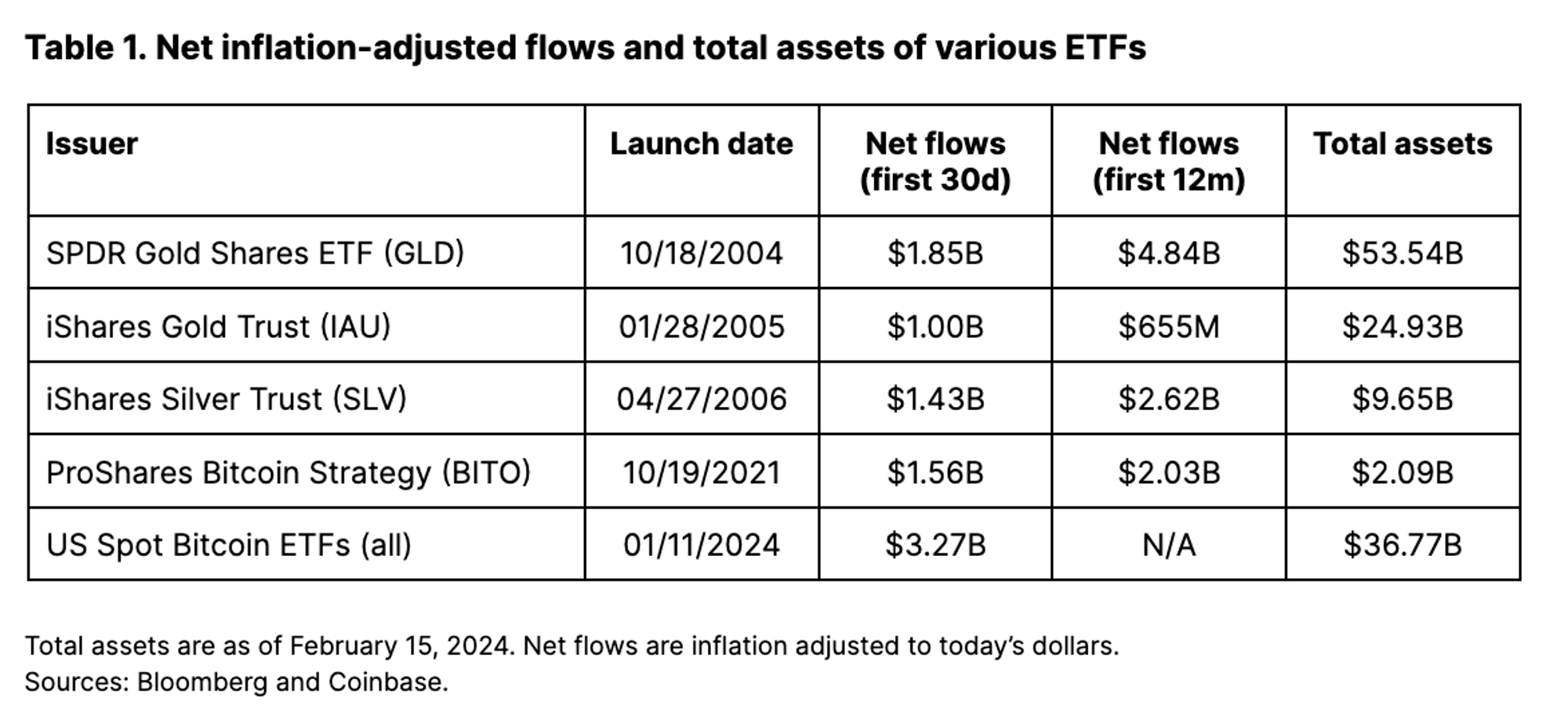

- 美国现货比特币 ETF 自推出以来的第一个月就出现了巨大的净流入,总计 33 亿美元。

- 我们认为,随着越来越多的机构参与者对这一新的 ETF 类别投入目光,比特币在未来 3-6 个月内应该会保持良好的支撑。

- 以太坊的进展也与现货以太坊 ETF 可能代表的结构性市场变化相吻合。

市场

美国现货比特币 ETF 自推出以来的第一个月就出现了巨大的净流入,总额为 33 亿美元(年初至今超过 42 亿美元)。这使得他们的总资产管理规模达到了约 368 亿美元。相比之下,在 ETF 批准之前,我们对机构参与者的调查中,其预期中值为接近 10 亿美元。

这一势头帮助加密货币总市值恢复到了 2022 年 3 月的水平。我们认为,特别是比特币(以及更广泛的加密货币)应该在未来 3-6 个月内保持良好的支撑,因为越来越多的机构参与者适应了这一新的 ETF 类别。然而与此同时,全球货币再次通胀的讨论也仍在持续,也就是说,3 月有一些负面的季节性因素可能会扰乱这一走势。

从更广泛的 ETF 市场来看,比特币 ETF 的净流入量甚至在第一个月就超过了 State Street 的 SPDR Gold Shares ETF(GLD)所吸入的净流入量,这是历史上最成功的 ETF 发行之一。GLD 在 2004 年 10 月 18 日至 11 月 18 日期间带来了 18 亿美元的通胀调整后资金 (inflation-adjusted dollars)。事实上,Bloomberg 将 BlackRock 的 iShares 比特币信托(IBIT)和 Fidelity 的 Wise Origin 比特币基金(FBTC)列为 “过去 30 年中约 5500 次新的 ETF 发行中表现最好的 0.1%。”

尽管再平衡流动性(从某些基金流向其他基金)已开始稳定下来,但仍存在一些技术性抛压源。2月14日,Genesis Global Holdco LLC 获得了美国纽约南区破产法院的许可,可根据其持有的以下物品来偿还债权人:

- Grayscale Bitcoin Trust (GBTC) 的 35.9M 股(截至 2 月 15 日为 16.6 亿美元)。

- Grayscale Ethereum 信托(ETHE)的 870 万股(约 2.09 亿美元)。

- Grayscale Ethereum Classic Trust (ETCG) 的 300 万股(约 3800 万美元)。

该裁决允许 Genesis(1)代表债权人将这些基金的股份转换为 BTC、ETH 或 ETC(例如,通过出售 GBTC 和购买 BTC),或 (2) 直接出售股票并分配现金。另请注意,Genesis 第 11 章破产计划的确认听证会定于 2 月 26 日(美国东部时间上午 9:30)举行,届时法院将批准、拒绝或推迟对债务偿还计划的决定。目前尚不清楚,如果不直接用于购买比特币以偿还债权人,那么额外的 GBTC 流出将进入其他美国现货比特币 ETF。我们的观点是,这些基金中的大部分可能会留在加密生态系统中,从而对市场产生中性的整体影响。

以太坊生态的可喜表现

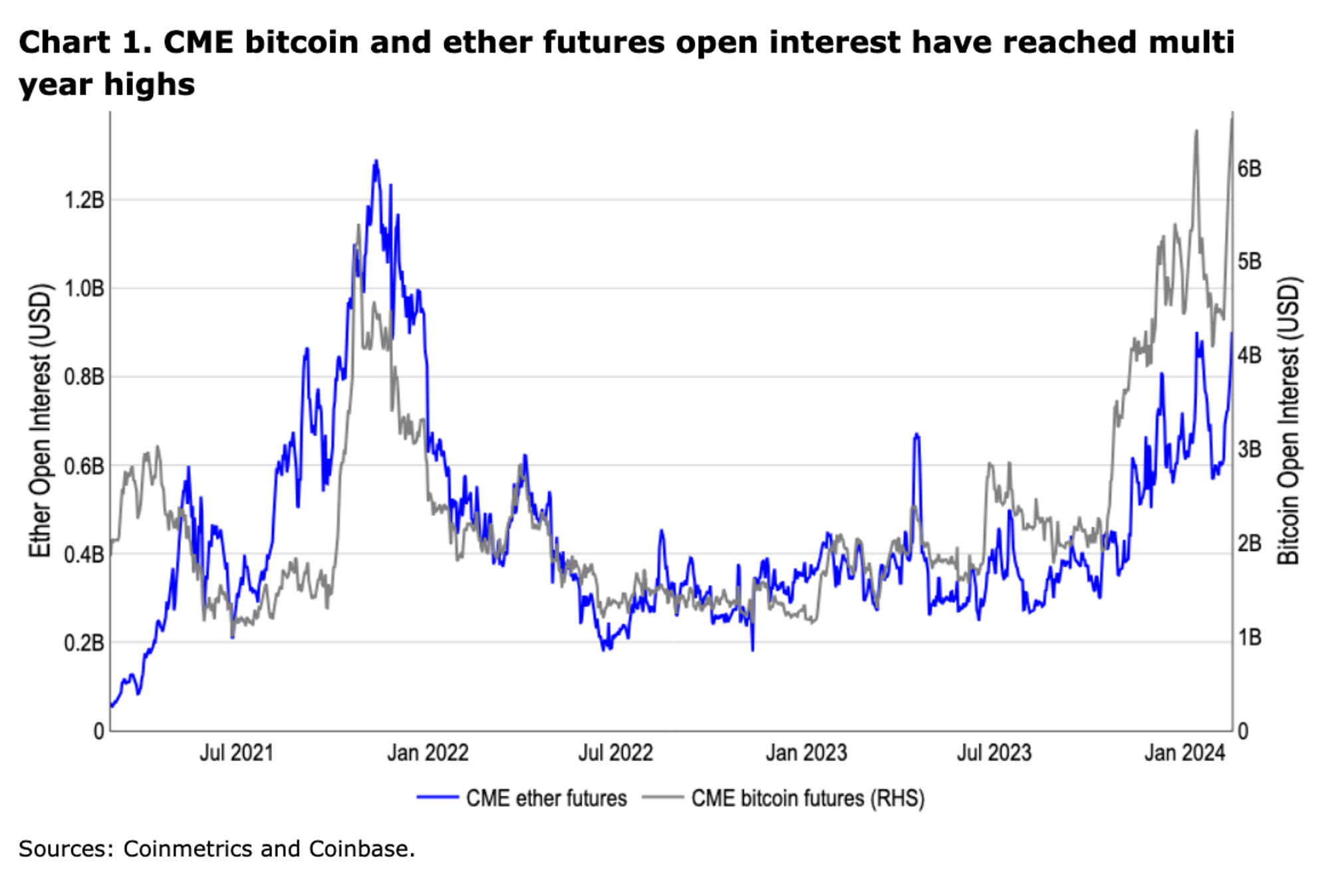

与此同时,CME 比特币和以太币期货的未平仓合约在过去六个工作日均有所回升,前者创下 63 亿美元的历史新高(见图表 1)。鉴于加密货币近期的强劲表现,以及 CME 比特币期货基差交易接近 16%(30 天年化),因此机构对此的兴趣复苏并不令人惊讶。也就是说,我们认为,鉴于未来几个月以太坊可能会发生一系列的重大催化剂,包括美国可能批准现货 ETF,如我们在最近的月度展望中所讨论的,我们认为 ETH 的未平仓合约相对于比特币将有增加的空间。

最近,Franklin Templeton 也申请了现货以太坊 ETF(第八个申请人),Ark 21Shares 修改了他们的申请,以允许质押。鉴于现货比特币 ETF 的强劲资金流入,我们预计未来几个月会有更多发行人将注意力转向第二大加密货币。市场参与者正在关注美国证券交易委员会是否开始积极参与发行人的申请,因为这可能会影响他们被批准的预期几率。

以太坊的技术进展也与现货以太坊 ETF 可能代表的结构市场变化相吻合。首先,Geth 客户端的多数风险已经在很大程度上得到缓解,更新的监测结果显示,目前运行该软件的客户端不到 50%,远低于之前的 85% 的绝对占比。这一快速转变是在 1 月初导致以太坊的 Besu 和 Nethermind 客户端宕机并引发对 Geth 中心化风险的担忧之后发生的。以太坊客户端的多样性支撑了其稳定性,并证明了网络相比其他智能合约平台的成熟度。

该网络还在继续进行其他技术改进,尽管有一些延迟。Dencun 升级(最初预计在 23 年第 4 季度)现在计划于 2024 年 3 月 13 日进行。我们认为,Proto-Danksharding 的成功升级和采用将引入 Blob 存储,并有助于进一步加强以太坊 Rollup 可扩展性长期路线图的可行性。随着越来越多的数据可用性解决方案(如 Celestia 和 EigenDA)也为 Rolup 数据发布提供了替代解决方案,我们相信,到 2024 年,Rollup 的成本可能会降低一个数量级。

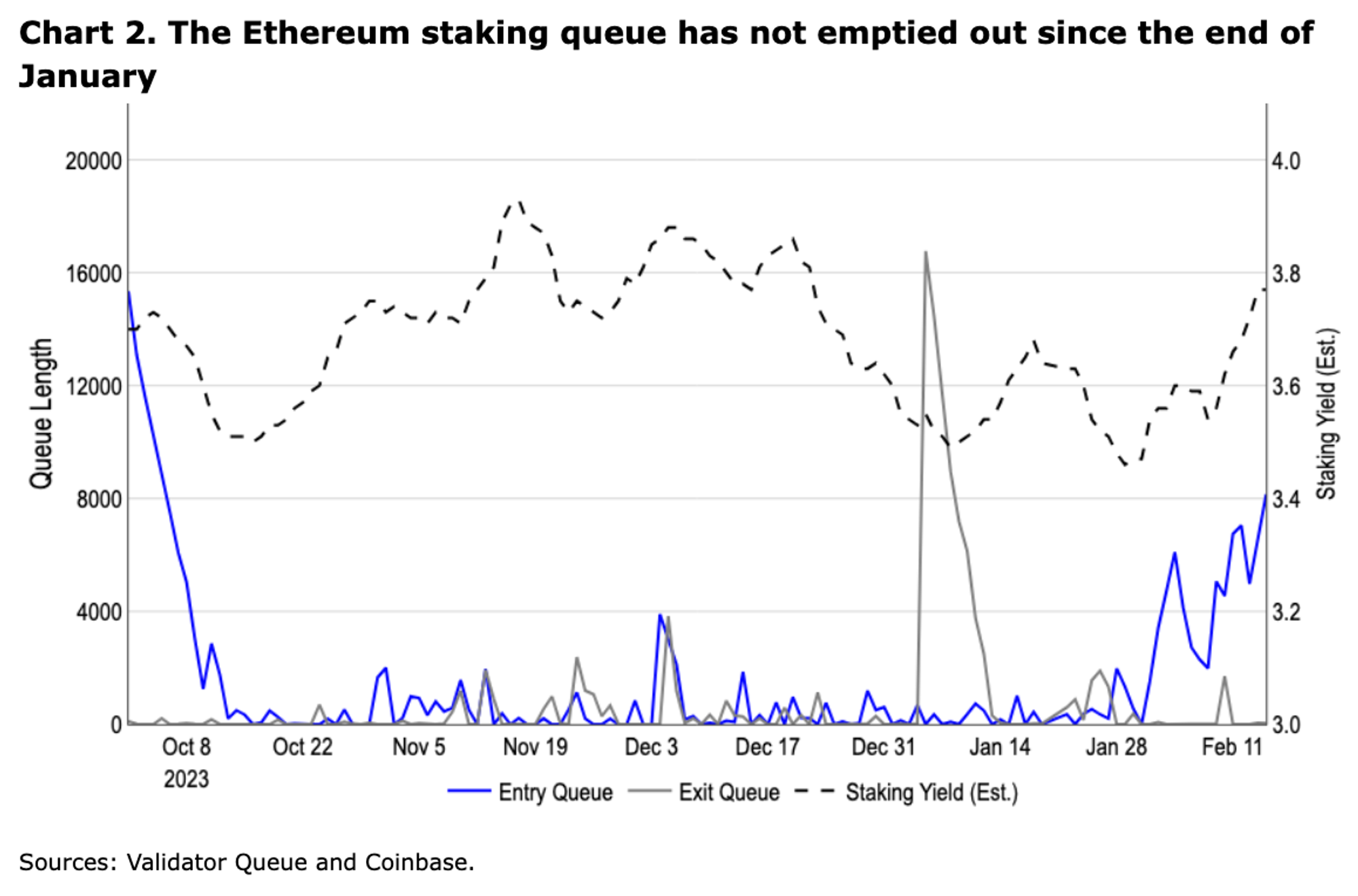

最后,我们认为以太坊作为一种产生奖励的权益证明资产的作用将变得越来越重要。由于其 EIP-1559 燃烧机制,以太坊继续呈现净通缩,过去七天的年化通缩率为 0.5%,自合并以来,总供应量已经减少了 0.3%。与此同时,验证者已经质押了以太坊总供应量的约 25%(约 3000 万 ETH),这与我们一年前发布的预期一致。这是 2022 年 9 月合并期间质押金额的两倍多。

再质押

在我们看来,以质押为中心的协议,以及最近的再质押,有望迎来一场以实际收益率为中心的 “DeFi 复兴”。EigenLayer 是以太坊上主要的再质押项目,它能够对质押的以太坊进行再质押以保障其他服务,在暂时取消存款上限后,其总锁定价值 (TVL) 从 11 亿美元增加到了 43 亿美元。这超过了 Uniswap 和 Compound 在所有链上的总 TVL,并且正在接近 Aave 和 Maker。

对再质押协议的兴趣可能是最近质押 ETH 增加的驱动力,这一点在自 1 月底以来一直没有清空的验证者进入队列得到了一定的体现(见图 2)。

请注意,EigenLayer 目前尚未在主网上启动任何主动验证的服务 (AVS)。那些建立在 EigenLayer 之上的二级协议,提供流动性再质押的代币或其他的各种链上产品,也见证了巨大的 TVL 增长。我们认为,一个具有收益诱惑力的再质押生态可能是以太坊流动性被低估的锚。尽管 EigenLayer 的主网发布日期尚未确定,但 2024 年第二季度启动的预期可能会与以太坊 ETF 批准的截止日期(可能是 5 月下旬)吻合,这也将增加市场对以太坊的兴趣。

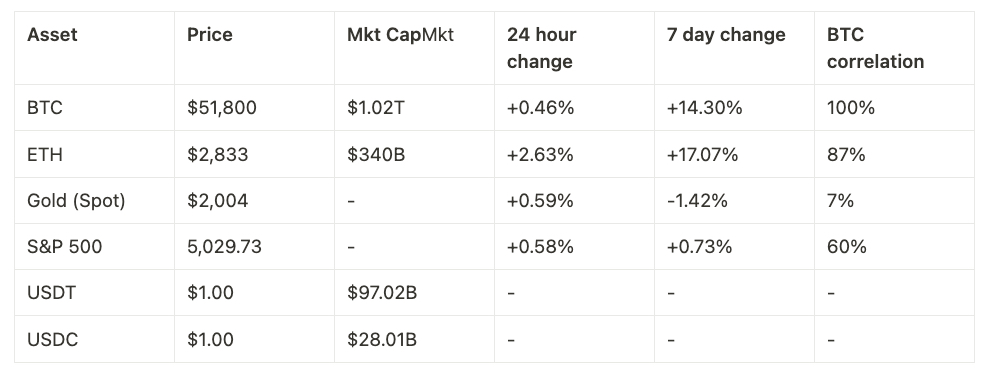

Crypto 和传统领域的表现

截至美国东部时间 2 月 15 日下午 4 点

Coinbase 交易所和 CES 洞见

本周价格继续走高。缺乏大规模清算表明市场上没有超大杠杆的空头头寸,这种流动性动态与客户情绪大致一致。很难找到任何看跌的人。加密原生基金继续推高山寨币,而更多的传统市场参与者增加了 BTC 头寸。虽然 ETH 本周表现良好,但该代币的流动性依然保持平衡。

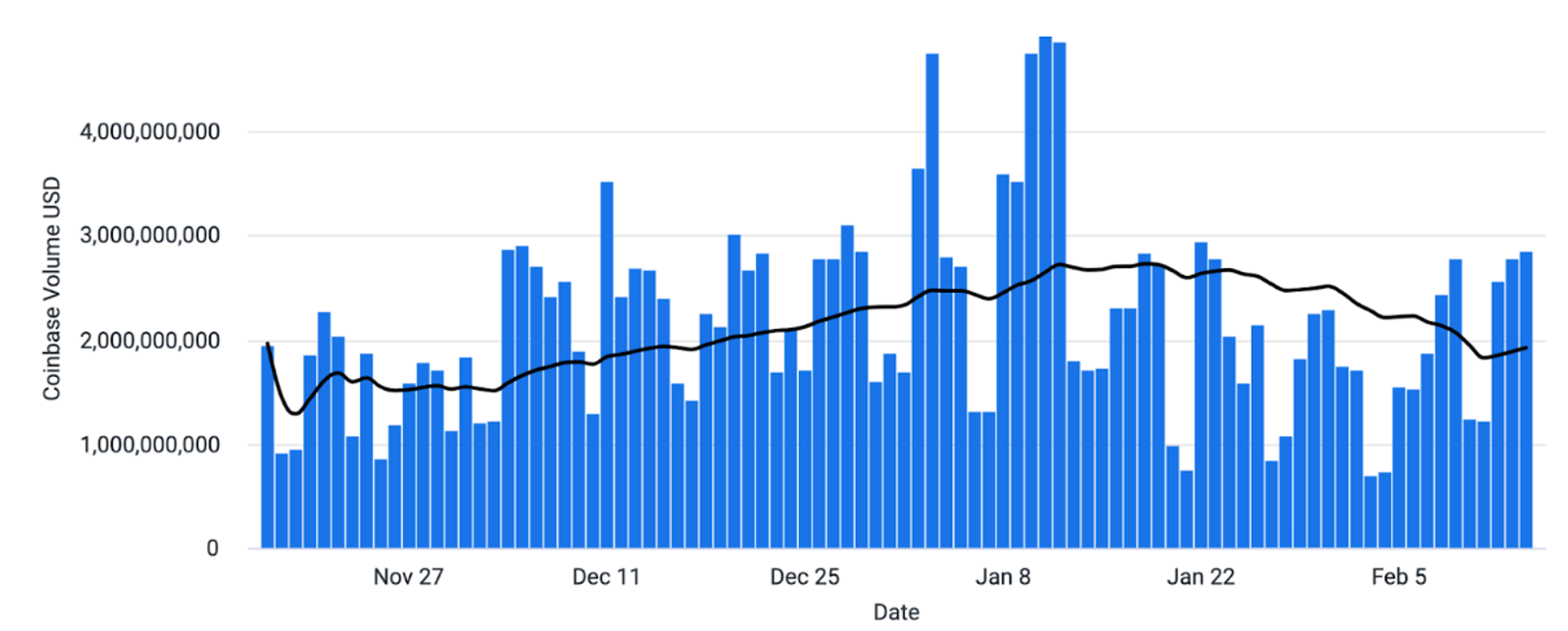

Coinbase平台交易量(美元)

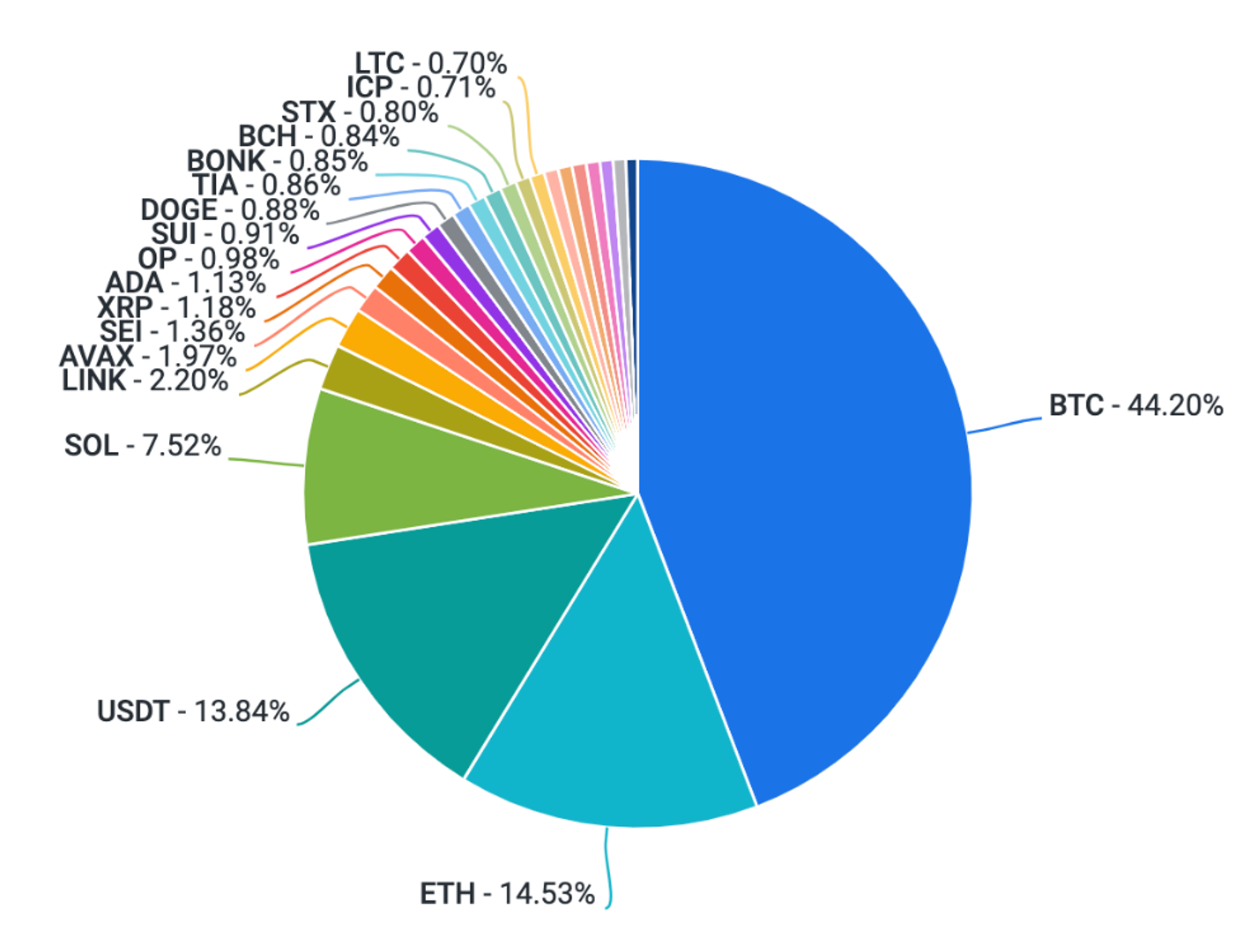

Coinbase 平台上的交易量(按资产划分)

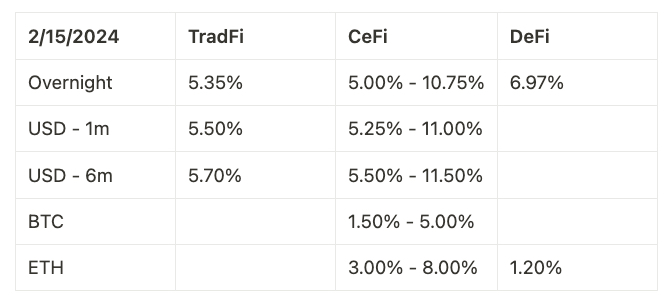

资金利率

值得注意的 Crypto 新闻

机构

- Genesis 获准出售价值 13 亿美元的 GBTC(Bloomberg)

- Coinshares 分析师表示,自推出以来,比特币现货 ETF 的净流入总额已超过 40 亿美元 (The Block)

- 比特币 ETF 吸收入的 BTC 是矿工生产的 10 倍(Cointelegraph)

监管

- 币安创始人赵长鹏的判决推迟到 4 月(The Block)

综合

- Starknet 基金会向近 130 万个符合条件的钱包公布了 STRK 代币分配计划 (The Block)

Coinbase

- 加州选民支持加密货币(Coinbase 博客)

全球视野

欧洲

德意志交易所拥有的Crypto Finance已经获得了德国联邦金融监督局的四个许可证,这增强了其在德国提供受监管的数字资产服务的能力,因为德意志交易所计划引入一个机构级的加密货币交易所。(CoinTelegraph)

Deutsche Börse 旗下的 Crypto Finance 已获得德国联邦金融监管局(Federal Financial Regulatory Authority)的四项许可证,这增强了其在德国提供受监管的数字资产服务的能力,因为 Deutsche Börse 计划引入机构加密货币交易所。(CoinTelegraph)

西班牙电信巨头Telefonica 与 Chainlink Labs 合作,利用 web3 技术加强对 SIM 卡欺诈的安全措施,利用 SIM SWAP API 为区块链交易提供额外保护。(The Block)

亚洲

埃塞俄比亚政府已与一家总部位于香港的数据中心运营商合作,从事比特币挖矿,这是一项耗资 2.5 亿美元的计划的一部分,旨在为埃塞俄比亚的数据挖掘和人工智能培训创建先进的基础设施。(CoinTelegraph)

日本金融监管机构已向银行提出一项旨在加强对涉及加密资产的欺诈交易的保护措施。(CoinTelegraph)

韩国游戏发行商 Com2uS 正在与 Oasys 区块链合作开发 web3 游戏并扩展到日本市场,其计划在区块链网络上推出《召唤师战争:编年史》(Summoners War: Chronicle) 等热门游戏的特许经营权。(街区)

韩国金融情报部门将加强对加密货币交易所的监督,旨在从 2024 年开始将那些被认为不合规的交易所从市场上移除。(CoinTelegraph)

未来一周大事件

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:DAOSquare,如有侵权请联系删除。转载或引用请注明文章出处!