MIIX Capital:2024 年 1 月投研月报

EigenLayer的突然爆发,让Restaking成为了市场焦点,大量的聪明钱开始向LRT,这让1月份的加密市场表现的格外强劲和火热,在通胀和回调趋势的影响下,依然呈现出了就绪代发的繁荣态势。

导语:

EigenLayer的突然爆发,让Restaking成为了市场焦点,大量的聪明钱开始向LRT,这让1月份的加密市场表现的格外强劲和火热,在通胀和回调趋势的影响下,依然呈现出了就绪代发的繁荣态势。

1 、宏观视角

1.1 美国通胀压力依旧,3月降息可能性不大

在2024年1月5日,美国公布了开年首个重要经济指标,显示12月非农就业人数增加21.6万人,远超市场预期的17.5万人。尽管就业市场表现强劲,但美国劳工部于1月11日发布的数据中,12月CPI同比上涨3.4%,高于11月的3.1%,并超出市场预期的3.2%,这使得市场对通胀情况的担忧依然持续。

面对通胀压力,美国联邦储备委员会(FED)在1月31日的会议上决定维持当前的利率不变,保持在5.25%至5.5%的区间。这是Fed连续第四次保持利率不变。尽管联邦公开市场委员会(FOMC)在其政策声明中强调了通胀仍然是一个需要密切关注的问题,但他们也暗示了未来不太可能进一步加息。

图:MacroMicro美元指数与比特币对比

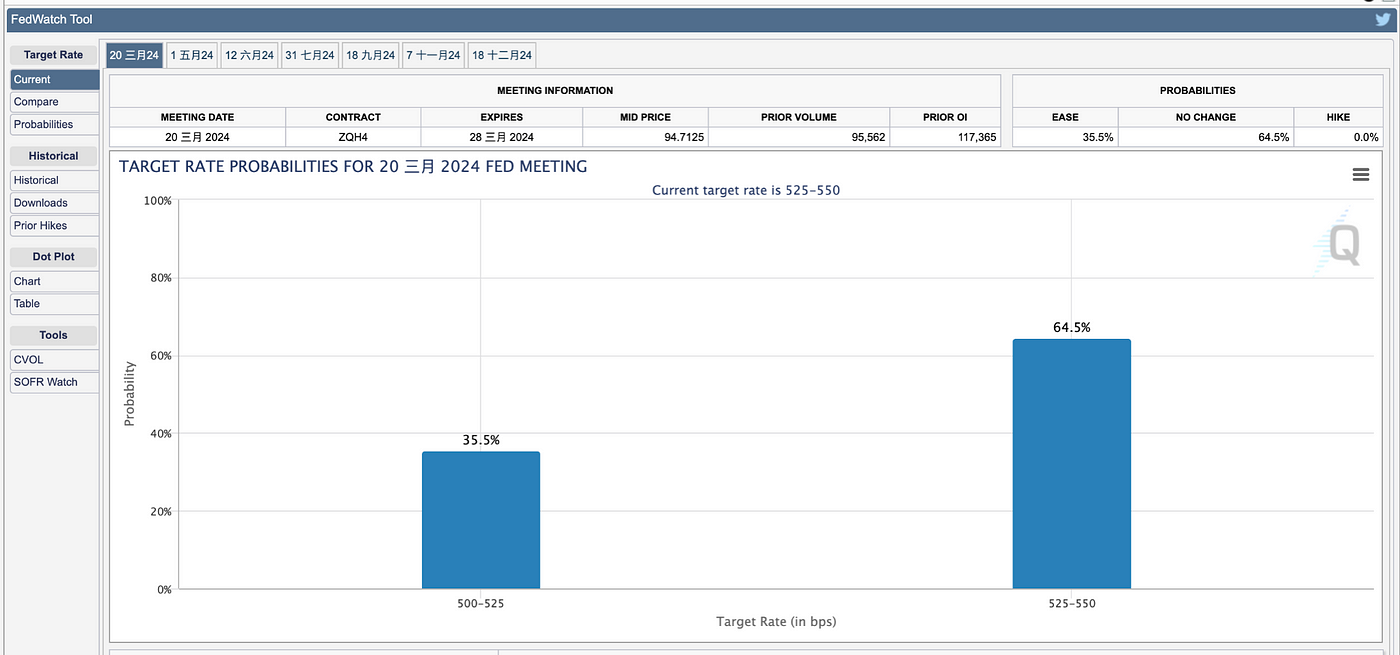

图:FedWatch

对于期待美联储在3月就开始降息的市场参与者来说,FED主席鲍威尔的言论可能显得较为保守:“基于当前的经济情况,委员会在3月的会议上决定降息的可能性很小”。而FedWatch也显示3月份降息机率降低至35.3%,这些都对整个加密市场的回调造成了一定影响,在BTC上背向趋势更为明显。

1.2 GBTC抛压减缓,资金流入ETF成为趋势

本月,11家公司的现货ETF如期获批,为加密市场带来了大量的增量资金。然而,市场并未如预期那样走强,反而出现了回调。这一现象的主要原因是早期购买灰度比特币信托 Grayscale Bitcoin Trust(GBTC)的投资者开始获利了结,摩根大通预计:GBTC的资金外流将达到约30亿美元。

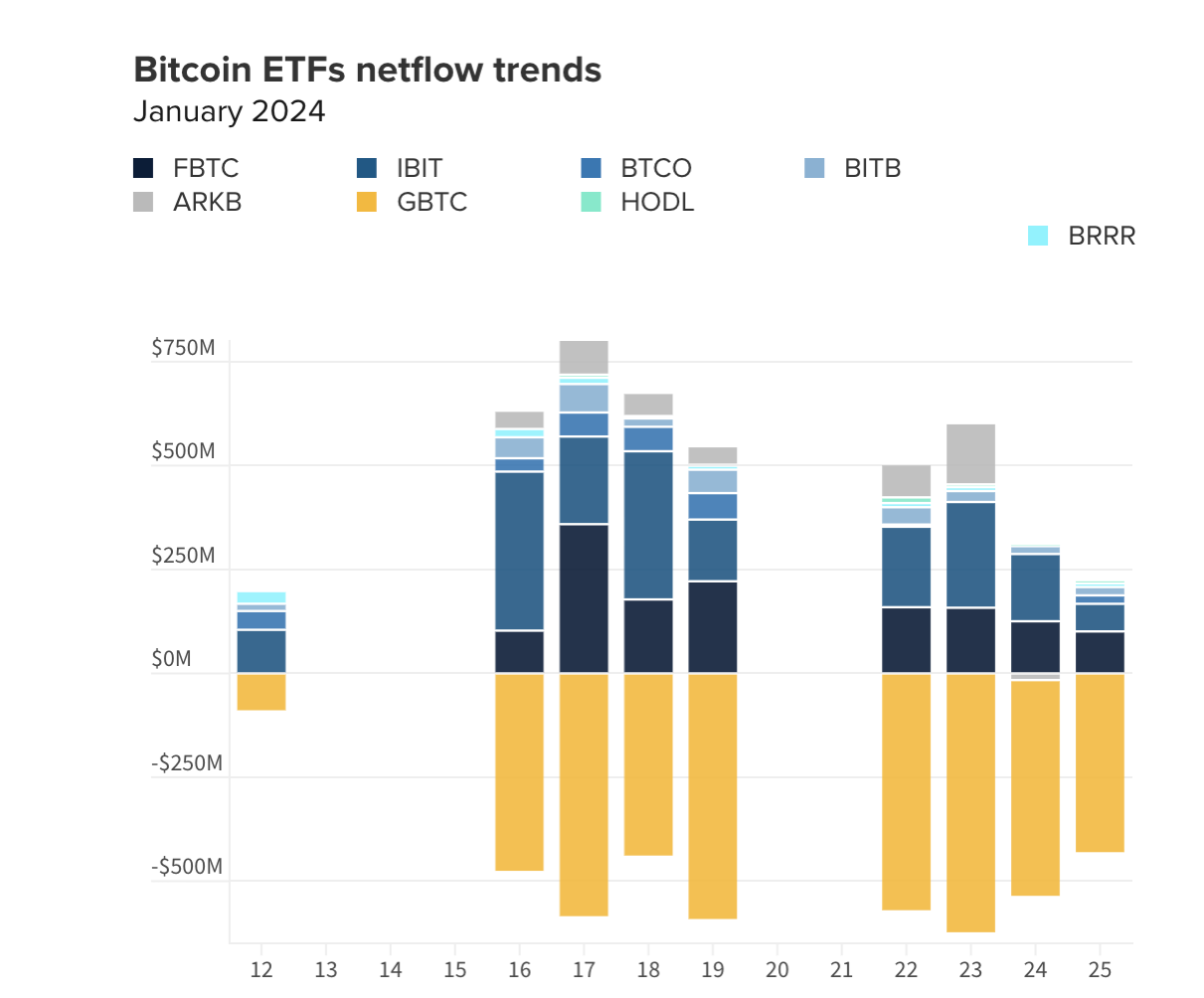

图:CryptoQuant Bitcoin ETFs netflow trends

然而,最新的研究报告显示:GBTC的资金外流已超过 50 亿美元,表明GBTC的获利了结阶段已经基本完成,对比特币的下行压力应该已经基本结束。这一消息的发布,使得比特币价格开始在4万至4.1万美元的区间内稳定,并展现出一定的上涨趋势。

GBTC正面临资金外流的挑战,原因是投资者将资金转移到了成本更低的新成立的比特币现货ETF中,这种转移导致(GBTC)每月约有30亿美元的资金流出。如果Grayscale未能迅速降低费用,这种资金外流的趋势可能会持续;如果其他现货ETF达到关键规模,并开始在规模和流动性方面与GBTC竞争,资金外流的速度甚至可能加快。

1.3 大型资本正在进入,开发者活跃度明显

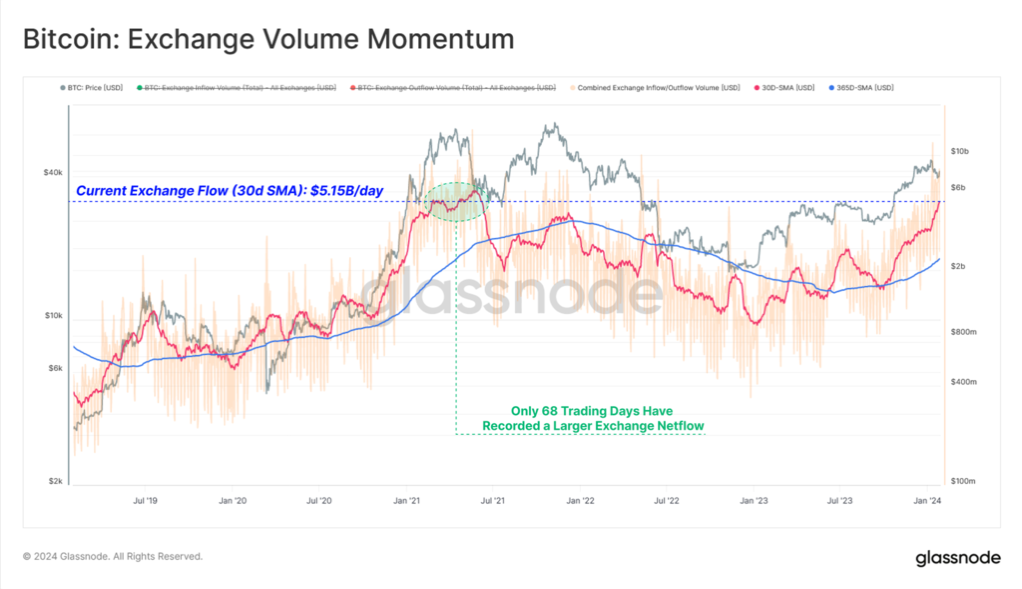

图:glassnod交易量动能

比特币在链上的交易所流动也已达到了2021年牛市高峰的水平,转移价值的平均规模突显了机构和大型资本投资者正在进入。

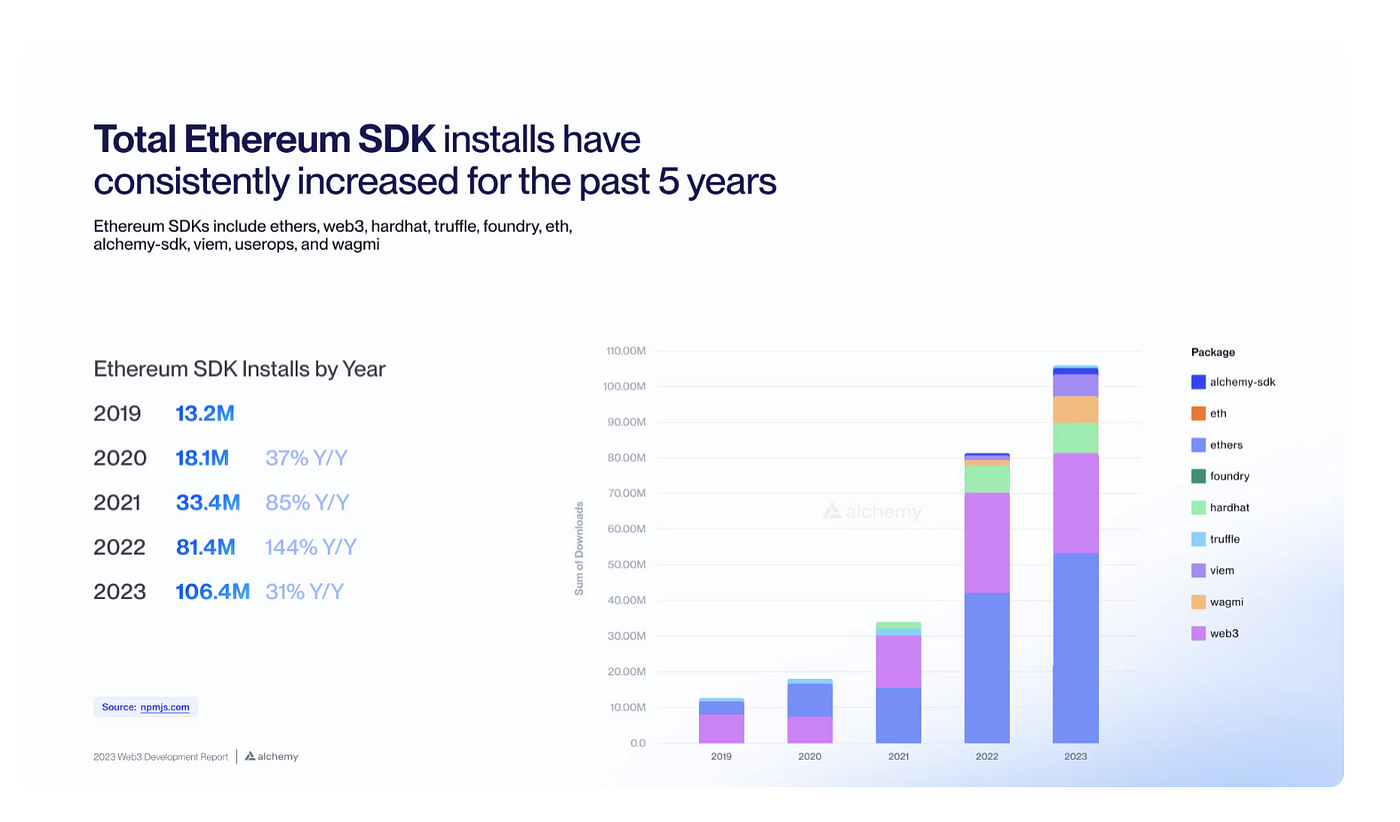

图:Alchemy发布了2023年Web3发展报告

Alchemy发布的2023年Web3发展报告显示:Web3开发者活动达到历史最高水平,以太坊和钱包SDK的安装量连续第五年创下历史新高。这一数据表明,加密货币市场的整体流动性并没有明显的风险,美国经济保持良好,开发者数量持续增加。预计ETF带来的增量资金将为今年的市场行情带来更多的期待。

从宏观来看,尽管1月市场受GBTC获利了结和FED降息机率下降影响,在ETF通过后迎来一次阶段性回调,让短期内市场行情面临一定的调整压力;但加密货币市场的基本面依旧健康,开发活动的增加与资金依旧持续投入BTC现货ETF,对于未来加密货币市场发展提供了正面的讯号。

2、 行业数据

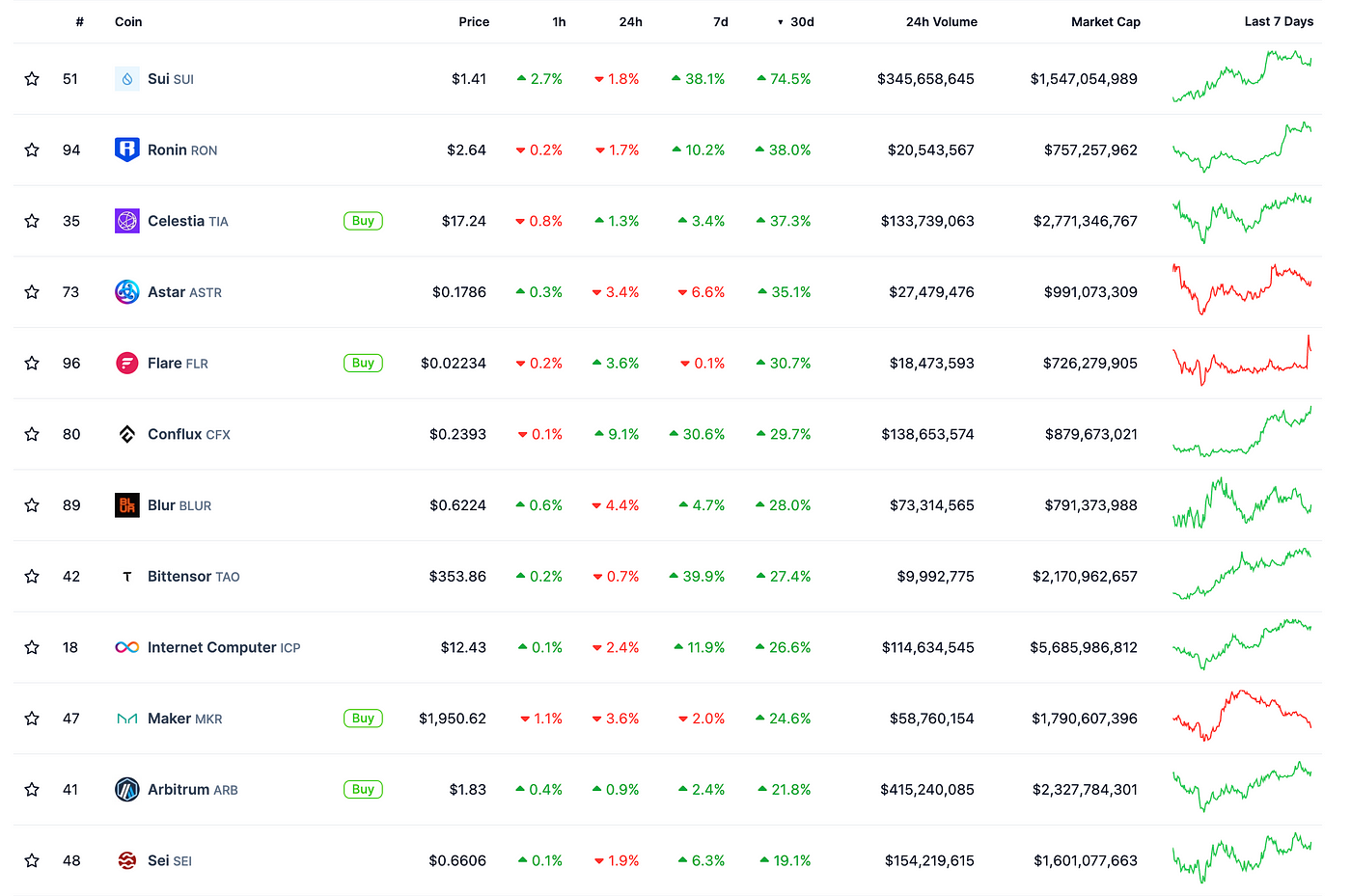

2.1 市值涨跌排名

BTC / ETH本月的30Days涨跌几乎不变。

Top100流通市值代币的30Days 涨幅情况如上:

- SUI涨幅74.5%,名列涨幅榜首位,主要原因在于其TVL达到了4亿美元的历史新高,其协议均出现普遍性的大幅上涨,包括Scallop Lend、Navi、Turbos等;

- Ronin涨幅38%,位列涨幅榜第2,但是远低于SUI,主要因素来自于游戏板块的普遍补涨;

- Celestia涨幅37.3%,位列涨幅榜第3,主要是AltLayer以及多条链考虑将将Tia的质押者纳入空投范围,导致大量散户购买Tia,推动价格上涨;

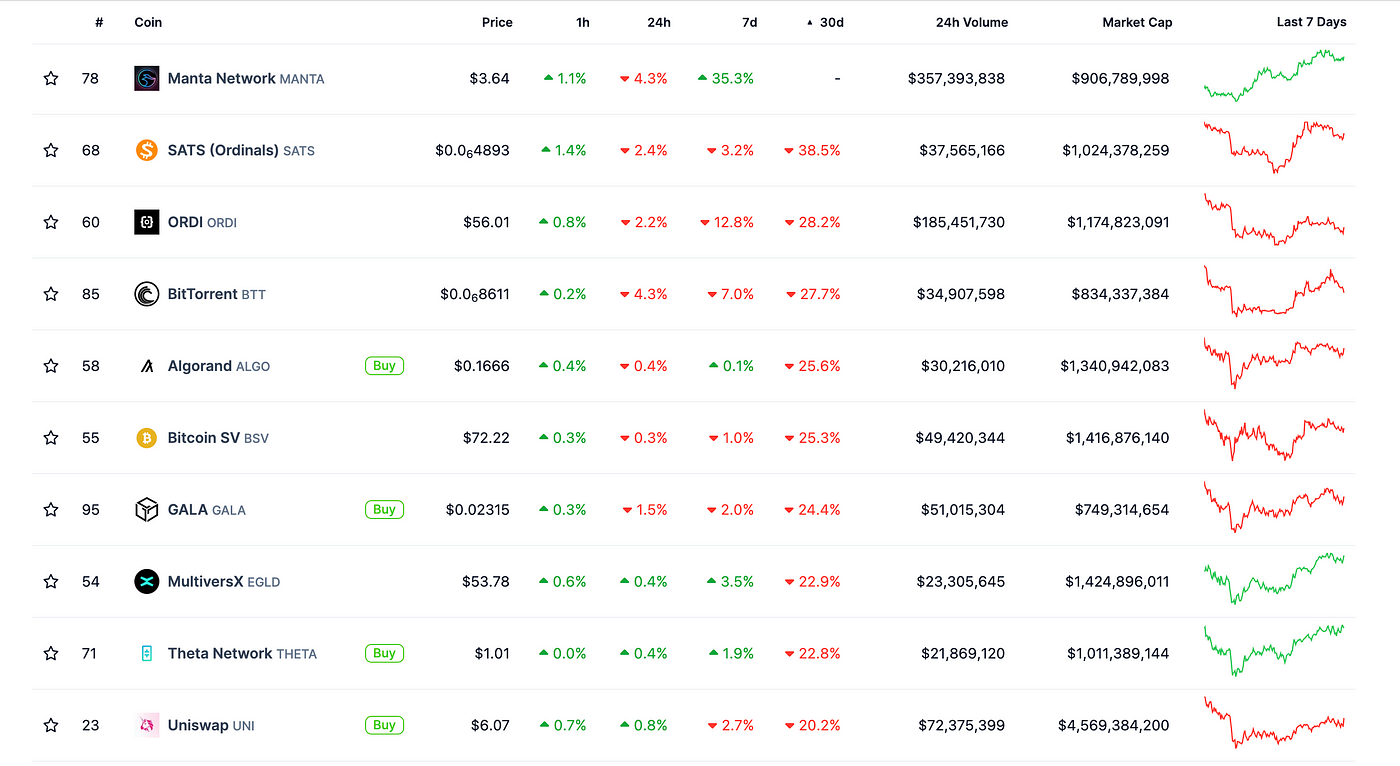

Top100流通市值代币的30Days 跌幅情况如上(Manta上线不足30天):

- SATS跌幅38.5%,位列跌幅榜第1,本月所有MEME币,都出现了大幅回调的情况,但是铭文行情在未来仍然有大几率会继续发生,值得持续关注;

- ORDI跌幅28.2%,位列跌幅榜第2,作为BTC生态的第一个铭文代币,随铭文行情的变化明显;

- BitTorrent跌幅27.7%,位列跌幅榜第3,12月在DePin行情带动下BTT极速上涨了300%+,目前处于回调状态;

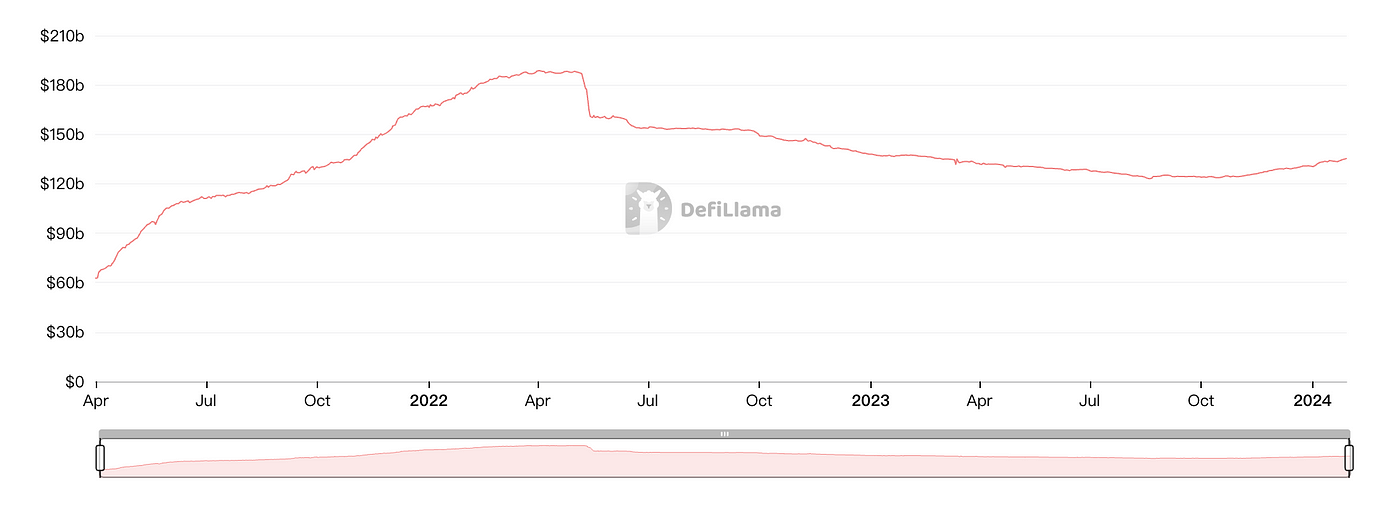

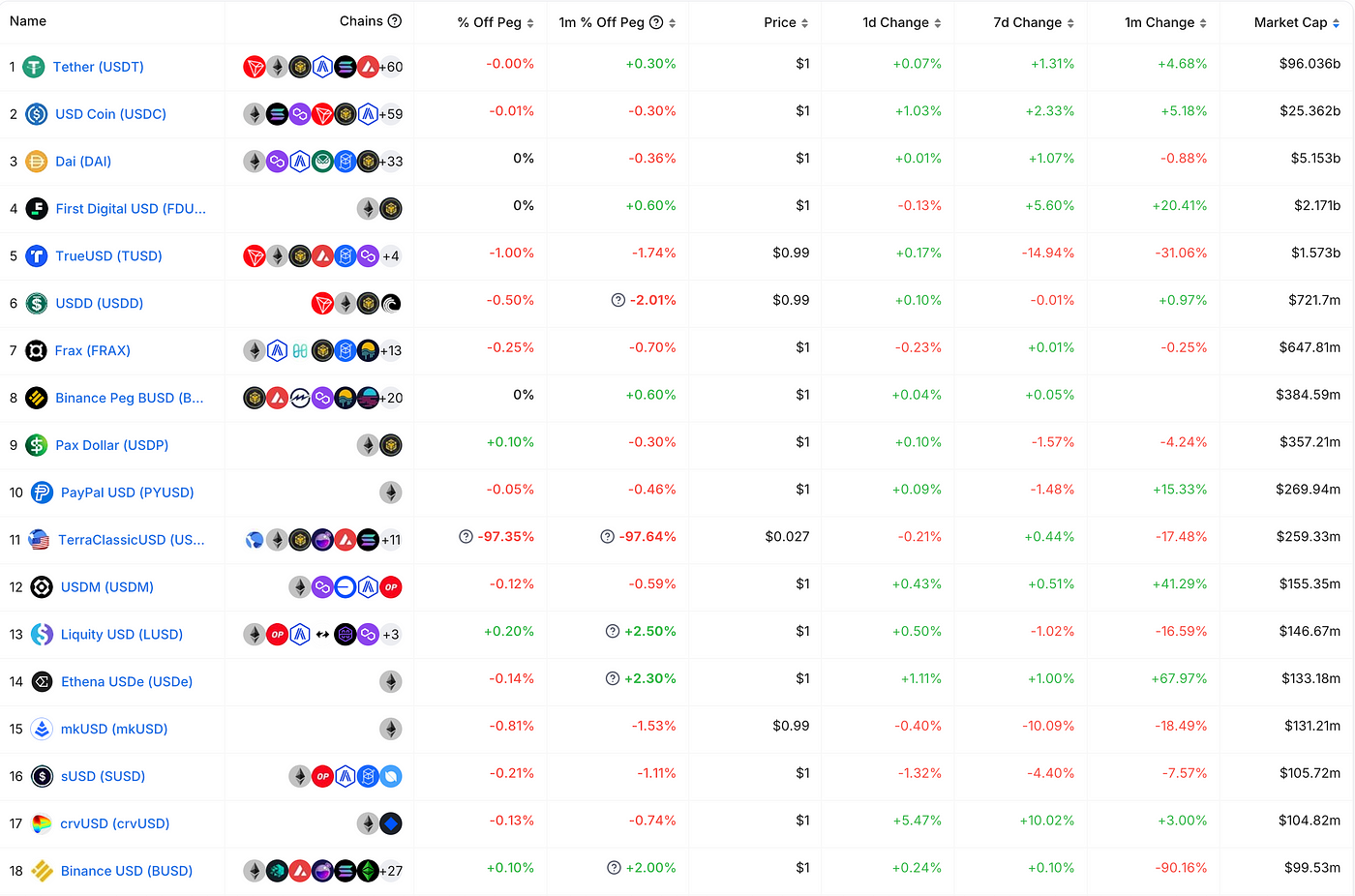

2.2 稳定币流入&流出

DefiLlama数据:截至1月31日的稳定币总量为135.35B,1月份总计增加约50亿美元,稳定币总量仍然延续着持续增长的趋势,意味着场外有充足的资金涌入。

稳定币增长主要来源于USDT(+4.68%)、USDC(+5.18%)、FDUSD(+20.41%),其中FDUSD的迅速成长被认为是Binance上架其相关交易对导致的,以取代BUSD的地位。

FDUSD是由香港的托管公司 First Digital Limited 的子公司 FD121 Limited(品牌名 First Digital Labs)发行,是与美元 1:1 挂钩的稳定币。FDUSD的迅速成长被认为是Binance上架其相关交易对导致的,以取代BUSD的地位。

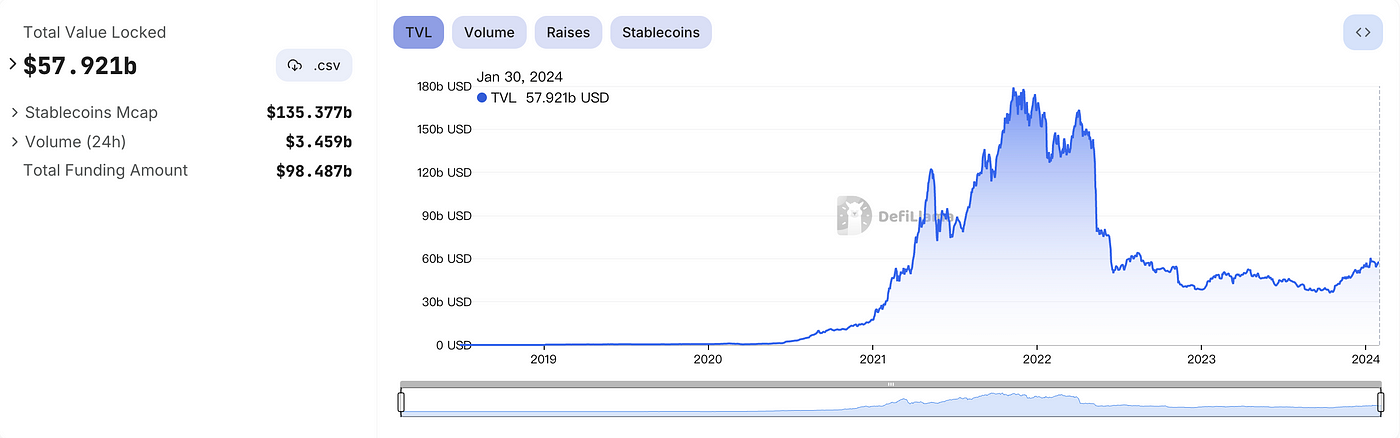

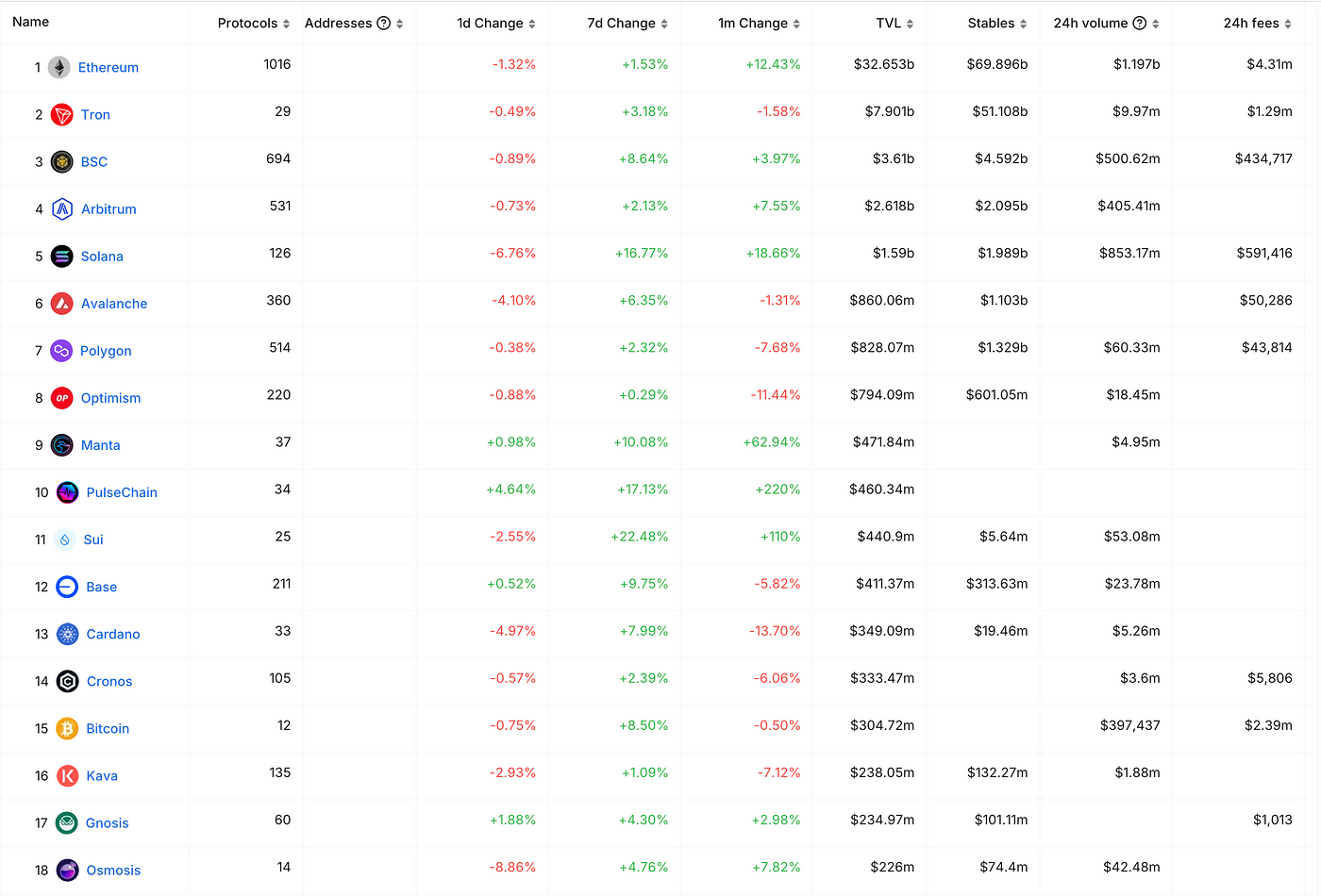

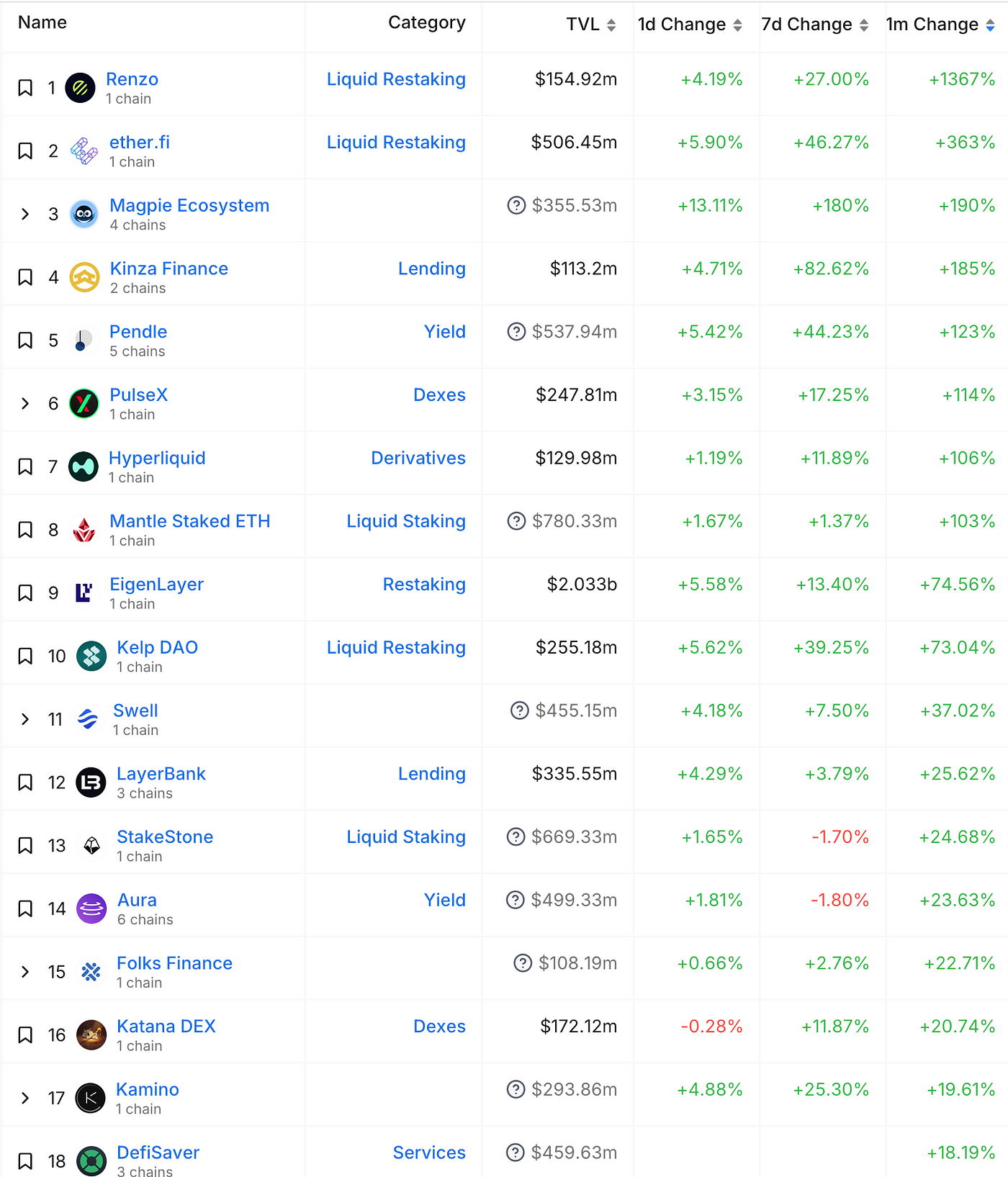

2.3 链上TVL排名

DefiLlama数据:链上TVL整体呈现为继续上升趋势,

按链类型划分,1月份TVL大幅上涨的链包括了PulseChain(+220%)、SUI(+110%)、Manta(62.94%)。下降最多的是Cardano(-13.7%)、Optimism(-11.44%)、Polygon(-7.68)。

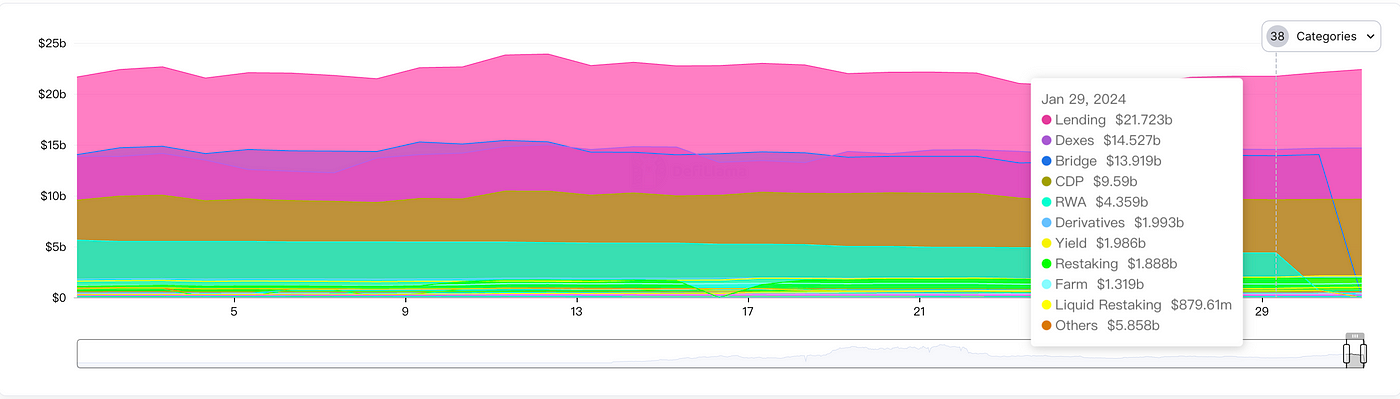

按DeFi类型划分,Restaking整体TVL上升了71.48%,1月受益于Restaking叙事的产生,大量基于EigenLayer的再质押协议出现,包括Renzo Protocol、Puffer Protocol、Kelp dao等。

关于【MIIX Capital:2024 年 1 月投研月报】的延伸阅读

AI 赛道潜力股 io.net 即将上线,年度必追黑马

英伟达市值破3万亿美元,引领加密市场 AI 赛道新纪元,年度黑马 io.net 不容错过

深度解读香港证监会更新虚拟资产交易平台名单

6 月 1 日,即香港证监会正式实施虚拟资产服务商发牌制度(VASP 制度)一周年之际,证监会更新虚拟资产交易平台名单,共 11 家平台被当作获发牌的申请者

其中TVL高于1亿美元的的项目有96个,本月TVL增长TOP3为:

- Renzo Protocol 增长1367%,原因是EigenLayer带动的Restaking行情,以及OKX及Maven11宣布投资Renzo,通过Renzo Protocol,用户能够在质押RZETH的同时,获得EigenLayer以及RENZO积分;

- ether.fi 增长363%,和Renzo一样,ether.fi 也是本月Restaking行情的受益者之一,质押的ETH不仅仅能够获得质押收入,还能获得EigenLayer以及ether.fi积分。

- Magpie Ecosystem 增长190%,Magpie是多个项目的集合生态系统,它同样受益于Restaking行情,1月23日EigenLayer和Magpie合作了一个新产品EigenPie,这是导致其TVL大幅上升的主要推动事件;

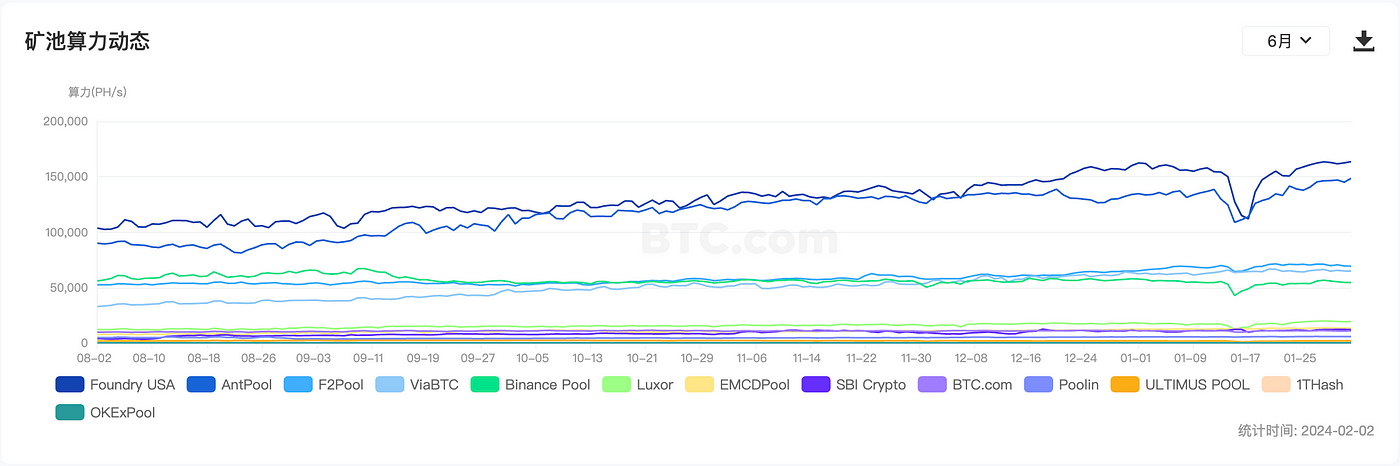

2.4 BTCÐ矿池数据

BTC算力平稳上升

Bitcoin的矿池数据增长如上图所示,目前全网算力已经达到536.15EH/s,Foundry USA、AntPool、F2Pool分列算力榜前三,近期也在维持平稳上升的趋势。当前还剩11,522个区块进入减半,预计减半时间是2024–04–21。

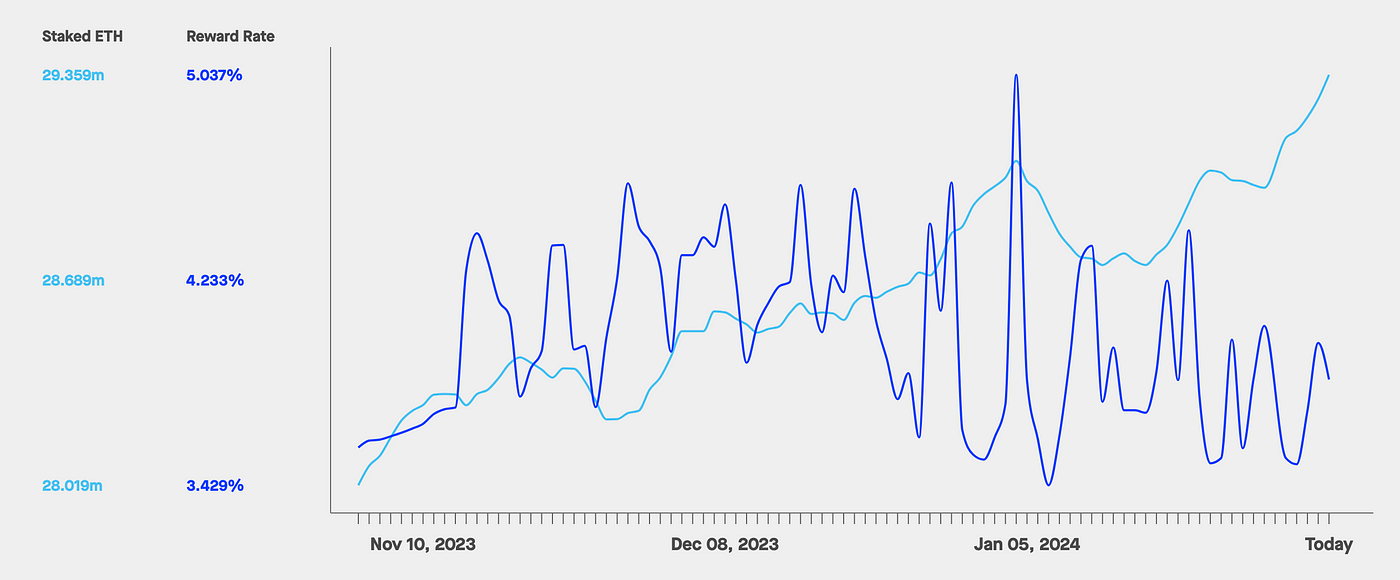

ETH质押率持续升高

ETH的整体质押率仍然在持续升高,特别是随着Restaking行情兴起,更多的人开始加入LSD项目以进行再质押,这也导致了单纯的以太坊质押收益出现了显著下滑。

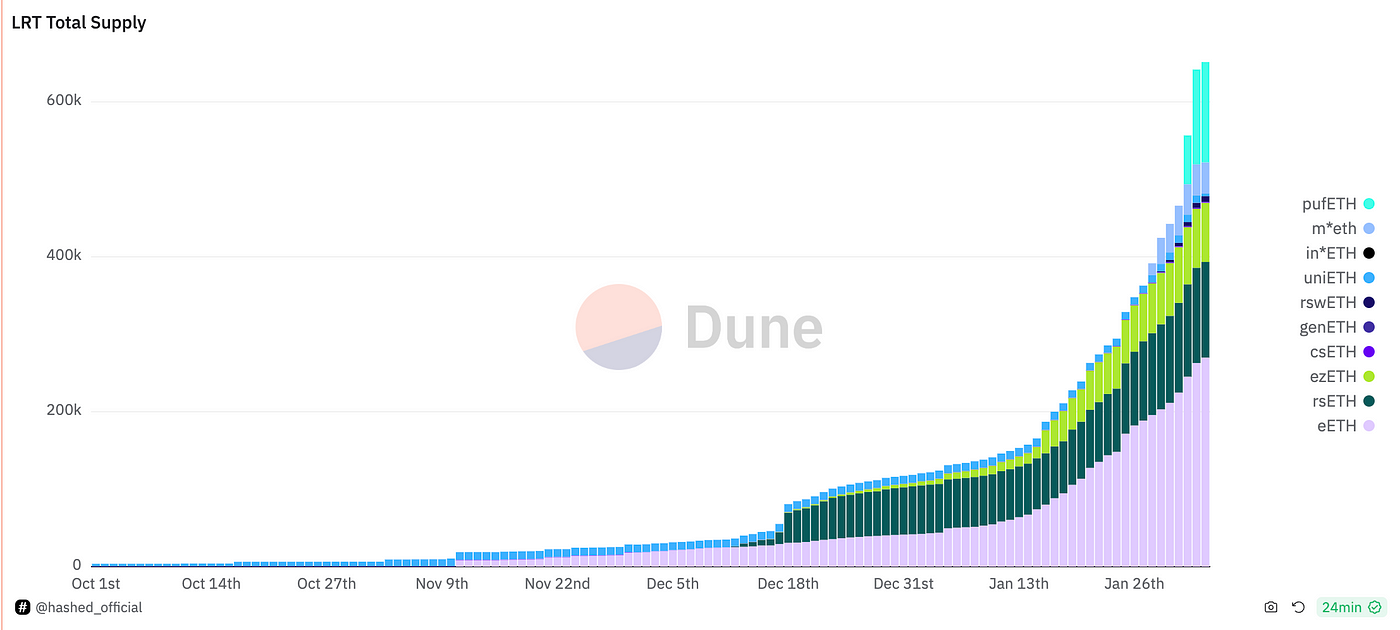

3、 行情趋势

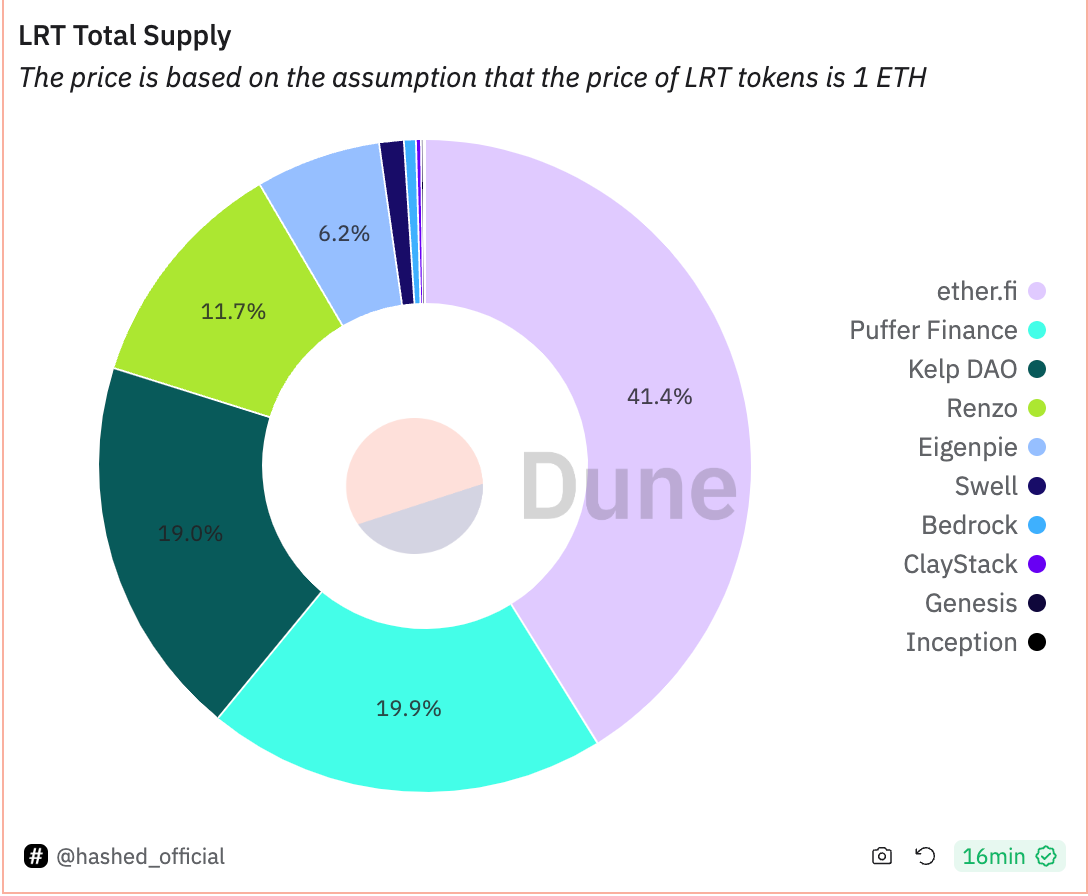

本月Restaking赛道成为行业焦点,主要围绕EigenLayer带来的LRT全面爆火。LRT目前主要由基本的以太坊质押费率 + Eigenlayer points + LRT协议 Points,三个收益来吸引用户。

主流的LRT协议吸纳的xETH代币情况如上:

- ether.fi 位列第一,吸纳近27万枚,占据大约41.4%的市场份额;

- Puffer Finance 位列第二,仅仅上线几天便吸纳近13万枚,分析与Puffer获得Binance投资强相关;

- Kelp DAO位列第三,吸纳约12.3万枚;

另外,EigenLayer与Magpie合作的EigenPie也值得关注,其上线日期为2024年1月27日,仅仅几日,其吸纳的数量就超过了4万枚;

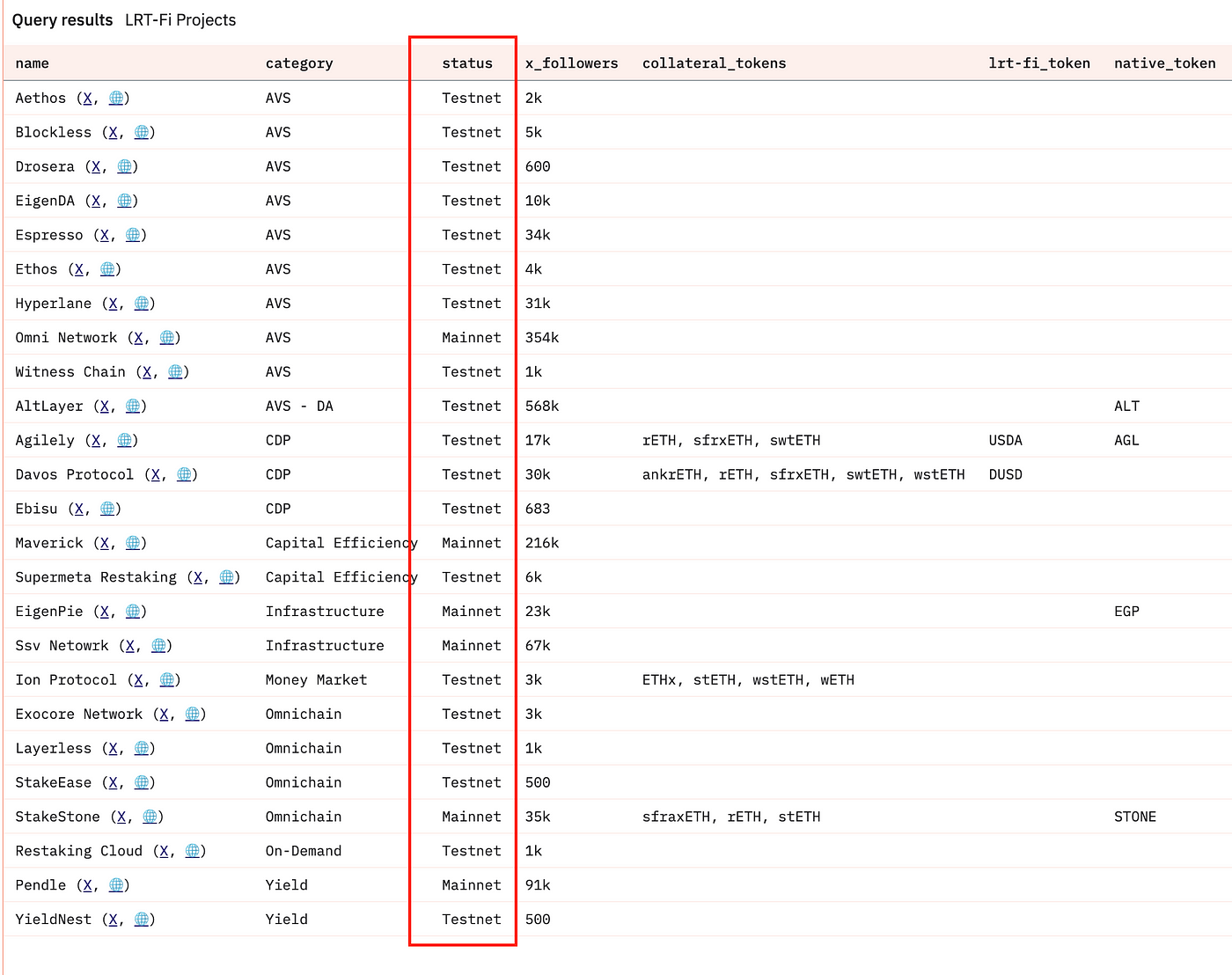

LRT战争仍然在延续中,目前LRT赛道仍处于非常早期的阶段,已知就有几十个LRT赛道项目已经进入测试网阶段,谁能在未来主导市场仍有待观察。

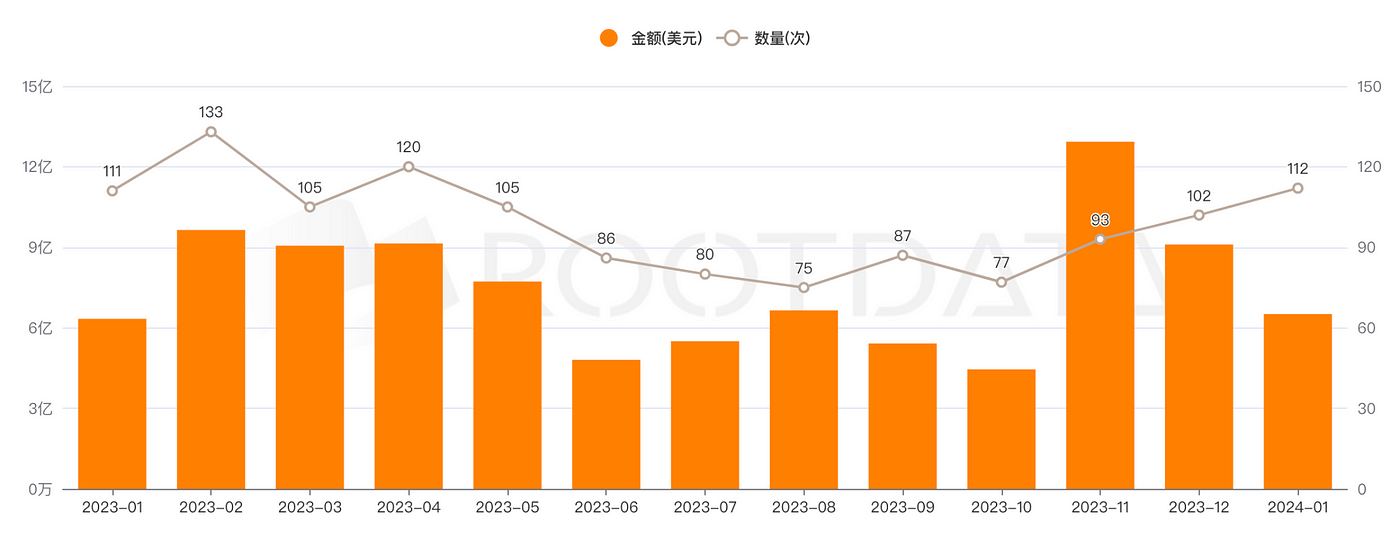

4、投融资趋势

2024年1月份加密市场共完成6.51亿美元融资,环比2023年1月的9.06亿美元,下降28.19%,公开数据如下:

- 投资项目共112个,环比上升80.65%(2023年12月共62个项目);

- 平均融资金额为845.79万美元,较之前下降了43.11%。

- 收购事件共有6起,较之前上升了20%(之前为5起);

虽然,融资金额和平均融资金额有所下降,而融资事件和收购事件的次数则有所增加,说明市场活跃度上升的同时,投融资也更为理性。

1月规模最大的5轮数字资产融资分别为:

- HashKey Group完成1亿美元融资,估值约12亿美元;

- Freechat完成8000万美元融资,估值8亿美元;

- flowdesk完成5000万美元融资,估值未披露;

- Sygnum Bank完成4000万美元融资,估值9亿美元;

- WaveBL完成3700万美元融资,估值7000万美元;

另外,汇总投融资事件发现:种子轮27起,战略融资18起,Pre种子轮10起,其他类型8起。其中种子轮融资事件最多,其次是战略融资,而其他类型的融资事件都很少

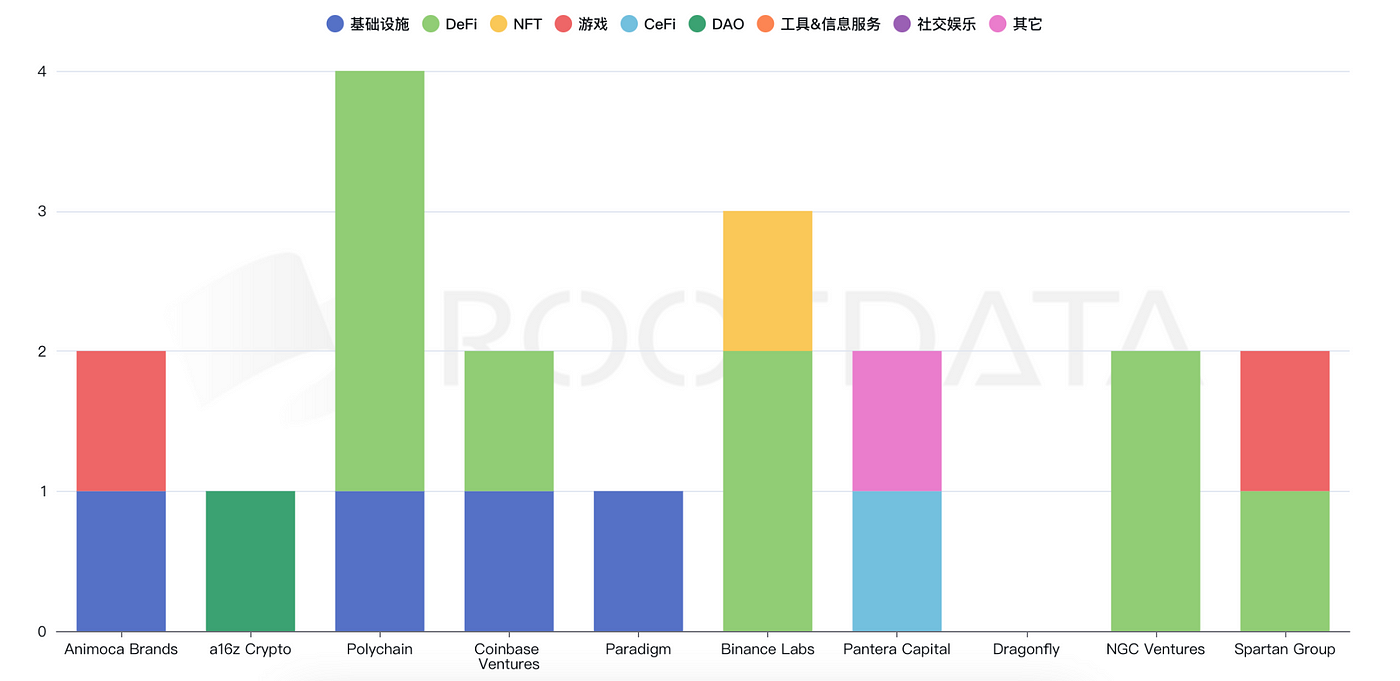

从VC机构角度:Polychain在DeFi领域的投资数量最多,而a16z Crypto则在基础设施和DeFi领域的投资较为均衡。其他公司的投资则分布在各自的专注领域。

整体上,加密市场的投融资活动在近期呈现逐周上升趋势,尤其在Web3和基础设施方向。同时,全球区块链投融资活动呈现出多样化的发展趋势,各个细分领域均有显著的资金流入,尽管第一周相较前期有所减少,但随后几周的活动和资金规模均有大幅增长。这使得加密行业在1月份显示出强劲的增长势头和投资者的高度信心,2月份能极大可能会延续一月份的趋势热度。

5、 结语

1月份的加密市场,尽管面临通胀压力、美联储利率政策的不确定性以及加密货币市场本身的波动性,加密领域的基础设施、技术创新以及投资活动仍然显示出强劲的生命力和潜在的增长动力。

- 稳定币的流入流出情况表明,市场资金仍然保持活跃,显示出投资者对加密市场长期潜力的信心;

- Restaking赛道的兴起,也再次证明了这个行业的快速适应性和创新能力;

- 各类链上数据,包括总锁定价值(TVL)的增长,则显示出加密领域的应用和参与度在不断扩大;

- 投融资项目数量的增加,和投资领域的多样化,更是反映出投资者对加密市场未来发展的乐观态度;

影响加密市场的因素是复杂和多元的,虽然短期内存在不确定性和挑战,但技术创新、资本投入以及市场参与者的积极态度,都为加密货币行业的未来发展奠定了坚实的基础,我们期待着加密货币市场在未来能够持续成长,为全球经济带来更多的创新和机会。

以上信息和数据,仅供参考,不作为投资建议。如果异议,欢迎联系指正。

关注并加入MIIX Captial社区,了解更多前沿信息~

Twitter CN:https://twitter.com/MIIXCapital_CN

Telegram CN:https://t.me/MIIXCapitalcn加入MIIX Capital团队:[email protected]。

在招岗位:投研分析师 /运营经理 /视觉设计师

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:MIIX Capital,如有侵权请联系删除。转载或引用请注明文章出处!

标签:MarsBit专栏精选