SevenX Ventures:LRT——流动性再质押的格局与机会

本文介绍了LRT的相关信息,包括与LST的比较、竞争格局、风险和未来机会。LRT解决了ETH质押的限制问题,已有多个协议上线。其服务包括基础机制、运营商管理、风险管理和流动性管理。与传统的LST相比,LRT具有更多功能和发展潜力。它通过多个AVS和DAO选择来管理风险,并具有流动性管理功能。未来的趋势和机会包括DVT + LRT、多链LRT和与其他DeFi乐高积木的结合。同时,可以通过杠杆式再质押流动性挖矿获得更高收益。

原文标题:Let's explore LRT (Liquid Restaking Tokens)

原文作者:Grace Deng

原文来源:twitter

编译:Kate

注:本文来自@yuxiao_deng 推特,火星财经整理如下:

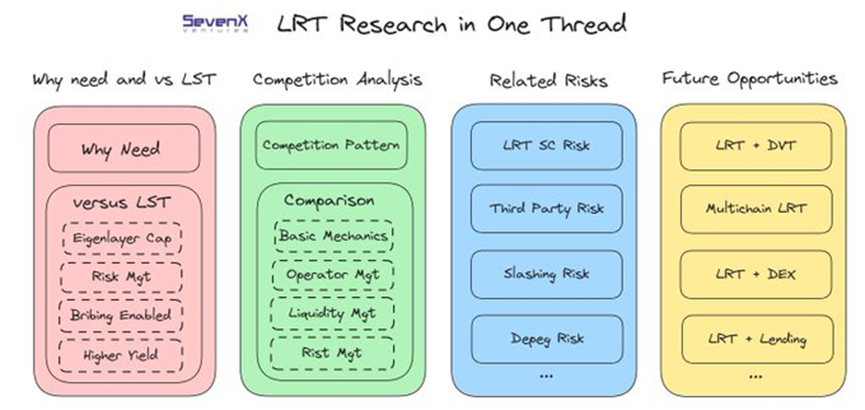

夏天即将来临。让我们在一个线程中探索LRT (Liquid reaking Tokens),包括:

•为什么我们需要它(比较LST和LRT)

•竞争格局分析

•相关风险

•与LRT有关的未来机会

*与@LukeWasm合作进行的研究

我们为什么需要:

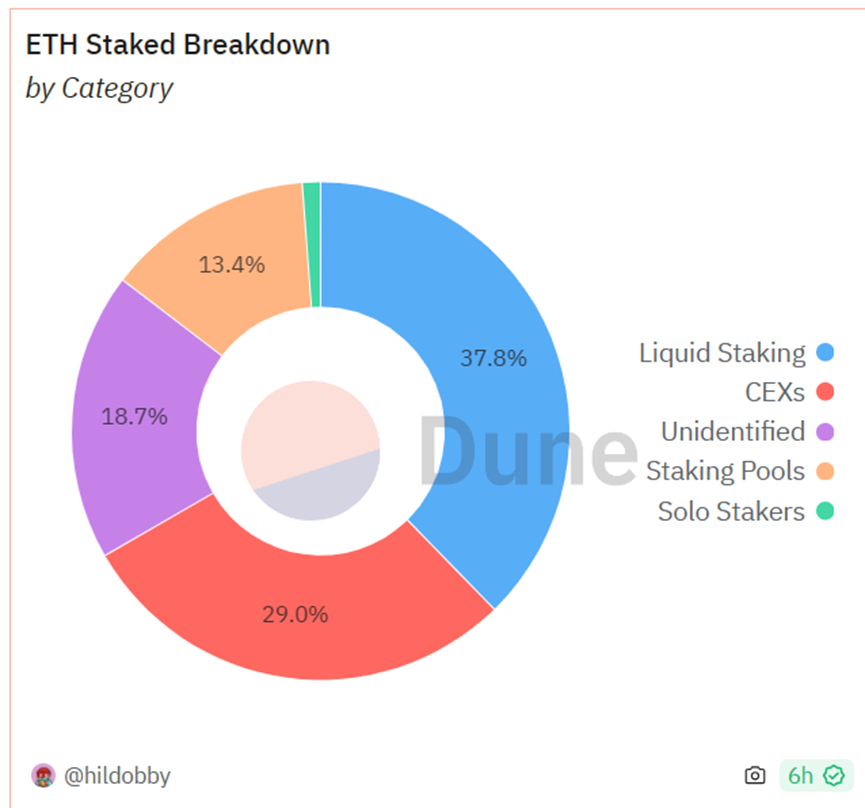

- 让我们从LST开始。由于ETH质押存在技术障碍(验证链),财务障碍(32 ETH)和流动性限制(锁定),因此我们需要流动性质押代币解决方案。目前,超过50%的ETH质押是通过LST进行的。

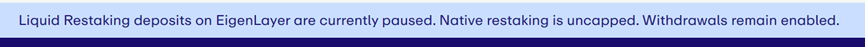

- 随着@eigenlayer主网的逐步上线,类似的问题可能会再次出现。对于希望通过再质押获得更多收益的 ETH 质押者来说,他们现在面临着:

- 从技术上讲:他们需要选择 AVS 并运行 AVS 或委托给 EigenLayer 的 NO 来选择和更改 AVS

- ETH/LST的流动性再次被锁定。

- 奖励:AVS 将分发无数不同的奖励,这在 ETH 主网上可能会导致极其低效的 Gas 效率。同时,LRT 为整个池子收集奖励可以帮助节省 Gas。

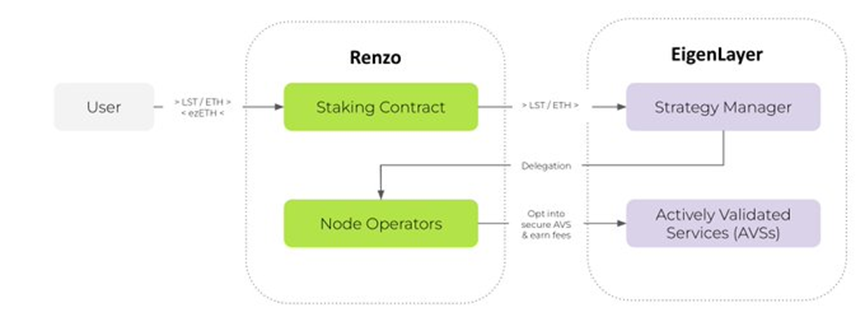

- LRT协议可以帮助同时解决这些问题,消除所有复杂性:

用户充值 ETH/LST

通过质押、再质押奖励和未来空投立即获得流动性 LRT

LRT 协议在后台处理所有再抵押过程

与 LST 类似,但有一些区别:

- EL 上的 LST 充值有上限,但原生再质押没有上限。然而,原生再抵押需要 32 ETH、运行一个节点并与 EigenPods 集成。使用原生质押支持的 LRT 协议进行存款可以绕过此限制

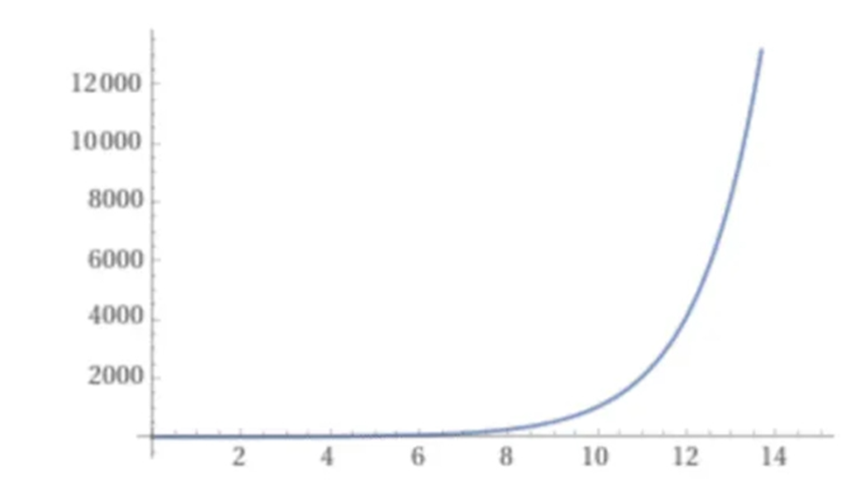

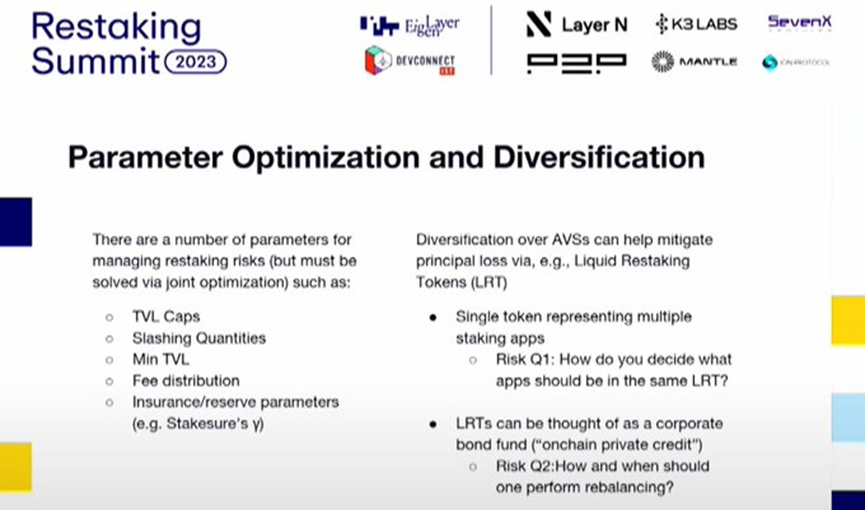

- LRT 的风险管理将比 LST 更复杂(单一回报到多重 AVS 回报;单一资产投资到投资组合管理)。策略数量随着 AVS 数量的增加而增加(图)。

- 更多利益相关者:AVS 和 LST 都参与其中(支持贿赂)。

- LRT 产量建立在 LST 产量之上。它迎合了人们除了“无风险利率”之外还想要更多收益的需求。现在,额外的收益来自于补贴 EL 和 LRT 协议的未来激励措施(现在约为 23.56%)。它还将包括在 AVS 生效后再抵押收益

竞争格局分析

- 目前,3 个 LRT 协议( @RenzoProtocol 、 @KelpDAO和@ether_fi )已经在测试网中运行,其中 8 个协议已上线。通过LRT总共再质押了145000 ETH,约占再质押ETH的23.27%,约占质押ETH的2.1%。

- LRT提供的服务包括基础机制+运营商管理+风险管理(当更多AVS上线时,这一点变得更加重要)+流动性管理

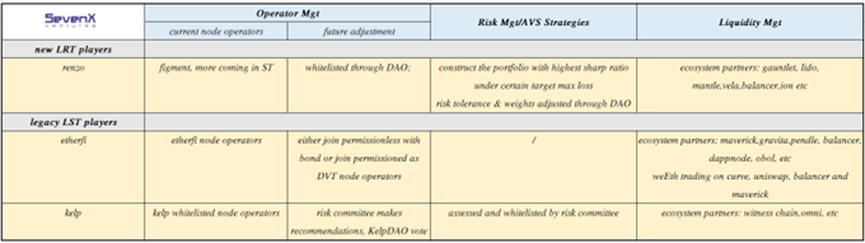

- 我主要将LRT分为传统LST玩家+新的LRT玩家

@Defi0xJeff通过LST池方法分解

https://twitter.com/Defi0xJeff/status/1746170335513506052

- 旧LST已经有现有节点运行基础设施并积累了一定数量的ETH

- 像Renzo这样的新LRT只专注于LRT,并且在风险管理方面拥有复杂的背景,支持更多的LST和未来代币100%与LRT相关(更容易设计贿赂)

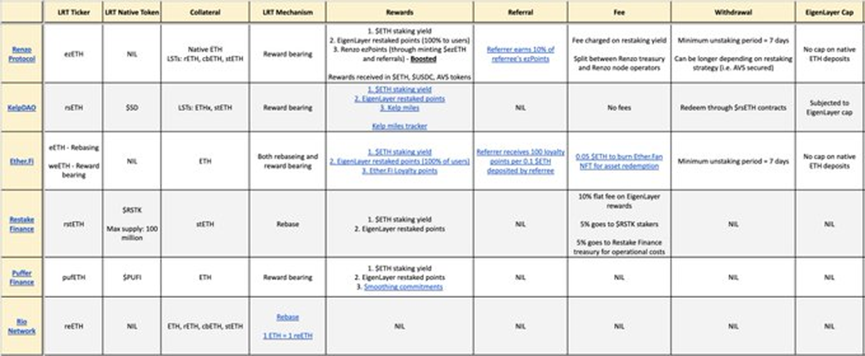

比较一下LT中现有的玩家:

- 节点运行管理:白名单NO/无权限NO/直接委托给多个EL NO

- 风险管理/AVS策略:输入所有AVS/所有通过DAO选择/复杂风险管理方法

关于【SevenX Ventures:LRT——流动性再质押的格局与机会】的延伸阅读

长推:复盘精彩刺激的 $RCH 大战

昨晚,$RCH与BTW进行了精彩的大战,项目方上线了产品并给LP添加了700ETH,但被聪明钱抢跑。随后,神盘出现,币价从0.2上涨到1u。项目方背景强大,有大机构背书,链上交易活跃。Sofa.org推出了两个产品,Earn和Surge,用户可以利用期权策略进行理财和预测未来走势。产品实力强大,能力超过web3团队。

长推:$RCH 能不能到20亿?无预留、无权限、燃烧通缩、上所才是起点

$RCH是新兴项目,初始加入池子的ETH价值300万,现市值7000万。若跌回1块,市值为2000万,上限无法预测。项目方烧了750ETH,加其他支出,合计400万。预计市值达15M,产品和资方有潜力,交易量高,无VC抛压和项目方币。预计上市后,市值5亿-40亿。

- 流动性管理:LRT用例和流动性

*上图脚注:

MaxLoss = 每个 AVS 可以冻结/削减的最大质押百分比;量化再质押投资组合的大幅削减风险。

夏普比率是金融领域风险调整回报的衡量标准。比率越高,性能越好

- 与接收ETH和分配奖励相关的基本机制:许多值得比较的参数,例如支持的LST,费用,推荐机制,提款时间表等。

参考@jinglingcookies的对比。

https://twitter.com/jinglingcookies/status/1743705263486730312

- 由于先发优势、品牌效应以及流动性和用例方面的网络效应,LST 市场是赢家通吃的市场。LRT具有类似的功能,但更加多样化,因为:

- 供给侧:LRT设计较为复杂,玩家可以在不同方面进行区分。

- 需求方:机构用户风险偏好较低,更关心风控或定制化策略,而散户用户可能更关心通证经济、流动性、LRT的用例等

- 然而,FMA、品牌和网络效应仍然存在

相关风险

- LRT智能合约风险:谨慎选择经过审核的LRT。Astrid之前曾被黑客攻击过。

https://twitter.com/AstridFinance/status/1718236380009230406

*原生再质押受到这种风险的影响较小,因为质押的 ETH 并不存在于 LRT 合约中

- 第三方风险:集成 LST 和 EL 的相关风险

- 降低风险:一如既往,更高的收益来自更高的风险。

* LRT 管理多个 AVS 实际上有助于通过多元化降低单个 AVS 的削减风险。

- LRT脱钩风险:与LST脱钩风险类似,受市场供求和流动性影响。

未来趋势与机遇

- DVT + LRT: @ObolNetwork等DVT协议可以帮助降低节点运行风险,类似于LST

- 多链LRT: @RenzoProtocol正在积极探索这个机会; @Stake_Stone正在利用@LayerZero_Labs探索这一领域

- LRT + 其他 DeFi 乐高积木:

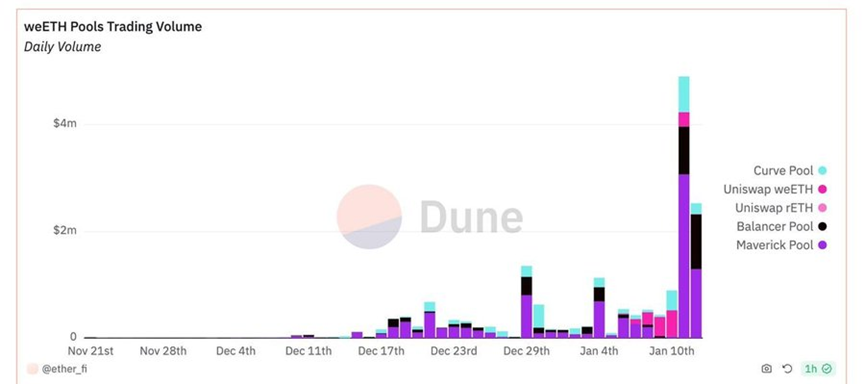

LRT + DEX 交易:见下图

LRT + 借贷:再质押将引入更复杂的风险成分和更多的碎片化。 LTV 和货币市场定价模型变得困难。 @ionprotocol就位。

https://twitter.com/ipor_intern/status/1745762690998665217

未来 Alpha:杠杆式再质押流动性挖矿

*ion 协议现已在测试网中

1. 将 ETH 质押到@RenzoProtocol中,得到 ezETH

2. 将ezETH存入@ionprotocol的LRT货币市场,借入ETH

3. 重复第一步

获得杠杆流动性和挖矿 Renzo + Ion + Eigenlayer 多合一

https://twitter.com/RenzoProtocol/status/1719417411831484784

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:火星财经,如有侵权请联系删除。转载或引用请注明文章出处!