NYDIG:BTC 现货 ETF 市场分析

现货比特币ETF在美国成功推出,吸引了数亿美元的新投资,降低了费用,但投资者对ETF的需求预期过高。ETF行业收入大部分流向灰度,其他赞助商收入仅为100万美元。四月中旬的比特币减半可能是下一个心理催化剂,每天900个比特币减少到450个,供应量减少1800万美元。比特币的走势令人鼓舞,但仍是一个谜团。尽管对过去一年表示赞赏,但对未来保持谦虚。

原文标题:Research Weekly - 3

在今天的问题中:

- 在一场充满最后一刻戏剧性的重大事件中,现货比特币 ETF 获得批准并开始在美国进行交易。

- 我们认为 ETF 的推出取得了巨大成功。公开市场投资者现在可以获得密切跟踪比特币价格的低成本投资工具,可以通过现有的投资途径获得,并受益于国家证券法的保护。

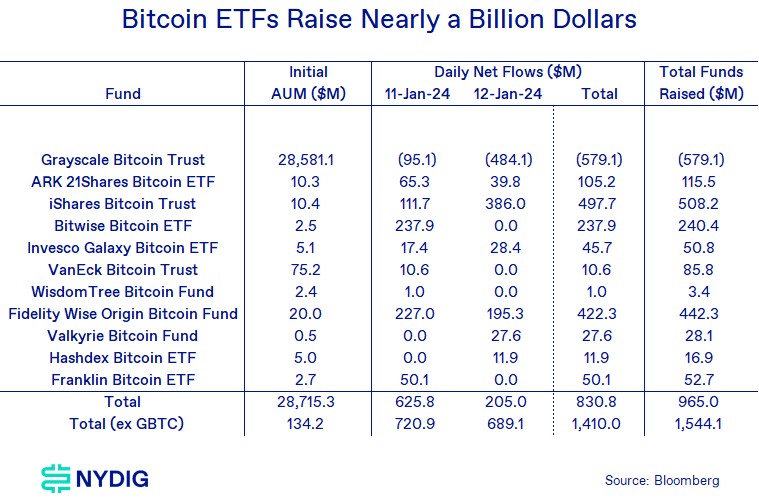

- ETF 的净资金流量已达 9.65 亿美元(包括种子基金),这是迄今为止的良好开端。然而,由于投资者设定了不合理的高发射预期,现货价格从发射驱动的兴奋中下跌。

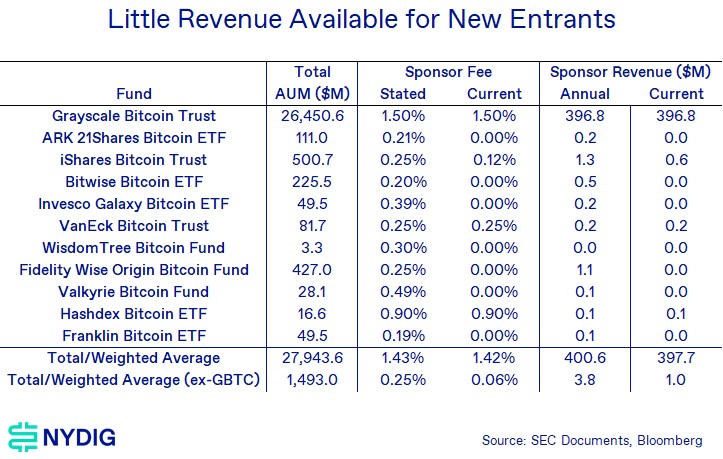

- 费用战对投资者来说是一个巨大的好处。除 Grayscale 之外,ETF 发起人在费用减免后的年收入总计仅为 100 万美元

- 到目前为止,Grayscale (GBTC) 和 ProShares (BITO) ETF 的表现出人意料地好,尽管费用高昂和/或存在结构性劣势,但其份额几乎没有流失。

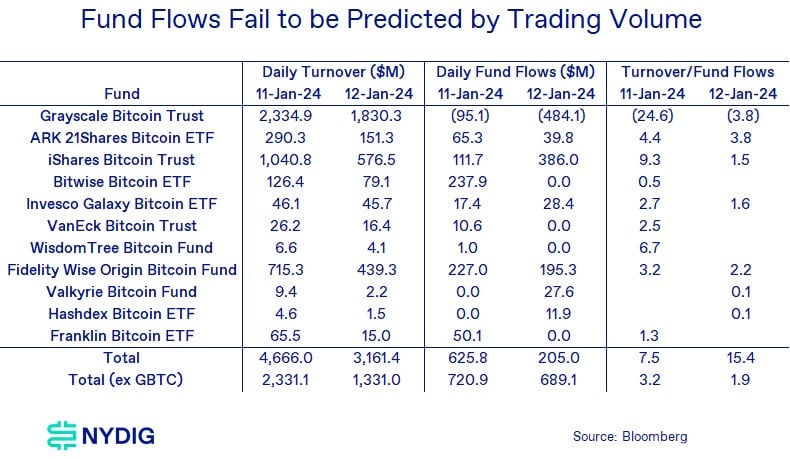

- 前两天强劲的交易量未能准确预测资金流入,但考虑到最初对资产净值的溢价(中个位数百分比),做市商存在套利可能更重要。

- 尘埃应该在下一个或两个交易日内尘埃落定,然后所有的目光都将转向 4 月份的减半,我们认为这更多的是一个价格周期标志,而不是矿业界之外的重要经济事件。

重要的一周

3,845 天。10年半多了。这是从 2013 年Winklevoss 比特币信托基金提交有史以来第一份比特币 ETF 注册声明到上周三获得 SEC 批准所用的时间。冰冻酸奶。藤蔓。哈莱姆震动。“狐狸说什么?” 2013 年可能会因一些短暂的趋势而被人们铭记,其中之一(对于数字资产社区)无疑是 100 美元以下的比特币。自提交第一份 ETF 注册声明直至获得批准,比特币的价值以年复合增长率 82.0% 增长,使其成为该时期最好的投资之一(即使不是最好的)。尽管自首次提交以来比特币市场格局发生了重大变化,但这些显着的回报是在没有国家证券和交易法提供的保障的情况下实现的。只有通过法律体系的干预,迫使最高金融和市场监管机构撤销其不批准令(感谢制衡),投资者才能在国家证券法的保护下获得这一资产类别。

充满戏剧性的结局

然而,最终的批准并非没有最后一刻的戏剧性。虽然我们预计多个 ETF 会同时获得批准,但我们当然没有预见到SEC 的 Twitter (X) 账号被黑客攻击,过早地错误地宣布了 ETF 的批准, SEC 委员之间的投票结果存在分歧,其中主席 Gary Gensler 投下了决定性的票投票,或许多委员的公开评论(Gensler - 批准,Uyeda - 批准,Pierce - 批准,Crenshaw - 未批准),其中许多委员对比特币的许多方面提出了异议。Gensler 在声明中指出,美国证券交易委员会不是一个以绩效为基础的监管机构,这意味着它的批准并不意味着对相关投资的明确认可。然而,许多委员的声明批评了比特币及其用例的许多方面,所有这些都可以针对现金和法定货币。至于许多金属都有工业和消费用途的观点,23 年第三季度新增黄金供应量中只有 6.5% 用于消费用途,如牙科、电子和其他工业应用(参考)。其余的,高达 93.5%,进入了价值存储应用(珠宝、金条和硬币,以及央行持有的资产)。比特币可能主要用于投资目的,但不承认黄金也是如此,那就是对事实的不屑一顾。

迄今为止,ETF 的推出取得了明确的成功

从 ETF 推出以来的基础价格走势来看,这一点可能并不明显,但让我们声明一些重要的事情。迄今为止,比特币 ETF 取得了明确的成功。ETF 为比特币筹集了数亿美元的新投资,使投资者能够以熟悉的方式获得该资产类别,并受到我国证券和交易法提供的保护,降低了费用,并减少了现有交易所和经纪自营商交易的投资组合问题替代方案,包括跟踪误差、资产净值折扣/溢价以及展期成本(所有这些都与拥有基于衍生品的 ETF 或封闭式基金相关)。其中每一项都为希望获得该资产类别的投资公众带来了显着的好处。

ETF 净募集资金近 10 亿美元,但预期与现实相去甚远

然而,我们多次指出的问题是,投资者对 ETF 推出的需求预期是极其艰巨的。这就是为什么自 ETF 实际推出以来现货价格令人失望,尽管它们取得了成功。积极的投资管理,预测市场的波动,不是绝对的,而是预期的,在这种情况下,投资者显然偏离了他们的想象力。

然而,从绝对的角度来看,比特币 ETF 的集体推出(到目前为止)是惊人的,为购买比特币筹集了 9.65 亿美元的净资金。在进行这一计算时,必须包括初始资金资产管理规模(种子投资),然后加上每日资金流量估算。我们经常看到种子基金被遗漏,因此这些基金发行(不仅仅是第一天和第二天的资金流)的集体影响被华尔街广泛低估。

最终统计还需要一两天的时间

最终统计还需要一两天的时间

自交易开始以来,扣除种子资金后的 8.308 亿美元净资金流动令人印象深刻,但通过查看 2004 年 GLD 和 2021 年 BITO 的推出,很明显,我们还需要一两天的交易才能准确衡量启动需求。2004 年,BITO 资金流在第 4 天以 $1.22B 枯竭,而 GLD 在第 3 天以 $1.13B 枯竭(以今天的美元计算为 $1.84)。尽管比特币 ETF 现货交易在交易第二天大幅下跌,但仍显示 2.05 亿美元的净流入。第 3 天(周二)的交易对于判断这些 ETF 的全面推出至关重要,尽管鉴于该产品的资金外流不断增加,人们担心 GBTC 的赎回会增加。到目前为止,GBTC 的净流出量只有 5.791 亿美元,这对于 Grayscale 团队来说是一个巨大的胜利,因为他们的产品几乎是其他现货 ETF 综合体的加权平均费用的 6 倍。

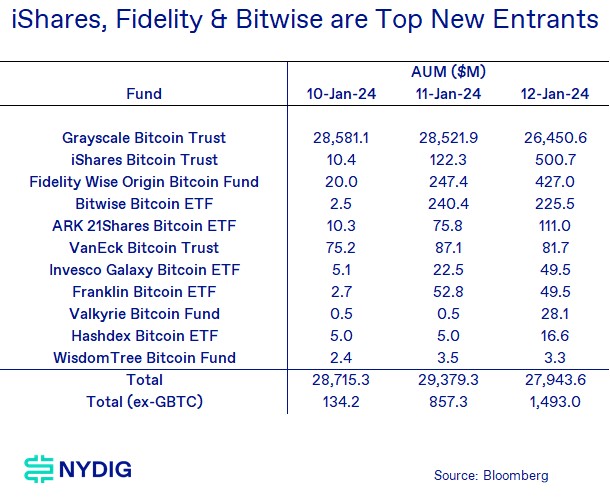

iShares、Fidelity 和 Bitwise 基金引领新品种

当然,在推出现货 ETF 时,灰度在管理资产 (AUM) 部门方面拥有巨大领先优势。这就是为什么种子资金和购买承诺对于新进入者的推出如此重要。从我们迄今为止掌握的数据来看,iShares(贝莱德)、Fidelity 和 Bitwise 显然是前三名新进入者。

然而,其他几只基金却迅速起步。VanEck 在交易开始前受益于 7250 万美元的种子投资,Bitwise 可能受益于加密货币基金 Pantera 的预先安排投资,如果全部执行(高达 2 亿美元),将占该基金 AUM 的大部分。然而,这两只基金在交易第二天并没有看到明显的资金流入。

费用战对华尔街影响不大,投资者受益

费用战对华尔街影响不大,投资者受益

在推出之前,投资者想知道这些基金的费用是多少。低费用被视为 ETF 成功的一个重要因素,但许多人并没有预见到费用最终会低到什么程度。规定的费率低至 0.19%,许多基金提出在一段时间内(6 - 12 个月)对一定数量的 AUM 完全免除管理费。灰度将其费用从 2% 降低至 1.5%,愿意接受一些份额损失(最终影响尚无定论),但显然不愿意玩行业其他公司目前正在进行的零竞争游戏。

关于【NYDIG:BTC 现货 ETF 市场分析】的延伸阅读

Polymarket 与预测市场的去中心化困境|CryptoSnap

Polymarket是最大的链上预测市场,允许使用USDC或ETH下注预测热门话题。它采用UMA预言机确保公平结果。近日,有关$ETH ETF是否通过的争议引发关注,部分交易者认为未真正通过。早期的预测市场概念如Augur也出现,但与Polymarket不同,它使用ChainLink预言机。然而,Polymarket仍存在中心化风险,且区块链基础设施不完善,需要权衡去中心化和效率。投资机构对预测市场前景持乐观态度,但在解决可靠性问题前,链上预测市场的未来仍不确定。

SignalPlus宏观分析(20240606):BTC ETF两日流入超12亿美元

美国经济疲软,ETF流入加速,市场风险偏好持续,加拿大央行降息被视为宽松周期开始,美联储降息预期回归,股市表现强劲,Nvidia主导地位扩大。7月上半月是股市最正面的时期,加密货币ETF流入加速,价格或将创历史新高,空头存活存疑。现在是享受的时候。

启动后向赞助商支付的集体年费(不包括费用减免)略高于 4 亿美元,其中 10 位新挑战者仅分配了 380 万美元,而且这是在费用减免之前。考虑到费用减免,除 Grayscale 之外的所有赞助商的年收入仅为 100 万美元。目前 ETF 行业的几乎所有收入都流向了 Grayscale。我们猜测 5 – 10 个基点的 AUM 流向托管人(主要是 Coinbase)和其他服务提供商。该分析甚至不包括与将这些资金带入起跑线相关的初始设置成本和法律费用。

ProShares 比特币策略 ETF (BITO) 迄今为止未受影响

ProShares 比特币策略 ETF (BITO) 迄今为止未受影响

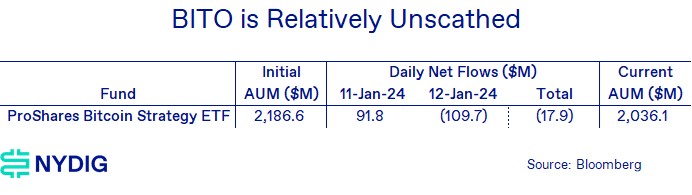

迄今为止,除了 Grayscale 保留其大部分 AUM 之外,最大的惊喜之一是最大的期货 ETF BITO 几乎没有受到影响。事实上,在交易的第一天,它就获得了大量的资产管理规模。BITO 最初出现资金流入可能有多种原因,包括空头/对冲需求,但自现货 ETF 交易开始以来,BITO 仅出现 1790 万美元的净流出。虽然现在判断对 BITO 的最终影响可能还为时过早,但考虑到该产品的高额费用(0.95%)、现货跟踪误差和滚动成本,我们认为目前的状态对 ProShares 来说是一场胜利。

交易量无法预测资金流向

交易量无法预测资金流向

关于新 ETF 资金流入的一个极其错误的假设是,它们可以通过首日交易量来预测。据称的启发是流入量将大约等于成交量(美元交易量)。由于首日交易量巨大,人们期望首日资金大量流入,但这一预期未能实现。也许还需要一两天的交易才能实现 AUM(BITO 在第一天的营业额达到 10 亿美元,并在第 3 天达到 10 亿美元的流入),但到目前为止,这种启发式的做法还远远不够。完全有可能这根本不是一个很好的启发式(我们自己不是 ETF 专家,因此样本集非常有限),但如下表所示,数字到处都是。此时,一旦尘埃落定,我们会惊讶地看到 3B - 4B 美元的净流入,因此这可能不是一个很好的指标。

但这也引出了一个问题,为什么前两个交易日成交量如此之大?例如,iShares 比特币信托 (IBIT) 第一天的交易量超过 10 亿美元,但资金流量仅为 1.12 亿美元。原因之一可能是大多数基金交易时的资产净值溢价(有时为中高个位数百分比)刺激了从事套利活动的做市商和授权参与者异常高的交易量。虽然资产净值溢价最终在首日收盘时有所缩减,但与其他 ETF 发行相比,这一获利机会可能会引发异常高的交易活动。

比特币的下一步是什么?

比特币的下一步是什么?

ETF 是投资者期待已久的重大事件。但随着这一事件开始消失在后视镜中,许多人都在问比特币的下一步是什么?首先,我们希望在对他们的成功做出最终裁决之前看到另外几天的交易量。之后,我们预计资金流入和流出的冲击将会减弱。也许像 GBTC 和 BITO 这样的产品会在一段时间内出现持续的资金流出(至少我们很难想象这两种产品会有大量资金流入),但如果投资者将一种现货比特币 ETF 赎回另一种,则不应有任何净新增资金对比特币的需求。

ETF尘埃落定后,投资者应该期待的下一个催化剂是四月中旬的减半。减半时,新产生的比特币数量下降了 50%,从每天 900 个比特币减少到 450 个(按 4 万美元/BTC 计算,供应量减少了 1800 万美元)。我们认为这一事件与其说是一种经济催化剂(1800 万美元/天在比特币交易量的宏伟计划中非常小),不如说是一种心理催化剂,因为比特币减半的日期大致平分了其价格的周期性峰值。比特币似乎在急剧下跌后遵循了与之前周期类似的模式,但当然不能保证这种情况会持续下去(这仍然是比特币的持久谜团之一)。

然而,我们对比特币所走的道路感到鼓舞。毕竟,谁能想到去年这个时候,当行业还处于 FTX 崩盘后的震荡状态时,我们终于可以为美国投资者提供多种现货 ETF 了?诚然,这肯定不在我们的关注范围内。因此,尽管我们对过去一年的历程表示赞赏,但我们对未来的预测也保持谦虚。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Greg Cipolaro,如有侵权请联系删除。转载或引用请注明文章出处!