为什么Web3市场需要券商?解析后ETF时代券商定位和未来

美国SEC批准比特币现货ETF,为虚拟资产市场带来新机遇。未来,合规交易所和Web3券商将成为主要业务,解决虚拟交易和流动性问题。Web3券商将提供代买、咨询、配资、金融衍生品、资产管理等服务,打通Cex和Dex,实现一键买到任意Token。One AIFi生态系统已上线BubbleAI终端Beta版,提供实时信号聚合、AI舆情分析等功能。Web3合规交易所和券商将携手打造更便利的交易基础设施,共同迎接Web3的繁花。

原文作者:北海,PicWe Co-founder

原文来源:白露会客厅

比特币现货ETF被美国SEC批准,为虚拟资产市场打开了新的大门。法规在不断推动行业向有秩序有保障的方向发展,合规也成为了2024年的重头戏之一。谁能率先合规落地,在机构跑步入场的未来,才能抢得先机。

合规交易所也罢,独立券商也罢,属于他们的时代才刚刚开始。

白露会客厅今日荐读:专研Web3券商代买服务的PicWe联合创始人北海,关于合规交易所与Web3券商发展解读。了解Web3行业现有问题,认清合规交易所和Web3券商的重要性,解读后ETF时代Web3券商的定位和未来。以下为原文内容。

一部《繁花》剧,半部券商史。

Web3的人看繁花这部剧,都有很强共鸣。很多人在看剧时下意识的将“股票”换成了“Token”。90年代的中国股市和当下的加密货币市场如出一辙。时时都有人滚仓暴富或爆仓“立正”,天天都希望朋友赚钱又害怕“朋友开路虎”,月月都有让人拍断大腿的错失自由机会。如今ETF已通过,Web3也将从“老八股”时代迈入大繁荣时代。

《繁花》中,“西康路101号”是爷叔写给阿宝买股票的地方。中国工商银行上海信托投资公司静安证券交易部的别称“西康路101号”。“合抱之木,生于毫末”。这里是改革开放时期中国券商的起点。

那么我们不禁要问,哪里是Web3的“西康路101号”。

一、为什么Web3市场需要券商

传统证券市场,普通交易者无法进入交易所,只能在券商(证券公司)设立的营业厅下单,由券商代理完成股票的实际交易。Web2时代,用户无需到线下营业厅下单,可通过电子终端完成远程下单操作。但普通交易者依旧无法在交易所直接下单,仍需要券商代用户完成交易。这就是券商最基础的作用“代买服务”。

Web3内的交易所(Exchange)没有限制,任何用户都可以直接在交易所中进行交易。那么Web3需要券商吗?

传统交易所很多采取会员制,证券交易所不以营利为目的。由会员自治自律、互相约束,会员可以参与交易所的股票买卖与交割。

(一)Web3交易所的合规转型

Web3交易所分为两种:中心化交易所(下称Cex)和去中心化交易所(下称Dex)。Dex的利润来自于两项:一是交易手续费,二是Dex的平台Token增值。而Cex除了这两项收入,还有第三项收入即客损。客损是指用户在交易所因交易而损失的金额。用户在交易所下单,交易所需要同步帮用户交易相应数量的Token,这是交易所的交易职能。至于Launchpad和其它业务,会随着合规化转型的推进,将不再是交易所的主营业务。

强总联合交易所,宝总和麒麟会全部被埋。想象一下,如果《繁花》中的交易所股票不需要真实资金的买卖,只要强总一句话就可以涨跌,那么十个麒麟会也救不了宝总。

在现行交易所在实际操作中,会出现交易撮合和虚拟交易等情况。交易撮合是合理的,可以提升交易效率。但虚拟交易则风险很大。永续合约等金融衍生品原本是让用户相互对赌的虚拟交易。永续合约价格与现货价格无需一致,各家交易所的同一个Token永续合约价格也可以不一致。但在赌注和“手牌”对交易所是透明的情况下,很多交易所会主动下场,操控虚拟交易价格,稳赢用户。因此,我们经常可以看到被交易所插针爆仓的情况。比如孙哥去年上演的HT埋大户事件。

有的Cex明明没有足够量的Token,却提供相应的交易量。确实大部分用户在交易所只是炒币,但也会偶发用户要提现的情况。一些小交易所会采取不允许“提币”的措施,只允许数字上的买卖。而大交易所则会暂停“提币”,用这个时间到链上或其它交易所购买足量的Token。但这个过程币价的波动会让交易所造成一定的损失。因此,所持有Token现货的数量成为Cex的核心竞争力。而交易所屯币,又会进一步加剧Web3的流动性不足。

这些问题都是交易所合规之路的阻碍,未来,终将解决。

(二)加密货币整体流动性不足

加密货币市场总体体量依旧较小。目前,传统金融市场依旧占主导地位,体量远非加密货币市场可比。以证券市场为例,全球证券市场总市值约110万亿美元,其中美国证券市场总市值约45.5万亿美元,占比约42.1%。而经历去年11月到近期的大幅增长,加密货币市场总市值才刚刚恢复到1.59万亿美元的市值。总体量刚刚超过全球证券市场第16名的澳洲,离第15名的韩国证券市场,依旧有些许差距。

加密货币资产无法相互兑换。Token、NFT、铭文等资产采用的协议各不相同,如ERC-20、ERC-721、BRC-20等。不同协议的资产无法直接转换,有的可以借助第三方工具完成swap,有的只能通过市场拍卖,用Token结算。

每条公链都在分割流动性。不同链上的Token,只能通过跨链桥转移,既慢又不安全。于是大量公链内的资金都基本只在单一链中流动,每发一条新公链,在外部资金进入有限的情况下,都是在分割原本流动性就匮乏的加密货币市场。

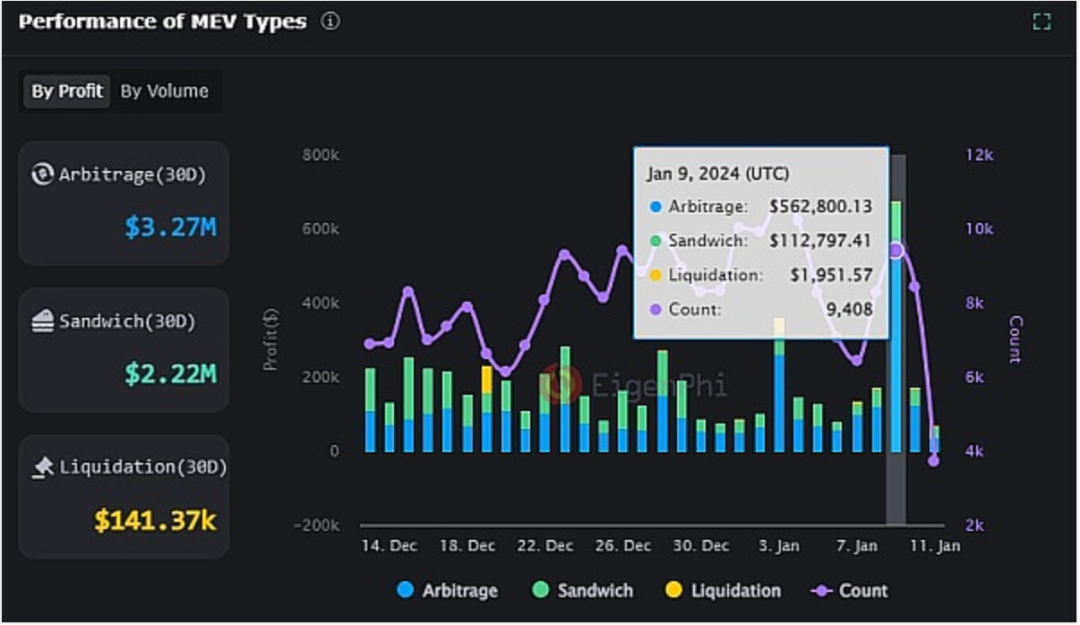

Dex的发展无法满足日益增长用户的需求。Dex局限于单一公链或者部分生态。对于普通用户来说,相较于Cex,Dex的操作比较繁琐,学习成本较高。而且链上交易存在被套利或者被“三明治攻击”的风险,一旦操作不慎,容易造成大量损失。

▲ 2023年12月14日-2024年1月11日MEV分类别数据

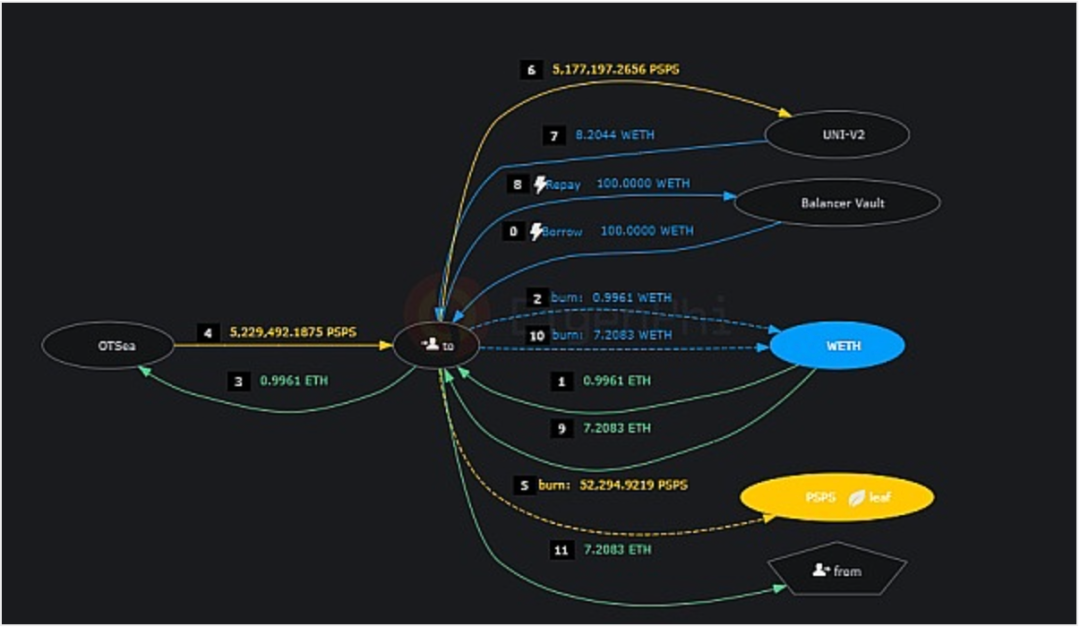

▲ 2024年1月10日套利案例,通过闪电贷用25U的成本赚取1.7万U的利润。

关于【为什么Web3市场需要券商?解析后ETF时代券商定位和未来】的延伸阅读

Polymarket 与预测市场的去中心化困境|CryptoSnap

Polymarket是最大的链上预测市场,允许使用USDC或ETH下注预测热门话题。它采用UMA预言机确保公平结果。近日,有关$ETH ETF是否通过的争议引发关注,部分交易者认为未真正通过。早期的预测市场概念如Augur也出现,但与Polymarket不同,它使用ChainLink预言机。然而,Polymarket仍存在中心化风险,且区块链基础设施不完善,需要权衡去中心化和效率。投资机构对预测市场前景持乐观态度,但在解决可靠性问题前,链上预测市场的未来仍不确定。

SignalPlus宏观分析(20240606):BTC ETF两日流入超12亿美元

美国经济疲软,ETF流入加速,市场风险偏好持续,加拿大央行降息被视为宽松周期开始,美联储降息预期回归,股市表现强劲,Nvidia主导地位扩大。7月上半月是股市最正面的时期,加密货币ETF流入加速,价格或将创历史新高,空头存活存疑。现在是享受的时候。

(三)用户交易体验有待提升

无法一键购买任意Token。很多人都有这样的经历,看到一个“财富密码”,但却不知道在哪里买这个Token,有的甚至买的是假币。很多Token只能在部分交易所买到,有的Token只能在链上买到。到今天,Web3依旧没有一款产品让用户能够买到任意的Token。即使使用链上工具,也只能在特定的生态中买到对应的Token,比如1inch在非EVM就毫无用武之地。

链上交易学习门槛太高。即使是圈里的“老法师”对于“在哪儿买”“怎么买”也经常会出现困扰。每个生态和协议差异巨大,而且每条链为了锁定流动性,尽可能的不让TVL流失,会人为的制造障碍。很多异构链只支持自己生态的钱包,每条链也会建立自己的Defi生态。直接导致用户无法用通用钱包+通用Dapp完成所有Token的交易。

二、后ETF时代Web3券商作用

(一)后ETF时代交易所的定位

ETF已经通过,未来Web3行业会越来越规范。Cex会逐渐回归交易所(Exchange)的属性,不太可能继续“既当裁判员又当运动员”。未来合规Cex的收益会来自于四项:一是交易佣金;二是券商会员费;三是咨询服务费;四是持币和提币费用。前三项和传统交易所一致,第四项是Web3独有的。

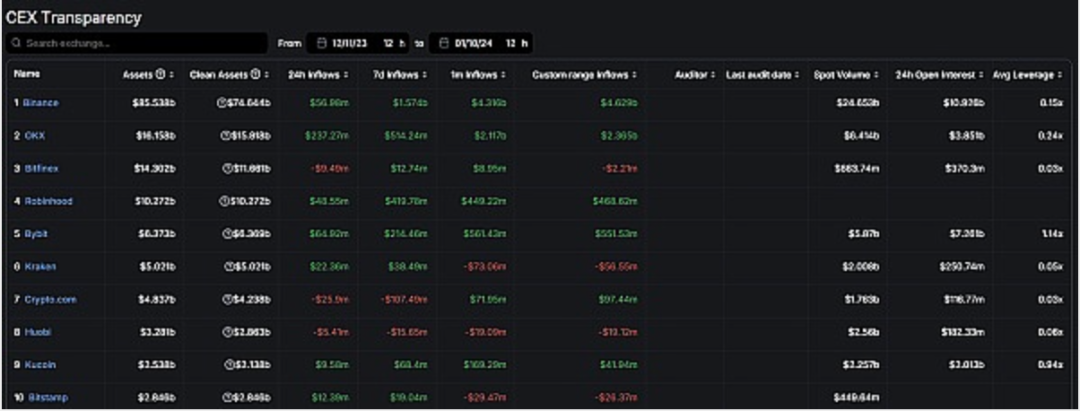

持币和提币费用将会是Web3交易所的重要收益。证券和Token从属性和功能上都有较大区别,Token所具备的金融权益比证券更广泛,使用场景也更多。证券交易中不会出现用户要求“提走证券”,但是Web3世界中用户经常会有提Token的需求,而持有大量Crypto是一笔不小的资金成本。未来会出现券商不持币,由交易所代持的情况。提币时,由券商发起,交易所转给用户。交易所收取券商一定的持币费用,收取用户一定的提币服务费。

▲ Cex持有资产情况

(二)Web3券商的定位

Web3券商提供五项服务:

一是代买服务。券商通过Web3基础设施,打通Cex和Dex,实现一键买到任意Token,帮助用户完成Token的交易。和证券一样,用户并不关心股票是谁提供的,只关心交易的便捷性。

二是咨询服务。一方面是布道。券商需要给新用户讲解Web3基本知识,做好区块链技术的宣传工作。同时按照当地的政策法规,提供协助开户、出入金等服务。另一方面是投资咨询。提供Web3各类咨询,辅助用户找投资标的、做交易决策。

三是配资、金融衍生品服务。当交易所走向合规,永续合约和杠杆业务会从交易所转移到券商。这样可以有效的避免“裁判员亲自下场”问题。而当项目和用户需要资金支持时,券商手上的资金和券商在交易所处Token提现的授信将作为首选。另外,目前跟单交易、链上监控等业务也会聚合在券商的服务中。

四是资产管理。Web3券商提供的不只是传统的理财和基金产品,还可以提供链上挖矿,稳定币质押借贷等链上独有的产品。帮用户实现资产的周期性稳定增值。

五是承销、分销和OTC业务。虽然Web3募资可以直接通过IDO和ICO的方式,但有券商背书,承销、分销会更有市场。而圈内每个月都有大量Token解锁,OTC业务可以避免盘面价格波动。而OTC业务通过有信任基础的券商,更容易促成交易。

三、Web3券商将成为交易赛道的细分行业

无论是传统金融市场还是加密货币市场,每次牛市启动,首先爆发的就是交易赛道,而“牛市买券商”是共识。

目前Web3券商仍是一个新兴赛道,但已经出现了一些项目。根据所提供服务种类细分为几个类别:

一是代买工具。Web3一直缺一款类似证券中的东方财富或同花顺app,用户只需一键下单就能买到任意股票。Web3未来会出现一系列代买工具,让用户无需学习链上操作或者也无需交易所注册,就能买到任意Token。

目前可以提供这项服务的是PicWe平台。该平台基于AA钱包、聚合交易系统和SIS技术(基于闪电网络的状态存证服务),打通了Cex和Dex的流动性,用户无需提供交易所API也无需在交易所注册,PicWe平台的代买服务可以帮助用户“一键买到任意Token”。而且用户的资产全部在链上锁定,十分安全。该平台Dapp和Tgbot已经上线,正在Beta测试阶段。

二是资讯工具。ETF通过的消息让ETH瞬间起飞10个点,而L2赛道和ETH相关概念(如ETC)更是爆涨接近20个点。先一步获得资讯,在Web3意味着“更早上车”,成本更低、风险更小、收益更高。

全网最快的Web3链下数据情报系统当属BubbleAI平台。结合团队自研的AI大模型分析引擎,打造“All in One”的AIFi生态系统,将最难、最复杂的数据用最快、最简单的方式赋能全球用户。BubbleAI终端Beta版已经上线。其核心功能包括实时信号聚合、AI舆情分析、AI agent跟单、AI热门板块追踪、AI策略bot。目前,BubbleAI平台正在开展白名单申请活动,申请人数已经超过2万人。

三是金融衍生品。金融衍生品的种类繁多,而最接近券商服务的当属跟单服务。跟单服务根据业务类型可以分为DeFi挖矿、跟单交易(又细分为Cex跟单和链上Smart Money跟踪)和量化交易三种。其中DeFi挖矿类型,侧重“套娃”或稳定币,严格意义上,更偏Fi的类型。而跟单交易的体量较大,未来会是Web3券商服务主要部分。

券商跟单服务有一家值得关注。Logearn 是全球首家去中心化的自动跟投/跟单交易中间件,是聚合型的去中心化跟单交易平台。平台提供去中心化跟单SaaS 解决方案,彻底打通 CEX、DEX、钱包、社区等场景的跟单数据和流程,可以聚合行业所有跟单的流动性。让用户更方便的进入到Web3 来投资或者交易。

四是资管工具。一直以来,加密货币市场都保持着较高的收益率,而Web3资管项目也始终十分火爆。资管平台根据资产持有者的权限可分为中心化、去中心化和半中心化三类,产品形态和技术路线各有不同。总体来说,Web3资管项目参差不齐,往往短时间内高收益的工具,在长周期内收益很低甚至亏损,只有经历过一轮周期市场检验的项目,才是优秀的资管项目。

Enzyme项目诞生于2017年,管理者可以在Enzyme构建自己的投资组合,投资人可以选择特定的投资经理进行投资。V2版本上线后,支持近200种资产,有1300多种投资组合,管理着近17亿美元的链上资产。但由于这个圈子用户更喜欢短期高额收益,Enzyme虽然是去中心化资管赛道的龙头项目,依旧体量较小。这一轮牛市或许会出现半中心化的链上优质资管项目。

五是承销、分销和OTC业务平台。以Amber为代表的平台可以提供非加密货币市场用户购买加密资产的渠道。但目前暂未发现基于智能合约的OTC业务平台,帮助项目方在非二级市场完成Token的交易。

2024年1月11日标志着Web3进入新纪元。未来Web3合规交易所和券商将携手打造更加便利的交易基础设施,引入大量圈外用户持有加密资产,提供更有温度的交易服务,聚合整个加密货币市场的流动性,提升区块链的世界性共识,共同迎接Web3的繁花。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:北海,如有侵权请联系删除。转载或引用请注明文章出处!