Wintermute OTC年度报告:下半年交易量增长4倍,TradFi重新兴起

2023年加密市场经历了高峰和低谷,最终以乐观的市场情绪结束。Wintermute专注于拓展OTC业务,交易量达2.1亿美元。交易活动显著增加,交易数量超过2900万笔,其中支付相关资产占比最大。DeFi保持强劲,交易量增长7倍,但市场份额降至11%。Yield Farming仍是DeFi中交易量最大的类别。在TradFi方面,山寨币交易增加,BTC和ETH仍占主导地位,但市场对山寨币交易兴趣增加。Solana和支付相关资产交易量增长最快。在DeFi和TradFi交易对手中,DeFi相关资产增长最快。

原文作者:Wintermute

原文来源:docsend

编译:Felix

2023年的加密市场经历了一系列的高峰和低谷。从年初的反弹,到年中的波动,最终以乐观的市场情绪结束(由现货ETF获批的预期推动)。在市场活动放缓时候,行业叙事转向了Build。去年,Wintermute专注于拓展OTC业务,开发新产品。

最新的里程碑包括Wintermute亚洲与CME的整合,场外期权产品的重大升级,以及正开发更多衍生产品。自去年11月推出以来,Wintermute亚洲的期权交易量达2.1亿美元,交易对手(Counterparties)对该产品的需求呈指数级增长。

新年之际,Wintermute分享了业务动态,并反思在2023年通过OTC观察到的一些趋势。

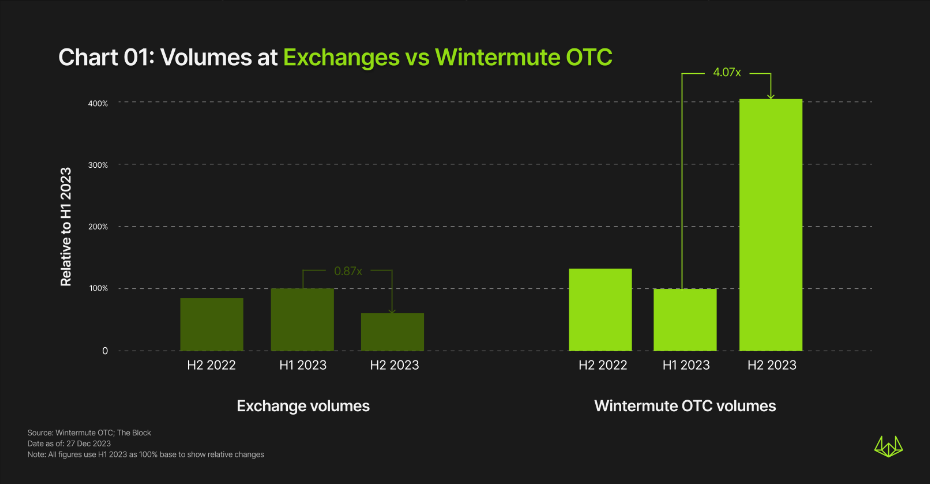

随着交易量转移到场外,OTC下半年交易量增长超400%

尽管2023年市场低迷,但Wintermute的所有垂直业务仍持续增长。现货市场方面,从上半年到下半年虽然场内总交易量下降约13%,但同期场外交易量增长超400%。

尽管2023年上半年与2022年下半年的场外交易数量相当,但2023年上半年场外交易量最初出现了下降。这表明,尽管交易规模有所减少,但交易对手的加密交易策略仍然坚定。随着2023年下半年市场回暖,交易活动显著增加,交易数量增长超过6倍,超2900万笔交易。在此期间,出现了单周最高场外交易量,超20亿美元。

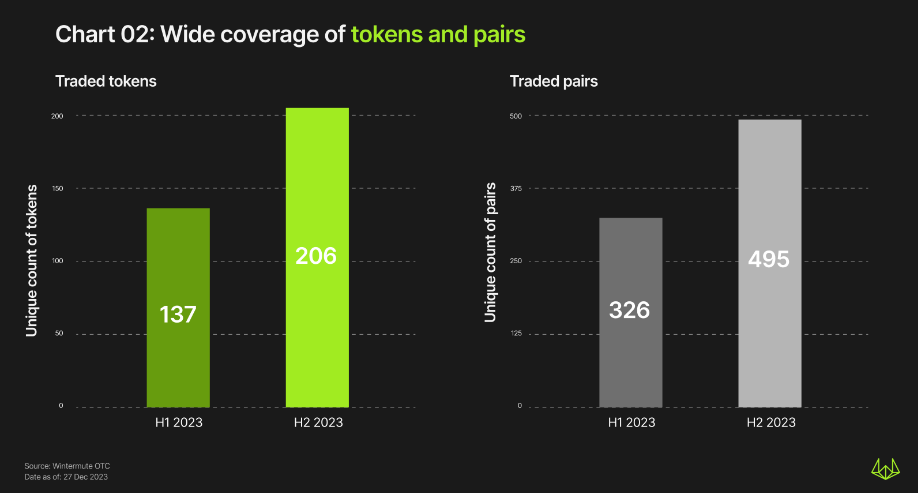

2023年Wintermute为206 种资产和495个交易对提供OTC交易。以下为Wintermute所观察到的整体资产交易趋势。

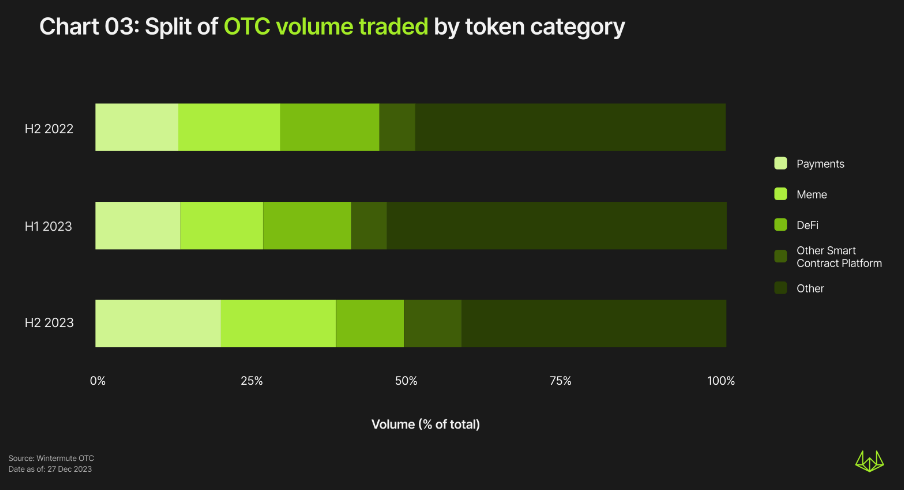

支付相关资产是交易量最大的加密货币类别,仅次于BTC和ETH

排除BTC和ETH(在所有时期内始终保持第一第二),支付相关资产的交易量和市场份额最高。支付相关资产的市场份额从2022年下半年的13%增长到2023年下半年的20%。

由于SEC-Ripple案裁决的结果,XRP在一定程度上推动了支付相关资产的增长。

2023年下半年的其他类别包括Meme、DeFi和其他智能合约平台。这些类别的市场份额一直保持强劲,在2022年下半年和2023年下半年分别占37%和38%

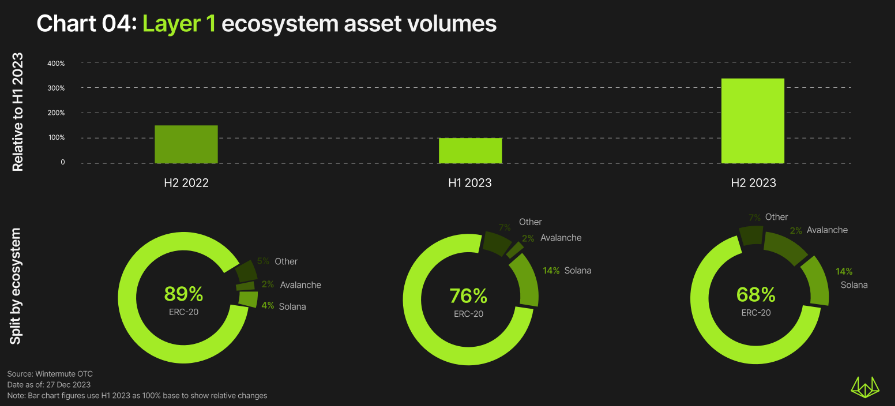

L1和L2交易量继续增长,其中ETH和MATIC处于领先地位

L1资产的场外交易量遵循了场外交易量的总体趋势,从2022年下半年至 2023年上半年下降了约一半,然后在2023年下半年飙升了350%。交易量最大的是以太坊,占68%的市场份额。

值得注意的是,从2022年下半年到2023年下半年,以太坊的市场主导地位正逐步下降。

在2023年下半年,Solana、Avalanche、Cardano和Polkadot的交易量跻身前5。与以太坊相比,其他大多数L1资产在2023年上半年保持强劲,交易量有所增长,但Polkadot是一个例外,2023年上半年略有下降。

关于【Wintermute OTC年度报告:下半年交易量增长4倍,TradFi重新兴起】的延伸阅读

长推:复盘精彩刺激的 $RCH 大战

昨晚,$RCH与BTW进行了精彩的大战,项目方上线了产品并给LP添加了700ETH,但被聪明钱抢跑。随后,神盘出现,币价从0.2上涨到1u。项目方背景强大,有大机构背书,链上交易活跃。Sofa.org推出了两个产品,Earn和Surge,用户可以利用期权策略进行理财和预测未来走势。产品实力强大,能力超过web3团队。

长推:$RCH 能不能到20亿?无预留、无权限、燃烧通缩、上所才是起点

$RCH是新兴项目,初始加入池子的ETH价值300万,现市值7000万。若跌回1块,市值为2000万,上限无法预测。项目方烧了750ETH,加其他支出,合计400万。预计市值达15M,产品和资方有潜力,交易量高,无VC抛压和项目方币。预计上市后,市值5亿-40亿。

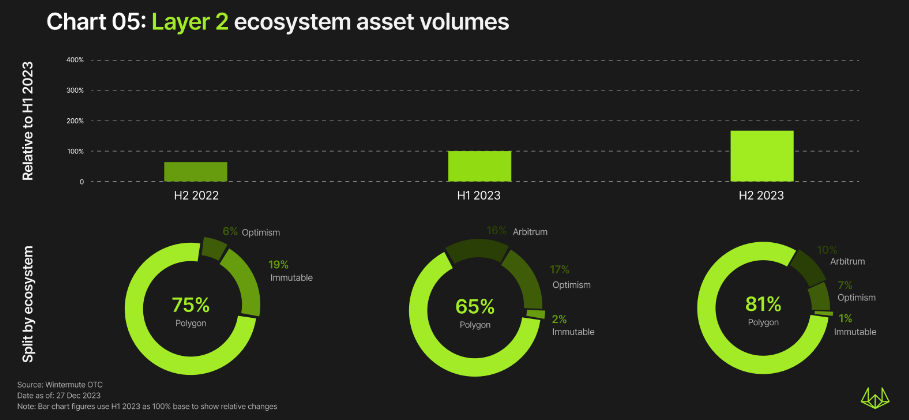

与L1相比,L2的交易活动减少约30倍,其中下降最多的是Polygon、Arbitrum和Optimism。但整体L2s的交易活动仍在持续增长,从2022年下半年到2023年下半年增长了约160%。

DeFi保持强劲,市场份额小幅增长,名义交易量大幅增长

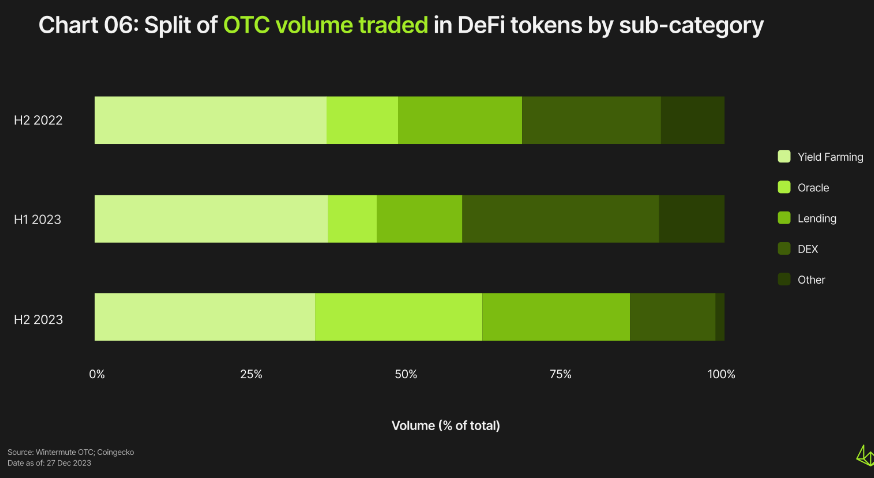

虽然从2022年下半年到2023年下半年,DeFi的义交易量增长了约7倍,但市场份额从16%降至11%。 在DeFi中,Yield Farming 的交易量最大,其次是预言机、借贷和DEX资产。

2023年全年Yield Farming的主导地位保持强劲,占整体DeFi交易量的35%左右,同期名义交易量增长了9倍以上。

从2022年下半年到2023年上半年,预言机相关资产的交易量(下降约30%)和市场份额(从11%降至8%)均略有下降,但在2023年下半年反弹,占整体DeFi交易量的26%。主要是抢夺了DEX资产份额。尽管DEX资产的名义交易量增长了3.4倍以上,但同期占DeFi的市场份额大幅下降(从31%降至13.5%)。

从2023年上半年到下半年,借贷相关资产的市场份额增加了10个百分点(从13%增加到23%)。

从2022年下半年到2023年上半年,衍生品资产的名义交易量最初飙升了10倍,市场份额从0.6%增长到6.9%。但到2023年下半年衍生品资产的市场份额降至0.5%。

TradFi重新兴起,并转向山寨币交易

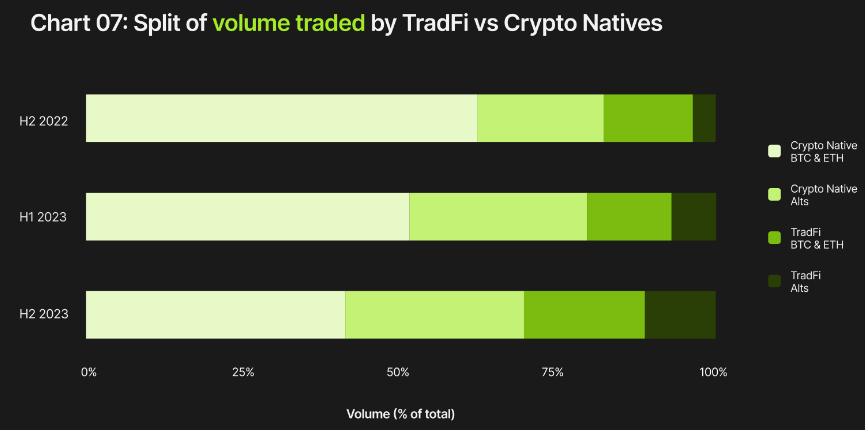

就Crypto Native与TradFi的整体交易量而言,2022年下半年市场份额比例为81%:19%。在2023年下半年,TradFi重新出现,该比例调整至72%:28%。这表明TradFi的兴趣在2023年下半年再次回升,预计这种兴趣将持续增长到2024年。

在每个时期,BTC和ETH无论在TradFi交易对手还是Crypto Native交易对手,其交易量中均占据主导地位。

但深入研究可以发现一些有趣的现象。2022年下半年,BTC和ETH在这两个交易对手类别中的主导地位显而易见,Crypto Natives的交易量市场份额合计为82.7%(BTC为44.9%,ETH为32.8%),TradFi的交易量市场份额为94%(BTC为62%,ETH为32%)。

这种现象在2023年下半年发生了变化,两个交易对手类别的BTC和ETH市场份额均下降了15%以上。Crypto Natives的交易量市场份额占65.3% (BTC为49.9%, ETH为15.4%),而TradFi的跌幅更大,为72.1% (BTC为50.3%,ETH为21.8%)。越来越多的非比特币、非以太坊的交易量按比例增长,表明市场对山寨币交易的兴趣日益浓厚。

这些趋势表明,TradFi的兴趣不仅重新兴起,而且其兴趣开始变得更加多元化。

除BTC和ETH外,Solana和支付相关资产中Crypto Native交易对手的交易量增长最块。相比之下,对于TradFi交易对手而言,DeFi相关资产增长最快。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Wintermute,如有侵权请联系删除。转载或引用请注明文章出处!