爆火的铭文赛道,比特币生态重回巅峰的导火索

2023年1月,比特币Ordinals协议推出后,铭文资产掀起一波浪潮,但流动性较低。Coral Finance是一个链上衍生品协议,支持用户以单币的形式向一侧池子提供流动性,提高用户的资本使用效率。它正在将这套流动性体系拓展至铭文资产市场,推动铭文赛道捕获流动性,有望成为加密行业中的脱颖而出的DeFi协议。

原文作者:0xdabai

原文来源:ChainCatcher

在 2023 年的 1 月,比特币 Ordinals 协议被推出后,包括 BRC20,Ordinals ARC20 等系列铭文资产在比特币等链上掀起一波浪潮。尤其在 ORDI、Sats 等龙头铭文资产上线 Binance 获得了超过万倍的涨幅后,将铭文市场的 FOMO 情绪不断推至新高后,并开启了铭文市场“群魔乱舞”的全新时代,很多用户乐此不疲的参与其中,并享受着新一轮链上红利所带来的财富密码。同样,加密市场在经历了漫长的沉寂、压抑的熊市后,也迎来了新一轮情绪的释放。

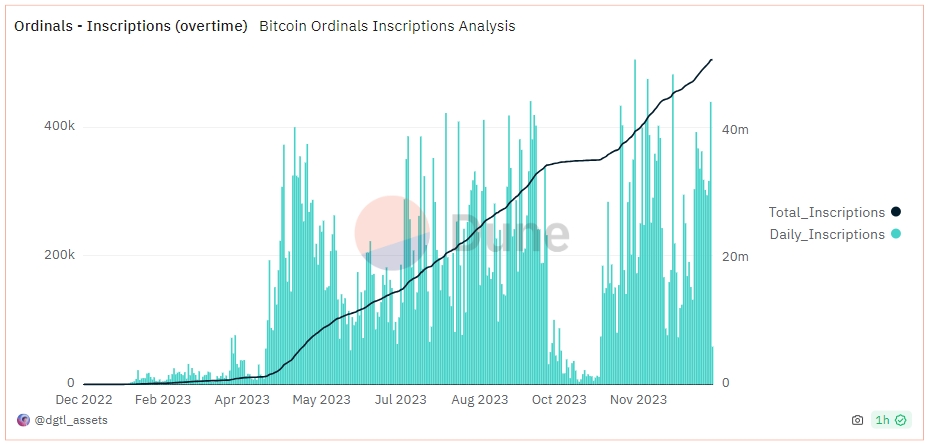

从数据上看,根据 Dune 数据显示,截止到 12 月 22 日,仅 Ordinals 协议铭文铸造的累计费用收入达 4,812.3 枚 BTC,约合 209,890,275 美元,当前铸造铭文总量已经突破 5 千万枚。并且在 2023 年 4 月后,Ordinals 铭文资产几乎总能都保持着较高的铸造量(这还不包含其他链上铭文的数据统计),这充分说明了链上玩家们对于铭文的狂热。

图源:https://dune.com/dgtl_assets/bitcoin-ordinals-analysis

铭文板块也不仅仅局限于比特币生态,包括Arbitrum、Solana、Avalanche、BNB Chain、Polygon 等,甚至是一些沉寂了很长一段时间的链上生态比如 Fantom、Dfinity 等也出现了一些铭文类项目,铭文市场也在多链生态中呈现百花齐放的态势。

很多人将铭文热称之为“长尾投资们的狂欢”,因为铭文资产本身采用了一种叫做“Fair Launch” 的启动方式,即在资产被推出后投资直接可以去公平的铸造,没有 VC 的预参与以及老鼠仓等。所以无论是 VC 还是巨鲸用户,都要去特定的界面以先到先得的方式去铸造,或者去二级市场接盘。在新一轮热潮中,长尾投资者具备了更多的话语权,这也让铭文板块的崛起更具“革命性”的味道。

铭文市场发展的“隐忧”

不过在铭文市场火爆的背后,仍存在一些可持续性发展的隐忧。以 Ordinals 协议为基础的代币发行方案让铭文资产本身存在一定的特殊性,所以铭文资产本身通常会以类 NFT 的交易方式来间接构建交易,尤其像 BRC20 这类直接运行在比特币 Layer1 底层的铭文资产,建立流动性更加困难。

同样在铭文市场发展早期,铭文市场的基础设施可以用“粗糙”来形容。铭文交易的爆火让比特币链上 Gas 费飙升,前不久比特币链上最低确认 Gas 甚至达到了 400 s/vb,Gas 费甚至超过 100 USDT以上。除了比特币链外,Avalanche、Polygon 等链上的 Gas 费也一度突破极致,甚至 Arbitrum 链一度因链上流量过大而宕机。

除了底层外,能够对铭文资产提供支持的应用也很少,仅有的包括 Unisat 等在内的几个钱包类项目能够支持用户铸造铭文、较为低效的交易铭文外,铭文资产几乎没有其他的乐高场景。所以当用户成功铸造或者购买到铭文后,第一时间想到的一定是挂单出售,而不是继续持有。

所以综合来看,铭文资产的流动性比此前的 NFT 市场的流动性还要低。在这种情况下当铭文资产具备极低的初始定价时,会进一步促进这类资产形成极为夸张的纸面涨幅,并不断的产生 FOMO 情绪即人人都能从铭文市场赚取的假象,这种建立在极低流动性下的溢价通常会存在较高的泡沫。在这种 FOMO 情绪下,也造成了其他赛道与叙事的用户、资金的不断流失。

从金融市场以往的发展经验看,增加流动性与流通率通常是去杠杆化的一个重要举措。好的一面是,铭文板块更加偏向于技术叙事,这是与 meme、NFT 板块存在的本质上区别。目前已经有很多的开发者愿意参与到其中,期望通过创新的技术方案与机制,以全新的方式来帮助铭文板块赋予流动性,推动铭文赛道实现叙事上的升华。

铭文流动性设施

建立针对于铭文资产提供流动性的基础设施,是推动铭文赛道捕获流动性的一个方向之一。目前已经出现了一些能够支持 BRC-20 资产跨链的跨链桥协议,比如 MultiBit、TeleportDAO 等。

MultiBit 是 BRC20 与 ERC20 跨链协议,它基于 BRC20 双向跨链桥设计,能够实现 BRC20 与 ERC20 代币之间的跨链传输。类似于 MultiBit,TeleportDAO 也建立了一个跨链 Ordinals 市场,支持在 BTC 和 Polygon 之间跨链转移和交易资产。

Allins 是一个为铭文资产以 AMM 的方式构建流动性的 DEX,它通过将不同链上的铭文脚本封装在其独特的虚拟机中,并通过索引器不断对资产进行更新,此后为这些铭文资产建立基于智能合约的流动池,用户能够进一步通过 AMM 来购买、交易铭文,并能够通过铭文资产在 Farming 市场获得收入。

除了上述方案外,目前衍生品赛道的 Coral Finance 也在向该方向探索,该协议将其溢价交易机制进一步从数字资产拓展至铭文市场,以帮助铭文市场建立独特的延伸场景,提前布局铭文赛道的下半场。

将溢价交易机制拓展至铭文市场的 Coral Finance

Coral Finance 是一个以独特的溢价交易机制为特点的链上衍生品协议,它能够为项目提供可靠、非通胀的流动性解决方案。同时,提高用户的资本使用效率,提供资产增值、对冲手段。

关于【爆火的铭文赛道,比特币生态重回巅峰的导火索】的延伸阅读

火星财经加密周报 | 6月7日

本周欧盟选举开始,加密行业监管政策可能受影响。Tether CEO担心欧盟MiCA稳定币要求会对市场产生负面影响。RoaringKitty可能清算其GME股票头寸,Solana币价增长受益于Meme币交易活动。特朗普竞选团队收到近3亿美元捐款,西班牙90%的World ID持有者支持Worldcoin回归。加密专家密切关注欧盟选举对MiCA、DeFi、NFT等领域的影响。比特币可能因CPI创新高和降息预期上涨,ETH表现落后。Blast提醒DApp在6月25日前分配所有Gold和Points给用户。Bitget Launchpad项目BWB投入总人数增长,IO.NET初始总供应量为5亿枚。五月加密市场大多数指标下跌,但以太坊质押收入上涨,NFT市场交易额下降。加密货币可以解决人类挑战,DeFi夏季最新更新包括Ethena、Etherfi、Karak等项目。Notcoin交易量增加,L2争斗白热化,市场流动性改善,Meme板块吸引资金流入,NFT市场情绪低迷。Shardeum、Merlin和0G Labs与多家合作伙伴合作推进去中心化项目发展。

7月降息“没戏了”?加密市场应声下挫

美国5月非农就业报告强劲,加密市场早盘稳定但下午走低。比特币价格达到历史新高,市场情绪积极,预计未来几周将再创新高。分析师认为,比特币的四年周期是影响因素,预测2025年10月11日将达到新的历史高点。尽管存在泡沫市场的迹象,但与加密货币挂钩的永续期货并没有出现投机热情。市场逐渐成熟和稳定,受到机构兴趣和采用的影响。投资者关注下周的美国CPI数据和美联储货币政策决议。比特币未平仓合约创历史新高,市场情绪积极。

在溢价交易机制中,Coral Finance 引入了一种全新的衍生资产 cToken,持有者可以通过向溢价池质押原代币 1:1 获得。

当用户完成质押后,所获得的 cToken 价值将远高于原代币,但 cToken 是锁定的且不能流通,用户需要通过不断做出有益于流动性的行为,包括提供流动性、完成交易等行为来将锁定的 cToken 持续解锁,以从溢价中获得收益。

以 BTC 资产为例,我们可以将 1 枚 BTC 代币质押到对应的cBTC溢价池中,并会获得 1 枚锁定的 cBTC 代币。此后,我们需要通过为 cBTC 提供流动性(cBTC需要额外购买),来将 cBTC 代币从锁定状态变为解锁状态(可交易),以从中获得收益。

通常,cToken 的价值会是原代币价值的非限定倍数,这种溢价主要来源于资产内在价值随时间产生的波动、交易策略和市场行为,所以当 cToken 被解锁并被交易时,交易者与多方形成博弈,并能够从中充分受益。套利者们可以随时撤回流动性,同时也能随时将 cToken 1:1赎回原 Token。

Coral Finance 支持用户以单币的形式向一侧池子提供流动性,而不是像 AMM 池那样基于常数向两侧同时添加流动性,这种方式将大幅提升资金的使用效率。

基于溢价激励机制,当用户想要从溢价池中获得收益时,若用户手中不持有原 Token,那么其需要购买原代币参与溢价池,这将带动原始资产二级市场的流动性;如果用户手中持有原代币,那么其参与溢价池将进一步缩减原 Token 的二级市场流通,更有利于该资产的市值管理;而在参与溢价交易时,用户需要不断地为溢价池的流动性做出贡献才能获得溢价收益(低甚至没有无偿损失),这也将为 cToken 带来源源不断的流动性。

目前,Coral Finance 正在将这套流动性体系拓展至铭文资产市场。Coral Finance 一方面推出了全新的跨链 Swap 功能,同时通过与市场上其他跨链设施展开合作,能够进一步将更广泛的铭文资产引入到 Coral Finance 中。

我们看到,除了一些头部铭文资产外,绝大多数铭文资产都为小市值,且筹码相对分散,所以在溢价机制的促进下,铭文资产不仅能够更加广泛地从市场中获取流动性,同时还有望为这些铭文资产创造使用场景,进一步抵消 FOMO 情绪所带来的泡沫影响。从另一方面看,铭文资产背靠十分广泛的用户基础,更多的用户能够通过 Coral Finance 从铭文市场中捕获潜在的杠杆收益,这对于 Coral Finance 本身来说也是一种新的增益。

整体上,Coral Finance 的溢价交易机制具备十分灵活的可拓展性,目前其已经能够对数字货币、铭文、RWA 股票等多类型的资产进行支持,Coral Finance 有望在加密世界各个金融领域中发挥价值。

除了构建特定的流动性设施外,围绕比特币体系构建完善的 Layer2 生态群,将进一步推动铭资产在各类链上应用中发挥作用,为该板块长期的叙事空间拉伸提供基础。在这个方向上,Coral Finance 也正在推出构建在比特币 Layer2 版本的产品,以全面服务于比特币生态。

铭文市场的火爆加速比特币生态重回巅峰

比特币生态是非图灵完备的,虽然 BTC 市值仍旧占据加密货币总市值 50% 以上,且具备最强共识,但不兼容智能合约也让比特币生态在 DeFi Summer 后,在加密市场的话语权越来越弱。

Ordinal 主导的这种铭文形式对于比特币生态的发展至关重要,通过在 BTC 资产最小单位聪上,攥刻一些信息来让比特币系统能够产生实现非同质化代币资产,解决了比特币链上发行资产的问题。事实上,一些比特币社区正在通过这种方案,实现了将一些蓝筹 NFT 资产发行至比特币链上,同时 BRC-20 的应用也让比特币生态资产种类呈现井喷,并且很多人疯狂参与其中。

为了更加合理的实现铭文资产的攥刻、铸造,再次倒逼了比特币生态的技术的升级与创新,比如除了 Ordinal 以外,还进一步出现了Atomicals、Runes、PIPE、Taproots Assets 等等的资产发行方案等等。此外,还有一些很多知名的比特币扩容方案也都再次被提及、重视,比如Stacks、Ligtning闪电网络、RSK、Stacks、RGB、BitVM 等等。这些 Layer2、侧链方案在铭文浪潮的促进下,技术有望再次实现新的升级,并能够围绕比特币 Layer1 构建不同特点的全新底层,类似于以太坊体系那样,在结算、安全上从比特币 Layer1 上获得支持。

实际上,一些能够兼容 EVM 的比特币 Layer2 方案比如 BitVM、Stacks 等已经能够实现类似于以太坊 Layer2 的各类功能。而借鉴于以太坊生态的成熟方案以及发展历程,围绕比特币的 DeFi 应用生态有望快速落地并吸引大量的开发者参与其中(目前就已经有了该方向的势头),一些运营成熟的项目或将在比特币生态中快速迁移。

这意味着在比特币生态体系的发展中,侧链和 Layer2 有望成为下一轮牛市重要的发展方向之一,同时这也是比特币生态来重回巅峰的最好的时机。所以无论是铭文赛道还是比特币生态,都具备巨大的发展潜力与预期。

此外,也有观点表明,加密市场正在向牛市的阶段发展,能够产生影响的事件包括比特币减半周期、ETF申请以及美联储降息等等,这也表明围绕比特币生态的牛市或许在不久就会到来。

我们看到,包括 Compound、AAVE 这类的老牌 DeFi 协议,是以太坊 DeFi 生态发展早期的红利受益者,在比特币生态发展的新一轮浪潮中,仍旧存在巨大的机会。而在本轮潜在的牛市浪潮下,Coral Finance 不仅是铭文领域的发展早期布局者,同时也在向比特币 Layer2 方向上做横向探索,这也让其在下一轮牛市来临前正在占据有利的位置,抢占具有先发优势的生态位。在不断向前的加密行业发展趋势下,Coral Finance 有望在创新的价值体系下,爆发巨大的发展潜力,并成为加密行业中的脱颖而出的DeFi协议。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:0xdabai,如有侵权请联系删除。转载或引用请注明文章出处!