24次会议6项重要修改 ,莱德们冲刺比特币ETF

SEC将在2024年1月5日至10日对13家申请比特币现货ETF的发行商做出答复,贝莱德已重新提交申请,并做出6项重要修改,包括Coinbase的角色转变。SEC主席加里·根斯勒表示,正在重新审视8-12份申请,灰度胜诉后,加密行业从业者积极展现预期,预计2024年第一季度将有超过24亿美元流入新获批的美国的比特币现货ETF市场。

原文作者:Weilin

原文来源:蜂巢Tech

比特币现货ETF的申请者众多,他们与美国证券交易委员会(SEC)反反复复博弈数年,但SEC从未批准通过。 这一次,SEC对众多申请者做出答复的截止日期在2024年1月5日至10日,也就是未来的20天内。

截至目前,有13 家发行商向SEC提交了比特币现货ETF的申请,包括灰度、贝莱德、富达、VanEck、ARK、21Shares和Bitwise等。

比特币现货ETF是一种旨在跟踪比特币价格走势,并允许投资者通过证券市场进行交易的基金产品。

分析人士指出,比特币现货ETF一旦通过,将允许投资者通过购买股票来获得加密货币敞口,而无需数字钱包或交易账户,吸引大批传统的投资者,“对加密货币市场产生重大利好”。

为了提升获批成功率,贝莱德正在加紧修改申请文件,已经根据SEC和纳斯达克的要求,对申请做出了最新的6项重要修改,包括同意现金赎回模式,试图打消SEC就市场风险和价格操纵行为的顾虑。

获批的另一大积极信号来自SEC自身的态度松动。

在12月14日接受CNBC的采访时,SEC主席加里·根斯勒(Gary Gensler)表示将“重新评估”其立场,“对比特币ETF采取更加谨慎且有利的做法”。

贝莱德同意“现金赎回”

截至目前,SEC已经与提交比特币现货ETF的申请人举行了一共约24次会议。明年1月5日至10日就是SEC做出批准与否的最后期限。华尔街人士预测,为了维护市场公平,很有可能同时批准多支ETF。

就在当地时间12月19日,SEC、纳斯达克和贝莱德再次会面,围绕纳斯达克第5711(d)项规则,讨论了比特币ETF申请的修改事宜。这是一个月内SEC、纳斯达克和贝莱德三方的第二次会面。

第5711(d)项的内容是严格的监管细则,主要针对在纳斯达克上市和交易的商品类信托股票(Commodity-Based Trust Shares),它涵盖了初次上市和持续上市的要求,包括监管和合规措施,旨在保护市场的完整性,防止加密交易中的欺诈活动。

而在前一天的12月18日,贝莱德已经重新向SEC提交了比特币现货ETF产品“iShares Bitcoin Trust”的申请,并做出了6项重要修改,目的是满足SEC更广泛的监管要求。

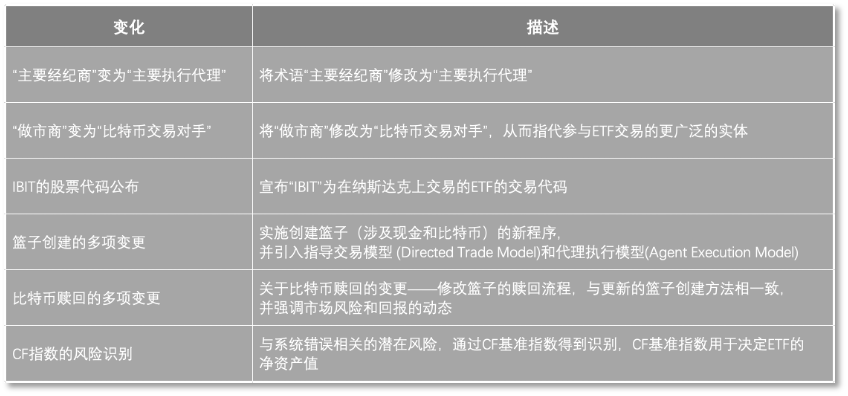

贝莱德为 iShares Bitcoin Trust做出六项修改

贝莱德为 iShares Bitcoin Trust做出六项修改

其中,Coinbase的角色从“主要经纪商”转变为“主要执行代理”。更改后,作为主要执行代理的Coinbase,将代表该ETF产品处理买卖订单,而非此前的提供与主要经纪商相关的服务。目前,这一部分的很多措辞仍然与上次提交的文件保持一致。

与此同时,贝莱德已经重新调整了其ETF产品内的角色和合规责任。将“做市商”替换为“比特币交易对手”,这表明涉及比特币交易的实体可能扩大,且将采取更主动的交易执行方法。

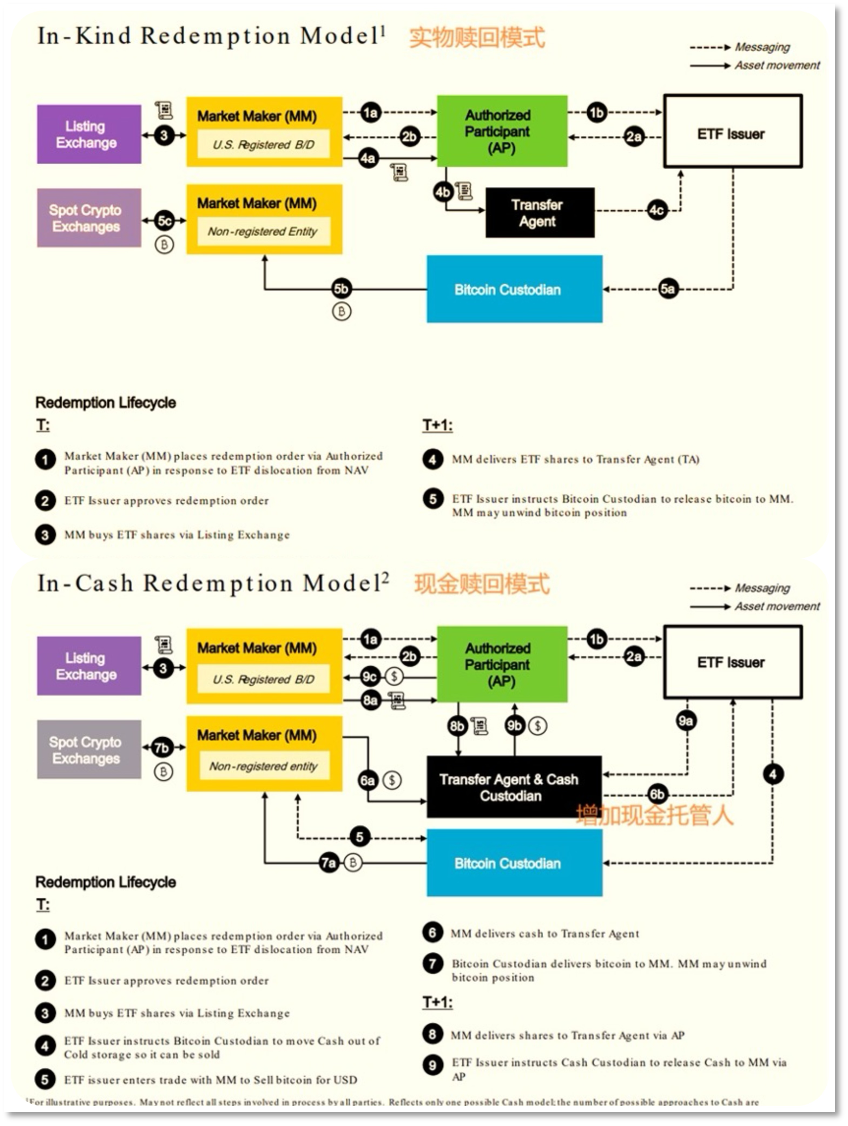

此前11月的会议中,贝莱德还同意纳入“共同监管协议“,从而减轻与加密交易相关的市场操纵风险,而这是SEC非常关注的问题。在这次会议上,贝莱德还提供了一份详细介绍“实物赎回”和“现金赎回”这两种模式的PPT。

“现金赎回”是SEC更青睐的方案

“现金赎回”是SEC更青睐的方案

这两种方式的区别在于,ETF在创建和赎回的过程中,基金份额对应的到底是比特币还是美元现金。

其中,“实物模型”将基金份额与比特币交易价格挂钩,发行人不需要考虑交割过程中市场价格的波动。而“现金赎回”模式增加了一个“现金托管人”,等同于使用美元在美股和比特币市场间做了一道隔离,这也是SEC更青睐的方案。

对SEC而言,使用现金模式可能更容易监管比特币现货市场,并便于将其整合到传统金融体系中。如此一来,做市商用现金交割,每笔交易都无法逃脱税务机关的监管。

关于【24次会议6项重要修改 ,莱德们冲刺比特币ETF】的延伸阅读

分析:现货以太坊ETF炒作,加密股票抛售

周四,比特币ETF和比特币矿商股票下跌,但分析师认为这只是暂时的。美国证券交易委员会批准了8只以太坊ETF,这被视为对加密货币监管的积极信号。美国众议院通过了加密市场结构法案,可能会吸引更多机构投资者购买加密货币和相关工具。目前,以太币上涨,比特币下跌。分析师建议关注股市和成长型股票,因为它们与加密货币市场相关性紧密。

Bitwise 首席投资官:谁在购买比特币 ETF?

比特币ETF自推出以来吸引了117亿美元资金,成为最受欢迎的ETF。专业投资者和散户都在投资,尽管专业投资者只占总资产的7-10%。这表明散户也能以同样的条件获得投资,但专业投资者经过更多的调查和配置后才会投资。随着时间的推移,比特币ETF的配置将会增加,越来越多的专业投资者加入,令人兴奋的成功前景。

据Fox Business报道,贝莱德已将其比特币现货ETF获得SEC批准作为公司的一项关键优先事项。该公司创始人兼CEO Larry Fink称比特币称为“一种国际资产”和“价值储存手段”,可与黄金的长期地位相媲美。

SEC将“重新审视”8-12份申请

除了贝莱德之外,其他几家比特币现货ETF申请商也在加紧与SEC的讨论,实现最后冲刺。

Hashdex本周已经再次与SEC会面;Wisdomtree已向美国SEC提交了第四次修订后的比特币现货ETF招股说明书(S-1文件);而Ark 21Shares 的比特币现货ETF(ARKB)也已被添加至美国存托信托与清算公司(DTCC)网站。

在12月14日接受CNBC的最新采访中,SEC的主席加里·根斯勒(Gary Gensler)表示重新评估SEC对比特币ETF的立场,“正如你可能知道的,我们过去曾否决过一些这些申请,但哥伦比亚特区的法院对此发表了意见,因此,我们根据这些法院裁决重新审视这个问题。”

加里也透露,“有大约8到12个申请,”他还强调, “我是委员会主席,我不能对任何事情提前判断。所以,这个过程正在进行中。”

加里指称SEC受到的法院裁决影响,是SEC与灰度的诉讼案。

2021年,灰度申请将其 GBTC 信托转化为 ETF,但遭到SEC 拒绝,理由是“未能防止操纵市场”等。灰度随后向法院提起上诉称, SEC 的行为可能违反了美国的《行政程序法》,因为SEC 在做出这一决定之前,已经批准了比特币期货 ETF,而期货 ETF 与灰度的产品在风险上并没有本质区别。

今年8 月 29 日,华盛顿特区巡回上诉法院裁定灰度胜诉,要求 SEC 重新审查灰度的申请。此后,SEC并未就法院裁定上诉。这也被金融界认为“提升了ETF获批的可能性”。

在这之后,SEC对比特币现货ETF申请的否决态度似乎变得趋于缓和。

加里在CNBC的采访中表示:“这种承认表明 SEC 的态度有可能发生转变,有可能使其更愿意批准此类申请。对法律先例的认可和对许多申请的持续审议表明,SEC 正在对比特币ETF采取更加谨慎且有利的做法。”

这位现任SEC主席的最新表态立即鼓舞了加密行业的从业者,他们积极展现着预期,认为比特币现货EFT获批后将会对加密市场整体产生积极影响。

MicroStrategy执行主席迈克尔·塞勒(Saylor Michael)认为,市场不应低估即将推出的现货比特币ETF的重要性,“这可能是华尔街30 年来最大的发展”

投资研究公司 Fundstrat的预测,一旦比特币现货ETF获批,比特币价格将从当前水平跃升五倍以上,超过15万美元,甚至达到18万美元。

机构们之所以如此乐观,很大程度是因为比特币现货ETF获批后,可能为市场带来增量资金流入。

“我们预计2024年第一季度将有超过24亿美元流入新获批的美国的比特币现货ETF市场,以维持比特币价格的上升,”VanEck数字资产研究负责人Matthew Sigel认为,“尽管存在显著波动的可能性,但比特币价格在2024年第一季度不太可能跌破30000美元。”

12月 21 日,CryptoQuant 分析师也在一份报告中表示,美国多个现货 ETF 对比特币的预期需求、即将到来的减半以及降息背景下更广泛股票市场的增长,都可能将比特币推升至 16 万美元的高位,牛市可能会在2024年开始。

随着贝莱德等比特币现货ETF众申请者的不懈投入,成功克服监管障碍的前景更显可期。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Weilin,如有侵权请联系删除。转载或引用请注明文章出处!

标签:比特币ETF