Synthetix提案结束通胀:SNX质押者权益重塑,或成通缩蓝筹项目

12月9日,Synthetix的2043号改进提案开始在Snapshot上投票,支持率100%,最终投票将于12月18日结束。此次提案将使SNX成为没有通胀的蓝筹代币,重新分配SNX质押者和普通持币者之间的权益,使SNX质押者获得新的收入,普通持币者的权益不再因为通胀而不断削弱。

原文作者:蒋海波

原文来源:PANews

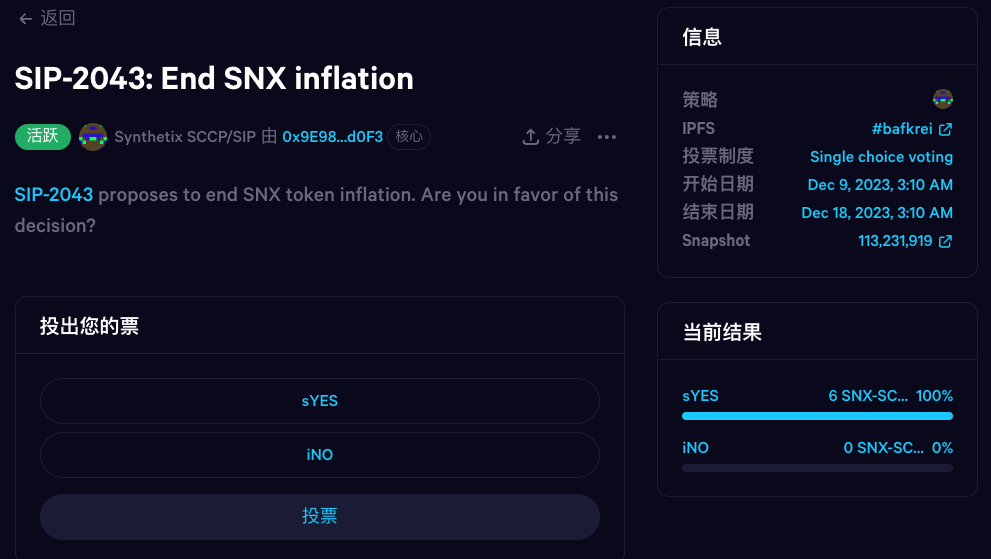

12月9日,关于结束SNX通胀的Synthetix的2043号改进提案《SIP-2043: End SNX inflation》开始在Snapshot上投票。如果该提案通过,将意味着Synthetix挖矿和通胀时代的结束,SNX也将成为没有通胀(可能通缩)的蓝筹代币。

根据Synthetix的治理框架,它的治理机构中包括几个由SNX质押者选举出的委员会和小组,选举每4个月进行一次。其中Spartan Coucil(斯巴达委员会,简称SC)是该系统中的核心治理机构,负责改进提案和参数改变的投票。

截至12月11日上午,SIP-2014已有8名Spartan委员会成员中的6名进行了投票,支持率100%,这也意味着该提案极有可能通过,最终投票将于12月18日结束。

质押者和普通持币者的利益转变

根据协议规则,Synthetix中的SNX质押者充当了合成资产和永续合约交易的对手盘。在此基础上,SNX质押者可以获得交易手续费奖励和SNX的通胀奖励。

那么在此之前,SNX质押者的权益包括:作为交易员对手盘的损益+通胀奖励+通过手续费销毁的sUSD债务。考虑到Synthetix的Andromeda版本已通过投票部署到Base上,如果现有的结束通胀提案通过,SNX质押者的权益包括:作为交易员对手盘的损益+通过交易手续费销毁的sUSD债务+Base上的交易手续费收入。

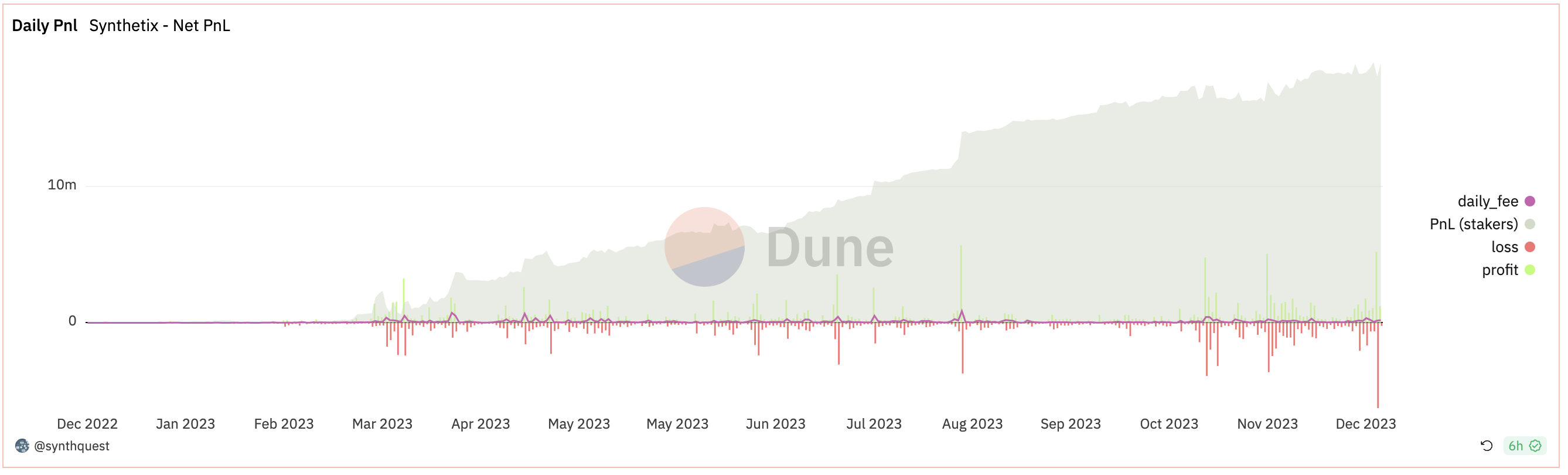

相对于其它永续合约项目,SNX质押者作为流动性提供者的收入也更稳定。如下图所示,SNX质押者的损益(包含交易手续费和作为交易员对手盘的损益)几乎一直处于上升趋势中。

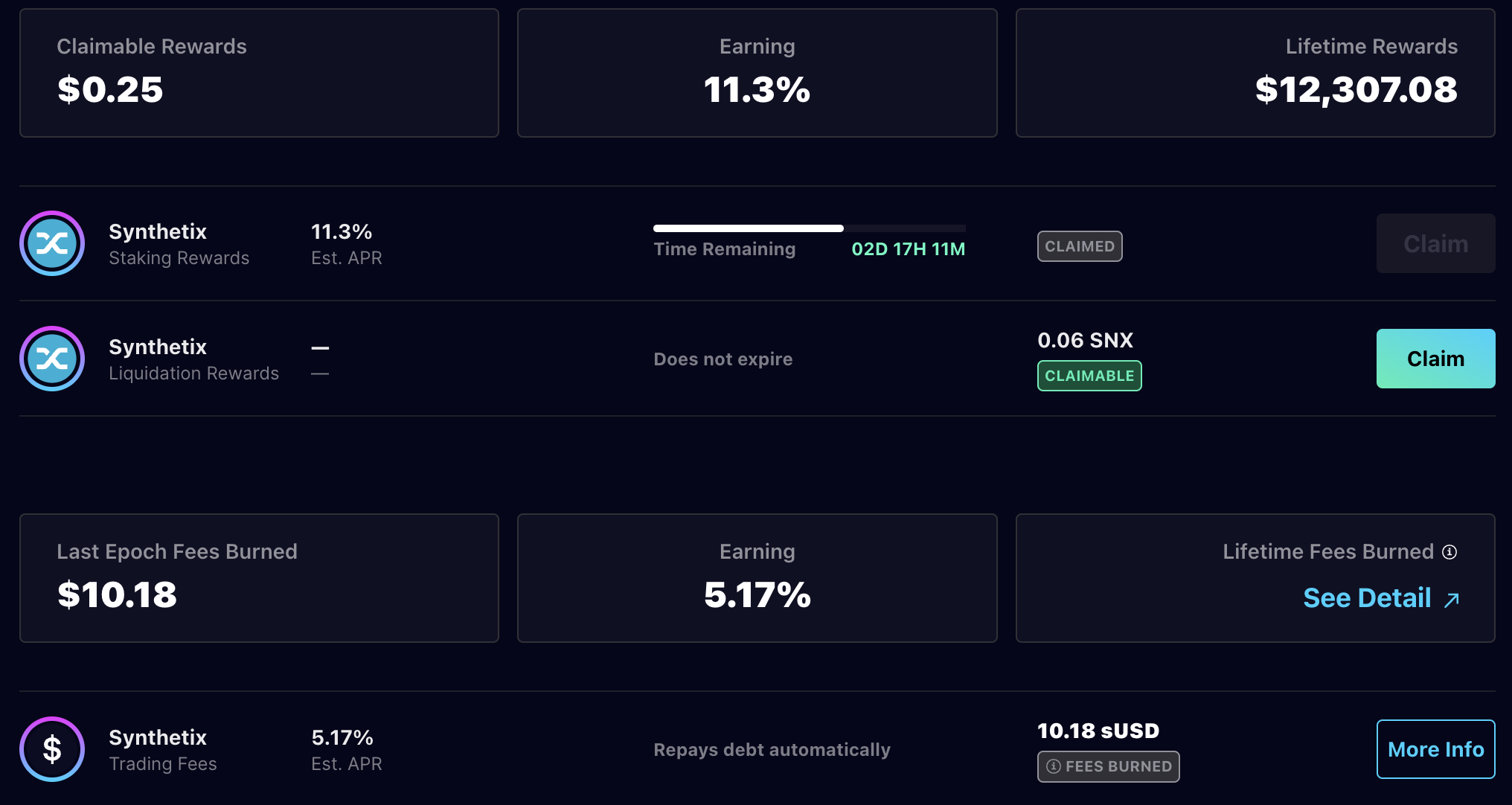

如下图所示,在上一个Epoch(11月30日-12月6日),通胀产生的APR在10%以上,通过交易手续费销毁sUSD带来的APR在5%以上,具体数值可能根据抵押率会有不同。

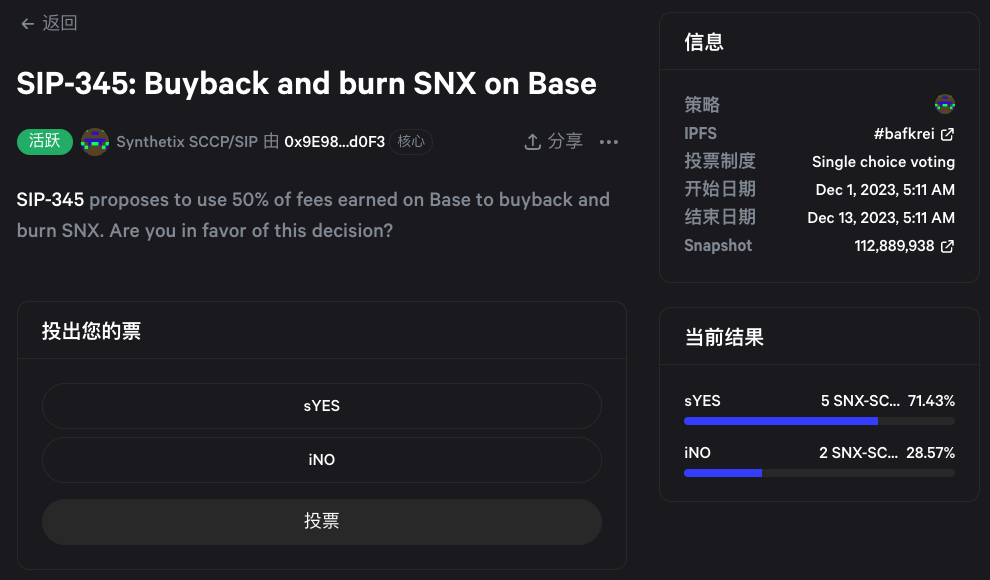

本次提案是考虑到现在的通胀相对以前已经大幅降低。另外,Synthetix v3即将部署到Base上,也将产生新的收入。同时,正在进行投票的SIP-345提案希望将Base上产生的手续费的50%用于回购销毁SNX,另外50%分配给流动性提供者。但该提案存在分歧,投票将于12月13日结束。

即使没有新的通胀收入,上述稳定的质押收益和Base上新增的收入或许也能吸引足够的质押者继续质押。

关于【Synthetix提案结束通胀:SNX质押者权益重塑,或成通缩蓝筹项目】的延伸阅读

首日“吸金”逾5000万美元,浅析Synthetix创始人的新项目Infinex

Infinex是一款综合性DeFi平台,由Synthetix创始人Kain Warwick创建。它提供无感DeFi体验,用户无需掌握复杂概念即可访问多链DeFi应用。用户通过Passkey创建账户,存款可获得治理积分GP,优先获得访问资格。Infinex将与Synthetix Perps V3集成,允许去中心化衍生品交易。虽然宣称不推出代币,但背靠头部协议和明星创始人,首日取得优异数据。无感体验策略符合市场趋势,但后续激励和社区忠诚度可能面临挑战。

Synthetix:2024年路线图

Synthetix计划在2024年推出新的V3版本,提升用户体验和跨链交易能力。该版本将允许开发人员在不同市场进行实验,并允许流动性提供者选择风险程度。同时,Synthetix还计划推出Perps V3,改善交易体验并降低风险。这些升级将帮助Synthetix在2024年扩大其Perps产品的活动,并提升其在金融市场的地位。然而,使用原生代币作为抵押品可能存在风险,而通过Synthetix perps产品列出的资产也可能面临价格操纵的风险。Synthetix希望通过在不同链上部署来测试新产品,并改进用户体验。研究报告由Synthetix DAO资助,但保持客观和透明。

对于SNX的普通持币者,这项提案将增加他们的权益,由通胀激励带来的价格下行压力将消失。如果SIP-345提案通过,SNX也将进入通缩时代。

SNX质押的重要性

对于Synthetix,保持足够高的质押率相对其它项目更为重要。无论是原有的合成资产还是现在的永续合约,都需要有足够的合成资产体量。

sUSD是一种“内生抵押稳定币”,依靠同一系统内的SNX作为抵押品,同类稳定币几乎都以失败告终。为了保持稳定性,Synthetix将铸造sUSD的抵押率设置成了500%。即使SNX大幅下跌,通常也不会面临清算。

这就意味着,质押的SNX越多,可以铸造的合成资产也就越多。在目前Synthetix的永续合约交易中,只能以sUSD作为保证金。sUSD的发行量也可能制约永续合约的交易量,如果sUSD在二级市场上没有足够的流动性,波动较大需要购买sUSD交易或增加保证金时,购买sUSD可能存在1%甚至更高的溢价,也会影响交易体验。这也是此前依靠高通胀来吸引质押的原因。

但sUSD制约项目发展的规则可能消失,Synthetix即将部署到Base上的Andromeda版本将使用USDC作为保证金。从这个角度出发,sUSD的重要性将降低,Synthetix对SNX质押者的依赖程度也将降低。

历经多次通胀调整

Synthetix历史上已进行过多次通胀调整,它也被认为是最早开启流动性挖矿的项目之一,逐渐降低通胀也是一开始就制定好的计划。

2019年,当Synthetix由前身名为Haaven的稳定币项目更名为现在的名称和合成资产业务时,为了吸引资金质押、铸造sUSD以及代币的快速分发,Synthetix开始了一段时间的高通胀,最初一年的质押奖励可能接近100%。

2019年3月,Synthetix制定了一个通胀时间表,计划共增发2.45亿SNX,一开始每周发行144万SNX,每周奖励每52周减半一次,共持续260周。

考虑到奖励减半带来的不确定性,2019年9月和10月提出的SIP-23和SIP-24将通胀改为每周调整,逐渐下降。到2023年8月,通胀率下降为2.5%。

2022年8月,Kain也曾提出过一项结束SNX通胀,将SNX的总供应量设置为3亿上限的提案,但该提案仅处于草稿阶段,并未进行投票。

小结

本次结束通胀的提案意味着对SNX质押者和普通持币者之间权益的重新分配。提案大概率会通过,SNX质押的通胀激励将消失,普通持币者的权益将不再因为通胀而不断削弱。

SNX质押者作为交易员对手盘以及收取的交易手续费相对稳定,几乎一直处于上升趋势中,这部分相对于普通持币者的额外收入可能也能吸引足够的质押量。随着Andromeda版本即将部署到Base上,USDC将作为抵押品,对sUSD和质押者的依赖程度也将降低,同时这也将为质押者带来新的收入。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:蒋海波,如有侵权请联系删除。转载或引用请注明文章出处!

标签:Synthetix