比特币突破 4 万美元大关后,助推因素有哪些?未来趋势如何?

比特币价格近两个月上涨近50%,超越伯克希尔哈撒重返全球市值前10大资产,推动因素主要是比特币现货ETF的预期通过,以及币安与美国监管的天价和解案。投资者可以埋伏潜力叙事,比特币成为投资者投资组合中的避险资产。2023年Q3,下一牛币周期中潜在的核心赛道已经涌现,加密用户需要谨慎研究,选择适合自己的投资路线。

原文作者:flowie

原文来源:ChainCatcher

今日,比特币突破42000美元大关(现报41687美元),创下自2022年5月以来最高价格,并超越伯克希尔哈撒重返全球市值前 10 大资产。

比特币超出预期的节节攀升,让加密用户惊呼牛市来的猝不及防。从10月16日加密媒体 Cointelegraph 误报贝莱德 iShares 比特币现货 ETF获批至今,比特币价格已从28000美元上涨至41687美元,两个月时间不到涨幅近50%。

2024年将近,众多机构预测比特币现货ETF将在2024年1月份通过,彼时比特币又将突破多少美元大关?而除了比特币现货ETF通过预期外,还有那些因素助推比特币上涨?机构们对于2024年比特币的走势都作何预测,投资者又该埋伏哪些潜力叙事?

两个月比特币涨幅近 50%,哪些力量在推动?

比特币的上涨一个显而易见的推动因素就是比特币现货ETF的通过预期。近两个月比特币的大部分涨幅都与此有关,尽管参杂了不少虚假消息,但并未影响用户对于比特币的热情。

从10月16日加密媒体加密媒体 Cointelegraph 误报贝莱德 iShares 比特币现货 ETF获批后不到半小时,比特币从 2.8 万美元下方来到 3 万美元上方,两个月来首次突破 3 万美元关口。虽然很快被辟谣,比特币价格也回落至2.8万美元。但时隔一周后,彭博社 ETF 分析师 Eric Balchunas 在X平台发文称,贝莱德 iShares 比特币信托已在 DTCC(存款信托与清算公司,负责纳斯达克交易清算),上市股票代码为$IBTC。由于该流程是比特币现货 ETF 进入市场的必经程序之一,市场认为这是距离比特币现货 ETF 通过更确切的小希,随后比特币触及了 35, 000 美元,为近18个月以来最高。

不过此后,该消息也出现乌龙,巴伦周刊编辑 Joe Light 发推文表示贝莱德的“IBTC”从官网消失,彭博社 ETF 分析师 Eric Balchunas 也认为“IBTC”被告知要等到离实现日期只有几天的时候再公布,而不是几周或几个月的时候再公布。在DTCC被视为操纵市场之际,贝莱德 iShares 比特币现货 ETF 在 DTCC(美国证券集中保管结算公司)网站列表重新显示,但在创建/赎回(Create/ Redeem )一项中从最早的“Y”变成了“N”。

尽管有关比特币现货ETF 通过的消息充满乌龙,但随着贝莱德、灰度等巨头的连续动作,以及加密KOL们的积极言论,市场对于比特币现货ETF明显倾向于通过,却预计在明年初便能通过。比如上周,彭博分析师 James Seyffart 在 X 上发文表示,灰度(Grayscale)与美国证券交易委员会(SEC)交易和市场部门(负责批准或拒绝 19b-4 的部门)举行了会议。贝莱德则疑似已与 SEC 会面讨论比特币 ETF 结构。

近日,Franklin Templeton CEO Jenny Johnson 在《财富》全球论坛接受采访时表示,已对加密货币进行小额投资,监管机构会在适当的时候批准比特币现货 ETF。Coinbase CEO Brian Armstrong 也对现货比特币 ETF 获批“相当乐观”。

而除了比特币现货ETF的通过预期外,此次上涨背后可能也与币安与美国监管40亿美元的天价和解案有关。根据Matrixport 最新报告,此次和解对于比特币现货ETF的通过和比特币的上涨再次提供一个确切的有利因素。通过这项认罪协议,对现货比特币 ETF 的期望可能已经提升至100%,因为整个行业将被迫遵守传统金融公司必须遵循的规则。更重要的是,这一行业的洗白将加强机构投资者对比特币采纳的案例,并可能使比特币成为投资者投资组合中的避险资产。

而随着比特币价格的节节攀升,加密分析师 Phyrex(@Phyrex_Ni)表示,现货ETF推动了BTC价格的上涨,而上涨的BTC带动了很多外部资金的进入,更多的资金激活了场内资金的活跃度。CoinShares 在 11 月 13 日发布的最新周报中提到,在短短两个月内注入比特币的资金超过 10 亿美元。

此外,MicroStrategy 11 月购入了 5.93 亿美元比特币也反映了其比特币的看涨态度之外,可能也助推了比特币的上涨。

比特币明年有望突破 10 万美元?背后不可忽视的驱动因素

比特币现货ETF虽然可能在未来的任何时间点批准,但不少分析师表示,明年1月10日之前批准的可能性有90%。彭博分析师 James Seyffart 便在X 平台上称,比特币现货 ETF 的批准窗口期预计将在 2024 年 1 月 5 日至 10 日之间。到 2024 年 1 月,Matrixport 也预计美SEC将于明年1月份批准比特币 ETF,并预计交易将于 2 月 或 3 月开始。

而即使1月份没有确切消息,明年3月15日是贝莱德审批的截止日,市场看涨情绪可能要持续到2024年第一季度。而除了比特币现货ETF的通过外,2024年还有多重因素预计助推比特币上涨。

比如预计明年4月份发生的比特币减半周期,过往历史中BTC减半半年以后都会开启高速增长的模式。美联储降息,理论上而言,降息可能会降低借贷成本,从而提高投资者的资金流入比特币等高风险资产,导致比特币价格上涨。同时,美联储降息也可能会导致美元贬值,从而推高比特币等加密货币的价格。

除此外,Matrixport 在最新发布的《对 2024 上半年加密市场的六个预测》的研究中表示,2024 年上半年, Circle 的上市、 FTX 中标恢复运营、以太坊坎昆升级都将对行业产生积极影响,并推高比特币的价格。

而假如明年比特币现货ETF 通过后,比特币的价格又会上涨几万美元上方?加密金融服务公司 Matrixport 在一份报告中表示,如果贝莱德的现货比特币 ETF 获得美SEC的批准,比特币的价格可能会上涨至 42,000 美元至 56,000 美元之间。且比特币预计在 2024 年 4 月将突破 63,140 万美元,2024 年底达到 125000 美元。

关于【比特币突破 4 万美元大关后,助推因素有哪些?未来趋势如何?】的延伸阅读

火星财经加密周报 | 6月7日

本周欧盟选举开始,加密行业监管政策可能受影响。Tether CEO担心欧盟MiCA稳定币要求会对市场产生负面影响。RoaringKitty可能清算其GME股票头寸,Solana币价增长受益于Meme币交易活动。特朗普竞选团队收到近3亿美元捐款,西班牙90%的World ID持有者支持Worldcoin回归。加密专家密切关注欧盟选举对MiCA、DeFi、NFT等领域的影响。比特币可能因CPI创新高和降息预期上涨,ETH表现落后。Blast提醒DApp在6月25日前分配所有Gold和Points给用户。Bitget Launchpad项目BWB投入总人数增长,IO.NET初始总供应量为5亿枚。五月加密市场大多数指标下跌,但以太坊质押收入上涨,NFT市场交易额下降。加密货币可以解决人类挑战,DeFi夏季最新更新包括Ethena、Etherfi、Karak等项目。Notcoin交易量增加,L2争斗白热化,市场流动性改善,Meme板块吸引资金流入,NFT市场情绪低迷。Shardeum、Merlin和0G Labs与多家合作伙伴合作推进去中心化项目发展。

7月降息“没戏了”?加密市场应声下挫

美国5月非农就业报告强劲,加密市场早盘稳定但下午走低。比特币价格达到历史新高,市场情绪积极,预计未来几周将再创新高。分析师认为,比特币的四年周期是影响因素,预测2025年10月11日将达到新的历史高点。尽管存在泡沫市场的迹象,但与加密货币挂钩的永续期货并没有出现投机热情。市场逐渐成熟和稳定,受到机构兴趣和采用的影响。投资者关注下周的美国CPI数据和美联储货币政策决议。比特币未平仓合约创历史新高,市场情绪积极。

除了Matrixport 外,还有多久机构进行了积极预测,渣打银行分析师多次在报告中申明比特币到 2024 年底将突破到 10 万美元,甚至触及12万美元。一方面比特币现货ETF 的通过催化剂,另一方面,它认为比特币流通速度处于历史低位,表明与上一个熊市周期相比,市场情绪发生了重大变化,比特币的持有者已经不愿意出售,买家想要购买就需寻求新的供应价格点。

和渣打银行类似看法的还有Blockstream 联合创始人兼首席执行官 Adam Back 在社交媒体上表示,他相信 BTC 在下一次减半之前可能会达到 10 万美元,Back 还认为,在看涨的情况下,比特币的价格可能会达到 75 万至 100 万美元。

而从最近可能存在的波动来看,Matrixport 认为比特币可能会在美国消费者价格指数(CPI)数据发布后迎来反弹,并计划在年底前达到 45000 美元。而渣打银行分析师则认为哪,预计比特币今年将上涨 67%,达到 50000美元。

牛市在即,如何有序布局?

下轮牛市开始之际,如何有序的对潜力赛道进行布局。Zonff Partners 在近日的报告《2023 Q3 Web3 一级市场回顾与赛道分析》提供一个全貌且清晰的投资视角。

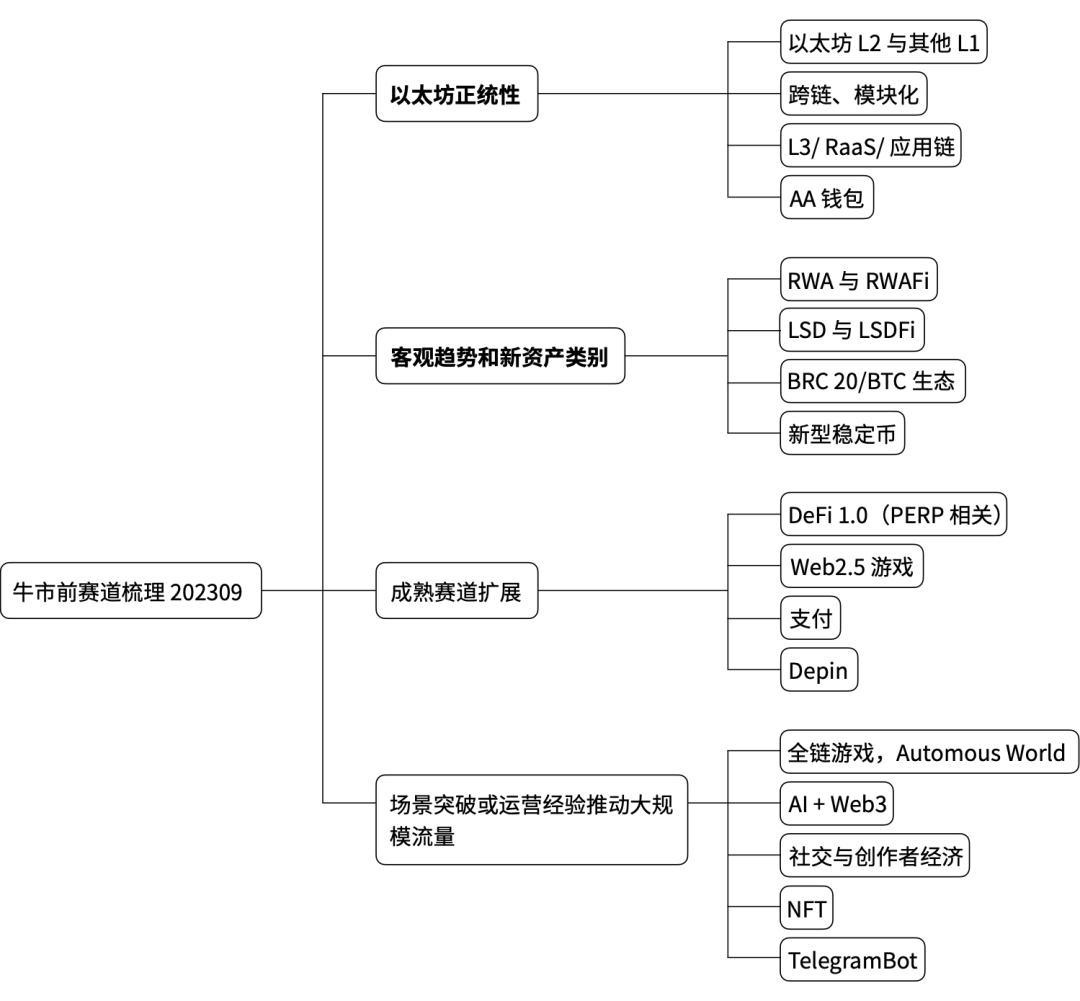

Zonff Partners认为截止到 2023 年 Q3,下一牛市周期中潜在的核心赛道基本都已经在市场中涌现,其将把现存的主要赛道分为四个类别:

来源:Zonff Partners

一是以太坊正统性驱动的赛道,如以太坊 Layer2 与其他 Layer1;跨链与互操作性;模块化与数据可用性;L3/Rollup as a Service/应用链;AA 钱包。

二是客观趋势出现拐点或产生新资产类别。如RWA 以及 RWAFi、Paypal 发行的 PYUSD等新型稳定币,LSD 与 LSDFi,以及最新火热的BTC 生态/BRC20。

三是成熟赛道的规模扩展。具体包括 Web2.5 游戏(包括有 Hyper Casual 类轻游戏,MMO、SLG 等 3A 级重度游戏;游戏状态同步在链下,引入 NFT、DID、代币等因素做链上经济体系);DeFi 1.0 时期的产品扩张,DeFi 衍生品交易市场,以期货永续合约为主,还有期权、合成资产等。;Depin,去中心化基础设施网络;区块链支付赛道。

四是依赖用户场景突破或者运营经验带来大规模流量。具体包括Fully on-chain Game(全连游戏),Automouse World;AI + Web3.0融合;社交与创作者经济、TelegramBot以及NFT。

推荐阅读《2023 第三季度 Web3 一级市场回顾与赛道分析:牛市渐进,如何布局?》

除了Zonff Partners 总结的赛道捕捉框架外,Nansen 创始人近日也分享了明年看好的6 大趋势,除了RWA、Web3 游戏之外,他还表示看好与实体结合的NFT,比如Pudgy Penguins 玩具上线亚马逊商城,friend.tech 引领的去中心化社交等。

牛市回归后,市场涌现财富机会的同时也充满了FOMO情绪,加密用户需要更谨慎地做好研究,选择适合自己的投资路线。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:flowie,如有侵权请联系删除。转载或引用请注明文章出处!