Blockchain Capital:加密货币新使命——衍生品市场的增长和演变

【GPT】 期权市场正在迅速变化,期权交易成为投资者的首选策略,全球期权交易量超过期货交易量,加密货币也可以利用期权市场投资。链上期权交易提供了一种更加精简、透明和包容的替代方案,但机构采用的不断增长才能推动这三个垂直领域的增长,它成为精简、透明和民主化金融未来的预兆。

原文标题:Crypto's New Call: The Growth and Evolution of Derivatives Markets

原文作者:Jonah Burian

原文来源:blockchaincapital

编译:Kate

期权市场正在增长

金融格局正在迅速变化,期权交易正成为散户和机构投资者的首选策略。这一趋势在Covid-19大流行期间获得了巨大的关注,因为像Robinhood 这样的期权交易平台为驾驭动荡的市场提供了有吸引力的经济途径。

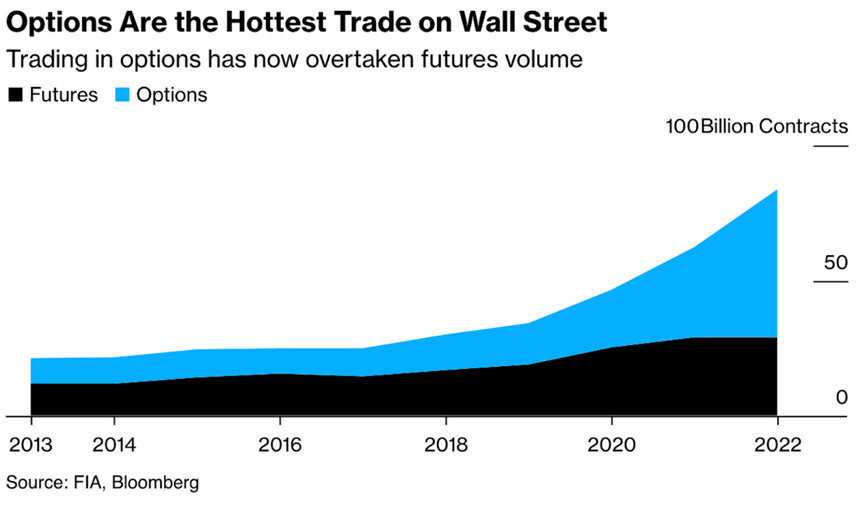

2021年的数据突显了一个新的里程碑——全球期权交易量超过了期货交易量。

这种日益增长的兴趣从专业交易员扩展到精明的散户投资者,扩大了市场动态。

根据期货业协会(Futures Industry Association)的数据,过去10年期权交易增长了478%,超过了期货交易142%的增幅。

传统期权市场的增长也正在蔓延到加密行业。CME显示,BTC期权交易量增长了16.6%,达到7.34亿美元,ETH期权交易量增长了60%,达到2.07亿美元。

加密货币可以利用这一点

期权市场为加密货币提供了一个潜在的投资机会宝库,特别是在传统金融面临成本和复杂性不断上升的情况下。这种传统系统虽然经过了时间的考验和严格的监管,但与优先考虑速度、透明度和可及性的不断发展的金融生态系统越来越不相容。

链上期权交易提供了一种更加精简、透明和包容的替代方案,概述了三个关键垂直领域:

1. 链下数字资产期权

2. 链上数字资产期权

3. 链上现实世界资产(RWA) 期权

关于【Blockchain Capital:加密货币新使命——衍生品市场的增长和演变】的延伸阅读

SignalPlus波动率专栏

BTC的价格因此迎来小幅上涨,25dRR大幅反弹向看涨倾斜,P/C Ratio也显著下降。

虽然每个垂直领域都有一些成功的大玩家,但必须注意的是,这些领域仍处于萌芽阶段,并准备迎接新的创新玩家。也就是说,任何新参与者都将面临冷启动问题,需要做好准备来承担监管风险,并开发出与现有企业有显著区别的技术。

重要的是,这三个垂直领域的增长都取决于机构采用的不断增长。

为什么?

• 交易量动态:TradFi中的大部分期权交易量来自机构参与者。相比之下,DeFi期权市场的规模相对较小,可归因于缺乏机构参与,散户参与者推动了大部分活动。

• 复杂性要求:资本高效的期权交易需要保证金流程,因此需要经验丰富的清算人。这些参与者应具备管理复杂资产负债表和对冲潜在风险所需的经验和能力。

• 散户参与:零利率现象强调了仅仅依赖散户的可持续期权业务的不可行性。即使有散户参与,在提供流动性和承担许多交易的另一端方面,机构参与者也是不可或缺的。此外,目前还不清楚DeFi零售领域是否会推动期权的采用。由于消费者面临杠杆可及性的挑战,TradFi的零售期权交易蓬勃发展。相反,DeFi的零售市场倾向于(Perps)的杠杆要求。

毫无疑问,机构在采用技术方面确实面临着巨大的障碍,比如监管的不确定性、技术兼容性问题、网络效应、对隐私的担忧和高昂的转换成本。

期待

期权交易的叙事正在从传统领域延伸到加密领域,让我们得以一睹建立在链上并得到机构广泛认可的金融未来。

随着传统金融将其固有的复杂性内在化,链上期权交易成为精简、透明和民主化金融未来的预兆。然而,这种潜力取决于弥合机构接受度与新兴DeFi创新之间的差距。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:火星财经,如有侵权请联系删除。转载或引用请注明文章出处!

标签:期权交易