ETF 浪潮下比特币的十字路口:去中心化与制度化

重要的是要知道,比特币的真正所有权取决于自我托管。

原文标题:Bitcoin's Crossroads With Spot Bitcoin ETF: Decentralization Vs Institutionalization

原文作者:Susie Violet Ward

原文来源:forbes

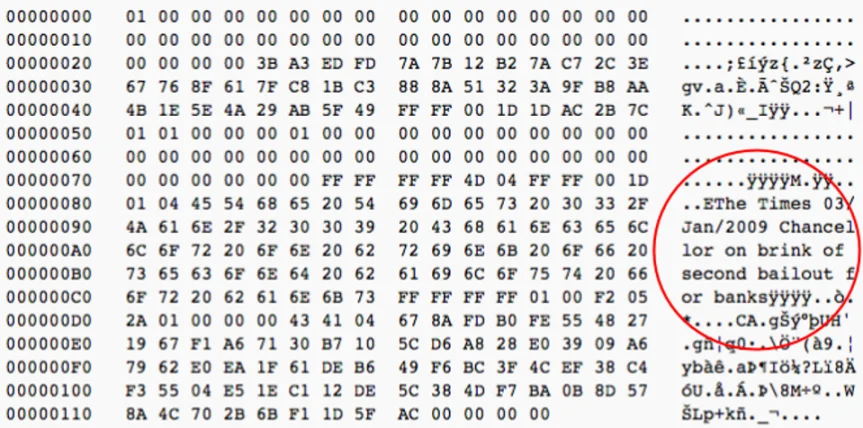

比特币诞生于一个革命性愿景:一个去中心化的点对点金融系统,通过消除中介机构来赋予个人权力。随着机构投资者寻求受监管带来的安全性,这种嵌入比特币创世区块的愿景现在正处于十字路口。

比特币对机构的吸引力是显而易见的。它提供高回报,被视为类似于黄金的数字避风港。然而,这些机构很少持有实际的比特币,而是选择安全和合规的托管服务。这种对第三方托管人的依赖催生了「纸质比特币」的概念,它代表所有权,但不是数字货币本身的实际拥有。这可能会带来更多实际存在的比特币债权,从而产生类似于部分准备金银行的情况,这与比特币的愿景背道而驰。

「纸质比特币」的概念与传统银行业务相关的风险相呼应,传统银行业务中只有一小部分实际资产支持已发行的债权。如果许多投资者同时要求赎回基础比特币资产,这种部分准备金制度可能会引发流动性危机。

在 The Ned 会议期间的《What Is Money》节目中,Robert Breedlove 提出了一个令人心酸的观察。会议的场馆位于伦敦金融区的中心地带,毗邻以历史悠久的银行金库而闻名的英格兰银行,是讨论金融主权的理想场所。

在这种与货币安全和历史主题相呼应的背景下,Breedlove 表示,「比特币因其不可变性而从根本上改变了世界;但人们必须持有自己的比特币私钥才能真正拥有它——not your keys, not your coins。」

Breedlove 强调持有自己的比特币密钥以确保真正的所有权,这充分说明了比特币的基本原则。这种对自我托管和比特币不可变性的内在价值的观点引发了另一种关于其未来的批判观点。

随着关于比特币未来方向的争论愈演愈烈,Bitcoin Policy UK 政策主管 Freddie New 等专家提供了宝贵的见解。New 表示,「对我来说,这取决于你可以在多大程度上支配自己的资产。我们都已经看到了部分准备金银行业务的危险;但如果人们选择在部分准备金银行中持有资产,或购买可能不允许他们拥有标资产的 ETF,他们有这样做的自由。然而,在比特币中,我们第一次拥有了一种可以光速转移的硬数字资产,我们作为个人可以完全拥有它,这与黄金 ETF 基金中的黄金不同。如果你有机会、有能力完全拥有你的资产,而不存在任何交易对手风险,你为什么要选择其他方式呢?」

BitMEX 联合创始人 Arthur Hayes 在与 Blockworks 的交谈中反思了机构参与的潜在后果。他警告说,「如果贝莱德 ETF 变得太大,它实际上可能会扼杀比特币,因为它只是一堆不能转移的比特币。」Hayes 的评论引发了人们对比特币机构采用的担忧。

将投资比特币的机构与从 BitTorrent 等去中心化文件共享平台过渡到 Spotify 和 Netflix 等集中式流媒体服务的用户进行比较。 BitTorrent 允许点对点文件传输,其中所有权和分发是分散的并由用户控制(想想比特币)。

另一方面,Spotify 和 Netflix 在受控的集中框架内提供简化的、用户友好的内容访问,优先考虑法律合规性和易用性,而不是分散的文件所有权和共享自由。正如这些流媒体平台上的用户不拥有他们访问的内容一样,将比特币的管理权交给托管服务代表着放弃比特币旨在提供的主权和个人控制权。

由于比特币资产由机构保管,它们很容易受到可能的冻结或扣押等法律和监管行动的影响,从而挑战了比特币的核心优势之一:个人财富所有权。臭名昭著的 Mt. Gox 事件中,安全漏洞导致 850,000 比特币丢失,这对中心化托管的风险起到了警示作用。

关于【ETF 浪潮下比特币的十字路口:去中心化与制度化】的延伸阅读

Polymarket 与预测市场的去中心化困境|CryptoSnap

Polymarket是最大的链上预测市场,允许使用USDC或ETH下注预测热门话题。它采用UMA预言机确保公平结果。近日,有关$ETH ETF是否通过的争议引发关注,部分交易者认为未真正通过。早期的预测市场概念如Augur也出现,但与Polymarket不同,它使用ChainLink预言机。然而,Polymarket仍存在中心化风险,且区块链基础设施不完善,需要权衡去中心化和效率。投资机构对预测市场前景持乐观态度,但在解决可靠性问题前,链上预测市场的未来仍不确定。

SignalPlus宏观分析(20240606):BTC ETF两日流入超12亿美元

美国经济疲软,ETF流入加速,市场风险偏好持续,加拿大央行降息被视为宽松周期开始,美联储降息预期回归,股市表现强劲,Nvidia主导地位扩大。7月上半月是股市最正面的时期,加密货币ETF流入加速,价格或将创历史新高,空头存活存疑。现在是享受的时候。

比特币持有量集中在机构手中可能引发市场操纵问题。传统金融领域充斥着这样的场景,伦敦银行间同业拆借利率(LIBOR)丑闻就是一个鲜明的例子。银行操纵了关键的基准利率,使人们对金融机构的诚信产生怀疑。

虽然机构参与者的存在为比特币带来了稳定性和流动性,并且进一步扩大了比特币的接受度,但应对托管的中心化至关重要。多重签名钱包和去中心化金融协议等新兴解决方案提供了尊重比特币去中心化原则的替代方案,同时仍然吸引机构投资者。

比特币的旅程不是二元对立的,它可以在机构和个人保管间共存。挑战在于保持微妙的平衡以维护其基本价值观。提高机构托管的透明度并倡导对投资者进行自我托管优点的教育可以防范风险,保护比特币财务自由和自我主权的承诺完好无损。

尽管争论仍在继续,但行业资深人士也对这一趋势发表了看法。Greg Foss 在高收益信贷交易和分析方面拥有 32 年的经验,现在是一名比特币策略师,他提出了细致入微的观点,「我相信机构采用比特币是不可避免的,而且大多是有利的。虽然中心化程度提高是一个问题,但在我看来,新买家群体的增加抵消了这一担忧。」

他的观点揭示了这种更广泛采用的潜在好处,尽管存在中心化的风险。

机构投资者可能会在购买现货比特币 ETF 时感到安心,但这种安心也有其自身的成本,可能会偏离比特币最初的去中心化精神。

随着机构继续以现货比特币 ETF 的形式拥抱比特币,我们面临着一个选择。比特币会坚持其作为中立的、全球点对点数字货币的最初愿景,还是会转变为一种新的资产形式,一种可能与其诞生之初的原则相悖的资产形式?这一选择的结果将定义金融的轨迹,并决定比特币是否仍然是赋权的象征,还是成为与传统金融范式挂钩的另一种资产类别。

这不仅将为比特币的未来指明方向,还将作为更广泛的生态系统对去中心化和财务自治原则承诺的试金石。

最重要的是要知道,比特币的真正所有权取决于自我托管。无论是在交易所还是在机构中持有,如果它不在你的个人钱包中,那么它就不完全属于你。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Susie Violet Ward,如有侵权请联系删除。转载或引用请注明文章出处!