长推:“最后一跌”,用数据推论如果有最后一跌将发生在什么时间

【GPT】根据历史数据,美联储加息过程中标普500上涨概率超过83%,而降息时期则会出现下跌,最大跌幅可达52.56%。失业率上升会导致美股下跌,2024年第三季度至2025年第三季度可能是最严重的区间,跌幅可能达30%。币市可参考黄金走势,2024年1月或3月可能会出现回调,9月以后才回复上涨趋势,如果现货ETF通过,可能会和黄金回调接近。

原文作者:Phyrex

原文来源:twitter

注:本文来自@Phyrex_Ni 推特,火星财经整理如下:

大型专题 — — “最后一跌”,用数据推论如果有最后一跌将发生在什么时间。全文超5,000字非常不利于阅读,不喜勿读,可直接查看结论。

*文中内容所引用数据涵盖美联储货币紧缩周期,美国大选和中期大选影响,美国失业人数与经济关系,黄金ETF申请后走势,BTC减半周期对价格影响。

首先要先明确,这篇推文完全是建立在假设还有“最后一跌”的基础上,但是不是真有最后一跌,或者最后几跌是完全无法预测的,本推文只是结合过往历史数据给出的非标准答案,既不能作为必然会发生的事情,也不能作为价格判断标准,更不能作为开单指引,同时也没有看空市场的意思,本推文指标更适用于标普500,部分适用于 #BTC 和 #ETH (后文有详细解释),对于其它ALT适用性会更低。但作为经济体的主要参考,如果美国进入全面下跌的时候,可能会因为影响到资金的流动,而影响到所有风险资产的走势。以下所有数据均为月平均数据。所有计算结果都由月平均数据得出。

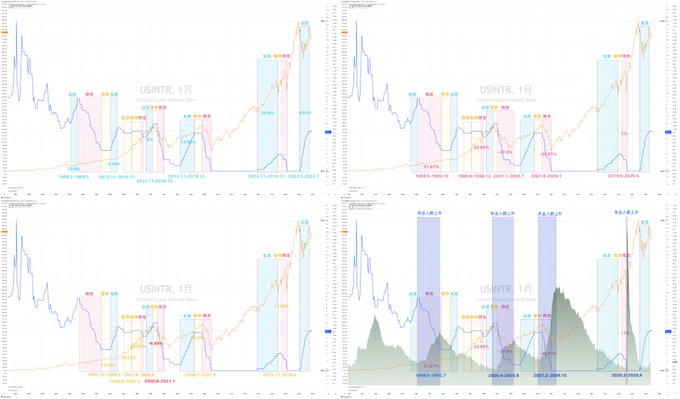

我们看到的是从1980年开始的数据,其中深蓝色的线条代表的是美国联邦基金利率,线条的上行走势就是我们俗称的加息,下行走势就是降息,高位的横线就是暂停加息,橙色的线条代表的是标普500从1980年开始的走势,这些都是基础。从内容中我们选取了五个有代表性的时期来作为我们分析的基础数据,首先我们先看标注为加息的周期,数据中是包括了2022年至2023年加息的美国自1994年以后的五次加息周期,从这五个数据中可以发现,所谓的加息牛其实并不是只有2022年的这次才出现过,实际上从历史数据,甚至是从有史以来的数据都能发现,加息的时候美股从结论上来说都是上涨的。

尤其是我们从上一周期的2015年11月到2018年12月的加息周期来看,标普500从低点到高点上涨了50.81%,而从加息开始到暂停加息标普500上涨了20.5%,在2022年到2023年的加息周期中标普500从低点到高点上涨了27.98%,而从加息开始到暂停加息标普500上涨了4.91%。甚至我们在往前看到从1994年开始的加息中,每次加息的过程中标普500都是在上涨的,所以这次加息过程中美股“加息牛”是非常正常的情况,加息上涨也是我们研究宏观指标非常重要的一个环节,以后必然美国还会进入加息周期,下次我们就可以知道加息并不可怕,加息过程中到暂停加息的前上涨几乎是100%的。

另外我们在看五次暂停加息的周期,因为目前的暂停加息周期还没有完成,所以我们看的历史数据中是不包括现在这次的,在过往的六次暂停加息中,2018年12月到2019年6月的周期中,标普500从暂停加息开始到降息前上涨了17.35%,2006年7月到2007年9月的周期中,标普500从暂停加息开始到降息前上涨了19.5%,1997年4月到1998年9月的周期中,标普500从暂停加息开始到降息前上涨了26.92%,而且从暂停加息开始到峰值共上涨了41.49%,1996年4月到1997年2月的周期中,标普500从暂停加息到降息前上涨了18.22%,1992年10月到1994年2月的周期中,标普500从暂停加息开始到降息前上涨了11.57%。

只有在2000年6月到2001年1月的这个暂停加息的周期中,标普500从暂停加息开始到降息前才下跌了6.49%。所以我们可以看到,六次明显的统计中,有五次在暂停加的时候,标普500是处于上涨的状态,这还不算在历史中有几次短暂暂停加息的时间,但总的来说,从历史数据来看美联储进入暂停加息以后,标普500上涨的概率超过83%(实际会更高)。也就是说很大的概率中在本次的暂停加息,也就是一直到市场预期的2024年6月标普500上涨的概率还是很大的,而如果按照2023年的9月的点阵图来看,很有可能这个时间会延长到2024年9月,当然这些都是预期数据。

所以从我们现在获得的这部分数据来看,从美联储开始加息一直到暂停加息的时候,美股上涨仍然是主旋律,而这也是我们目前经历的时间,接下来就是降息了,同样我们从1989年6月以后的降息周期来看,可以发现标普500上涨了31.67%,1998年短暂的降息过程中标普500还是上涨了20.86%,但接下来从2001年开始,风向就开始出现了变化,从2001年1月开始降息一直到2003年7月暂时回到1%的底部,标普500下跌了27.5%,其中在高速降息的同时,标普500的最大下跌量达到了40.32%,只有在快速降息结束后,标普500才开始出现逐渐反弹。

同样在接下来的2007年9月到2009年1月的降息过程中,标普500下跌了45.91%,周期中的最大跌幅达到了52.56%,然后就是最近一次的2019年6月到2020年4月的降息周期中,虽然标普500仅下跌了1%,但是在降息过程中的最大跌幅却达到了20%,至此我们从五次记录中可以看到有两次降息的时候标普500是上升的,而三次的时候标普500是下跌的,当然因为2001年以前的情况更复杂一些,所以实际上2001年以前的降息过程中确实标普500上涨为主,但是从2001年以后三次从降息开始到结束,标普500都是处于下跌的情况,尤其是在降息的过程中标普500出现的跌幅会更大一些。

所以我们可以得出一个结论,就是从历史数据,尤其是从2001年以后的历史数据来看,美联储降息的过程中标普500是以下跌为主,降息的越急促,标普500的下跌就越快,一直到降息的尾声标普才会开始反弹,而往往到了低利率区间的时候美联储会从经济紧缩转变为经济宽松,也就是放水,往往低利率期间风险市场是上涨最快的阶段,那么回到我们在前边的假设,如果真的有所谓的“最后一跌”,那么标普500也就是美国股市出现的时间大概是从降息开始,降息的幅度越大,标普500下跌的概率就越高,下跌的幅度也就越大。

那么从现在市场的预期来看,市场认为2024年7月开始降息,那么如果是缓慢降息的话,很有可能是从2024年第四季度开始美股会出现下跌的情况,但如果是极速降息的话,很有可能第三季度就会出现美股下跌的情况,但这还不算完,我们还需要引入一个参考数据,来更准确的预估美股的走势,这就是美国的失业人数,也就是深绿色的波形背景,并且我们需要注意到,往往是失业人数上升的情况下,美股下跌的概率就很大,从我们看数据的1989年开始,失业人数和标普500并没有直接的关系,但是从2000年开始可以明显的看到只要是失业人数(失业率)上升,那么美股就会进入到下行阶段。

甚至可以说,从2000年以后,只要短期内失业人数上升的越多,那么美股下跌的就越狠,而且从数据中也能看到,失业人数主要的上升期基本都是在降息阶段,而失业的数据我们在讨论加息的过程中已经说过很多次,目前因为地缘冲突的原因导致了包括石油和木材(房屋建筑)方面的原材料上涨,而这些来自于供应端的问题又是美联储无能为力的,所以美联储的控制通胀是通过降低需求端来倒逼供应端降价,而需求端的控制就是降低就业人数,提升失业率,虽然残忍一些,但这就是美联储的手段,这也是为什么美联储一直希望能够提升失业率,给就业市场降温的原因。

即便是现在风险市场预期美国的经济不会出现衰退,就是因为即便是高利率的时期,美国的失业人数(失业率)仍然是在历史低点,所以美国的经济学家普遍认为美国的经济韧性很强,就业市场非常的旺盛,美国短时间内没有看到会进入到衰退的窗口,但如果我们假设会有“最后一跌”,那么失业率就必须要按照美联储预期的一样大幅上升,在预期美联储预期会达到4.5%的失业率,这个失业率仍然是非常低的一个数据,大概是2000年到2003年失业的人数的一半。这么来看的话,即便是真的会有“最后一跌”,那么很有可能标普500最后一跌的幅度不会很大,可能在15%左右。

关于【长推:“最后一跌”,用数据推论如果有最后一跌将发生在什么时间】的延伸阅读

Cycle Capital Recearch: 降息预期终落定,估值修复行情开启

上周全球风险资产市场普涨,主要国债收益率回落,市场预期通胀放缓,美联储有降息空间。财政部宣布新举债计划,ECI劳工成本指数上涨,市场预感鲍威尔可能偏鹰派。美国经济数据低于预期,加密货币、股市和债券大涨,美元、黄金和原油走弱。特斯拉业绩超预期,股价跳涨,但在中国市场面临挑战。Coinbase业绩超预期,比特币市场良好,投资者开始配置比特币。美元创历史新高,富达数字资产和贝莱德等机构计划参与比特币业务。本周关注美联储和加沙停火协议进展。

Arthur Hayes:全球央行降息提前开启,加密牛市大爆发在即

作者认为美元兑日元汇率是重要指标,提出用新印美元与日本央行交换日元解决方案。但央行可能降息维持日元弱势,导致日元走强。美联储可能在6月会议前降息,但考虑总统大选和通胀,可能不会。英国央行可能在G7会议后降息,推动加密货币走高。建议加密货币投资组合项目尽快推出代币,流动性部署到加密货币。加密货币牛市即将苏醒,央行行长将面临挑战。

但如果失业人数继续上升,失业率达到5.5%左右,那么标普500的“最后一跌”最大振幅可能会和2000年到2003年(失业率5.5%)一样,达到30%左右的下跌。而如果失业率达到了10%,那么很有可能标普500下跌的最大振幅在50%左右,这个数据就和2007年到2009年(失业率10%)会非常相似。到这里还没有完,仍然有一个数据需要考虑,从1989年开始,美国一共进行了四次大规模的降息,分别是3年4个月,2年6个月,1年4个月和10个月的时间,而往往来说,加息的越高,降息的时间就越长,目前的联邦基金利率是5.5%,上一次接近这个利率的是2007年的5.25%。

当时的美联储用了1年4个月的时间将利率从5.25%降低到0.25%,也是在这个时期,标普500的最大下跌幅度是在52.56%,如果按照这样来计算的话,这一次大概降息周期可能会在1年到2年左右,取决于美国是否会进入到金融危机的局面,要知道2007年就是出现了金融危机,当时美国第二大次级房贷公司新世纪金融公司就是这时候倒闭的,还有就是大家熟知的雷曼兄弟也是在这个时期倒闭的,而是否进入金融危机时代表的美联储会加速降息还是会缓慢降息的决策,经济越出问题,降息的幅度越大,美股的影响(下跌)越大,相反,经济越稳定美联储降息的幅度可能会更小,对风险市场的刺激可能会更低。

这还不算完,从2000年以后,美国的三次失业率上涨,分别经历了3年2个月,2年5个月和3个月(疫情)的时间,除去2021年的疫情导致的失业率上升以外,失业率上升以及美联储降息的重合时间,最长的在2年6个月,最短的也要在1年4个月的时间,而这段时间往往都是下跌最严重的区间,所以到这里,我们基本整理出,按照目前美联储和市场的预期,如果真的有“最后一跌”,那么美股很有可能会在2024年的第三季度出现,一直到可能持续到2026年的第一季度,当然这取决于美国经济是否能维持正常,而且从历史来除了疫情以外美国最短的降息周期都是一年零四个月。

这里还有一个考量点,就是2024年的美国大选,对中期大选还有记忆的小伙伴应该还记得,我当时曾经出过一篇专题,讲的是从历史数据来看,中期大选对于风险市场已经连续56年14届(到现在已经是60年15届)有正面的支持作用,每次中期大选前如果美股跌的越厉害,那么中期大选后三个月到半年内美股上涨的越好,对应的时间正好的2023年2月到5月,这段时间不但是美股上涨的很好,就连币市都从16,000美元上涨到26,000美元左右,市场的共通性还是存在的,而从历史数据来看,美国大选虽然对市场的影响没有中期大选那么大,但仍然更多的时候是有正面作用的。

从1992年开始的历史来看,只有2000年的美国大选以后美股是出现了下降的趋势,其它的七次大选以后,在平均两年多的时间内标普500都是处于上涨的趋势,而且最近五次大选后标普500的平均上涨(到下一次下跌前)都是在45%左右,而且除了2008年是在大选以后四个月才开始标普500的上涨,其它的六次中(2000年不算)全部都是从大选月(十一月)开始,标普500就出现了上涨,这种情况下我们在结合前边说过的降息和失业数据对比来看,2000年和2008年都是处于美国大选和降息的双重重合区间,至此我们又能得出一个数据。

如果在2024年大选前,美联储能够实现联邦基金利率回到0.25%,那么大选以后美股整体上涨进入牛市的可能性会较大,但是这种在可能性确实太低了,即便是2024年7月就开始降息,也不太可能4个月就降低525个基点,甚至有可能在大选前才刚刚进入到降息阶段都有可能,那么2000年的走势很有可能会被复制,即便是有大选的加持,可能美股也会陷入到维持一年多的下降,那么美股牛市的到来可能就是在2025年的年底开始,而在2025年以前美股很有可能会有进入到下跌的阶段。

所以从历史,结合了美国大选,美联储降息,美国失业人数(失业率)这三个方面的数据来看,要么就是历史没有任何重合性,美股不会进入到下跌的状态,但如果有所谓的“最后一跌”的话,那么从2024年第三季度到2025年第三季度可能会是美股下跌最严重的区间,这一年中美股的跌幅可能会在30%左右。其中已经包括了可能美联储的降息时间,美国失业人数的上升,美国大选对于经济的支持的因素,但经济毕竟不是做数学题,经济不能通过刻舟求剑和1+1=2来简单计算,所以这份数据的只能做为参考,并不能作为一定会发生的依据。

到这里还没有完,对于我们绝大多数的小伙伴来说,看的并不是美股,美股的涨跌或者牛熊也未必是币市的涨跌或者牛熊,尤其是2024年即是BTC的减半周期,又有BTC和ETH的现货ETF加持,而且币市的体量还很小,并不一定会按照美股的剧本走,那么对于币市来说,我们也有参考点,首先是黄金在2024年11月通过了ETF以后,12月继续上涨,但1月就开始出现了回调,一直到2004年9月以后才回复了上涨趋势,如果BTC也沿用黄金的走势风格,那么不论是2024年1月还是3月通过 #Bitcoin 现货ETF的话,大概率在2024年第二季度到第四季度之间是处于回调的阶段,当时黄金的回调是10%。

第二个重要数据就是减半周期的数据,从历史来看,目前已经经历过三次减半,从开始到最高点,分别经历了1年,1年5个月和11个月(2021年高点仅计算到4月,11月考虑可能会受到期货ETF影响,所以不计算)。而且从减半开始到价格大幅上涨一般都会在5个月以后,目前的预期来看本次的减半大概是在2024年4月27日左右,那么五个月以后大概就是9月底,在结合前边所说的黄金ETF预测,以及美国的宏观情绪来看,不论 #BTC 的现货ETF是否能够通过,仍然是2024年第二季度和第三季度币市回调的概率可能会更大一些。

其中不同的是,如果BTC现货ETF通过了,那么回调的价格可能会和黄金回调非常的接近,而且减半周期的行情开启很有可能会从40,000美元左右开启,结合现货ETF带来的资金量来看,2025年有望突破历史新高,而如果现货ETF没有得到通过,那么减半周期的行情开始有可能会在26,000美元左右作为起点,在2025年想要突破历史新高的可能性就较低,除非是美联储在进行史无前例的放水行动。所以最终总的来说,如果整体风险市场都有“最后一跌”的话,2024年第三季度和第四季度可能是整体风险市场下跌比较惨烈的时候。

全文结束,再次重申,所有内容都是建立在历史数据的刻舟求剑基础上,并不代表会一定发生,也不代表文中给出的时间就是准确时间,实际的偏差可能会以季度来计算,受到的外力影响会非常的大,尤其是美国经济变化,降息开始的时间以及BTC现货ETF是否能被通过,都是会改变该预测的分母级数据,未来可以依据该数据逐步的完善和更加准确的预测时间,但目前该份数据并不具有交易指导作用,只能用来作为学习历史的参考数据,以此数据为基准产生的踏空或损失,我概不负责。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Phyrex,如有侵权请联系删除。转载或引用请注明文章出处!