长推:简评zkSync生态衍生品协议

【GPT】zkSync的衍生品平台发展处于初期,TVL数据掉到了百万以内,技术门槛较高,缺乏综合实力过硬的协议,使得整体TVL数据就很差。主网上线的大环境恰巧相反,处于深熊,看Derivative交易量和APY的增长情况,可能会出现逆袭者。

原文作者:@tmel0211

原文来源:X

注:原文来自@tmel0211发布长推。

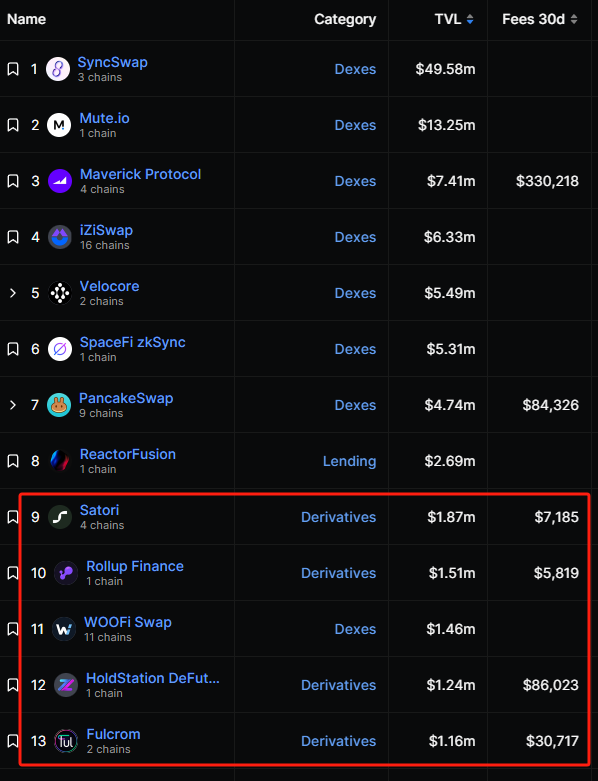

提及 @zkSync 的生态,想必不少人都想用“拉跨”来形容,TVL数据指标竟被OP Stack的下属Base链超越,甚至都快被刚刚自立的单个应用dYdX链超过了。 Why?其实放眼看一下zkSync的TVL Rank数据就知晓答案了,满屏的DEX非常扎眼,而真正代表TVL未来的Derivatives衍生品平台却还没有一个能杀出重围。

不过,先高调捧出首个zk Stack应用链 @grvt_io ,又官推点名暗暗发力的 @HoldstationW ,能看出来zkSync的衍生品焦虑。 接下来盘点几个zkSync衍生品平台,简单分析下各自的增长潜力,同时探讨下,决定衍生品爆发的关键是什么? 最后,大家来评判,zkSync生态能不能跑出一个类GMX一样的“救世主”?

筛选TVL值大于1M的几个Derivatives平台,如下: @HoldstationW @SatoriFinance @Rollup_Finance @FulcromFinance 这些平台目前发展现状如何,基于DeFiLiama数据来分析来看下它们的表现(配图供参考,不代表实时数据):

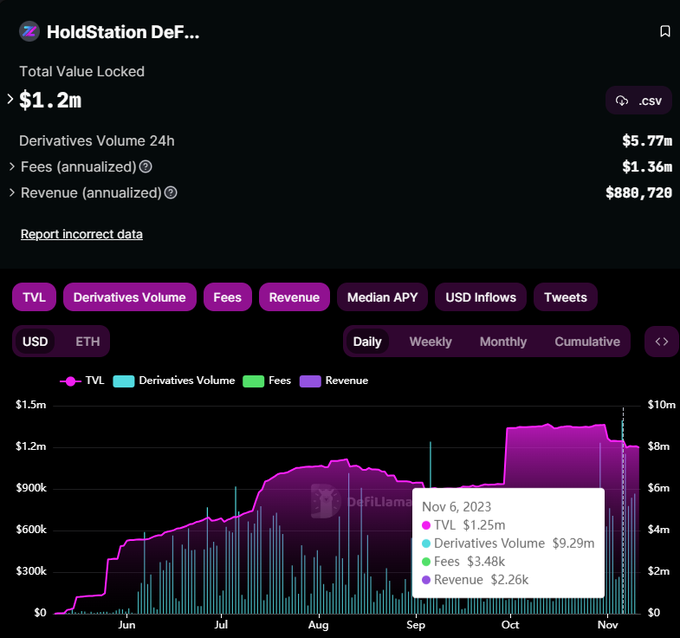

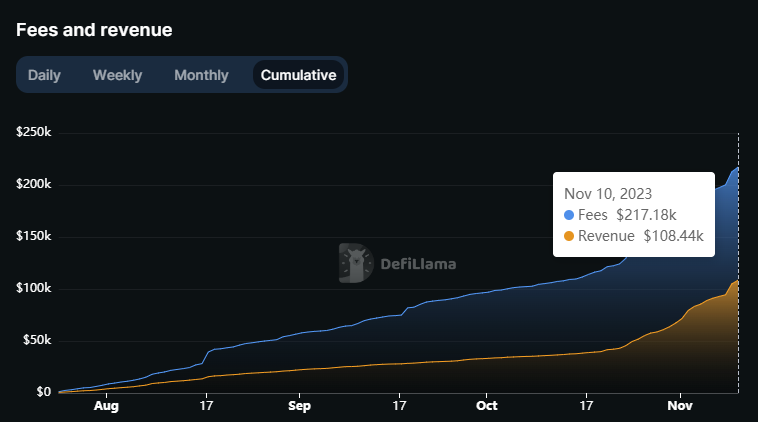

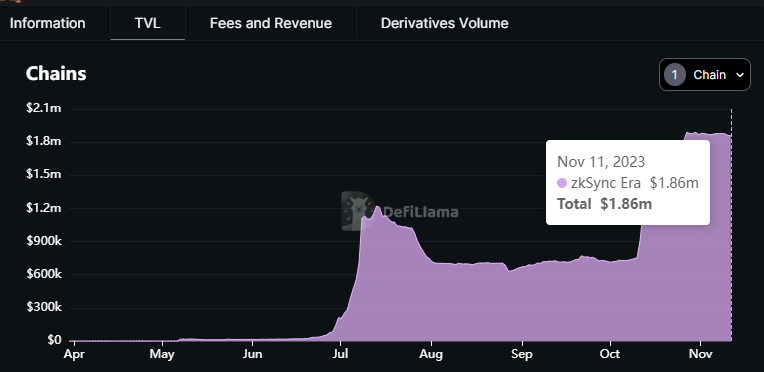

@HoldstationW 从整体数据来看,HoldStation近几月来表现可圈可点,虽然TVL不是最高的,但目前已经产生了超$200K的Fees,Revenue利润率也在60%左右,如果以Fees/TVL来评估一家衍生品平台的资本运作效率的话,且Holdstation能继续维持数据增长的话,有戏进一步跑出规模来。

具体而言,Holdstation有两大平台特性:

1)基于AA账户抽象模型底层构建,除了社交登陆、无私钥恢复这些硬门槛之外,其关键痛点是可以基于Paymaster将平台收益补贴Gas给onboard用户,来提高用户活性,用户交易活跃度越大,Fees累计越高,刺激吸引更多的用户,长此以往可以形成良性循环增长。

2)采用持仓Swap即挖矿的双币内循环激励模型,用户在平台内的持仓、交易等行为都会根据算法生成激励资产,然后再置换成未来可置换平台Token的资产。采用类似Axie infinity的双币运营模型,来带动平台数据量的增长。 如下图,可以明显感觉运营后的数据增长还挺明显的,

只是能不能形成持续的增长Flywheel,还有待进一步观察,尤其得观察其TVL和Derivative Volume等再上一个规模量级之后的表现。

@SatoriFinance 过去一个月Satori的数据出现显著增长,TVL从74万跃升至189万,Derivatives Volume更是达到了28M。且其数据增长并不持续均衡,在7月份一次数据激增之后,八九月份甚至成净流出状态。

奇怪的是,其Fees只有数百刀,而观察其上线以来的USD inflows,这让人不禁怀疑其数据的真实性。

不过,SatoriFinnace背后有Coinbase、jumpcrypto等强大投资阵容,最近一次Github Commits已经是5个月以前了,不知道项目方在盘算着什么?

关于【长推:简评zkSync生态衍生品协议】的延伸阅读

18 张图,一览 4 月份以太坊 L2 的「极简数据报告」

4月份L2项目表现良好,Optimism、Base和Arbitrum是最热门的项目,opBNB、Base和Arbitrum是最受欢迎的热门项目。其中,Base的DEX领域TVL增加2.33亿美元,Optimism的TVL减少1.43亿美元。Base每天平均发行45.4万个新NFT,总共铸造了1400万个新的NFT。4月8日,Base的TPS达到历史最高点,TVL增加2.84亿美元。其他值得关注的L2平台包括Blast和Linea。

天下苦积分制久矣,一文回顾积分模式盛极转衰之路

EigenLayer公开了空投详情,将为第一季空投计划分配5%的EIGEN代币,但EIGEN代币在申领初期将为不可转账状态,预计持续数月。快照时间为3月15日,快照后的积分不计入空投。积分制模式在2023年11月开始流行,Whales Market作为积分交易市场快速崛起,但用户普遍认为积分制使得空投交互成为了“大户游戏”。积分制下资金进入不再是障碍,形成单方面碾压,但也引来了“毒TVL”,最终可能导致积分制时代的终结。

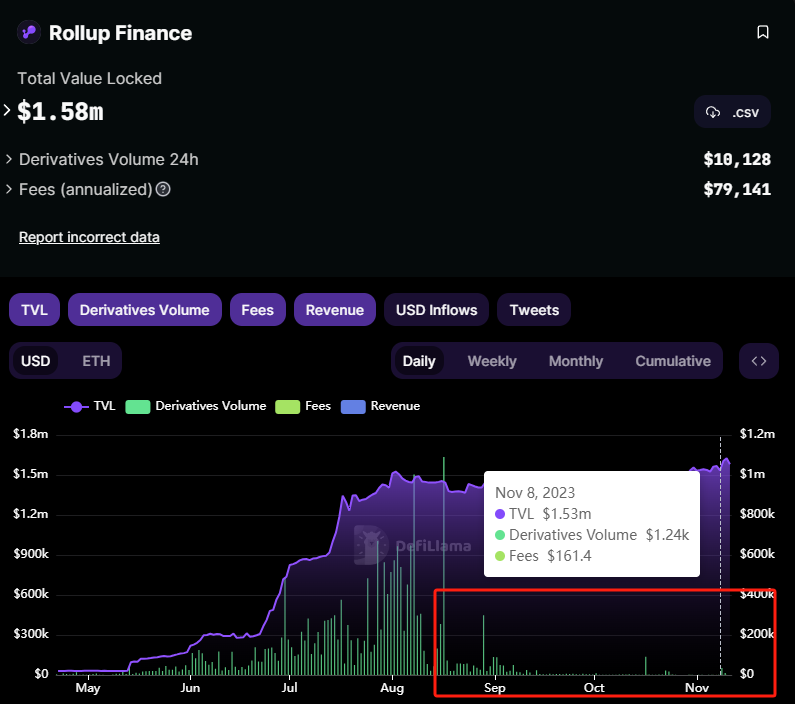

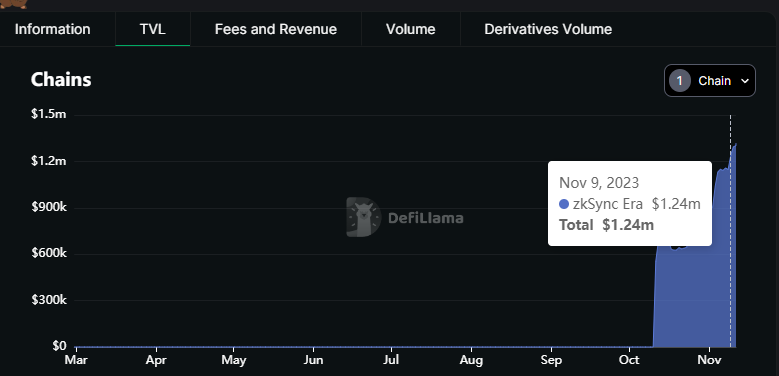

@Rollup_Finance 数据显示,过去的7、8月份TVL和Derivative Volume有明显快速的增长,目前TVL稳定在了150万左右。只不过奇怪的是,自9月份以来,其Derivative Volume几乎处于停滞状态了。

莫非停摆了?那这尚未抽走的1.5M TVL该作何解释呢?

@FulcromFinance

@FulcromFinance

近一个月才开始部署到zkSync上,相较其原生所属Cronos链(http://Crypto.com开发)的表现,只能说还马马虎虎,后续仍待观察;

综合对比,明显感觉zkSync的衍生品平台发展还很初期,HoldStation可进一步观察,Satori和Rollup明显感觉重心还没迁移过来。 而撸毛热门对象 @OnchainTrade 受撸毛情绪影响TVL数据掉到了百万以内。 至于由币安孵化最近号称要在6个月交易量达10亿美元的 Derivio,以及GRVT一切都还是未知数。

为什么zkSync上的Derivative平台发展较慢?

1)zkSync作为layer2本身技术门槛较高,像MakerDAO、AAVE、Uniswap等主流吸金大户尚未入驻,缺乏综合实力过硬的协议来沉淀资金,使得整体TVL数据就很差,自然不能带动Derivatives平台数据增长;

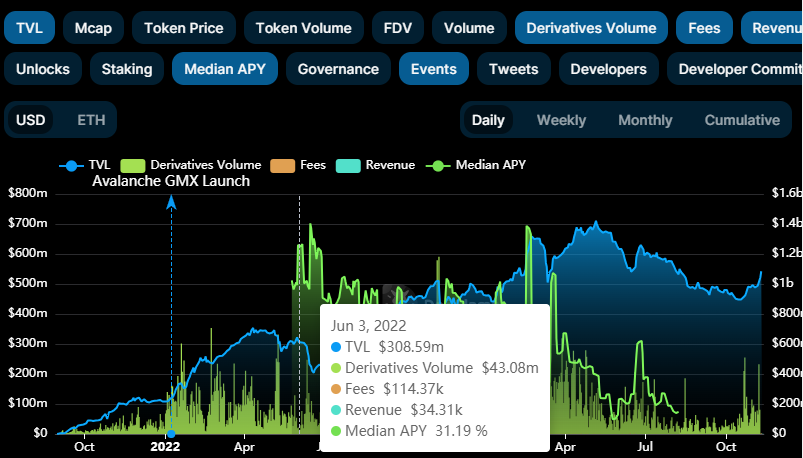

相比之下,Arbitrum的生态积累期整体处于牛中尾期,整体市场流动性资金庞大,在空投预期下大量资产流入,也造就了GMX的出现。 但zkSync主网上线的大环境恰巧相反,处于深熊大部分主流资金都在收缩流出,部分协议多链覆盖的意愿也弱,导致zkSync市场整体了流动性偏弱;

对Derivatives平台而言,能吸引到主流资产注入,APY是关键,GMX早期采用双币模型挖矿,双币流动性激励和平台收入分红等持续经济激励,使其早期APY一度在30%以上。 zkSync生态能否诞生一个逆袭者,等TVL这个硬性指标再上一个台阶,只需看Derivative交易量和APY的增长情况两项指标即可;

整体而言,我认为zkSync上诞生下一个GMX是迟早的事。 zkSync也会,也必须得尽全力极力扶持一个王炸级Derivative平台出来。 而主流机构资金和大户其实也在观望一个数据稳步增长的平台出现,一旦他们嗅到商业潜能,zkSync的TVL被短时间拉升10个量级完全不在话下。 给点时间,静待花开。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:@tmel0211,如有侵权请联系删除。转载或引用请注明文章出处!