Glassnode链上周报:供应收紧

【GPT】比特币供应紧张,非流动性、囤币供应和长期持有者供应等指标均处于历史最高水平,短期持有者的卖出行为表明市场特征已发生转变。卖方风险比率上升,暗示市场可能突破历史新高,4月份的减半和美国现货ETF的积极势头,将为比特币投资者带来激动人心的几个月。

原文作者:Ding HAN

执行摘要

- 比特币供应相当紧张,非流动性、囤币供应和长期持有者供应等几项供应指标都处于历史高位。

- 短期持有者的卖出行为表明,随着市场反弹至3万美元以上的关键水平,市场特征已经发生了转变。

- 对不同群体的投资者成本基础的分析表明,这3万美元的水平是牛市关注的重要区域,而且在该水平到3.3万美元之间有一个‘空气层’。

据估计,比特币减半还有大约166天,美国批准现货ETF的可能性越来越大。因此,比特币投资者的兴奋和情绪正在上升。在此背景下,投资者面临的一个关键问题是,有多少比特币供应是自由流通的,而不是紧紧地锁在投资者的钱包里。

本期,我们将探讨这个问题,重点从宏观角度分析比特币供应的分布情况。我们将使用各种链上启发式方法和指标来衡量BTC供应的紧张程度。

💡所有图表可在 链上周报控制板中找到

币龄越来越长

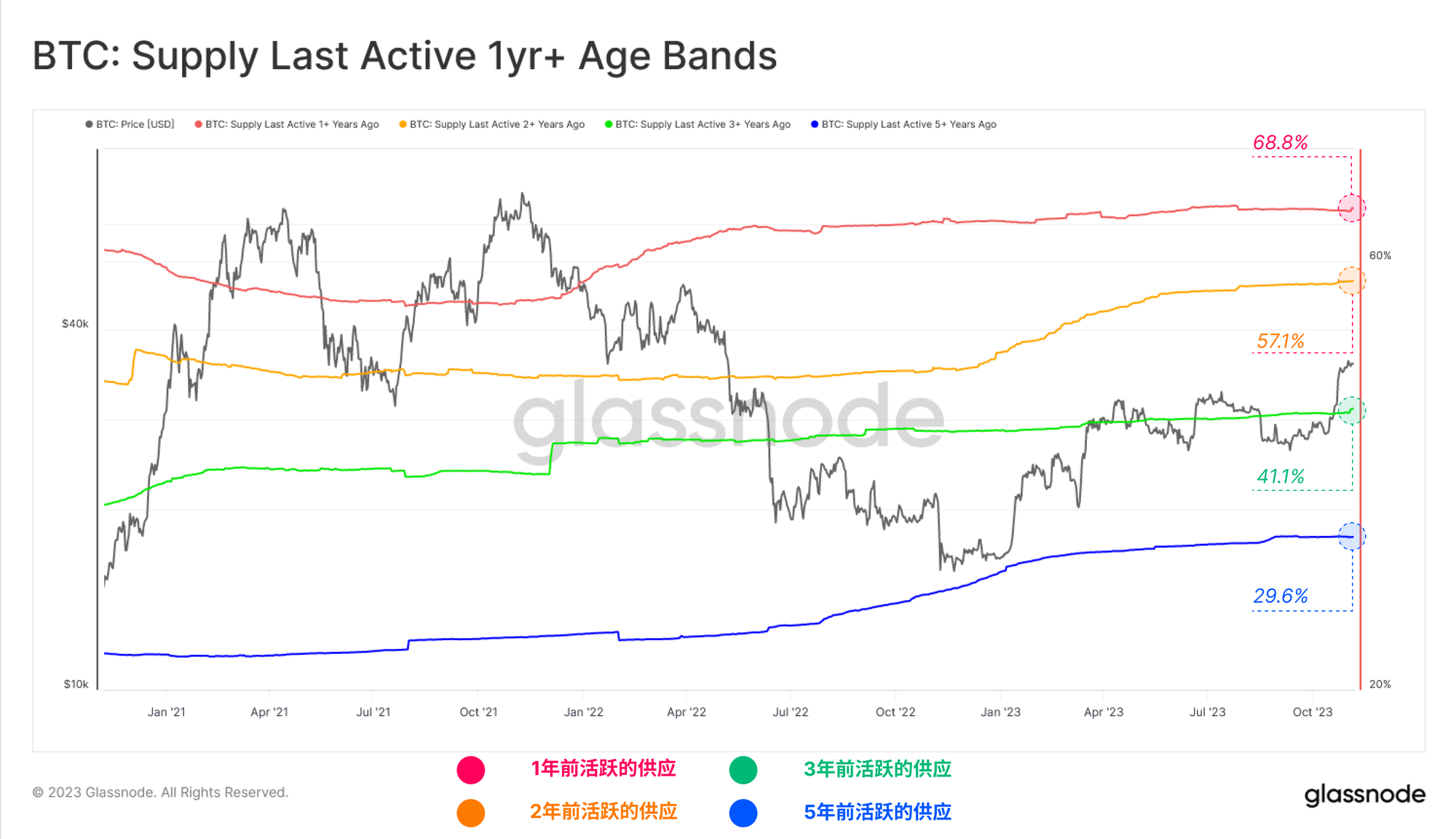

数字资产在今年的价格表现令人印象深刻,正如我们上周报道的那样(第44周链上周报)。尽管如此,长期比特币投资者仍然紧握手中的货币,流通供应中持有时间超过1年的相对比例在几个年龄段内一直徘徊在历史最高水平。

- 🔴供应最后一次活跃是在1年多以前:68.8%

- 🟡 供应最后一次活跃是在2年多以前:57.1%

- 🟢供应最后一次活跃是在3年多以前:41.1%

- 🔵供应最后一次活跃是在5年多以前:29.6%

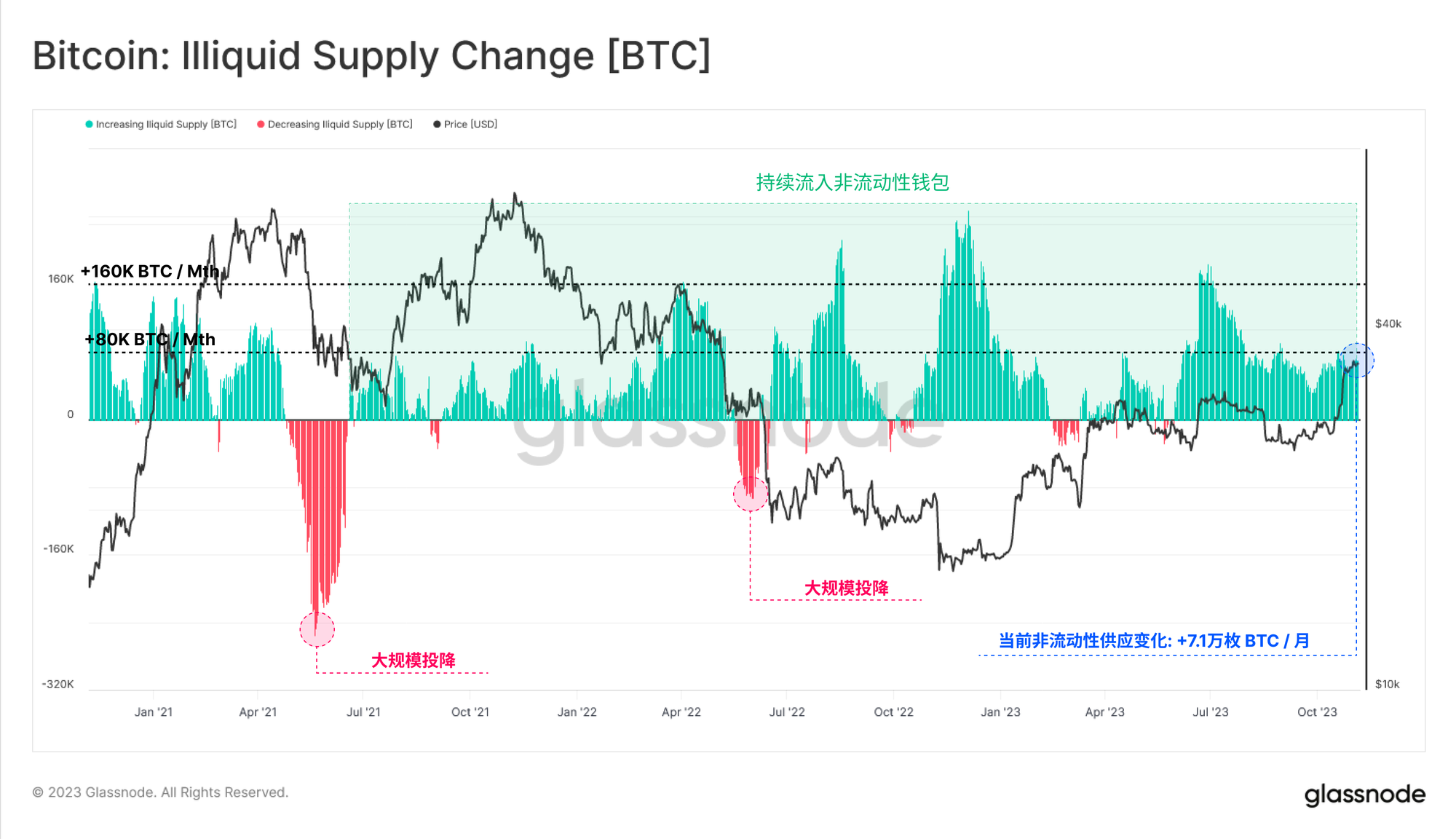

实时高级工作台非流动性供应指标(Illiquid Supply)衡量的是钱包中持有的供应量,其卖出历史记录极少,目前也达到了1540万枚BTC的历史最高值(ATH)。非流动供应量的变化往往与交易所提现同步,这表明投资者仍在继续将他们的币提现到托管账户,自 2021 年 5 月以来,已有超过 170万枚BTC的投资者这样做了。

实时高级工作台非流动性供应指标(Illiquid Supply)衡量的是钱包中持有的供应量,其卖出历史记录极少,目前也达到了1540万枚BTC的历史最高值(ATH)。非流动供应量的变化往往与交易所提现同步,这表明投资者仍在继续将他们的币提现到托管账户,自 2021 年 5 月以来,已有超过 170万枚BTC的投资者这样做了。

实时专业图表

实时专业图表

这反映在非流动供应的月变化率上,非流动供应处于多年净增长期,目前的增长率为每月7.1万枚BTC。

实时专业图表

实时专业图表

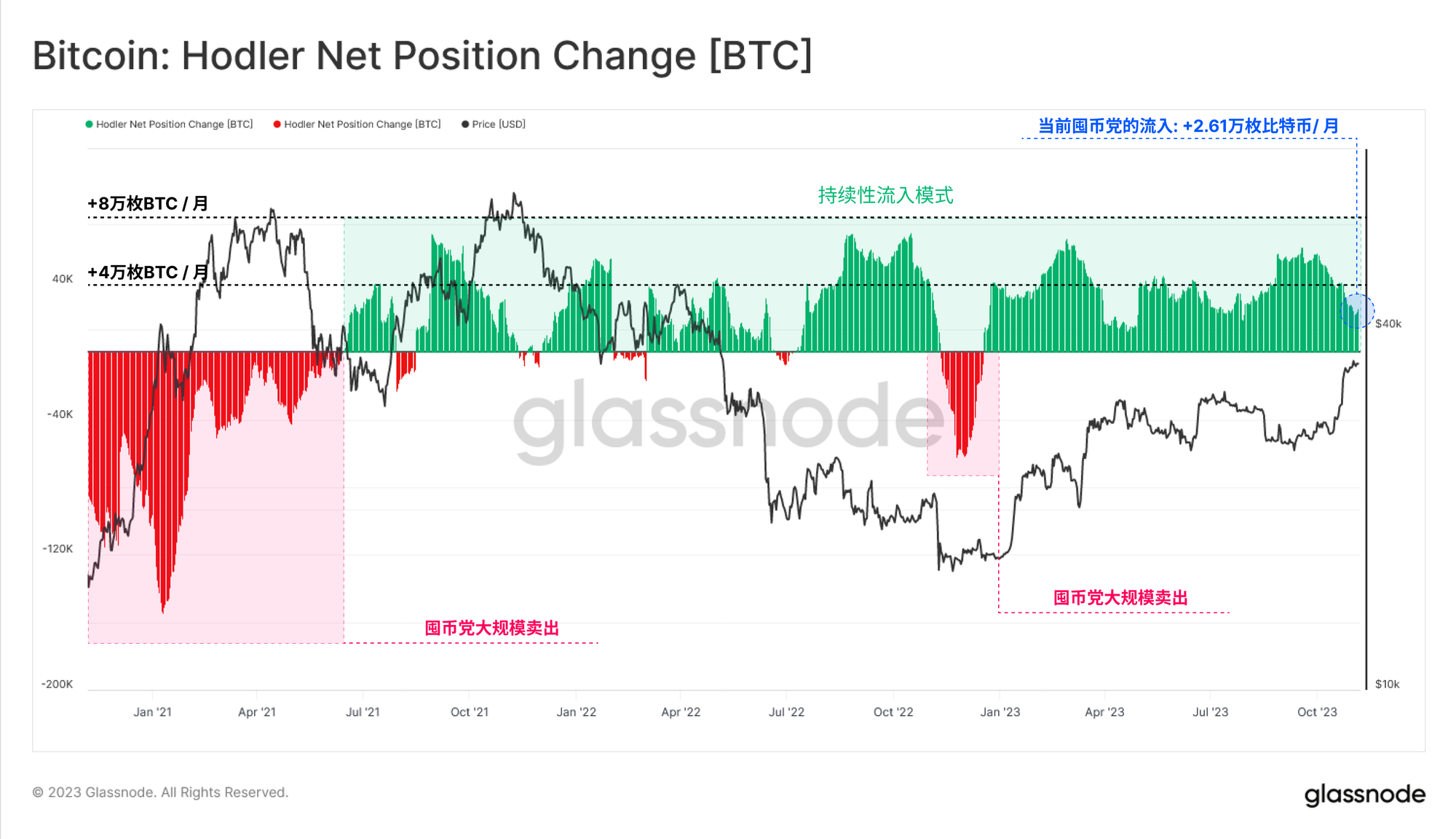

我们在囤币党净头寸变化指标(在 币时间经济学框架中也称为 "保管供应")中看到了类似的模式。自2021年6月以来,保管供应经历了持续的资金流入,但在2022年6月3AC和LUNA-UST崩溃时出现了明显的抛售。

这一指标表明,随着投资者积累和持有他们的币,避免卖出和交易的速度越来越快,BTC 的供应量总体上趋于成熟。

实时高级图表

实时高级图表

信念分歧

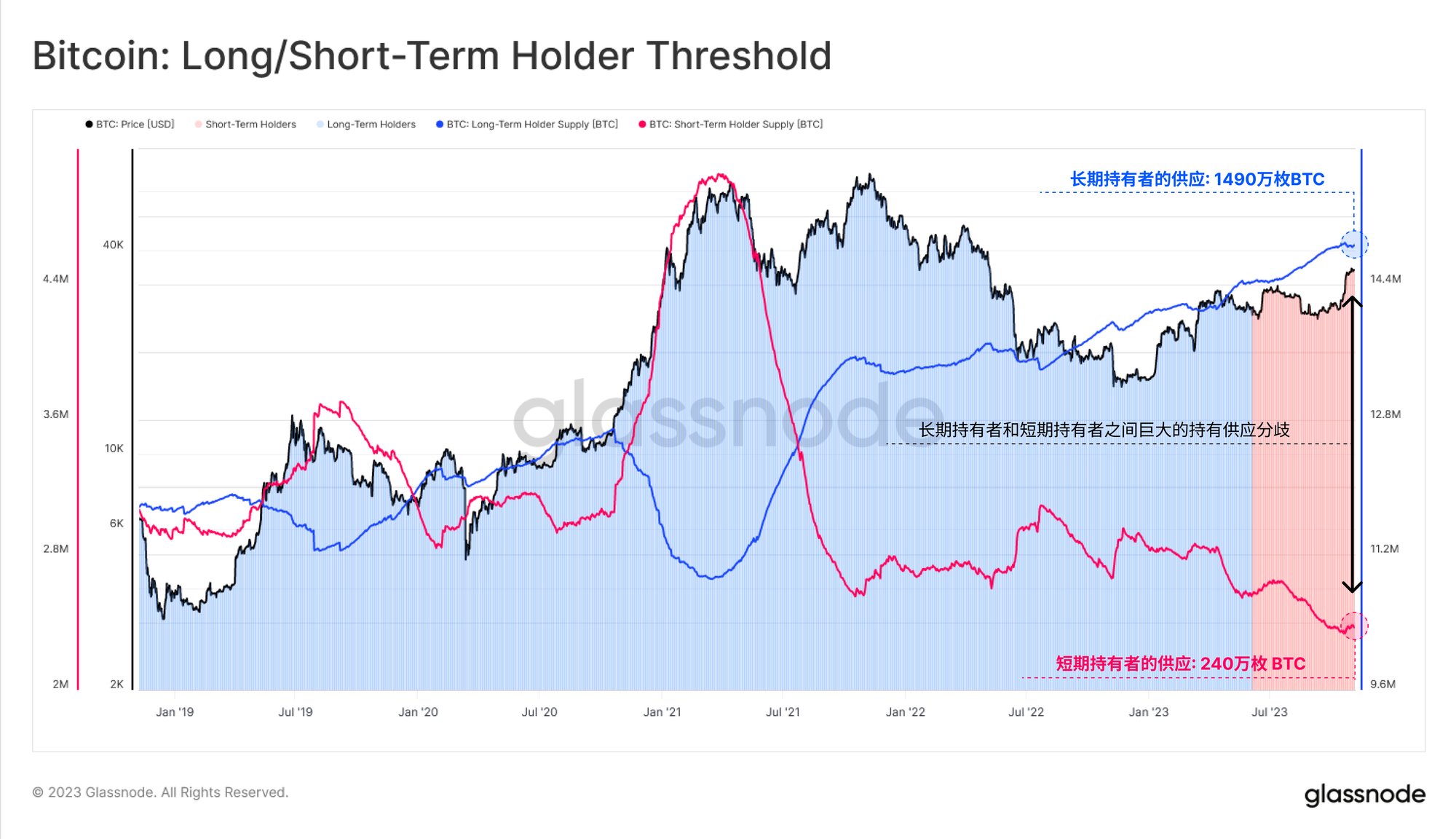

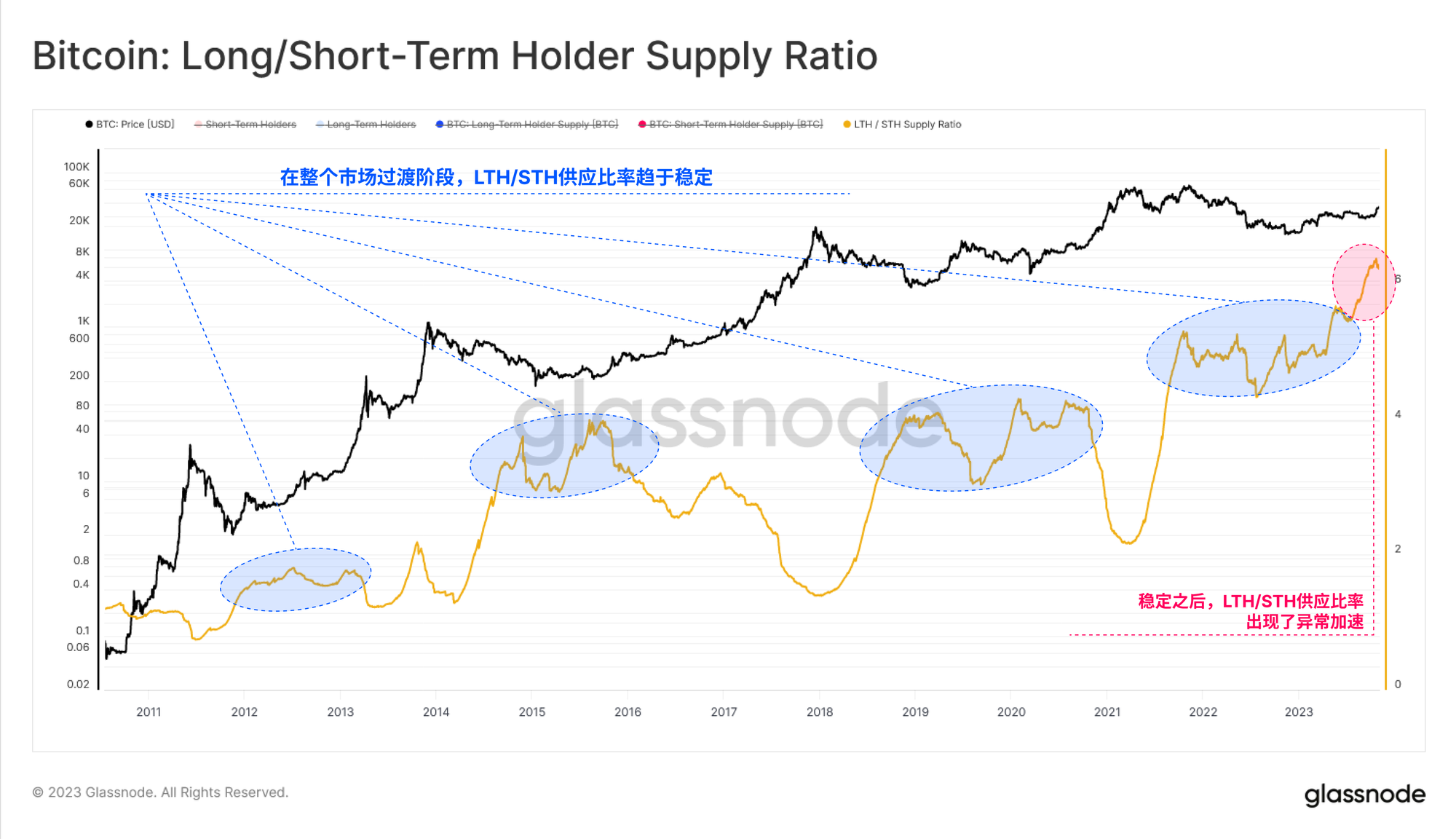

长期持有者 (LTH) 🔵和短期持有者(STH) 🔴的供应量之间继续形成强烈的背离,长期持有者 (LTH) 的供应量接近历史最高点,而短期持有者 (STH) 的供应量实际上处于历史最低水平。这一强洞察力的动态展示了BTC供应的日益紧缩,因为现有持有者变得越来越不愿意出售他们的持有量。

正如我们在之前的报告 中所提到的,长期持有者历来会等待市场突破历史新高,然后才会加大卖出力度。这一过程可以通过2021年牛市期间他们供应量的大规模下降以及STH供应量以及交易所流入量的上升来看出。

实时高级工作台

实时高级工作台

如果我们取长期和短期持有者供应量之间的比率,就会发现它已经突破了2023年7月以来的新高。这清楚地显示了休眠供应和流动供应之间巨大的分化,并凸显了令人印象深刻的紧缩。

实时高级工作台

实时高级工作台

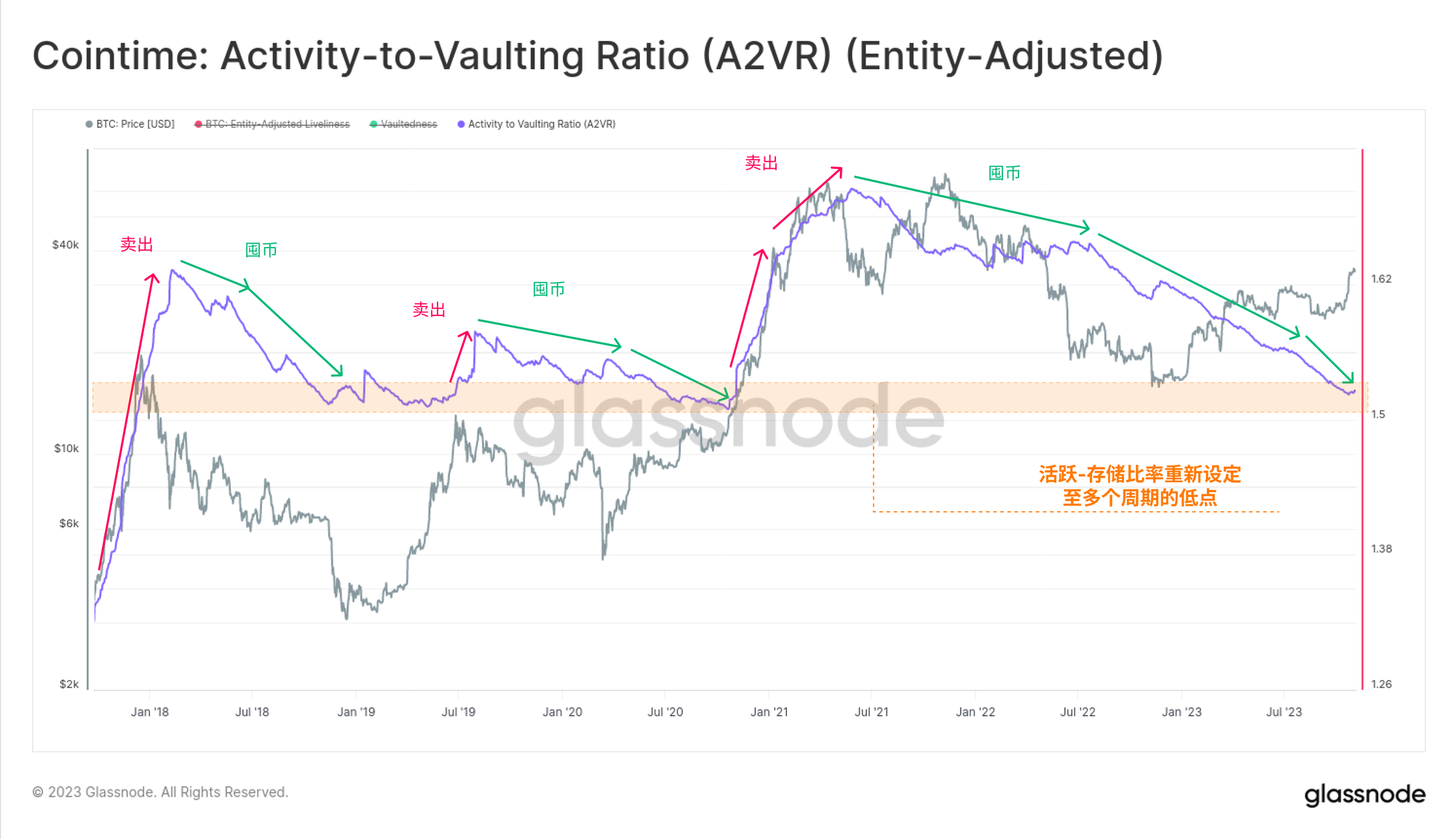

活动到保管比率(A2VR)是一种新的指标,它优雅地在宏观层面上描述了这种分化。它比较了通过投资者持有时间单位(通常是币天或币块)衡量的货币“活动”和“不活动”状态的全部时间平衡。

- 上升趋势 表明持有老币的投资者正在卖出,上升幅度越大,表明卖出越积极。

- 下降趋势 表明投资者更愿意以不活动状态持有他们的货币,趋势越陡,表明这种行为的加速。

A2VR指标自2021年6月以来一直处于下降趋势中,2022年6月后梯度明显变陡。目前,该指标已达到与2019年初和2020年末类似的低点,而这两个时间点都是在市场显著上升趋势之前。这也表明,2021-22年周期的 "繁荣 "已被完全冲出市场。

🕰️阅读更多关于比特币的Cointime经济学框架下载我们的完整报告。

实时高级工作台

实时高级工作台

关于【Glassnode链上周报:供应收紧】的延伸阅读

火星财经加密周报 | 6月7日

本周欧盟选举开始,加密行业监管政策可能受影响。Tether CEO担心欧盟MiCA稳定币要求会对市场产生负面影响。RoaringKitty可能清算其GME股票头寸,Solana币价增长受益于Meme币交易活动。特朗普竞选团队收到近3亿美元捐款,西班牙90%的World ID持有者支持Worldcoin回归。加密专家密切关注欧盟选举对MiCA、DeFi、NFT等领域的影响。比特币可能因CPI创新高和降息预期上涨,ETH表现落后。Blast提醒DApp在6月25日前分配所有Gold和Points给用户。Bitget Launchpad项目BWB投入总人数增长,IO.NET初始总供应量为5亿枚。五月加密市场大多数指标下跌,但以太坊质押收入上涨,NFT市场交易额下降。加密货币可以解决人类挑战,DeFi夏季最新更新包括Ethena、Etherfi、Karak等项目。Notcoin交易量增加,L2争斗白热化,市场流动性改善,Meme板块吸引资金流入,NFT市场情绪低迷。Shardeum、Merlin和0G Labs与多家合作伙伴合作推进去中心化项目发展。

7月降息“没戏了”?加密市场应声下挫

美国5月非农就业报告强劲,加密市场早盘稳定但下午走低。比特币价格达到历史新高,市场情绪积极,预计未来几周将再创新高。分析师认为,比特币的四年周期是影响因素,预测2025年10月11日将达到新的历史高点。尽管存在泡沫市场的迹象,但与加密货币挂钩的永续期货并没有出现投机热情。市场逐渐成熟和稳定,受到机构兴趣和采用的影响。投资者关注下周的美国CPI数据和美联储货币政策决议。比特币未平仓合约创历史新高,市场情绪积极。

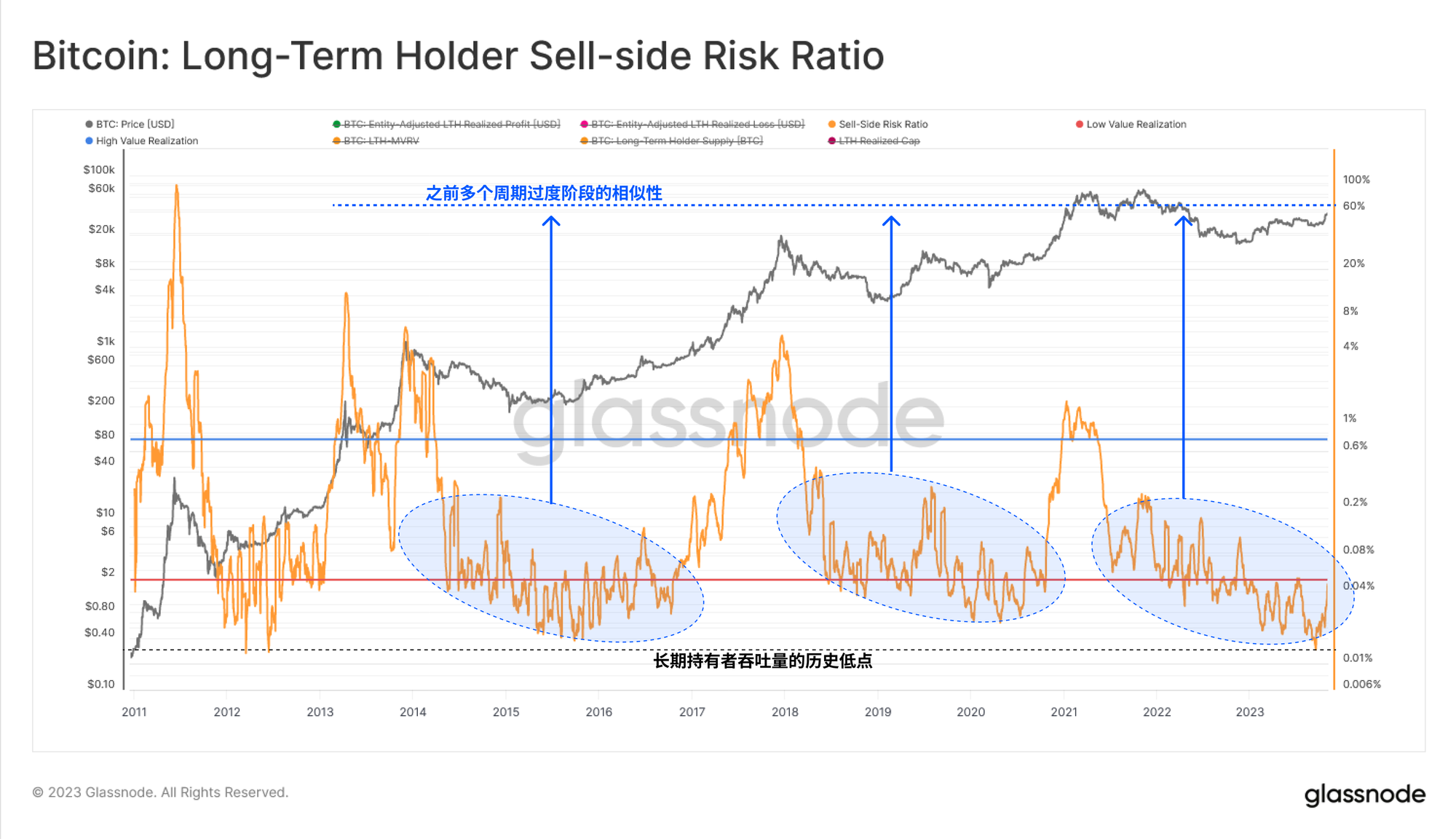

评估投资者活动的另一个视角是分析他们的消费行为。卖方风险比率是评估投资者锁定的利润或亏损绝对值与资产规模(以实现市值计量)关系的重要工具。我们在以下框架下考虑这一指标:

• 高值表明,相对于其成本基础,投资者总体上正在以较大的利润或亏损卖出比特币。

• 值低表明,大部分卖出的比特币接近收支平衡,表明在当前价格范围内 "盈亏 "已经耗尽。

在这种情况下,我们只考虑短期持有者群体,因为他们是日常价格行动的主要驱动力之一。在最近反弹至3.5万美元之后,卖方风险比率从历史低点飙升,这表明许多年轻币种正在 "苏醒"。这说明这批人近期将出现获利了结事件。

实时专业工作台

实时专业工作台

然而,对于长期持有者群体来说,他们的卖方风险比率略有上升,但从历史背景来看仍然极低。这一指标目前的结构类似于2016年和2020年后期,那也是BTC整体供应紧张的时期。

实时专业工作台

实时专业工作台

全盘积累

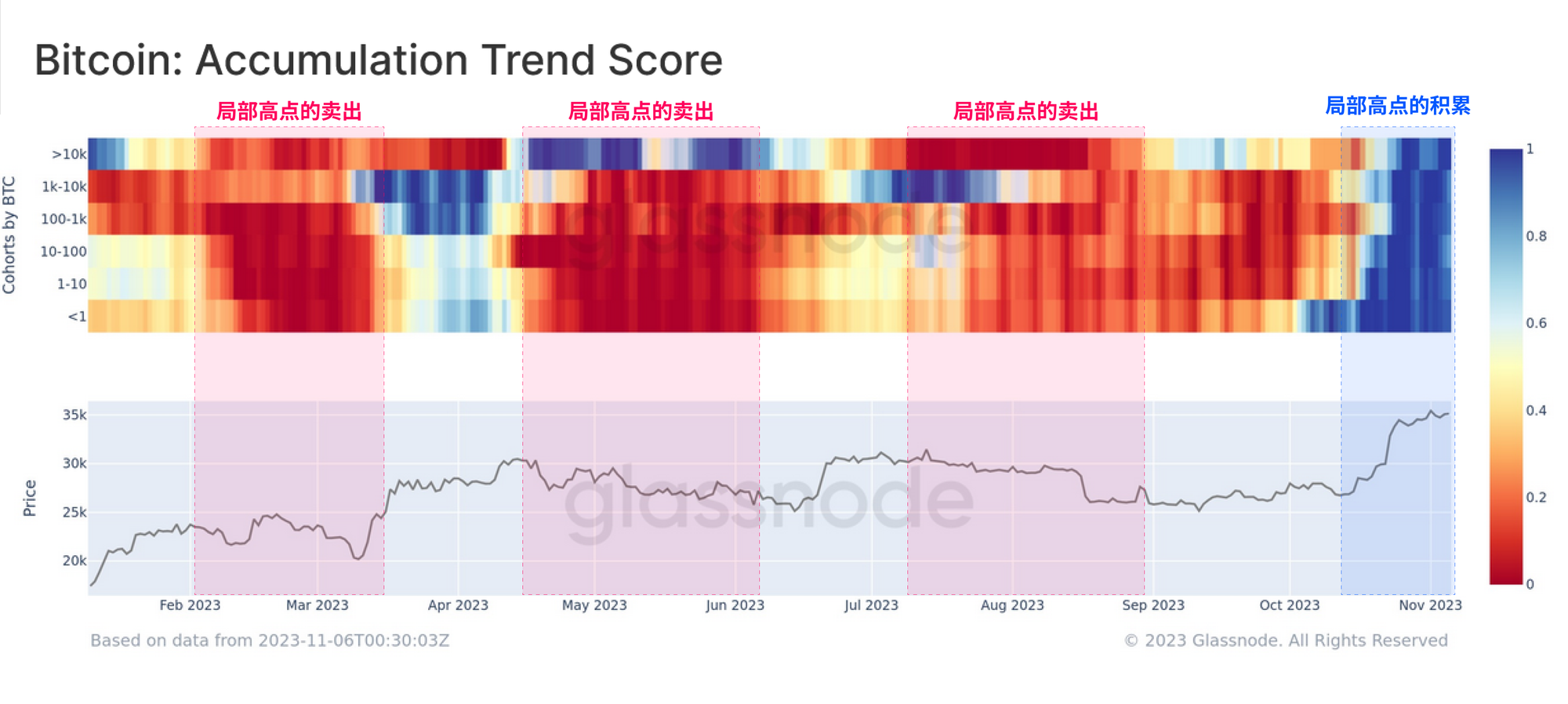

之前的一系列指标主要考虑比特币供应量的累积老化和成熟程度。另一个视角是从钱包规模的角度来考虑供应量。累积趋势得分指标有助于跟踪基于实体大小的供应情况,自10月下旬以来出现了一种不同寻常的动态。

这里我们可以看到在所有群体中几乎完美的资金流入🟦得分,肯定是迄今为止最鲜明的例子。我们可以看到一个模式,在多数群体出现净流出🟥增加的时期市场遇到了阻力,而市场上涨则伴随着总体上平衡流入🟦的趋势。这一现象似乎表明投资者的信心正在增强,参与者的行为也发生了变化。

Glassnod实时引擎室

Glassnod实时引擎室

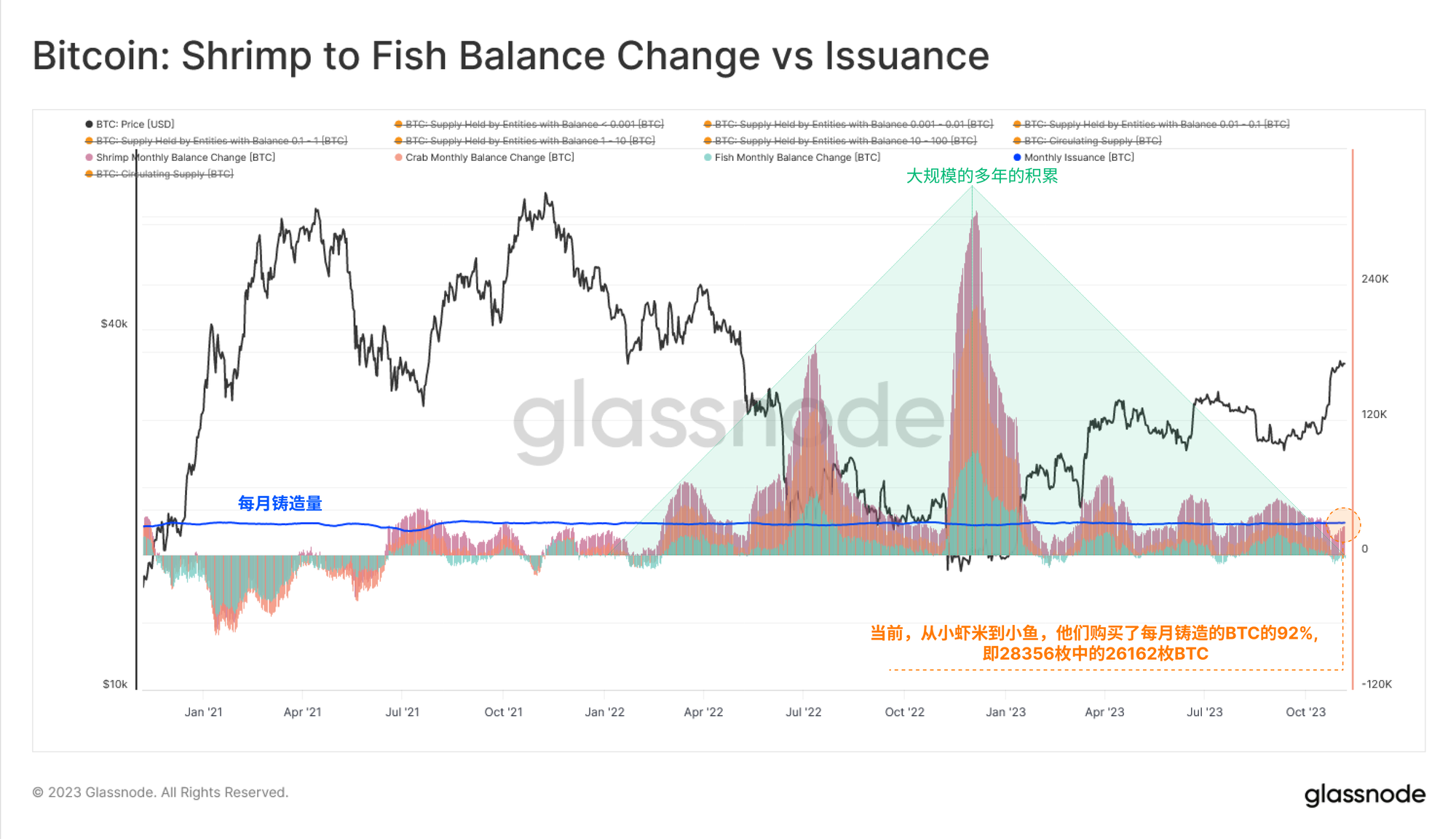

如果我们只关注小额实体,如虾 (<1 BTC)、螃蟹 (1-10 BTC) 和鱼 (10-100 BTC),我们可以看到他们的积累模式相当显著。目前,这个子群的余额增加率总和相当于新开采供应量的 92%,而且自2022年5月以来一直保持在较高水平。

实时专业工作台

实时专业工作台

成本基础集群

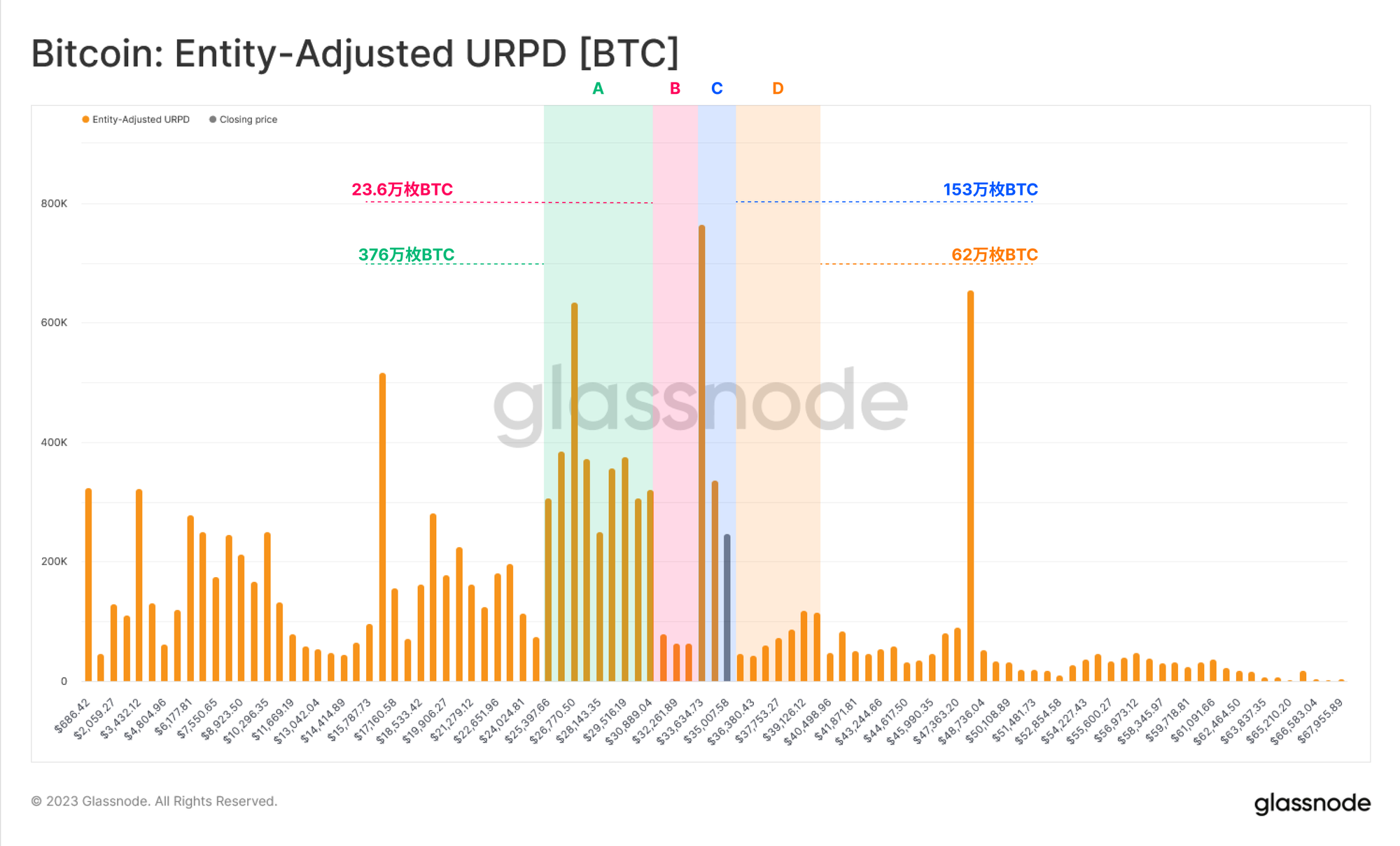

最后,我们可以使用UTXO实现盈利分布 (URPD) 来识别密集集中的成本基础区域,以及相对较少交易的价格空隙区域。我们可以在我们当前现货价格附近看到四个感兴趣的区域。

- 区域A:2023年第二季度和第三季度之间在在2.6万至3.1万美元之间积累了大量供应。

- 区域B在3.1万至3.3万美元之间可以注意到一个空隙,价格在这里迅速通过。

- 区域C:在目前的价格范围内,33,000美元至35,000美元之间最近有大量供应成交。

- 区域D:大约62万枚BTC来自2021-22年周期,其成本基础刚好在3.5万美元到4万美元之间。

实时专业图表

实时专业图表

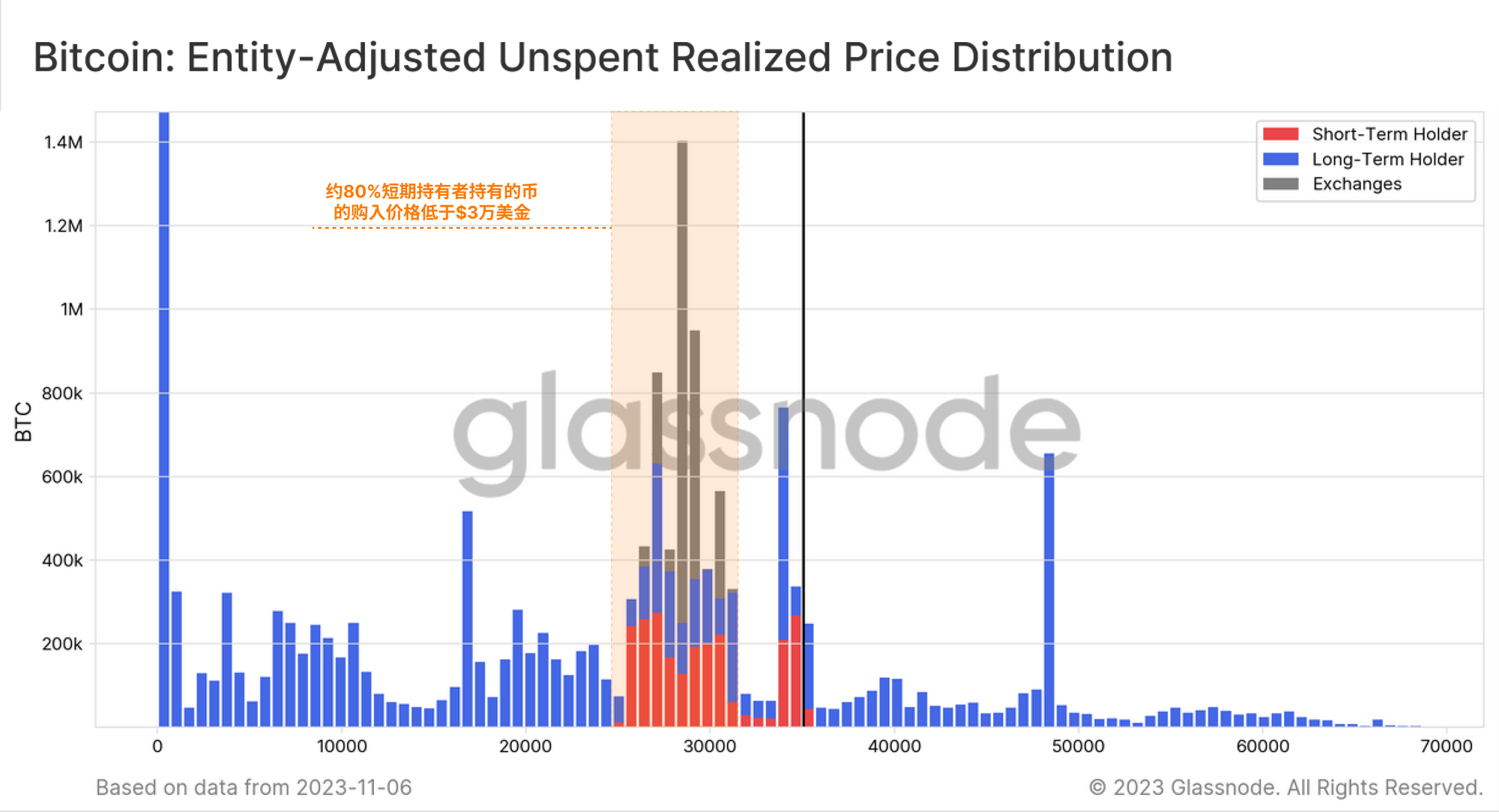

最后,我们可以将 URPD 的分布分为长期持有者🔵和短期持有者🔴,从而为其增添色彩。我们注意到,大多数STH的比特币现在都有利可图,大多数的成本基础在2.5万到3万美元之间。与之前提到的STH卖方风险比率的上升一致,这与“获利了结”事件一致,该事件将比特币以当前价格范围转移到新投资者手中。

总体而言,这表明3万至3.1万美元的价格区间是一个关键的兴趣区域,是最大供应和成本基础群集的上层。鉴于从3.5万美元到3.1万美元之间的交易量相对较少,这使得价格回到3万美元时的市场反应备受关注。这也与我们在 第44周链上周报 中提出的 "真实市场平均价 "相一致,是我们对平均 "积极投资者成本基础 "的最佳估计。

Glassnod引擎室的实时图表

Glassnod引擎室的实时图表

总结和结论

比特币供应历来紧张,许多供应指标描述“比特币不活跃”达到了多年,甚至是历史新高。这表明比特币的供应非常紧张,考虑到去年强劲的价格表现,这一点令人印象深刻。随着4月份预期的减半,以及围绕美国现货ETF的积极势头,未来几个月对比特币投资者来说将是激动人心的。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Ding HAN,如有侵权请联系删除。转载或引用请注明文章出处!

标签:BTC