比特币在34,000美元徘徊,做市商还能继续助涨吗?

「伽马挤压」可能会在本周再次发生

原文作者:Chris Newhouse(@CryptoDeFiGuy)

原文来源:twitter

编者按:

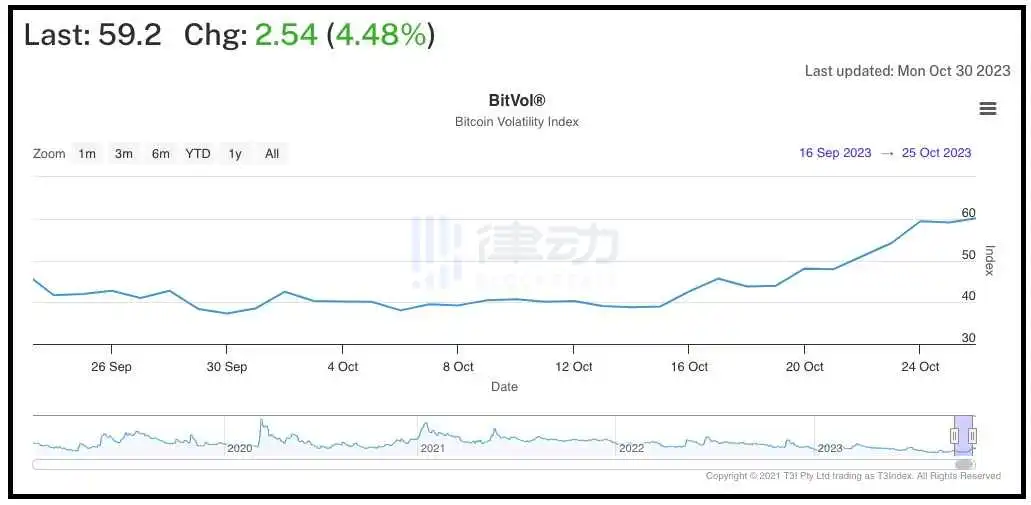

近一周以来,比特币价格在站上三万后就一直在 34,000 美元上下波动。调整之后,比特币价格能否一鼓作气继续上升,市场上的信息还不是非常明朗。从 BitVol(比特币波动)指数图表中可以看出,市场中的比特币期权交易者对比特币价格未来的波动性更加关注,预期价格波动也更大。

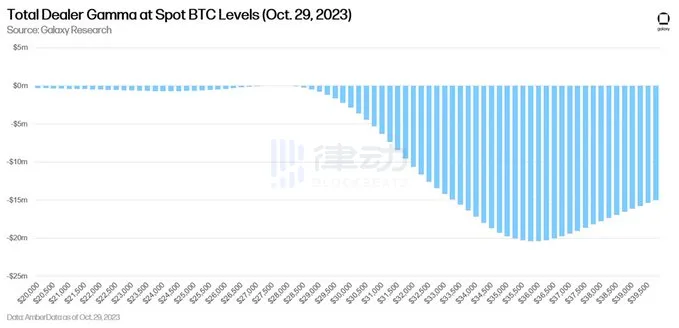

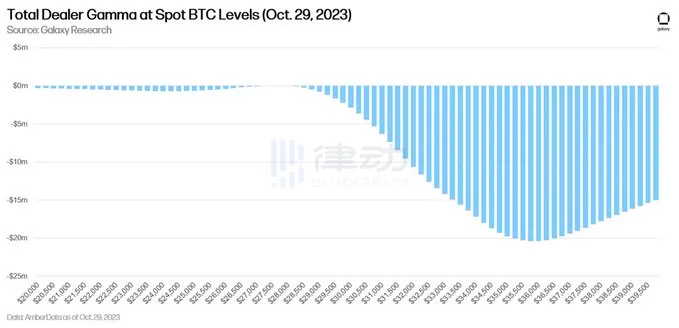

上周,Galaxy Research 研究主管 Alex Thorn(@intangiblecoins)分析指出,随着 BTC 现货价格上涨,比特币期权做市商越来越多的做空 gamma,因而短期内,由于(gamma squeeze),比特币价格容易上涨而很难大幅下跌。

注:

gamma 是期权交易中的指标,表示期权价格对标的资产价格变化的敏感度,也衡量了需要调整对冲头寸的速度。

gamma squeeze 是指由于期权交易中的 gamma 风险积累,导致市场做市商或期权持有人需不断购买或卖出标的资产,进而推高标的资产价格的现象。

一些分析师认为,「伽马挤压」可能会在本周再次发生。加密投资机构和做市商 AlphaLab Capital 的风险分析师 Chris Newhouse(@CryptoDeFiGuy)分享了他的见解。BlockBeats 编译如下:

在花了一些时间研究定价、对冲、交易以及进入加密期权领域之后,我认为到了提出几个问题的好时机,作为一个机会来学习理清一些关于已经出现的「伽马挤压」现象。

初步信息:我相信 @Amberdata 用来从零售期权流中辨别「交易商 Gamma」的方法是足够严格的。多年来,我一直在使用他们的图表。注意:只有当您可以放心地假设 DEALER 被标记时,交易商 Gamma 暴露才有意义。

之所以如此重要,是因为交易商被假定会对冲其潜在风险敞口,因此,其潜在流量可被视为价格变动的催化剂。关于如何管理 delta 对冲和 Gamma 敞口,有几件事情需要考虑。

1)被动与主动下单

2)执行,即短期 TWAP/VWAP

3)与另一交易对手/交易商的场外/双边交易

4)确定现货/期货/永续合约的资金费率

5)具体的对冲参数,如标的% 变动或自上次对冲以来的时间

6)市场波动/观点

没有人会每秒地不断对冲他们的增量。

关于【比特币在34,000美元徘徊,做市商还能继续助涨吗?】的延伸阅读

Room to Grow

比特币市场经历冷淡后,投机交易回归。Mt.Gox比特币供应分配引发市场警报,但也提供新视角。大多数投资者未实现利润,市场形成新均衡。Mt.Gox资产分配开始,市场指标飙升。新需求占比41%,资产分配朝满足新需求方向发展。短期持有者扭亏为盈,持有成本低于当前价格。长期投资者持有比特币较少,市场供应量小。短期持有者损失减少,长期持有者损失少。长期持有者持有的亏损资产仅占市场总亏损资产的0.3%,而盈利资产占总盈利资产的85%。市场上升空间取决于投资者行为,高卖方风险比率意味着不稳定,低比率表示平衡。近期,市场投机迹象回归,卖方风险比率重置,可能导致大幅价格波动。

7月降息“没戏了”?加密市场应声下挫

美国5月非农就业报告强劲,加密市场早盘稳定但下午走低。比特币价格达到历史新高,市场情绪积极,预计未来几周将再创新高。分析师认为,比特币的四年周期是影响因素,预测2025年10月11日将达到新的历史高点。尽管存在泡沫市场的迹象,但与加密货币挂钩的永续期货并没有出现投机热情。市场逐渐成熟和稳定,受到机构兴趣和采用的影响。投资者关注下周的美国CPI数据和美联储货币政策决议。比特币未平仓合约创历史新高,市场情绪积极。

这个图表解释了交易商每上涨 1% 所需购买的 delta 数量非常惊人。可以很好的为需要对冲的风险提供一个可视化的数字,而且也有助于可视化 gamma 风险的增加程度。

这不仅仅是一个单一的实体,而是标记的 gamma 暴露的总和,这意味着尽管在不同水平可能会发生$X 的套保;但每个交易实体在套保的时间和执行方面都不同,以及他们在某些因素上放置的权重也不同。

不会有一群交易商说「嘿,伙计们,每个人都准备以 32 美元的价格购买我们的 delta 对冲」。这种透明流动的交错和对冲参数的差异意味着,尽管我们知道会发生一些对冲流动,但我们不知道它如何或何时会发生。

鉴于上周的大规模变动主要发生在一天之内,争论鸡是否先于鸡蛋是没有用的。推动这一举措的因素是多种多样的,而交易商 gamma 风险敞口的对冲无疑发挥了作用。

然而,「伽马挤压」可能会在本周再次发生是值得争议的一点。交易商 gamma 敞口已经走高,现货的后续走势可能会再次带来一些强制对冲流量。

但上周有几个因素在产生其他影响。上周交易商的 gamma 敞口可能是引发火药桶的火花——火药桶是清算、杠杆多头需求和现货追逐。

重要的是,要认识到永续期货市场(清算)、自然现货需求和任何潜在事件(上周的 DTCC 内容)中的头寸也必须存在,才能看到像一天内 10% 波动的爆炸性现象。

谢谢 @Amberdataio,@volmexfinance @CoinSharesCo,和 @glxyresearch 提供的图表。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Chris Newhouse,如有侵权请联系删除。转载或引用请注明文章出处!

标签:比特币