Maker 和 Frax 数据大比拼:DeFi 双雄谁更胜一筹?

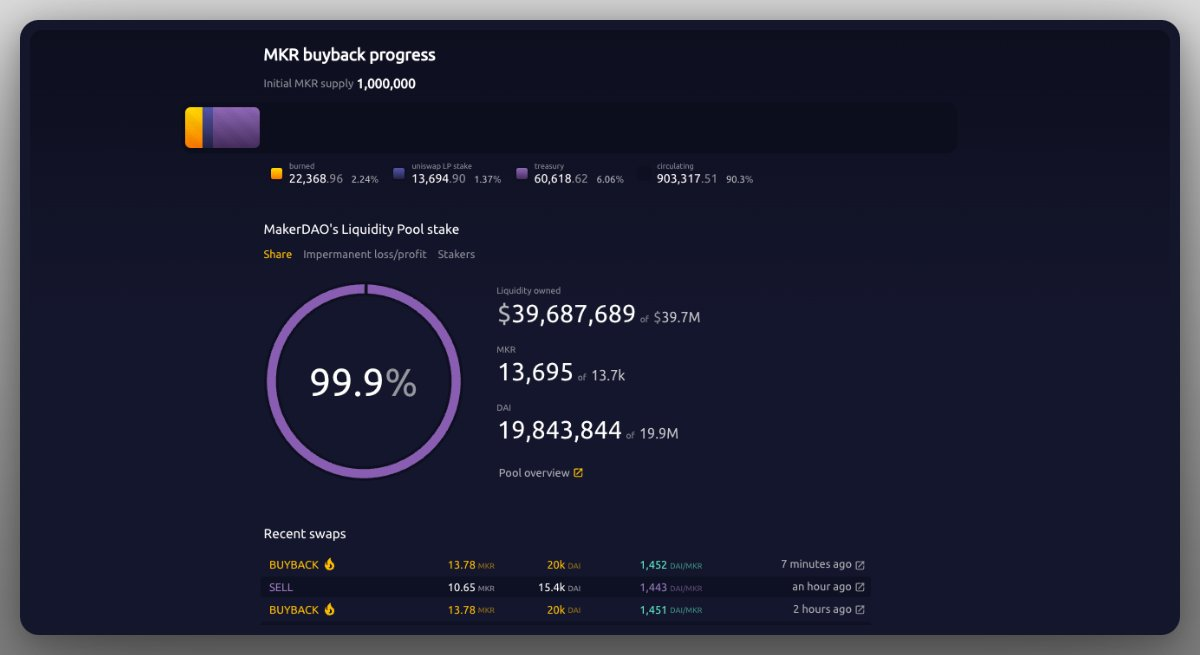

MKR 市值 13 亿美元,用来持续回购协议收入。

原文作者:Wajahat Mughal

原文来源:X

编译:深潮 TechFlow

DeFi 研究员 Wajahat Mughal 在本文中从多个维度对两个 DeFi 及 RWA 龙头 : Maker 和 Frax Finance 进行对比,包括其主要业务、收益率、收益来源、协议收入情况、治理代币、后续进展等,哪一个会更好?

Maker 和 Frax 是 DeFi 领域的两大龙头。

Maker 提供超额抵押的去中心化稳定币 DAI,由 ETH、稳定币和 RWA(其中大部分是美国国债)提供支持;Frax 提供去中心化稳定币 FRAX 以及围绕其构建的一系列金融产品。

DAI 的抵押品包括 ETH、稳定币和 RWA——其中大部分是美国国债。

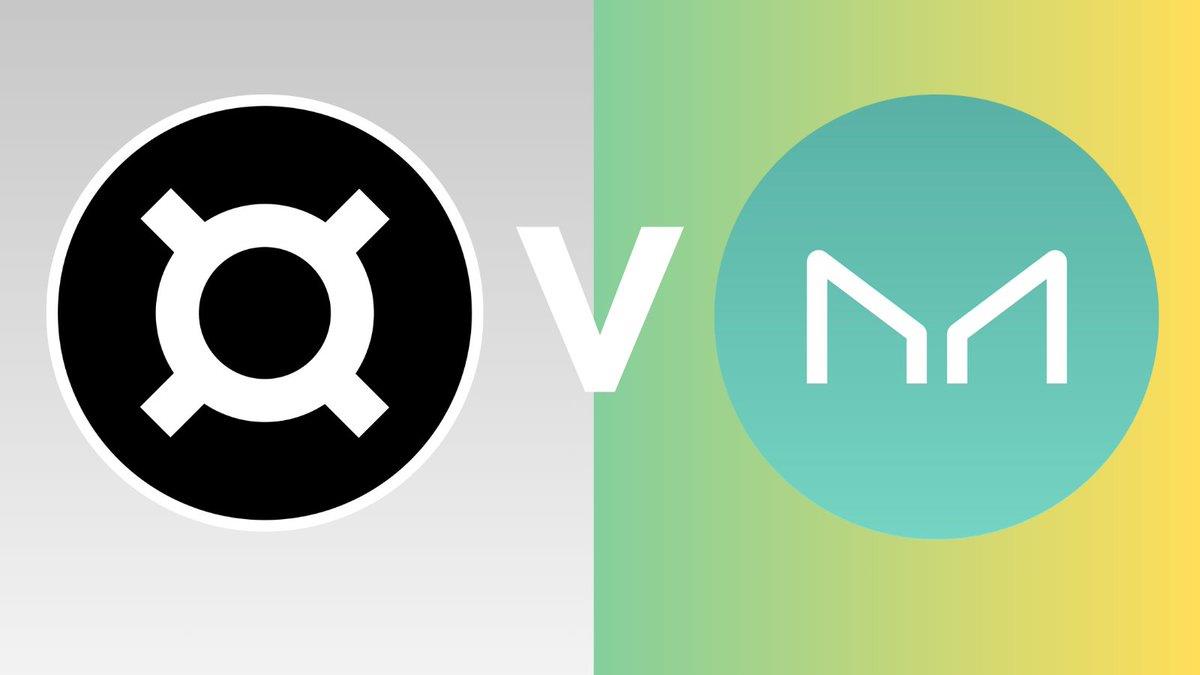

FRAX 的抵押品即将发生变化。目前正朝着 100% CR 迈进,不再由 FXS 支持。最近添加的 sFRAX 和即将推出的 FXB(债券)将提供 RWA 支持。

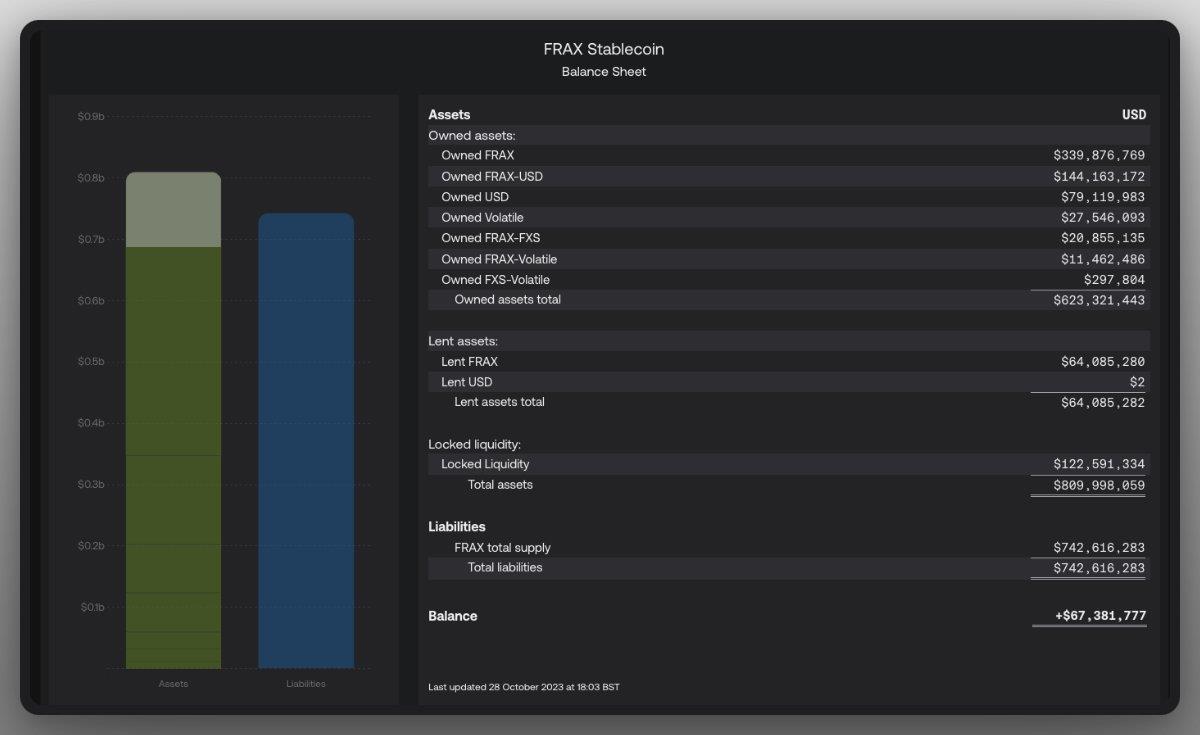

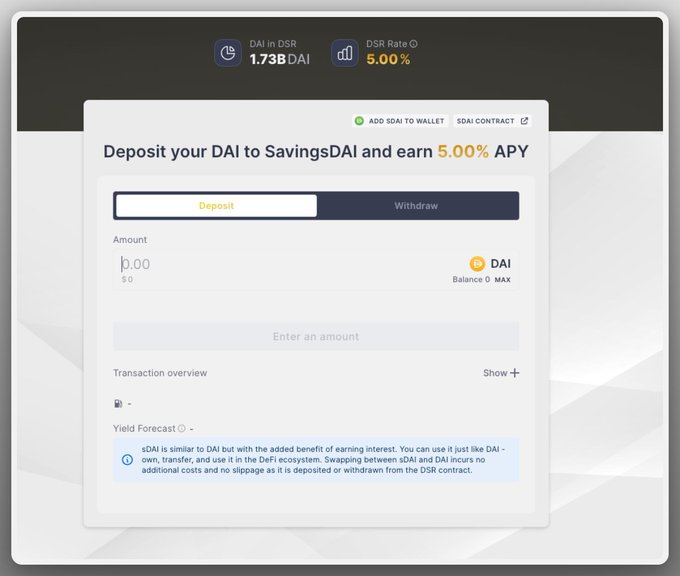

收益

sDAI 当前供应量为 17.3 亿枚,收益率为 5%;sFRAX 当前供应量为 4100 万枚,收益率超过 6.5%。

可见,DAI 在供应方面拥有巨大的主导地位,但目前 Frax 的收益率处于领先地位。

收益来源

sDAI 的收益率来自各种 RWA T Bill 收益率,从托管机构中可以看出这一点。

sFRAX 从隔夜利息账户中赚取 IORB 利率,该利率通过 FinresPBC 持有,然后由 FinresPBC 将收益传递给 sFRAX。

关于【Maker 和 Frax 数据大比拼:DeFi 双雄谁更胜一筹?】的延伸阅读

Bankless:Maker和Aave的Ethena之争

Aave和Maker就Ethena稳定币作为抵押品的使用展开争论,Aave提议将所有DAI的贷款容量设为0%,以消除风险。Aave创始人认为,随着Maker增加Ethena资产作为抵押品,Aave不再愿意承担风险。尽管Ethena收益高,但Aave的反应被视为支持竞争对手GHO。Maker增加Ethena作为抵押品,增加了DAI的风险,但也为其带来10%的预期收入。Aave的反应被认为是为了支持GHO,因为Ethena与Aave的整合可能为GHO带来好处。

Chronicle Protocol:由 Maker DAO 分拆团队推出的新预言机,重构链上的数据格局

MakerDAO团队推出的新预言机Chronicle,通过Schnorr签名聚合方案,可以解决安全性和运营成本的共性问题,实现巨大的Gas节省,可以在任何EVM链上快速部署,为金融提供商提供可预测的服务,保护数十亿美元的价值。

Maker 目前是 DeFi 中最赚钱的协议之一。超过 8000 万美元的收入。这是因为他们的供应量一直在增长。

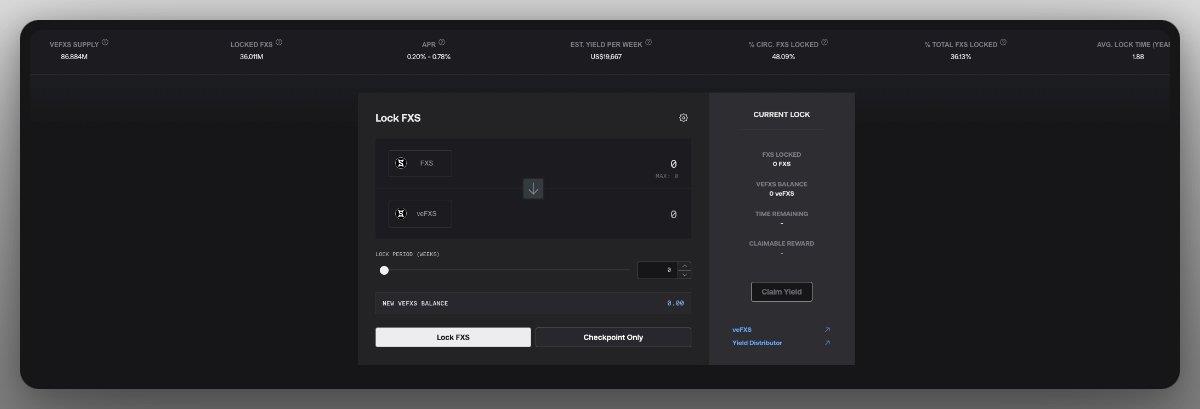

FRAX 有多个收入来源,包括 TBills、AMOs 和当然还有 ETH LSDs——目前年收入为 2000 万美元。

MKR 和 FXS

MKR 市值 13 亿美元,用来持续回购协议收入。

FXS 市值 4.5 亿美元,从协议中赚取收入(目前所有努力都是为了将 CR 提高至 100%)。

未来

两者都是出色的协议,Maker 仍然是现金之王,而 Frax 则继续在其组件中添加创新产品。

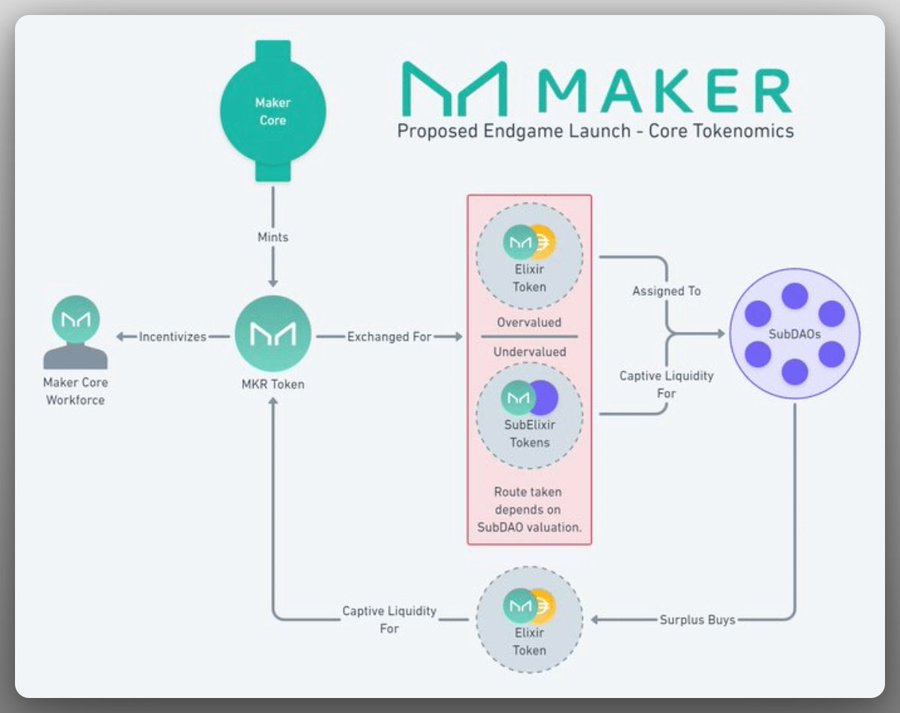

接下来要进的是,Maker 的 Endgame 包括代币重塑、取消中心化稳定币、subDAO 启动、人工智能集成以及最终的 Maker Chain;Frax 包括 Frax 债券、frxETH 质押产品更新,还有以太坊上的新 L2 Frax Chain。

就我个人而言,我更喜欢 Frax,我喜欢他们正在构建的生态系统。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Wajahat Mughal,如有侵权请联系删除。转载或引用请注明文章出处!

标签:Maker