Cruise.fi:免清算借贷的新先驱

【GPT】Cruise.fi提出了一种新的无清算借款协议,抵押品会逐渐出售而不是被完全清算,并且提供了一种新型的收益衍生品,价格恢复代币(PRT)。Harvesting可以防止突然清算,给借款人更多的时间,Cruise.fi可能会改变DeFi借款的风险特性,使借款人和贷款人都受益。

原文作者:ValHolla

原文来源:frogsanon

原文标题:Cruise.fi: A New Pioneer in Liquidation-Free Borrowing

编译:深潮 TechFlow

这里有一个有争议的观点:清算破坏了 DeFi。

现在的系统设计下,价格的急剧下跌会导致“清算连锁”反应,这时处于亏损状态的 DeFi 借款者被迫在底部出售。这导致了巨大的价格波动,吓跑了大量的外部投资。在恐慌时期,它导致网络拥堵,并使借款人在费用上支付高昂的代价。如果这些事情不发生,DeFi 会更好。

Cruise.fi 的使命是通过一个新的无清算借款协议来解决这些问题。

基本概念是:当抵押品价格跌至某个随意的水平以下时,而不是被完全清算,头寸会逐渐使用一种新型的收益衍生品进行恢复。提供资金的贷款人在其贷出资金变得不值钱时,可以保持稳定的位置,并从抵押品的逐渐收回中获得更高的收益,而不是在抛售中被抛售。

这是一个新颖的设计,我们将在下面详细解释。如果它奏效,那么你不再需要不停地监控你的借款位置,也不需要限制你潜在的贷款价值比(LTV)。

那么让我们来看看:如何才能摆脱 DeFi 中的清算?

无清算借款的机制

传统的借款人清算模型下,当价格跌破他们的清算价格时,用户会遭受巨大的损失。Cruise.fi 的基本概念是用一个系统来取代这一系统,当 LTV 过高时,抵押品会逐渐出售,为恢复债务提供时间。

操作方式如下。

对于借款人:借款人存入 ETH 作为抵押品,然后铸造出原生稳定币 USDx。在 Uniswap 上有 USDx 流动性池,他们可以在那里与 USDC 交换。这本质上就像用 ETH 借 USDC,尽管使用 USDx 有一些好处。

通常,这些以 ETH 为抵押的贷款会有一个清算水平,如果价格跌破这个水平,借款人会失去他们的 ETH。但现在,每个位置都有一个阈值,当价格低于此阈值时,他们的抵押品会逐渐被售出。这给了借款人充足的时间增加他们的抵押品,还款,或简单地等待价格回升。

对于贷款人:“贷款人”实际上是 Uniswap 的 USDC-USDx 池中的流动性提供者。他们从池中获得交换费,然后在协议上锁定他们的 LP 代币,从借款人的抵押品中获得 Harvest 费和质押 ETH 收益。

在一个无清算系统中,有时借款人会有欠缺抵押的未结清仓位。这在几种方式中都有考虑到。首先,当借款人出现亏损时,继续向贷款人支付质押收益,建立一个基线支付。其次,当 LTV 超过 100%时,发行给贷款人一种新型的收益衍生品——价格恢复代币(PRT)。

这两种机制为 USDC-USDx LPs 创造了优势,以补偿他们所承担的风险。但它们究竟如何运作呢?

下面,我们将详细讲述 PRTs 和保持 USDx 定价机制的 Harvesting 机制。

价格恢复代币(PRTs):一个新颖的 DeFi 资产

PRTs 是收益衍生品,当抵押品价格恢复到某个水平时,持有者有权分得其份额。你可以把它们看作是一种准看涨期权,执行价格稍高于你的抵押品的清算价格。如果这太令人困惑,请考虑以下示例:

借款人使用 stETH 作为抵押资产,其清算价格为 1400 美元。突然间,一些 FUD 开始流通,导致价格在几分钟内跌破 1400 美元。

关于【Cruise.fi:免清算借贷的新先驱】的延伸阅读

火星早报 | 昨夜今晨要闻:美联储降息25个基点;美联储无意持有比特币

三分钟速读 Usual Protocol:如何构建 RWA 抵押型稳定币 USD0?

稳定币是加密货币行业追求货币地位的一种解决方案,其中Tether是最成功的稳定币之一,今年第一季度利润超过45.2亿美元。新兴的稳定币公司Usual Labs推出了稳定币USD0,采用政府债券作为抵押物,旨在解决传统金融体系的问题。Usual代币分配90%归社区,持有者可参与决策流程并获得收益,与其他协议不同,体现了去中心化精神。Usual还集成了多个协议,预计将大大增强其流动性。它选择RWA支持来重新设计稳定币USD0,在稳定币市场有巨大的想象空间。

借款人的抵押品不会失去全部抵押品头寸,而是在协议中保持冻结状态,并且如果/当价格恢复到清算价格之上时,贷方将收到可赎回的 PRT。

与此同时,贷方仍将从借款人冻结的 stETH 中获得收益。

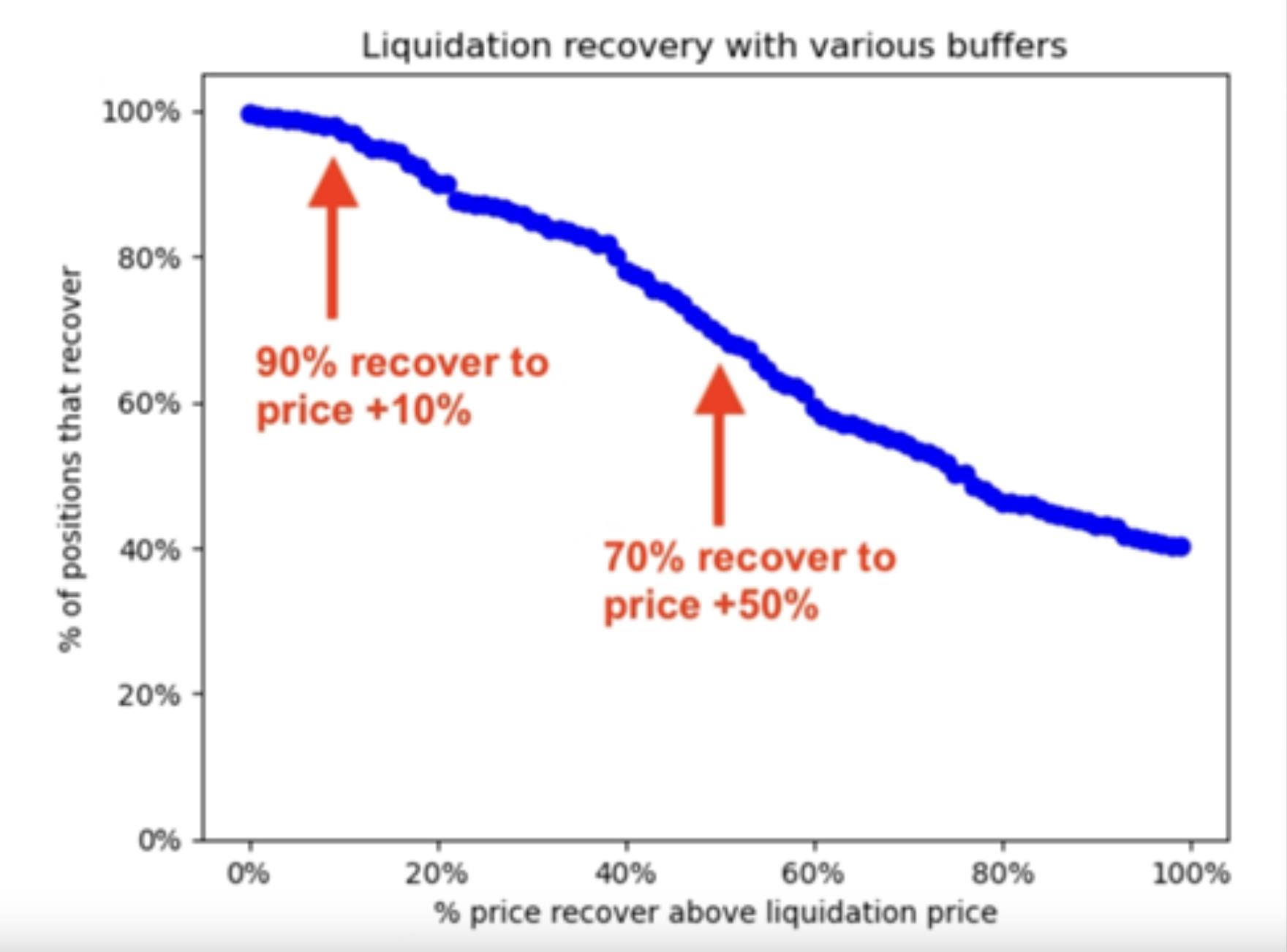

基于加密货币的历史,可以肯定地说,“蓝筹股”资产,如 BTC 和 ETH,最终会从它们的闪崩中恢复,并创造新的高点。实际上,根据在 Liquity 上发生的约 800 次清算,约 70%的价格随后回弹到其清算价格再加上额外的 50%!

因此,Cruise.fi 的反清算机制基本上可以拯救用户,使他们不失去比抵押品更有价值的贷款资产。相反,他们收到一个临时的“欠条”形式的 PRTs。后来,PRTs 可以再次兑换成 ETH 抵押品。

如前所述,即使在一个更为熊市的场景中,ETH 的价格低于$1400 并在那里停留数月,贷款人也可以在二级市场上出售他们的 PRTs。

对,PRTs 也将在公开市场上交易。

有了资本效率作为首要考虑,让抵押品处于冻结状态是没有意义的。所以,如果持有者在价格完全反弹前需要资本,他们可以简单地出售他们的 PRTs,并至少恢复部分价值。

此外,这创造了一个全新的市场,使人们可以对即将清算的仓位进行投机。例如,假设一个 ETH 仓位在$2500 被冻结,价格跌到$1000。此时,PRTs 会非常便宜,因为 ETH 需要上涨 150%才能兑换回 ETH 价值。但是,一个想要利用这个低迷机会的人可能会对购买 PRTs 感兴趣,他们最理想的是在 ETH 回升到$2500 之前以利润出售它。由于它们具有期权般的特质,PRTs 的回报将比现货 ETH 的回报“有杠杆”。

Harvesting:另一种防止突然清算的方法

像 PRTs 一样,“Harvesting”是另一种防止突然清算抵押品仓位的方法。借款人的抵押品会通过 Harvesting 的方式逐渐被出售,而不是冒着失去 100%的风险。这为 LTV 较高且风险较大的仓位给予贷款人补偿,同时也给了借款人响应的时间,而不会失去他们所有的 ETH。

总之,Harvesting 和 PRTs 在 Cruise 中执行了两个主要功能:减轻坏账和保持 USDx 与 1 美元挂钩。

Cruise.Fi 的未来

通过取消清算,Cruise.fi 有可能完全改变 DeFi 借款的风险特性。这对借款人来说似乎更好,实际上对贷款人也是如此。

考虑到“贷款”采取 LP 仓位的形式,大多数人可能更喜欢在锁定的稳定币上获得更高的收益,而不是关闭他们的仓位。在大多数平台上,清算费用归协议所有,而不是归贷款人所有,所以清算机制对他们来说并不是非常有益。

对于 Cruise.fi 来说,这还只是刚刚开始,所以请继续关注,因为我们预计在不久的将来会看到很多新闻。

如果一切按计划进行,也许我们可以永远告别清算。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:ValHolla,如有侵权请联系删除。转载或引用请注明文章出处!

标签:USDC