Aave的创新与挑战:从Aave V3的高增速到GHO的流动性策略

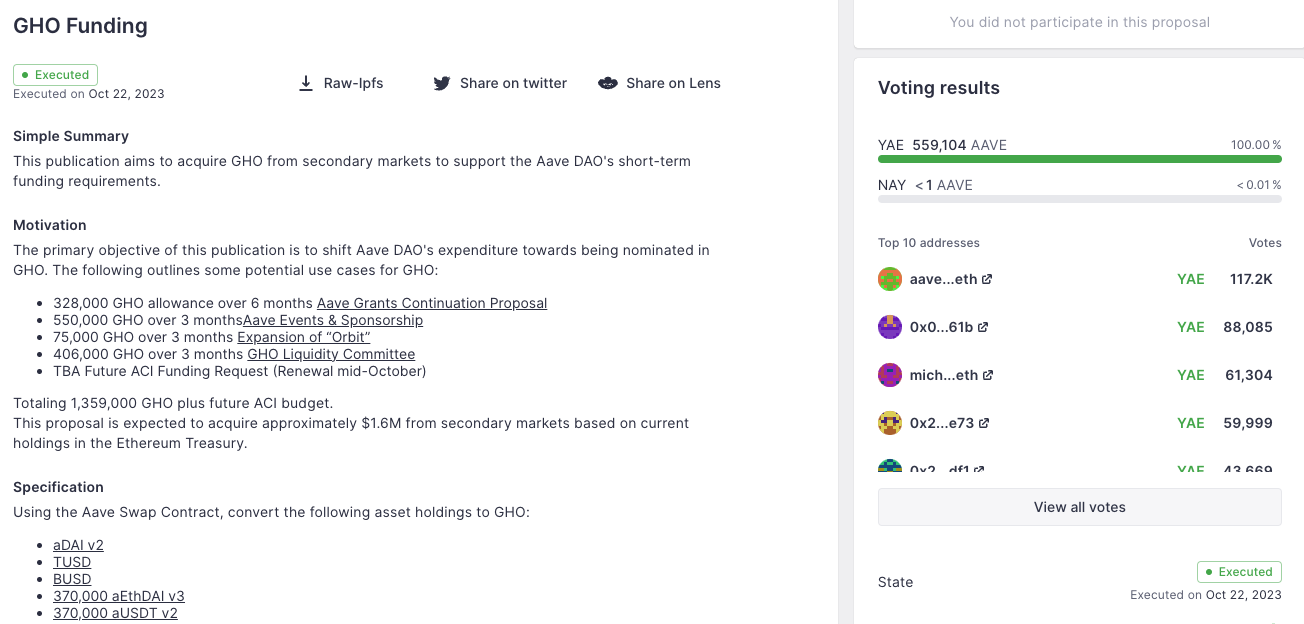

【GPT】Aave V3已经成为Aave的主要产品,支持跨链借贷、隔离资产的借贷和更新的清算机制,同时推出原生稳定币GHO。为了增强GHO的流动性和与美元的锚定,Aave准备了多种措施,包括支出aDAI v2、TUSD、BUSD、aEthDAI v3、aUSDT v2购买GHO,提高GHO借款利率,以及推出激励计划等。

原文作者:蒋海波

原文来源:PANews

Aave一直是整个DeFi生态中最主要的借贷协议之一,其中Aave V2在上一轮牛市期间起到了不可磨灭的作用,但近期数据显示Aave V3正在超过V2,或许在不久的将来Aave V2也会像V1一样退出历史舞台。稳定币GHO是Aave在今年推出的另一项重要产品,但GHO的表现并不理想,缺少应用场景,价格长期低于1美元,为此Aave准备了多项措施准备解决这一问题。

Aave V3超过V2,V3保持高增速

Aave始于2017年的ETHLend,2018年更名为Aave,2019年在以太坊上部署了最初版本的智能合约并推出了Aave V1,2020年底推出了Aave V2,2022年3月推出了Aave V3。从上个牛市以来,Aave V2就是Aave的主要产品,也是整个DeFi生态最主要的借贷协议之一。

但Aave V2还是存在一些缺陷,如不能限制每个流动性池的借贷数量,一种资产的风险可能对整个协议产生风险。此前Curve创始人Michael Egorov在其中抵押了过多的CRV借入稳定币,无论是Michael Egorov还是他的对手方,一旦头寸被清算,市场上都没有足够多的流动性,也让Aave实际产生过坏账。

虽然从Aave V3推出以来,V2版本的TVL在逐渐下降,V3版本的TVL增加,但始终是V2版本占据主导地位。在今年9月份,Aave V3上线一年半之后,这一局面终于迎来转变,Aave V3的TVL超过了V2版本。

Aave V3支持跨链借贷、用高效模式提高资金利用率、支持隔离资产的借贷、能设置借款和存款的上限、更新了清算机制、可提供多种奖励代币等。Aave V3也帮助Aave在多链生态的布局上站稳了脚步,V3版本的地位也日益牢固。

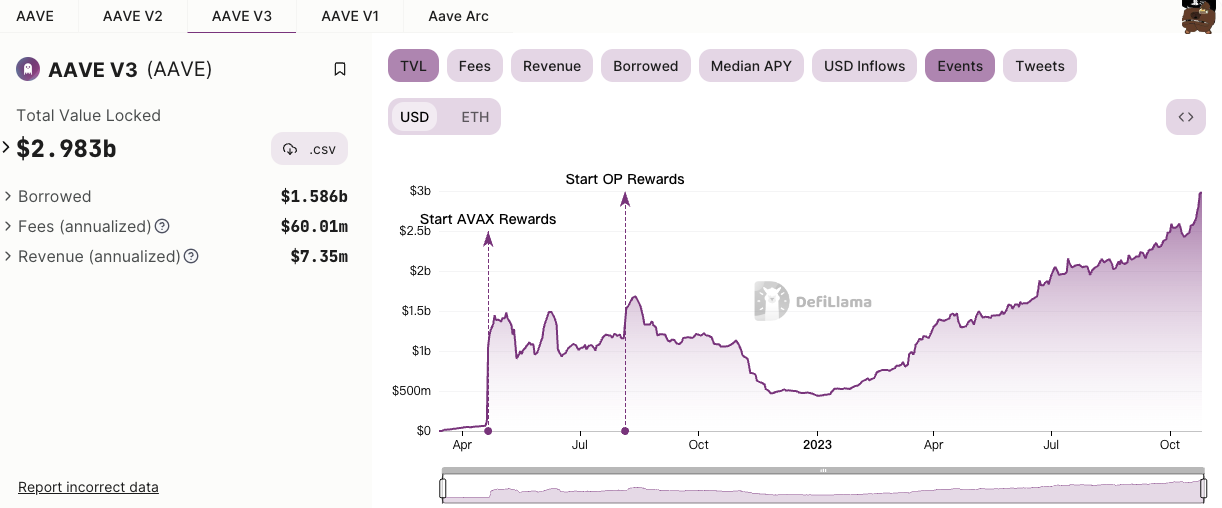

如下图所示,今年以来,Aave V3从年初以来一直保持了稳定的增速,TVL从4.4亿美元增长至目前(2023年10月25日)的29.8亿美元。

GHO需求不足,价格轻微脱锚

在做好通用的借贷协议之外,Aave还在今年7月推出了自己的原生稳定币,支持用多种存款作为抵押品借入GHO,可能为协议带来新的收入和增长点。和MakerDAO的DAI一样,从Aave中抵押借GHO需要支付利息,但在Aave安全模块中质押AAVE代币的用户可以享有利息折扣。Aave创始人Stani在9月底称,约有30%的GHO以折扣的利息铸造。

截至10月25日,GHO的发行量上限为3500万,目前已发行2654万。由于需要设定各种风险参数,也正是在Aave V3成熟之后才有了GHO出现的机会,可根据GHO稳定币的使用情况,由治理调整发行量上限。

和Curve的crvUSD等稳定币相比,GHO并没有足够多的应用场景。Aave并非DEX,在为GHO吸引流动性方面的能力有限。在所有头部DeFi项目发行的去中心化稳定币中,GHO的表现似乎相对较差。

GHO虽然是超额抵押的,但并没有一套机制能够让GHO的价格锚定到1美元。从价格上看,自发行以来,GHO的价格一直低于1美元,且有越走越低的趋势。根据CoinGecko数据,目前GHO价格在0.967美元附近,有超过3%的负溢价。

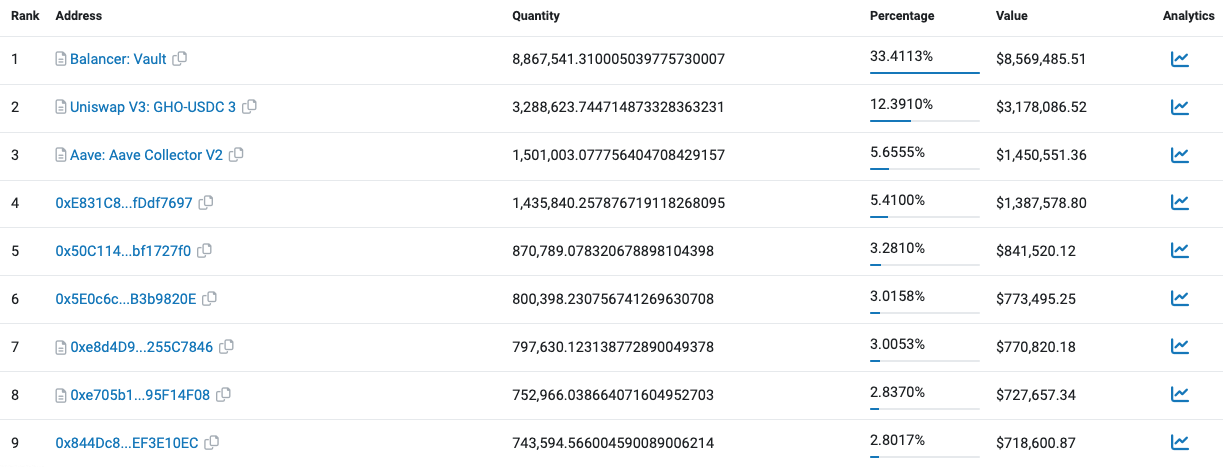

从Etherscan的链上数据看,GHO最多的去处是Balancer和Uniswap这两个DEX,两者分别占现在GHO发行量的33.4%和12.4%。

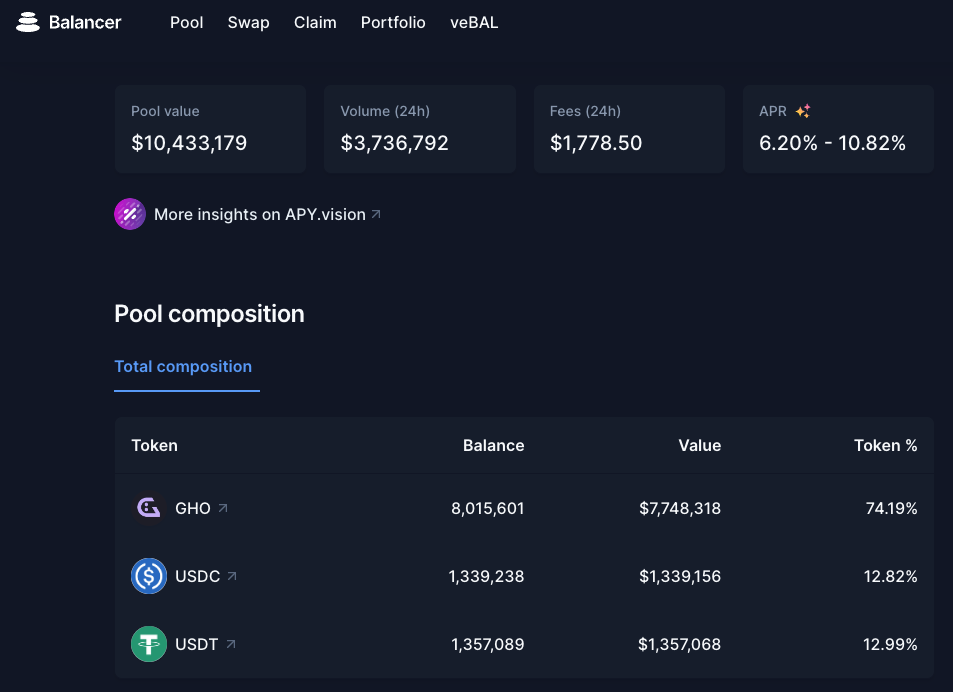

Balancer流动性池显示,GHO的流动性在GHO/USDC/USDT池中,但三者的比例已经严重偏离,GHO的比值占据74.19%,USDC和USDT分别只有12.82%和12.99%。说明GHO需求不足,很多用户铸造GHO后在市场上抛售。

关于【Aave的创新与挑战:从Aave V3的高增速到GHO的流动性策略】的延伸阅读

浅析Aave V4的核心要点——“统一流动性层”

Aave V4将推出" 统一流动性层",整合多个网络的流动性。类似于V3的Portal,但更高效灵活。通过模块化设计,Aave可更有效管理流动性,提高资金效率。升级还将允许添加新模块,如隔离池和RWA模块。Aave将成为无视链间流动性隔阂的DeFi协议,但需要信任假设。V4引入改进,如动态利率、流动性溢价、智能账户,构建Aave Network。旨在推动生态系统进一步采用,服务于10亿潜在用户。

Aave v4 的一些思考:每个大协议都应该发链?

Aave v4的改进旨在提高用户体验、降低治理成本、防止不良债务扩散,并为长期发展提供便利。其中包括统一流动性层、模糊控制利率、流动性溢价机制、智能账户和金库、动态风险参数配置、超额债务保护机制、与GHO稳定币的原生集成和计划推出的Aave Network。Aave计划推出的新网络层将作为GHO稳定币和借贷协议的核心枢纽,使用GHO支付费用,以Aave V4为枢纽,$AAVE作为主要质押资产。Aave未来将专注于稳定币市场,为GHO创造场景。Aave Labs将持续关注网络发展,选择最合适的技术方案。

多措施增强GHO流动性以及与美元的锚定

面对GHO需求不足、价格脱钩的问题,Aave准备了多种解决方案。

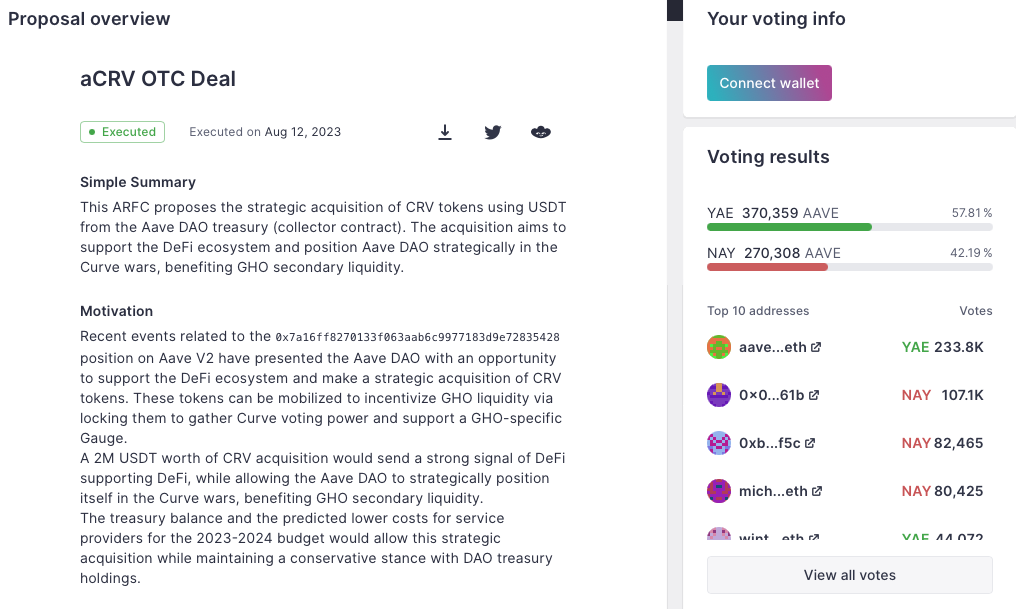

8月份,当Curve创始人的抵押借贷头寸面临清算,准备以OTC方式折价出售CRV代币时,Aave发起提案,用200万美元购买了500万CRV。虽然该提案争议较大,赞成率只有57.81%,但还是得到通过。这将使Aave DAO能够战略性地开始布局“Curve War”,可以在Curve上为GHO吸引流动性。

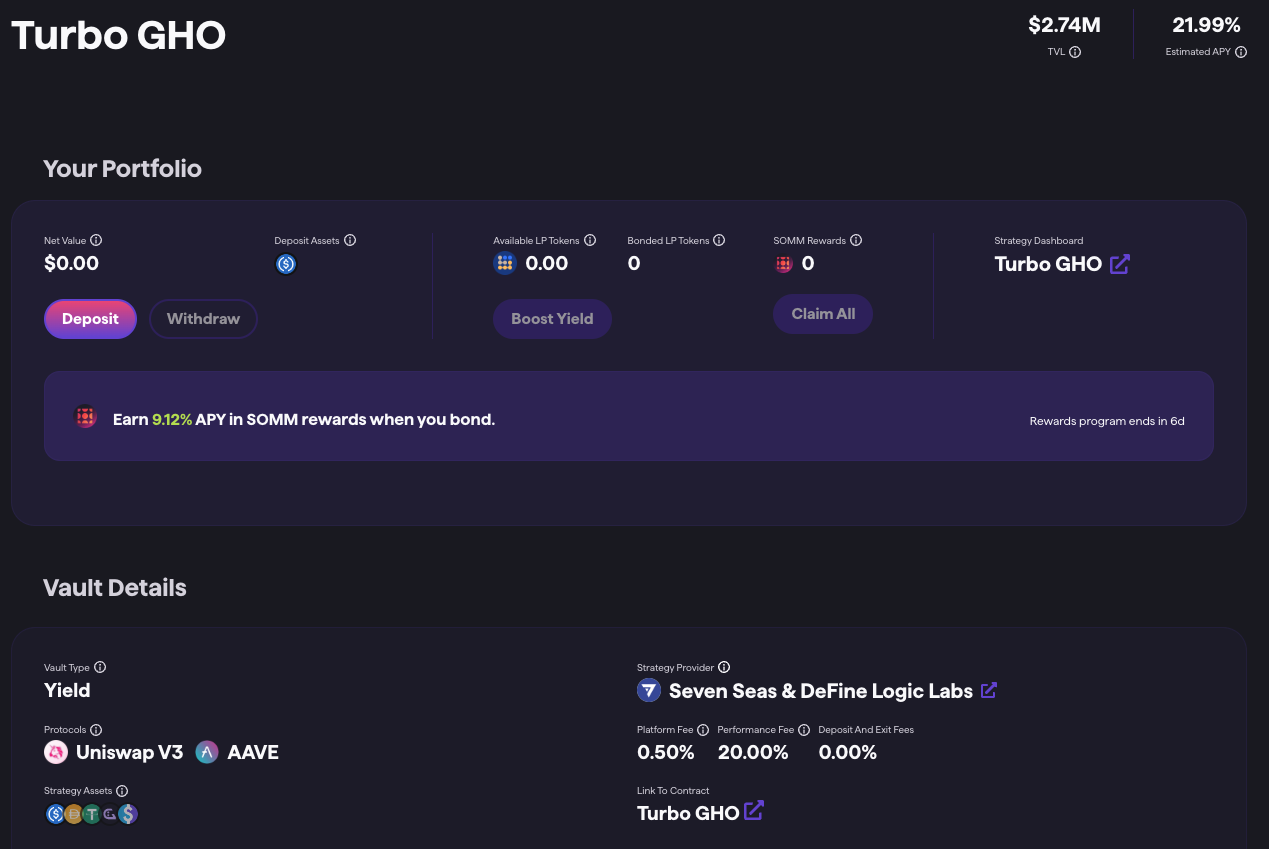

10月4日,Aave公布了8月份的Aave grant项目,包括DeFi研究平台Dojo、开发Turbo GHO Vault的Sommelier、使用Aave开发Delta中性策略的CIAN、主动管理抵押债务的Altitude、DeFi资产风险参数模拟器DeFi Simulator、Aave RFPs和服务提供商ToS、为Aave提供综合报告的Revelo Intel、开发了区块链和DeFi课程的Laval University 。这些项目都在围绕Aave进行开发或采取措施加强GHO的采用。

10月22日,Aave执行了一项提案,从Aave DAO中支出aDAI v2、TUSD、BUSD、aEthDAI v3、aUSDT v2购买GHO。预计总共从二级市场获得160万美元的资金,获得的GHO将用于Aave赠款、活动、赞助,以及GHO流动性委员会的工作等。

10月23日,Aave执行了将GHO借款利率从2.5%提高到3%的提案,目的是为了加强GHO和美元的挂钩,以及增加协议从GHO产生的收入。

同样在10月23日,GHO流动性委员会在Sommelier Finance上推出为期3个月的激励计划,以增强GHO的流动性并加强GHO和美元的挂钩,Turbo GHO的用户可以同时获得GHO和SOMM奖励。Turbo GHO是一个多策略Vault,会将资金用于在Uniswap v3上提供GHO/USDC的流动性等操作。

从Sommelier Finance官网看,目前该策略的收益率约为21.99%,其中9.12%为SOMM奖励、9.89%为GHO奖励,剩下部分可能来自该策略产生的实际收益。

但目前GHO的价格仍未恢复。Curve上虽然有crvUSD/GHO的流动性池,但只有21万美元的流动性,也没有开通激励。如果Aave能够将CRV代币利用起来,在Curve上吸引流动性可能效果更佳。Frax也在GHO上线时就发起提案将Curve GHO/FRAXBP添加到FXS gauge,如果两者能够合作,也是增强流动性的一种措施。

小结

Aave V3推出了多种新的功能,也帮助Aave在多链生态中占据了市场,在推出一年半以来,V3版本的TVL终于超过了V2,可能为Aave带来新的契机。

7月份,Aave推出了另一项重要产品,自己的原生稳定币GHO。但GHO一直保持负溢价,为此Aave也准备了多种措施来增强GHO的流动性和与美元的锚定。

此外,Aave和GHO最近还有一些进展,包括在App页面集成ParaSwap来提供交易功能,可在Mt Pelerin上用法币购买GHO或将GHO兑换为法币等。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:蒋海波,如有侵权请联系删除。转载或引用请注明文章出处!

标签:AAVE