解构借贷协议分类及利息期限的设计机制

【GPT】 借贷协议是一份合同,智能合约可以消除交易对手风险,降低成本。Aave贷款被称为“永续贷款”,它提供了一种将未来预期收入与正确的债务期限相匹配的方法,Pendle Finance是流动性最强、增长最快的,sDAI有三种期限,Blur的NFT借贷可以零年利率进行再融资,贷款的特点是收取利率和抵押,利息有期限和利率。

原文标题:Lending Protocol Taxonomy

编者按:本文介绍了借贷协议的分类,详述了贷款的基础知识、贷款的特点、利率等问题,同时深入讨论了久期(duration),从零持续时间到非零持续时间、固定与永久化,以及可选性等概念。

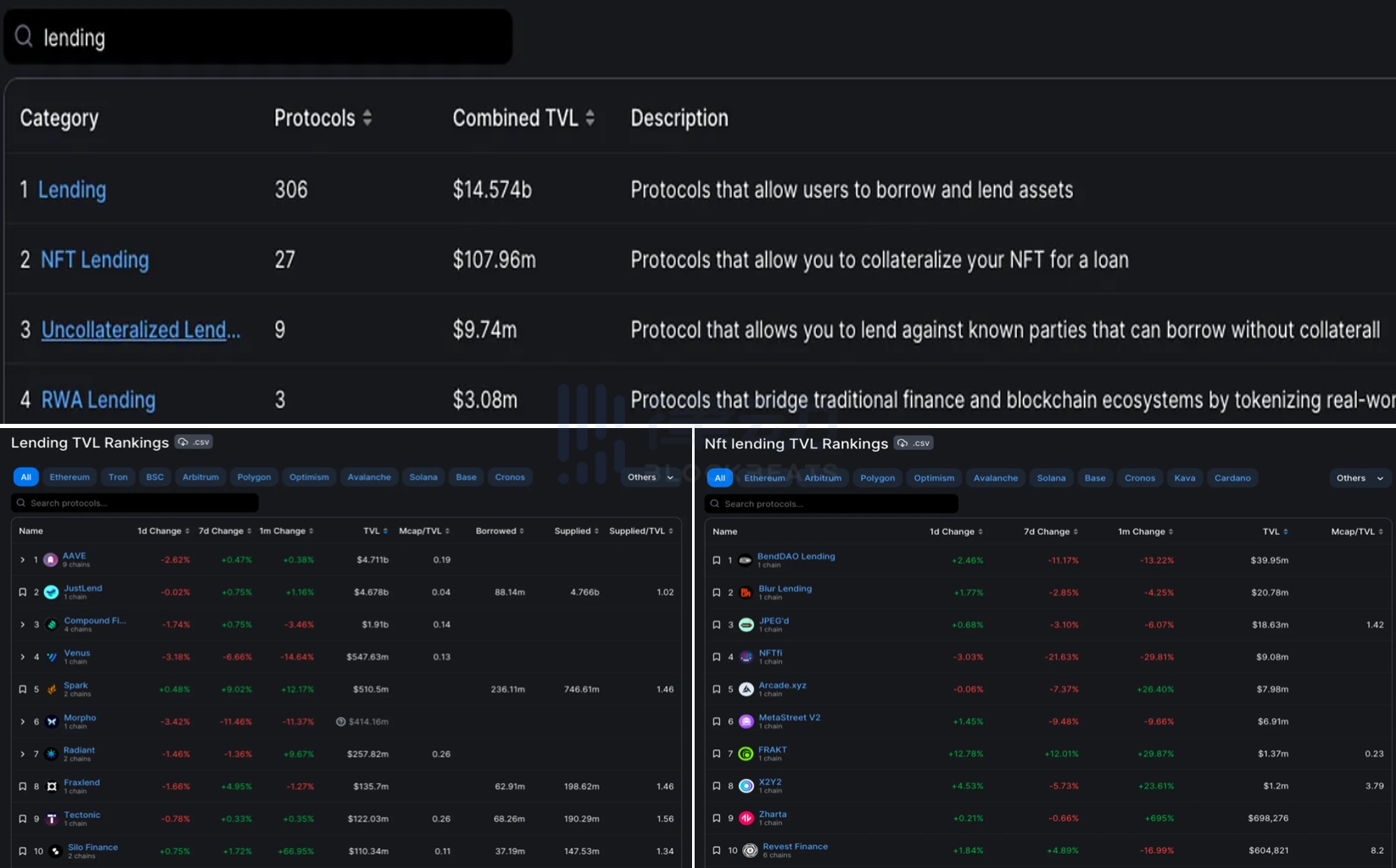

自从借贷协议 Compound 拉开了 2020 年 DeFi 夏季的序幕以来,无数的借贷协议如雨后春笋般涌现,其中很多都是分叉。但一些人引入了新的机制来推动这一领域的发展。本博客系列将尝试对借贷协议进行分类。尽管 Aave 和 Compound 在 TVL 方面仍然领先市场,但去了解市场长尾中仍然隐藏着哪些创新,是一件有趣的事情。

图源:https://defillama.com/

贷款基础知识

在最一般的形式中,贷款是一份合同,规定 A 人将资产移交给 B 人,并在稍后的时间取回这些资产。对于 A 承担的风险,B 支付利息——合同结束时,返还的资产总额应大于原始贷款金额。在某些情况下,这足以进行交换。例如,政府债券和一些公司债券仅承诺未来偿还。

然而,对于信誉较差的借款人(例如试图在链上借款的匿名者)来说,承诺偿还是不够的,因为借款人可能会卷款逃跑。在这种情况下,贷款需要抵押。借款人必须将抵押资产交给托管人托管。抵押品的价值必须高于贷款本身,以便借款人有动力偿还并收回抵押品。

加密货币的奇迹之一是托管人可以部分或完全通过算法进行工作。智能合约是一种可信的承诺,消除了交易对手风险,并降低了每个人的成本。其中的成本是智能合约风险。

与传统贷款处理现实世界缺陷的操作程序类似,智能合约也面临着不利的链上环境。根据协议如何找到平衡的差异,借款人、贷方和协议运营商能感受到的用户体验也会有所不同。尽管协议操作员本身不是用户,但协议的设计将决定有多少功能依赖于外部输入,以及必须投入多少操作工作来保持协议顺利运行。

利息

利息有两个维度:持续时间(时间)和价格(利率)。它指的是在一段时间内,除本金之外还需支付多少额外费用。

利息期限

期限也称为贷款期限。在传统市场中,最短期限是一日,通常与隔夜利率或美联储(针对美国)向银行贷款设定的利率同义。另一方面,期限没有限制,但从经验来看,30 年是市场仍然愿意交易的。例如美国的 30 年期国库券和 30 年期抵押贷款。

在加密货币领域,去中心化金融不受传统基础设施的阻碍。因此,智能合约可以支持区块时间允许的最短期限(以太坊为 12 秒)。事实上,超过 99% 的加密贷款都是按照区块时间条款完成的。它们只是在每个区块自动翻转。这就是 Aave、Compound、Spark、Morpho、Radiant 和大多数其他软件的工作原理。

短期利率也称为浮动利率,与称为固定期限的长期利率相反。

贷款滚动与贷款期限/期限

我想在这里做出一个重要的区分,因为正确使用词语可以让我们免去很多困惑。

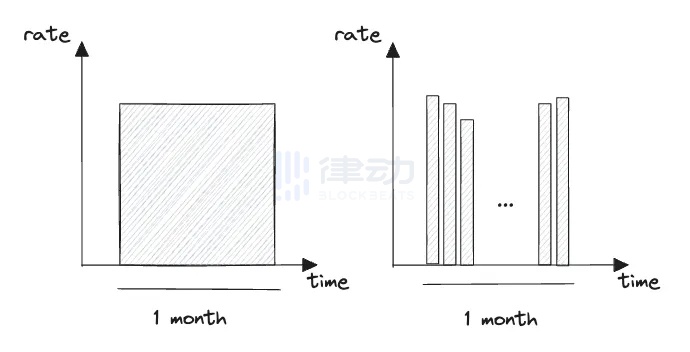

滚动(又称续贷),和贷款期限之间,是存在差异的。为了说明这一点,下面我展示的是 1 个月的定期贷款和 1 个月的隔夜贷款:

虽然最初报价的隔夜贷款利率可以相当于 30 天的利率,但隔夜利率可能会发生变化。换句话说,30 天的定期贷款被锁定。

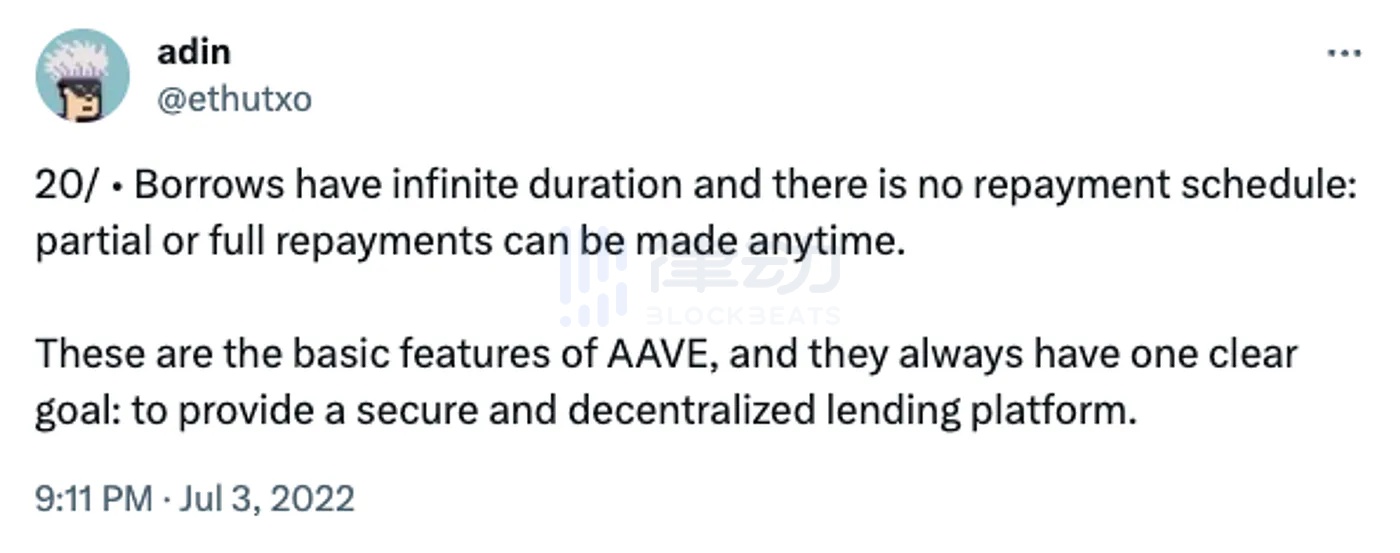

下面这个说法犯了一个典型的错误:Aave 贷款的期限不是无限的。事实上,恰恰相反。它们的持续时间为零(或更准确地说,一个区块的持续时间)。贷款会自动展期,这是一个很好的切换(segue)……

永续化

永续化是一种自动更新合约的机制。在本例中,为借贷合同。

对于 Aave 贷款来说,永续机制非常简单。每个区块的利率由借款利用率决定,总利息按区块累积。因此,有效地,在区块结束时仍然未偿还的任何贷款,都会按照新利用率(new utilization)规定的新利率进行更新。

但你不会经常听到人们将 Aave 贷款称为「永续贷款」,因为它更像是一种退化的情况(在数学意义上,而不是交易者意义上)。

绕道:永续期货

非退化永续合约(non-degenerate perpetual contract)的例子是更著名的「perps」或永续现金结算期货合约,退化者(这次是指交易者意义上的)使用它来交易标的资产的价格变动,而无需接触资产。Perps 的一项奖励功能是启用杠杆交易。

首先快速回顾一下期货永续合约的构建:

1. 资产的期货承诺在未来某个时间交付该资产。

2. 以现金结算的期货承诺在未来某个时间交付该资产的现金等价物(通常是美元),合约需要指定资产的指数价格计算。

3. 以现金结算的永续期货承诺定期以现金(可能为负)支付两个价格的差额:指数价格和永续合约价格(也称为标记价格)。付款称为资金,资金计算的具体细节因交易所而异。一般来说,差异涉及常数因子、回顾期、融资期、最小-最大限制(如果有的话)以及利率抵消。请注意,如果您将 Perp 的回溯期设置为零,则基本上是一个自动延期的期货。

那么我们最初为什么要发明 perps 呢?首先,将流动性整合为一种工具;其次,事实证明市场并不是一个具有无限流动性和零利差的理想化、平滑的数学对象。自动延期的短期期货增加了市场操纵资金的机会,虽然长期期货并不能很好地追踪标的资产。

有了正确的参数,管理者就能随着时间的推移平滑资金支付计算,并可以在跟踪误差和市场操纵风险之间进行实证权衡。

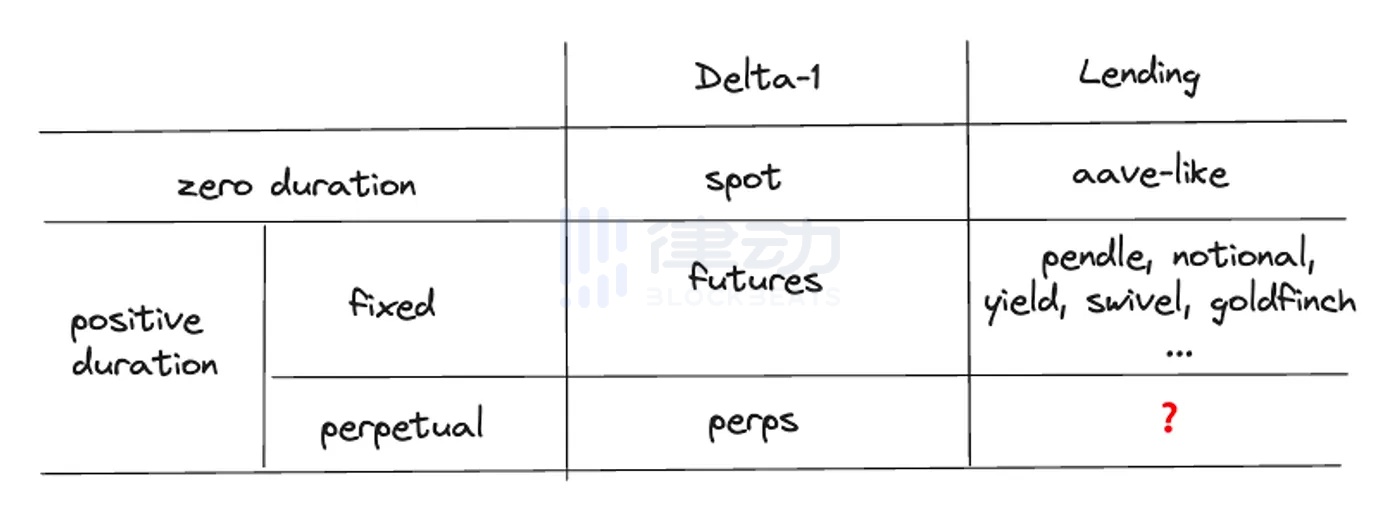

正久期的永续贷款(Perpetual loans with positive duration)

现在我们已经建立了期货和借贷合约之间的映射,我们可以将其总结在下表中:

关于【解构借贷协议分类及利息期限的设计机制】的延伸阅读

MT Capital:bitSmiley — 比特币原生稳定币协议开拓者

bitSmiley 其稳定币 + 去中心化借贷的业务模式也被称之为比特币生态的 “MakerDAO + Compound”。

Foresight Ventures : 一览为Eigenlayer带来ZKML借贷风控方案的Ion Protocol

ION Protocol是由Blockchain Capital两位前员工创立的,得到了来自Blokchain Capital和Restake生态天使投资人的支持。该协议提出基于ZKML的节点监控方案,无需预言机即可完成清算,使LRT持有者能够一键四挖。通过AVS监控方案,评估LRT资产价值,无需依赖CEX/DEX价格,为抵押借贷提供基石。LRT持有者可以通过存入ION借贷获得多重奖励,并利用杠杠借贷产生利息收益。该方案也可应用于其他采用stake和Restake机制的公链和协议。

缺乏提供正久期的永续贷款的贷款协议表明可能存在一些问题。正久期的永续贷款可以实现以下几点:

1. 整合流动性

2. 有效进行利率交易的能力(即,当您承担债务且利率上升时获利,就像 2021 年锁定抵押贷款的幸运者一样)

3. 真正的市场定价价格

4. 奇异的抵押机制

我们如何构建具有正久期的永续贷款?如果永久期货有任何迹象的话,贷款资金必须是标的物价格和合约价格的函数。

但为了继续我们的主题,我将把这个留到以后的帖子中。相反,如果这激起了您的兴趣,您可以等待,或者您可以在联盟最新的毕业生群体中找到答案。

更多关于正久期

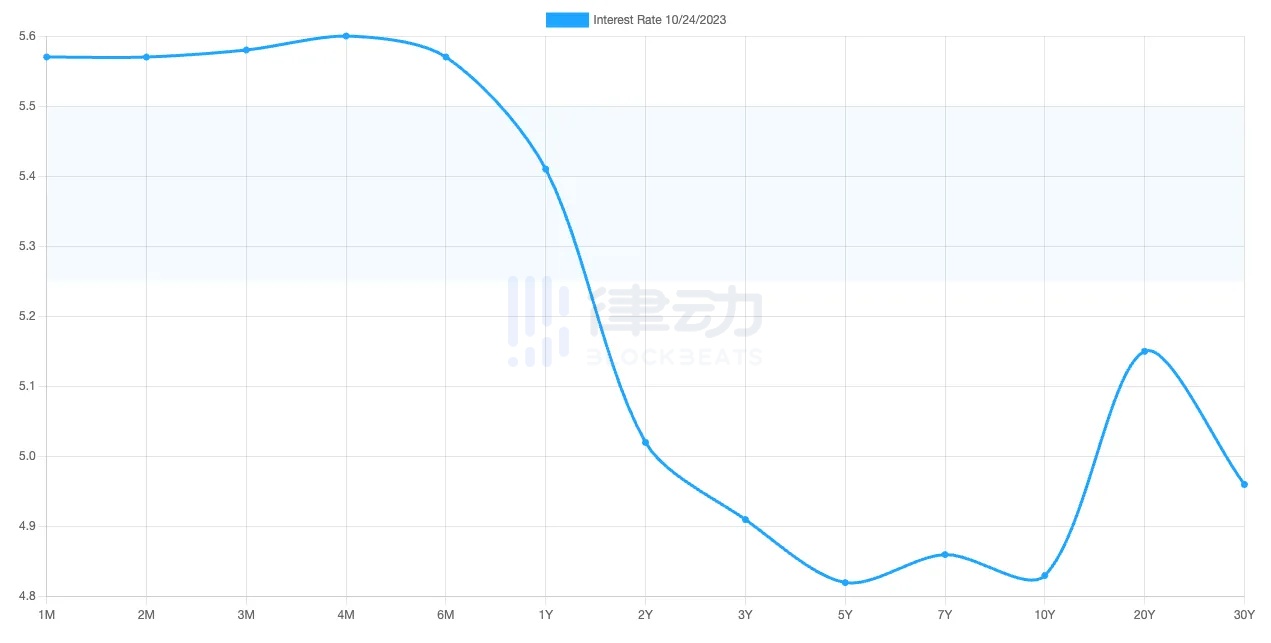

正久期时间特别有趣。对于学者和政策制定者来说,它可以深入了解市场对未来贷款利率的预期。事实上,美国国债收益率曲线是最重要的经济指标之一。

图源:https://www.ustreasuryyieldcurve.com/

对于企业而言,它提供了一种将未来预期收入与正确的债务期限相匹配的方法,从而消除利率波动的风险。这也称为免疫。

在加密货币领域,我们没有看到太多流动性进入长久期贷款(longer term duration loans)。

原因可能是流动性碎片化。对于定期贷款,即使您只发放几个期限,例如 1 年期和 5 年期;在 6 个月后,贷款现在为 6 个月和 4.5 年期。因此,市场最终充斥着各种期限。

另一个原因可能是加密货币对长期债务还没有自然需求,因为它仍然是一个不成熟的领域。个人的交易时间很短。即使是企业(协议)也很难估计未来的现金流(或缺乏现金流)。或者说,目前还没有很好的方法来匹配需求和供应。可以点此链接查看 Alliance 最新的演示。

目前流动性最强、增长最快的可能是 Pendle Finance。那里的市场故事让交易者能够推测加密原生资产的未来收益率,例如 ETH 流动质押衍生品、Maker 的 DAI 储蓄率等。

例如,下面的 sDAI 市场表示,尽管当前 DAI 储蓄率为 5%,但在未来 337 天内,市场预计该利率会下降。因此,337 天的固定利率为 4%。「长期收益率」是指您锁定 337 天的 4% 收益率,确保固定收益率得到充分抵押,然后获得 337 天的浮动收益率(假设其保持不变)。

事实上,sDAI 现在有三种期限(零天、115 天和 337 天),这让我们开始了解 sDAI 的收益率曲线是什么样的。

可调用性

正久期贷款的一个共同特征是可选择性。如果借款人有权随时全额偿还贷款,则该贷款是可赎回的。例如,当利率下降时,借款人愿意支付较低的利率。因此,他们以较低的利率申请新贷款并偿还旧贷款。

在美国,当您获得抵押贷款时,您实际上是在发行可赎回债务。这是因为您可以以较低的利率为抵押贷款再融资。你正在为这种选择付出代价。因此,如果利息下降并且您不进行再融资,那么您实际上就没有利用该选项!

相反的情况是投资者有权收回债务、要求提前偿还、使贷款可回售(puttable)。

Blur 的 NFT 借贷就是一个例子。借款人锁定 NFT 作为抵押品,并以一定的利率获得贷款。除非贷款人决定收回可回售贷款,否则贷款永远不需要偿还(无限期限!)。这启动了荷兰式拍卖流程,贷款可以零年利率进行再融资,然后以越来越高的利率进行再融资,直到拍卖达到将抵押品提供给贷方的利率。

尽管清算过程和可回售性之间存在一些混淆,但我仍然说贷款是可回售的,因为当利率上升时,贷方有动力经历这个过程。

迄今为止的分类

在这篇文章中,我们介绍了贷款的基础知识,贷款的特点是收取利率和抵押,利息有期限和利率。我们深入讨论了久期,从零持续时间到非零持续时间、固定与永久化以及可选性。

在后续的文章中,我将介绍各种协议中的利率是如何设定的、各种形式的抵押和清算机制,以及这些选择所带来的用户体验。

当我根据这个分类法记录更多贷款协议时,我还启动了一个正在进行的电子表格来组织这些信息。请尽情观看!

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:David Ma,如有侵权请联系删除。转载或引用请注明文章出处!

标签:借贷