了解 Flooring Protocol:新的 NFT 碎片化方案 思考稀有 NFT 流动性

Flooring Protocol 是由 NFT OG 级玩家 FreeLunchCapital 所创建的 NFT 流动性解决方案。

原文作者:defioasis

原文来源:吴说Real

10 月 15 日,NFT 流动性解决方案 Flooring Protocol 上线。凭借着将 NFT 碎片化成 ERC-20 的玩法,迅速吸引了 Azuki Elementals、Pudgy Penguins 和 y00ts 持有者参与(目前仅支持的 3 种 NFT 集合),Flooring Protocol 也成为了这三个 NFT 集合最大的“持有者”,并迅速抬高了其在 NFT Marketplace 的交易量。截至 10 月 16 日 16 时,Flooring Protocol 吸引了 914 个 Azuki Elementals、191 个 Pudgy Penguins 和 365 个 y00ts,TVL 超过 1,800 ETH。

项目背景

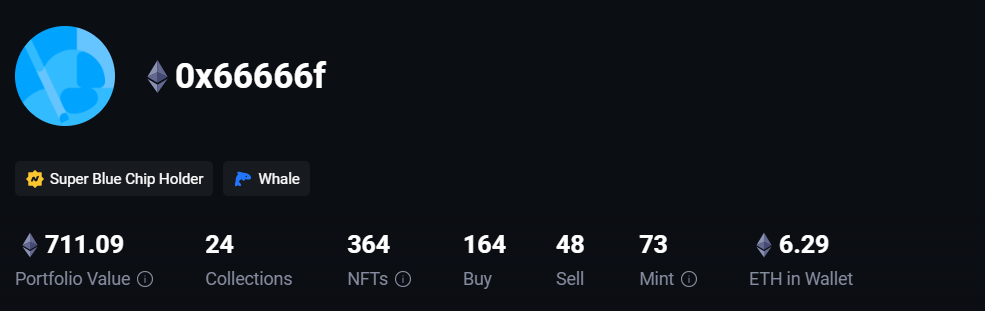

Flooring Protocol 是由 NFT OG 级玩家 FreeLunchCapital 所创建的 NFT 流动性解决方案。FreeLunchCapital 是此前未公开身份时的神秘鲸鱼 0x66666f,该地址目前仍持有价值超过 110 万美元的 NFT。此外,Flooring Protocol 已完成了安全公司 Halborn 的审计。

数据来源:

https://nftgo.io/account/ETH/0x66666F58dE1bcD762A5E5c5aFf9cc3C906D66666/NFT

NFT 碎片化成 ERC-20:1 NFT = 100 万 μTokens

NFT 碎片化,并非是一个新鲜的概念。Paradigm 曾在 2021 年 8 月领投了 NFT 碎片化协议 Fractional(后更名为 Tessera)的 200 万美元种子轮融资,但在今年 5 月由于声称未能达到商业化盈利要求,Tessera 已停止运作。Tessera 的碎片化方案是将某个高净值 NFT 碎片化成一定数量的更小单位的 Raes。Raes 本质仍是一个 NFT,代表着某个高净值 NFT 的集体所有权和治理,并可以在 NFT Marketplace 上交易。将 NFT 碎片化成更小单位的 NFT,这套方案在近两三年来未能得到较大的推广。普遍认为,碎片化成一小部分的 NFT 本身同样可能面临着流动性枯竭的可能,并不一定能为完全体 NFT 带来足够的流动性,并且可能带来完全体 NFT 的价值混乱问题。

与 Tessera 不同的有两点,一是,Flooring Protocol 是将某个高净值 NFT 碎片化成 100 万个 ERC-20 μTokens。比如,当用户将 1 枚 Pudgy Penguins 存入 Flooring Protocol 后,将收到 100 万个 μPPG 代币(不同 NFT 集合之间的 μTokens 并不相通,同一 NFT 集合中的 NFT 碎片化后的 μTokens 一致);用户可以使用 μPPG 在 DEX 上交易。

二是,碎片化后的 μTokens 存在放弃和保留 NFT 所有权的两种情况。基于这两种不同的用户需求,Flooring Protocol 将碎片化模式分为 Valut 和 Safebox。当用户将持有的某个 NFT 存入 Vault,获得 100 万 μTokens,并放弃该 NFT 的所有权;如果用户想保留碎片化后 NFT 的所有权,将 NFT 存入 Safebox 前需要选定存放时间和质押一定数量的 Flooring Protocol 平台币 FLC(存放时间越长,质押 FLC 越多),随后获得 100 万 μTokens 和用于验证该 NFT 所有权的 Safebox Key,而 Safebox Key 在未来可以通过拍卖和其他工具进行交易,即 Key 拥有独立于 NFT 集合地板价以外的价值。

关于【了解 Flooring Protocol:新的 NFT 碎片化方案 思考稀有 NFT 流动性】的延伸阅读

长推:热门NFT碎片化协议 Flooring 机制解析

Flooring协议的核心是将NFT碎片化,从而提高流动性

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

无论是 Vault 还是 Safebox,都可以通过销毁与 NFT 集合相对应的 100 万 μTokens 进行赎回 ,而后者则还需要 Safebox Key。但由于存放在 Vault 中的所有 NFT 的原先持有者都已经放弃了所有权,这意味着销毁 100 万 μTokens 兑换 Vault 中的 NFT 具有不可预测的随机性,用户会随机赎回到 Vault NFT 中的某一个,就如同在铸造阶段,未开图之前充满着惊喜。

而由于放弃所有权的某个 NFT 集合中的 Vault NFT 所对应的 μTokens 总是小于等于市场流通的 μTokens 总量,因而针对 Vault NFT 会有一个储备率。储备率= Vault NFT 数量/(Vault NFT 数量+ Safebox NFT 数量)。储备率越高,说明 Vault 有充足的 NFT 来支持 100 万 μTokens 的赎回。

为了维持稳定的 Vault 储备率,Flooring Protocol 引入了动态的 Vault 赎回费和 Safebox 租金(额外质押的 FLC)。储备率和 Vault 赎回费和 Safebox 租金成反比。当然,Vault 储备率大于 40% 时赎回是免费的,唯有低于 40% 才开始动态提升,赎回费以 FLC 计价。对 Safeboxes 额外质押的 FLC(租金)来说,储备率大于 60% 时,每额外增加一天需要再质押 2,000 FLC;而当储备率小于 60% 时,质押的 FLC 开始以每减少 2% 动态提升,储备率越接近 0%,要求每额外增加一天需要再质押的 FLC 就越多。当储备率小于 2% 时,每额外增加一天,需要质押 57.6 万 FLC。

由于 Safebox 有预先设置的存放时间,因而受限于 FLC 的价格和 Valut 储备率等原因,当用户的 Safebox 到期,有部分用户会面临着无法赎回 Safebox 中的 NFT(质押的 FLC 可以拿回)。当 Safebox 到期后的 24 小时内,任何用户都使用 FLC 对过期的 Safebox 发起拍卖,出价者最高者获得该 Safebox Key,但需要向协议支付 20% 的费用;当拍卖结束后的 24 小时内,新的所有者可以直接解锁 NFT 或延长存放时间。如果在过期后的 24 小时内,没有人参与拍卖,则任何用户都可以使用 100 万 μTokens 解锁 Safebox 并兑换 NFT,即 Safebox Key 价值不复存在。

Tokenomics

Flooring Protocol 平台币 FLC 已于协议上线时一并推出,并在上线后一度突破 4 亿美元 FDV,目前已回落。FLC 总量 250 亿枚,40% 用于社区支持,25% 作为储备,20% 分配给核心贡献者,5% 分配给战略投资者,5% 用于 DEX 流动性,5% 用于 CEX 做市,而其中分配的社区的 40% 中的 50% 用于 μTokens 的流动性激励。截至 10 月 16 日 16 时,μPPG、μY00T 和 μELEM 拥有约 290 万美元流动性。此外,FLC 除了可以通过质押享受 Safebox 和流动性激励外,还能解锁不同的 VIP 权益、拍卖特权等。

整体而言,从 Vault 和 Safebox,所有权的舍弃和保留,可以看出对 NFT 集合中不同 NFT 的适用范围。对于地板 NFT,用户并不会倾向于保留所有权,更追逐于流动性,因而会优先选择 Vault;对于稀有 NFT,用户倾向于在流动性和所有权之间的一种平衡,因而会优先选择 Safebox,而 Safebox Key 的价值就代表着稀有 NFT 与地板 NFT 之间的溢价。Flooring Protocol 的 Safebox 是目前市面上为数不多的对稀有 NFT 流动性思考的解决方案。此外,将 NFT 碎片化成的 μTokens 愿景终局会是大型中心化交易所,将 NFT 带入 CEX 可能会极大地提升 NFT 流动性;将 μTokens 应用于 Uniswap V3 可能会带来更高效的 NFT 资本效率,即将到来的 V4 hook 如何与 μTokens 进行结合同样值得期待。

不过,在当前 NFT 大熊市背景下,场内资金的出逃,充足的流动性带来的是不可避免地持续下跌,Blur Bid Pool 也印证了这一点。目前对于 Flooring Protocol 的追捧似乎也更多是对于 FLC 激励的获取,μTokens 能否为 NFT 带来更多的场外资金、带领 NFT 走出困境,仍有待观察。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:defioasis,如有侵权请联系删除。转载或引用请注明文章出处!