详解Celestia原理和通证经济:上线后如何质押操作?

Celestia宣布空投6000万枚TIA代币,TIA总供应量为无限,通过DA技术验证新发布区块,Cosmos链早期是质押经济学,官方参与质押会导致APR暴跌。

原文作者:Fishery Isla,Biteye 核心贡献者

原文来源:Biteye

01 前言

「All tokens, locked or unlocked, may be staked.」

「所有锁定或解锁的代币都可以被质押。」

9 月 26 日,模块化区块项目 Celestia 宣布面向 7579 名开发者与 576653 个链上活跃地址空投, 6000 万枚 Celestia 的代币 TIA,符合资格的用户需在 2023 年 10 月 17 日 20: 00 之前领取,由于主网还未上线(计划 2023 年底),TIA 开启转账具体时间还未知。

Celestia 算是上一波牛市(20-21)的中后期才启动的天王级项目,投资者对其抱有相当大的期望,很多机构挤破头也想参与 5500 万的 Series B 融资。

Celestia 在 2021 年初以 LazyLedger 的名称完成 150 万美金的种子轮, 2021 年 6 月宣布更名为我们熟知的 Celestia, 10 月以闪电速度完成 b 轮融资 5500 万美金, 21 年末才逐步开始运营宣传, 2023 年 9 月宣布空投,按照官方预期年底将上线主网,随之就能开启空投转账。

从立项到空投仅有 2 年多的时间,一方面 Celestia 团队执行力还是值得肯定的,尤其是有同样天王级项目 StarkWare 、zkSync 和 LayerZero 的拖延症衬托。

一方面也得益于 Celestia 是基于 Cosmos SDK 开发的,Cosmos 系链的主权性:链的共识是由原生 token 的 PoS 维护的(其他天王的 token 大多只是治理 token,所以可以一直拖着),因此想要上线主网,就必须先完成空投确认,主网上线的同时,余额就会出现在第一个区块。

要注意,由于 Celestia 主网并无智能合约,待有 CEX 上线开启 TIA 充值或 Celestia 主网开启 Osmosis IBC 后才能开始交易。

另外,关于上线后的质押操作,这点是重点,会在后面空投部分展开讲。

02 背景

Celestia 在机构投资圈的热度很高,能在短时间获得如此之巨的融资额,很大程度是因为一篇 2018 年 9 月的学术论文的影响——《Fraud and Data Availability Proofs: Maximising Light Client Security and Scaling Blockchains with Dishonest Majorities》(欺诈和数据可用性证明:最大限度地提高轻客户端安全性并以不诚实的多数扩展区块链)。

这篇论文被发表在 arxiv,第一作者就是 Celestia CEO Mustafa,第三作者则是 Vitalik,而这篇论文所提出的新型欺诈证明的概念则是如今 Celestia 技术的基石。

要明确 Vitalik 是文章的三作,只代表他参与并认可论文里的技术,并不代表他为 Celestia 项目背书。而恰好相反, 2022 年初,Vitalik 在 Reddit 发文提到对于 使用 Celestia DA 来处理以太坊资产会遭到 51% 攻击的忧虑。

解释其中的细节太过复杂,简单说,Celestia 的技术路线是被以太坊认可的,但以太坊在探索扶持自己的 DA,而 Celestia 是第三方的。

论文和市面上大部分报告都注重理论,直到 TIA 空投,很多投资者也没明白 Data Availability(DA,数据可用性)到底是什么,下面也会用简单易懂的语言解释这一部分。

03 通胀经济和质押收益原理

一定要注意:Cosmos 系的 token 和一般的空投不一样,空投介绍里提到的总量是特指创世区块时间所有代币的分配比例,后续 PoS 的发行的则要额外计算,很多 Cosmos 代币在开链以后代币总量是无限的,TIA 就是这样。

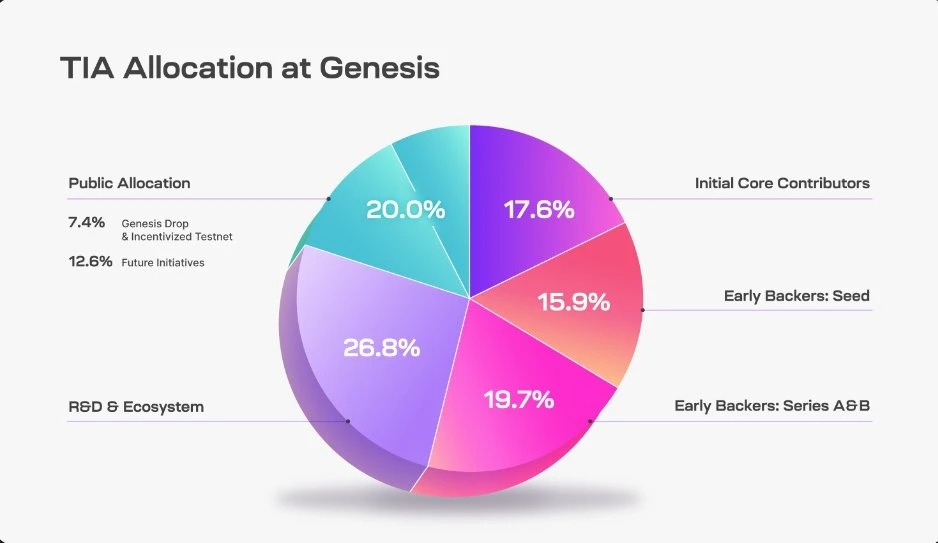

在 TIA 创世区块中:

- 总供应链:无限

- 供应量(创世区块,以下为针对此的百分比): 10 亿

- 种子轮投资者: 15.9%

- A&B 轮投资者: 19.7%

- 研发和生态系统: 26.8%

- 社区: 20%

- 初始核心贡献者: 17.6%

解锁信息:

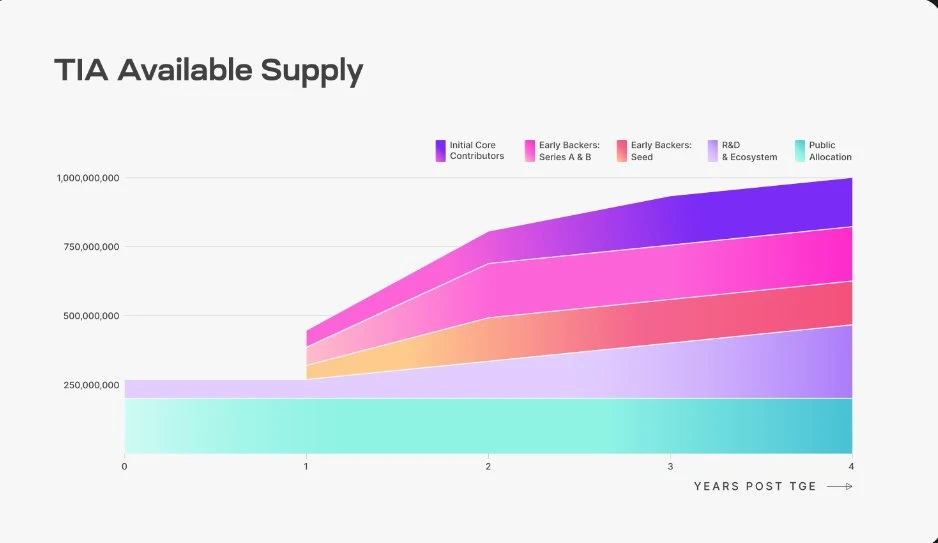

团队和投资者将在第一年后开始释放其分配的 33% 。团队将在 3 年内收到剩余资金,而投资者将在 2 年内收到剩余资金。

团队和投资者将在第一年后开始释放其分配的 33% 。团队将在 3 年内收到剩余资金,而投资者将在 2 年内收到剩余资金。

研发和生态系统在发布时解锁 25% ,剩余的 75% 从第 1 年到第 4 年连续解锁。

初始核心贡献者在第一年解锁了 33% ,其余 67% 从第 1 年到第 3 年连续解锁。

种子轮投资者,第一年解锁 33% 的种子资金,其余 67% 从第一年到第二年连续解锁。

A&B 轮投资者:A 轮和 B 轮第一年解锁 33% ,其余 67% 从第一年到第二年连续解锁。

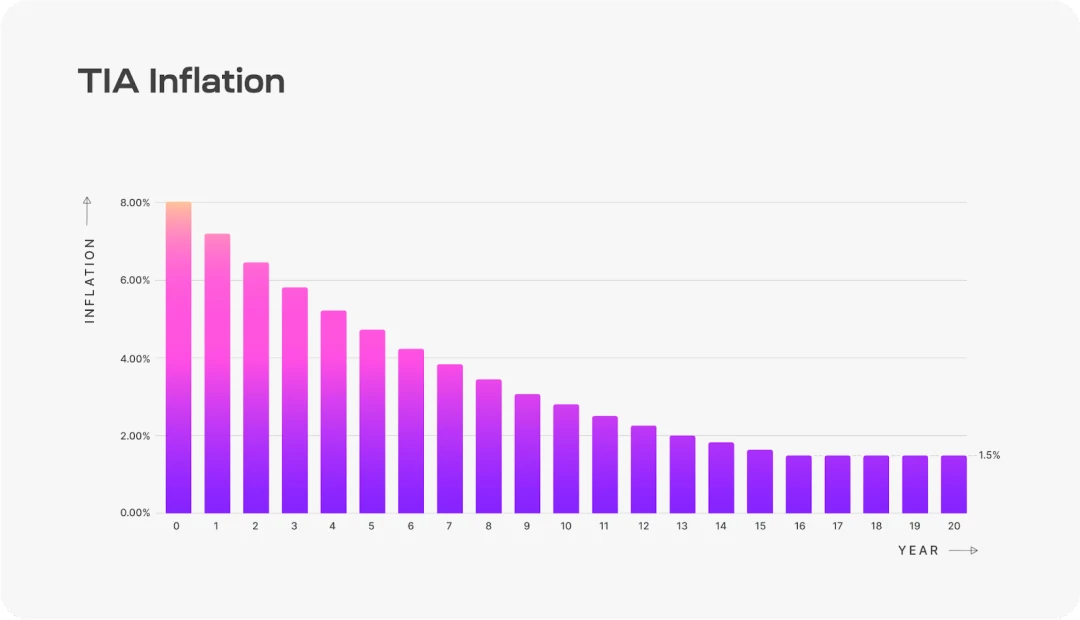

看到这里,似乎除了供应量无限,都和大多数空投类似。其实不然,真正要注意的正是 PoS 无限供应量所带来的带来的通货膨胀分配问题。根据官方文档,TIA 通胀率从每年 8% 开始,每年下降 10% ,直到达到 1.5% 的长期发行率。确切的年通货膨胀率可以在下图中找到。

这里的 8% 可以理解为若创世区块发行的 10 亿枚全部从一开始就参与质押,那么年利率将会是 8% ,也就是一年将产出 8 百万颗 TIA(固定的),第二年变为 8 百万减去 80 万(10% ), 720 万颗。

而真实情况下 pos 质押的 apr 并不是这么算的,我们要考量具体有多少会参与质押,这是显然一个通过市场博弈出来的问题:正常情况下,如果很少人质押,那么质押 apr 就会高,进而高 apr 吸引新人买入,参与质押,奖励就被分给更多的人,apr 就会下降,如此循环。

关于【详解Celestia原理和通证经济:上线后如何质押操作?】的延伸阅读

TIA 涨超 30%,Celestia 创始人写了一份主权链宣言

Celestia原生代币TIA今日大涨30%,创始人Mustafa认为区块链技术赋予社区主权能力,主权汇总链降低门槛,推动数百万个拥有自身顶级社会契约的主权社区的激增。区块链使得共识的人们能够建立共享的经济和合约关系,出现了许多新的社会和经济原型。主权汇总链可以减少主权社区部署共识网络的开销,使社区能够自组织和集体行动,构建模块化,成为主权者。

再质押赛道大热,加密市场上演新叙事

以太坊在Layer2生态中的地位受到基于Cosmos构建的模块化区块链如Celestia和Dymension的挑战。以太坊联合创始人提出为L1添加复杂功能以减轻L2负担,但也出现了Restaking现象。EigenLayer提出的再质押概念受到关注,与其他再质押项目如KelpDAO合作,为用户提供流动性质押、跨链通信等服务。再质押对以太坊的影响备受关注,加密大V认为它是本轮以太坊最重要的叙事。总的来说,EigenLayer的模式有助于项目快速、便捷、低成本地部署应用。

以上的知识,任何一个玩过 Yield Framing 的玩家都会明白。下面介绍的才是大多数人不知道的,重点!

官方文档写到:「All tokens, locked or unlocked, may be staked, but staking rewards are unlocked upon receipt.」,大概意思是说「所有锁定或解锁的代币都可以被质押,但质押奖励在收到后即被解锁。」

也就是说,除了 7.4% 散户空投以外的 9 亿 2 千 6 百万枚 TIA 即使处于锁仓状态或者是另有用途,比如:生态基金,同样都是可以参与质押的。

乍一看挺合理,质押收益也锁上了,但其实这个很违背正常逻辑,明明处于锁定阶段,却还能质押。而什么时候质押,质押多少,都是未知数,这些变数都与质押收益息息相关。

而 Cosmos 链早期恰好就是玩的就是质押的经济学,如果光是看官方给出的流通折线图(下图)却不知道上面的游戏规则,就很容易造成误判。

算一笔账,开链当天,假设官方没有参与质押,如果 7.4% 的散户空投之中有 10% 质押(随便假设的,因为领取需要时间,领取后也会有人卖掉,合理),那么日化利率将会十分离谱:

(8% /365)/0.74% = 2.96%

接着算,如果继续假设官方没有参与质押,散户空投的质押率达到夸张的 50% ,日化利率也有 0.59% 。这挖出的奖励还不是普通的山寨,因此仅凭 APR 依然可以说服一大部分投资者入场质押,推高二级市场价格。

其实,如果单是 7.4% 流通额内部互搏倒还好,APR 虽然会维持在一个高位运行,但还是相对健康的。

问题就在于按照 Cosmos 生态的经验,官方会不定时不定量的参与质押一部分代币,尤其是投资人那部分份额,不会情愿被通胀稀释比例。

一旦锁仓份额参与质押,届时 APR 会暴跌,引发就将是巨量的解锁抛盘,按照 Cosmos 生态的经验是 14 或者 21 天 TIA 才能从质押状态变回流通状态。

如果散户投资人不知道以上规则,就很有可能会造成投资误判。去年春天的 Cosmos 生态 EVM Evmos 就是这么一个例子:

高 APR 维持了 3 个月左右,随后官方出手参与质押,导致 APR 暴跌,进而引发了强烈的抛售,即使没有选择抛售的投资者也从复投策略变成了挖提买策略。

简而言之,如果开链后质押的 apr 很高,官方尚未参与质押,那作为非长期投资者可就要慎重了。

最后,让我们来聊聊 Celestia 之所以这么火爆,其背后的核心技术「DA」是什么。

04 什么是「数据可用性」?

Data Availability 简称 DA,直译为「数据可用性」。可实际上,按照中文语境,DA 说的不是某种性质,把它理解成一个验证新发布区块的方法更为恰当。很多朋友没能理解 DA,翻译要背一大半锅。

大多数朋友将 DA 错误地理解成了区块链数据可检索(下载)。要明确,DA 是指在当一个区块被添加到区块链时,节点下载那个区块,并核实交易数据是否正确的行为,如果这个区块被很多节点核实正确,那么这个区块就正式达成共识了。

换句话说,数据可用性与区块尚未达成共识时相关。因此,DA 关乎于区块链安全,如果 DA 出现漏洞,区块提议者可以在区块中插入恶意交易造成严重后果。而优化 DA,就可以提高区块链性能。

以太坊的 DA 是用 P2P 广播的,就是说每个全节点都要下载和传播新的区块,还要存储 Rollup 的数据,以确保区块生产者提出的变化与节点独立计算的变化完全一致。这种方法无须信任,但就是效率低下,对节点与网速要求高,会影响去中心化程度。

而 Celestia 的 DA 技术引入纠删码和数据随机抽样来设计一套传输和验证的协议,与以太坊节点需要下载整个区块区块数据不同,Celestia 只需要下载一小部分区块,便可从统计学 Fraud proofs 上认定区块是否正确。如此有助于降低对硬件和网络的要求,使旗下服务的结算层、执行层具备更去中心化的运行条件和高的吞吐性能。

DA 是各家都瞄准的技术路线,竞争比较激烈,包括以太坊的 Proto-Danksharding, Polygon Avail,zkSync 的 zkPorter 以及 Eigenlayer 的 EigenDA。

各个项目的实现难度不尽相同,Celestia 使用的技术相对较成熟,易于开发维护,因此本次空投奠定了 DA 赛道领先身位,后续 DA 这一新兴赛道的安全性和进一步技术挖掘的潜力,都有待观察 Celestia 主网上线后的表现。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Fishery Isla,如有侵权请联系删除。转载或引用请注明文章出处!