今日推荐 | 透视2023第三季度加密投资,我们可以学到什么?

来自Polygon Ventures的Sachi Kamiya, TRGC的Etiënne,以及一位匿名天使投资人和Jaimin (Caddi的创始人)的见解。

原文标题:What Do Crypto VCs Know that You Don't?

原文作者:IGNAS

原文来源:ignasdefi

编译:Kate

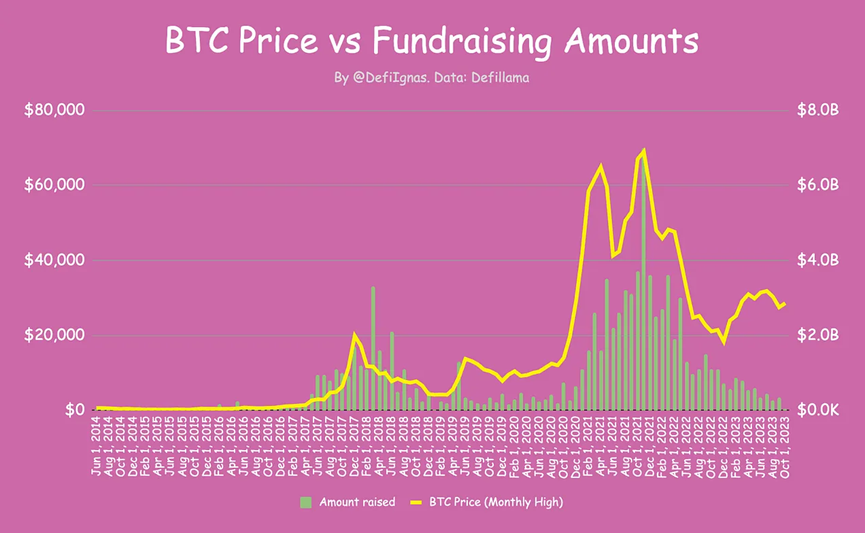

请看下面的图表。

比特币价格与加密市场融资金额之间的相关性确实令人着迷。随着比特币价格的下跌,融资金额也减少了。

有趣的是,尽管BTC和ETH的价格高于2018年牛市的峰值,但融资已经回到了2020年之前的水平。比特币实际上已经从2022年的低点回升,但融资金额一直在不断下降。

这让我开始思考。

风险投资家通常被认为是市场领导者,他们做出明智且具有前瞻性的决策。那么,为什么风投似乎是在跟随市场的总体趋势,而不是设定市场趋势呢?

虽然市场略有复苏,但融资金额已降至2018-2019年的水平。他们是否知道一些我们这些凡人散户不知道的事情?难道他们不应该趁估值较低的时候“逢低买入”并进行投资吗?特别是由于质押锁定期阻止了风投公司立即抛售代币,一些风投公司可能会在接下来的熊市到来时抛售代币。

为了找到答案,我联系了几家最近获得融资的加密风险投资公司和DeFi项目创始人。我很高兴地告诉大家,Polygon Ventures的Sachi Kamiya, TRGC的Etiënne,以及一位匿名的天使投资人(从现在起称之为Anon先生)同意提供他们的观点。

Jaimin, Caddi的创始人,也从DeFi建设者的角度提供了宝贵的见解。Caddi是一个浏览器扩展,可以节省DeFi Swap的资金,并保护你免受诈骗。他最近从Outlier Ventures、OrangeDAO和Psalion VC等风投公司,以及来自Layer Zero的天使投资人Bryan Pellegrino、来自Nansen的Alex Svanevik和Pentoshi那里筹集了65万美元的资金。

情况有多糟糕?

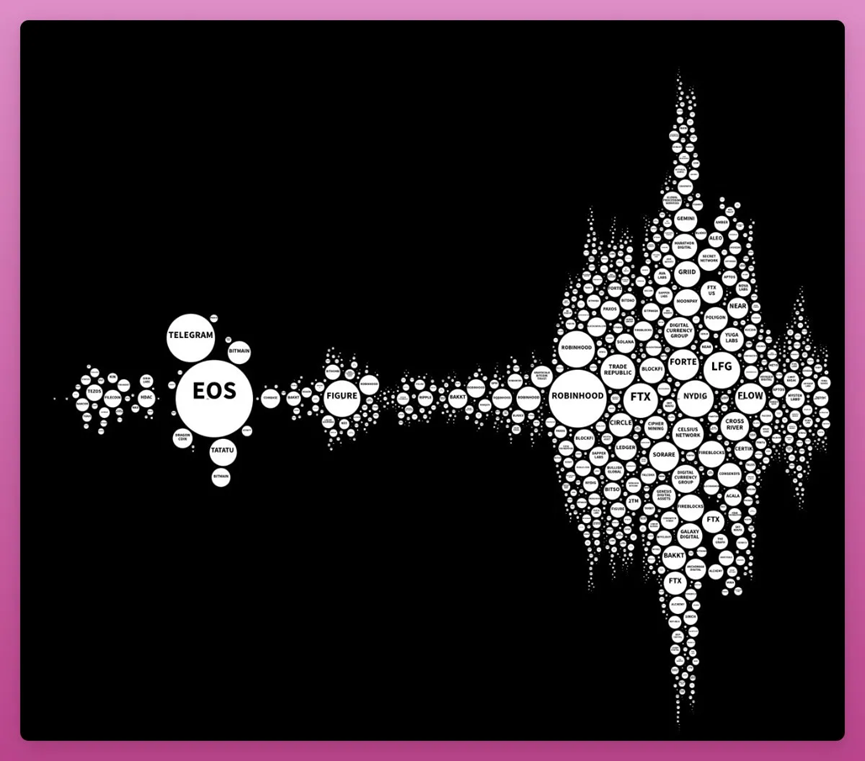

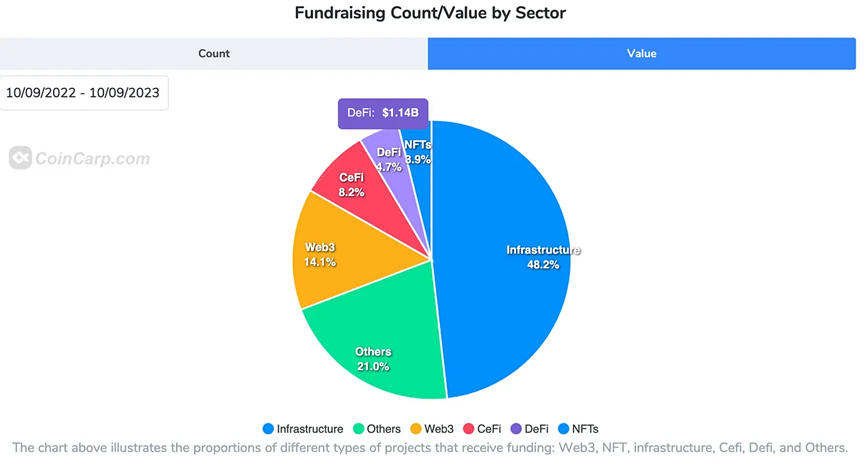

CoinCarp的下图提供了一个不同的视角。今年的融资规模为186亿美元,交易总数为1053笔,融资情况看起来比2020年好得多。

然而,这张图表包括Web2交易,比如为Stripe筹集的65亿美元I轮融资,这与我们的散户资金并不相关。

(图表来源:@CharlieXYZ_)

说到我心爱的DeFi, DeFi共进行了175轮融资,总融资额为7.79亿美元,平均每次融资445万美元。与去年相比,这一数字大幅下降,去年341笔融资总额35.6亿美元,平均每轮融资1000万美元。

因此,资金紧缩,每轮融资的平均金额减少了55%以上。

不幸的是,DeFi领域实际上是表现第二差的,仅高于NFT。在过去的365天里,DeFi协议只筹集了11.4亿美元,而CeFi初创公司筹集了20亿美元。我们去中心化的未来在哪里?😅

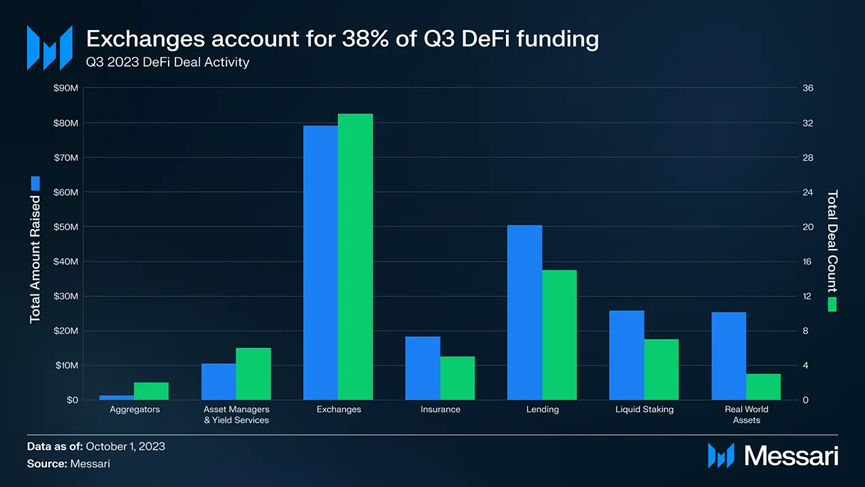

仔细看,交易所在DeFi融资中占主导地位。它们占2023年第三季度所有融资的38%。

Messari第三季度融资报告

总体而言,由于资金紧张,多家加密公司正在裁员,Yuga Labs、Ledger和Chainalysis上周宣布了大规模裁员。

尽管市场处于熊市,但仍有一些值得注意的协议成功筹集了大量资金。这给投资者带来了希望,表面市场还没有完全放弃加密货币和DeFi。事实上,Blockchain Capital最近筹集了5.8亿美元,用于投资DeFi、游戏和基础设施项目。所以我希望这篇博客能够为融资金额找到底部。

当被问及从DeFi建设者的角度看待当前的融资市场时,Jaimin评论说:“市场和过去几年一样糟糕,主要与宏观环境相符。”来自Polygon Ventures的Sachi也有类似的观点,他说道:

加密风险投资的普遍情绪是看跌。由于负面情绪,早期项目的融资减少了。

Anon天使投资人用数字来形容,他说他的交易量“可能只有我在牛市中看到的10%”。

Etiënne注意到,与过去的熊市相比,“与2019年的不同之处在于,有真正的资金在观望。在2019年?没有。”

这就是为什么市场仍然提供了巨大的机会。Anon、Etiënne和Sachi都认为,现在是寻找交易的好时机,不需要疯狂的估值。Sachi指出,投资者“可以花时间对每个项目进行尽职调查,但风投关注的是用户指标和实际采用情况。”

有趣的是,这正是早期项目最难做的事情。Jaimin表示:“投资者希望看到指数级增长,无论是收入、用户、TVL还是交易量。

这个市场的“可持续”增长非常困难,因为很少有新人流入,波动性低,价格低迷,市场情绪普遍不好。仅仅出售愿景通常是不够的。”——Jaimin

Sachi乐观地总结道:“现在投资是有意义的,因为其中一些项目将在下一个周期中表现良好。”

事实上,我目前正在研究最近融资的顶级协议,并将在未来的博客文章中分享。一定要订阅我的博客。

为什么我们需要加密风险投资?

在加密领域,人们对加密风险投资有很多不信任、敌意和负面情绪。主要原因是显而易见的,他们经常抛售给散户投资者。

关于【今日推荐 | 透视2023第三季度加密投资,我们可以学到什么?】的延伸阅读

DWF Ventures:Ton 生态全解析

Notcoin和其他小程序在加密迷你应用程序时代广受欢迎,其中@ton_blockchain通过Telegram拥有强大的分销渠道。该平台类似于微信小游戏,用户可以轻松访问和互动。著名的点击赚钱游戏@thenotcoin已吸引了数千万用户,DeFi在过去两个月迅速崛起,@ton_blockchainDeFi TVL增长了13倍,超过4亿美元。领先的DEX包括@ston_fi和@dedust_io,流动质押平台@tonstakers和@bemo_finance表现突出,@Tether_to的合作伙伴关系扩展了@ton_blockchain上的USDT,并推动了Telegram上的支付。生态系统得到了@ton_starter启动平台和2.5亿美元的TON生态系统基金的支持。

币安研究:5 月加密市场趋势报告摘要

5月,加密货币市场总市值增长8.6%,DeFi市场TVL上涨21.7%,NFT市场总销售额下降41%。美国证券交易委员会批准现货ETH ETF,美国众议院通过《21世纪金融创新与技术法案》,推动市场上涨。排名前十的代币中,Solana表现最强劲,价格上涨33.9%,DeFi TVL上涨33.4%。但NFT市场大幅下滑,总销售额下降41%。

标题……

Algod在推特上写道,最好的项目将是那些在没有风投的情况下公平发行的项目,因为人们意识到他们不想成为退出流动性。在另一篇文章中,他还分享说,与2021年相比,风险投资将成为看跌的催化剂,因为“优先考虑社区将是关键,项目开始实现销量不是由风险投资推动的,而是由普通人推动的。”

这一观点也得到了一些非加密投资者的认同。

例如,在接受彭博社采访时,Robinhood, Uber, Superhuman的天使投资人杰森·卡拉坎尼(Jason calacanis)警告加密“诈骗”风险投资公司,将加密代币卖给散户可能会产生潜在影响。

Calacanis认为,许多代币都是风险投资公司向毫无戒心的散户投资者出售的证券。他预计,故意出售“毫无价值”代币的公司和风投公司将面临重大诉讼,甚至可能面临刑事指控。

那么,我们能完全跳过加密风险投资吗?最大的担忧是“公平发行”的“公平性”。

根据Anon的说法,“公平发行并不公平,因为团队和内部人士在实际发行之前就知道了,可以狙击流动性。”Jaimin也持这种怀疑态度,他说他怀疑现在的发布是否真的“公平”,因为人们可以通过各种方式操纵它们,而且“相互倾销将永远存在”。

来自TRGC的Etiënne对此表示赞同:“不管发行是否公平,赚钱的动机都是一样的。零售业也不是无辜的。散户是资金较少的市场赌徒。”

Sachi说,话虽如此,公平发布可能“适用于那些已经有运营加密公司经验的创始人的项目”。所有受访者似乎都认为,对于首次创业者和那些没有初始资源的人来说,公平发布是一场艰难的游戏,尤其是如果项目“不是容易实现的目标”,正如Anon所说的那样。

就我个人而言,我喜欢公平发行的故事。逆金融的YFI和INV的诞生,仍然是我对2020年DeFi夏天最美好的回忆。我希望我们能在未来的牛市中看到真正公平的发布。

但我敢说,风投在加密领域发挥着重要作用,包括初始资本注入、指导、提供交流机会,甚至提高整个项目行业的可信度。

我们可以从加密风险投资中学到什么?

这是促使我写这篇博文的主要问题。

正如比特币与融资金额图表所示,看到融资金额跟随比特币的总体价格趋势,而不是设定它们,这有点令人失望。人们会期望精明的风投能够预测市场走势,并在熊市结束时增加融资金额,使他们能够在牛市期间套现。

Sachi提供了宝贵的见解:

并不是所有的风投都跟随市场趋势。一些风投,尤其是美国风投,倾向于根据市场趋势进行投资。但对许多亚洲风投公司来说,情况并非如此——事实上,它们在熊市周期变得更加活跃,因为有很好的机会。

天使投资人Anon补充说,项目在熊市期间融资,但他们“会在对他们更有意义的时候发布公告”。

此外,风投还面临代币锁定期,这使得套现策略更加复杂。我认为,在熊市期间投资将使风投公司在锁定期到期时出售上涨的代币。另一方面,如果风投在牛市期间投资,他们可能需要在熊市期间卖出,进一步抑制已经低迷的山寨币价格。

时机似乎很微妙。Anon先生说:

围绕TGE(代币生成事件)存在一些不确定性,因为通常这是解锁计时器激活的时间。我认为,大型产品至少要等到最好的发布时机,如果有良好的锁定结构,在悬崖结束后仍有可能赚钱。

Sachi告诉我,Polygon Ventures会根据项目的质量来考虑解锁时间,更倾向于较短的解锁时间。但他们也考虑了团队的加密原生程度。

管理代币需要技巧(例如:在交易所上市,做市商等)。团队越是加密原生,项目就越有可能取得长期成功。

那么,我们可以从风投那里学到什么呢?

Etienne安直言不讳:

哈哈,没什么。

事实上,不要再听风投的了。我让95%的风投在所有平台上保持沉默。我强烈推荐Howard Marks, Nassim Taleb, Warren Buffett, Stan Druckenmiller, Ed Thorp, Jim Simons, Mark Spitznagel等老狐狸。

有一个例外。我只听有30年从业经验的风投,比如Mike Moritz 或Doug Leone。不是“我很幸运有了token XYZ,现在让我来教投资”,这些人是最糟糕的。没有什么可向他们学习的。

Anon先生的建议很简单。不要把所有的鸡蛋放在一个篮子里。“甚至一些风投公司也犯了这个错误,损失了很多。”作为加密用户,“我们应该努力让人们了解这些项目,分享反馈和建议等。这对高级用户来说非常有价值。”

Sachi给出了实用的建议。“提出正确的问题并进行研究是很重要的。例如:这些是真实的用户指标吗?创始人合法吗?”

散户投资者应该明白,每当一个项目(例如:与大公司或项目的合作)发布公告时,事情并不像表面上看起来那么简单。在完成交易和激励措施的过程中,有许多活动部分可能不在公告中(例如:代币互换、赠款、激励措施等)。散户应该始终考虑协议的吸引力是否是有机的,并相应地进行投资。——Sachi Kamia,Polygon Ventures

Jaimin还强调了风险管理,但他最后的建议对我来说也很有意义。

我也会建议人们提高技能,阅读,永远不要停止学习,DeFi发展得非常快,了解你感兴趣的领域可以带来好处:你可以推理并为项目增加价值!

有趣的是,当我在写这篇博文的时候,Sachi刚刚发了一条推特👇

https://twitter.com/0xsachi/status/1711709476879847591

NFA,但似乎我们,散户,可以在加密领域做得很好。和零售业一样,风投也有FOMO,会投资热门领域。我的建议是,先做研究,先做叙述,而不是跟着叙事走。如果你想知道我的方法,参考下面的一个帖子。

https://twitter.com/DefiIgnas/status/1622869342659674115

哦,如果你喜欢这篇文章,请点击❤️!如果可以的话,请把这篇文章分享给你的朋友,这样我就可以收取更多的博客赞助费,也可以早点退休!

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Marsbit,如有侵权请联系删除。转载或引用请注明文章出处!