Circle 的一线希望:在利率上升的时代里,破解 USDC 供应下降的困局

本文将分析 USDC 供应量损失及其对 Circle 的影响。

原文标题:Circle's Silver Lining: Unpacking USDC's Supply Drop in an Era of Rising Rates

原文作者:Matías Andrade & Kyle Waters

原文来源:substack

编译:深潮 TechFlow

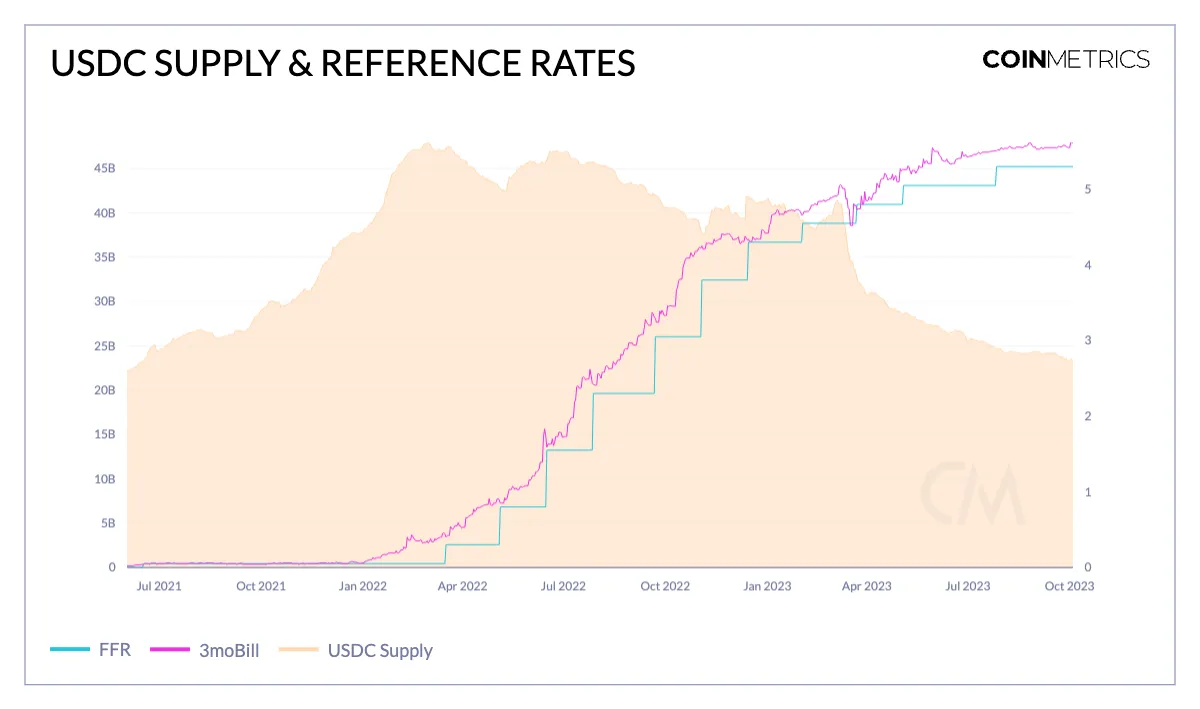

稳定币增长的势头强有力地表明,对公共区块链上数字化美元的需求正在蓬勃增长——这些平台每周 7 天、每年 365 天全天候运转,跨越国界和时区。 在稳定币巨头中,Circle 作为最大的国内稳定币 USDC 的运营方,其崛起令人印象深刻。然而,2023 年的开局给它带来了一系列新的挑战。 以太坊上 USDC 供应量(占 USDC 总供应量的大部分)已经从年初的 415 亿美元下降到现在约 230 亿美元,下降了 44%,因为赎回量超过了新增发行量。

在本文中,我们将分析 USDC 供应量损失及其对 Circle 的影响。我们将当前 USDC 供应量细分为各种类别,以准确定位衰减最明显的区域。一个紧迫的问题仍然存在:这种供应缩减是否令人担忧? 更进一步说,在利率不断攀升的宏观经济环境中,这种业务模式能否保持弹性?

通过融合链上分析和链下金融洞察,主要来自公开的 SEC 备案和 Circle 的验证报告,我们全面审视这不仅对区块链生态系统,也对 Circle 作为一个企业实体的影响,特别是考虑到 Circle 要上市的愿景。 通过这种链下和链上的数据合成,我们评估了加密本土化方面的问题以及对 Circle 更广泛的商业影响。

失踪的 180 亿美元 USDC

尽管目前为 230 亿美元,但 USDC 的供应格局很复杂。 与仅三年前的供应量相比,这仍然代表了近 10 倍的增长,但它也从 2022 年初超过 470 亿美元的高点大幅下滑。 2022 年 USDC 供应量损失最剧烈的阶段发生在第一季度,与硅谷银行(SVB)的崩溃同时发生——我们之前已经深入剖析过这一事件。 在此事件之后,仅 3 月份 USDC 供应量就下降了惊人的 100 亿美元。

但 SVB 并非一个孤立事件; 不断升级的国内稳定币运营商的政府和监管审查(有人称之为“窒息行动 2.0”)增加了另一层复杂性。境外发行人如 Tether 受益匪浅,其供应量仅在 2023 年 3 月的时间段内就从 700 亿美元涨至 770 亿美元。

当前利率上升的格局也是一个重要变量。 对于 USDC 持有人来说,这种转变带来了明确的机会成本。 Circle 等稳定币的现有运营商不会将准备金产生的利息直接传递给链上 USDC 代币持有人——这一点我们将在后面深入探讨。

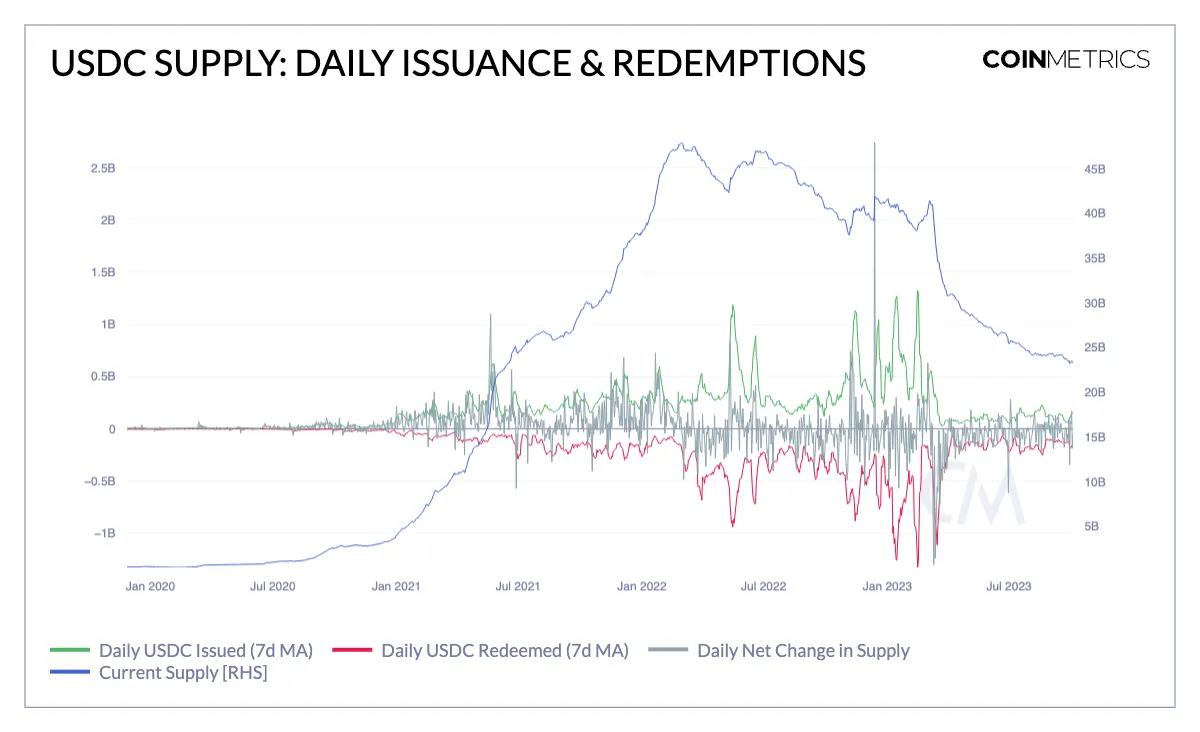

但是,USDC 供应量的大量流失似乎正在放缓,如下图所示。 然而,赎回和发行的日交易量仍远远低于 SVB 倒闭前的水平。

2023 年 USDC 供应量收缩的结构呈现出一个多方面的叙述,但几个趋势凸显出来。 在这里,我们按不同类别划分供应量:

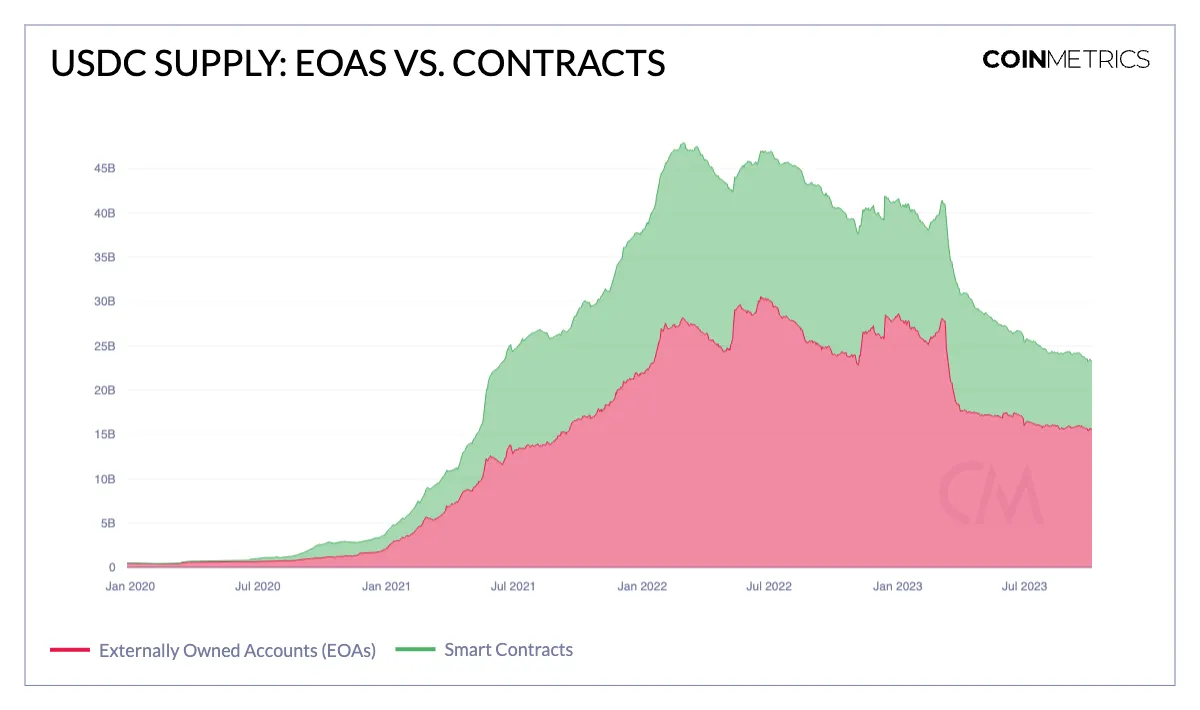

按 EOA 和智能合约划分

首先,我们比较智能合约中持有的 USDC 与普通以太坊账户(在以太坊术语中也称为外部拥有账户 EOA)中持有的 USDC。 目前,约 76 亿美元的 USDC,约占总数的三分之一,由智能合约持有。 这标志着从 2023 年初的 130 亿美元下降了 44%。 EOA 也经历了类似的收缩,从 280 亿美元下降到 150 亿美元。 有趣的是,自 SVB 危机的直接后果缓解以来,供应量损失的更大比例来自智能合约。

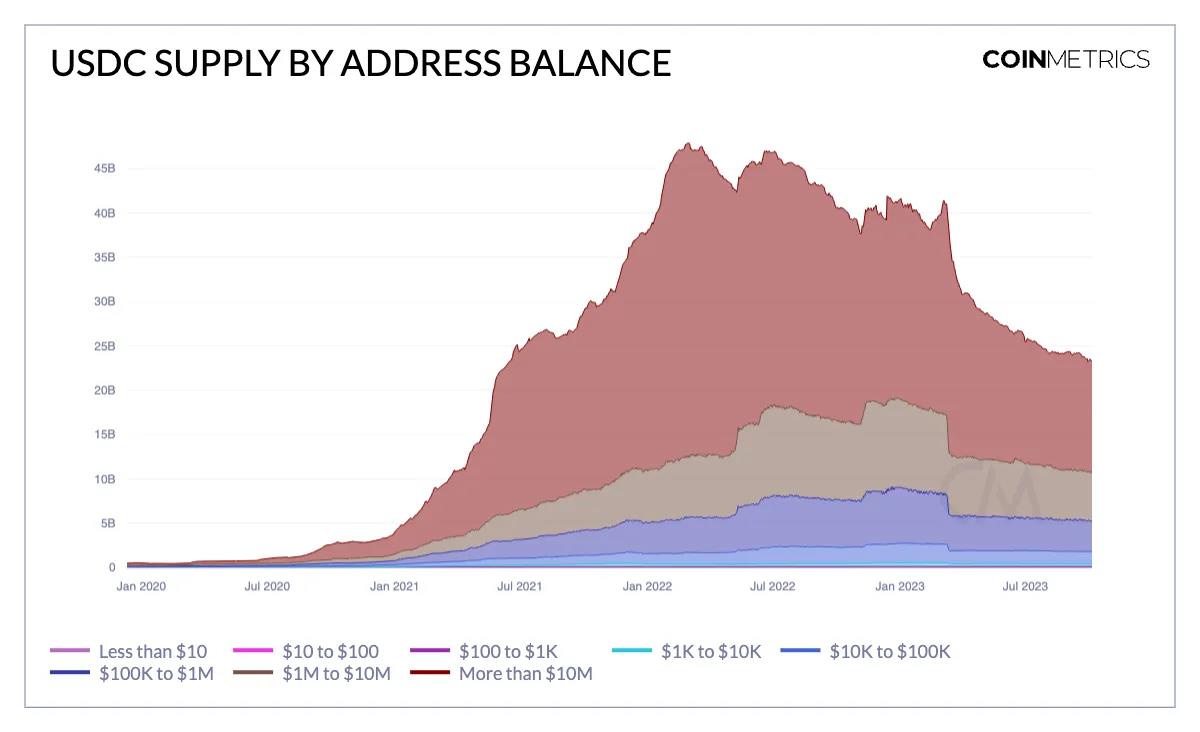

按地址余额规模划分

我们还可以按各种钱包规模划分 USDC 供应量。 如预期的那样,损失最严重的细分市场规模较大。 当前持有超过 1000 万美元 USDC 的钱包占 125 亿美元,而今年早些时候为 225 亿美元。 虽然这种下降在一定程度上是钱包持有分布偏斜的函数,但就百分比而言,最大的钱包见证了最显著的收缩。 相比之下,持有 100 美元至 1000 美元 USDC 的钱包,其集体持有的 USDC 供应量年初至今已增长 28%。 大型钱包类别的大部分损失发生在 SVB 倒闭期间,这对于大持有者多元投资具有逻辑性。

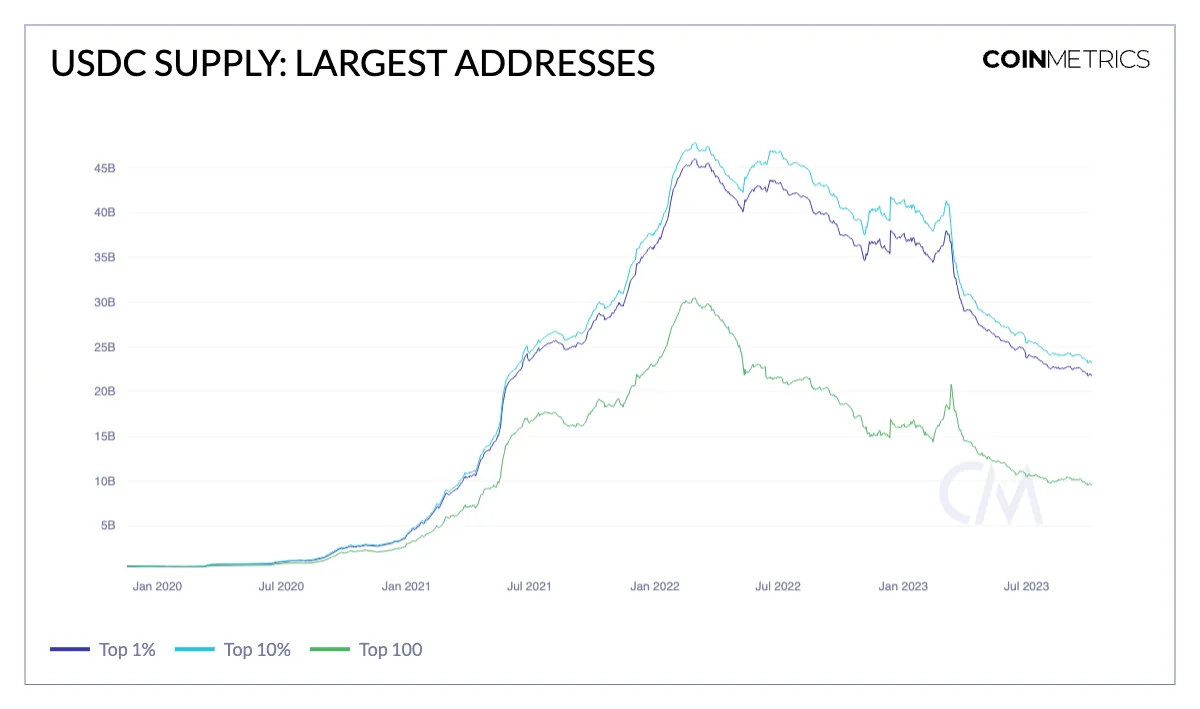

顶级持有者

我们进一步检查 USDC 的顶级持有者。 前 1%和前 10%的地址现在占据总 USDC 供应量的比例大于他们在 2023 年初时的比例。 这种集中度在 SVB 危机周围达到顶峰,可能是由于 USDC 被汇入了去中心化交易所池或交易所钱包。 然而,今年持有 USDC 的账户总数已从 160 万增加到 180 万。

关于【Circle 的一线希望:在利率上升的时代里,破解 USDC 供应下降的困局】的延伸阅读

代币化国债规模突破10亿美元,贝莱德和Circle功不可没

代币化国债市场规模突破10亿美元,贝莱德、Circle和Superstate推出基于以太坊的代币化基金,提供更多流动性和智能合约转账功能。目前市场规模约11亿美元,Franklin Templeton、贝莱德、Ondo Finance和Superstate占据近80%份额。贝莱德的BUIDL基金成为最大持有者,吸引更多项目选择作为底层资产。这些举措将进一步推动代币化国债的发展。

头等仓研报:DAO链游公会Merit Circle

Merit Circle的前身为Axie 420,是一个Axie infinity“奖学金”组织,于2021年7月创办,起初的目的是为了使低工资国家的玩家能够玩上Axie infinity。Axie 420在2021年8月获得Flow Ventures孵化投资的20万美元,以及其它渠道筹集了125万美元,并于2021年9月改名为Merit Circle,将项目定位从只专注于Axie infinity扩展至更多的热门游戏和元宇宙。

2023 年 USDC 的供应格局充满复杂,但主要由两个总体趋势驱动:SVB 后向离岸稳定币的迁移以及利率攀升激励资本追逐更高的收益率。尽管供应方面可能蒙上不确定性的阴影,但不断上升的利率正在提振 Circle 的业务运营。

Circle 的国库

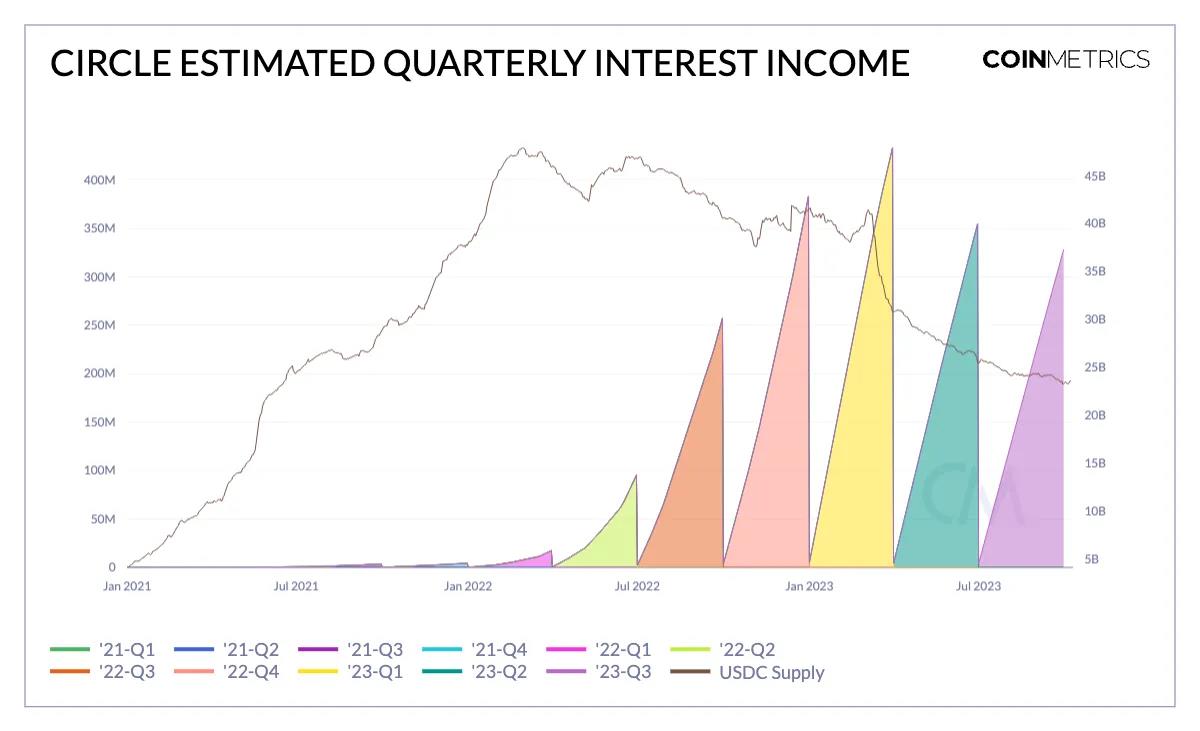

稳定币设计的一个优势是供应透明度,这在实时内可审核(至少就区块链上的数据而言)。 然而,如果我们还考虑 Circle 的财务报表和每月的验证报告,我们可以开始建立 Circle 的 USDC 国库模型及其运作方式,特别是它的盈利能力。

如果我们看一下贝莱德的 Circle 储备基金,我们会发现它列出了投资组合按投资资产到期日细分,所有到期日在 2 个月以内的资产,以及 65%的到期日在 1-7 天之间的资产。 这个估计基于对隔夜逆回购和 4 周期票据的恒定比例组合分配,分别为 70%和 30%。

投资组合的规模估计恰好是当前的 USDC 供应量,这也许不能完全代表 Circle 的国库运营,尤其是赎回运营,但应该成比例且一致。 然而,这应该构成这些投资预期日收益率的朴素估计,因为它忽略了交易成本、展期成本和管理费用,这些费用在管理这个投资组合中会发生。

根据 FRED 的数据,我们可以估计这些证券将产生的收益,使用有效联邦基金利率估计隔夜逆回购投资的收益,使用 4 周期国债利率估计这些资产其余部分的收益,分别为 70%和 30%。

如上图所示,每日回报率与利率高度相关。 尽管 USDC 供应量在 2022 年初达到峰值,但估计的每日收入实际上在 2023 年初达到峰值——供应量减少近 70 亿美元之后。 即使今天,供应量比今年早些时候的水平低 180 亿美元,利息收入仍远高于 2021 年的水平,当时 USDC 供应量与目前水平相当。 这很好地说明了法定货币抵押稳定币的商业模式,表明利率敏感性越来越成为驱动其盈利能力的决定性因素。

使用上图的季度数据,我们可以将这些数据与 Circle 在财报中披露的储备利息收入进行比较。我们可以看到,他们报告称 2022 年第三季度的利息收入为 2.74 亿美元,与我们估计的 2.4 亿美元相似——但是,当我们考虑到当前年度的所有数据和赎回时,这个简单的模型似乎无法奏效。 2022 年后没有公开的财务报表阻碍了我们的模型验证。尽管如此,值得注意的是,Circle 据报告称,仅在今年上半年的营收(考虑到 Circle 的所有业务)就比去年整年还要高,分别为 7.79 亿美元对比 7.72 亿美元。

即使在 Paypal 稳定币的新闻刺激下,人们对稳定币的兴趣日益浓厚,推动稳定币采用的结构性因素正在发生变化,最重要的因素就是利率上升。 持有现金的机会成本不断增加可能会推动稳定币用户向货币市场基金等收益性投资转移,后者提供超过 5%的实质性回报,而过去几年的年化收益率不到 2%。 此外,收益稳定币开始获得采用,例如 sDAI 和 sFRAX,Coinbase 也正在提供 USDC 5%的收益。

总结

2023 年 USDC 供应量的剧烈波动,包括 SVB 危机的后果和监管审查的加剧,为业务带来了充满挑战的环境。 尽管其供应量显着下降,但 Circle 已经成功利用完全相同的利率动态来提振其业务运营。 不断变化的宏观经济条件和不断发展的稳定币格局,以收益稳定币为代表的替代方案凸显了适应性和创新需求。 Circle 与 Coinbase 的战略合作伙伴关系,后者为 USDC 提供有竞争力的回报,证明在这种快速发展的环境中采取积极措施的必要性。 在 Circle 考虑上市之际,其在顺利渡过这些动荡的能力,将证明其商业头脑和对数字化货币未来的愿景。

免责声明:本文仅代表作者个人观点,不代表链观CHAINLOOK立场,不承担法律责任。文章及观点也不构成投资意见。请用户理性看待市场风险,以及遵守所在国家和地区的相关法律法规。

图文来源:Matías Andrade & Kyle Waters,如有侵权请联系删除。转载或引用请注明文章出处!